В повседневной жизни современный человек все чаще сталкивается с необходимостью представлять пакет документов, в который входит, в том числе, справка о доходах. В первую очередь это касается тех, кто планирует оформление кредита. Банк заинтересован в максимальном страховании своих рисков, поэтому принимает во внимание документально подтвержденную платежеспособность потенциального клиента. Как правило, в требованиях отмечено, что справка должна иметь определенную форму – 2-НДФЛ. Однако с относительно недавнего времени вместо справки установленного формата действительной является справка по форме банка, что направлено на упрощение процедуры кредитования для ряда граждан. Рассмотрим, в чем заключаются особенности получения и заполнения подобной справки, а также случаи, в которых к ней удобно прибегнуть.

Что такое справка о доходах

Справка о доходах – это специальный документ, из которого банк может увидеть заработную плату потенциального получателя кредита с целью оценки его платежеспособности.

Кредитные организации просят предоставить ее при оформлении любых видов кредита (ипотечный, потребительский, автокредит), кредитных карт, дебетовых карт с овердрафтом. Некоторые кредиторы не требуют подтверждения платежеспособности, если сумма кредита небольшая. В остальных случаях непредоставление документа чревато отказом в выдаче займа, увеличением процентной ставки, требованиями обеспечения.

08.05.2020

149

Как подать заявку на кредит во все банки: обзор 25 лучших предложений

Удобный список ссылок на онлайн-заявки по кредитам во все самые лучшие банки.

Основным документом для подтверждения доходов выступает форма 2-НДФЛ, разработанная налоговой службой. Ее предназначение – показать по месяцам расчет подоходного налога со всех видов заработка работника, перечисленные суммы НДФЛ в бюджет и сделанные вычеты. Среди этой информации кредитору нужны только сведения о заработной плате.

Далеко не все работодатели могут предоставить своим работникам справку 2-НДФЛ. Чтобы не потерять клиентов, кредитные организации разработали альтернативный вариант – банковскую справку о доходах.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Бланк документа можно скачать с сайта или взять в ближайшем отделении банка. Выглядит он проще, чем 2-НДФЛ, потому что информация о налогах кредитную организацию не интересует. У каждого кредитора своя форма для заполнения. Она нигде законодательно не закреплена.

Действует документ о доходах от 14 до 30 дней, поэтому оформляйте его в последнюю очередь, когда основной пакет документов (особенно по ипотеке) уже готов. Если подаете заявку в разные организации, то придется подготовить несколько вариантов для каждого кредитора отдельно.

Чем грозит данная справка работнику и работодателю?

Банки пока не передают информацию из полученных справок в налоговую и полицию, так как заинтересованы в выдаче кредита, на процентах по которому они зарабатывают. В противном случае это могло бы обрушить весь кредитный рынок. Однако все понимают, что законодательство в любой момент может измениться. В условиях дефицита бюджета увеличение налоговых сборов будет как нельзя кстати. Поэтому нельзя исключать, что в законодательство будут внесены изменения, обязывающие банки предоставлять информацию о своих заемщиках налоговой инспекции.

Пока же работники могут чувствовать себя относительно спокойно, чего не скажешь о работодателях. Подтверждая такой справкой «серую» зарплату работника, они дают ему в руки улику, с которой он может пойти не в банк, а, например, в налоговую, прокуратуру или Государственную инспекцию труда. Ведь у работников часто нет реального способа добиться от работодателя «белой» зарплаты. С такой справкой шансов будет больше. Именно поэтому работодатели такие документы подписывают с большой неохотой.

Важно знать, что ответственность за неуплату налогов распространяется не только на работодателя, но и на работника. В соответствии со статьей 198 Уголовного кодекса РФ, уклонение от уплаты налогов наказывается штрафом в размере от 100 тысяч до 300 тысяч рублей или в размере заработной платы или иного дохода осужденного за период от одного года до двух лет, либо принудительными работами на срок до одного года, либо арестом на срок до шести месяцев, либо лишением свободы на срок до одного года.

Для уклонистов от уплаты налогов в крупном и особо крупном размере (600 тысяч и 1 млн рублей в течение трех лет соответственно) наказание еще строже.

Если такое преступление совершено впервые, а налоговые долги вместе со штрафами и пени будут возвращены в бюджет, то нарушители будут освобождены от уголовной ответственности.

На работодателя распространяется также статья 199 УК РФ «Уклонение от уплаты налогов и (или) сборов с организации».

Причины оформления справки вместо 2-НДФЛ

Основные причины оформления банковской формы вместо налоговой:

- Так называемая “серая” зарплата, когда официально предприятие показывает для налоговой службы только часть заработка работника, а остальное выдает в конверте. В этом случае велика вероятность, что руководитель побоится “светить” реальные цифры и откажется подписывать бумагу.

- Головной офис компании находится в другом городе. Чаще всего там же и бухгалтерия. Работнику проще оформить банковскую форму и подписать ее у руководителя филиала, чем посылать запрос в другой город и ждать готовый документ по почте.

- Работа по трудовому договору. На самом деле еще одна разновидность зарплаты в конверте. Руководитель не оформил работника в штат, но заключил с ним договор. Для налоговой службы документы не составляются, а для кредитора денежные поступления у работника есть, и работодатель готов их подтвердить.

- Особая категория заемщиков. Например, ИП или собственники бизнеса. Они не предоставляют налоговой службе 2-НДФЛ, но могут иным способом подтвердить свою платежеспособность: например, налоговой декларацией, движением денег по расчетному счету или банковской справкой.

Как подтвердить неофициальный доход для банка?

О подтверждении официального дохода написано выше. Но далеко не все люди работают на постоянной работе. Кто-то занимается своим делом, имеет другие источники дохода, которые не подтверждены в налоговой службе. Как с этим быть, если нужно взять кредит в банке? Рассмотрим этот вопрос ниже.

Некоторые люди сдают недвижимость в аренду, и это их основной источник дохода. Такой заработок можно подтвердить. Для этого надо предоставить банку документ об оплате налогов с полученных денег. Не все захотят показывать свой неофициальный доход и выплачивать часть собственных денег в налог государству. Это касается не только «арендного» способа заработка, есть достаточно большое количество других источников дохода. К категории граждан с таким видом заработка могут относиться: программисты, веб-разработчики, дизайнеры, копирайтеры, видеоблогеры, музыканты, писатели, художники, частные ремонтные мастера квартир и многие другие.

Имеется еще один способ доказать банкам вашу платежеспособность, но он является сомнительным. Для этого можно завести пластиковую карту в банке, который вы выбрали для оформления кредита, и регулярно делать на нее переводы денежных средств. Впоследствии вы можете продемонстрировать банку свои «регулярные доходы». Вместе с этим можно предоставить пример своей работы, с которой вы получаете доход.

Структура и требования к заполнению

Несмотря на то что справка имеет свободную форму, основная структура одинаковая для всех:

- Ф. И. О. работника, срок работы в организации.

- Реквизиты организации (наименование, ИНН, телефоны директора и главного бухгалтера, фактический и юридический адреса).

- Заработная плата работника по месяцам.

- Подпись руководителя, главного бухгалтера.

- Печать организации.

Примерный вид документа:

Правила заполнения:

- Требования по способу заполнения в банках разные. Одни допускают внесение сведений от руки шариковой ручкой. Другие принимают только машинописный вариант. Информацию об этом можно увидеть на самом бланке.

- Исправления не допускаются. Если какая-то информация отсутствует, в поле пишется “Отсутствует” или проставляется прочерк.

- Вносится только достоверная информация. Любой заемщик тщательно проверяется кредитным отделом и службой безопасности. По телефонам руководителя и главного бухгалтера, указанным на бланке, может позвонить сотрудник финансовой организации и задать вопросы о заемщике.

- Обязательны подписи руководителя предприятия или и. о. руководителя, главного бухгалтера или и. о. главного бухгалтера. Если предприятие работает без главного бухгалтера, то необходимо это отметить при заполнении.

- Печать предприятия в конце бланка. Если документ оформляет ИП, то печать обязательна только при ее наличии.

Где взять справку по форме банка?

Практически все банки предлагают заполнить форму на своем официальном сайте, но и заполнение ее от руки после скачивания не запрещается. В разных финансовых учреждениях требуется предоставить информацию о доходах за разный промежуток времени. Обычно это последние 3, 6, 12 месяцев. Справка по форме банка может быть на фирменном бланке или на обычном листе А4.

Попросить бланк можно и в отделении, если вы заполняете заявку на кредит в нем. В этом случае специалист ответит на все вопросы. В некоторых учреждениях просят указать общую сумму дохода, иные выплаты и удержания. В других потребуется сжатая информация только о количестве денег, полученных на руки.

Как заполнить справку по форме банка?

Корректное заполнение справки подразумевает под собой заполнение всех полей, которые в ней имеются. В их числе в подавляющем большинстве случаях значатся такие как:

- полное наименование организации, ее реквизиты, адрес и контактные номера телефонов;

- личные сведения о работнике (фамилия, имя и отчество, в некоторых банках также требуется указание паспортных данных);

- занимаемая должность, стаж работы в организации;

- полученный за последние полгода доход с разбивкой по месяцам).

Бланки справок со ссылками для скачивания

Сделала для вас единую таблицу, в которой вы найдете ссылки для скачивания банковской формы для подтверждения платежеспособности. Включила в нее 15 крупнейших банков страны.

| Банк | Ссылка на скачивание |

| Ренессанс Кредит | |

| Сбербанк | |

| ВТБ | |

| Газпромбанк | |

| Альфа-Банк | |

| Россельхозбанк | |

| Московский кредитный банк | |

| Банк “ФК Открытие” | |

| ЮниКредит Банк | |

| ДОМ.РФ | |

| Совкомбанк | |

| Росбанк | |

| Уралсиб | |

| Банк Санкт-Петербург | |

| Хоум Кредит Банк |

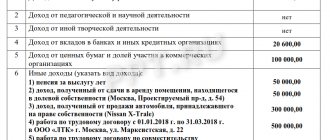

Познакомьтесь с заполненными справками в качестве примера. Бланки других кредитных организаций оформляются аналогично:

- Ренессанс Кредит – посмотреть образец.

- Альфа-Банк – посмотреть образец.

- Совкомбанк – посмотреть образец.

Стадии проверки документа

Удалось получить справку? Отлично, но это только полдела. Чтобы этот документ получил одобрение в кредитной организации, он должен пройти проверку службы безопасности банка. Первая стадия – проверка правильности заполнения формуляра. Вторая — проверка достоверности информации, изложенной в документе. Поэтому в 99% обязательно поступит звонок в бухгалтерию, чтобы убедиться действительно ли вы работает на этом предприятии, какую должность занимаете и каков размер вашего постоянного дохода. Третья стадия – проверка кредитного статуса — запрос в БКИ об отсутствии просрочек и долгов в других финансовых учреждениях. В редких случаях могут попросить предоставить информацию о наличии находящейся в собственности недвижимости (дом, квартира, земельный участок) или автомобиля.

Форма заполнения

То, как заполнена форма справки, дает возможность делать определенные выводы. Например, основанием для отказа может быть;

- подпись документа лицом, не уполномоченным для этих целей. Если подписывает другое лицо, то должно указываться основание: приказ по организации или номер выданной доверенности;

- расположение печати не в том месте – должна находиться на буквах М.П., снизу и слева;

- размытый (нечеткий) оттиск печати;

- наложение подписи и печати. Подпись налогового агента должна быть в соответствующей графе с надписью «подпись»;

- отсутствие расшифровки подписи.

Приведенные ошибки не являются критичными, также, как и в случае с техническими ошибками, ведут или к замене документа или к отказу в кредите.

Можно ли получить кредит без предоставления справки 2-НДФЛ

Сбербанк представляет собой известную и надежную организацию, в которую стремятся обратиться подавляющее большинство граждан. Но это будет не так просто, ведь потребуется внушительное количество документации. Чтобы подтвердить платежеспособность заемщика, обязательно наличие выписки с места работы.

Порой встречаются ситуации, когда работодатели либо прописывают минимальный доход, либо вовсе не оформляют своих сотрудников. В такой ситуации получить выписку невозможно, что же делать в подобной ситуации?

На самом деле вам могут одобрить кредит в данном случае, но только при наличии некоторых условий.

Когда банк выдает заем, сотрудники тщательно рассматривают кредитную историю и оценивают насколько физическое лицо платежеспособно. С этой целью должны быть предоставлены следующие факты:

- Зарплатная карточка.

- Дебетовая карта.

- Проверка наличия кредита и платежеспособности по нему.

Если все это имеется, то Сбербанк выдает деньги в долг даже без справки 2-НДФЛ. В данном случае предоставляют удостоверение личности, заявку на заем и любой документ, способный подтвердить доход. Но в данном случае занять средства под проценты можно в размере не более 1,5 миллиона рублей.

В случае, когда официального трудоустройства у гражданина нет, то заем выдаваться не будет.

Проверяют ли банки 2-НДФЛ

Специалисты банка обязательно проверят содержимое справки. Они проводят анализ данных, занесённых в бланк.

- Могут позвонить в бухгалтерию с вопросом о принадлежности человека к данной организации и узнать его доход;

- Делают проверку в других банковских учреждениях о наличии задолженности по кредитам;

- Изучают полную кредитную историю за несколько лет.

Проверка проводится первичная и более глубокая, далее привлекаются спецслужбы банковской безопасности. Последнее необходимо для кредита, сумма которого очень велика. Это может быть автокредит или ипотека.

За какой период нужна выписка

Смотрите также: “Как получить деньги по наследству в Сбербанке: завещательное распоряжение по вкладу”

Тем, кто впервые обращается в банк за займом, будет особенно полезно узнать за какой период потребуется получить справку 2-НДФЛ для ее предоставления в Сбербанк. По этому вопросу нет каких-четких установок по срокам. А сам период указывает организация, в которой вы и берете займ.

Согласно данным Сбербанка, в эту организацию данные о доходах и налогах предоставляются минимум за последние шесть месяцев. Если физическое лицо постоянно меняет место работы, то ему потребуется предоставить еще один документ, но уже с прошлого места труда.

Проверка справки

Сбербанк выдвигает четкие условия для выдачи средств в кредит и сотрудничает только с теми, кто официально работает и может документально подтвердить платежеспособность. Сотрудники Сбербанка делают акцент при проверке на следующие моменты:

- Сравнение ИНН предприятия с цифрами, указанными на бланке.

- Отсутствие помарок и стирания резинкой.

- Правильность расчетов.

- Отсутствие ошибок в каждом разделе.

Если сумма незначительна, то такой проверки будет достаточно, но, если сумма крупная, то сотрудники Сбербанка могут позвонить родственникам. Делается это с целью получения большей информации о планах, перспективах и семейном состоянии. Если у физического лица имеется неудачный опыт с кредитами, то новый ему будет оформить гораздо труднее.

Смотрите также: “Как узнать номер лицевого счета карты Сбербанка”