В 2015 году зарплату начислили, но не выплатили

Среди организаций и ИП немало таких, кто оказался в сложной финансовой ситуации и не может своевременно выплачивать зарплату. У бухгалтера возникает вопрос: нужно ли отражать начисленную, но не выданную заработную плату в справке 2-НДФЛ? И, если нужно, то какие поля следует заполнить?

На первый взгляд может показаться, что заполнять 2-НДФЛ не потребуется до тех пор, пока работодатель не погасит задолженность перед сотрудником. Действительно, в разделах 3 и 5 справки указываются сведения о доходах, начисленных и фактически полученных физическим лицом. Об этом сказано в порядке заполнения формы сведений о доходах, утвержденном приказом Минфина России от 30.10.15 № ММВ-7-11/[email protected] Тогда как в нашем случае речь идет о доходах, которые фактически не получены.

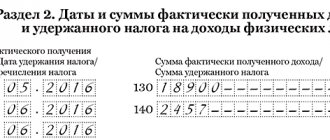

Тем не менее, начисленная заработная плата должна попасть в справку независимо от того, выдана ли она работнику. Объясняется это тем, что датой получения дохода в виде оплаты труда считается последний день месяца, за который она начислена (п. 2 ст. 223 НК РФ). Значит, начисленная зарплата считается полученной, даже если деньги к сотруднику не поступили. Как следствие, в справке 2-НДФЛ следует отразить начисленную, но не выданную зарплату.

Начисленную сумму нужно указать в разделе 3 в поле «Сумма дохода» за тот месяц, за который она начислена. Далее начисленная зарплата войдет в состав итогового показателя, отраженного в разделе 5 в поле «Общая сумма дохода». Эта же величина за минусом вычетов войдет в состав итогового показателя, отраженного в разделе 5 в поле «Налоговая база».

Налог с начисленной, но не выданной зарплаты, будет показан в составе итогового показателя в разделе 5 в поле «Сумма налога исчисленная». Поля «Сумма налога удержанная» и «Сумма налога перечисленная» в разделе 5 не заполняются. Добавим, что бухгалтер должен заполнить только справку с признаком «1». Обязанность по представлению справки с признаком «2» возникает в связи с невозможностью удержать НДФЛ (п. 5 ст. 226 НК РФ). А при задержке зарплаты об удержании налога речь не заходит.

2-НДФЛ за 2015 год

В целях повышения ответственности налоговых агентов за несоблюдение требований законодательства о налогах и сборах с 01.01.2016 вступил в силу ряд изменений, которые затронули порядок исчисления и уплаты НДФЛ. Непосредственно изменениям подверглись ст.ст. 223, 226, 230 и 231 НК РФ. Кроме того, с этого года введена новая форма справки о доходах.

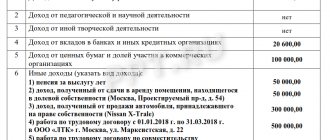

Итак, ст. 223 НК РФ наконец-то определены фактические даты получения некоторых дополнительных доходов для цели исчисления НДФЛ. Новая редакция пп. 3 п. 1 этой статьи дополнена пп.пп. 4–7. Обозначим налоговые даты некоторых дополнительных доходов налогоплательщиков, которые часто вызывали споры:

- день зачета встречных однородных требований;

- день списания с баланса безнадежного долга в установленном порядке;

- последний день месяца, в котором утвержден авансовый отчет работника после возвращения из командировки. Здесь речь может идти и о доходе в виде превышения размера суточных, установленного п. 3 ст. 217 НК РФ;

- последний день каждого месяца в течение всего срока, на который были предоставлены заемные средства. Здесь может быть определен доход в виде материальной выгоды, полученной от экономии на процентах. Таким образом, если беспроцентный заем работник будет возвращать частями, то налоговая база по НДФЛ должна рассчитываться исходя из суммы возвращаемых заемных средств (письмо МФ РФ от 25.12.2012 № 03-04-06/3-366).

ПОЛЕЗНО ЗНАТЬ

При выдаче работнику беспроцентного займа датой фактического получения дохода в виде материальной выгоды начиная с 2021 года считается соответствующая дата фактического возврата заемных средств.

Исчисление НДФЛ налоговыми агентами

До 2021 года дата перечисления НДФЛ в бюджет зависела, например, от дня получения налоговым агентом денежных средств в банке, либо перевода их на счет физлица, либо получения денежных средств физическим лицом. Особенно много вопросов возникало с определением момента перечисления НДФЛ, удержанного с отпускных.

В результате исчисление налога по каждому физическому лицу, получившему доход, теперь может состояться несколько раз в месяц, например, при выплате заработной платы и оплате больничного или выдаче отпускных.

При выплате дохода в натуральной форме либо при получении налогоплательщиком дохода в виде материальной выгоды исчисление суммы налога производится налоговым агентом за счет любых доходов, выплачиваемых налогоплательщику в денежной форме. При этом в соответствии с п. 4 ст. 226 НК РФ удерживаемая сумма налога не может превышать 50% суммы дохода, выплачиваемого в денежной форме.

Налоговый агент может оказаться в ситуации, когда с доходов налогоплательщика невозможно удержать налог. Согласно новой редакции п. 5 ст. 226 НК РФ налоговый агент обязан уведомить налоговый орган о сумме дохода налогоплательщика и сумме налога, не удержанного в течение налогового периода, не позднее 01 марта года, следующего за истекшим налоговым периодом.

К тому же по действующим правилам необходимо в течение месяца после окончания года уведомить инспекцию и налогоплательщика о невозможности удержать налог (письмо ФНС России от 19.10.2015 № БС-4-11/18217).

ВАЖНО В РАБОТЕ

Налоговый агент производит исчисление, удержание и перечисление в бюджет НДФЛ с заработной платы один раз в месяц при окончательном расчете дохода сотрудника по итогам каждого месяца, за который ему был начислен доход.

Налоговая отчетность по НДФЛ

С 2021 года п. 2 ст. 230 НК РФ установлены два вида налоговой отчетности налогового агента:

1) документ установленной формы, содержащий сведения о доходах физических лиц истекшего налогового периода и суммах налога, удержанного и перечисленного в бюджетную систему за этот налоговый период по каждому физическому лицу, – ежегодно, не позднее 01 апреля года, следующего за истекшим налоговым периодом;

2) расчет сумм НДФЛ, исчисленных и удержанных налоговым агентом за I квартал, полугодие и девять месяцев, – не позднее последнего дня месяца, следующего за соответствующим периодом, а за год – не позднее 01 апреля года, следующего за истекшим налоговым периодом.

ПОЛЕЗНО ЗНАТЬ

От привычных справок 2-НДФЛ новую форму 6-НДФЛ принципиально отличает то, что заполнять ее надо в целом по всем налогоплательщикам-физлицам, получившим доход от налогового агента. При этом представление справок 2-НДФЛ по каждому налогоплательщику по-прежнему обязательно.

В результате с 2021 года вместо одной формы отчетности, представляемой ранее один раз в год, нужно представлять в налоговый орган две формы, т. к. начиная с текущего года предусмотрена наряду с ежегодной ежеквартальная отчетность по НДФЛ: не позднее 30 апреля, 31 июля, 31 октября и 01 апреля.

К тому же налоговые агенты – российские организации, имеющие обособленные подразделения, в отношении физических лиц, получивших доходы от таких подразделений, представляют отчетность в налоговый орган по месту нахождения обособленных подразделений. Налоговые агенты – индивидуальные предприниматели, состоящие на учете в налоговом органе по месту осуществления деятельности в связи с применением ЕНВД и(или) ПСН, в отношении своих наемных работников представляют отчетность по НДФЛ в налоговый орган по месту учета в связи с ведением такой деятельности.

ПОЛЕЗНО ЗНАТЬ

С 01 января 2021 года за каждую справку 2-НДФЛ, содержащую недостоверные сведения, может быть взыскан штраф в размере 500 руб. (ст. 126.1 НК РФ), поэтому полнота и достоверность сведений в форме 2-НДФЛ станут предметом пристального внимания со стороны налоговых органов. В связи с этим налоговым агентам рекомендуется принять меры по актуализации персональных данных физлиц – получателей доходов.

Ответственность налоговых агентов

С 2021 года повышена ответственность налоговых агентов, а именно:

- в случае непредставления расчета сумм НДФЛ – приостановление операций по счетам (ст. 76 НК РФ);

- в случае нарушения срока представления расчета сумм НДФЛ – штраф в размере 1000 руб. за каждый полный или неполный месяц со дня, установленного для подачи расчета (ст. 126 НК РФ);

- в случае представления недостоверных сведений – штраф в размере 500 руб. за каждый представленный документ, содержащий недостоверные сведения (ст. 126.1 НК РФ). При этом налоговый агент освобождается от ответственности, предусмотренной ст. 126 НК РФ, если им самостоятельно выявлены ошибки и представлены налоговому органу уточненные документы до момента, когда налоговый агент узнал об обнаружении налоговым органом недостоверных сведений, содержащихся в представленных им документах.

ПОЛЕЗНО ЗНАТЬ

С 01 января 2021 года налоговые агенты – российские организации, имеющие обособленные подразделения, представляют документ, содержащий сведения о доходах физических лиц истекшего налогового периода и суммах налога, исчисленных, удержанных и перечисленных в бюджетную систему РФ, и расчет сумм НДФЛ, исчисленных и удержанных налоговым агентом, в отношении работников этих обособленных подразделений в налоговый орган по месту учета таких обособленных подразделений, а также в отношении физических лиц, получивших доходы по договорам гражданско-правового характера, в налоговый орган по месту учета обособленных подразделений, заключивших такие договоры.

Заполняем справку о доходах за 2015 год

Сведения о доходах сотрудников за 2015 год организации должны представлять в налоговый орган уже по новой форме, утвержденной приказом ФНС России от 30.10.2015 № ММВ-7-11/[email protected] При этом налоговый агент обязан заполнить справку о доходах на каждое физическое лицо на основании данных, содержащихся в регистрах налогового учета.

Форма справки включает в себя наряду с заголовком поле «Номер корректировки». В нем следует указать:

- 00 – при составлении первичной справки;

- 01, 02 и т. д. – при составлении корректирующей справки;

- 99 – при составлении аннулирующей справки.

В справке имеется еще пять разделов.

Так, в разделе 1 указываются данные о налоговом агенте.

Раздел 2 предназначен для отражения данных о получателе дохода – физическом лице.

В разделе 3 должны быть представлены доходы, облагаемые по соответствующим ставкам.

В четвертом разделе формы указываются размеры имеющихся у каждого конкретного физического лица вычетов – не только стандартных, но и социальных, инвестиционных, имущественных.

В пятом, итоговом, разделе выводится облагаемая сумма дохода и величина налога.

ВАЖНО В РАБОТЕ

Представляемые налоговыми агентами справки по форме 2-НДФЛ не являются ни налоговыми декларациями, ни расчетами в смысле ст.ст. 80, 88 НК РФ, поскольку содержат лишь информацию о выплаченных физическим лицам доходах и суммах начисленного и удержанного налога. Поэтому они не могут быть предметом камеральной налоговой проверки.

Справка (форма 2-НДФЛ) заполняется в соответствии с Порядком ее заполнения, представленным в приложении № 2 к приказу ФНС Росcии от 30.10.2015 № ММВ-7-11/[email protected] Обращаем внимание на некоторые основные моменты, изложенные в этом документе:

1. ИНН налогоплательщика – физического лица указывается в соответствии со свидетельством о его постановке на учет в налоговом органе по месту жительства на территории РФ.

2. В случае наличия у организации обособленного подразделения наряду с ИНН организации указывается и КПП по месту нахождения ее обособленного подразделения.

3. При отсутствии значения по суммовым показателям указывается ноль.

4. При перерасчете налога за предшествующие налоговые периоды в связи с уточнением налога оформляется корректирующая справка.

5. Если у налогоплательщика – физического лица в течение налогового периода были доходы, облагаемые по разным налоговым ставкам, то разделы 3–5 заполняются для каждой из ставок.

6. В случае аннулирования уже сданной справки заполняются заголовок и показатели разделов 1 и 2, указанные в представленной ранее справке.

ПОЗИЦИЯ ФНС

Законодательство РФ не содержит нормы, обязывающей налоговые органы осуществлять выдачу налогоплательщикам справок о доходах физических лиц и уплаченных суммах НДФЛ. Вместе с тем физлицо вправе обратиться письменно в налоговый орган по месту учета налогового агента (бывшего работодателя) в целях получения информации о сумме полученных им доходов и удержанных с них сумм НДФЛ на основании имеющихся в налоговом органе сведений, представленных налоговым агентом.

— Письмо от 05.03.2015 № БС-3-11/[email protected]

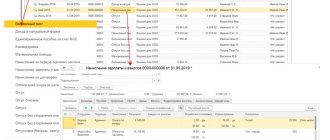

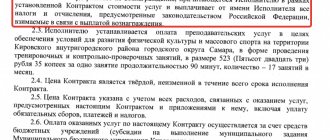

Пример 1 (все данные и все показатели – условные).

ООО «Стандарт» (ИНН 6316054352; ОКТМО 36701000) осуществляет свою деятельность в Самарской области. Организация применяет УСН и является налоговым агентом по НДФЛ. В штате организации числится 15 сотрудников, пять из которых трудится в обособленном подразделении – КПП 631605001.

Иван Сергеевич Петров, 15.04.1978 г. р., ИНН 631605789012, является штатным сотрудником обособленного подразделения организации и проживает по адресу: РФ, г. Самара, 443052, улица 4-я Радиальная, дом 65, кв. 40.

В 2015 году ему были выплачены доходы, облагаемые по ставке 13%, в т. ч.: вознаграждение, полученное при выполнении трудовых обязанностей в виде оклада, выплаченного за январь – июнь и август – декабрь отчетного налогового периода, ежемесячная величина которого составила 20 500 руб.

В июле 2015 года И. С. Петрову было выплачено пособие по временной нетрудоспособности, которое составило 3600 руб., а также ему были выплачены отпускные в размере 16 500 руб. В декабре 2015 года была выплачена плата за аренду транспортных средств в размере 2000 руб.

При этом в налоговом периоде были предоставлены вычет на ребенка в размере 16 800 руб. и имущественный налоговый вычет на новое строительство согласно уведомлению от 30.10.2015 № 3752/07, представленному И. С. Петровым, в размере 35 600 руб.

Общая сумма дохода составила: 247 600 руб. = ((20 500 руб. х 11 мес.) + 3600 руб. + 16 500 руб. + 2000 руб.).

Общая сумма налоговых вычетов составила: 52 400 руб. = (16 800 руб. + 35 600 руб.).

Налоговая база составила: 195 200 руб. = (247 600 руб. – 52 400 руб.).

Исчислим величину налога: 25 376 руб. = (195 200 руб. х 13%), которая удержана с доходов И. С. Петрова и перечислена в бюджет.

Приложение № 1 к приказу ФНС России от 30 октября 2015 г. № ММВ-7-11/485

Как видим из примера, каждому виду доходов и каждому виду налоговых вычетов присвоены индивидуальные коды.

При этом заметим, что по некоторым доходам в Справочнике отдельный код не предусмотрен. Например, по компенсации за неиспользованный отпуск, как связанной, так и не связанной с увольнением. В этом случае используется код 4800 «Иные доходы». При этом оговоримся, что серьезной ошибкой будет, если бухгалтер укажет код 2000. Кроме того, если бухгалтер прибавит эту компенсацию к заработной плате, то в этом случае будет нарушен срок уплаты НДФЛ с этой суммы.

ПОЗИЦИЯ ФНС

Если у налогоплательщика был излишне удержан НДФЛ и суммы налога, подлежащей перечислению налоговым агентом в бюджет, недостаточно для осуществления возврата излишне удержанной и перечисленной суммы налога, налоговый агент в течение 10 дней со дня подачи ему налогоплательщиком соответствующего заявления направляет в налоговый орган по месту своего учета заявление на возврат налоговому агенту излишне удержанной им суммы налога.

— Письмо от 13.08.2014 № ПА-4-11/15988.

Пример 2.

Представим ситуацию, которая довольно часто встречается на практике. Предположим, у сотрудника организации очередной отпуск начался в декабре 2015 года, а закончился в январе 2021 года. Для цели налогообложения НДФЛ отпускные являются фактически полученными в день их выдачи, ибо они не относятся к доходам, связанным с выполнением работником его трудовых обязанностей (пп. 1 п. 1 ст. 223 НК РФ). Значит, в этом случае вся сумма отпускных должна быть включена в налогооблагаемую базу декабря 2015 года.

Если же отпускные начислены в декабре 2015 года, а выплачены работнику в январе 2021 года, то не следует включать их в отчетность по НДФЛ за 2015 год.

Такой подход характерен и относительно других незарплатных доходов. Это могут быть, например, непроизводственные премии, дивиденды, выплаты по договорам гражданско-правового характера и т. п.

Доходы в виде премии

Конечно, все выплаченные премии можно отражать в разделе 3 справки с кодом 4800 «Иные доходы». Однако лучше воспользоваться следующим принципом. В случае затруднений в присвоении кода той или иной премии, выплаченной сотруднику, нужно обратить внимание на ее экономический смысл. Так, если выплаченная сотруднику премия была начислена за производственные результаты его деятельности, то она должна быть отнесена к вознаграждениям за выполнение им трудовых обязанностей. В этом случае применим код 2000.

Если же выплаченная сотруднику премия начислена, например, к празднику или к юбилейной дате, то ее нужно показать в справке 2-НДФЛ как «Иной доход», применив код 4800.

ВАЖНО В РАБОТЕ

Если налоговый агент в течение налогового периода выплачивал физическому лицу доходы, облагаемые по разным налоговым ставкам, например, 9%, 13%, 15%, 30%, 35%, то разделы 3–5 справки 2-НДФЛ следует заполнить для каждой из них.

Отражаем вычеты

Не перепутайте вычеты, предусмотренные в разделах 3 и 4 справки, ибо они разные. В разделе 3 следует показывать профессиональные налоговые вычеты и суммы, частично освобожденные от НДФЛ согласно ст. 217 НК РФ. Например, материальная помощь в размере 4000 руб. или подарок в пределах этой суммы. В разделе же 4 справки находят отражение те налоговые вычеты, которые налоговый агент предоставил работнику в соответствии со ст.ст. 218, 219, 220 НК РФ (соответственно: стандартные, социальные, инвестиционные, а также имущественные).

Если же предоставленные работнику налоговые вычеты не поименованы в приложении 2 к приказу ФНС России от 10.09.2015 № ММВ-7-11/387, то рекомендуем указывать код 620 «Иные суммы, уменьшающие налоговую базу в соответствии с положениями главы 23 «Налог на доходы физических лиц».

ПОЛЕЗНО ЗНАТЬ

При численности физических лиц, получивших доходы в налоговом периоде, до 25 человек налоговые агенты могут представлять сведения на бумажных носителях. Названная численность для цели представления справки по форме 2-НДФЛ учитывает всех физических лиц, которые получали в течение налогового периода доходы от налогового агента, а не только его работников.

Зарплату начислили в 2015 году, а выплатили в 2021 году

Многие работодатели выдают декабрьскую зарплату в январе. Кроме того, есть компании и ИП, которые в новом году погашают задолженность по заработной плате за несколько месяцев прошлого года. При этом бухгалтер удерживает и перечисляет в бюджет налог на доходы. Каким образом отразить это в справке 2-НДФЛ?

По мнению специалистов ФНС России любые сведения, относящиеся к прошлогодним доходам, необходимо показывать в справке за прошлый год. Это правило действует и в случае, когда налог с прошлогодней зарплаты перечислен уже в новом году. Если же 2-НДФЛ за прошлый год уже сдана, работодателю придется представить корректировку. Такое мнение изложено в письме от 02.03.15 № БС-4-11/3283. (см. «ФНС уточнила, как отразить в 2-НФДЛ зарплату за прошлый год, выплаченную в 2015 году»).

В корректирующей справке следует продублировать данные исходного документа и плюс к этому указать величину НДФЛ, который был удержан и перечислен после Нового года. Эта цифра войдет в итоговые показатели, отраженные в разделе 5 в полях «Сумма налога удержанная» и «Сумма налога перечисленная».

Советы по заполнению

Для оформления справки можно обратиться в бухгалтерское или юридическое бюро, но эта услуга платная. Намного проще скачать образец 2 НДФЛ в конце статьи и по шаблону оформить собственный документ. Естественно, когда штат состоит из нескольких десятков или даже сотен человек, проблематично выдавать справки вручную.

В этом случае, целесообразно установить компьютерную программу, которая поможет оформлять документы быстро. Достаточно один раз заполнить все поля, затем придется менять только числа и фамилии, остальные ведомости останутся в памяти программы.

Если принято решение воспользоваться компьютерным помощником, приобретите платный софт. Он постоянно обновляется и позволяет соответствовать изменениям в законодательстве.

Образец бланка формы 2 НДФЛ 2015

Образец заполнения формы 2 НДФЛ 2015

НДФЛ удержали правильно, но перечислили излишне

Некоторые трудности вызывает ситуация, когда налог начислен и удержан верно, но в бюджет ошибочно перечислена завышенная сумма налога. Чтобы правильно заполнить форму 2-НДФЛ, нужно руководствоваться следующим утверждением: излишне уплаченная сумма не является налогом. Следовательно, она не должна отражаться в справке о доходах. Таким образом, в разделе 5 поля «Сумма налога исчисленная», «Сумма налога удержанная» и «Сумма налога перечисленная» надо заполнить так, как будто переплаты не было.

Приведем пример. Допустим, работодатель начислил и удержал НДФЛ в размере 10 000 руб., а в бюджет по ошибке перечислил 15 000 руб. В справке о доходах в соответствующих полях раздела 5 бухгалтер должен проставить цифру 10 000. Что касается переплаты, то ее можно зачесть или вернуть. Для этого нужно провести сверку с бюджетом, а затем написать заявление в ИФНС.

Кто должен отчитываться по форме 2 НДФЛ?

Любой предприниматель, в штате которого есть официально трудоустроенные сотрудники, должен ежегодно сдавать в налоговую отчет по форме 2 НДФЛ. Сделать это необходимо до 1 апреля года, следующего после отчетного. В данном случае речь идет о 2015. Налоговый Кодекс предполагает штрафы за несвоевременную подачу. Сумма символическая, 50 руб. за каждую форму. Кроме того, руководитель предприятия несет административное наказание в виде штрафа в 300-500 руб. Тем не менее, не следует расслабляться, поскольку систематическое нарушение налоговой отчетности влечет уголовную ответственность с более суровыми санкциями.

Сумма стандартных вычетов работника превысила его доходы

Случается, что размер стандартных вычетов работника оказывается больше, чем его доход. Это происходит, в частности, когда сотрудник с маленьким окладом получает вычет сразу на нескольких детей.

При подобных обстоятельствах заполнить форму 2-НДФЛ непросто, так как бухгалтерские программы обычно не позволяют указывать превышение вычетов над доходами. Причина в том, что облагаемая база по налогу на доходы может быть положительной или нулевой, но не отрицательной.

Для решения проблемы раздел 4 справки нужно заполнить так, чтобы сумма вычетов по всем кодам равнялась величине дохода. Проще говоря, размер вычетов следует «подогнать» под размер дохода, чтобы облагаемая база приняла нулевое значение. В разделе 5 в полях «Налоговая база», «Сумма налога исчисленная» и «Сумма налога удержанная» следует поставить нули.

Пример

В течение года сотрудник получал «детские» вычеты на первого, второго и третьего ребенка (коды вычетов 114, 115 и 116 соответственно). Суммарная величина вычетов по коду 114 составила за год 16 800 руб. (1 400 руб. х 12 мес.). Суммарная величина вычетов по коду 115 также составила за год 16 800 руб. Суммарная величина кодов по вычету 116 составила за год 36 000 руб. (3 000 руб. х 12 мес.). Итого за год размер всех «детских» вычетов достиг 69 600 руб.(16 800 + 16 800 + 36 000). Зарплата работника равнялась 4 500 руб. в месяц, и по итогам года составила 54 000 руб. (4 500 руб. х 12 мес.). При заполнении формы 2-НДФЛ бухгалтер «подогнал» суммарное значение вычетов под величину дохода. Для этого в разделе 4 справки по коду 114 он указал сумму вычета 16 800, по коду 115 сумму вычета 16 800, а по коду 116 — сумму вычета 20 800 (54 000 — 16 800 — 16 800).

Обратите внимание: работодатель не должен представлять справку с признаком «2». Дело в том, что этот признак присваивается справкам, которые сдаются в связи с невозможностью удержать НДФЛ. Но в случае превышения вычетов над расходами налог удерживать вообще не нужно. Значит, бухгалтеру достаточно оформить справку с признаком «1».

Кого нужно указывать в форме 2 НДФЛ?

Необходимо заполнить справки на всех сотрудников. Кроме того, на лиц, не состоящих в штате, но получавших доходы от предприятия. Под доходами следует понимать не только денежное вознаграждение, но и оплату труда в натуре (продуктами питания, одеждой, техникой и т.д.), а также премии и подарки. В некоторых случаях на одного работника нужно заполнять 2 или более форм НДФЛ:

- если лицо получало доходы по разным ставкам налога;

- если лицо осуществляло деятельность в нескольких филиалах предприятия, расположенных в разных регионах страны.

Инспекция с первого раза не приняла справку

Нередко бывает так, что одни справки 2-НДФЛ инспекция принимает сразу, а в других находит ошибки и «возвращает» на доработку. Бухгалтеры сомневаются, как поступить после исправления изъянов: сдать заново все справки, либо представить только те, в которых были недочеты? Помимо этого возникают неясности, считается ли исправленная справка корректировочной и какой номер ей присвоить.

Сдавать повторно все справки не нужно, достаточно представить исправленные. Корректировочными такие формы не являются, поэтому в заголовке в поле «Номер корректировки» следует поставить «00». У исправленной справки остается такой же номер, как у исходной, но меняется дата — при повторной сдаче формы 2-НДФЛ бухгалтер должен поставить дату, когда внесены исправления.

Шапка формы 2 НДФЛ

Шапка справка 2 НДФЛ, образец которой предполагает обязательные записи, должна выглядеть так:

- в верхнем правом углу название приложения (приложение 1 к ФНС России от 17.11.2010 № ММВ-7-3/611) и указанием номера и даты последней редакции;

- под этими данными размещается название документа, его признак и код инспекции федеральной налоговой системы;

- далее указывается за какой период выдается справка, ее порядковый номер и дата выдачи.

Если с большинством реквизитов понятно, то о признаке и номере ИФНС следует сказать несколько слов. Существует два признака №1 и №2. По первому признаку подаются формы 2 НДФЛ в том случае, если предприятие взимало налог с работников. Их необходимо сдавать до 1 апреля года следующего после отчетного.

По второму признаку, как очевидно, подаются формы, когда предприятие не удерживало налоги из заработной платы. Их необходимо предоставлять до 31 января года, за который необходимо отчитаться. ИФНС – это номер региональной налоговой инспекции. Для того, чтобы определить какие цифры указывать в документе, воспользуйтесь удобным автоматическим поисковиком по всем регионам РФ. Вписывать в поле нужно четырехзначный код, который идет после дроби.

Запомните: неправильно вписывать двухзначный код, который является порядковым номером отделения ИНФС в населенном пункте.

Состав бланка 2-НДФЛ

Бланк формы 2-НДФЛ состоит из титульной части и пяти разделов. В титульной части при заполнении указываются год, за который подается отчетность, признак, дата подготовки отчета, номер корректировки и код налогового органа. Первый раздел посвящен данным налогового агента, второй – сведениям о плательщике налогов. В третьем разделе отражаются доходы, в четвертом — вычеты, а в пятом — общие суммы налога и дохода. Отметим, что начиная с 10.02.2018 подаются по форме, утвержденной Приказом ФНС России № ММВ-7-11/[email protected] от 17.01.2018 года. Однако согласно информации ФНС налоговые агенты в праве представлять отчет за 2021 год с использованием прежней формы.

Отличия нельзя навать существенными:

- во втором разделе исключено поле «Адрес места жительства в Российской Федерации»;

- в первый раздел добавлены поля «Форма реорганизации (ликвидации) (код)» и «ИНН/КПП реорганизованной организации».

Шапка документа

Заполнение всякой налоговой декларации начинается с проставления даты — дня, месяца и года, когда документ был изготовлен. Обязательно указываем год — те 12 месяцев, за которые будут представлены доходы лица и удержанный подоходный налог.

Далее заполняем поле «Признак», в котором ставим:

- «1» — если в справке отчитываемся об объеме финансовых поступлений и рассчитанном с них НДФЛ;

- «2» — если сообщаем органам налоговой инспекции о невозможности удержать налог с физлица.

Помимо этого, в шапке справки указываем код ИФСН. Полный перечень адресов и реквизитов локальных налоговых инспекций можно найти на официальном портале налоговой службы России.

Раздел 1

Во вступительной части справки указываем наименование юридического лица (имя физлица, ведущего частную практику, или индивидуального предпринимателя). Далее вписываем:

- контактный телефон,

- идентификационный номер налогоплательщика (ИНН),

- код ОКТМО — под ним скрывается наименование муниципального образования (села, города, района, округа или другого субъекта).

Нововведением стало поле о ликвидации или реорганизации — его заполняют предприятия-правопреемники, которые вместо ликвидированной организации оформляют отчетность для налоговых органов.

Раздел 2

В этой части приводятся данные о физлице, чей доход и налоговые отчисления отражены в данной справке. Прописываются:

- Его фамилия, имя и отчество;

- Гражданство;

- ДД/ММ/ГГГГ рождения;

- Код налогоплательщика.

В графе «статус» ставится единица, если физлицо — резидент РФ. Соответственно, его личность удостоверяется паспортом, и в пустующее поле мы вписываем код данного документа («21»). Не забываем указать его серию и номер. Россиянам, проживающим за границей, иностранцам и беженцам следует уточнять свой статус и кодировку основных документов на сайте налоговой службы.

Разделы 3 и 4

В ключевой части документа указываем все источники финансовых поступлений, которые подлежат налогообложению. Основная ставка подоходного налога для граждан России и резидентов страны неизменно составляет 13%. Для нерезидентов прибыль в большинстве случаев облагается НДФЛ в 30%, а более щадящая ставка определена лишь для дохода с дивидендов — и она составляет 15%.

Чтобы отразить в справке каждый источник финансовых поступлений лица, прибегают к специальной кодировке. В соответствии с ней, каждому виду дохода присваивается четырехзначный код. Ниже даны примеры самых распространенных кодов:

- «2000» для обозначения заработной платы;

- «1400» для отражения дополнительного заработка от сдачи имущества в аренду или наем;

- «2002» для фиксации премиальных выплат.

Также в разделах 3 и 4 предусмотрены поля для вычетов. Они позволяют уменьшить налогооблагаемую базу и положены плательщику в случаях, оговоренных законодательством. Например, уменьшить сумму уплачиваемого НДФЛ можно держателю ипотечного кредита или лицу, тратящему средства на благотворительность. Каждому вычету присваивается своя кодировка и сумма, на которую был уменьшен подоходный налог.

Каждый вычет сопровождается документом, который удостоверяет его законность. В 2-НДФЛ необходимо указать номер такого документа/документов, дату его оформления и код инспекции, в которую он был представлен.

Раздел 5

В данном разделе производится итоговый расчет удержанного и перечисленного НДФЛ, исходя из общей суммы дохода с учетом положенных лицу вычетов. Отдельно необходимо указать:

- Общий объем поступлений;

- Налогооблагаемая база;

- Размер исчисленного, удержанного и перечисленного НДФЛ;

- Величина излишне удержанного сбора (его возвращает плательщику при необходимости);

- Сумма, не удержанная налоговым агентом.

Наконец, в последнем блоке прописывают сведения о лице, заполняющем декларацию: если им был сам налоговым агент, ставим «1»; если представитель — «2». Не забываем указать ФИО лица, оформившего документ, а также его реквизиты. Ставим подпись. На этом шаге инструкция о том, как заполнить 2-НДФЛ, заканчивается. Справку можно смело подавать по месту назначения.

Что делать, если в 2-НДФЛ была допущена ошибка?

Что делать, если в поданной в срок декларации 2-НДФЛ была допущена ошибка? К примеру, в ней были представлены сведения, не соответствующие действительности:

В этом случае в налоговые органы подается корректировка 2-НДФЛ. Она имеют ту же форму, что и стандартная декларация, но отличается заполнением поля «номер корректировки»: если справка подается впервые, в ней проставляется номер «00», если впервые подается корректировка — «01» и т.д. Недостоверно поданную информацию важно заметить до того, как это сделают работники налоговой службы — тогда корректировка не будет облагаться штрафом.

Автор: Команда Mainfin.ru

Похожие термины

- Как заполнить декларацию 3-НДФЛ — инструкция, образец заполнения

- Коды категории налогоплательщика в декларации 3-НДФЛ

- Справка 2-НДФЛ — что это такое и для чего она нужна

- Сколько действует справка 2-НДФЛ

- Как получить 2-НДФЛ через Госуслуги

- Коды доходов в справке 2 НДФЛ в 2021 году

10:00 10.04.2019

Кредитная картаСправкиРассрочкаВкладыКредитыРасчетный счетМикрозаймыБанкиПособияЗарплатыИпотекаДебетовая картаДенежные переводыСтрахование

Подпишись на Яндекс.Дзен