Итак. Раз вы попали на эту страницу, можно предположить, что выбор налогового режима сделан и это — Упрощённая система налогообложения. Заявление о переходе на УСН по форме № 26.2-1 нужно подавать в налоговую инспекцию вместе с другими документами для открытия ИП или ООО. Если же вы этого не сделали — ничего страшного.

Закон позволяет донести это заявление в течение 30 дней после подачи основного пакета документов.

Пример на пальцах: 15 октября 2021 года Валерий зарегистрировал ИП, но не знал про сайт Ассистентус.ру и поэтому выбрал неверный налоговый режим. 30 ноября 2021 друзья уговорили Валерия подать заявление о переходе на УСН в налоговую, что он и сделал. 1 января 2021 года Валерий становится полноправным ИП, применяющим упрощёнку.

Если вы переходите на УСН с другого налогового режима, то “включится” упрощёнка только с первого января того года, который идёт следующим за годом подачи заявления. Главное — это успеть подать документ с октября по декабрь текущего года.

Изменение № 1 Отмена декларации по УСН

Теперь нет никаких сомнений — декларация по УСН с 2021 года будет отменена. Проект закона подготовил Минфин.

Проект закона об отмене декларации по УСН Скачать

Декларацию отменят для организаций и ИП, которые работают на УСН с объектом «доходы» и применяют онлайн-кассы. Речь идет о переводе упрощенцев на новый режим УСН-онлайн. Данный режим применяется по заявлению налогоплательщика. При этом расчет налога ведут сами налоговики. А бухгалтер должен лишь оплатить присланную платежку.

В законопроекте прописано, что он вступает в силу с 1 июля 2020 года. То есть за 2021 год декларацию сдаем в обычном режиме.

Кому отменят декларацию по УСН Список Минфина

«С 1 июля 2021 года плательщики УСН (налоговая база – доходы) больше не будут представлять налоговые декларации. Налоговый орган на основании сведений о расчетах, зафиксированных в онлайн-кассах, самостоятельно рассчитает сумму налога и авансовых платежей. 28 ноября 2021 года законопроект уже внесен в Правительство Российской Федерации.», — сообщил глава ФНС Михаил Мишустин на заседании Правлений и Президиумов правлений «ОПОРЫ РОССИИ» и Ассоциации НП «ОПОРЫ»..

Статьи по теме в журнале «Упрощенка»

- Минфин меняет порядок работы на УСН в 2021 году: к чему готовиться

- Типовые ошибки в уведомлениях о переходе на УСН

- Как поменяются правила по упрощенке в 2021 году

Какую отчетность сдают «упрощенцы» по НК РФ

Для начала скажем, какую основную отчетность сейчас сдают налогоплательщики УСН и с заполнением каких документов они связаны.

Декларация и КУДиР

По итогам налогового периода (календарного года) ИП и ООО представляют в налоговую инспекцию Налоговую декларацию по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения (утв. Приказом ФНС России от 26.02.2016 № ММВ-7-3/).

Сроки представления отчетности по УСН следующие:

- для ООО – не позднее 31 марта. То есть отчетность по УСН за 2019 год сдается не позднее 31.03.2020 (перенос на 30.06.2020 из-за коронавируса);

- для ИП – не позднее 30 апреля. То есть отчетность по УСН за 2019 год сдается ИП не позднее 30.04.2020 (перенос на 30.06.2020 из-за коронавируса).

Также организации и ИП на УСН обязаны в течение года вести КУДиР.

См:

- КУДиР в 2020 году: как вести

- Сроки сдачи отчетности в 2021 году

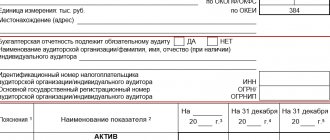

Бухгалтерская отчетность

Индивидуальный предприниматель на УСН не обязан вести бухгалтерский учет (пп. 1 п. 2 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ), поэтому и бухгалтерскую отчетность он не составляет.

А вот применяющие УСН ООО, которые являются субъектами малого предпринимательства, могут применять упрощенные способы ведения бухгалтерского учета, включая составление упрощенной бухгалтерской (финансовой) отчетности (п. 4 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ).

Изменение № 2 Новый режим УСН-онлайн

ФНС объявила о новом режиме для ИП под названием УСН-онлайн. Об этом сообщил в эфире программы «Налоги» заместитель руководителя ФНС России Дмитрий Сатин.

Кого переводят на УСН-онлайнСписок Минфина

Новый режим для упрощенки называется УСН-онлайн. Он находится на этапе внедрения. Для этого уже все готово.

«УСН-онлайн: предприниматели на этом спецрежиме, использующие онлайн-кассы, уже в следующем году смогут избавиться практически от всей отчетности. Налоговый орган самостоятельно рассчитает сумму налога по данным, которые передают онлайн-ККТ, и пришлет уведомление на уплату», — сказано на сайте ФНС.

Такие послабления в администрировании стали возможны благодаря современным технологиям, которые ФНС России активно внедряет уже несколько лет.

Как отметил представитель ФНС, сейчас ИП и компании на УСН должны вести книгу учета доходов и расходов и ежегодно сдавать декларации по упрощенке. Это требует времени и знаний.

ФНС предложила сделать апгрейд упрощенки. Он заключается в том, чтобы ИП мог выбрать режим УСН-онлайн. В этом случае налоги за него будет исчислять сама ФНС на основе информации, которая ей поступает через онлайн кассы. Таким образом, книга учета и декларация по УСН отменяются с 2021 года.

Бездекларационный режим: суть системы

Сам налоговый режим не меняется. ФНС лишь предлагает компаниям новый способ взаимодействия — ведомство возьмет на себя все расчеты и будет автоматически списывать налоги со счетов бизнеса. Замруководителя ФНС Дмитрий Сатин заявил, что благодаря онлайн-кассам налоговики получают всю нужную информацию от бизнеса. А значит компании можно освободить от лишней отчетности. По расчетам, от подачи деклараций смогут отказаться 1,2 млн компаний и предпринимателей.

Дмитрий Сатин рассказал об УСН-онлайн в интервью «России-1»

Сайт ФНС России

Бизнес начали переводить на онлайн-кассы с 2021 года. К середине 2019 года на онлайн-кассы должны были перейти ИП на ЕНВД и патенте, вендинги и компании со строгой отчетностью. ИП без наемных сотрудников могут не устанавливать кассы до 2021 года — для них предусмотрели отсрочку. Самозанятые также освобождены от онлайн-касс — они выписывают чеки через приложение «Мой налог».

Если компания не установила онлайн-кассу и у нее нет отсрочек, то ей грозят штрафы от 30 тыс. рублей до ¾ суммы от чека, который не пришел в ФНС. При повторном нарушении налоговики могут приостановить работу компании на срок до 90 дней.

Изменение № 3 Новые лимиты по УСН

Чтобы перейти на УСН и потом на ней работать, нужно соблюдать лимиты по доходам и лимиты по основным средствам, а также ряд ограничений. В статье расскажем про лимиты по УСН на 2021 год: для применения и для перехода.

Новые лимиты по УСН на 2021 годОфициальные лимиты по УСН

Индексация лимитов по УСН приостановлена до 2021 года. На 2020 год устанавливается коэффициент-дефлятор по УСН, равный 1. То есть на 2021 лимиты не изменятся.

С 2021 года указанные размеры ограничений по доходам будут увеличиваться на коэффициент-дефлятор с учетом инфляции. Это следует из письма Минфина от 13.07.2016 № 03-11-11/41133. Таким образом, на 2021 год действуют прежние лимиты для применения и перехода на УСН (см. картинку).

Если доходы компании по итогам 9 месяцев 2021 года не превысили 112,5 млн. руб., то она вправе перейти на этот налоговый режим (ст. 346.12 НК РФ).

При этом необходимо, чтобы соблюдались лимиты по остаточной стоимости основных средств на конец 2021 года (150 млн. рублей) и численности персонала (100 человек).

Статьи по теме в журнале «Упрощенка»

- Минфин меняет порядок работы на УСН в 2021 году: к чему готовиться

- Маркировка в 2021 году: пошаговые инструкции и проблемы

- Как поменяются правила по упрощенке в 2021 году

- Как увеличились пособия с 1 января 2021 года и кто лишится 50 рублей

- Что вас ждет в 2021 году: четыре срочных дела и 47 изменений

- Большая таблица всех изменений по УСН — 2020

- Новые документы при увольнении в 2021 году

- Отчет о численности за 2021 год

- Как перейти на электронные трудовые книжки: пошаговый алгоритм

- Что сдавать в «статистику» за 2021 год

- Какие отчеты по экологии сдать за 2021 год

Как перейти на УСН-онлайн

Чтобы перейти на УСН-онлайн, нужно подать заявку на сайте ФНС России в «Личном кабинете налогоплательщика». Там собственник укажет удобную дату перехода на новый формат УСН. Позже в личном кабинете появится сумма начисленного налога, которую заплатит ИП или компания.

Собственник может протестировать УСН-онлайн до ее официального запуска. Для этого нужно отправить заявку на электронную почту, а в письме указать номер телефона и ИНН. К тестированию допустят предпринимателей, которые состоят на режиме УСН (доходы) и работают на онлайн-кассе.

Изменение № 4 Новые условия применения УСН в 2021 году

Изменение касается введения переходного налогового режима для упрощенцев. Суть его заключается в том, что можно будет один раз нарушить лимиты по численности и доходам и при этом остаться на УСН.

Сегодня упрощенную систему налогообложения могут применять компании и ИП, которые соответствуют требованиям

, установленным Налоговым кодексом РФ, а именно:

- доход за налоговый (отчетный) период — не более 150 млн. руб.

- остаточная стоимость основных средств в соответствии с данными бухгалтерского учета — не более 150 млн. руб.

- средняя численность работников за налоговый (отчетный) период — менее 100 человек

Если компания или ИП превысили эти лимиты, то право на упрощенку считается потерянным с квартала превышения. Допустим, компания нарушила лимиты в 3 квартале. Значит, она должна перейти с УСН на ОСН с 1 июля.

Согласно поправкам, предложенным Минфином, компании и ИП при нарушении лимитов могут не переходить на ОСН. Они смогут остаться на УСН, если до конца года вернутся в рамки лимитов.

Переходным периодом смогут воспользоваться налогоплательщики на УСН, у которых по итогам отчетного налогового периода не соблюдены условия применения данного налогового режима:

- доходы превысили 150 млн рублей, но не более чем на 50 млн рублей

- и (или) средняя численность работников превысила 100 человек, но не более чем на 30 человек.

Проект закона уже готов, его разработало Правительство.

Какие журналы необходимо иметь при УСН ↑

Журналы предприятий оформляются для учета однотипных операций. Для бумажных носителей документ прошивается до начала ведения операций.

Электронные формы распечатываются и заверяются по окончании отчетного периода. Организация или ИП ведут журналы:

| Категория | Документация |

| Общего документооборота | Учета приказов по предприятию, уведомлений работников, входящей и исходящей корреспонденции, хозяйственных договоров |

| Кадровой документации | Учета договоров, приказов предоставленных отпусков, листков нетрудоспособности, движения трудовых книжек |

| Заработной платы | Регистрации платежных и расчетных ведомостей |

| Кассового учета | Регистрации ПКО и РКО, авансовых отчетов, полученных кассиром средств, книг кассиров-операционистов |

| Банковских операций | Учета платежных поручений |

| ТМЦ | Регистрации товарных накладных, проверок инвентаризационных актов, регистрации списания просроченных товаров, актов возврата |

| ОС | Учета объектов по приходу и выбытию имущества |

Ряд общих документов — журнал входящей корреспонденции, уведомлений сотрудников и прочие ведутся предприятием в добровольном порядке.

Остальные документы заполняются при наличии операций в учете предприятий. При отсутствии данных в обязательном порядке заводится только кассовая книга и КУДиР.

Доходы минус расходы, выбранные в качестве объекта налогообложения, необходимо учитывать в журнале КУДиР, служащим формой налогового регистра.

Регистрация учета полученных и выставленных счетов-фактур

При необоснованном выставлении НДС или выполнении функции налогового агента необходимость ведения журналов счетов-фактур при УСН не возникает.

Только ведение посреднической деятельности предприятий обязывает вести журнал. Журнал формируется:

- при наличии агентских договоров и движения по ним.

- ведения деятельности в рамках договора об оказании транспортно-экспедиционных услуг.

- выполнения функций застройщика.

При оформлении документов застройщиком возникают договора ДДУ, заключаемые с лицами долевого участия в строительстве.

Кассира-операциониста

Журнал кассира-операциониста – обязательная форма ведения в организациях или ИП на УСН при ведении расчетов с покупателями наличными деньгами. Форма должна быть составлена в точном порядке соблюдения инструкции.

Документ предварительно регистрируется в ИФНС и ведется после прошивки и нумерации страниц. Данные журнала должны:

- Внесены в полном соответствии с зарегистрированной в ИФНС машиной ККТ.

- Иметь записи в хронологическом порядке ведения.

- Быть заверены исполнителем-кассиром и должностным лицом предприятия.

- Не иметь подчисток и помарок, не заверенных установленным порядком.

Сведения журнала подтверждаются отчетом кассира-операциониста, в котором подробно описываются действия, и отчетами ККМ.

При ведении кассовых операций только с применением эквайринга журнал ведется в аналогичном порядке. Предприятия на УСН сдают журналы при проверке инспекцией ФНС.

Нужны ли услуги бухгалтера для ООО на УСН узнайте из статьи: ведение бухгалтерии ООО на УСН. Как учитывать доходы при УСН Доходы минус расходы, читайте здесь.

Все об УСН, смотрите здесь.

Журнал проверяется ИФНС в мероприятии контроля порядка ведения кассовых операций, регистрации ЭКЛЗ. Ведение формы с нарушениями сопровождается наложением санкций на организацию, ИП и ответственное лицо.

Другие документы

Компания, при наличии кассовых операций, ведет кассовую книгу. Журнал имеет установленную форму КО-4. Самостоятельно разрабатывать форму кассового журнала не допускается.

Книга ведется в одном экземпляре вне зависимости от количества ККМ. По окончании смены кассиры сдают выручку в операционный кассу предприятия по приходным ордерам. Документооборот производится по формам ПКО и РКО.

Изменение № 6 Новые размеры взносов ИП

В 2021 году платежи ИП за себя увеличивались. По-старому платить нельзя. Журнал «Упрощенка» подготовил таблицу фиксированных взносов предпринимателя в 2021 году и актуальные платежные поручения с верными КБК и другими реквизитами.

Новая сумма взносов ИП за себя в 2021 годуТаблица платежей и сроков

Раньше расчет страховых взносов предпринимателей за себя был привязан к величине МРОТ в интересующем периоде. Это крайне неудобно.

Но в 2021 году взносы ИП стали действительно фиксированными — их конкретные суммы прописаны в Налоговом кодексе РФ с изменениями от года к году. Так, взносы в 2021 отличаются в большую сторону по сравнению с прошлым годом.

Независимо от того, есть ли у ИП наемный персонал, за себя предприниматель всегда выплачивает страховые взносы. Эти суммы не привязаны к сумме его личного дохода.

Платежи производятся в фиксированном размере, а при достижении дохода от предпринимательской деятельности определенной суммы, дополнительно уплачивается 1% от превышения.

| Куда платить | Сумма за год | Срок платежа |

| На пенсионное страхование в ФНС (фиксированная сумма) за 2020 год | 32 448 руб. | 31.12.2020 |

| На медицинское страхование в ФНС (фиксированная сумма) за 2020 год | 8 426 руб. | 31.12.2020 |

| На пенсионное страхование в ПФР с доходов, превышающих 300 000 рублей за 2021 год | 1% от суммы доходов, превысивших 300 000 руб. При этом сумма всех платежей ограничена суммой 259 584 руб. | 01.07.2021 |

Фиксированные взносы оплачиваются по месту постановки на учет индивидуального предпринимателя. Получателем является налоговый орган.

Ниже приведены примеры платежных поручений на оплату взносов за 2020 год.

Платежка по взносам ИП за 2021 год (фиксированные)Фиксированные взносы в ПФР за 2021 год. Срок уплаты 31.12.2020

Платежка по взносам ИП в ФОМС за 2021 годФиксированные взносы в ФОМС за 2021 год. Срок уплаты 31.12.2020

Пример платежки с доходов 1% за 2021 годДля уплаты взносов с доходов 1% за 2021 год. Срок уплаты 01.07.2021

Налог для УСН 2021

Давайте разберемся, как должны рассчитывать и уплачивать налог налогоплательщики на УСН в 2021 году. Этот налог заменяет для предприятий налоги на прибыль, на имущество и НДС. Конечно, и это правило не обходится без исключений:

- НДС надо платить упрощенцам при ввозе товаров в РФ;

- Налог на имущество должны платить и предприятия на УСН, если это имущество, согласно закону, будет оцениваться по кадастровой стоимости. В частности, с 2014 года такой налог должны платить предприятия, которые являются собственниками торговых и офисных площадей.

Для ИП налог на УСН заменяет НДФЛ от предпринимательской деятельности, НДС (кроме НДС при ввозе на территорию РФ) и налог на имущество. ИП могут получить освобождение от НДС, если их доходы за три месяца не превышают 2 млн рублей.

Налоговый и отчетный периоды на УСН

Как мы уже разобрались выше, расчет единого налога различается на УСН Доходы и УСН Доходы минус расходы своей ставкой и налоговой базой, но налоговый и отчетный периоды для них одинаковы.

Налоговым периодом для расчета налога на УСН является календарный год, хотя говорить об этом можно лишь условно. Обязанность платить налог частями или авансовыми платежами, возникает по итогам каждого отчетного периода, которыми являются квартал, полугодие и девять месяцев календарного года.

Сроки уплаты авансовых платежей по единому налогу следующие:

- по итогам первого квартала – 25 апреля;

- по итогам полугодия – 25 июля;

- по итогам девяти месяцев – 25 октября.

Сам налог УСН рассчитывают по итогам года, учитывая при этом все уже внесенные поквартально авансовые платежи. Срок уплаты налога на УСН по итогам 2021 года:

- до 31 марта 2022 года для организаций;

- до 30 апреля 2022 года для ИП.

За нарушение сроков оплаты авансовых платежей за каждый день просрочки начисляется пени в размере 1/300 ставки рефинансирования ЦБ РФ. Если не перечислен сам налог по итогам года, то дополнительно будет наложен штраф в размере 20% от неуплаченной суммы налога.

Расчет авансовых платежей и единого налога на УСН

Рассчитывают авансовые платежи по единому налогу нарастающим, т.е. суммирующим итогом с начала года. При расчете авансового платежа по итогам первого квартала надо рассчитанную налоговую базу умножить на налоговую ставку, и заплатить эту сумму до 25 апреля.

Считая авансовый платеж по итогам полугодия, надо налоговую базу, полученную по итогам 6 месяцев (январь-июнь), умножить на налоговую ставку, и из этой суммы вычесть уже заплаченный авансовый платеж за первый квартал. Остаток надо перечислить в бюджет до 25 июля.

Расчет аванса за девять месяцев аналогичен: налоговая база, рассчитанная за 9 месяцев с начала года (январь-сентябрь), умножается на налоговую ставку и полученная сумма уменьшается на уже уплаченные авансы. Оставшаяся сумма должна быть уплачена до 25 октября.

По итогам года рассчитаем единый налог – налоговую базу за весь год умножаем на налоговую ставку, из получившейся суммы вычитаем все три авансовых платежа и вносим разницу в срок не позже 31 марта (для организаций) или 30 апреля (для ИП).

Расчет налога для УСН Доходы 6%

Особенность расчета авансовых платежей и налога на УСН Доходы заключается в возможности уменьшать рассчитанные платежи на суммы перечисленных в отчетном квартале страховых взносов. Предприятия и ИП, имеющие работников, могут уменьшить налоговые платежи до 50%, но только в пределах сумм взносов. ИП без работников могут уменьшить налог на всю сумму взносов, без ограничения в 50%.

✐ Пример ▼

ИП Александров на УСН Доходы, не имеющий работников, получил доход в 1 квартале 150 000 руб. и уплатил в марте страховые взносы за себя в сумме 9 000 руб. Авансовый платеж в 1 кв. будет равен: (150 000 * 6%) = 9 000 рублей, но его можно уменьшить на сумму уплаченных взносов. То есть в этом случае авансовый платеж уменьшается до нуля, поэтому платить его не надо.

Во втором квартале был получен доход 220 000 руб., итого за полугодие, т.е. с января по июнь, общая сумма дохода составила 370 000 рублей. Страховые взносы во втором квартале предприниматель уплатил тоже в размере 9 000 рублей. При расчете авансового платежа за полугодие его нужно уменьшить на уплаченные в первом и втором кварталах взносы. Посчитаем авансовый платеж за полугодие: (370 000 * 6%) – 9 000 – 9 000 = 4 200 руб. Платеж был своевременно перечислен.

Доход предпринимателя за третий квартал составил 179 000 рублей, а страховых взносов в третьем квартале он заплатил 10 000 рублей. При расчете авансового платежа за девять месяцев сначала посчитаем весь полученный с начала года доход: (150 000 + 220 000 + 179 000 = 549 000 рублей) и умножим его на 6%.

Полученную сумму, равную 32 940 рублей, уменьшим на все выплаченные страховые взносы (9 000 + 9 000 + 10 000 = 28 000 рублей) и на перечисленные по итогам второго кварталов авансовые платежи (4 200 рублей). Итого, сумма авансового платежа по итогам девяти месяцев составит: (32 940 – 28 000 – 4 200 = 740 руб).

До конца года ИП Александров заработал еще 443 000 руб., и его общий годовой доход составил 992 000 рублей. В декабре он доплатил оставшуюся сумму страховых взносов 19 794 рубля*.

*Примечание: по правилам расчета страховых взносов, действующим в 2021 году, взносы ИП за себя составляют 40 874 руб. плюс 1% от доходов, превышающих 300 тыс. руб. (992 000 – 300 000 = 692 000 * 1% = 6 920 руб.). При этом 1% от доходов можно заплатить по окончании года, до 1 июля 2022 года. В нашем примере ИП заплатил всю сумму взносов в текущем году, чтобы иметь возможность уменьшить единый налог по итогам 2021 года.

Рассчитаем годовой единый налог УСН: 992 000 * 6% = 59 520 руб., но в течение года были уплачены авансовые платежи (4 200 + 740 = 4 940 руб.) и страховые взносы (9 000 + 9 000 + 10 000 + 19 794 = 47 794 руб.).

Сумма единого налог по итогам года составит: (59 520 – 4 940 – 47 794 = 6 786 руб.), то есть единый налог был почти полностью уменьшен за счет выплаченных за себя страховых взносов.

Изменение № 7 Новые сроки сдачи 6-НДФЛ и 2-НДФЛ

Сдавать отчетность по НДФЛ потребуется на месяц раньше. Срок сдачи справок 2-НДФЛ с признаком 1 и годового 6‑НДФЛ — не позднее 1 марта. Сейчас крайний день сдачи отчетов — 1 апреля (п. 2 ст. 230 НК). Крайний срок сдачи 2‑НДФЛ с признаком 2 не изменится — 1 марта (п. 5 ст. 226 НК).

Изменения вступают в силу с 1 января. Поэтому за 2021 год эти две формы нужно сдавать в новые сроки. В таблице ниже все сроки сдачи отчетности за 2021 год с учетом изменений, скачайте.

Кроме того, с отчета за 2021 год работодатели будут сдавать единый годовой расчет, в который входят сведения по каждому работнику. Это значит, 6-НДФЛ и 2-НДФЛ объединят в один отчет.

Отметим, что закон уже подписан — от 29.09.2019 № 325-ФЗ.

Новые сроки сдачи отчетности за 2021 год Таблица с учетом изменений

Изменение № 9 Новая ставка НДФЛ

В России изменится ставка НДФЛ, к которой привыкли все бухгалтеры. Из-за этого работать бухгалтеры будут по-новому.

Изменения в НК РФ в 2021 году от МинфинаВсе изменения в 2020 году

Минфин внес в Думу проект основных направлений налоговой политики на 2021 год. В документе прописаны глобальные изменения по НДФЛ.

Так, ставка НДФЛ изменится. Вместо ставки 30% к нерезидентам будет применять ставка 13%. Поэтому считать налог бухгалтерам станет легче.

«Уравнивание налоговой ставки по налогу на доходы физических лиц для резидентов и нерезидентов Российской Федерации аналогично налоговой ставке в размере 13 процентов, применяемой к доходам резидентов Российской Федерации», — сказано в документе.

Напомним, чтобы стать резидентом РФ, надо пробыть в РФ 183 дня в году. Эти значения Минфин тоже хочет поменять. Срок сократиться до 90 дней.

«Сокращение срока фактического нахождения физических лиц в Российской Федерации для приобретения статуса налогового резидента Российской Федерации со 183 дней до 90 календарных дней в течение 12 следующих подряд месяцев», — сказано в документе.

Помимо сокращения срока пребывания физического лица на территории РФ до 90 дней предлагается установить более гибкие критерии определения налогового резидентства физических лиц. Эти критерии предполагается применять в тех случаях, когда физическое лицо находится в стране меньше 90 дней. Это будут такие критерии, как наличие недвижимости, личных и экономических связей, место проживания (домициль), гражданство.

Изменение № 10 Новые правила по имущественным налогам

Упрощенцы будут платить налог на имущество со всей недвижимости, у которой есть кадастровая стоимость. В 2021 году организации платят налог, если владеют помещением в торговом или офисном центре, а объект включен в специальный региональный перечень.

С 2021 года уже не важно, будет ли объект в перечне. Налог потребуется платить с любой недвижимости, у которой есть кадастровая стоимость. Если у объекта недвижимости только инвентаризационная стоимость, то налог можно не платить. В этом случае закон требует исчислить налог с остаточной стоимости, а упрощенцы освобождены от уплаты налога на имущество с такой стоимости (п. 2 ст. 346.11 НК).

Закон подписан.

Все преимущества УСН ещё раз

- возможность легально вести бизнес, не платя подоходного налога на физическое лицо в размере 13%;

- налог на имущество, которое используется в деятельности предпринимателя, — нивелируется;

- забываем про НДС;

- простота расчёта. Платим либо 6 процентов со всего дохода, либо 15 процентов с дохода за вычетом расхода.

Кстати говоря! Когда говорят, что УСН заменяет всё налоговое бремя, возлагаемое на предпринимателя — врут. НДФЛ с зарплаты сотрудников, будьте добры оплачивать в срок согласно закону.

При переходе на упрощёнку, помните условия, при которых вам этого сделать не дадут!

- У вашей компании есть представительства и филиалы (разумеется, о которых уведомлён налоговый орган соответствующим образом). Т.е. если вы в Перми работаете вдвоём с Виталиком, печатая визитки, а в Казани Максим и Катя их распространяют — это не значит, что у вас есть Казанский филиал и, соответственно, данное условие, при котором нельзя применять УСН — не актуально.

- У вас должно быть менее 100 сотрудников. Разумеется, устроенных официально. На вас могут работать и полторы тысячи, но если для официальных служб вы работаете один — условий для неприменения УСН не будет. Другое дело, что появятся вопросы к вашей производительности труда, иначе бы все работали одни в своей компании.

- Остаточная стоимость — более 100 млн. рублей. Иначе вы слишком богаты, дабы применять “простые” режимы.

- Другие предприятия не должны иметь долю в вашем, превышающую 25%. Для ИП неактуальное условие.

- За три первых квартала года, в котором подаётся заявление о переходе на упрощёнку, доходы не должны превышать 45 млн. руб.

- Общий годовой доход не должен превышать сумму в 60 млн. руб.

Внимание: в последних двух пунктах суммы 45 и 60 нужно ещё дополнительно умножать на коэффициент-дефлятор УСН, который меняется ежегодно. Однако, с 2021 года данный коэффициент стал равен 1, но в дальнейшем возможен его пересмотр.

Приступим к заполнению заявления по форме № 26.2-1. Кстати, она же по КНД 1150001.

Заявление у нас будет подавать новоиспечённый предприниматель Охтыво Константин Юсупович. Он решил перейти на упрощённый режим налогообложения сразу с момента регистрации ИП.

Поле ИНН — тут всё понятно без лишних слов. КПП (код причины постановки на учёт) — его у ИП нет. Не стоит искать, всё равно не найдёте. Поле оставляем пустым.

Код налогового органа

Ниже видим код налогового органа. Откуда его взять? Всё просто: переходим на сервис налоговой службы (https://service.nalog.ru/addrno.do), вводим в поле свой адрес, и вам выдадут код налоговой, которая привязана к вашему месту регистрации. Вот его и нужно вписать в соответствующее поле формы.

С кодом разобрались.

Изменение № 12 Компаниям добавили обязанности

За 2021 год компании не будут сдавать декларации по транспортному и земельному налогу. Достаточно рассчитать и заплатить налог. Затем инспекция пришлет сообщение о сумме налога. Если компания не получит сообщение, то должна уведомить ИФНС о своих автомобилях и земле.

К сообщению надо приложить копии документов, подтверждающих регистрацию авто или право собственности на землю. Кроме того, если фирма хочет получить льготу по налогам, о льготе также надо заявить. Формы заявлений утвердила ФНС приказом от 25.07.2019 № ММВ-7-21/[email protected]

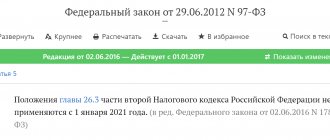

Изменение № 13 Отмена ЕНВД

С 1 января 2021 года для отдельных плательщиков отменен ЕНВД. Такой закон подписал Президент. Реквизиты закона — от 29.09.2019 № 325-ФЗ.

Закон расширил перечень случаев, когда ЕНВД запрещено применять.

С 2021 года запрет на применение ЕНВД введен при продаже:

- лекарственных препаратов, подлежащих обязательной маркировке средствами идентификации

- обувных товаров и предметов одежды, принадлежностей к одежде и прочих изделий из натурального меха, подлежащих обязательной маркировке средствами идентификации

Закон уже принять. Как сказано в законе, с 2021 года ЕНВД полностью отменяется.

Согласно действующему Налоговому кодексу система налогообложения ЕНВД действует до 2021 года. Соответственно, в 2021 году вмененщики еще имеют право работать. А с 1 января 2021 года необходимо определиться с новым режимом.

Данное решение о непродлении ЕНВД вызвано тем, что многие компании, по словам налоговиков, уклоняются от уплаты налогов, используя вмененку. Происходит дробление бизнеса и ФНС сложно доначислить неуплаченные налоговые платежи.

Подробнее про отмену ЕНВД читайте в журнале «Вмененка» в статье ЕНВД доживает последние полтора года: как безболезненно перейти на другие режимы

Все изменения по ЕНВД смотрите в таблице в журнале «Вмененка»: Что уже нового и что еще изменится в работе вмененщика: принятые законы и проекты

Таблица изменений по ЕНВД 2020

Журнал «Упрощёнка» — первый журнал для бухгалтеров УСН

Приложение: Журнал «Упрощёнка» | Бесплатно | Универсальное приложение | Установить

В этом обзоре я бы хотел поговорить о журнале с название «Упрощёнка», и этот выпуск, скорее всего, для многих может показаться несколько нестандартным. Так как в нем пойдет речь о журнале, который не научит вас приготовлению изысканных и вкусных блюд, не расскажет в какой стране лучше отдохнуть в конце сентября и не даст ответ на вопрос, что лучше: Chevrolet Aveo или Honda Civic. Тем не менее данный журнал затрагивает не менее важные вопросы, которые будут интересны в первую очередь бухгалтерам компаний, индивидуальным предпринимателям, руководителям малого и среднего бизнеса. Так как каждый выпуск этого издания целиком и полностью посвящен вопросам упрощённой системе налогообложения (УСН).

Журнал «Упрощёнка» является специализированным журналом, на страницах которого простым и понятным языком освещаются вопросы применения упрощённой системы налогообложения. Авторами этого журнала являются сертифицированные специалисты в области бухучета, специалисты Пенсионного фонда, Минфина, ФНС и Фонда соцстраха.

На страницах журнала вы найдете много своевременной, полезной и исчерпывающей информации из уст не только самих авторов изданий – читатели журнала могут также ознакомиться с мнением Минфина и ФНС России. Помимо этого, в журнале можно найти новости из Госдумы, последние изменения в законодательстве, мнения арбитража, практические комментарии по заполнению предстоящей отчетности – очень много вырезок, ссылок и комментариев экспертов.

Благодаря журналу «Упрощёнка» вы никогда не пропустите важных изменений в законодательстве, которые самым непосредственным образом могут отразиться на работе вашего предприятия. Тем более, что журнал имеет удобный и интуитивно понятный интерфейс. Во вкладке «номер» вы можете ознакомиться с выпусками журнала и их содержанием, которые располагаются по убыванию. У каждого читателя есть возможность бесплатно скачать ознакомительную версию.

Во вкладке «лента» находятся самые интересные и актуальные новости за день. Во вкладке «рубрики» размещены статьи, разбитые по темам, благодаря чему читателю будет несложно найти ответы на поставленные вопросы. Помимо этого, в журнале имеется правовая база, архивы всех выпусков журнала, а также вкладка «избранное», здесь можно хранить статьи, которые будут вами прочитаны позже. Во время прочтения текста у вас есть возможность выделять его маркером, а также сохранять необходимую информацию в заметках.

Покупка одного номера журнала обойдется вам в 990 рублей. Стоимость полугодовой подписки – 4490 рублей, а годовой – 7990 рублей. Несложно посчитать, что осуществляя подписку на полгода или год, вы сможете существенно сэкономить. Помимо этого, администрация журнала проводит акцию, которая будет активна до 28 июня, благодаря этой акции у вас будет возможность купить годовую подписку с 50% скидкой. Необходимо отметить и тот факт, что купленные выпуски, а также оставленные заметки и статьи, добавленные в «избранное», синхронизируются между вашими устройствами.

Название: Журнал «Упрощёнка» Издатель/разработчик: Action-Media Цена: Бесплатно Встроенные покупки: Да Совместимость: Универсальное приложение Ссылка: Установить

Изменение № 14 Новый МРОТ

Согласно закону, МРОТ на 2021 год приравнивается к прожиточному минимуму трудоспособного населения за 2 квартал 2021 года. Этот показатель утвержден приказом Минтруда от 09.08.2019 № 561н.

Как следует из приказа, прожиточный минимум за 2 квартал составляет 12 130 рублей.

МРОТ с 1 января 2021 года равен 12 130 рублей.

В ряде регионов минималка будет больше, чем 12 130 рублей. Это связано с особенностями регионального законодательства. Посмотреть МРОТ по всем 85 регионам бухгалтеры вы можете в таблице ниже.

Таблица МРОТ по 85 регионам РФ на 2021 год Официальные данные

Изменение № 16 Переход на электронные трудовые книжки и новый отчет для бухгалтеров

Вместо бумажных трудовых книжек будут электронные. Для этого компании будут отчитываться о найме работников и увольнении по новому ежемесячному отчету СЗВ ТД.

Новый отчет — для всех работодателей, включая ИП, которые нанимают в штат персонал. В случае с единственным работником ООО — директором, по совместительству — учредителем, полагаем, ситуация будет та же, что и в случае с другой ежемесячной формой.

- Статья по теме: Всё о переходе на электронные трудовые книжки в 2021 году: образцы и бланки

При этом СЗВ-ТД, как сейчас следует из самой формы, подается по тем работникам, в отношении которых произошло какое-то «кадровое» изменение. И таковое подлежит отражению в трудовой книжке. В частности, это прием, увольнение, перевод, переименование работодателя. Представляется, что если никакие соответствующие события не имели место, то нулевую СЗВ-ТД подавать не нужно.

Информацию о трудовой деятельности сотрудников в 2021 году подают ежемесячно. Срок сдачи — такой же, как у СЗВ-М: не позднее 15 числа следующего месяца. Таким образом, первую форму СЗВ-ТД нужно сдать не позднее 17 февраля 2021 года. Это понедельник. Установленный срок переносится, поскольку 15-е февраля в 2021 году — нерабочая суббота.

Новый отчет называется «Сведения о трудовой деятельности работников». Бланк, размещенный Пенсионным фондом для ознакомления, можете посмотреть и скачать у нас. Также мы предлагаем построчный пример заполнения формы.

Новый отчет в ПФР для всех работодателей Официальный бланк от ПФР

Образец заполнения СЗВ-ТД за январь 2021 годаПример заполнения по графам

Основные моменты ↑

Предприятие на УСН имеет послабление в отношении учета единого налога. В отношении прочих налогов компания формирует данные согласно требований документооборота.

Для обеспечения систематизации учета требуются журналы первичной документации. Формы составляются при наличии:

- Большого количества первичной документации однотипного вида.

- Необходимости присвоения порядкового номера бланка.

- Наличия хронологического порядка формирования записи.

Журналы обеспечивают порядок хранения первичных форм. При необходимости поиска документа нумерация упрощает процедуру. Систематизация бланков формируется на всех участках учета.

Формы необходимо прошивать и заверять подписью руководителя или предпринимателя. Начиная с 7 апреля 2021 года печать применяется в предприятии на усмотрение руководства компании.

Заверять журналы или нет, решает компания самостоятельно. Условие необходимо закрепить в учетной политике.

Перечень отчетности

Налогоплательщик на УСН представляет декларацию по итогам календарного года. По авансовым периодам форма не представляется.

При наличии наемных работников требуется сформировать и сдать в ИФНС и фонды:

- Расчет 4-ФСС в фонд социального страхования.

- Отчетность по НДФЛ, удержанного с работников – в ИФНС.

- Формы, представляемые в ПФР – РСВ-1, индивидуальные сведения персонучета.

- Данные о численности – в ИФНС.

Все расчеты, за исключение 2-НДФЛ и численности, представляются ежеквартально. Статистическая отчетность подается по требованию органа и ведения специальных видов деятельности.

Для получения информации об обязательных формах представления необходимо обратиться в региональный орган статистики.

Начиная с отчетности за 2013 год, организации должны вести бухгалтерский учет с представлением балансов в ИФНС и статистику. Для учета бухгалтерских данных формируется план счетов в упрощенном количестве.

Применяются журнал-ордер для УСН при своде данных и последующем отражении в отчетности. Предприятия на УСН преимущественно принадлежат к микро или малым организационным формам.

Состав отчетности для малых предприятий имеет допуск представления балансов в ограниченном количестве – форме 1 и 2.

Ряд ПБУ может не применяться в малых формах организаций, о чем проинформировано в письме Минфина РФ от 25.03.2013г. за № 03-11-06/2/9208.

В какие сроки сдавать?

Точную информацию о сроках представления отчетности всех форм можно получить в календаре бухгалтера. Документ можно скачать из сервисов сети Интернет.

Видео: переход на УСН уведомительный

Бухгалтерская отчетность предприятий представляется по окончании года в срок, не позднее 3-х месяцев. Промежуточные формы формируются и хранятся в организации для проверки в течение 5-ти лет после окончания периода.

В 2021 году установлены сроки подачи отчетности:

| Документация | Описание |

| Налоговая декларация по единому налогу для организаций | Не позднее 31 марта, для ИП – до 30 апреля следующего за отчетным года. Дата, попадающая на выходной день, переносится на первый рабочий день недели |

| Расчет в ФСС | Не позднее 20 числа месяца, следующего за окончанием квартала при подаче на бумажном носителе и 25 числа – в электронном виде. Дополнительно вместе с отчетностью за 1-й квартал подается письмо о ведении деятельности по упрощенной системе |

| Формы в ПФР | Подаются не позднее 15 числа второго по окончании квартала месяца для бумажного носителя и 20 числа электронного вида |

| При необходимости подачи декларации по НДС | Форма в электронном виде до 25 числа месяца, следующего за истекшим кварталом |

| Расчет о среднесписочной численности | До 20 января ежегодно |

| Данные удержанного и перечисленного НДФЛ | Сдаются по итогам годового периода. Справки подаются в срок до 1 апреля, следующего за истекшим периодом года |

В ряде случаев возникают ситуации с отсутствием деятельности и величин начисленной заработной платы. При отсутствии работников в организации отчетность не подается только по 2-НДФЛ.

Все остальные формы необходимо представлять. Основа требования состоит в необходимости наличия руководителя в организации и требования о вводе его в штат предприятия.

Учитывается ли НДФЛ в расходах при УСН смотрите в статье: расходы при УСН. Все о бухучете у ИП на УСН, читайте здесь.

Одновременно с нулевой отчетностью в фонды подаются письма об отсутствии деятельности и начисления заработной платы руководителю.

Действующая нормативная база

Бланк налоговой декларации по налогу, уплачиваемому при ведении УСН, утвержден приказом ФНС от 04.07.2014г. за № ММВ-7-3/[email protected] Приказ действует на период отчетности, представляемой за 2021 год.

Форма приложена к приказу. В документе имеется формат представления электронной формы и порядок ее заполнения.

Законодательством, начиная с 2021 года, внесены изменения в порядок учета полученных и выставленных счетов-фактур. Для предприятий на УСН определены особые основания для ведения журнала.

Необходимость формирования данных имеется только у предприятий, ведущих посредническую деятельность. Изменения закреплены в п/п «б» п. 3 ст. 1 ФЗ от 21.07.2014г. за № 238-ФЗ.

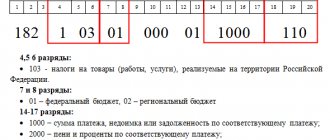

Изменение № 17 Новые коды по зарплате

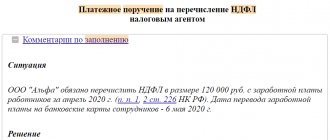

В 2021 году в платежные поручения на перечисление зарплаты, отпускных, пособий и подотчетных нужно добавлять новые коды. Что именно меняется в платежках по зарплате в 2021 году и почему, мы подробно рассказали в этой статье. Также привели образцы платежек с новыми кодами на 2021 год.

Новые обязательные коды по зарплате в платежкахЦБ РФ

Новый порядок касается всех, кто переводит физлицам зарплату или иные доходы, в отношении которых Закон от 02.10.2007 № 229-ФЗ устанавливает ограничения размера удержания. Или с которых запрещает взыскание. Конкретные виды начислений прописаны в статьях 99 и 101 указанного НПА соответственно.

Например, в определенных границах законодатель разрешает взыскания с зарплаты и премий. Любые вычеты незаконны с возмещения вреда, причиненного здоровью или связанного с потерей кормильца. Также — с больничных, командировочных, всех видов соцпособий на детей.

Ниже представлены официальный образцы платежек с новыми кодами. Скачайте и используйте в работе!

Платежное поручение на перечисление заработной платы (код 1 в поле 20 платежки)Образец в 2021 году с новыми кодами ЦБ

Платежное поручение на перечисление подотчетных командировочных (код 2 в поле 20 платежки)Образец в 2021 году с новыми кодами ЦБ