Недоимка – это сумма неуплаченного вовремя налога, сбора или страхового взноса или излишне возмещенная сумма налога. Эти определения содержатся в статье 11 Налогового Кодекса РФ и в абзаце 4 пункта 8 статьи 101 Налогового Кодекса РФ. Таким образом, становится понятно, что задолженность по пеням и штрафам не относится к понятию недоимки.

Соответственно, если организация или индивидуальный предприниматель (ИП) вовремя не заплатили налог, сбор или страховой взнос и у них образовалась недоимка, то организация или ИП несут за это ответственность. Недоимка влечет за собой возникновение пеней за несвоевременную уплату налога, сбора или страхового взноса, а также штрафов. Это сказано в подпункте 9 пункта 1 статьи 31 Налогового Кодекса РФ. Недоимка появляется на следующий день после крайнего срока оплаты налога. Если недоимкой является излишне возмещенная сумма налога, то она образуется:

- либо в день получения этой суммы на расчетный счет;

- либо в день зачета этой суммы (если был проведен зачет по налогам).

Новые критерии для срока отправки налогового требования

С 01.04.2020 инспекторы получили право требования об уплате налога на сумму от 500 до 3000 рублей направлять должнику в течение года. То есть, когда сумма недоимки у организации или ИП не превышает 3000 рублей. В этом случае требование на уплату налоговики смогут выставить не позднее 1 года со дня выявления недоимки.

Отметим, что до 1 апреля 2021 года такой срок действует, если налоговая недоимка составляет менее 500 рублей. А обычный срок направления требования – 3 месяца со дня выявления недоимки.

Таким образом, законодатели повысили суммовой порог налоговой задолженности до 3000 рублей (новая редакция абз. 1 п. 1 ст. 70 НК РФ). Проще говоря, всё, что меньше этой суммы с 01.04.2020 не стоит в приоритете у налоговиков в целях скорейшего взыскания в пользу бюджета.

Соответствующие изменения в НК РФ внёс Федеральный закон от 29.09.2019 № 325-ФЗ с многочисленными изменениями и дополнениями в Кодекс.

Также см. «Суд разрешил взыскивать с бухгалтеров долги компаний (это правда)».

Если недоимка выявлена самостоятельно организацией или ИП

Важно! Организация или ИП могут выявить и уплатить недоимку самостоятельно. В этом случае ее также необходимо заплатить в бюджет, но при этом необходимо также заплатить пеню за количество просроченных дней.

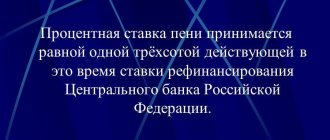

В пункте 4 статьи 75 налогового Кодекса РФ, написано, что пеня за каждый день просрочки определяется в процентах от неуплаченной суммы долга. При этом процентная ставка определяется:

- для индивидуальных предпринимателей как 1/300 от действующей в этот период ставки рефинансирования Центрального банка РФ;

- для организаций как 1/300 от действующей в этот период ставки рефинансирования Центрального банка РФ, если просрочка составляет до 30 календарных дней и 1/150 от действующей в этот период ставки рефинансирования Центрального банка РФ, если просрочка больше 30 календарных дней. Отсчет в этом случае начинается с 31 дня просрочки.

Здесь необходимо знать, что если за период просрочки, ставка рефинансирования Центрального банка РФ менялась, то придется пеню рассчитывать по разным ставкам.

Пример. Сумма просрочки у организации «Звезда» составила с 12.01.18 по 27.03.18. Таким образом, в период с 12.01.18 по 11.02.18 ставка будет 7,75%, с 12.02.18 по 25.03.18 ставка будет 7,5%, а в период с 26.03.18 по 27.03.18 ставка будет 7,25%.

| Период | Ставка рефинансирования, % |

| 18.12.17 – 11.02.18 | 7,75 |

| 12.02.18 – 25.03.18 | 7,5 |

| Начиная с 26.03.18 | 7,25 |

То есть с 12.01.18 по 11.02.18 будет 31 календарный день, значит с 12.01.18 по 10.02.18 (30 календарных дней) ставка будет 1/300 х 7,75%, с 11.02.18 ставка будет 1/150*7,75%, с 12.02.18 по 25.03.18 ставка будет 1/150*7,5%, а в период с 26.03.18 по 27.03.18 ставка будет 1/150*7,25%.

В 2021 году внесены изменения, касающиеся уплаты пеней. Теперь начисленная сумма пеней не может быть больше самого налога. Это касается недоимок, возникших после 27.112021 года, а само правило начинает действовать с 28.12.2021 года. Также теперь в Налоговом Кодексе РФ четко обозначен момент уплаты пеней. Раньше Налоговый Кодекс РФ только точно определял день, с которого пеня должна была начисляться, теперь же обозначен и день, когда прекращается начисление пени. Теперь там сказано, что пени начисляются по день исполнения обязанности по уплате налога включительно.

Новые правила взыскания небольшой задолженности

С 1 апреля 2021 год срок вынесения решения о взыскании зависит от двух критериев:

- суммы недоимки;

- давности недоимки.

Так, при размере недоимки не более 3000 рублей решение о взыскании ИФНС принимает в течение 2-х месяцев с момента, который наступит раньше:

- общая сумма долга плательщика перед бюджетом превысит 3000 рублей;

- пройдет 3 года после того, как истек срок исполнения самого раннего из неисполненных требований.

Отметим, что при сумме недоимки от 3000 рублей срок остаётся прежний – 2 месяца после истечения срока исполнения требования об уплате.

Это новые положения п. 3 ст. 46 НК РФ, внесённые Законом от 29.09.2019 № 325-ФЗ.

ИМЕЙТЕ В ВИДУ

Всё сказанное касается взыскания не только налогов, но и сборов, страховых взносов, пеней, штрафов (общей суммы по обязательным платежам).

Также см. «Когда запретят взыскание долгов с пенсий и пособий».

Распространенные ошибки при расчете пеней

Ошибка. Пени и уплаченный в бюджет штраф, бухгалтер отразил на счете 91 «Прочие доходы и расходы».

Как правильно. Пени и штрафы, уплаченные в бюджет из-за несвоевременной уплаты налога, должны отражаться по дебету 99 счета «Прибыли и убытки». На 91 счете «Прочие доходы и расходы» отражаются пени или штрафные санкции, применяемые к контрагентам (покупателям, поставщикам и т.д.).

Правильная проводка будет следующей:

Дебет 99 «Прибыли и убытки»/ Кредит 68 «Расчеты по налогам и сборам» – начислены пени и штраф.

Дебет 68 «Расчеты по налогам и сборам» / Кредит 51 «Расчетный счет» – уплачены начисленные пени и штраф в бюджет.

В состав расходов при расчете налога на прибыль такие суммы не учитываются, также суммы пеней и штрафов не уменьшают расходы организаций и ИП, находящихся на упрощенной системе налогообложения.

Новые правила для большой недоимки

С 1 апреля 2021 года при взыскании крупной недоимки у налоговиков будет больше полномочий.

Если налоговый орган вынес решение о взыскании недоимки на сумму более 1 млн рублей и оно не исполнено в течение 10 рабочих дней, то он вправе (новая редакция ст. 92 НК РФ):

- осмотреть при наличии согласия территории, помещения, документы и имущество организации;

- вне проверки истребовать документы (информацию) об имуществе, имущественных правах и обязательствах компании (их перечень регламентирует приказ ФНС).

Эту поправку тоже внёс Закон от 29.09.2019 № 325-ФЗ.

Читать также

17.12.2018

Как рассчитывается срок давности привлечения к налоговой ответственности

Как уже было сказано выше, статья 113 Налогового кодекса РФ устанавливает, что по истечении 3 лет после совершения налогового правонарушения плательщика больше нельзя привлечь к ответственности за это.

Однако определить момент, с которого отсчитываются эти 3 года, не так просто. НК РФ требует отсчитывать 3 года с такого момента:

- в случае нарушения правил учета доходов и расходов (то есть, при занижении объекта налогообложения) или неуплате (неполной уплате) налога – с первого дня, наступившего после окончания налогового периода, в котором произошло правонарушение;

- во всех остальных случаях – с дня нарушения закона.

Говоря простым языком, при неуплате налога 3 года отсчитываются, начиная со следующего налогового периода.

Рассмотрим это на примере конкретных налогов. Для налогов, которые платят физические лица (не ИП) – земельного, транспортного, на имущество и налога на доходы, который человек платит самостоятельно – периодом является год.

Согласно требованиям законодательства уплатить эти налоги нужно до 1 декабря следующего года. Соответственно, сроки будут рассчитываться так:

- 2018 год – налоговый период;

- до 1 декабря 2021 года нужно заплатить налог за 2021 год;

- при отсутствии оплаты на 1 декабря 2021 года (точнее, 2 декабря, т.к. на 1 число попадает выходной) – возникает налоговое правонарушение. Начинают отсчитываться 3 года;

- 2020 год – первый год;

- 2021 год – второй год;

- 2022 год – третий год;

- с 1 января 2023 года – должника уже нельзя привлечь к ответственности за неуплату налога за 2021 год.

Как видно, за неуплату налога за 2021 год плательщика не смогут наказать только начиная с 1 января 2023 года. Но это касается только суммы за 2021 год, если же и за 2021 год налог не будет уплачен – по нему рассчитывается отдельный срок.

Однако, как указано выше, обязанность заплатить не снимается с должника. Долг будет числиться за ним вплоть до таких моментов, как:

- уплата суммы задолженности;

- ликвидация юридического лица или банкротство физического лица;

- смерть физического лица;

- принятие судом решения, по которому налоговый орган теряет возможность взыскивать долг (то есть, признание задолженности безнадежной).

Тем не менее, взыскать долг налоговая может только 3 года, что в некоторых случаях серьезно снижает сумму требований налоговой службы (например, когда насчитывают налог за квартиру за 5-10 лет, то требовать к уплате могут только налог за 3 года).

Важно, что если налоговой службой или судом было принято решение о привлечении должника к ответственности, и на момент принятия этого решения 3 года не прошли, то исполнить решение придется. Считается, что сам факт принятия решения о привлечении к ответственности прерывает 3-летний срок.

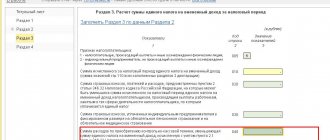

Порядок расчета налога

Размер налога исчисляется с помощью налоговой ставки. От дохода физического лица, в этом случае это будет является налоговой базой, отсчитывают процент налоговой ставки, налагаемой на конкретного плательщика и таким образов исчисляется размер ежемесячного налога. Налоговым Кодексом Российской Федерации предусмотрено 5 видов налоговых ставок. Различны они в отношении видов доходов, с которых взымается налог, а также в отношении разнообразных налогоплательщиков. Ставки:

- Налоговая ставка в размере 9%

- Налоговая ставка в размере 13%

- Налоговая ставка в размере 15%

- Налоговая ставка в размере 30%

- Налоговая ставка в размере 35%

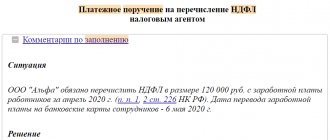

Неисполнение обязанностей налоговых агентов: ответственность

В соответствии со статьей 123 НК РФ невыполнение налоговым агентом обязанности по удержанию и (или) перечислению налогов может выражаться в том, что он: – не удержал налог (удержал его не полностью); – не перечислил (не полностью перечислил) суммы налога, подлежащие удержанию и (или) перечислению.