Что такое безвозмездное получение?

Рассматриваемый метод приобретения основного средства избавляет получателя от уплаты стоимости актива поставщику. Процедура приема-передачи в дар регулируется соглашением дарения, который подписывают две стороны – первая именуется дарителем, вторая — одаряемым. При этом даритель по договорному соглашению имеет обязанность передать актив второй стороне, которая, в свою очередь, никаких обязательств не несет. Одаряемый вправе согласиться или отказаться от подарка.

Как правило, сделка по дарению применяется для передачи активов учредителями организации. Но также может встретиться и между иными лицами. Тип источника дарения ОС влияет на бухгалтерский учет и тип отражаемых проводок.

Как учесть безвозмездную передачу для целей налога на прибыль

Расходы в виде стоимости безвозмездно переданного имущества (работ, услуг, имущественных прав) и расходы, которые связаны с такой передачей, нельзя учесть при расчете налога на прибыль (п. 16 ст. 270 НК РФ).

Как передающей стороне учесть безвозмездную передачу имущества для целей налога на прибыль

При безвозмездной передаче имущества стоимость переданного имущества и затраты, связанные с такой передачей, не должны учитывается у вас ни в доходах, ни в расходах по налогу на прибыль (п. 16 ст. 270 НК РФ, Письмо Минфина России от 27.10.2015 N 03-07-11/61618).

Обратите внимание, есть распространенный совет о том, что вы можете учесть в расходах по налогу на прибыль суммы НДС, которые начислены в связи с безвозмездной передачей. Такой совет рискованный, поскольку, по мнению Минфина России, сумма начисленного НДС не учитывается в расходах на основании п. 16 ст. 270 НК РФ (Письмо Минфина России от 11.03.2010 N 03-03-06/1/123).

Если вы безвозмездно передаете основное средство, то восстанавливать амортизационную премию по нему не надо (Письмо Минфина России от 28.09.2012 N 03-03-06/1/510).

Бухгалтерский учет

Если фирмой безвозмездно получен актив, то, прежде всего, определяется возможность его учета в виде амортизируемого основного средства. Если такое возможно, то есть соблюдаются три перечисленных выше условия, то возникает следующий вопрос – какую сумму принимать за первоначальную стоимость данного имущества.

Важно! Если цена на основное средство в текущем рыночном значении находится в пределах лимита — стоимость менее 40 тыс.руб. (компания его устанавливается самостоятельно в пределах 40т.р.), то актив можно отнести к МПЗ без обязательности амортизационных начислений.

Формирование первоначальной стоимости

Оприходование безвозмездно поступившего актива выполняется по рыночной стоимости, определяемой на настоящий момент.

Этот стоимостный показатель нужно вычислять на день принятия к учету подаренного объекта в виде вложения во внеоборотные активы.

Что понимается под рыночной текущей стоимостью безвозмездно полученного основного средства по мнению закона? Согласно официальному определению, это та сумма денег, которую можно выручить при реализации принятого основного средства в день его оприходования.

29-й пункт Методических указаний определяет порядок определения данного показателя. Согласно третьем абзацу указанного пункта, при установлении рыночной стоимости можно:

- применять сведении о ценах на схожие объекты основных средств — такую информацию можно подтвердить бумагами от производителей;

- анализировать показатели статистики – почерпнуть их можно в Росстате, инспекциях, СМИ, спецлитературе, данную информацию также возможно документально подтвердить;

- прибегнуть к услугам экспертов, оценщиков, которые после осмотра основного средства определяют его стоимость и пишут заключение.

Важно! Вычисленный стоимостный показатель в виде рыночной цены нужно обязательно подкрепить бумажным подтверждением.

Первоначальную стоимость безвозмездно полученного актива могут формировать следующие составляющие:

- Рыночная цена.

- Транспортные траты.

- Оплата услуг экспертов и прочих консультантов.

- Оплата получения статистической информации для оценки стоимости ОС.

- Траты на монтаж, наладку и сборку.

Сумма всех перечисленных показателей показывают ту стоимость, по которой нужно оприходовать безвозмездно полученные основные средства.

Какие документы готовить?

При безвозмездно передаче основного средства ОС нужно готовить следующие документы:

- Договор дарения – определяет сроки и условия приема-передачи ОС, при этом указывается безвозмездность сделки.

- Акт приема-передачи – подтверждает факт передачи основного средства организации безвозмездно. Оформляется, как правило, с применением типовых форм: ОС-1а для сооружений, ОС-1б – для групповых активов, ОС-1 – для иных одиночных основных средств.

Бухгалтер на основании передаточного акта отражает в бухгалтерском учете необходимые записи – проводки.

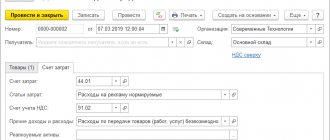

Проводки при безвозмездном поступлении ОС

Безвозмездное получение основного средства отражается записью на бухгалтерских счетах при наличии передаточного бланка акта и бумаги, свидетельствующей о рыночной цене актива.

Все поступающие на предприятия основные средства приходуются на 01 счет. Дебет показывает стоимость имеющихся на балансе объектов, кредит — стоимость выбывающих ОС.

Сумма всех трат по приобретению актива собирается на промежуточном счете 08, где отражаются все вложения в объект, после чего одной проводкой переносится в дебет 01 счета.

В зависимости от вида затрат счет 08 по дебету корреспондирует с кредитом соответствующих счетов бухгалтерского учета:

- 83 – применяется, когда ОС дарит учредитель общества;

- 98 – применяется, когда ОС дарит иное лицо, отличное от учредителя;

- 60 или 76 – используются для учета трат на доставку, сборку, монтаж, консультационные услуги;

- 20, 44, 69, 70 и т.д. – для учета трат по доставке, монтажу, выполненными своими силами.

Объекты основных средств, полученные безвозмездно, приходуются разными проводкам в зависимости от источника дарения:

- актив учитывается в составе добавочного капитала на счете 83, если он получен от учредителя общества;

актив включается в число будущих доходов на 98 счет, если он поступил от любого иного лица.

Важно! В процессе эксплуатации и проведения амортизационных отчислений по используемому основному средству его стоимость последовательно относится в текущие доходы с 98-го счета на 91-й.

Как оприходовать от учредителя общества

Бухгалтерские проводки по безвозмездном получении основных средств от учредителя общества:

| Операция | Дебет | Кредит |

| От учредителя получен безвозмездно объект ОС – проводка выполняется на величину рыночной цены, документально подтвержденной | 08 | 83 |

| Отражен учет иных трат по приобретению актива (доставка, сборка, услуги консультантов, экспертов) | 08 | 60 |

| Учтены расходы по получению ОС на доставку, монтаж, наладку, пуск, произведенные собственными силами | 08 | 20 (23,25,26,69, 44, 70) |

| Актив оприходован как основное средство | 01 | 08 |

| Показано отчисление амортизации по безвозмездно полученному ОС | 02 | 20 (44) |

Метод сопоставимых рыночных цен

Самым распространенным способом определения рыночной стоимости имущества является метод сопоставимых рыночных цен. Во-первых, он прост для понимания и удобен в применении. Во-вторых, в перечне методов, используемых при определении доходов в сделках между взаимозависимыми лицами, этот способ назван приоритетным (п. п. 1 и 3 ст. 105.7 НК РФ). Чтобы сопоставить среднерыночную стоимость того или иного имущества, компания вправе воспользоваться Интернетом или другими средствами массовой информации.

Плюс в том, что у компании не будет значительных финансовых и трудовых затрат для определения стоимости имущества. Важным условием для применения компанией указанного способа является обязательное наличие общедоступной информации о ценах на аналогичные товары (п. 7 ст. 105.7 НК РФ). То есть, по сути, метод подразумевает, что нужная информация уже имеется и налогоплательщику остается только ее сравнить.

В связи с этим компании часто пользуются уже имеющимися в открытом доступе данными информационно-ценовых агентств, специализированных сайтов по оценке имущества, а также рекламной информацией о продаже аналогичных товаров.

Минус в том, что суды против определения рыночной цены на основании данных интернет-сайтов, журналов и рекламных буклетов. Арбитры относятся к таким подтверждениям отрицательно. Они подчеркивают, что из журналов невозможно определить, на основании каких данных и исходя из каких источников в них указаны цены на товар. Соответственно, нельзя сделать вывод, относятся ли они к официальным источникам (Постановления ФАС Центрального от 17.02.2010 N А54-2656/2009-С13, Уральского от 12.05.2011 N Ф09-1938/11-С3, от 15.07.2010 N А76-18340/2009-47-163/13 (оставлено в силе Определением ВАС РФ от 03.11.2010 N ВАС-15026/10) округов).

Некоторые суды не принимают такие данные в качестве подтверждения рыночности цены, так как сведения, размещенные в рекламных изданиях, указаны без учета спроса на однородные товары в сопоставимых экономических условиях (Постановление ФАС Уральского округа от 26.07.2011 N А07-13869/2010 (оставлено в силе Определением ВАС РФ от 09.02.2012 N ВАС-15452/11)).

Однако есть и судебные решения в пользу налогоплательщиков, в которых арбитры признают достоверной информацию о рыночных ценах, указанную в газетах, журналах или на интернет-сайтах. Так, например, в Постановлении ФАС Волго-Вятского округа от 28.01.2011 N А11-1952/2010 (оставлено в силе Определением ВАС РФ от 20.09.2011 N ВАС-4714/11) налогоплательщики использовали информацию о стоимости земельного участка из базы данных ООО «ПРОЭКОМ», газеты «Из рук в руки», газеты «Экспресс Недвижимость & Цены», приложения к журналу «Недвижимость & Цены», Интернета: www.vlad-rialty.ru, www.magazine.dm-realty.ru, www.realty.ru, www.sdelka.ru, www.irr.ru и др. При этом организация составила по полученным данным статистический отчет полученной рыночной информации. Суды приняли его как весомое доказательство рыночного уровня стоимости аналогичных объектов.

Плюс в том, что Минфин признает справки из органов статистики в качестве официальных источников информации. Не так часто на практике встречаются ситуации, когда Минфин России поддерживает налогоплательщика, а суды выступают против, однако тут именно такой вариант.

Так, по мнению финансового ведомства, при определении рыночных цен может использоваться информация о ценах, опубликованная в официальных изданиях, в частности, органов, уполномоченных в области статистики и ценообразования (Письма от 31.12.2009 N 03-02-08/95 и от 01.08.2008 N 03-02-07/1-333).

Однако суды зачастую указывают, что в справках, выданных органами статистики или ценообразования, указаны средние цены без учета сопоставимых условий. А сами статистические органы не наделены полномочиями определять размер рыночных цен (Постановления ФАС Московского от 02.06.2011 N А40-12846/10-112-90, Северо-Кавказского от 30.08.2011 N А53-5598/2010, от 16.04.2010 N А01-1433/2009 и Центрального от 19.03.2008 N А09-5751/07-30 округов).

Плюс в том, что постановления местных властей могут использоваться в качестве официальных источников. К примеру, ФАС Северо-Западного округа рассматривал дело, когда налоговые органы определили рыночный уровень арендной платы на основании Постановления главы муниципального образования г. Полярные Зори от 15.12.2006 и Методики определения размера арендной платы, утвержденной решением Полярнозоринской Думы от 20.12.2006 N 98. И суд признал такой расчет правомерным (Постановление от 09.07.2012 N А42-3355/2011).

Плюс в том, что компания может сама определить интервал рыночных цен. Если проводить аналогию с трансфертным ценообразованием, то рыночная цена определяется на основании интервала цен, который делится на четыре равных отрезка. К примеру, если стоимость актива в источниках информации варьируется от 170 тыс. до 250 тыс. руб., то отрезки будут равны:

- от 170 тыс. до 190 тыс. руб.;

- от 190 тыс. до 210 тыс. руб.;

- от 210 тыс. до 230 тыс. руб.;

- от 230 тыс. до 250 тыс. руб.

При этом принимается без доказательств, что крайние интервалы — со стороны минимальных и максимальных значений цен — не являются рыночными, а цены, попадающие в два внутренних интервала этой линейки, — заведомо рыночные. Для целей налогообложения может применяться ближайшая минимальная либо максимальная цена, между которыми располагается интервал цен, признаваемых рыночными (п. 7 ст. 105.9 НК РФ). Соответственно, исходя из приведенного примера, рыночной ценой актива будет стоимость в пределах от 190 тыс. до 230 тыс. руб.

Плюс в том, что организация может уменьшить рыночную стоимость имущества на его износ. По правилам определения рыночных цен официальные источники информации должны содержать данные о цене идентичных или однородных товаров, работ и услуг, реализуемых в сопоставимых условиях в определенный период времени.

Однако на определение рыночной стоимости конкретного имущества способны оказать влияние различные факторы, например процент износа или техническое состояние, которые могут обусловить несовпадение их стоимости с рыночной стоимостью любого другого аналогичного имущества. Такое мнение указано в Постановлении ФАС Дальневосточного округа от 03.05.2011 N А73-1426к/2010(А73-2831/2009).

Соответственно, компания, которая получила б/у имущество и применяет метод сопоставимости рыночных цен, может учесть коэффициент износа. Его можно определить, к примеру, исходя из срока эксплуатации этого имущества прежним собственником и общего срока полезного использования.

Читать дальше: Как оформить квартиру в собственность по завещанию

Ограничения на дарение в бизнесе

Выше мы отметили важнейший нюанс, касающийся передачи имущества в безвозмездном порядке для коммерческих организаций — стоимость соответствующих активов не может быть более 3 тыс. руб. Если объект дарения стоит больше, то принимающей стороне необходимо оформлять ее как покупку.

Таким образом, безвозмездная передача недвижимого имущества, например, в большинстве случаев осуществляться не может, так как маловероятно, что рыночная цена зданий и сооружений будет меньше, чем 3 тыс. руб. Однако в практике взаимодействия бизнесов есть иные схемы, в рамках которых, фактически, безвозмездный аспект правоотношений применим, даже если стоимость имущества выше обозначенного ограничения. Чуть позже мы изучим варианты альтернативных сделок, которые часто используются российскими организациями.

Собственно, исключением из рассматриваемого правила может быть описанная выше процедура, при которой в пользу своей фирмы имущество передает ее основной владелец. Также, ограничение, о котором идет речь, не действует, если имущество передается, например, холдингом в пользу одной из его дочерних структур.

Чтобы был доход, нужен расход

Еще один способ избежать двойного налогообложения: при дальнейшей продаже безвозмездно полученного имущества не списывать его стоимость в расходы, однако и в доходы ее тоже не включать – на основании пункта 3 статьи 248 Налогового кодекса. Этот пункт устанавливает, что при определении налогооблагаемой прибыли суммы, однажды отраженные в составе доходов, не подлежат повторному включению в доходы. Один раз рыночная стоимость «подарка» в доходы уже попала – при его получении. Поэтому второй раз – при его продаже – включать эту стоимость в доходы не следует. Если имущество уходит по более высокой цене, то в доходах, получается, следует признать только разницу. Конечный налоговый результат, как видим, будет тем же, что и при списании рыночной стоимости в расходы.

Но как быть, если безвозмездно полученное имущество фирма не продает, а использует для изготовления своей продукции? Ведь из выручки его стоимость расчетным путем не исключишь – нет в 25-й главе Налогового кодекса такого механизма; выручку нужно признавать целиком.

Возможно, поэтому суды ссылку на пункт 3 статьи 248 принимают в подтверждение именно права организации списать рыночную стоимость безвозмездно полученного в расходы, а вовсе не права исключить его из доходов от реализации. В Федеральном арбитражном суде Московского округа рассуждали так. Поскольку цена реализации готовой продукции формируется в том числе и из стоимости использованных в производстве материалов, то исключение безвозмездно полученных МПЗ из состава расходов приведет к их двойному налогообложению – как в составе внереализационных доходов при их получении, так и в составе выручки от реализации готовой продукции. А это противоречит пункту 3 статьи 248 Налогового кодекса (постановление ФАС Московского округа от 5 февраля 2009 г. № КА-А40/13283-08, аналогичные выводы содержит и постановление того же суда от 7 мая 2008 г. № КА-А40/3514-08).

Все это верно только для тех, кто платит налог на прибыль. В регулирующей «упрощенку» главе 26.2 Налогового кодекса подобного запрета на повторное включение одной и той же суммы в доходы нет. Нельзя вывести запрет на двойное налогообложение и из первой части Налогового кодекса. Однако Высший Арбитражный Суд называет принцип однократности налогообложения конституционным (определение от 20 июля 2010 г. № ВАС-9251/10, постановление ВАС от 25 февраля 2009 г. № 13258/08). Поэтому можно с высокой долей вероятности рассчитывать на то, что арбитраж не поддержит повторное включение стоимости безвозмездно полученного имущества в доходы, ведь судьи должны следовать той трактовке налогового законодательства, которую дает их высшая инстанция.