О том, как правильно отражается амортизация основных в балансе средств, написано немало материалов, и неудивительно, ведь во многом от этого зависит корректность отчетности организации. Правильное составление документации позволяет аналитикам сформировать точную картину финансового положения в фирме, что, в свою очередь, служит базой для принятия правильных управленческих решений.

Ничего не упускаем из внимания!

Правильно отраженная амортизация основных средств в балансе позволяет точно понять, как велика прибыль организации, насколько большие суммы нужно внести в отчет. От этого зависит, какие результаты покажет финансовый анализ, на основании которого можно будет делать выводы о рентабельности предприятия. Кроме того, именно амортизация основных средств в балансе – значащий фактор. От этого довольно сильно зависит финансовый леверидж организации.

Почему так важно, насколько корректно амортизация отражается в балансе? Взаимосвязь следующая: балансовая информация позволяет делать выводы о том, насколько организация платежеспособна. А она будет корректна только в том случае, когда правильно вписана в отчетность амортизация в бухгалтерском балансе, сопровождающая рекапитализацию части фирмы.

Общие положения

Вопросы правильного начисления и отражения в балансе амортизации были рассмотрены в материалах, опубликованных МСФО. Из этих публикаций следует, что амортизация – процесс учетный. Его основная задача – выявить срок полезного применения ОС, распределить цену ОС по этому периоду. Понятие амортизируемого объекта в этих основополагающих материалах, объясняющих, где в балансе амортизация, основано на активах, оценке их значимости. С точки зрения экспертов, активы – это то, что для фирмы является методом получения прибыли в заданном временном промежутке.

Аналитики предложили для более точной оценки амортизации разбивать подлежащие изучению объекты на компоненты. Это позволило добиться более высокой точности расчетов. При этом отдельный компонент должен отдельно амортизироваться, если цена на него относительно общей стоимости довольно значительная. В некоторых случаях подобный подход использовать невозможно, но если его использование реально, тогда он становится обязательным. Впрочем, это не значит, что активы фирмы должны делиться, по крайней мере в ситуации, когда нет особенного значения для отражаемых в отчетах показателей.

Расчет суммы износа

Чтобы рассчитать ежемесячную сумму износа, сначала нужно определить годовую норму износа. Для этого воспользуйтесь формулой:

| Годовая норма износа | = | 1 | : | Срок полезного использования основного средства, лет | × | 100% |

Затем рассчитайте годовую сумму износа. Для этого используйте формулу:

| Годовая сумма износа | = | Годовая норма износа | × | Первоначальная (восстановительная) стоимость основного средства |

Ежемесячно в бухучете нужно отражать начисленный износ в размере 1/12 от годовой суммы.

Такой порядок предусмотрен пунктом 19 ПБУ 6/01.

Пример отражения в бухучете износа по основному средству некоммерческой организации

Некоммерческая организация «Альфа» приобрела легковой автомобиль для использования в своей уставной (некоммерческой) деятельности. Его первоначальная стоимость, сформированная в бухучете, – 200 000 руб. При вводе в эксплуатацию автомобилю был установлен срок полезного использования 4 года.

Годовая норма износа по автомобилю равна: (1 : 4 года) × 100% = 25%.

Годовая сумма износа составляет: 200 000 руб. × 25% = 50 000 руб.

Месячная сумма износа равна: 50 000 руб. : 12 мес. = 4167 руб.

Начиная с месяца, следующего за вводом автомобиля в эксплуатацию, бухгалтер «Альфы» ежемесячно отражает начисление износа проводкой:

Дебет 010 – 4167 руб. – начислен износ по автомобилю за текущий месяц.

С чего начнем?

Как следует из упомянутого документа МСФО, в первую очередь фирма принимает решение в пользу выбора конкретной суммы – первоначальной цены ОС. Выбор производится при учете значимых компонентов, из которых по каждому будет начисленная амортизация в балансе.

Пример: если необходимо рассмотреть самолет, его можно подразделить на кресла и корпус, вентиляционную систему и двигатели. Для каждого отдельного компонента выводят свой срок эксплуатации. На этот период и начисляется амортизация. В балансе строка отражает показатели не для этого компонента, а для всего объекта в целом, то есть для самолета. Применять такой порядок рекомендовано как в случае, когда все компоненты и объект в целом – это владения фирмы, так и при оформлении договора аренды, при котором объект числится на балансе реального владельца, а не арендатора.

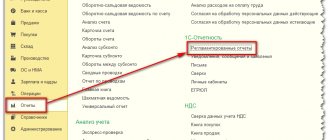

Отражение в 1С

Поступление

В бухгалтерской программе 1С начисление амортизационных сумм непосредственно связано с объектами основных фондов или нематериальных средств, а потому вначале следует именно их поставить на бухгалтерский учет. Для этого используются специальные документы «Поступление основного средства» или «Поступление нематериального актива». В них заполняются следующие основные реквизиты:

- номер и дата формируемого документа;

- наименование поставщика объекта, а также номер и дата договора, на основании которого было совершено приобретение;

- номер и дата документов, связанных с поступлением объекта;

- склад, на котором будет числиться объект;

- наименование основного средства либо нематериального актива;

- количество поступивших объектов, цена за единицу, общая стоимость поступления без НДС, сумма НДС, общая стоимость поступления с НДС.

Счет-фактура полученный

После создания этого документа необходимо сформировать документ «Счет-фактура полученный», в котором отображается номер и дата входящего первичного документа, наименование поставщика, номер и дата договора, сумма поступления, в том числе сумма НДС. На основании введенного счета-фактуры образуется кредиторская задолженность, то есть организация должна оплатить поставщику свое приобретение, если она не сделала этого раньше. Необходимо нажать кнопку «Создать на основании» и выбрать пункт «Платежное поручение», в котором заполняются графы, связанные с получателем средств (наименованием поставщика), его реквизитами, номером договора и непосредственным назначением платежа.

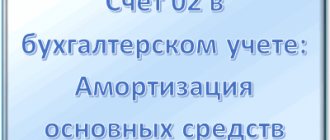

Счет 02 детально описан в данном видеосюжете:

Принятие к учету

После того, как документы сформированы, то есть отражено непосредственное поступление объекта основных средств или нематериальных активов на предприятие, необходимо принять их к бухгалтерскому учету, то есть ввести в эксплуатацию или непосредственное использование. Создается документ «Принятие к учету ОС», который оформляется как для ОС, так и для НМА.

Если было приобретено несколько идентичных единиц объектов, на каждый из них следует создать данный документ, чтобы можно были присвоить каждому из них свой индивидуальный инвентарный номер.

Самыми главными реквизитами в данном документе будут конкретное место нахождения объекта на предприятии и материально-ответственное лицо, в ведении которого будет находиться принимаемый к учету объект. При этом инвентарный номер присваивается объекту автоматически, но при необходимости его можно изменить, хотя это нежелательно, чтобы в последующем не нарушилась нумерация по объектам.

При добавлении объекта в этот документ будет открыта новая форма, подлежащая заполнению, в которой как раз и должна содержаться информация о начисляемой амортизации. Здесь необходимо отметить, к какой амортизационной группе относится объект в зависимости от срока его полезной эксплуатации. Документ закрывается и сохраняется, а затем в документе «Принятие к учету ОС» заполняется вкладка, касаемая бухгалтерского учета. В ней необходимо отразить следующие параметры:

- счет, на котором будут отражаться амортизационные отчисления;

- способ, который будет применяться для начисления амортизации;

- метод отражения расходов по амортизации;

- срок полезной эксплуатации объекта в количестве месяцев.

Такие же пункты необходимо заполнить и во вкладке, касаемой налогового учета, поскольку, как известно, амортизация начисляется как в бухгалтерском, так и в налоговом учете.

Регламентная операция

Все указанные документы формировались и заполнялись с той целью, чтобы подготовиться к начислению амортизации, а сама процедура начисления формируется при закрытии каждого месяца документом «Регламентная операция». При выборе появится новый документ по начислению амортизации, в котором необходимо заполнить месяц начисления, а затем провести и сохранить. Именно на основании данного документа формируются проводки по счетам 02 и 05, связанным с начислением амортизации по объектам.

После проведения этого документа можно посмотреть регистр по амортизационным отчислениям, который называется «Справка-расчет по амортизации». При выборе периода отображения данных в регистре будут перечислены все объекты, по которым начислилась амортизация за указанный период с отражением их инвентарных номеров, даты ввода в эксплуатацию, первоначальной и остаточной стоимости, начального и оставшегося срока полезного использования в месяцах и непосредственной суммы начисленной амортизации за период.

Как начисляется Амортизация в 1С 7.7, смотрите в данном видеоролике:

Свежие материалы

- Уточненка по 4 ФСС Когда нужно корректировать 4-ФССПредставленный в ФСС расчет по форме 4-ФСС не нуждается в корректировках, если…

- Социальный налог 2021 Начисление налогаВ бухгалтерском учете суммы авансовых платежей по налогу отражаются по кредиту счета 69 (68)…

- Налоговое планирование Налоговое планирование в организации Налоговое планирование может значительно повлиять на формирование финансовых результатов деятельности организации,…

- Зачем скупают золото Грамотная продажа золота – процесс, на который придётся потратить немного свободного времени. Нужно будет выяснить,…

Отдельная история

Возможна такая ситуация, когда есть некоторый объект ОС, разбитый на несколько компонентов, и анализ по каждому из них показывает одинаковые временные промежутки для отражения амортизации в балансе, а также теория рекомендует применять одинаковые методики расчетов. При подобном совпадении допускается группировка сходных объектов. Период эксплуатации объекта зависит:

- от временного интервала, запланированного фирмой для использования объекта;

- от числа производственных единиц, аналогичных, запланированных к получению в ходе эксплуатации объекта.

Вместе? По отдельности?

В том случае, когда для компонентов объекта ОС было решено отражать амортизацию (статья баланса: ОС = Д 01 — К 02) по отдельности, тогда аналогичный подход нужно практиковать и к прочим частям объекта, включающим в себя элементы, по факту не существующие.

По какой схеме амортизировать подобную остаточность? Для этого сперва анализируют потребительский режим, оценивают приблизительные сроки эксплуатации всех составных частей объекта ОС. Компания вправе по отдельности заняться амортизацией компонентов, чья первоначальная цена относительно себестоимости в целом представляет незначительную сумму. В то же время нужно помнить: фактически не найти, где в балансе отражается амортизация, так как по правилам бухгалтерского учета в 120-ой строке нужно вписать стоимость, из которой уже вычтены показатели амортизации.

Счета, амортизация, правила: как это работает?

Еще один важный момент, связанный с тем, в какой строке баланса амортизация отражается, а где про нее не должно быть упоминаний. В любой организации принимается учетная политика. За ее формирование обычно ответственен главный бухгалтер предприятия. В учетной политике необходимо уточнить, каким методом начисляется амортизация. Этот документ закрепляет подход к вопросу и регламентирует аккумуляцию амортизации в строке баланса, отражающей по счету 02 кредит.

В целом правильно заполненный баланс, как выше уже было указано, не отражает напрямую суммы, начисленные в качестве амортизации. В балансе вместо этого вписываются активы только в качестве остатков после вычета амортизационных величин. Счет 01 ответственен за первоначальную цену объектов, а кредит 02 показывает, что останется после износа. Баланс также содержит показатель разности начисленного износа и начальной цены. Эту величину вписывают в сальдо по счету 02. Для этого предназначена строка № 1150. Описанный принцип был введен в применение не случайно. Как правило, лица, для которых предназначены финансовые отчеты, заинтересованы увидеть, насколько в реальности велики активы в каждый конкретный момент времени.

Виды деятельности некоммерческих организаций

У некоммерческой организации может быть несколько видов деятельности:

- уставная (некоммерческая), для которой организация была создана и которая направлена на решение социальных, культурных и других общественно значимых задач;

- предпринимательская (коммерческая), которая носит вспомогательный характер и результаты которой (прибыль) должны быть направлены на достижение уставных (некоммерческих) целей. В рамках этой деятельности некоммерческая организация имеет право заниматься производством, торговлей, участвовать в уставных капиталах других организаций, а также проводить другие операции, не запрещенные законодательством.

Это следует из положений пункта 2 статьи 2 и пункта 2 статьи 24 Закона от 12 января 1996 г. № 7-ФЗ.

Доходы и расходы, связанные с предпринимательской деятельностью, некоммерческая организация должна учитывать отдельно (п. 3 ст. 24 Закона от 12 января 1996 г. № 7-ФЗ).

Учет и отчет

Где в балансе отражается амортизация? Фактически она учитывается на счете 02, но не отражается напрямую. Параметры этого счета таковы, что он считается регулирующим. Это означает, что самостоятельного значения у счета нет. Такой статус накладывает определённые ограничения: допускается использование материала только при наличии данных со счета 01, то есть основного. Именно на нем можно найти, какова была в начале стоимость объекта, в дальнейшем уменьшенная на величину амортизации.

Отдельная группа активов – нематериальные – не может отражаться на 01 счете, для нее предназначен 04-й. В целом логика расчета и отражения изменений здесь сходная, а амортизация в балансе показана счетом 05, на котором можно видеть, как велик был износ, начисленный на средства. В то же время напрямую увидеть амортизацию на балансе не представляется возможным. Данные, получаемые в ходе бухгалтерских расчетов, не фиксируются сами по себе, так как необходимо отражать активы в балансе, амортизация же таковыми не является, но важна в формировании себестоимости и определении затрат, связанных с производственным процессом.

Расчет стоимости нематериальных активов в балансе предприятия (формулы)

Важно! В общем случае, значение стр. 1110 на 31.12 прошлого и предшествовавшего прошлому периодов переносятся из баланса за прошлый год.

Формула расчета значения по строке 1110 “Нематериальные активы” (остаточной стоимости НМА) выглядит следующим образом:

В том случае, если начисление амортизации происходит без применения счета 05, необходимость в вычете Сальдо кредитового по данному счету отпадает, и формула принимает упрощенный вид:

Важно! Если компания учитывает на счете 04 также затраты на завершенные НИОКР, результаты которых не подлежат правовой охране, из остатка по упомянутому счету требуется вычесть размер таких издержек.

Расходы и амортизация

Цена продукта, производимого компанией, напрямую зависит не только от вложенных материалов, но и от износа имущества фирмы, вносимого в конечную стоимость. Исходя из этого, чтобы сформировать затраты правильно, нужно оценить издержки обращения, а также движение средств по счетам, привязанным к основным производственным процессам. Это счета под номерами 20, 26, 44. Все они являются бухгалтерскими проводками и позволяют делать оценку и отражение амортизации в балансе, пусть и не напрямую. Информацию помещают на затратные счета ДТ 20, 26, 44, а также КТ 02.

Затраты: постоянные, переменные, косвенные, прямые

То, каков будет износ, крайне мало зависит от производственных объемов и их изменений. Это позволяет отнести начисления по износу к постоянным тратам. Фирма принимает решение в пользу конкретной методики начисления средств и ежемесячно учитывает одну и ту же величину. Это означает, что при выпуске сотни единиц продукта на амортизацию делают отчисления такие же, как и выпуская тысячу штук.

По действующим в нашей стране в настоящее время законам предпринимателей не ограничивают в том, куда и как относить затраты. При желании можно конкретную статью квалифицировать как косвенную, а другую назвать прямой, можно сделать наоборот. Этому посвящена 25-я глава Налогового кодекса, но конкретных разъяснений или правил работы в ней пока еще нет. Налогоплательщик может самостоятельно принять решение и настроить бухгалтерский учет так, как ему выгодно. На практике начисление по износу практически всегда классифицируют как косвенные расходы.

Как подружиться с налоговой?

Но вот когда на предприятие приходят налоговики с проверкой, многие из них любят выставлять претензии как раз по этой статье. Предпринимателю следует заранее продумать мотивацию введённой им градации, причем такую, чтобы она удовлетворила чиновников. Обычно налоговые проверяющие свой интерес обосновывают тем, что на любом предприятии затраты, от которых зависит цена конечного продукта, исключительно значимы, поэтому причисление их к косвенным некорректно.

Впрочем, самый надежный метод избавления себя от слишком пристального внимания – это проработка учетной политики организации. В нее можно внести абзацы, где описать механику разделения прямых, косвенных расходов. Дополнительно не будет лишним экономически обосновать принятое решение. Это поможет раз и навсегда решить любые споры и сомнения в корректности работы фирмы. Кроме того, это поможет избежать разногласий внутри организации. Итак, если амортизация основных средств в балансе отражается в качестве косвенных расходов, так и должно быть указано.

Отчетность и амортизация

Как не раз сказано выше, при формировании баланса в нем не указывают напрямую амортизацию объекта ОС. Тем не менее вдумчивый руководитель обычно заинтересован увидеть выделенные бухгалтерией суммы – хотя бы ради проверки корректности работы счетоводов. Чтобы ознакомиться с вычисленными показателями, нужно запросить отчётность о финансовой результативности предприятия.

В этом документе удастся найти суммы износа в различных строках, это определяется особенностями деятельности конкретной организации. Скажем, есть такие предприятия, у которых в процессе производства по основной разновидности работы применяют основные фонды, и больше они нигде не задействованы. Тогда об амортизации расскажет строка 2120, посвящённая продажам и величине себестоимости. А вот если предприятие располагает активами, эксплуатируемым в торговле, тогда информацию можно будет найти в 2210-ой строке, посвященной расходам, вызванным коммерческой деятельностью.

Бухучет

Некоммерческие организации могут вести бухучет упрощенным способом. Но, если поступление денежных средств и имущества за предшествующий отчетный год превысит 3 000 000 руб., бухучет следует вести в полном объеме.

Такой порядок установлен пунктом 1 статьи 32 Закона от 12 января 1996 г. № 7-ФЗ, пунктом 1 части 1 статьи 2 и пунктом 2 части 4 статьи 6 Закона от 6 декабря 2011 г. № 402-ФЗ.

См. дополнительно формы отчетности некоммерческих организаций

Следовательно, некоммерческие организации должны соблюдать порядок учета основных средств, установленный ПБУ 6/01.

В отличие от амортизации, износ основных средств не включается в состав расходов. Суммы износа отражаются за балансом на счете 010 «Износ основных средств». При начислении износа ежемесячно выполняется проводка:

Дебет 010

– начислен износ по основному средству некоммерческой организации.

Такие правила установлены пунктом 17 ПБУ 6/01.

Особые случаи

В некоторых организация ОС применяются в производствах, носящих дополнительный характер. Как правило, это не обычные виды. Некоторые фирмы передают объекты ОС по договору аренды, при этом считается, что получение прибыли от аренды – это не основной источник дохода организации. Тогда амортизацию нужно будет учесть в 2350-ой строке баланса, то есть среди прочих расходов.

Основные фонды можно применять и в общехозяйственных целях. Это допускается, если таковое разрешение было включено в учетную политику предприятия. Амортизационные суммы для такой компании найдут себе отражение в балансе в строке 2220.

Гарантийное обслуживание.

Иногда компании предлагают гарантии на продукты, которые они продают. Если продукт оказывается несоответствующим требованиям, предусмотренным условиями гарантии, компания будет нести расходы на ремонт или замену продукта.

На момент продажи, компания не знает сумму будущих расходов, которые она понесет при гарантийном случае.

Один из возможных подходов для компании — ждать, пока не будут понесены фактические расходы по гарантии, и в этот момент отразить расходы. Однако, это не приведет к соотнесению этих расходов с соответствующей выручкой.

Согласно принципу соответствия, компания должна оценить сумму будущих расходов, вытекающих из ее гарантийных обязательств, признавать оценочные гарантийные расходы в момент продажи, а также обновлять (переоценивать) эти расходы в течение срока действия гарантии на основе опыта возникновения гарантийных случаев.

Теоретические аспекты: что такое основные средства?

Безусловно, вопрос с отражением амортизации основных средств на балансе предприятия, в отчетности, формируемой бухгалтерами, ясен. Но вот что в принципе следует относить к основным средствам, а что нельзя причислить к этой категории?

ОС – это такие ценности и имущество компании, которые допускается применять в качестве активов на производстве. Они нужны, чтобы производить продукт или оказывать услугу, исполнять работы. Кроме того, принято относить к ОС также такое имущество, которое необходимо, чтобы управление организацией было налажено эффективно.

ОС – это:

- оборудование;

- техника, в том числе вычислительная, измерительная;

- здания;

- земля;

- инвентарь, применяемый в хозяйствовании;

- скот;

- посадки многолетних растений;

- дороги.

ОС – это капитальные вложения в землю, включая различные работы, позволяющие повысить качество территории с точки зрения сельского хозяйства. Сюда причисляются природопользовательские объекты, капитальные вложения, сделанные в имущество, полученное по договору аренды.

Перечисленные ОС – это не полный список всех тех, какие существуют во всем многообразии компаний в нашем мире. В некоторых организациях можно найти довольно специфические ОС. В целом решение о причислении того или иного пункта к ОС принимают, оценивая, насколько большое значение имущество имеет для производственных и управленческих процессов внутри компании.

Перечень затрат предприятия на покупку нематериального актива

Определимся, какие издержки организации принято считать расходами, возникшими в виду необходимости приобретения объекта нематериальных активов. К таковым причисляются:

- затраты на оплату услуг финансовых специалистов и юристов за информационные услуги и правовые консультации соответственно (в части консультаций, касающихся непосредственно покупки НМА);

- плата правообладателю по договорам об отчуждении исключительного права на средство индивидуализации или на итоги интеллектуальной деятельности;

- вознаграждения за посредничество участникам сделки по покупке НМА;

- таможенные сборы и пошлины;

- разного рода пошлины (патентные, государственные…), невозмещаемые налоговые платежи, которые были осуществлены по случаю покупки объекта НМА;

- другие затраты, которые имели место по причине непосредственно покупки нематериального актива или ввиду необходимости обеспечения условий использования приобретенного НМА в предусмотренных целях.

И зачем нужна амортизация?

Когда было принято решение о причислении некоторого объекта к числу основных средств, для него определяется стоимость. Из квартала в квартал она становится меньше на величину, определённую как амортизация. Изначально для объекта принимают решение о том, насколько велик эксплуатационный период. Весь этот срок отчётность по каждому новому кварталу будет содержать обновленные показатели стоимости имущества, причисленного к ОС.

Начисление амортизации производится вне зависимости от того, как велика прибыль организации, равно как и убыток. Ключевые понятия – длительность отчетного периода и установленные показатели амортизации для конкретного объекта ОС. А вот то, как отчисления на амортизацию отражаются в бухгалтерской отчетности, зависит от выбранного в учетной политике метода. Некоторые компании применяют линейный способ отражения данных, у других установлено списание стоимости, зависящее от сроков, пропорциональное продуцируемым фирмой объемам товара. Также можно снижать остатки.

Правила и исключения

К ОС можно отнести только такие, для которых эксплуатационный период превышает 12 месяцев, а первоначальная цена больше 40 тысяч рублей. Кроме ОС, амортизировать можно нематериальные активы. Имущество, подлежащее амортизации, представляет собой вложения капитала, направленные на получение прибыли. Некоторые из них дополнительно связаны с договорами аренды, а также допускается передача в безвозмездное пользование.

Но из этого правила (как и из почти любого) есть некоторых исключения. Например, если речь идет об унитарном предприятии, тогда амортизацию придется начислять на любое имущество, переданное собственником в хозведение либо на правах оперативного управления.

Если есть некоторая компания, нашедшая для себя инвестора, тогда имущество, этим лицом переданное организации, должно у инвестора амортизироваться. Этот процесс регламентируется соглашением об инвестировании, заключаемом в начале сотрудничества. Амортизацию у инвестора начисляют только в тот период, пока действует заключенное соглашение.

Природные ресурсы, земельные участки, товары – объекты, на которые не начисляют амортизацию. Не нужно рассчитывать ее и для ценных бумаг, а также объектов капитального строительства, работы над которыми пока не были завершены.

Наконец, существуют ОС, не признаваемые амортизируемыми. Например, если в сделке не участвуют муниципалы, государственные органы, тогда нельзя назвать амортизируемыми ОС, переданные в безвозмездное пользование.

Ответы на часто задаваемые вопросы про нематериальные активы в балансе предприятия

Вопрос: Какие документы могут подтвердить права организации на владение нематериальным активом и его эксплуатацию?

Ответ: Это могут быть патенты, свидетельства, договора об отчуждении исключительного права на результат интеллектуальной деятельности или на средство индивидуализации.

Вопрос: Как провести проверку нематериальных активов на обесценение?

Ответ: Следует руководствоваться инструкциями, приведенными в Международных стандартах финансовой отчетности (IAS 38, IAS 36). Об этом говорится в п. 22 ПБУ 14/2007.