Зачем нужен 70 счет

Бухгалтерский счет используют для сбора информации о расчетах с персоналом. По кредиту бухгалтерия проводит начисление зарплаты, увеличивая задолженность компании перед персоналом. А по дебету отражает выплаты, уменьшая сумму задолженности перед работниками. Также по дебету 70 счета фиксируют удержание НДФЛ с зарплаты.

70 счет имеет кредитовый остаток на конец месяца, так как начисление зарплаты происходит на последний день месяца, а выплата — в следующий месяц, например 5 или 10 числа. Дебетовый остаток по 70 счету тоже возможен, например, если сотруднику перевели зарплату больше, чем начислили.

Что отражают на счете 70 «Расчеты с персоналом по оплате труда»

Данный счет предназначен для проведения в бухгалтерском учете хозопераций по расчету с работниками организации. Подробную информацию о счете 70 можно найти в Плане счетов, утв. Приказом Минфина РФ от 31.10.2000 № 94н.

На счете находят отражение расчеты по:

- заработной плате,

- отпускам,

- пособиям по социальному или пенсионному страхованию,

- единовременным и регулярным вознаграждениям,

- дивиденды,

- прочие выплаты работникам.

На счете 70 фиксируются хозоперации по расчетам исключительно с сотрудниками организации по оплате труда. Расчеты с иными лицами здесь не отражают. Причем расчеты с физлицами по ГПХ отражать на счете 70 методически некорректно.

Аналитический учет по счету 70 осуществляют по каждому работнику. Расширенную аналитику можно вести по отделам, территориальному признаку, проектам и др.

К данному счету возможно открыть субсчета в соответствии с планом счетов, утвержденных организацией. К примеру, счет 70.1 можно использовать в расчетах с сотрудниками филиала А, счет 70.2 — филиала Б и т. д.

Что такое депонированная заработная плата

Бывают ситуации, когда зарплату начислили, но вовремя сотруднику не выдали из-за его неявки. Сейчас это редкость, так как большинство получает зарплату на банковскую карту, но такие ситуации бывают. Причины, по которым работник не смог вовремя забрать зарплату из кассы разные, например, его положили в больницу, и он не смог явиться в кассу организации.

В таком случае его зарплату депонируют, то есть отражают ее неполученной в первичных документах. Для этого делают проводку:

Дт 70 Кт 76.Расчеты по депонированным суммам

Когда сотрудник получит депонированную зарплату, делают проводку:

Дт 76 Кт 50

Зарплату депонируют на срок до 3 лет. Если в течение этого времени сотрудник за ней не явится, то она подлежит включению в состав доходов компании.

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

Что показывает кредит счета 68

Сальдо по кредиту счета 68 показывает, что у налогоплательщика возникла задолженность по уплате налогов. Кредитовое сальдо отражается в пассиве баланса в строке 1520 (п. 20 ПБУ 4/99).

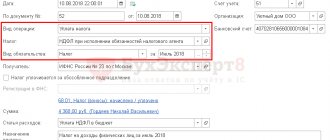

По кредиту счета 68 проводится начисление всех обязательных налогов и сборов, которые уплачивает данный налогоплательщик. Так, в корреспонденции со счетом 99 кредитуются суммы налога на прибыль, со счетом 70 — подоходного налога и т. д.Проводки по кредиту счета 68 выглядят так:

Подпишитесь на рассылку

Яндекс.Дзен ВКонтакте Telegram

- Дт Кт 68 — начисление налога на землю, которая приобретена для строительства;

- Дт Кт 68 — отражены расходы по уплате налогов при заготовке материалов;

- Дт (23, 26, 29, 41, 44) Кт 68 — произведено начисление налогов и сборов;

- Дт 51 (55) Кт 68 — возврат переплаты/возмещения налогов на счет налогоплательщика;

- Дт 70 () Кт 68 — удержан подоходный налог заработка сотрудников (дивидендов учредителей);

- Дт Кт 68 — начисление НДС, акциза при продаже товарно-материальных ценностей;

- Дт (98) Кт 68 — начисление налогов по видам деятельности, не являющимся основными;

- Дт Кт 68 — начисление налога на прибыль.

Как отразить доначисление и уплату НДС по результатам налоговой проверки? Эксперты «КонсультантПлюс» подготовили для вас актуальный и подробный материал на эту тему. Если у вас еще нет доступа к системе, получите пробный онлайн-доступ бесплатно.

С какими счетами корреспондирует счет 70

Счет 70 корреспондирует со многими затратными счетами. Для удобства мы собрали все в таблице.

| Счет 70 корреспондирует по дебету с | Счет 70 корреспондирует по кредиту с |

|

|

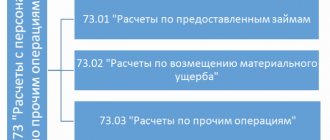

Состояние расчетов предприятия это важнейший показатель работы предприятия. Предприятие может работать с прибылью по балансу , и в то же время иметь большую сумму кредиторской задолженности по поставщикам (счет 60 «Расчеты с поставщиками и подрядчиками»), по расчетам с бюджетом ( счет 68 «Расчеты по налогам и сборам«) и по расчетам с внебюджетными фондами (счет 69 «Расчеты по социальному страхованию и обеспечению). Ярким показателем состояния расчетов предприятия является сравнение дебиторской задолженности по сч 62 «Расчеты с покупателями и заказчиками» с кредиторской задолженностью по счету 60 «Расчеты с поставщиками и подрядчиками». и счетам 68 «Расчеты по налогам и сборам» и счету 69 «Расчеты по социальному страхованию и обеспечению». Если предприятие постоянно имеет превышение дебиторской задолженности по 62 счету над кредиторской задолженностью по счетам учета расчетов с поставщиками, с бюджетом и внебюджетными фондами, то предприятие имеет хорошее финансовое состояние. Если наоборот, кредиторская задолженность по расчетам с поставщиками и с бюджетом и внебюджетными фондами превышает дебиторскую задолженность по 62 счету «Расчеты с покупателями и заказчиками» (т.е. задолженность покупателей и заказчиков ) , то предприятие имеет плохое финансовое состояние. Счета 60,62,68 и 69 являются активно — пассивными. Расчеты предприятия, кроме вышеуказанных счетов, учитываются и на других счетах, а именно : — 66 «Расчеты по краткосрочным кредитам и займам», пассивный счет — 67 «Расчеты по долгосрочным кредитам и займам», пассивный счет — 68 «Расчеты по налогам и сборам», активно — пассивный счет — 69 «Расчеты по социальному страхованию и обеспечению» , активно — пассивный счет — 70 «Расчеты с персоналом по оплате труда», активно — пассивный счет — 71 «Расчеты с подотчетными лицами», активно — пассивный счет — 73 «Расчеты с персоналом по прочим операциям» , активно — пассивный счет — 75 «Расчеты с учредителями » , активно — пассивный счет — 76 «Расчеты с разными кредиторами и дебиторами » , активно — пассивный счет — 79 «Внутрихозяйственные расчеты » , активно — пассивный счет Как видно из всего вышеизложенного, счета по расчетам , в большинстве своем являются активно-пассивными счетами, т.е. сальдо по данным счетам может быть как дебитовое так и кредитовое.

О чем же говорит сальдо по данным счетам ? Рассмотрим основные счета расчетов, с точки зрения образования сальдо, а именно:

Cчет 60 «Расчеты с поставщиками и подрядчиками» отражает по кредиту поступления товарно-материальных ценностей (ТМЦ) и услуг от поставщиков, т.е постоянно в процессе работы предприятия делаются по таким операциям проводки по Кт-у счета 60 с отнесением полученных ТМЦ и услуг в дебет соответствуюших счетов, а именно: Дт 10,20 и 26 . Если производится оплата за поставленные ТМЦ и услуги поставщикам, то делается проводка Дт 60 и Кт 51 (Расчетный счет по безналичному перечислению ) или с кредита счетов 71 и 50 (по наличному расчету) . Таким образом, если в разрезе конкретного поставщика у нас кредитовое сальдо — то это говорит о задолженности нашего предприятия этому поставщику за поставленные ТМЦ, услуги или энергоносители (за свет , за воду и т.п.) Если же у данного конкретного поставщика у нас образовалось дебетовое сальдо, это говорит о том что мы переплатили за поставленные ТМЦ или услуги , или при плановых платежах это говорит о том что ТМЦ не поставлены в срок, или срок поставки не наступил , а оплату мы произвели.

Счет 62 «Расчеты с покупателями и заказчиками» отражает по дебету возникающую задолженность наших покупателей и заказчиков за выполненные работы и услуги нашим предприятием. В процессе работы каждое предприятие осуществляет в зависимости от характера своей деятельности выпуск продукции, реализацию ТМЦ или каких-то своих услуг сторонним предприятиям — покупателя и заказчикам , и в процессе работы постоянно делаются проводки по отражению реализации по кредиту счета 90 «Продажи» (формируется объем реализации) , с одновременным дебетованием счета 62, т.е. формируется задолженность покупателей и заказчиков нашему предприятию. Поступление денежных средств за реализованную продукция или ТМЦ отражаются по дебету счетов 50,51 (приходуются денежные средства в кассу и на расчетный счет) и кредитуется счет 62 , т.е. списывается задолженность покупателя или заказчика перед нашим предприятием. Таким образом, исходя из сказанного, дебетовое сальдо по сч 62 по конкретному покупателю и заказчику говорит о том что он должен нашему предприятию за выполненные работы, услуги или за реализованные ему ТМЦ. Кредитовое сальдо по сч 62 говорит о том , что заказчиком допущена переплата нашему предприятию , или произведена предоплата за еще не выполненные нашим предприятием работы, услуги или за неотгруженноую партию ТМЦ.

70 «Расчеты с персоналом по оплате труда» Начисление заработной платы производится по кредиту 70 счета с дебетованием счетов производства 20,23,26. , таким образом формируется кредитовое сальдо по счету 70, и оно говорит о задолженности предприятия по заработной плате перед своим персоналом. По дебету счета 70 отражаются выплаты заработной платы персоналу / в корреспонденции с дебетом счетов 50 или 51. По дебету счета 70 , также отражаются удержание налога на доходы физических лиц (НДФЛ) в корреспонденции с кредитом 68 счета.(субсчет по учету НДФЛ) , по дебету счета 70 так же могут отражаться и другие удержания из заработной платы , предусмотренные действующим законодательством по оплате труда. Например, по дебету 70 счету отражаются удержания по исполнительным листам, суммы кредита по заявлению работника и т.п. Следует отметить, что начисление заработной платы всегда производится на основании табелей в конце месяца, а заработная плата за текущий месяц выдается в первой половине следующего за текущим месяца. Поэтому на 1 — е число каждого календарного месяца всегда возникает кредитовое сальдо по счету 70, т.е. текущая задолженность по заработной плате предприятия перед своим персоналом. Если задолженность по заработной плате, в виде кредитового сальдо по счету 70 числится больше месяца и возрастает за каждый месяц, то можно говорить о просроченной задолженности по заработной плате. Дебетовое сальдо по счету 70 может быть допущено из-за излишне выданной заработной платы (Дт 70 Кт 50), в следствии технической ошибки по удержанию из заработной платы превышенной суммы НДФЛ (Дт 70 кт 68) , в следствии прочих ошибочно произведенных удержаний из заработной платы (Дт 70 Кт 73, 66,76 ) По экономическому содержанию по счету 70 в разрезе каждого работника должно быть только кредитовое сальдо, так как не может быть выдано заработной платы и произведено удержаний из заработной платы больше, чем начислено по кредиту 70 счета конкретному работнику.

По счету 68 (субсчет по НДФЛ) и по счету 69 «Расчеты по социальному страхованию и обеспечению» кредитовое сальдо формируется одновременно с начислением заработной платы следующими проводками: Дт 70 Кт 68 (субсчет по НДФЛ) , Дт 20, 26 Кт 69 . Таким образом, аналогично как и при начислении заработной платы » на 1-е число каждого календарного месяца возникает текущая задолженность по налогам Кт 68 (субсчет по НДФЛ) и отчислениям во внебюджетные фонды (Кт 69), т.к. срок уплаты за текущий месяц 15 число следующего за текущим месяца. Дебетовое сальдо по данным счетам говорит о переплате налогов и сборов с фонда заработной платы, так как при оплате счета 68 и 69 дебетуются в корреспонденции с расчетным счетом.. (Дт 68,69 Кт 51)

Таким образом , сальдо по активно — пассивным счетам несут смысловую нагрузку, а не просто числовое значение. Понимание экономического значения остатков по счетам позволяет «читать» баланс, если можно так выразится.

На предприятиях при учете дебиторской и кредиторской задолженности ведется работа по сокращению дебиторской задолженности по счету 62 , т.е. принимаются меры по оплате заказчиками и покупателями выполненных работ и услуг или реализованных ТМЦ . По счету 60 ведется работа по сокращению кредиторской задолженности , т.е задолженности поставщикам. Эта работа ведется повседневно и выражается в виде составления Актов сверок, как на отчетные даты так и в межотчетные периоды. Возникают ситуации когда Ваш партнер является по отношению к Вашему предприятию и Покупателем и Поставщиком. Допустим ООО «Лютики» должно Вашему предприятию за выполненные работы 1500 тыс. руб.(Дебиторская задолженность по счету 62), в то же время ООО «Лютики» продало Вам как Поставщик материалов на сумму 500 тыс. руб. (Кредиторская задолженность по счету 60). В таких случаях, зачастую, составляется Акт взаимозачета задолженности. В нашем примере останется дебеторская задолженность нашего партнера, как Покупателя, по счету 62 в сумме 1000 тыс.руб.

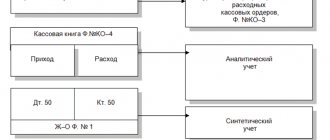

Документы учёта расчетов

Учет расчетов с дебиторами и кредиторами ведется на различных бухгалтерских регистрах. Однако есть бух. документы учета которые применяются, как правило во всех отраслях экономики.

1. По счету 62 и 90 формирование объема реализации и дебиторской задолженности Покупателей осуществляется на основании Актов выполненных работ ( по работам и услугам), на основании требований накладных или товарно-транспортных накладных (при реализации ТМЦ), с одновременным оформлением счет — фактуры . Следует отметить , что единого стандартного Акта на выполненные работы и услуги нет, однако, по некоторым отраслям, на основании отраслевого законодательства применяются Акты выполненных работ только по узаконенным формам. Так, например, в строительстве по выполненным работам составляется Акт выполненных работ Формы 2 — КС, с приложением справки «О стоимости выполненных строительно-монтажных работ» Формы 3 — КС. Следует отметить особую роль счетов — фактур, сама форма счет — фактуры стандартная и постоянно изменяется и дополняется , оформлять ее нужно с правильным заполнением всех реквизитов данного документа.

2. При учете кредиторской задолженности по счету 60 «Расчеты с поставщиками и подрядчиками» , т.е. учете задолженности Поставщику применяются те же документы как и по счету 62, но документы будут составлены Поставщиком услуг , работ или ТМЦ . Следует отметить особую роль счетов — фактур, которые предъявляет Вам Поставщик, т.к. согласно Налогового кодекса РФ принять к вычету НДС Поставщика можно только при наличии счета — фактуры, при этом она должна быть оформлена без ошибок.

3. Учет расчетов с персоналом по заработной плате осуществляется на основании ежемесячных начислений заработной платы, производимых ежемесячно бухгалтерией на основании штатного расписания (при повременной системе оплаты труда) и табелей. При сдельной системе труда начисление производится в зависимости от выработки работника на основании наряд — заказов, актов выполненных работ и т.д., а так же на основании табелей . При этом начисление заработной платы оформляется расчетными или расчетно-платежными ведомостями. при этом формируется кредитовое сальдо по счету 70. На основании данных кассовых документов о выдаче заработной платы , соответственно данная кредиторская задолженность уменьшается и возникает вновь при следующем начислении заработной платы.

Учет расчётов и проводки

В общем виде учет задолженности по налогам и сборам отражается по Кт-у счетов 68 и 69, а именно :

Дт 20,26,70,91,99 Кт 68,69;

По мере оплаты данных платеже задолженность убывает до нуля или допускается перелата (Дебетовое сальдо),

Дт 68,69 Кт 51;

По счетам 62 и 60 сущность проводок описаны выше. Но при рассмотрении учета данных расчетов следует обговорить один момент. При расчетах с Покупателями, одновременно, начисляется к уплате в бюджет Налог на добавленную стоимость (далее НДС) , а при учете расчетов с Поставщиками принимается в учет НДС Поставщика , который по окончании отчетного периода принимается к «вычету» при уплате НДС. Рассмотрим этот момент на проводках.

1. Дт 62 Кт 90-1 — формирование объема реализации и задолженности Покупателя.

Дт 90-3 Кт 68 (субсчет НДС)- одновременно с первой проводкой делается эта проводка по начислению НДС к уплате в бюджет с объема реализации. В течении квартала (квартал отчетный период по НДС) начисление к уплате НДС накапливается по Кт-у сч.68 (субсчет НДС). Данные две проводки делаются на основании счета — фактуры, выписанной предприятием Покупателю на реализованные ему ТМЦ, работы или услуги.

2. Дт 10,20,26 Кт 60 — формирование задолженности за поставленные Поставщиками ТМЦ, работы и услуги. Одновременно делается проводка по приему в учет НДС Поставщика , для последующего вычета, по окончании отчетного периода.

Дт 19 Кт 60 — принятие в учет НДС поставщика, обе проводки делаются на основании счета-фактуры Поставщика.

3. По окончании отчетного периода , составляется декларация по НДС, накопленный к вычету НДС Поставщика (по Дт сч.19) списывается в уменьшение задолженности по начисленному НДС с реализации (по Кт 68 субсчет НДС) При это делается проводка: Дт 68 (субсчет НДС) Кт 19, и выводится окончательная задолженность к уплате НДС в бюджет. Задолженность к уплате будет числится по Кт 68 (субсчет НДС). Следует отметить, что не всегда получается Кт-е сальдо по счету 68 (субсчет НДС). Может возникнуть ситуация когда сумма НДС Поставщика, собранная по Дт сч.19, за отчетный период, превышает сумму начисленную по Кт-у сч 68 (субсчет НДС), тогда при проводке Дт 68 (субсчет НДС) Кт 19, по счету 68 (субсчет НДС) возникает Дт-е сальдо и предприятие подает декларацию по НДС с резельтатом на возмещение НДС из бюджета, а не к уплате как обычно.

Стандартные проводки по счетам учета дебиторской и кредиторской задолженности:

Счет 60 «Расчеты с поставщиками и подрядчиками» коррреспондирует со счетами:

по дебету 60 с кредитом счетов — 50 Касса, 51 Расчетные счета, 52 Валютные счета, 55 Специальные счета в банках, 60 Расчеты с поставщиками и подрядчиками, 62 Расчеты с покупателями и заказчиками , 66 Расчеты по краткосрочным кредитам и займам, 67 Расчеты по долгосрочным кредитам и займам, 76 Расчеты с разными дебиторами и кредиторами, 79 Внутрихозяйственные расчеты, 91 Прочие доходы и расходы, 99 Прибыли и убытки

по кредиту 60 с дебетом счетов — 07 Оборудование к установке, 08 Вложения во внеоборотные активы, 10 Материалы,11 Животные на выращивании, и откорме, 15 Заготовление и приобретение материальных ценностей, 19 Налог на добавленную стоимость по приобретенным ценностям, 20 Основное производство, 23 Вспомогательные производства, 25 Общепроизводственные расходы, 26 Общехозяйственные расходы, 28 Брак в производстве,29 Обслуживающие производства и хозяйства, 41 Товары, 44 Расходы на продажу, 50 Касса, 51 Расчетные счета, 52 Валютные счета, 55 Специальные счета в банках, 60 Расчеты с поставщиками и подрядчиками, 76 Расчеты с разными дебиторами и кредиторами, 79 Внутрихозяйственные расчеты,91 Прочие доходы и расходы, 94 Недостачи и потери от порчи ценностей, 97 Расходы будущих периодов.

Счет 76 «Расчеты с разными кредиторами и дебиторами « коореспондирует аналогично как счет 60 . На многих предприятиях его используют для учета с прочими проставщиками работ , услуг и ТМЦ, т.е учитываются расчеты с постащиками по неосновной деятельности или по общехозяйственным расходам. Например, в строительной организации на этом счете могут учитываться расчёты по коммунальным платежам по офису, по аренде офиса и т.п. Однако счёт имеет ряд субсчетов, по специфическим операциям. Например субсчет 76 по учету НДС с авансов. На этом субсчете накапливается НДС к уплате начисленный Вашим предприятием с сумм полученных авансов за отчётный период по тем или иным работам и услугам, проводка Дт 76 (субсчет по учету НДС с авансов) Кт 68 , субсчет по НДС . По выполнению работ на 100% по объектам или видам работ , по которым были получены авансы, со счета 76 списываются суммы НДС начисленного с авансов , делается проводка Дт 68 (субсчет по НДС) Кт 76 (субсчет по учету НДС с авансов). По счету 76 учитываются расчеты с бюджетам по аренде площадей в зданиях принадлежащих местным муниципалитетам и ряд других операций . Из-за краткости курса , данные операции не расматриваются.

Счет 62 «Расчеты с покупателями и заказчиками» корреспондирует со счетами:

по дебету 62 с кредитом счетов — 46 Выполненные этапы по незавершенным работам, 50 Касса, 51 Расчетные счета, 52 Валютные счета, 55 Специальные счета в банках, 57 Переводы в пути, 62 Расчеты с покупателями и заказчиками, 76 Расчеты с разными дебиторами и кредиторами, 79 Внутрихозяйственные расчеты, 90 Продажи, 91 Прочие доходы и расходы.

по кредиту 62 с дебетом счетов — 50 Касса, 51 Расчетные счета, 52 Валютные счета, 55 Специальные счета в банках, 57 Переводы в пути, 60 Расчеты с поставщиками и подрядчиками, 62 Расчеты с покупателями и заказчиками, 63 Резервы по сомнительным долгам, 66 Расчеты по краткосрочным кредитам и займам, 67 Расчеты по долгосрочным кредитам и займам, 73 Расчеты с персоналом по прочим операциям, 75 Расчеты с учредителями, 76 Расчеты с разными дебиторами и кредиторами, 79 Внутрихозяйственные расчеты.

Применение оборотно-сальдовой ведомости по счету 70

Остаток по кредиту из оборотки по счету 70 попадает в бухгалтерский баланс. При формировании на отчетную дату он отражается в строке «Кредиторская задолженность» раздела V «Краткосрочные обязательства» (п. 20 ПБУ 4/99 «Бухгалтерская отчетность организации»).

Если сальдо счета 70 активно-пассивное, данные отразятся и в активе, и в пассиве бухгалтерского баланса. Активное сальдо нужно внести в строку «Дебиторская задолженность» раздела II «Оборотные активы». В бухгалтерской отчетности запрещается производить взаимозачет данных, уменьшая пассив и актив (п. 34 ПБУ 4/99).

Показатели, которые имеют существенный уровень, следует выводить в отдельную строку и отражать обособленно (п. 11 ПБУ 4/99, Письмо Минфина № 07-02-18/01 от 24.01.2011):

- в пассиве баланса это будет строка «Задолженность перед персоналом организации» в разделе «Краткосрочные обязательства»;

- в активе — строка «Авансы, выданные сотрудникам» в разделе «Оборотные активы».

Однако при всей своей «полезности» оборотка по счету 70 не раскрывает пользователям таких важных нюансов, как вид начислений (зарплата, НДФЛ, пособия, удержания), источник финансирования (из резерва, себестоимости, чистой прибыли), вид расчетов (наличные, неденежные расчеты и т. д.).

За этими данными лучше обратиться к расчетно-платежной ведомости, своду начисленной зарплаты или раскрыть обороты по счету 70 и другим связанным с ним счетам.

Как сформировать оборотно-сальдовую ведомость по счету 70

Рассмотрим это на практическом примере.

Пример

ООО «Ромашка» выплачивает зарплату своим работникам два раза в месяц: Степанову Ф. П. — 40 000 руб.; Ильину И. Ф. — 30 000 руб.; Федоровой А. П. — 20 000 руб.

На начало ноября за компанией числился долг перед сотрудниками по начисленной зарплате за октябрь: перед Степановым Ф. П. — 14 800 руб.; перед Ильиным И. Ф. — 11 100 руб.; перед Федоровой А. П. — 7 400 руб.

По каждому сотруднику в ноябре бухгалтерией были сделаны следующие проводки:

Дт 70 Кт 50 — выплачена заработная плата за октябрь (14 800 + 11 100 + 7 400) = 33 300 руб.

Дт 70 Кт 50 — выплачен аванс за ноябрь (20 000 +15 000 + 10 000) = 45 000 руб.

Дт 44 Кт 70 — начислена зарплата за ноябрь (40 000 + 30 000 + 20 000) = 90 000 руб.

Дт 70 Кт 68.01 — из зарплаты удержан НДФЛ 13% (5 200 + 3 900 + 2 600) = 11 700 руб.

Теперь на основании проводок сформируем ведомость за ноябрь:

| Счет | Сальдо на начало ноября | Обороты за ноябрь | Сальдо на конец ноября | |||

| Работники организаций | Дебет | Кредит | Дебет | Кредит | Дебет | Кредит |

| Вид начислений оплаты труда | ||||||

| Счет 70 «Расчеты с персоналом по оплате труда | 33 300 | 90 000 | 90 000 | 33 300 | ||

| Степанов Федор Петрович | 14 800 | 40 000 | 40 000 | 14 800 | ||

| Ильин Иван Федорович | 11 100 | 30 000 | 30 000 | 11 100 | ||

| Федорова Анна Петровна | 7 400 | 20 000 | 20 000 | 7 400 | ||

| Итого | 33 300 | 90 000 | 90 000 | 33 300 | ||

Характеристика счета 68

Организации и предприниматели по итогам своей экономической деятельности должны часть своих средств перечислять в пользу бюджета. Такие же обязанности присутствуют и у физических лиц.

Начисление налогов у юридических лиц отражает 68 счет в бухгалтерии. Операции по уплате бюджетных обязательств также формирует бухгалтерский счет 68.

Записи содержат данные о начисленных и уплаченных налоговых обязательствах самой организации, отражается состояние налогов, удержанных с работников, приводятся данные о косвенных налогах, в том числе заявленных к вычету.

Счет 68 в бухгалтерском учете

Начисление налоговых обязательств по итогам экономической деятельности происходит с использованием счета 68. Каждому виду налога, которые должна перечислять организация, соответствует свой субсчет.

По способам начисления различают следующие виды налогов:

- Имущественные. Платятся за владение каким-либо объектом ― транспортом, землей, имуществом на балансе организации. Налоги рассчитываются исходя из стоимости облагаемой базы, не зависят от результатов деятельности фирмы.

- Косвенные налоги входят в стоимость товара или предоставленных услуг (НДС, акцизы, таможенные сборы). Конечным плательщиком считается непосредственный потребитель.

- Налоги по результатам экономической деятельности. Рассчитываются на основании полученной прибыли.

Кредит счета 68 показывает начисленные суммы, которые необходимо перечислить в бюджет. Данные должны совпадать с результатами налоговой отчетности ― декларациями, расчетами. Дебет 68 счета показывает операции по погашению задолженности или по уменьшению суммы налоговых обязательств.

Анализ счета 68

Более подробно состояние расчетов по налогам предприятия можно увидеть, проанализировав субсчета к счету 68. Каждому налогу или сбору соответствует отдельный субсчет, расчеты также ведутся обособленно друг от друга. Действующий перечень закрепляется в учетной политике субъекта, план счетов 68 счет может подразделять следующим образом:

- 68 01 счет бухгалтерского учета отражает состояние расчетов о НДФЛ за наемных работников;

- 68 02 ― счет, отражающий начисленный НДС;

- 68 03 ― акцизы;

- 68 04 ― налог на прибыль;

- 68 06 ― налог на землю;

- 68 07 ― транспортный налог;

- 68 08 ― налог на имущество организаций;

- 68 10 ― прочие платежи в бюджет;

- 68 11 ― ЕНВД;

- 68 12 ― налог, уплачиваемый в связи с применением УСН.

Субсчета 68 счета бухгалтерского учета используются, в зависимости от вида и характера деятельности экономического субъекта. Представленный список может быть дополнен или сокращен.

Оборотно-сальдовая ведомость по счету 68 содержит сводные сведения, может рассматриваться как в целом по обязательствам организации, так и отдельно по каждому виду.