Покупаем землю: какие налоговые послабления возможны

В соответствии со ст. 220 НК РФ покупатель земли под строительство жилья, земли с уже построенным домом или долей в данных объектах может воспользоваться имущественным вычетом по НДФЛ.

ВАЖНО! Покупка земли с другим назначением права вычет не дает.

При этом у покупателя должны быть на руках бумаги, свидетельствующие о праве собственности на дом или подтверждающие целевое использование земельных угодий для строительства жилого дома.

ОБРАТИТЕ ВНИМАНИЕ! До 01.01.2010 ст. 220 действовала в другой редакции — расходы на покупку земли в качестве вычетов не упоминались. Поэтому получат налоговый вычет на земельный участок только те, кто зарегистрировал жилье на участке после указанной даты.

Базовая величина

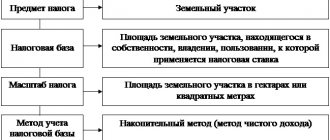

Многих, конечно, интересует, кем утверждается базовая ставка земельного налога, которая потом появляется в НК РФ. Так вот: рассматриваемая величина появляется с подачи Правительства РФ, а также профильных министерств и ведомств. Она зависит от:

- кадастровой характеристики участка;

- его площади;

- других особенностей земли.

Обычно базовая ставка действует:

- для земель, расположенных вне населенных пунктов;

- когда местная администрация не утверждает свою ставку.

Кто и как может заявить вычет при покупке земли

Право на налоговый вычет имеют только резиденты РФ при наличии доходов, облагаемых по ставке 13% (за исключением доходов в виде дивидендов). При этом они должны приобрести землю за свои средства и оформить ее или дом на ней (долю в указанном имуществе) на себя, своих несовершеннолетних детей (в т. ч. приемных) или подопечных в возрасте до 18 лет.

Вычет оформить не удастся, если:

- Купля-продажа земли, жилья или доли осуществлялась между взаимозависимыми лицами, например близкими родственниками.

- Расходы на землю, жилье или доли были уплачены за счет работодателей, маткапитала, средств по программе госсубсидирования.

Вычет налогоплательщику предоставляется:

- налоговой инспекцией по окончании года после подачи и проверки декларации и прочих документов путем возврата подоходного налога на расчетный счет заявителя;

- работодателем на основании уведомления налогового органа путем уменьшения налоговой базы по налогу на сумму заявленного вычета.

То, каким образом удобнее получать вычет, налогоплательщик решает самостоятельно.

Кто устанавливает

Теперь о том, кто устанавливает ставки земельного налога. Регулировать их величину вправе местная власть. Размер может быть минимальным, средним и максимально допустимым Налоговым кодексом РФ. При этом чиновники всегда учитывают особенности местности.

Базовые ставки земельного налога устанавливаются Налоговым кодексом. И на его основе – законодательством г. Москвы, Санкт-Петербурга, Севастополя, а также представительными органами муниципальных образований. Правила и сроки оплаты регулируют тоже местные администрации и власти городов федерального назначения.

Какова величина налогового вычета при покупке земли

Размер налогового вычета при покупке земельного участка определяется суммой расходов на приобретение, однако ограничен 2 млн руб. и получить его можно только единожды. А вот распределение вычета на объекты зависит от того, в каком году человек впервые заявил право на него.

- Если право собственности зарегистрировано после 1 января 2014 года, то в случае неполного использования вычета на первый объект остаток можно перенести на следующий и так далее до полного исчерпания лимита в 2 млн руб.

Пример 1: В феврале 2014 года Петров В. В. купил и оформил землю под строительство за 1 млн руб., в 2015 году получил налоговый вычет на землю в указанной сумме. В феврале 2015 года он расширил участок, докупив соседскую землю за 700 тыс. руб. По окончании 2015 года он сможет претендовать на вычет в сумме 700 тыс. руб. Остаток 300 тыс. руб. можно будет использовать на следующий объект.

- Если право собственности на имущество оформлено в 2013 году и ранее, то в этом случае переноса вычета при его неполном использовании не допускается в соответствии с действующей на тот момент редакцией Налогового кодекса.

Пример 2: Петров В. В. из примера 1 оформил земельный участок в декабре 2013 года. В 2014-м он сможет получить вычет 1 млн руб., а вот на купленный позднее участок вычет распространяться не будет (подп. 3 п. 1 ст. 220 НК, письмо Минфина от 23.06.2015 № 03-04-05/36283).

Алгоритм получения

Какие документы понадобятся?

Гражданину следует подготовить определенные документы. Прежде всего, это Налоговая декларация по форме 3-НДФЛ (ее можно заполнить самостоятельно). Также понадобится оригинал справки из бухгалтерии 2НДФЛ. Следует позаботиться и о наличии копии документа, которым подтверждается право собственности гражданина на земельный участок.

Надо подготовить копию договора купли-продажи земельного участка, копию акта передачи участка, если таковой имеется, копию документа о праве собственности на жилое помещение, уже построенное на участке либо купленное одновременно с ним. Если супруги приобрели земельный участок в зарегистрированном браке, то необходимо принести копию свидетельства о заключении брака.

Если у налогоплательщика есть дети, не достигшие 18 лет, и на них был предоставлен стандартный вычет по месту работы гражданина, то нужно предоставить копию свидетельства об их рождении. Также понадобятся реквизиты счета налогоплательщика, кредитный договор, если участок куплен в кредит, и копия паспорта гражданина РФ (заполненные страницы).

Вместе с перечисленными документами подаются заявления:

- на предоставление налогового вычета;

- на перевод суммы возврата налога.

Эти заявления подаются в обязательном порядке.

Может понадобиться и заявление о распределении вычета между супругами. Это необязательный документ, он заполняется только тогда, когда налогоплательщик состоит в официальном браке (актуально для покупок, совершенных до 1 января 2014года).

Как правильно составить заявление?

Налогоплательщик просит предоставить ему вычет в размере произведенных им по факту затрат на покупку участка земли. Конечно, может сложиться так, что за отчетный год заработная плата налогоплательщика не достигнет 2 млн. руб. В этой ситуации в заявлении необходимо указывать ту сумму, которую гражданин фактически получил за отчетный период.

В заявлении о предоставлении вычета необходимо указать персональные данные налогоплательщика (Ф.И.О., адрес, ИНН), сумму вычета, адрес жилого дома, расположенного на земельном участке, а также перечень прилагаемых документов. Налоговая инспекция по месту жительства налогоплательщика может скорректировать содержание заявления, попросив внести в него некоторые дополнительные сведения, например, данные паспорта и контактный телефон налогоплательщика.

В заявлении на перечисление суммы возврата налога гражданин указывает собственные банковские реквизиты. Возврат денежных средств осуществляется после проведения камеральной проверки.

В заявлении на возврат вместо суммы вычета указывается налог переплаты, документ, подтверждающий переплату, банковские реквизиты, ОКАТО работодателя.

Образец можно скачать тут.

Где взять декларацию 3 НДФЛ?

Заполнение указанной декларации производится на основании справку 2-НДФЛ за отчетный год (взять в бухгалтерии).

Документ может быть заполнен в двух вариантах. Его разрешается заполнять вручную на бумажном бланке из приказа ФНС России. Однако процесс заполнения можно существенно облегчить, если воспользоваться готовой программой. Ознакомиться с ней и скачать ее можно на официальном сайте Федеральной налоговой службы. Налогоплательщику необходимо будет осуществить ввод соответствующих индивидуальных данных. В конечном итоге он получит декларацию в электронном варианте.

Найти программу можно по электронному адресу www.nalog.ru. Следует внимательно отнестись к тому, что для каждого отчетного года разрабатывается отдельная программа.

Указанная программа содержит три файла. Непосредственно для работы необходим файл InsD2014.exe.

Структура документа включает ряд обязательных элементов. Первым из них является титульный лист. Далее следует Раздел 1. В него должны быть внесены суммы подоходного налога, которые полежат уплате либо доплате в бюджет или по возврату из бюджета. Заполняется также Раздел 2. В нем производится расчет налоговой базы и суммы налога. Далее — листы А-И. Они заполняются налогоплательщиком выборочно- с учетом того, имелись ли у него доходы и расходы по соответствующим статьям.

Заполнение декларации 3-НДФЛ производится в особом порядке. Вначале целесообразно заполнить листы А по И. Затем, базируясь на полученных данных, налогоплательщик должен внести требуемую информацию во второй и первый разделы.

После оформления необходимых листов производят расчет налоговой базы и сумм НДФЛ. О том, как осуществляется расчёт НДФЛ от продажи земельного участка, расскажут наши специалисты в этой статье.

Куда подавать?

Пакет документов на получение налогового вычета подается в налоговую инспекцию по месту прописки гражданина.

Есть вариант получить вычет через работодателя в виде 13%-го дополнения к заработной плате. Но без визита в налоговую инспекцию все-таки не обойтись.

Сроки

Законодательством установлены сроки, в течение которых налоговый инспектор должен осуществить проверку пакет документов, которые гражданин предоставил для получения налогового возмещения. Этот срок равен трем месяцам. Если вопрос по заявлению решен положительно, налогоплательщику предстоит написать заявление.

Принять решение о возврате гражданину излишне взысканных средств налоговой инспекции необходимо в двухнедельный срок. А срок возврата данной денежной суммы — месяц с момента заявления.

Когда применим имущественный налоговый вычет при продаже земельного участка

Не только приобретение жилья сопровождается получением вычета по НДФЛ. При продаже земельного участка налоговый вычет по подоходному налогу также предоставляется, но несколько в другой форме. Ведь если при покупке сдача декларации и получение вычета — дело добровольное, то при продаже имущества сдача декларацию (если предельный срок владения таким имуществом в 3 или 5 лет не превышен) с рассчитанным налогом к уплате — обязанность физического лица.

Размер вычета предоставляется в сумме подтвержденных документально расходов, которые физлицо понесло на приобретение продаваемого имущества. Если же подтверждающие документы отсутствуют, то величина в 1 млн руб. — максимальная для уменьшения дохода налогоплательщика, полученного при продаже собственного жилья (домов, квартир, комнат), дач, садовых домиков, земельных участков и долей во всем перечисленном имуществе.

СЛЕДУЕТ ОТМЕТИТЬ! При продаже прочего имущества, например автотранспортных средств, вычет ограничен суммой в 250 тыс. руб.

Повышенные коэффициенты

В некоторых ситуациях используют удвоенные тарифы налога. К ним относится покупка участка в собственность с целью построить жилой объект (не ИЖС). Тогда плательщик делает взносы по удвоенной ставке в течение 3 лет до момента регистрации прав.

В то же время на юридическое лицо, получившее площадку для возведения каких-либо конструкций на правах постоянной/бессрочной эксплуатации, кратность ставки земельного налога на коэффициент не распространяется.

Также см. «Декларация по земельному налогу за 2021 год: образцы заполнения».

Читать также

17.08.2017

Что такое налоговый вычет на земельный налог в 6 соток

Расчет земельного налога осуществляется налоговыми органами. Физлицо может лишь проверить его правильность и в случае несогласия обратиться к налоговикам с заявлением и соответствующими документами для перерасчета.

Начиная с 2021 года при расчете земельного налога установлен налоговый вычет, уменьшающий его на величину кадастровой стоимости 600 кв. м по одному земельному участку. Это означает, что если площадь участка не превышает 600 кв. м (6 соток), то налог не взымается, если же превышает, то обязательство будет рассчитано за оставшуюся площадь.

Вычет применим к лицам, перечисленным в п. 5 ст. 391 НК РФ: пенсионерам, ветеранам, инвалидам и пр.

Кто должен платить

Платить в бюджет рассматриваемый вид отчисления должны все частные лица и организации, владеющие участками земли. Периодичность поступления средств в бюджет от физлиц – 1 раз в год.

По общему правилу оплата по установленной налоговой ставке земельного налога происходит при соблюдении 3-х условий:

- Недвижимость признана Земельным кодексом РФ.

- Владелец имеет правоустанавливающие документы.

- Земля числится в кадастре.

Разумеется, плательщики должны соблюдать сроки внесения платежей, которые:

- прописаны в законе (юрлица);

- указаны в документе из ИФНС (физлица).

Платить налог на землю должен только владелец этого имущества. За временное пользование денежные средства в бюджет отчислять не нужно.

Финансовые обязательства перед казной наступают с момента регистрации земельной недвижимости.

Итоги

Физлица — резиденты РФ при покупке земельного участка могут воспользоваться имущественным вычетом в размере понесенных расходов, но не более 2 млн руб. При этом приобретаемый участок должен быть предназначен под жилищное строительство либо там уже должен быть возведен жилой дом.

Продажа земли также может сопровождаться вычетом по НДФЛ: либо в размере расходов, понесенных ранее при покупке участка, при наличии подтверждающих документов, либо в фиксированном размере 1 млн руб.

Вычетом по земельному налогу являются 6 соток, которые у перечисленных нами выше категорий физических лиц налогом не облагаются.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Законодательство

Получение налогового вычета за покупку земельного участка обусловлено нормами налогового законодательства федерации.

Детально о налоговом вычете за покупку земельного участка говорит подпункт 3 пункта 1 статьи 220 Налогового кодекса. В нём расписаны условия и обстоятельства предоставления такой скидки по обязательствам гражданина перед государством при совершении сделки.

И также следует обратить внимание на документ ФНС от 2012 года. Он разъясняет, что именно подразумевается под теми активами, по которым может применяться оформление уменьшения выплат.

Дорогие читатели!

Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа →

Это быстро и бесплатно!

Или звоните нам по телефонам (круглосуточно):

Если вы хотите узнать, как решить именно Вашу проблему — позвоните нам по телефону. Это быстро и бесплатно!

+7 Москва,

Московская область

+7 Санкт-Петербург,

Ленинградская область

+7 Регионы

(звонок бесплатный для всех регионов России)

Как узнать кадастровую стоимость?

Данные о кадастровой стоимости земельных наделов можно получить двумя способами:

- Подать письменное заявление в органы Росреестра по месту расположения надела;

- Посмотреть в специальном разделе сайта Росреестра.

Для получения информации с сайта необходимо ввести в специальное поле кадастровый номер надела в формате xx:xx:xxxxxxx:xxx (например, 61:39:0010102:332) и нажать кнопку «Найти». Выведенная на экран кадастровая стоимость надела в рублях и есть налоговая база.

Узнать кадастровую стоимость зданий и построек, расположенных в границах надела, можно следующими способами:

- В многофункциональном центре (МФЦ);

- Почтовым запросом;

- Запросом в кадастровой палате;

- В электронном виде через сайт Росреестра;

- Курьерской доставкой.

Стоимость предоставления данных сведений для физических лиц составляет триста рублей. Ветеранам ВОВ и инвалидам первой и второй групп услуга оказывается бесплатно.

Перечень документов, необходимых для получения налогового возмещения

- Заявление о предоставления вычета

- Свидетельство о праве собственности (копия). Если характер приобретения недвижимости представляет собой совместную собственность, то при подаче заявления следует указать данный факт для распределения процентов налоговых компенсаций

- Форма 3-НДФЛ (ее можно взять в налоговой инспекции или скачать из интернета)

- Форма 2-НДФЛ (справка берется по месту работы; она выдается именно за тот год, за который налогоплательщик планирует получить вычет)

- Платежные и иные типы документов, которые подтверждают внесение оплаты при покупке недвижимости

- Паспорт и ИНН (копии)

Инвалиды третьей группы

Инвалидом этой группы признается лицо, которое ограничено в жизнедеятельности из-за травмы, заболевания или дефекта с рождения. Инвалидность 3 группы устанавливается на один год или пожизненно. Физическое лицо получает справку. Именно ее и надо считать документом-основанием для получения налоговой льготы. Данная категория граждан не освобождается федеральным законодательством от полной уплаты налога. Этим полномочием наделены только муниципалитеты. И уменьшить кадастровую стоимость налога можно только на 10 тысяч рублей.

Порядок предоставления пакета документов в налоговые органы

Копии из вышеперечисленного списка можно заверить у нотариуса или заверить их самостоятельно. Если документы заверяются вами, то нужно поставить штамп-печать в той организации, где вы работаете. На каждой странице бухгалтер или руководитель должен поставить свою подпись и написать «копия верна» с указанием актуальной даты.

Заявление, которое подается в Налоговую инспекцию, составляется в произвольной форме. Но для удобства можно воспользоваться рекомендациями, составленными сотрудниками налоговой службы. В любом случае ваше заявление должно быть принято день в день. Причем, у вас должно быть 2 экземпляра документов. Один из пакетов вы передаете в налоговую, а другой пакет оставляете себе. Когда ваши документы принимают сотрудники налогового органа, вы в праве потребовать отметку о приеме документов. В этом случае вам обязаны дать справку с указанием перечня принятых документов за подписью сотрудника. Также возможно отправление необходимых материалов для получения налогового вычета по почте. В этом случае отправляйте заказное письмо с уведомлением. Для этого нужно составить опись вложений, где нужно описать то, что вы отправляете.

В определенных случаях могут возникать ситуации, когда сотрудники налоговой службы отказываются принять документы у вас лично. Они могут ссылаться на то, что им необходимо провести проверку ваших документов, и только после этого они, якобы, смогут принять их. Это противоречит правилам приема заявления на налоговый вычет. В такой ситуации вам также следует направить документы в Налоговую инспекцию по почте. Сохраняйте квитанции об оплате почтового отправления и уведомление о вручении заказного письма на случай, если вам придется объяснять, что вы уже отправляли письмо с заявлением.

В случае, если непреодолимые обстоятельства не позволяют налогоплательщику самостоятельно подать заявление в налоговый орган, возможно составление доверенности, по которой доверенное лицо вправе представлять интересы покупателя. Человек, действующий на основании такой доверенности может подавать документы в налоговый орган, а также расписываться от имени лица, выписавшего доверенность.

Законодательством Российской Федерации установлен срок, в течении которого сотрудник налоговой инспекции должен рассмотреть принятое заявление. Этот срок составляет 3 месяца.