Счет 73 в бухгалтерском учете

Помимо оплаты труда или подотчётных сумм в организации могут возникнуть прочие ситуации по учёту расчётов с персоналом, например, учёт недостач или использование личного имущества. Для этих целей используется счёт 73 «Расчёты с персоналом по прочим операциям».

Рассмотрим какие же бывают прочие ситуации:

- Предоставление займов;

- Возмещению материального ущерба;

- Оплата использования личного имущества (например, автомобиля);

- Возмещение сумм телефонных разговоров;

- Прочие расчёты.

Для каждой ситуации можно выделить отдельный субсчет:

Характеристика счета 73 Расчеты с персоналом по прочим операциям:

- Является активно-пассивным счётом. Остаток по дебету характеризует задолженность сотрудника, по кредиту – организации;

- Аналитический учёт ведётся в разрезе сотрудников предприятия.

Зарплата выдана (отражена на лицевом счете сотрудника): проводки

Факт выплаты зарплаты отражается в бухгалтерском учете проводкой Дт 70 Кт 51 (или 50).

Аналогичная проводка применяется при выплате аванса.

Дата формирования указанной выше проводки по зарплате или авансу определяется исходя из даты проведения каждой из выплат.

При этом фактическая сумма «основной» трудовой выплаты исчисляется за вычетом аванса и НДФЛ. Получается, что налог «изымается» из соответствующей суммы, хотя и начисляется на общую зарплату (суммированная величина «основной» выплаты и аванса). Данное обстоятельство отражает специфику налогового учета.

В бухгалтерском учете, таким образом, в любом случае должны обособляться:

- сумма аванса;

- сумма «основной» выплаты.

Проводки выплаты заработной платы в части аванса и второй ее половины фиксируются в бухрегистрах в день выдачи средств сотрудникам.

После всех перечислений заполняются лицевые счета сотрудников по заработной плате(по форме Т-54). Сведения в них вносятся ежемесячно.

Корреспонденция счета 73 с другими счетами

Таблица 1. По дебету счета 73:

| Дт | Кт | Описание проводки |

| 73.02 | 20, 29,23 | Нанесённый ущерб основному, обслуживающему или вспомогательному производству списан на виновные лица |

| 73.02 | 28 | Брак списан на виновные лица |

| 73.01 | 50, 51, 52, 57, 62 | Выдан займ из кассы, с расчётного или валютного счета, путём перечисления переводов или за счёт индоссирования векселей покупателей |

| 73.03 | 50, 52 | Выплата аренды личного имущества или возмещение сумм использования личного имущества через кассу или расчётный счёт |

| 73.03 | 68 | Удержание НДФЛ с прочих операций |

| 73.03 | 69 | Задолженность по страховым взносам по прочим операциям |

| 73.03 | 76 | Отражены страховые платежи по личному страхованию |

| 73 | 79 | Перенос задолженности при переводе из обособленного подразделения |

| 73.03 | 81 | Выдача собственных акций |

| 73.01 | 91.01 | Проценты по выданным займам |

| 73.02 | 94 | Списаны суммы недостачи и ущерба в пределах балансовой стоимости |

| 73.02 | 98.4 | Разница между взыскиваемой и балансовой стоимостью, недостачи за прошлые годы |

| 73.02 | 99 | Списаны суммы ущерба от чрезвычайных событий (пожар, авария) на виновные лица |

Таблица 2. По кредиту счета 73:

| Дт | Кт | Описание проводки |

| 20 | 73.03 | Начисление аренды личного имущества или возмещаемых сумм использования личного имущества через кассу или расчётный счёт |

| 41 | 73 | Оприходование товаров за счёт оплаты задолженности |

| 50, 51, 52 | 73 | Поступление оплаты от сотрудников (оплата займа, возмещение недостач, потерь от брака) |

| 70 | 73 | Удержание из оплаты труда задолженности сотрудника |

| 76 | 73 | Суммы возмещения по страховому договору сотрудника |

| 91.02 | 73 | Списание нереальной к получению задолженности |

| 94 | 73 | Иск по недостачам не обоснован, списание задолженности по недостачам |

| 99 | 73 | Списание задолженности в связи с чрезвычайными ситуациями, при которых сотрудник погиб |

Проводки дебет 70 кредит 70, 73, 76, 50 (нюансы) – все о налогах

73 счет бухгалтерского учета — это активно-пассивный счет «Расчёты с персоналом по прочим операциям». Рассмотрим для учета каких операций используется счет 73, с какими счетами корреспондирует счет 73, а также типовые проводки по счету 73 на примере операций выдачи займа сотруднику, компенсации за использование личного автотранспорта в служебных целях и списание недостачи.

Бухгалтерский 70 счет. Проводки, кредит и сальдо | Бухгалтерский учет на IDdeiforbiz.ru

70 счет предназначен для обобщения всех данных об оплате труда сотрудников. Он учитывает разные премии, пособия, отражает операции по выдачи пенсий, а также по выплате прибыли с ценных бумаг компании. В настоящей публикации читатель узнает много интересной информации о счете «Расчеты с сотрудниками по оплате труда», его корреспонденции, сальдо, а освоить материал помогут примеры.

Кредит 70 счета «Расчеты с сотрудниками по оплате труда» фиксирует следующие операции:

- начисление зарплаты работникам;

- денежные средства, начисленные благодаря образованному резерву на оплату отпусков (Д96/К70);

- начисление взносов за счет перечислений в фонд соцзащиты граждан и других аналогичных сумм (Д69/К70);

- прибыль, возникшую от участия в капитале фирмы (Д84/К70).

Дебет счета 70

70 счет по дебету отражает выплаченные денежные средства, среди которых могут быть пособия, премии, заработные платы, а также прибыль от вложений в капитал предприятия.

При этом учитываются налоги, платежи по исполнительной документации и прочие удержания. Осуществляется фиксация денежных сумм, начисленных, но не выплаченных в определенный срок по причине неявки получателя (Д70/К76.3).

Аналитический учет по рассматриваемому счету ведется по каждому сотруднику организации.

Корреспонденция по дебету

70 счет «Расчеты с сотрудниками по оплате труда» взаимодействует по дебету со следующими счетами:

- «Касса» (50);

- «Расчетные счета» (51);

- «Валютные счета» (52);

- «Специальные счета в банках» (55);

- «Расчеты по налогам и сборам» (68);

- «Расчеты по социальному страхованию и обеспечению» (69);

- «Расчеты с подотчетными лицами» (71);

- «Расчеты с персоналом по прочим операциям» (73);

- «Расчеты с разными дебиторами и кредиторами» (76);

- «Внутрихозяйственные расчеты» (79);

- «Недостачи и потери от порчи ценностей» (94).

Пример хозяйственных операций

Чтобы лучше разобраться в том, какие можно составить, используя счет 70, проводки, следует ознакомиться с несколькими примерами.

| Д70/К50 | Выдача заработной платы (наличными) персоналу согласно соответствующей документации |

| Д70/К52 | На банковские счета работников начислена зарплата (на основании выписки) |

| Д70/К55 | Перечисление зарплаты с особых счетов банка |

| Д70/К73 | Погашение стоимости спецодежды работником согласно заявлению |

| Д70/К10.9 | Выдача фирменной одежды персоналу |

| Д70/К68 НДФЛ | Операция удержания подоходного налога у персонала организации |

| Д70/К91.1 | Безвозмездная передача спецодежды курьеру предприятия |

| Д70/К72.2 | Отражение удержаний из зарплаты виновных граждан |

| Д70/К70 | Отсутствие задолженности по оплате труда и закрытие счета |

Корреспонденция по кредиту

Бухгалтерский счет 70 взаимодействует по кредиту со следующими счетами:

- «Вложения во внеоборотные активы» (08);

- «Основное производство» (20);

- «Общепроизводственные расходы» (25);

- «Общехозяйственные расходы» (26);

- «Обслуживающие производства и хозяйства» (29);

- «Расходы на продажу» (44);

- «Расчеты по социальному страхованию и обеспечению» (69);

- «Расчеты с разными дебиторами и кредиторами» (76);

- «Внутрихозяйственные расчеты» (79);

- «Брак в производстве» (28);

- «Нераспределенная прибыль (непокрытый убыток)» (84);

- «Прочие доходы и расходы» (91);

- «Резервы предстоящих расходов» (96);

- «Расходы будущих периодов» (97);

- «Прибыли и убытки» (99).

Примеры хозяйственных операций по кредиту

В бухгалтерской практике 70 счет применяется в разных случаях. В таблице рассмотрена часть из них.

| Д23/К70 | Операция начисления зарплаты сотрудникам, выполняющим текущие ремонтные работы |

| Д08.3/К70 | Списание затрат на вложения во внеоборотные активы |

| Д08.4/К70 | Учет собственных расходов предприятия, которые связаны с покупкой основных средств |

| Д29/К70 | Начислены денежные средства сотрудникам, занимающимся обслуживанием производства и разных видов хозяйств |

| Д97/К70 | Признание затрат по реставрации основных средств в качестве будущих расходов |

| Д44/К70 | Перечислены денежные средства работникам, обеспечивающим реализацию продукции |

| Д91/К70 | Начислены денежные средства на зарплату людей, занимающихся демонтажем оборудования |

| Д08.1/К70 | Осуществление затрат по оплате труда |

Сальдо счета

В большинстве случаев сальдо счета 70 кредитовое и означает долг предприятия перед персоналом. По структуре в общем случае счет является пассивным и отражается в соответствующем разделе бухгалтерского баланса.

Однако на практике бывают ситуации, когда выданный аванс оказывается больше начисленной зарплаты за месяц.

Это может быть результатом стечения особых обстоятельств или арифметических ошибок (неправильное начисление и перечисление зарплаты), тогда сотрудник должен будет вернуть деньги, и остаток средств фиксируется в дебете.

Вычисление оплаты труда персоналу в системе 1С

Рассчитать правильно зарплату в программе «1С: Зарплата и Кадры» можно при соблюдении определенной последовательности расположения всех требуемых данных в информационной базе. Результаты вычислений заносятся в расчетно-платежную ведомость.

Некоторые организации выдают зарплату по расходным кассовым ордерам, которые выписывают на каждого трудящегося.

Чтобы избежать ошибок, пользователям системы 1С рекомендуется подсчитать все цифры в расчетной ведомости, а выдавать деньги по требуемым документам.

Для составления расчетной ведомости в программе 1С нужно открыть меню «Отчеты» и выбрать соответствующий пункт. Документ можно составить в целом по предприятию или по конкретному подразделению, а также по группе сотрудников. Порядок отражения данных в расчетной ведомости:

- Ставится порядковый номер записи в графе №1.

- В столбцы №2-5 вводится информация о работнике. Ее можно посмотреть из раздела «Справочники» (табельный номер, фамилия и инициалы, должность или профессия, размер тарифной ставки или оклад).

- Основываясь на табеле учета рабочего времени, в колонку №6 заносятся данные о количестве фактически отработанных дней в периоде, а в №7 — проработанных в праздничное время и выходные.

- Выводится информация о начислениях за текущий месяц по видам оплаты (раздел №8-12), а также расчет удержаний из суммы.

- В графе №13 ставится размер налога, подлежащего уплате в настоящем месяце.

- Заносятся данные о прочих удержаниях из зарплаты рабочего (столбец №14): погашение кредита, алименты, профсоюзные членские взносы и т. д.

- В колонке №15 подводится итог.

- В столбце №16 показывается долг предприятия (задолженность сотрудника) по результатам предыдущих расчетов.

- Если есть разница между итогами граф №12 и №15, она показывается в столбце №18 «Сумма к выплате».

В статье был детально рассмотрен 70 счет «Расчеты с сотрудниками по оплате труда». Зная его особенности, молодые специалисты смогут правильно выполнять требуемые финансовые операции.

Источник

Источник: https://nalogmak.ru/zadolzhennost/provodki-debet-70-kredit-70-73-76-50-nyuansy-vse-o-nalogah.html

Примеры использования счета 73 в бухгалтерском учете

Пример 1. Учет займа сотруднику по счету 73

01 декабря сотруднице Петровой А.С. выдан займ в размере 70 000 руб. сроком на 1 год под 6%. Займ погашается удержаниями из заработной платы в размере 6 000 руб. ежемесячно. Ставка рефинансирования ЦБ составляла 10%.

Произведем расчет:

- Проценты — 70 000 руб. * 6% / 366 дней в году * 31 календарный день =355,74 руб.;

- Материальная выгода – 70 000 руб. * (2/3 * 10% — 6%) / 366 дней в году * 31 календарный день = 39,53 руб.;

- НДФЛ – 39,53 *35% = 13,84 руб.

Решение примера с проводками по счету 73 в таблице:

| Дата | Счёт Дт | Счёт Кт | Сумма, руб. | Описание проводки |

| 01 декабря | 73.01 | 51 | 70 000 | Выдана сумма займа на расчётный счёт |

| 03 декабря | 73.01 | 91.01 | 355,74 | Начислены проценты |

| 10 декабря | 51 | 73.01 | 355,74 | Сотрудник оплатил проценты |

| 31 декабря | 70 | 68 | 13,84 | Начислен НДФЛ на материальную выгоду |

Пример 2. Учет компенсации за использование личного автомобиля по счету 73

Сотрудник Петров Е.П. по соглашению с работодателем использует свой личный автомобиль для служебных поездок. Сумма ежемесячной компенсации установлена в размере 2 000 руб. (в пределах нормы — 1 200 руб. и 800 руб. сумма сверх нормы).

Решение примера с проводками по счету 73:

| Дата | Счёт Дт | Счёт Кт | Сумма, руб. | Описание проводки |

| Бухгалтерский учёт | ||||

| 01 декабря | 44 | 73.03 | 2 000 | Начислена компенсация за использование личного автомобиля |

| 31 декабря | 73.03 | 50 | 2 000 | Компенсация выплачена |

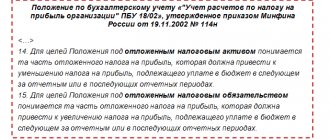

| Если применяется ПБУ 18/02 | ||||

| НУ | 44 | 73.03 | 1 200 | Компенсация в пределах нормы |

| ПР | 44 | 73.03 | 800 | Компенсация сверх нормы |

Важно! На суммы возмещения за использование личного имущества НДФЛ не начисляется, также эти суммы не облагается страховыми взносами (п. 3 ст. 217 НК РФ).

Пример 3. Выявлены недостачи при инвентаризации

Торговое предприятие ООО «Теле Системы Фон» произвело инвентаризацию товаров на складах по состоянию на 01 декабря. В результате инвентаризации выявлена недостача на общую сумму 5 000 руб. Сумма в пределах норм естественной убыли списана на коммерческие расходы – 4 000 руб., остальное — на виновные лица.

Решение примера с проводками по счету 73:

| Дата | Счёт Дт | Счёт Кт | Сумма, руб. | Описание проводки | Документ-основание |

| Списание потерь | |||||

| 01 декабря | 94 | 41 | 5 000 | Выявлена недостача | Акт списания товаров ТОРГ-6 |

| 01 декабря | 44 | 94 | 4 000 | Недостача списана на коммерческие расходы в пределах норм | |

| 01 декабря | 73.02 | 94 | 1 000 | Недостача списана на ответственное лицо | |

Начисление зарплаты

Расчеты с персоналом компании по оплате труда аккумулируются на счете 70. Данный счет пассивный, поскольку все исчисленные суммы заработка работников учитываются по кредиту. Это делается в последнюю дату месяца. А на 1-е число каждого следующего месяца числится кредитовое сальдо перед работниками.

Аналитика счета ведется в разрезе по каждому сотруднику с использованием лицевых счетов (карточек) по форме Т-54(а).

Сумму начисленного жалованья разносят на соответствующие затратные счета в зависимости от подразделения, в котором числится работник. Проводки в каждом конкретном случае могут быть такими: Дт 20 (23, 26, 44) Кт 70.

Если сотрудник был занят строительством или ремонтом основных средств, то его заработок следует отразить записью: Дт 08 (07) Кт 70.

При начислении больничного исчисленную сумму следует отнести в дебет 69, так как она не является расходами предприятия и возмещается из бюджета за счет средств фонда соцстрахования: Дт 69 Кт 70.

Важно! За счет средств работодателя оплачиваются первые 3 дня болезни работника.

Зарплата в бухгалтерском учете: основные операции

Бухгалтерский учет заработной платы осуществляется в рамках следующих основных операций:

- начисления зарплаты;

- удержания НДФЛ и начисления взносов на зарплату;

- произведения иных удержаний (например, алиментов по исполнительным листам);

- выплаты зарплаты (аванса, основной части);

- уплаты налогов и взносов на зарплату в бюджет.

Указанные хозяйственные операции могут дополняться иными, которые обусловлены особенностями производственного процесса на предприятии. Например, осуществлением депонирования зарплаты.

В регистрах бухучета подлежит отражению каждая из отмеченных операций. Проводятся они в разные сроки, которые могут определяться исходя из особенностей налогового учета на предприятии и требований трудового законодательства.

Изучим, каким образом устанавливаются сроки проведения отмеченных операций для бухгалтерского учета, а также какие проводки задействуются при начислении и выплате зарплаты.

Проводки по удержаниям из зарплаты: Дт 70 Кт 76 (73, 68)

- В обязанность работодателя, который является посредником (налоговым агентом) между ФНС и получателем дохода (сотрудником), входит исчисление и удержание НДФЛ. При этом делается запись: Дт 70 Кт 68.

- Если между сотрудником и компанией был заключен договор займа, ежемесячные суммы процентов и основного долга могут удерживаться из его зарплаты. Основанием служит письменное заявление работника. Запись в бухучете в этом случае будет следующая: Дебет 70 Кредит 73.

- Аналогично отражаются и удержания по возмещению недостачи ТМЦ или причиненного ущерба: Дт 70 Кт 73.

- Кроме того, работодатель обязан производить удержания из начисленного сотруднику жалованья по исполнительным документам. Это могут быть постановления суда или судебного пристава-исполнителя, нотариально заверенные соглашения об удержании алиментов и пр. Такие операции отражаются проводкой: Дт 70 Кт 76.

Проводки по выплате зарплаты Дт 70 Кт 50 (51)

Согласно указанию ЦБ РФ «О порядке ведения кассовых операций…» от 11.03.2014 № 3210-У выплачивать зарплату должен кассир по платежным ведомостям. При этом составляется запись: Дт 70 Кт 50.

На оплату по ведомости дается 3 дня. Если сотрудник по каким-то причинам не явился в указанный срок, кассир делает в графе «Подпись» о с указанием следующей проводки: Дт 70 Кт 76. Депонированную зарплату работник может получить в течение 3 лет.

Оплата труда может производиться также на зарплатные карты сотрудников. Проводка в этом случае будет такой: Дт 70 Кт 51.

Трудовая выплата начислена: проводки

Зарплата должна выплачиваться не реже чем за каждые полмесяца. Например, до конца текущего месяца за первую его половину и до середины следующего месяца за вторую половину. Таким образом, общераспространен подход, по которому составляющими зарплаты являются:

- Аванс, выплачиваемый до окончания расчетного месяца.

В бухгалтерском учете отражается лишь факт выплаты аванса (далее в статье мы рассмотрим проводки, применяемые в таких целях).

- Основная часть зарплаты, выплачиваемая по окончании расчетного месяца.

Если начислена заработная плата, проводка применяется следующая: Дт 20 Кт 70 — на сумму зарплаты за весь месяц (вне зависимости от суммы перечисленного аванса).

При этом проводка может быть также сформирована и по дебету счетов:

- 23 — если зарплата предназначена работникам вспомогательных производств;

- 25 — если зарплата перечисляется сотрудникам промышленных цехов;

- 26 — если зарплата начислена руководству;

- 29 — при начислении зарплаты работникам обслуживающих производств;

- 44 — если зарплата выплачивается сотрудникам торговых подразделений;

- 91 — если работник занят видом деятельности, который не относится к основному;

- 96 — если зарплата исчислена за счет резервов предстоящих издержек;

- 99 — если начисляются выплаты за счет чистой прибыли.

Дата начисления зарплаты определяется исходя из норм налогового учета, по которым зарплата признается доходом только в конце расчетного месяца (п. 2 ст. 223 НК РФ).