Сегодня разберем счет 20 «Основное производство». Для чего нужен, что на нем учитывается. Какие проводки по счету 20 отражают учет затрат на производство. Для большей понятности приведены примеры учета затрат и формирования себестоимости на сч. 20. В данной статье мы рассмотрим бухгалтерский учет затрат на производство, типовые проводки и ситуации по счету 20.

На счете 20 происходит учет затрат основного производства, то есть отражаются все расходы организации, связанные с производством.

Что такое производство? По сути дела производство — это процесс создания себестоимости готовой продукции, а себестоимость готовой продукции — это, как мы выяснили в прошлой статье, сумма всех затрат, связанных с производством и реализацией. Все эти затраты собираются по дебету сч. 20 «Основное производство», образуя себестоимость.

| ★ Книга-бестселлер “Бухучет с нуля” для чайников(пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг |

Отражение расходов на нужды основного и вспомогательного производства

Ниже приведены типовые проводки, отражающие расходы, относимые к затратам основного производства. Аналогично формируются проводки, отражающие расходы вспомогательных производств. В этом случае в проводках, в качестве счета дебета, указывается счет 23 «Вспомогательные производства»

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 20 | 60.01 | Отражены работы (услуги) производственного характера, выполненные сторонними организациями | Стоимость выполненных работ | Акт выполненных работСчет-фактура (полученный) |

| 20 | 10 | Отражен расход материально-производственных запасов (сырье и материалы, покупные изделия, топливо и т.п.) на нужды основного производства | Стоимость материальных ресурсов | Требование-накладная (ТМФ № М-11)Лимитно-заборная карта (ТМФ № М-8) |

| 20 | 70 | Начислена заработная плата работникам основного производства | Сумма заработной платы | Бухгалтерская справка-расчет |

| 20 | 69 | Начислены страховые взносы за работников основного производства | Сумма страховых взносов | Бухгалтерская справка-расчет |

| 20 | 02 | Начислена амортизация объектов основных средств, задействованных в основном производстве | Сумма амортизационных отчислений | Бухгалтерская справка-расчет |

| 20 | 01 | Отражено списание основных средств стоимостью менее 20 т.р. введенных в эксплуатацию для нужд основного производства | Стоимость основных средств | ОС-1 Акт о приемке-предаче объекта основных средств (кроме зданий и сооружений) |

| 20 | 97 | Отражена доля расходов будущих периодов, относящихся к отчетному периоду | Сумма расходов будущих периодов | Бухгалтерская справка-расчет |

| 20 | 94 | Списаны недостачи (потери от порчи) материально-производственных запасов в пределах утвержденных норм естественной убыли | Сумма недостачи | Инвентаризационная опись по форме ИНВ-3Бухгалтерская справка-расчет |

| 20 | 71 | Отражены командировочные расходы работников основного производства | Сумма командировочных расходов | Авансовый отчет |

УСН

Если организация платит единый налог с доходов, расходы обслуживающих производств и хозяйств налоговую базу не уменьшают. Такие организации не учитывают никакие расходы (п. 1 ст. 346.18 НК РФ). При этом, если обслуживающие производства и хозяйства реализуют продукцию, оказывают услуги (выполняют работы) другим организациям и гражданам, при расчете единого налога будет учитываться только доход от их реализации (п. 1 ст. 346.15 и ст. 249 НК РФ).

Если организация платит единый налог с разницы между доходами и расходами, затраты обслуживающих производств и хозяйств учитывайте в порядке, предусмотренном в статье 346.17 Налогового кодекса РФ. При этом расходы должны входить в перечень затрат, которые можно учитывать при расчете единого налога (п. 1 ст. 346.16 НК РФ). Этот порядок применяйте и если обслуживающие производства и хозяйства реализуют продукцию, оказывают услуги (выполняют работы) другим организациям и гражданам (ст. 346.17 НК РФ).

Отражение общепроизводственных (общехозяйственных) расходов

Ниже приведены типовые проводки, отражающие расходы относимые к общепроизводственным затратам. Аналогично формируются проводки, отражающие общехозяйственные расходы. В этом случае в проводках, в качестве счета дебета, указывается счет 26 «Общехозяйственные расходы»

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 25 | 60.01 | Отражены работы (услуги) общепроизводственного (общехозяйственного) характера, выполненные сторонними организациями | Стоимость выполненных работ | Акт выполненных работСчет-фактура (полученный) |

| 25 | 10 | Отражен расход материальных ресурсов (сырье и материалы, покупные изделия, топливо и т.п.) на общепроизводственные (общехозяйственные) нужды | Стоимость материальных ресурсов | Требование-накладная (ТМФ № М-11)Лимитно-заборная карта (ТМФ № М-8) |

| 25 | 70 | Отражена заработная плата работников, относимая на общепроизводственные (общехозяйственные) затраты | Сумма заработной платы | Бухгалтерская справка-расчет |

| 25 | 69 | Отражены страховые взносы, относимые на общепроизводственные (общехозяйственные) затраты | Сумма страховых взносов | Бухгалтерская справка-расчет |

| 25 | 02 | Начислена амортизация объектов основных средств обепроизводственного (общехозяйственного) назначения | Сумма амортизационных отчислений | Бухгалтерская справка-расчет |

| 25 | 01 | Отражено списание объектов основных средств стоимостью менее 20 т.р. введенных в эксплуатацию | Стоимость основных средств | ОС-1 Акт о приемке-предаче объекта основных средств (кроме зданий и сооружений) |

| 25 | 97 | Отражена доля расходов будущих периодов, относящихся к отчетному периоду | Сумма расходов будущих периодов | Бухгалтерская справка-расчет |

| 25 | 71 | Отражены командировочные расходы | Сумма командировочных расходов | Авансовый отчет |

ЕНВД

В отношении услуг, которые обслуживающие производства и хозяйства оказывают сторонним потребителям, в муниципальных образованиях, где расположены эти подразделения, может быть предусмотрено применение ЕНВД (ст. 346.26 НК РФ). В таком случае организация вправе перевести деятельность своих вспомогательных подразделений на этот специальный налоговый режим. Для этого она должна встать на налоговый учет в качестве плательщика ЕНВД.

Объектом обложения ЕНВД является вмененный доход по конкретному виду деятельности организации (п. 1, 2 ст. 346.29 НК РФ). Поэтому на определение налоговой базы по ЕНВД расходы обслуживающих производств и хозяйств не влияют.

Если организация применяет ЕНВД в отношении основной деятельности и в отношении деятельности обслуживающих производств и хозяйств, налоги нужно рассчитывать отдельно по каждому виду деятельности (п. 2 ст. 346.29 НК РФ).

Если организация совмещает ЕНВД с упрощенкой, организуйте раздельный учет имущества, обязательств и хозяйственных операций в отношении деятельности, осуществляемой в рамках каждого из специальных налоговых режимов (п. 7 ст. 346.26 НК РФ).

Отражение себестоимости продукции, оказанных услуг, выполненных работ вспомогательных производств

Приведенные ниже типовые проводки отражают распределение доли общепроизводственных и общехозяйственных затрат на нужды вспомогательных производств. Кроме того приведены проводки, отражающие списание затрат вспомогательных производств на себестоимость выпущенной за счет этих производств продукции (работ, услуг) и на нужды основного производства

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 23 | 25 | Распределение общепроизводственных расходов на затраты вспомогательных производств пропорционально выбранной базе распределения | Сумма общепроизводственных расходов | Бухгалтерская справка-расчет |

| 23 | 26 | Распределение общехозяйственных расходов на затраты вспомогательных производств | Сумма общехозяйственных расходов | Бухгалтерская справка-расчет |

| 40 | 23 | Отражаем себестоимость продукции вспомогательных производств | Себестоимость выпущенной продукции | Бухгалтерская справка-расчет |

| 20 | 23 | Распределение расходов вспомогательных производств на затраты основного производства пропорционально выбранной базе распределения | Сумма расходов вспомогательных производств | Бухгалтерская справка-расчет |

| 90.2 | 23 | Отражаем себестоимость работ, услуг вспомогательных производств | Себестоимость работ, услуг | Бухгалтерская справка-расчет |

| 90.2 | 26 | Списание общехозяйственных расходы на себестоимость реализации отчетного перода (в случае, когда общехозяйственных расходы не распределяются на затраты производства) | Сумма общехозяйственных расходов | Бухгалтерская справка-расчет |

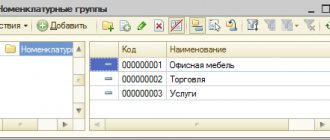

Названия статей Затрат и их группы

Всякое предприятие, стремясь заработать, вынуждено потратить деньги и понести затраты. Конкретный перечень таких затрат у фирм различается, но — есть и общие. К примеру, «канцелярия», «зарплата работников», некоторые виды налогов, «заправка картриджей», «электроэнергия», «коммунальные», «аренда помещения» и много-много еще других. Посмотрите на перечень конкретных статей затрат, используемых в двух работающих предприятиях.

список статей затрат

затратные статьи список

Как видно, перечень ничем не ограничен: названия статей затрат зависят от бухгалтера. Разумеется, следует придерживаться трех условий: а) название должно отражать суть затраты, б) слишком большая детализация статей дает подробный анализ, но увеличивает сложность при регистрации, в) слишком обобщенное название статьи затрат облегчает работу, но теряется возможность детального анализа.

Наряду с названиями статей затрат, имеется возможность объединения их в группы. Какое дать название группе? Этот вопрос всегда актуален для фирм. Бухгалтерский учет предлагает каждую затрату относить к одной из пяти групп: «Материальные затраты», «Амортизация»,»Затраты на оплату труда», «Налоги с ФОТ», «Прочие».

Если взять за основу эти пять групп, то мы непременно потеряем детальный анализ затрат, поскольку уж очень обобщены эти группы. Следующий отчет «ОСВ по счету» показывает, как будут выглядеть собранные затраты.

Оборотно-сальдовая ведомость только по группам затрат

Для целей бухгалтерского учета это может быть достаточным. Но для анализа за деятельностью предприятия, для возможности управленческих решений в таких группах потеряна детализация. Выходом из этого положения будет специальный прием по заполнению списка затрат. Если за основу взять программу 1С Бухгалтерия, то справочник «Список затрат» можно заполнить следующим образом.

Справочник статей затрат по группам

В каждую группу, которую нам предлагает бухгалтерский учет, мы можем занести любое название статьи затрат, тем самым сохранив детализацию и возможность детального анализа. Теперь отчет «ОСВ по счету» может выглядеть так.

Оборотно-сальдовая ведомость по группам и статьям затрат

Как видите, мы смогли использовать рекомендуемые группы и сохранить нужную детализацию для анализа и принятия решений.

Отражение себестоимости выпущенной продукции, оказанных услуг, выполненных работ

Приведенная схема типовых проводок применяется для отражения себестоимости выпущенной продукции (выполненных работ, оказанных услуг). Общехозяйственные и общепроизводственные расходы распределяются на затраты основного производства (включаются в себестоимость реализации — для общехозяйственных расходов) в полном объеме. Счета 25 и 26 сальдо на конец отчетного периода не имеют.

На счете 20 «Основное производство» на конец отчетного периода может оставаться дебетовое сальдо в объеме незавершенного производства. Дополнительно вы можете ознакомиться с типовыми проводками, отражающими выпуск готовой продукции.

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 20 | 23 | Распределение расходов вспомогательных производств пропорционально выбранной базе распределения | Сумма расходов вспомогательных производств | Бухгалтерская справка-расчет |

| 20 | 25 | Распределение общепроизводственных расходов пропорционально выбранной базе распределения | Сумма общепроизводственных расходов | Бухгалтерская справка-расчет |

| 20 | 26 | Распределение общехозяйственных расходов (в случае, когда общехозяйственные расходы не относят на себестоимость реализации отчетного перода) | Сумма общехозяйственных расходов | Бухгалтерская справка-расчет |

| 40 | 20 | Отражаем себестоимость выпущенной продукции. Стоимость ресурсов, находящихся в незавершенном производстве определяется путем инвентаризации | Себестоимость выпущенной продукции | Бухгалтерская справка-расчет |

| 90.2 | 20 | Отражаем себестоимость выполненных работ, оказанных услуг. Стоимость ресурсов, находящихся в незавершенном производстве определяется путем инвентаризации | Себестоимость работ, услуг | Бухгалтерская справка-расчет |

| 90.2 | 26 | Списание общехозяйственных расходы на себестоимость реализации отчетного перода (в случае, когда общехозяйственных расходы не распределяются на затраты основного производства) | Сумма общехозяйственных расходов | Бухгалтерская справка-расчет |

Понятие Затраты…, но одно ли оно?

Читая книги и учебники по бухгалтерскому учету можно обнаружить, что вместе с понятием Затраты часто встречается понятие Расходы. Да так часто, что даже в одном предложении они порой бывают вместе. Можно подумать о равенстве этих понятий. Однако, между ними есть принципиальное различие.

Затраты в бухгалтерском учете — это уменьшение ресурса предприятия, но без его потери. Такие ресурсы как деньги, материалы или др. обмениваются на другой ресурс или обязательство. Например: Оплатили деньгами поставщику за полученные ранее материал — «деньги превратились в материалы». А могли сначала оплатить поставщику и тем самым «зафиксировать» его обязательство перед нами. В любом случае, ресурс «деньги» не потерян, а «превращен» либо в материалы, либо в обязательство.

Расходы в бухгалтерском учете — это безвозвратное превращение ресурсов фирмы для получения Выручки. Например: Продали товар и передали его покупателю. В этот момент себестоимость товара считается для фирмы Расходами.

Теперь, когда определена принципиальная разница между этими понятиями, следует быть внимательным к происходящим на предприятии событиям, чтобы для слов Затраты и Расходы ясно понимать каково их значение.

Список счетов, участвующих в бухгалтерских проводках:

|

|

ОСНО

Налоговый учет доходов и расходов по деятельности обслуживающих производств и хозяйств ведите обособленно от других видов деятельности в соответствии с правилами статьи 275.1 Налогового кодекса РФ.

Пример отражения в бухучете и при налогообложении затрат обслуживающих производств и хозяйств

ООО «Альфа», помимо основных подразделений, имеет обслуживающее производство – столовую, которая предоставляет питание всем сотрудникам организации на платной основе, а также другим лицам.

В марте затраты столовой составили 277 080 руб., в том числе:

- материальные расходы на приготовление пищи – 75 000 руб.;

- зарплата (в т. ч. взносы на обязательное пенсионное (социальное, медицинское) страхование и взносы на страхование от несчастных случаев и профзаболеваний) рабочих – 52 080 руб.;

- амортизация оборудования столовой – 150 000 руб.

На начало и конец месяца остатков незавершенного производства в столовой нет.

В марте сотрудникам организации столовая реализовала продукцию на 217 370 руб. (в т. ч. НДС – 33 158 руб.). Выручка от реализации продукции другим лицам составила 144 914 руб. (в т. ч. НДС – 22 106 руб.).

В учетной политике для целей бухучета установлено, что затраты столовой распределяются пропорционально полученной выручке.

В бухучете затраты столовой и предоставление питания бухгалтер отразил так.

В марте:

Дебет 29 Кредит 10 – 75 000 руб. – переданы продукты для приготовления обедов;

Дебет 29 Кредит 70 (69) – 52 080 руб. – начислена зарплата сотрудникам столовой (страховые взносы и взносы на страхование от несчастных случаев и профзаболеваний с зарплаты сотрудников столовой);

Дебет 29 Кредит 02 – 150 000 руб. – учтена амортизация, начисленная по оборудованию, используемому в столовой;

Дебет 73 Кредит 91-1 – 217 370 руб. – реализована продукция столовой сотрудникам организации;

Дебет 76 Кредит 91-1 – 144 914 руб. – реализована продукция столовой другим лицам;

Дебет 91-2 Кредит 29 – 278 680 руб. – учтена в составе расходов стоимость реализованной продукции столовой;

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС» – 55 264 руб. (33 158 руб. + 22 106 руб.) – начислен НДС с реализации продукции столовой.

Так как столовая является обслуживающим производством, в налоговом учете бухгалтер рассчитал финансовый результат от ее деятельности обособленно. В составе доходов при расчете налога на прибыль он учел 307 020 руб. (217 370 руб. + 144 914 руб. – 55 264 руб.), в составе расходов – 277 080 руб.

Списание затрат по продуктам материального характера

Себестоимость созданных в процессе производства предметов материального характера в зависимости от назначения этих предметов может быть учтена в составе:

- готовой продукции, если в процессе ее производства пройдены все стадии обработки и продукт предназначен для продажи на сторону:

Дт 43 Кт 20 (23, 29);

- полуфабрикатов, если предмет представляет собой промежуточный результат обработки в цепочке стадий этой обработки и будет использован дальше в собственном производстве, но может и продаваться на сторону:

Дт 21 Кт 20 (23, 29);

- материальных затрат на производство, если возникающие при попередельном способе полуфабрикаты учитывают бесполуфабрикатным методом:

Дт 20 (23, 29) Кт 20 (23, 29);

- материальных запасов, если есть намерение использовать созданный предмет для собственных нужд организации:

Дт 10 (07, 08) Кт 20 (23, 29).

О попередельном способе учета подробнее читайте в материале «Попередельный метод учета затрат — сущность и особенности».

При наличии необходимости формирования в учете данных в отношении отклонений между фактической и плановой себестоимостью для списания сумм, собранных на счетах учета затрат, может использоваться счет 40:

Дт 40 Кт 20 (23, 29).

Плановая себестоимость в этом случае будет отражена так:

Дт 43 Кт 40.

Счет 40 нужно закрывать ежемесячно (План счетов бухучета, утвержденный приказом Минфина РФ от 31.10.2000 № 94н). Поэтому выявленные отклонения скорректируют себестоимость либо продукции, проданной в течение отчетного периода (Дт 90 Кт 40 или Дт 40 Кт 90), либо продукции, оставшейся непроданной на конец периода (Дт 43 Кт 40 или Дт 40 Кт 43).

Настраиваем параметры учетной политики

Проведение операционных действий требует выбрать заранее метод, по которому будут осуществляться запланированные процедуры. Он определяется в УП. В программе нужно зайти во вкладку «Главное», а затем в поле «Настройки» — «Учетн.политика». Здесь отмечаем альтернативу по оцениванию МПЗ: по среднему значению или по ФИФО.

Стоит учесть особенности при списании материалов и как списывать с 10 счета в «1С»:

- Компании, работа на которых ведется общережимно, вправе выбирать любой оценочный способ (из указанных выше). Но если им необходимо оценивать по стоимости единицы, то проставляется галка напротив FIFO. Для организаций, действующих по «упрощенке», это тоже подходит. Если упрощенная схема действует в пределах 15%, то выбор альтернативной вариации будет закрыт. Следует строго выбирать именно ФИФО.

- Среднестоимостная оценка обязательна для сырья, принимаемого на переработку. Об этом информационная функция специально оповещает персонал.