Затраты на административные и управленческие нужды — одна из основных статей расходов производственного предприятия. Для учета расходов, напрямую не связанных с производственным процессом, используют счет 26 — Общехозяйственные расходы. В статье мы поговорим о видах общехозяйственных расходов и особенностях их учета, а также рассмотрим типовые проводки и примеры отражения операций по счету .

Счет 26 в бухгалтерском учете

Определение общехозяйственным затратам

К общехозяйственным расходам относят все затраты на управленческие нужды, не связанные напрямую с производством, оказанием услуг или выполнением работ, но относятся на основной вид деятельности.

Перечень общехозяйственных затрат зависит от профиля организации и является не закрытым, согласно рекомендациям по использованию плана счетов.

Можно выделить основные общехозяйственные затраты:

- Административно-управленческие расходы

- Командировки;

- Заработная плата администрации, бухгалтерии, управленческого персонала, маркетинга и т.д.;

- Представительские расходы;

- Услуги охраны, связи;

- Консультации сторонних специалистов (IT, аудиторов и т.д.);

- Почтовые услуги и канцелярия.

- Ремонт и амортизация не производственных основных средств;

- Аренда не производственных помещений;

- Бюджетные платежи (налоги, штрафы, пени);

- Прочие:

Организации, не связанные с производством (дилеры, агенты и т.д.) на 26 счёте собирают все затраты и в дальнейшем списывают их на счёт учёта продаж (счёт 90).

Важно! Торговые организации могут не использовать счёт 26, а все расходы относить на счёт 44 «Расходы на продажу».

Основные свойства 26 счета

Рассмотрим основные свойства счета 26 «Общехозяйственные расходы»:

- Относится к активным счетам, следовательно, у него не может быть отрицательного результата (кредитового сальдо);

- Является операционным счётом и не фигурирует в балансе. В конце каждого отчетного периода обязательно должен быть закрыт (на конец месяца не должно быть остатка);

- Аналитический учёт ведётся по статьям затрат (статьям смет), месту возникновения (подразделениям) и другим признакам.

Нормативная база

Применение счета 26 в бухгалтерском учете и операциях сопряжено с нормами действующего законодательства. Оно осуществляется согласно существующему плану счетов, который утвержден Приказом Минфина России №94 от 31.10.2000.

Помимо этого, использование счета 26 должно коррелировать с другими документами, утвержденными в законодательном порядке.

- На первом уровне находятся законы РФ и стандарты, связанные с бухгалтерским учетом и отчетностями, утвержденными специализированными службами и структурами.

- На втором уровне имеют место быть различные стандарты и государственные положения, которые фигурируют в бухгалтерском учете.

- Третий уровень включает в себя многочисленные рекомендации, указания, которые разрабатываются силами Министерства финансов РФ, а также прочими органами в соответствии с нормами существующего закона.

- На четвертом уровне находятся рабочие инструкции, а также здесь содержится большое количество распоряжений, приказных документов по учету определенных операций.

- На пятом уровне главенствует закон РФ «Об учете и отчетности».

Типовые проводки

Счёт 26 «Общехозяйственные расходы» корреспондирует со следующими счетами:

Таблица 1. По дебету счета 26:

| Дт | Кт | Описание проводки |

| 26 | 02 | Начисление амортизации по не производственным ОС |

| 26 | 05 | Начисление амортизации по не производственным НМА |

| 26 | 10 | Списание материалов, инвентаря, спецодежду на общехозяйственные нужды |

| 26 | 16 | Отклонение стоимости списанных общехозяйственных материалов |

| 26 | 21 | Списание полуфабрикатов на общехозяйственные цели |

| 26 | 20 | Отнесение затрат (работ, услуг) основного производства на общехозяйственные нужды |

| 26 | 23 | Отнесение затрат (работ, услуг) вспомогательного производства на общехозяйственные нужды |

| 26 | 29 | Отнесение затрат (работ, услуг) обслуживающего производства на общехозяйственные нужды |

| 26 | 43 | Списание готовой продукции на общехозяйственные цели (опыты, исследования, анализы) |

| 26 | 50 | Списание почтовых марок |

| 26 | 55 | Оплата расходов (мелких работ, услуг ) со специальных банковских счетов |

| 26 | 60 | Оплата работ, услуг сторонних организаций для общехозяйственных нужд |

| 26 | 68 | Начисление сумм платежей налогов, сборов, пени |

| 26 | 69 | Отчисление на социальные нужды |

| 26 | 70 | Начисление сумм заработной платы административно-управленческого и общехозяйственного персонала |

| 26 | 71 | Начисление командировочных расходов, а также подотчётные расходы на мелкие общехозяйственные нужды |

| 26 | 76 | Общехозяйственные расходы связанные с прочими кредиторами |

| 26 | 79 | Общехозяйственные расходы связанные с подразделениями организации на отдельном балансе |

| 26 | 94 | Списание недостач без виновных лиц , кроме стихийных бедствий |

| 26 | 96 | Отнесение общехозяйственных расходов в резерв на будущие расходы и платежи |

| 26 | 97 | Списание доли будущих расходов на общехозяйственные расходы |

Таблица 2. По кредиту счета 26:

| Дт | Кт | Описание проводки |

| 08 | 26 | Отнесение общехозяйственных расходов на капитальное строительство |

| 10 | 26 | Оприходование возвратных отходов и не использованных материалов списанных на общехозяйственные расходы |

| Списание общехозяйственных расходов при закрытии месяца, то есть куда списывается 26 счет | ||

| 20 | 26 | На основное производство |

| 21 | 26 | На производство полуфабрикатов |

| 29 | 26 | На обслуживающие производства |

| 90.02 | 26 | Выполненные работы и услуги для сторонних организаций |

| 90.08 | 26 | На себестоимость продаж при использовании метода директ-костинг |

***

Хотя прямая проводка Дт 26 Кт 26 на практике не используется, для счета учета общехозяйственных расходов существует довольно много вариантов корреспонденции счетов. Все накопленные на нем суммы должны списываться по итогам месяца одним из методов, закрепленных в учетной политике компании.

Похожие статьи

Закрытие 26 счета

Закрытие 26 счета, то есть списание всех общехозяйственных затрат, выполняется несколькими способами:

- Включаются в состав себестоимости продукции через производственные счета, если производится продукция;

- Относятся на себестоимость продаж при оказании услуг или работ;

- Относятся на текущие расходы отчётного месяца методом директ-костинг:

Важно! Способ списания, а также база распределения общехозяйственных расходов должны быть закреплены в учётной политике организации.

Списание в состав себестоимости продукции

В данном случае общехозяйственные затраты списываются долями с учётом базы распределения на производственные счета и могут остаться на счетах себестоимости продукции (например, при выпуске продукции по счету 43 «Готовая продукция») или производственных счетах (например, незавершённое производство по счету 20 «Основное производство») на конец отчётного периода.

Основные виды баз распределения затрат:

- Выручка

- Объем выпуска продукции

- Плановая себестоимость продукции

- Материальные затраты

- Прямые затраты

- Оплата труда и так далее

При закрытии месяца формируются следующие проводки, например:

| Дт | Кт | Описание проводки |

| 20 | 26 | Списаны общехозяйственные затраты на основное производство |

| 23 | 26 | Списаны общехозяйственные затраты на вспомогательное производство |

Общехозяйственные расходы распределяются на себестоимость продукции (производственные счета) согласно указанной базы распределения и аналитического учёта:

Следовательно, списание общехозяйственных расходов производится:

- В полном объёме – если выпускается одна продукция (нет аналитики);

- Распределяется по всем видам продукции пропорционально выбранной базе – если производится несколько видов продукции и считается в разрезе аналитики.

Пример

ООО «Рога и копыта» производит головные уборы и обувь, выпуск которой производится по плановой себестоимости. В организации прямые расходы отражаются по счету 20 «Основное производство», а косвенные по счету 26 «Общехозяйственные расходы».

В учётной политике закреплено:

- Списание общехозяйственных расходов производится на себестоимость продукции.

- База распределения – материальные расходы.

В ноябре 2021 года прямые расходы составили 51 040,00 руб.:

- По головным уборам – 28 020,00 руб. из них:

- Материальные расходы – 15 000,00 руб.

- На производство обуви – 23 020,00 руб. из них:

- Материальные расходы – 10 000,00 руб.

косвенные расходы – 18 020 руб.

- 3/п административного персонала – 10 000,00 руб.

- Страховые взносы – 3 020,00 руб.

- Аренда помещения – 5 000,00 руб.

Согласно базе распределения по материальным затратам:

Проводки при закрытии 26 счета

| 30.11.2016 | 20 | 26 | 10 812 | Закрытие счета 26 (головные уборы) |

| 30.11.2016 | 20 | 26 | 7 208 | Закрытие счета 26 (обувь) |

Важно! Также в учётной политике можно указать не распределяемые общехозяйственные расходы, которые будут списываться сразу на текущие расходы в Дт счета 90.08.

Списание на себестоимость продаж

Если в учётной политике указан метод списания «на себестоимость продаж», то при закрытии периода учитываются следующие проводки:

| Дт | Кт | Описание проводки |

| 90.02 | 26 | Списаны общехозяйственные затраты на себестоимость услуг, работ |

В данном случае затраты также могут учитываться в разрезе аналитики.

Списание методом директ-костинг

Если в учётной политике указан метод списания «директ-костинг», то общехозяйственные затраты учитываются как условно-постоянные и при закрытии периода отражаются следующими проводками:

| Дт | Кт | Описание проводки |

| 90.08 | 26 | Списаны общехозяйственные затраты на себестоимость продаж |

При этом сумма затрат списывается в полном объёме в каждом отчётном периоде.

Правила выдачи подотчетных средств

При выдаче денег под отчет бухгалтер должен руководствоваться следующими правилами:

- с 2021 года для предоставления подотчетных средств не требуется полного погашения задолженности по ранее выданным суммам.

- если средства перечисляются для командировки, сумма рассчитывается согласно лимитам, установленным внутренними положениями компании.

- основание для выдачи денег – заявление, составляемое сотрудником-получателем в произвольной форме. В нем указывается необходимая сумма, нужды, на которые она требуется, и срок ее использования. Готовый документ подписывается директором фирмы. С 2018 года заявление не обязательно, достаточно приказа, распоряжения руководителя.

- деньги, причитающиеся подотчетнику, нельзя выдать третьему лицу.

Когда деньги истрачены, сотрудник составляет и передает в бухгалтерию авансовый отчет. Проводки в 1с 8.3 делают на основании этого документа. На подготовку отчета у специалиста имеется три дня с момента истечения срока, на который выдавалась сумма. Если остались излишки, их нужно сдать в кассу компании.

Чтобы упорядочить работу с подотчетными лицами, компания издает внутренний локальный акт, где указывается:

- какие сотрудники вправе получать средства под отчет;

- на какие сроки выдаются деньги;

- в какой период составляется отчет, возвращаются излишки.

Примеры использования счета 26 «Общехозяйственные расходы»

Рассмотрим вышеуказанные проводки на примерах.

Пример 1. Закрытие счета на себестоимость продукции по плановой себестоимости, один вид продукции

ООО «Рога и копыта» производит продукцию, выпуск которой производится по плановой себестоимости. В организации прямые расходы отражаются по счету 20 «Основное производство», а косвенные по счету 26 «Общехозяйственные расходы».

В учётной политике закреплено:

- Списание общехозяйственных расходов производится на себестоимость продукции.

- База распределения – плановая себестоимость.

В ноябре 2021 года прямые расходы составили 88 040 руб.:

- 3/п производственным работникам – 20 000,00 руб.

- Страховые взносы – 6 040,00 руб.

- Материальные расходы – 62 000,00 руб.

Косвенные расходы – 13 020 руб.:

- 3/п административного персонала – 10 000,00 руб.;

- Страховые взносы – 3 020,00 руб.:

| Дата | Счёт Дт | Счёт Кт | Сумма, руб. | Описание проводки | Документ-основание |

| Выпуск продукции | |||||

| 16.11.2016 | 43 | 40 | 85 000 | Выпуск готовой продукции (по плановой себестоимости) | Отчёт о производстве, накладная о приёмке продукции на склад |

| 16.11.2016 | 20 | 10 | 62 000 | Списание материалов | Требование-накладная |

| Начисление заработной платы производственным рабочим | |||||

| 30.11.2016 | 20 | 70 | 20 000 | Начислена з/п | Табель учёта времени, расчётная ведомость |

| 30.11.2016 | 70 | 68 | 2 600 | Удержан НДФЛ | |

| 30.11.2016 | 20 | 69 | 6 040 | Начислены страховые взносы | |

| Начисление заработной платы административно-управленческому персоналу | |||||

| 30.11.2016 | 26 | 70 | 10 000 | Начислена з/п | Табель учёта времени, расчётная ведомость |

| 30.11.2016 | 70 | 68 | 1 300 | Удержан НДФЛ | |

| 30.11.2016 | 26 | 69 | 3 020 | Начислены страховые взносы | |

| Закрытие месяца | |||||

| 30.11.2016 | 20 | 26 | 10 000 | Закрытие счета 26 (оплата труда) | |

| 30.11.2016 | 20 | 26 | 3 020 | Закрытие счета 26 (страховые взносы) | |

| 30.11.2016 | 40 | 20 | 101 060 | Списание фактической себестоимости на выпуск (26 040,00 (Оплата труда) + 62 000,00 (Материальные затраты)+ 13 020,00 (Общехозяйственные расходы)) | |

| 30.11.2016 | 43 | 40 | 16 060 | Корректировка стоимости продукции до фактической | |

Важно! Если используется ПБУ, и общехозяйственные расходы в налоговом учёте учитываются, как косвенные расходы (установлено в учётной политике), то возникают ещё временные разницы (ВР):

| ВР/НУ | Счёт Дт | Счёт Кт | Сумма, руб. | Описание проводки |

| ВР | 20 | 26 | 10 000 | Закрытие счета 26 (оплата труда) |

| НУ | 90.08 | 26 | 10 000 | |

| ВР | 90.08 | 26 | -10 000 | |

| ВР | 20 | 26 | 3 020 | Закрытие счета 26 (страховые взносы) |

| НУ | 90.08 | 26 | 3 020 | |

| ВР | 90.08 | 26 | -3 020 | |

| НУ | 40 | 20 | 88 040 | Списание фактической себестоимости на выпуск |

| ВР | 40 | 20 | 13 020 | |

| НУ | 43 | 40 | 3 040 | Корректировка стоимости продукции до фактической |

| ВР | 43 | 40 | 13 020 |

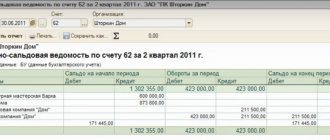

Пример 2. Закрытие счета на себестоимость продаж при оказании услуг

ООО «Рога и копыта» оказывает услуги охраны. Общехозяйственные расходы списываются сразу на себестоимость охранных услуг.

В ноябре 2021 года общехозяйственные расходы составили 23 020 руб.

- 3/п персонала – 10 000,00 руб.;

- Страховые взносы – 3 020,00 руб.;

- Аренда помещения – 10 000,00 руб.:

| Дата | Счёт Дт | Счёт Кт | Сумма, руб. | Описание проводки | Документ-основание |

| 24.11.2016 | 26 | 60 | 10 000 | Начислена аренда | Акт об оказании услуг |

| 26.11.2016 | 62 | 90.01 | 30 000 | Учёт выручки | Акт об оказании услуг |

| 90.03 | 68 | 5 400 | Начислен НДС | ||

| 30.11.2016 | 26 | 70 | 10 000 | Начислена з/п | Табель учёта времени, расчётная ведомость |

| 30.11.2016 | 70 | 68 | 1 300 | Удержан НДФЛ | |

| 30.11.2016 | 26 | 69 | 3 020 | Начислены страховые взносы | |

| Закрытие месяца | |||||

| 30.11.2016 | 90.02 | 26 | 23 020 | Списание общехозяйственных затрат на себестоимость продаж проводка | |

Проводки по удержаниям из зарплаты: Дт 70 Кт 76 (73, 68)

- В обязанность работодателя, который является посредником (налоговым агентом) между ФНС и получателем дохода (сотрудником), входит исчисление и удержание НДФЛ. При этом делается запись: Дт 70 Кт 68.

Подробнее о нюансах исчисления НДФЛ см. в статье «Расчет НДФЛ (подоходного налога): порядок и формула».

- Если между сотрудником и компанией был заключен договор займа, ежемесячные суммы процентов и основного долга могут удерживаться из его зарплаты. Основанием служит письменное заявление работника. Запись в бухучете в этом случае будет следующая: Дебет 70 Кредит 73.

- Аналогично отражаются и удержания по возмещению недостачи ТМЦ или причиненного ущерба: Дт 70 Кт 73.

- Кроме того, работодатель обязан производить удержания из начисленного сотруднику жалованья по исполнительным документам. Это могут быть постановления суда или судебного пристава-исполнителя, нотариально заверенные соглашения об удержании алиментов и пр. Такие операции отражаются проводкой: Дт 70 Кт 76.