Практически всю отчетность в налоговую инспекцию за каждого работника предоставляет работодатель. Однако в некоторых ситуациях необходимо самостоятельно заполнить декларацию. Чаще всего речь идет о форме 3 НДФЛ, которая имеет актуальность не только для индивидуальных предпринимателей и нотариусов, но и для обычных граждан, которые либо обязаны оплатить налог с дополнительного дохода, либо претендуют на получение налогового вычета. Внесение сведений в данный документ имеет ряд особенностей, так как они представлены в закодированном виде. Рассмотрим более подробно вопрос о том, что указывать в поле, в котором отображается код наименования объекта в 3 НДФЛ, и в каких случаях необходимо его заполнение.

Кто и для чего делает расчет в приложениях №6 и №7 формы 3-НДФЛ

Приложения №6 и №7 в 3-НДФЛ заполняют налогоплательщики-физлица, которые:

- являются налоговыми резидентами РФ;

- произвели операцию (операции) с недвижимым имуществом, которая дает им право на налоговый вычет в отчетном году в соответствии со ст. 220 НК РФ.

Однако при этом:

- в приложении 7 производится расчет вычета, связанного с покупкой имущества, указанного в подп. 3 и 4 п. 1 ст. 220 НК РФ;

- в приложении 6 отражается формирование вычета, связанного с реализацией имущества, поименованного в подп. 2 п. 2 ст. 220 НК РФ.

В данном материале мы рассмотрим порядок формирования приложения 7, заполняемого в случаях:

- если плательщик НДФЛ приобрел жилую недвижимость (квартиру, дом и т. п.);

- если плательщик НДФЛ приобрел землю под жилым домом или пригодную для строительства на ней такого дома;

- если плательщик сам построил дом;

- если для целей приведенной выше покупки или стройки плательщик брал кредит под проценты и выплатил проценты.

По всем этим основаниям плательщик НДФЛ может уменьшить размер удержанного у него налога и затребовать возврат из бюджета перечисленных за него ранее сумм НДФЛ.

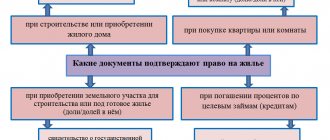

Чтобы получить вычет (и возврат) налога, плательщику нужно:

- предъявить в свою налоговую пакет документов, подтверждающих его расходы по основаниям, изложенным в подп. 3 и 4 п. 1 ст. 220 НК РФ;

Перечень документов, подаваемых для получения имущественного вычета, см. в материале «Документы на налоговый вычет при покупке квартиры в 2019-2020 годах».

- написать заявление о вычете (возврате) сумм НДФЛ за период;

- составить и подать декларацию 3-НДФЛ с указанием своих доходов (например, по местам работы в отчетном году) и расчетом суммы положенного ему вычета в приложении 7 декларации 3-НДФЛ.

Как заполнить декларацию при продаже и покупке жилья в одном отчетном периоде, разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе и приступайте к изучению вопроса бесплатно.

ОБРАТИТЕ ВНИМАНИЕ! Декларацию за 2021 год нужно сдавать по новой форме в редакции приказа ФНС от 07.10.2019 № ММВ-7-11/[email protected] декларации 3-НДФЛ и приложения 7 вы можете здесь.

Откуда взялся условный номер недвижимости?

До вступления в силу федерального закона № 221-ФЗ от 24.07.2007 «О государственном кадастре недвижимости» учет недвижимости вели БТИ, земельные палаты, которые и присваивали условные учетные номера. С 1 марта 2008 года учет также велся по условным номерам, которые присваивал орган, осуществляющий государственную регистрацию прав на недвижимое имущество и сделок с ним вплоть до 2012 года. Таким образом, до 2012 года формировались предпосылки создания полноценного реестра недвижимости.

В течение 2012 года БТИ в электронном виде передали в Росреестр все документы, которые были в их архивах. К концу 2012 года всем объектам недвижимости, у которых имелся условный номер, автоматически присвоился кадастровый.

Поскольку оцифровка и передача в Росреестр огромного количества документов проводилась в сжатые сроки, рекомендуем вам бесплатно проверить присвоили ли вашей недвижимости кадастровый номер, если в ваших правоустанавливающих документах есть только условный.

Код наименования: таблица

Нужно зафиксировать код наименования объекта. То есть – указать на то, какое именно имущество приобретено. Значение кода зависит от того, какая именно недвижимость была приобретена физлицом:

| Вид недвижимости | Код наименования объекта в 3-НДФЛ |

| Жилой дом | 1 |

| Квартира | 2 |

| Комната | 3 |

| Доля в жилом доме/квартире/комнате/земельном участке | 4 |

| Земельный участок, предоставленный для индивидуального жилищного строительства | 5 |

| Земельный участок, на котором расположен приобретенный жилой дом | 6 |

| Жилой дом с земельным участком | 7 |

Как правильно заполнить 3-НДФЛ для подачи на налоговый вычет

Правила формирования 3-НДФЛ установлены порядком, который утвержден приказом ФНС от 03.10.2018 № ММВ-7-11/[email protected] с учетом изменений, внесенных приказом № ММВ-7-11/[email protected] (далее по тексту — Порядок).

Касательно подачи 3-НДФЛ для целей получения налогового вычета по ст. 220 НК РФ можно выделить такие основные моменты:

1. В декларации обязательно формируется титульный лист, содержащий сведения, предусмотренные Порядком.

2. Формируется раздел 1, в котором указывается итоговая сумма, которую плательщик намерен вернуть из бюджета, и КБК и ОКТМО, по которым произошла переплата в отчетном году.

3. Заполняется раздел 2, где отображается расчет образовавшейся переплаты. Как правило, это происходит за счет того, что в течение года налоговые агенты удерживали из выплат претендующего на вычет лица НДФЛ и направляли его в бюджет. Сведения о таких суммарных выплатах и удержаниях и раскрываются в приложении 1 формы.

ВАЖНО! К расчету в приложении 1 также рекомендуется запастись подтверждающими доходы и удержания документами (например, справками 2-НДФЛ от работодателей). Данное требование законодательно не установлено, но инстпекторы вправе ее истребовать. Подробности см. здесь.

3. Заполняются листы-расшифровки:

- приложение 1 — доход от источника в РФ (заполняется столько листов А, сколько было источников в отчетном году);

- приложение 7 — расчет имущественного вычета по приобретению (постройке) объекта жилой недвижимости (заполняется тоже по каждому объекту отдельно, то есть будет столько разделов приложений 7, сколько было куплено или построено объектов);

- приложение 6 — расчет вычета, полагающегося при продаже недвижимых объектов (сведения по каждому объекту заполняются по аналогии с приложением 7).

Как заполнить 3-НДФЛ, если жилье куплено с использованием материнского капитала? Ответ на этот вопрос есть в КонсультантПлюс. Если у вас еще нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Как проставить вид собственности в строке 020

После того как претендентом на вычет в бланке 3-НДФЛ было отмечено наименование объекта, налоговому инспектору необходимо дать понять, какой же вид собственности оформлен на данную недвижимость. Указание вида требуется в пункте 1.2 возле обозначения 020. Нумерация данных видов четырехзначная. Предлагаем разобраться с тем, какой смысл имеет каждый из знаков:

- Один. Данный шифр пишется в тех ситуациях, в которых налогоплательщик оформил на жилье частный вид собственности и является единственным собственником имущества.

- Два. Этот код необходимо использовать, если имущественный объект находится в общей собственности двух или большего количество физических лиц, одним из которых является претендент на сокращение налогооблагаемой базы. Причем на жилье не только оформлено совместное владение, но и распределены доли.

- Три. Тройка указывается, если в приобретение недвижимости вкладывало средство не одно физическое лицо. То есть когда собственником данного объекта является не один человек.

- Четыре. Российским законодательством разрешено осуществлять имущественные сделки, связанные с оформлением жилья или земли на физических лиц, которым на данный момент времени не исполнилось восемнадцать лет. Таким образом, если имущество находится в собственности ребенка, то в бланке 3-НДФЛ пишется цифра четыре.

Помимо кода наименования и вида собственности недвижимости, в листе Д1 обязательно нужно написать координаты ее нахождения. Также потребуется внести данные, касающиеся даты получения документов, на основании которых налогоплательщик стал законным собственником жилья либо земли. И только после этого можно переходить к произведению расчетных операций, связанных с начислением имущественных налоговых скидок.

После того как лист полностью оформлен, обязательно проверьте, проставлен ли на нем номер страницы, фамилия, инициалы и идентификационный код претендента на вычет, а также его личная подпись и сегодняшняя дата.

Практически всю отчетность в налоговую инспекцию за каждого работника предоставляет работодатель. Однако в некоторых ситуациях необходимо самостоятельно заполнить декларацию. Чаще всего речь идет о форме 3 НДФЛ, которая имеет актуальность не только для индивидуальных предпринимателей и нотариусов, но и для обычных граждан, которые либо обязаны оплатить налог с дополнительного дохода, либо претендуют на получение налогового вычета.

Заполнение приложения 7, если вычет оформляется в первый раз: раздел 2

В разделе 2 производится расчет суммы вычета. Собственно, это тот раздел, ради которого заполнена вся декларация. И именно он вызывает наибольшие затруднения у тех, кто не привык сталкиваться с заполнением налоговых форм.

Некоторые налоговики, работающие с плательщиками по возвратам НДФЛ, устно рекомендуют тем, кто сдает 3-НДФЛ, заполненную вручную на бумаге, вносить записи в раздел 2 приложения 7 простым карандашом,чтобы можно было что-то поправить и обвести ручкой в присутствии инспектора.

Первое, что следует знать обращающемуся за вычетом, — вычет предоставляется не из суммы НДФЛ (как многие ошибочно полагают), а из налоговой базы. Чтобы было понятнее, разберем на примере.

Пример

Петров приобрел квартиру за 3 000 000 рублей. Максимальный вычет по этой покупке, положенный ему по ст. 220 НК РФ, — 2 000 000 рублей. Всего за период, указанный в декларации, Петров заработал 800 000 рублей, НДФЛ с них составил 104 000 рублей. Вот эти 800 000 рублей и есть налоговая база Петрова. И именно ее следует уменьшать на сумму вычета. В данном случае — налоговая база может быть уменьшена в полном размере: 800 000 – 800 000 = 0. То есть Петрову вернут налог в сумме 104 000 рублей (800 000 × 13%). А остаток по вычету в 1 200 000 (2 000 000 – 800 000) рублей Петров может перенести на следующие годы.

При первичном заполнении приложения 7 в разделе 2 указывается:

- стр. 2.5 — налоговая база (Петров из примера поставит туда 800 000);

- стр. 2.6 — подтвержденные суммы расходов, на которые уменьшается налоговая база за период (Петров подтвердил документами все положенные ему 2 000 000, значит, поставит то значение, которое использует фактически, — 800 000);

- стр. 2.8 — остаток вычета, переносимый на следующие периоды (годы) (Петров поставит 1 200 000 в строку 2.8, предназначенную для вычета, который дается именно за покупку (стройку) самой недвижимости).

Приложение 7 декларации 3-НДФЛ — образец заполнения, если вычет оформляется повторно

При переносе остатка, который можно поставить в вычет, на следующие годы — в этих следующих годах:

- порядок обращения за вычетом (остатком) сохранится — снова в налоговую с заявлением, документами и новой декларацией 3-НДФЛ;

- появятся нюансы в заполнении раздела 2 приложения 7 декларации.

Как заполнять лист 7 декларации 3-НДФЛ в случае переноса остатка положенного вычета на другой период, рассмотрим на примере.

Пример

Топорков П. Б. приобрел квартиру в 2021 году за 4 000 000 рублей. При этом на часть суммы Топорков взял кредит, который выплачивал в 2021 и 2021 годах. В 2019-м — в первый раз подал заявление на вычет за 2018-й год по подп. 3 п. 1 ст. 220 НК РФ (покупка недвижимости) и получил его в размере 514 200 рублей. А также задекларировал и подтвердил проценты за 2021 год, уплаченные банку по кредиту, который потратил на покупку квартиры, — 120 000 рублей. За 2021 год Топорков снова подает заявление на вычет. Сумма дохода, с которого удержан налог работодателем Топоркова, — 702 540 рублей. Кроме этого, Топорков включает в декларацию и оформляет документы по второй части процентов, которые он выплатил по кредиту, — 240 000 рублей.

Как все это отразится в приложении 7, рассмотрим далее:

- подразд. 2.1 — сумма налогового вычета за 2021 год — 514 200 руб.;

- подразд. 2.2. — величина вычта по процентам за 2021 год — 120 000 руб.;

- подразд. 2.6 — сумма документально подтвержденных расходов за отчетный 2021 год — 702 540 руб.;

- подразд. 2.7 — размер расходов по процентам за 2021 год — 240 000 руб.;

- подразд. 2.8 — остаток имущественного вычета, переносимый на последующие годы 783 260 руб. (2 000 000 — 514 200 — 702 540);

- подразд. 2.9 — остаток вычета по процентам — 0, т.к. уплаченная сумма поцентов соответствует утвержденному лимиту в 390 000 руб. (3 000 000 * 13%).

Таким образом, в следующем году Топорков будет иметь право снова подать на вычет и возврат НДФЛ на сумму 783 260 рублей по подп. 3 п. 1 ст. 220 НК РФ (покупка квартиры).

Декларация на сайте ФНС

1. Общий порядок заполнения декларация на сайте ФНС России описан здесь.

2. По аналогии с заполнением в ППО Декларация 2021 на шаге «Вычеты» на вкладке «Имущество» необходимо проставить маркер «Предоставить имущественный налоговый вычет».

3. Нажимаем «Добавить объект» и заполняем поля, при необходимости выбирая данные из выпадающих списков:

- способ приобретения — договор купли-продажи;

- наименование объекта — квартира;

- вид собственности — собственность;

- признак налогоплательщика — собственник;

- код номера объекта — условный;

- номер объекта;

- место нахождения;

- дата регистрации права собственности;

- стоимость объекта;

- проценты по кредитам.

4. Переходим на вкладку «Итоги», проверяем сумму к возврату. Она, как и в ППО Декларация 2021, составила 68952 рубля.

5. Проверяем форму декларации, нажав «Скачать» и открыв файл *.pdf. Расчет вычета на листе Д1 аналогичен расчету в ППО Декларация 2021.

6. Дальнейшая подача декларации через сайт ФНС описана здесь.

Как мы видим, с имущественным вычетом между программами нет расхождений. Используйте тот вариант, который вам наиболее удобен.

Как узнать условный номер квартиры или земельного участка

Условный номер объекта недвижимости легко найти, так как в 2000х годах этот номер присваивался всем объектам и размещался в документах “Свидетельство о праве собственности” или как обычно их называют “Зелёнками”. Ниже показан пример Условного номер на документе:

Каково назначение?

Зачем нужен условный код квартиры? Его не дают земельным наделам, только домам, квартирам, комнатам. Такой цифровой код является идентификационным показателем именно этого, а не иного, объекта.

По содержащимся знакам можно узнать, где находится недвижимость. Этот код нужен, чтобы привязать к местности все объекты, нанести на карты.

Но в реестр ГКН по этому шифру не включают, только при постановке на учет в ГКН будут занесены все имеющиеся сведения об имуществе, в том числе и старый шифр.

Расшифровка

Группы знаков разделяют дефисом и наклонной вертикальной чертой. «Старая» нумерация представляет собой длинную комбинацию цифровых знаков.

Что означают цифры? Первые два знака – это номер субъекта РФ, вторые – регистрационный округ. Вот пример «старого» обозначения: 32-32-03/004/2004-216. После второго дефиса комбинация 01/002/2005 скрывает в себе номер книги регистрации и учета входящих бумаг, где:

- 03 – код подразделения ФРС, выполняющего регистрацию прав;

- 004 – номер книги учета по порядку;

- 2004 – год, в котором осуществлена регистрация недвижимости;

- 216 – порядковую очередность записи в регистрационном гроссбухе.

Эта нумерация вполне понятна и логична, но не подлежит электронному учету, доступному на всей территории страны.

Чем отличаются кадастровый и условный номера?

Данные о присвоенных недвижимости номерах хранит государственный орган Росреестр. Основные различия между нумерацией:

- Условные номера уже не присваиваются и носят только информационный характер. По УНОН можно узнать шифр кадастра, а также выявить информацию об истории и местоположении объекта на кадастровой карте.

- КНОН присваивается кадастром, используется в оформлении сделок с недвижимым имуществом. Объекты без КНОН, скорее всего, не стоят на учете Росреестра. Это осложняет юридические манипуляции, необходимо присвоить № в кадастровой палате.

- Формат записи и расшифровка разные. Отличаются и принципы образования шифров КНОН и УНОН. Цифровые наборы имеют разную длину.

КНОН помогает систематизировать недвижимость на территории РФ, присваиваются любым объектам, включая земельные участки. УНОН встречается только у зданий и квартир.

Структура условного номера

Шифры состоят из чисел и дефисов между ними. Каждая группа чисел имеет определенное значение:

- Первые 2 цифры перед дефисом означают код субъекта РФ. Среди субъектов округи, области, регионы, края и т.д. Коды общепринятые и во всех документах присваивались по одинаковым принципам. Регион означает место регистрации объекта, а не фактического положения.

- Следующие числа после дефиса – код регистрационного органа. Означает конкретное отделение инстанции, проводившей регистрацию.

- № архивной книги, в которой есть запись о регистрации недвижимого имущества, год и порядковое исчисление записи.

По сути, УНОН представляет собой порядковый номер регистрации конкретного объекта в регионе.

Структура кадастрового номера

Шифр состоит из четырех групп чисел, разделенных двоеточиями. Последовательно значения числовых групп:

- Округ;

- Район;

- Квартал;

- № земельного участка.

КНОН содержит базовую информацию о фактическом местоположении недвижимости. Порядковое исчисление не ведется.

Все номера присваиваются Росреестром, единственным уполномоченным органом в РФ. По закону, вся недвижимость в стране подлежит учету и регистрации.

Как узнать условный номер объекта

У всех зданий, сооружений, квартир есть документы, паспорта, свидетельства. Если объект построен до 2002 г, в документах будет указан УНОН. Если свидетельство потеряно или здание относительно новое, нет смысла искать условный шифр.

УНОН поможет в поиске кадастрового номера, но сам по себе уже не важен. Его относят к справочной информации, юридической значимости при заключении сделок нет. Собственникам и заинтересованным лицам важнее знать КНОН для проведения операций с недвижимостью.

Итоги

Приложение 7 в 3-НДФЛ формируется в случаях, когда плательщик НДФЛ имеет право на вычет по налогу в результате сделок по улучшению жилищных условий. Правила заполнения листа установлены приказом ФНС от 03.10.2018 № ММВ-7-11/[email protected] с изменениями в ред.приказа ФНС от 07.10.2019 № ММВ-7-11/[email protected] Существуют нюансы заполнения приложения 7 в случаях, когда декларация на вычет налога подается в первый раз или подается повторно, на остаток подтвержденного вычета по прошлым периодам (годам).

Еще о нюансах формирования 3-НДФЛ узнайте из статьи «Образец заполнения налоговой декларации 3-НДФЛ».

Еще об особенностях оформления вычета при покупке недвижимости читайте в статье «Порядок возмещения (возврата) НДФЛ при покупке квартиры».

Источники:

- Налоговый кодекс РФ

- Приказ ФНС России от 07.10.2019 N ММВ-7-11/[email protected]

- Приказ ФНС России от 03.10.2018 N ММВ-7-11/[email protected]

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Титульный лист

На титульном листе упразднены реквизиты:

- “Адрес места жительства (места пребывания) налогоплательщика” (почтовый индекс, код региона, район, город, населенный пункт, улица, номер дома, корпуса, квартиры);

- “Адрес места жительства за пределами РФ”.

Также титульный лист дополнен новой информацией “Реквизиты документа, подтверждающего полномочия представителя налогоплательщика”.

Кроме того, уточнен справочник “Коды видов документа”, применяемый при заполнении сведений о документе, удостоверяющем личность налогоплательщика. В декларации за 2021 год виду документа “Военный билет офицера запаса” присвоен отдельный код “27”, хотя раньше для такого документа применялся код “24”.