Значение внебалансового счета

Ведение учета товарно-материальных ценностей, которые были приняты на хранение, до того момента, как они станут собственностью предприятия, должно осуществляться по внебалансовой позиции 002. Если рассматривать внебалансовые счета в общем и целом, то суть их предназначения заключается в отражении категории товаров, по которым у организации нет права владения, т.е. они получены в пользование на какой-то период времени. В данном случае речь может идти не только об обозначенной продукции, но и условных правах и обязательствах.

Балансовая позиция 002 является активной, в связи с чем при поступлении продукции их сумма отражается по дебетовой части, а перебазирование либо выбытие в кредитовой части. При этом стоимость поступающих оборотных средств следует отражать в соответствии с документами, прилагаемыми в момент поставки. Если она не указана, то оценка должна быть условной либо отражаться в количественном выражении.

Счет 02 – типовые проводки:

- Д 20 (25, , 26, 44, 91) К 02 – начислена амортизация по ОС, используемому в производственных целях (общепроизводственных; вспомогательном производстве; ради управленческих или общехозяйственных нужд; в торговых компаниях; по объектам, сданным в аренду).

- Д 02 К 01 – отражено списание начисленной за время эксплуатации ОС амортизации.

- Д 02 К 83 – отражено увеличение добавочного капитала компании за счет уценки амортизации ОС.

- Д 02 К 84 – отражено восстановление начисленной в прошлые периоды амортизации.

- Д 02 К 91.1 – отражено списание амортизации при выбытии ОС.

- Д 83 К 02 – отражено доначисление амортизации за счет переоценки ОС.

Виды оборотных активов, учитываемые по внебалансу

В данном случае предприятия и организации отражают те товары, которые по каким-либо причинам оказываются не в состоянии отразить на соответствующих балансовых счетах:

- это может быть ситуация, когда поступивший продукт оказался бракованным, испорчен либо не отвечает оговоренным параметрам, которые указаны в условиях договора, в связи с чем подлежит возврату продавцу;

- если право собственности на приобретаемую продукцию переходит после того, как будет оплачена стоимость покупки, а не в момент поставки;

- если указанные ценности учитываются по соглашению о залоге;

- если указанная категория товаров уже оплачена предприятием, но поставщик по некоторым причинам не успел транспортировать заказ со склада;

- когда ТМЦ поступают по соглашению обмена, по ошибке.

Амортизация основных средств в бухгалтерском и налоговом учете

В процессе использования ОС теряют свою стоимость из-за износа. Амортизация – это включение объектами ОС своей стоимости в промежуток определенного срока в готовые изделия, работы, услуги.

Основные средства в бухгалтерском и налоговом учете имеют разные критерии отнесения объектов к ним по стоимости.

Кроме этого, не все способы расчета амортизации можно применять в налоговом учете. По данной причине могут существовать расхождения по размерам амортизации в бухучете и при определении налогов.

Для целей налогового учета

НК РФ устанавливает, что основными средствами будут называться объекты с длительным сроком эксплуатации и ценой 100000 рублей и выше.

Амортизация основных средств рассчитывается на основе изначальной стоимости и нормы амортизации, какая определяется на основе периода эксплуатации объекта.

Объекты ценой ниже 100000 рублей должны показываться в учете как материалы, поэтому их цена сразу же включается в себестоимость готовой продукции.

Те же объекты, какие в налоговом учете определяются как основные, нужно амортизировать либо линейным, либо нелинейным способом.

Первый из них предполагает определение нормы амортизации на основе времени полезной эксплуатации. Норма амортизации в год рассчитывается путем деления единицы на время полезного использования и умножением на 100%. Этот метод можно применять в налоговом учете ко всем объекта ОС.

Внимание! Нелинейный метод применяется только в отношении ОС, срок применения которых не бывает больше 20 лет (1-7 группа). Амортизация определяется на основе остаточной стоимости объекта и нормы амортизации, какая определена для каждой группы исходя из периода использования ОС.

Для целей бухгалтерского учета

ПБУ устанавливает, что к основным средствам в бухучете относятся объекты ценой от 40000 рублей. Субъекты имеют право объекты со ценой менее установленного критерия относить на расходы как материалы. Для объектов, относящихся по цене к ОС, нужно начислять амортизационные отчисления.

При этом компании и ИП имеют право использовать один из определенных способов:

- Линейный — путем умножения изначальной стоимости на норму амортизации, рассчитанной на основе срока полезного применения.

- Метод уменьшаемого остатка (нелинейный) — путем умножения остаточной стоимости на норму амортизации, рассчитанной на основе срока полезного применения.

- Пропорционально количеству оставшихся лет применения — первоначальная стоимость умножением на коэффициент, определяемый как число лет применения ОС на сумму чисел лет применения.

- Пропорционально объему произведенной продукции — первоначальная стоимость умножается на количество произведенной продукции и делится на плановый объем продукции, какая может быть выпущена на объекте за весь период его применения.

Вам будет интересно:

08 счет бухгалтерского учета — «Вложения во внеоборотные активы»

Типовые записи по 002 позиции баланса

Что касается типовых бухгалтерских записей по движению ТМЦ, то тут можно выделить:

- Дт 002 и Кт соответствующей позиции – поступление ценностей на хранение;

- Дт … и Кт 002 – списание ТМЦ по причине их возврата поставщику;

- Дт 002 и Кт… — продукция, поступившая с особыми условиями по переходу права владения;

- Дт … и Кт 002 — списание ценностей, которые были приняты на особых условиях;

- Дт 002 и Кт … — принятые ТМЦ по причине неисполнения обязательств по соглашению о залоге;

- Дт… и Кт 002 – реализация ценностей, принятых по договору залога.

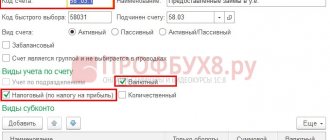

Какой счет предназначен для отражения НДС

Для того чтобы отразить в проводках операции, связанные с НДС, к основному счету 68 открывается отдельный субсчет 02 – «Расчеты по НДС». Именно он участвует в проводках, составленных при расчетах с налогов на добавленную стоимость, а для действий с другими налогами применяются другие субсчета.

В корреспонденции с 68.02 также принимают участие 2 счета — 19 «Налог на добавленную стоимость по приобретенным ценностям» и 90.3 «Налог на добавленную стоимость». Первый счет отвечает за входной налог, начисленный за приобретенные товары услуги или выполненные работы, а второй используется для отражения налога, подлежащего к выплате в бюджет, с проданных товаров, услуг или предоставленных работ.

Отражение операций по внебалансу у поставщика

Учет обозначенной категории товаров по 002 позиции в случае с поставщиком осуществляется в ситуации, когда право собственности на них уже перешло к покупателю.

Таким образом, продавец отражает эти ценности, переданные на хранение по 41 счету. После того, как они будут возвращены на склад и останутся в собственности поставщика. При этом для бухгалтерских записей 002 счет задействован не будет.

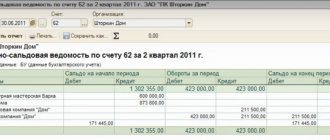

Так, поступление товаров на хранение, а также их возврат отражается следующими проводками:

Дт 002

Кт 002

Учет операций по внебалансу у покупателя (проводки, примеры)

На практике бывают случаи, когда покупатель оказывается не вправе оприходовать обозначенные категории товаров в рамках ведения бухгалтерских записей. Такое может случиться, когда поставленная продукция оказывается некачественной, бракованной либо в недостаточном количестве.

Итоги

Проанализировав состояние счета 02 по Дебету 02 — Кредиту 02, можно судить о сумме начисленного износа при использовании и выбытии основных средств предприятия. Проводки по Кт 02 начисляют износ по объекту ОС. С помощью корреспонденций с Дт 02 определяется размер остаточной стоимости имущества – как используемого в дальнейшем в производственном процессе, так и выбывающего по разным причинам.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Отражение НДС в проводках при реализации товаров

В данном случае в корреспонденцию со счетом 68.02 встанет счет 90.3. Так как налог подлежит выплате от организации в бюджет, то счет 68 встанет в кредит проводки и выглядеть она будет следующим образом:

Дт 90.3 Кт 68.02 — начисление НДС при реализации

В том случае, если покупатель вносит аванс, то продавец также в течение 5 календарных дней обязан оформить и передать ему счет-фактуру, в котором прочитывается сумма налога. Данное действие обязательно отражается в бухгалтерском учете, при использовании счета 76.ВА «Расчеты по НДС с авансов полученных», и проводка будет выглядеть так:

Дт 76.ВА Кт 68.02 — НДС начислен с аванса, перечисленного в счет будущей поставки

После отгрузки товаров или в случае возврата аванса продавцом будет принят к вычету налог, ранее начисленный на предоплату. Проводка составляется следующая:

Дт 68.02 Кт 76 ВА — налог на добавленную стоимость, начисленные на аванс, принят к вычету

Типовая корреспонденция

Рассматриваемый счет на практике часто корреспондирует со следующими строками плана.

По дебету:

- 01 – «ОС»;

- 02 – «АОС»;

- 03 – «Инвестиционные отчисления в активы материального характера»;

- 79 – «Расчеты внутрихозяйственного типа»;

- 83 – «Капитал добавочного характера».

По кредиту:

- 02 – «АОС»;

- 08 – «Инвестиционные средства в активы, находящиеся вне оборота»;

- 20 – «Основной производственный процесс»;

- 23 – «Вспомогательное производство»;

- 25 – «Общие производственные издержки»;

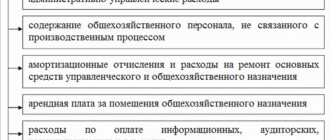

- 26 – «Расходы общехозяйственного типа»;

- 29 – «Обслуживающие хозяйственные направления»;

- 44 – «Затраты на реализацию»;

- 83 – «Капитал добавочного значения»;

- 91 – «Прочие поступления и затраты»;

- 97 – «Издержки, относящиеся к будущим периодам».

Применение амортизации и порядок начисления

Законодательство, связанное с особенностями и порядками начисления амортизации, претерпело несколько изменений. Предполагается, что если начало фактического использования объекта не совпадает с моментом его принятия в БУ, то начисление стартует исключительно с месяца, который следует за периодом начала фактического пользования.

Что касается момента окончания начисления АОС, то он может быть определен с учетом определенных норм закона, а также в случае реорганизации предприятия.

Модернизация ОС

Главной особенностью модернизации является то, что ее результат изменяет первоначальные характеристики объекта ОС. В результате, изменяется его стоимость, период использования и т. д. При учете расходов целесообразно на счете 08 открыть субсчет, на котором собирать все осуществленные на модернизацию затраты.

| Дебет | Кредит | |

| 08 | 10 | На модернизацию списаны затраты материалов |

| 08 | 23 | Списаны затраты вспомогательного производства |

| 08 | 60, 76 | К модернизации привлечен сторонний подрядчик |

| 08 | 70 | На модернизацию списана зарплата сотрудников, занятых на работах |

| 08 | 69 | На модернизацию списаны соцвзносы сотрудников |

| 01 | 08 | Увеличена стоимость ОС за счет расходов на модернизацию |

Продажа

При продаже выручка указывается в учете в сумме, установленной договором. При этом на расходы необходимо отнести затраты на продажу, а также начисленную амортизацию. Все операции показываются по счету 91.

| Дебет | Кредит | |

| 62 | 91 | Отражена выручка от реализации ОС |

| 91 | 68 | Определен НДС по операции реализации ОС |

| 01/Выбытие | 01 | Переносится первоначальная стоимость объекта |

| 02 | 01/Выбытие | Переносится рассчитанная за период эксплуатации амортизация |

| 91 | 01/Выбытие | Переносится остаточная стоимость на прочие расходы |

| 91 | 60, 76 | Указаны расходы на подготовку к продаже, демонтаж, доставку и т. д. |

| 19 | 60, 76 | Определена сумма НДС по услугам доставки, демонтажа и т. д. |

| 68 | 19 | Произведен зачет НДС |

| 91 | 99 | Отражен финансовый результат по продаже ОС |

Ликвидация

Ликвидация объекта ОС может производиться в ситуации, когда использовать его больше не выгодно, а продать не представляется возможным. При этом списываемое ОС можно разобрать, а полученные материалы использовать для иных целей.

| Дебет | Кредит | |

| 01/Выбытие | 01 | Переносится первоначальная стоимость объекта |

| 02 | 01/Выбытие | Переносится начисленная амортизация |

| 91 | 01/Выбытие | Переносится остаточная стоимость |

| 19 | 68 | Восстановлена сумма налога, исходя из остаточной стоимости |

| 91 | 60, 76 | На расходы отнесены затраты по привлечению сторонней организации на операцию разборки |

| 19 | 60 | Учтен НДС, выставленный подрядчиком |

| 10 | 91 | Оприходованы материалы, полученные при разборке объекта ОС |

Счет 01 бухгалтерского учета — это активный счет «Основные средства», отражает информацию об основных средствах (ОС) организации, их стоимости и движении. Счет относится к разделу внеоборотных активов утвержденного Плана счетов.

Специфика использования

Счет 02 предназначен для сведения материалов об износе, накопленном за время использования основных активов. Сумма, которая была начислена, отображается в соответствующих проводках. Есть несколько разновидностей объектов, по которым начисление амортизации не осуществляется:

- элементы, относящиеся к жилищному фонду (жилые сооружения, общежития, квартирная собственность);

- благоустройство внешнего характера;

- лесное хозяйство;

- дорожные работы;

- участки земли;

- природопользование;

- фонд библиотечного значения, музейные, художественные ценности;

- модели макетов и прочих пособий, пребывающих в кабинетах и научных лабораториях;

- архитектурные и культурные памятники.