Учетная политика предприятия: общие требования к оформлению

Учетная политика составляется по правилам, установленным законом о бухучете № 402-ФЗ от 06.12.2011, а также ПБУ 1/2008. Кроме того, в каждой отрасли могут действовать свои нормы, влияющие на ее содержание.

В составе учетной политики две части: бухгалтерская и налоговая. Их можно оформить в виде единого документа, состоящего из двух разделов, либо сделать два отдельных положения.

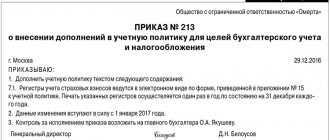

Применение учетной политики организации ведется непрерывно из года в год, а обоснованные изменения в нее могут быть внесены только с начала отчетного года. Приказ об учетной политике утверждает руководитель, не позднее 90 дней после регистрации компании. Например, учетная политика 2021 г. должна была быть принята до 31.12.2019 г., а документ, утвержденный в 2021 г., вступит в силу лишь с 01.01.2021 г.

Учетная политика организации должна отражать методы учета только по реально имеющимся активам, операциям, обязательствам. В тексте документа целесообразно закреплять те моменты учета, по которым есть выбор из нескольких вариантов, либо закон по ним не содержит однозначного толкования. Например: какие способы амортизации применяются, как создаются резервы и т.п. Переписывать однозначные положения ПБУ, или Налогового кодекса, не предлагающие выбора, бессмысленно.

Формы первичных учетных документов (ПУД)

Все первичные учетные документы должны быть утверждены руководителем в учетной политике:

- ПУД, установленные уполномоченными органами на основании других законов, обязательны к применению. Например, кассовые документы.

- ПУД могут быть разработаны самостоятельно, в том числе утверждены из альбомов унифицированных форм «первички».

- ПУД могут быть рекомендованы к применению, например форма «Универсальный передаточный документ» в силу Письма ФНС от 21.10.2013 №ММВ-20-3/96.

Каждая форма первичного учетного документа должна содержать 7 обязательных реквизитов в силу ч.2 ст.9 № 402-ФЗ. Дополнительные реквизиты не запрещается включать в форму.

На сайте ПРОФБУХ8 Вы можете посмотреть другие наши бесплатные статьи и материалы по конфигурациям: 1C:Бухгалтерия 1C:ЗУП 1C:УТ: Полный список наших предложений:

Поставьте вашу оценку этой статье: (

1 оценок, среднее: 5,00 из 5)

Зарегистрированным пользователям доступны более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП

Зарегистрированным пользователям доступны более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП

Я уже зарегистрирован

После регистрации на указанный адрес Вы получите ссылку на просмотр более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП 8 (бесплатно)

Отправляя эту форму, Вы соглашаетесь с Политикой конфиденциальности и даете согласие на обработку персональных данных

Войти в кабинет

Забыли пароль?

«Учетная политика организации» ПБУ 1/2008: изменения

С 06.08.2017 г. в ПБУ 1/2008 «Учетная политика организации» вступили в силу поправки (приказ Минфина РФ от 28.04.2017 № 69н). Его положения включают, в частности, следующие новшества:

- действие ПБУ «Учетная политика» теперь распространяется на всех юрлиц, кроме кредитных и государственных организаций,

- введена норма о самостоятельном выборе способа ведения бухучета, независимо от выбора других организаций, а дочерние общества выбирают из стандартов, утвержденным основным обществом (п. 5.1),

- понятие рациональности ведения бухучета уточнено — бухгалтерская информация должна быть достаточно полезна, чтобы оправдать затраты на ее формирование (п. 6),

- в случаях, если определенный способ ведения бухучета в федеральных стандартах отсутствует, организация разрабатывает его сама, исходя из п.п. 5 и 6 ПБУ 1/2008 и рекомендаций по бухучету, последовательно обращаясь к стандартам МСФО, федеральным (ПБУ) и отраслевым стандартам учета (п. 7.1), а фирмам, ведущим упрощенный бухучет (малые предприятия, некоммерческие организации, участники «Сколково»), при формировании учетной политики достаточно руководствоваться требованиями рациональности (п. 7.2),

Содержание учетной политики организации (ООО)

Положения учетной политики должны отражать:

- перечень нормативных актов, на основании которых компания ведет учет: Закон о бухучете № 402-ФЗ, ПБУ, НК РФ и др.,

- рабочий план счетов, оформленный как приложение к учетной политике,

- должности ответственных за организацию и ведение учета в компании,

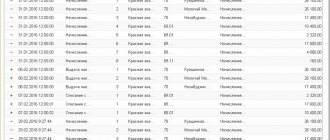

- формы применяемой «первички», бухгалтерских и налоговых регистров — унифицированные формы, или самостоятельно разработанные,

- вопросы амортизации – методы начисления, периодичность (ежемесячно, раз в год и т.д.),

- лимиты стоимости основных средств, порядок их переоценки,

- учет материалов, готовой продукции, товаров,

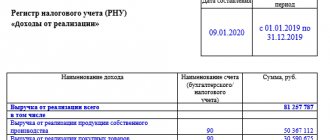

- учет доходов и расходов,

- порядок исправления существенных ошибок и критерии отнесения к ним,

- прочие положения, которые организация сочтет нужным отразить.

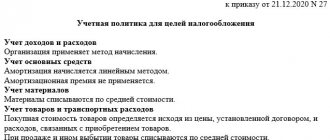

Если «бухгалтерская» часть учетной политики организации достаточно универсальна для всех, то налоговая будет отличаться для каждого режима налогообложения, но в любом случае должна содержать:

- информацию о применяемой налоговой системе, а если имеет место совмещение налоговых режимов — порядок ведения раздельного учета,

- каким образом уплачиваются налоги в обособленных подразделениях, при их наличии,

- имеет ли предприятие налоговые льготы, и при каких условиях они действуют.

Особенности бухгалтерского учета отдельных операций

Как уже отмечалось, в 2015 г. изменения в бухгалтерское законодательство не вносились, а новые стандарты бухгалтерского учета не принимались. Рекомендации финансового ведомства по ведению бухгалтерского учета отдельных хозяйственных операций доводились до заинтересованных пользователей, менеджмента организаций и работников бухгалтерских служб посредством опубликования писем и информаций. При этом некоторые разъяснения имеют существенное значение для формирования учетных и отчетных показателей и, по нашему мнению, могут быть учтены при формировании учетной политики экономического субъекта на 2021 г.

К таким документам, в частности, относятся:

— Рекомендации аудиторским организациям, индивидуальным аудиторам, аудиторам по проведению аудита годовой бухгалтерской отчетности организаций за 2014 год (приложение к письму Минфина России от 06.02.2015 № 07-04-06/5027; далее — Рекомендации 2015);

— Рекомендации аудиторским организациям, индивидуальным аудиторам, аудиторам по проведению аудита годовой бухгалтерской отчетности организаций за 2015 год (приложение к письму Минфина России от 22.01.2016 № 07-04-09/2355; далее — Рекомендации 2016).

В соответствии с упомянутыми рекомендациями уточнению могут подлежать следующие элементы учетной политики (в части методологических аспектов).

Отражение в учете скидок

В условиях резкого падения спроса на товары, работы и услуги, обусловленного финансовым и экономическим кризисом, улучшение финансовых показателей деятельности организации может быть достигнуто посредством проведения мероприятий маркетинговой политики, к числу которых относится предоставление различных скидок.

Рекомендациями 2015 разъяснено, что в случае если договором предусмотрено предоставление покупателю (заказчику) скидки при соблюдении им определенных договором условий, то продавец признает выручку по такому договору в сумме за вычетом предусмотренной договором скидки. С другой стороны, покупатель (заказчик) признает расходы по такому договору в сумме за вычетом предусмотренной договором скидки (за исключением случая, когда покупатель (заказчик) не способен (или не намерен) соблюдать условия получения скидки). При этом учитываются все скидки, независимо от формы предоставления их (возврат денежных средств покупателю, бесплатное предоставление товаров, др.).

Таким образом, представляется целесообразным отразить в приложении к учетной политике маркетинговую стратегию экономического субъекта, в том числе указать перечень и размер предоставляемых или возможных к получению скидок, условия, при которых скидки могут не учитываться при формировании доходов или расходов, а также указать, что для целей бухгалтерского учета цена товара, работы или услуги должна отражаться за минусом предоставленных скидок.

Учет расчетов по коммерческим кредитам

Рекомендациями 2015 разъяснено, что в случае, когда организация приобретает актив (в том числе, инвестиционный) на условиях коммерческого кредита, предоставляемого в виде рассрочки платежа, задолженность по кредиту в учете и отчетности отражается в сумме, не включающей увеличение оплаты за рассрочку (отсрочку) платежа. Указанное увеличение оплаты, являясь по экономическому содержанию процентами, причитающимися к оплате займодавцу (кредитору), признается в бухгалтерском учете равномерно до конца периода рассрочки в порядке, предусмотренном ПБУ 15/2008 (в том числе в части включения соответствующих расходов в стоимость инвестиционного актива).

Организациям, использующим (или предполагающим использовать в новом году) расчеты на условиях коммерческого кредита, имеет смысл указать в учетной политике для целей бухгалтерского учета перечень расходов, оплачиваемых на соответствующих условиях, а также привести схему распределения процентов до конца периода рассрочки.

Учет денежных средств в банках, у которых отозвана лицензия

Отзыв банковской лицензии в 2008—2015 гг. приобрел массовый характер. Поэтому представляется целесообразным предусмотреть в учетной политике организации особенности учета денежных средств в подобной ситуации.

Рекомендациями 2015 разъяснен порядок учета денежных средств на расчетных счетах, открытых в кредитных организациях, у которых отзывается лицензия на осуществление банковских операций — в этом случае сумма денежных средств на расчетном счете в кредитной организации, у которой отозвана лицензия на осуществление банковских операций, раскрывается отдельной статьей (например, «Средства на счетах, операции по которым прекращены») в разделе «Оборотные активы» бухгалтерского баланса. Необходимость обособления таких сумм в бухгалтерском учете обуславливает внесение изменений в рабочий план счетов — должны быть включены дополнительные субсчета более низкого уровня, открываемые к счетам 51, 55 и 76 (Рекомендациями разъяснено, что с момента отзыва у кредитной организации лицензии до момента подачи организацией заявления на закрытие расчетного счета в такой кредитной организации и возврат средств указанные средства отражаются в бухгалтерском учете на счете 55 «Специальные счета в банках». После подачи заявления указанные средства отражаются на счете 76 «Расчеты с разными дебиторами и кредиторами».

Учет операций при определении выручки по мере готовности

Право признавать в бухгалтерском учете выручку от выполнения работ, оказания услуг, продажи продукции с длительным циклом изготовления по мере готовности работы, услуги, продукции или по завершении выполнения работы, оказания услуги, изготовления продукции в целом предоставлено экономическим субъектам п. 12 ПБУ 9/99. Выбор такого способа признания выручки должен быть закреплен в учетной политике для целей бухгалтерского учета. При этом обязательным условием, при соблюдении которого организация может определять выручку по мере готовности, является возможность определения готовности работы, услуги, изделия. Чаще всего таким правом пользуются подрядные строительные организации.

Рекомендациями 2015 разъяснено, что в случае, когда в договоре строительного подряда выделены этапы работ, выручка по такому договору признается как по завершенным, так и по не завершенным и не принятым заказчиком на отчетную дату этапам. При этом обращено внимание на то, что выручка по договору и расходы по договору должны определяться исходя из подтвержденной организацией степени завершенности работ по договору на отчетную дату и признаются в отчете о финансовых результатах в тех же отчетных периодах, в которых выполнены соответствующие работы независимо от того, должны или не должны они предъявляться к оплате заказчику до полного завершения работ по договору (этапа работ, предусмотренного договором).

Данное уточнение необходимо учитывать при заключении договоров строительного подряда. Кроме того, в уже заключенный договор могут быть внесены изменения и дополнения — в части документального оформления и производства расчетов. Например, может быть заключено дополнительное соглашение о том, что подрядная организация вправе в ходе исполнения договора выставлять заказчику промежуточные счета на оплату выполненных работ. В этом случае начисленная выручка по предъявленным к оплате работам списывается на дебиторскую задолженность по мере выставления промежуточных счетов заказчику. Следовательно, может понадобиться внесение изменений в рабочий план счетов организации (в части структуры субсчетов учета выручки и дебиторской задолженности) и способов ведения бухгалтерского учета.

Рекомендациями 2021 указано на то, что при признании в бухгалтерском учете выручки от выполнения конкретных работ, оказания конкретных услуг, продажи продукции по мере готовности способ определения степени завершенности работ, услуг, продукции на отчетную дату целесообразно разрабатывать исходя из ПБУ 2/2008 (в части способа определения степени завершенности работ по договору строительного подряда). Так как документами системы нормативного регулирования бухгалтерского учета не установлены способы определения степени завершенности на отчетную дату продукции, услуг, работ, отличных от работ по договору строительного подряда, в учетной политике организации данный элемент должен быть раскрыт максимально подробно.

Учет операций с фондами и резервами

Рекомендациями 2015 разъяснено, что расходы признаются в том отчетном периоде, когда они имели место, независимо от времени фактической выплаты денежных средств и иной формы осуществления. ПБУ 10/99 не ставит признание расходов в зависимость от наличия (отсутствия) источника их финансового обеспечения (фондов развития производства, фондов потребления и иных аналогичных фондов) и периода (времени) их формирования.

На практике данное уточнение означает, что соответствующие расходы должны приниматься к учету и после исчерпания резервов, которые были созданы для финансирования расходов, то есть нет необходимости пополнять резервы до размера фактически произведенных расходов. Это обстоятельство следует учитывать при включении в учетную политику организации положений, регулирующих порядок создания и использования фондов и резервов. Вместе с тем, по нашему мнению, в том случае, когда создаются фонды для финансового обеспечения капитальных расходов, в учетной политике или ином внутреннем нормативном акте должен быть прописан порядок принятия решения об осуществлении расходов в размерах, превышающих первоначально запланированные (размер фондов).

Рекомендациями 2021 разъяснено, что если объект финансовых вложений представляет собой дебиторскую задолженность по предоставленному займу, то формой резервирования обесценения финансовых вложений в отношении такого актива является резерв сомнительных долгов.

Данное разъяснение необходимо учитывать, если в соответствии с учетной политикой в организации создается резерв сомнительных долгов — целесообразно дополнить перечень резервируемых убытков от обесценения активов дебиторской задолженностью по предоставленным займам, а также указать порядок расчета сумм, относимых в резерв по данному основанию.

В соответствии с разъяснениями, приведенными в Рекомендациях 2016 в составе оценочных обязательств могут также отражаться предстоящие расходы на выплату работникам организации премии по итогам работы за год — в случае, когда в организации установлена система премирования работников, предусматривающая выплату премии в следующих за отчетным периодах при достижении соответствующих показателей (условий) в отчетном году. Таким образом, в учетную политику можно включить положение, регулирующее создание резерва на оплату указанных премий в году, следующем за отчетным. При этом, по нашему мнению, должны быть установлены критерии оценки вероятности достижения показателей, при которых выплачивается премия и, следовательно, предусмотреть возможность корректировки резерва, если по состоянию на конец отчетного года имеется вероятность того, что установленные показатели не будут достигнуты или будут достигнуты не в полном объеме. При признании подобного оценочного обязательства также следует уточнить рабочий план счетов организации — в части перечня субсчетов, открываемых к счету 96.

Посредством создания резервов также может осуществляться хеджирование финансовых рисков. Документами системы нормативного регулирования бухгалтерского учета порядок учета подобных операций не регулируется. Рекомендациями 2021 разъяснено, что в подобных ситуациях в учетную политику организации могут включаться способы ведения бухгалтерского учета инструментов хеджирования финансовых рисков и связанных с такими инструментами фактов хозяйственной жизни, разработанные исходя из МСФО (IFRS) 9 «Финансовые инструменты» или МСФО (IAS) 39 «Финансовые инструменты: признание и оценка», введенных в действие для применения на территории Российской Федерации приказами Минфина России соответственно от 26.08.2015 № 133н и от 25.11.2011 № 160н.

Также в составе оценочных обязательств экономические субъекты могут учитывать выданные гарантии (гражданское законодательство допускает выдачу независимых гарантий не только кредитными организациями, но и иными экономическими субъектами). Для признания выданных гарантий в составе оценочных обязательств необходимо соблюдение условий, установленных п. 5 ПБУ 8/2010. Так как условия сформулированы в самом общем виде, по нашему мнению, организациям, предполагающим выдачу независимых гарантий, целесообразно конкретизировать отдельные элементы (перечень обстоятельств, оцениваемых при анализе вероятности возникновения соответствующего события хозяйственной жизни, порядок оценки величины оценочного обязательства и вероятного уменьшения экономических выгод). Разумеется, при необходимости должен быть скорректирован рабочий план счетов.

Кроме того, следует иметь в виду, что при невыполнении хотя бы одного из условий, установленных ПБУ 8/2010, гарант раскрывает в бухгалтерской отчетности условное обязательство, то есть в системном учете такое обязательство не отражается. Следовательно, в учетной политике уместно определить порядок аналитического учета условных обязательств.

Учет расчетов с подотчетными лицами

Рекомендации 2015 обращают внимание на то, что с 2015 г. изменен порядок документального оформления командировочных расходов. В общем случае фактический срок пребывания работника в служебной командировке, определяется по проездным документам.

Вместе с тем организациям фактически предоставлено право для указанных целей использовать и иные документы. Таким образом, представляется целесообразным включить в Положение о командировках (приложение к учетной политике для целей бухгалтерского учета) перечень документов, которые может представить командированный работник в подтверждение произведенных расходов и фактического срока командировки.

Учет отдельных видов материально-производственных запасов

Рекомендациями 2021 разъяснено, что в случае, если в процессе производства продукции, выполнения работ или оказания услуг образуются отходы, то их стоимость должна отражаться на субсчете 10-6 «Прочие материалы» счета 10 «Материалы». При этом стоимость отходов определяется организацией исходя из сложившихся цен на лом, утиль, ветошь и т.п. (то есть по цене возможного использования или продажи). Стоимость учтенных отходов относится в уменьшение стоимости материалов, отпущенных в производство.

Обращаем внимание на то, что имеются в виду только так называемые возвратные отходы — отходы, образование которых обусловлено технологическими схемами. При формировании себестоимости продукции, работ или услуг стоимость таких отходов отражается со знаком «минус», что предполагает открытие отдельного субсчета к счету 20 (или иному счету учета производственных затрат).

Отходы, образующиеся при демонтаже или ликвидации внеоборотных активов и материально-производственных запасов, также учитываются на субсчете 10-6, но в корреспонденции со счетом учета прочих доходов — 91 (то есть относятся не на уменьшение себестоимости, а непосредственно на увеличение балансовой прибыли).

Отраслевые и географические особенности осуществления деятельности организаций сферы материального производства могут обуславливать необходимость создания страхового запаса активов (как правило, материально-производственных запасов). Рекомендациями 2016 обращено внимание на то, что нормативными правовыми актами по бухгалтерскому учету не установлены специальные правила отражения в бухгалтерском учете затрат на приобретение (создание), содержание отдельных видов активов, формирующих соответствующий страховой запас организации. В подобных случаях рекомендовано формировать страховой запас отдельных видов активов (например, оборудования, узлов и запасных частей, материалов), стоимость таких активов определяется организацией путем суммирования фактически произведенных затрат на покупку, изготовление в соответствии с ПБУ 5/01, ПБУ 6/01, ПБУ 10/99.

По нашему мнению, в организациях, создающих страховой запас, порядок его формирования, использования и оценки должен быть вынесен в отдельное приложение к учетной политике экономического субъекта.

Учет операций по начислению и уплате торгового сбора

Особенностью торгового сбора является то, что уплаченные (подлежащие уплате) организацией суммы сбора уменьшают сумму налога на прибыль (авансового платежа), исчисленного по итогам налогового (отчетного) периода, и относятся в бухгалтерском учете на расчеты с бюджетом по налогу на прибыль.

Таким образом, возникает необходимость введения в рабочий план счетов нового субсчета к счету 68. Кроме того, отдельно может быть прописана схема зачета сумм сбора по расчетам с бюджетом по налогу на прибыль организаций.

Учетная политика УСН

Нюансы налоговой учетной политике при «упрощенке» зависят от выбранного объекта: «доходы» (6%), или «доходы минус расходы» (15%).

Применяя УСН «доходы», в налоговой политике следует отразить:

- порядок учета доходов,

- указать, как уменьшают налоговую базу уплаченные страхвзносы,

- в каком порядке, и по какой ставке рассчитывается налог и авансовые платежи,

- налоговый регистр — КУДИР.

При объекте «доходы минус расходы» особое внимание следует уделить не только доходам, но и расходам, указав:

- порядок учета основных средств, метод начисления амортизации,

- состав материальных расходов,

- порядок учета затрат на реализацию (при их наличии),

- признание прошлых убытков в текущем периоде,

- порядок исчисления и уплаты минимального налога,

в остальном пункты налоговой политики будут аналогичны тем, что указываются для УСН по «доходам».

Учет товарно–материальных ценностей

8. Материальные затраты состоят из стоимости покупки материалов, затрат на премиальные, выданные работникам, таможенных сборов, транспортных расходов, а также убытки, понесенные от необходимости воспользоваться компьютерными и информационными услугами. НДС, удержанный при закупке материальных запасов, следует вынести отдельной графой тогда, когда они признаются материалами, входящими в состав расходов.

9. Материальные затраты учитываются по мере оплаты и подлежат корректировке на цену материалов, еще не применимых в коммерческой деятельности.

10. Расходы, связанные с ГСМ, учитываются по норме в материальных затратах.

11. Нормативы для признания затрат по ГСМ распределяются и указываются в порядке осуществления поездок, основанием для составления документации выступают путевые листы. Суммы, вносимые в книгу, не могут превышать установленные лимиты.

12. Цена продукции, купленной в целях последующей реализации, обозначается, полагаясь на цену приобретения согласно заключенного соглашения.

13. Цена товаров, пущенных на перепродажу, включается в состав расходов по мере реализации продукции, выбранный метод оценки – средней стоимости.

14. НДС также описывается по мере реализации товаров.

15. Затраты, имеющие отношение к покупке продукции, записываются в состав расходов по мере фактического погашения задолженности.

16. Запись в книге учета ведется, опираясь на платежное поручение или накладную на отпуск продукции клиенту.

Учетная политика ОСНО

Один из главных пунктов налоговой политики при ОСНО – ведение учета по налогу на прибыль. В документе следует отразить:

- порядок признания прямых и косвенных расходов предприятия (кассовый, или метод начисления),

- порядок учета основных средств, применяются ли повышающие коэффициенты при амортизации, амортизационная премия, для каких объектов,

- методы оценки материалов, сырья и товаров,

- формируются ли резервы для равномерного распределения расходов в течение года (отпусков, по сомнительным долгам, на ремонт ОС и др.),

- учет операций с ценными бумагами,

- в каком порядке исчисляется и уплачивается налог на прибыль и авансовые платежи по нему,

- применяемые налоговые регистры и т.д.

Особенности учета НДС при формировании учетной политики стоит указать тем, кто от налога освобожден, или проводит операции, облагаемые по ставке 0% — это касается порядка распределения «входящего» НДС.