Учетная политика — это единый документ, устанавливающий правила ведения учета в коммерческой организации. В нем отражаются способы документооборота, инвентаризации, обработки информации, оценки и контроля операций и фактов деятельности. Применение выбранных правил влияет на финансовый результат и налогооблагаемую базу.

Нормативные акты, регулирующие бухгалтерский и налоговый учет, предоставляют выбор способов их ведения. Выбранный способ записывают в учетную политику.

Существуют три вида документа:

- для бухгалтерских целей — обязательна для всех организаций;

- для налоговых целей — обязательна для организаций и ИП;

- для отчетности по международным стандартам МФСО — обязательна для организаций, составляющих отчетность по МФСО.

Если организация не закрепила выбранный метод приказом, то при проверке контролирующие органы вправе применить способ учета, увеличивающий налоговую нагрузку.

Сроки утверждения документа

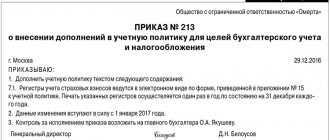

Бытует мнение, что учетную политику требуется утверждать в конце каждого календарного года. Но это не так. Если в деятельности, бухучете и налогообложении организации ничего не изменилось, то «переутверждать» документ не нужно. Следует пользоваться уже действующей. Если же произошли изменения, то придется переработать документ. Коррективы допустимо утвердить отдельным приказом, определив только конкретные нововведения. Также организация вправе отменить действие старых правил отражения хозяйственных операций и формирования отчетности и подготовить новый приказ.

Сроки утверждения и внесения изменений в учетную политику определены на законодательном уровне:

| Событие | Срок утверждения для БУ | Срок для налогового учета |

| Создание новой организации | Утвердите правила бухучета не позднее 90 календарных дней с момента регистрации организации (п. 9 ПБУ 1/2008) | Утвердите новую учетную политику не позднее окончания первого отчетного налогового периода (п. 12 ст. 167 НК РФ) |

| Внесение изменений | По общепринятым требованиям изменения внесите в текущем периоде, но применяйте обновленные положения с нового календарного года (п. 10 и п. 12 ПБУ 1/2008) | Если компания изменила методы ведения налогового учета или же были существенные изменения в деятельности, то применять изменения учетной политики следует с нового налогового периода (ст. 313 НК РФ). При изменении законодательных норм используйте нововведения с даты вступления в силу законодательных нововведений |

| Внесение дополнений | На момент, когда уточнения и дополнения стали необходимыми для дальнейшего ведения бухучета (п. 10 ПБУ 1/2008) | Утвердите дополнения в том периоде, в котором данные уточнения стали необходимыми для ведения налогового учета (ст. 313 НК РФ) |

Обратите внимание, что дополнение и изменение — это абсолютно разные вещи.

Чтобы быстро и правильно составить документ, используйте бесплатно конструктор учетной политики на 2021 год от экспертов КонсультантПлюс.

Для чего оформлять учетную политику

Это основной документ, который устанавливает:

- порядок ведения бухгалтерского учета учреждения;

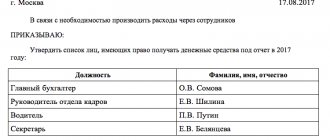

- круг ответственных лиц;

- формы, регистры и бланки первичной документации;

- документооборот;

- порядок и систему налогообложения производства или реализации товаров, работ, услуг.

В нем подробно раскройте все особенности ведения бухучета и налогообложения.

Документ утверждают на год или на несколько лет. Но в 2021 году всем учреждениям без исключения придется закрепить в нем большое количество изменений, установленных обновившимся законодательством.

При формировании следует опираться на действующее законодательство:

- Федеральный закон от 06.12.2011 № 402-ФЗ в части определения метода ведения бухучета на предприятии, определения круга ответственных лиц за организацию и ведение.

- Новый федеральный стандарт бухгалтерского учета — Приказ Минфина № 274н от 30.12.2017, который определил исключительные положения для учреждений госсектора.

- Учетная политика учредителя — это новшество, введенное в действие ФСБУ. Теперь составлять основополагающий документ компании следует с учетом требований и положений учредителя.

- Налоговый кодекс РФ в части системы налогообложения, налоговых периодов, ставок, льгот и вычетов. Определяется по всем действующим налоговым обязательствам на текущий и последующие годы.

- Приложение № 1 к Приказу Минфина РФ от 06.10.2008 № 106н (ПБУ 1/2008). В положении закреплены особенности составления учетной политики и обязательные требования к содержанию рабочего документа.

- Приказ Минфина России от 30.03.2015 № 52н. Регламентирует особенности составления, хранения и учета первичной документации.

- Инструкции от 01.12.2010 № 157н, от 16.12.2010 № 174н, от 25.03.2011 № 33н. Устанавливают Единый план счетов, состав и порядок формирования бухгалтерской отчетности.

Упрощенная учетная политика краткая и по смыслу подойдет для малого предприятия, которое ведет бухучет в упрощенном порядке. Исключениями являются: адвокатские конторы, кредитные и микрофинансовые фирмы, жилищные и кредитные кооперативы и те компании, чья отчетность подлежит обязательному аудиту. Ведение упрощенной бухгалтерии пропишите в положениях учетной политики, иначе наказание контролирующих органов неизбежно.

В бухгалтерском учете

В документе под названием «учетная политика для целей бухгалтерского учета» рассматриваются общие способы ведения учета и отраслевая специфика.

Независимо от вида деятельности организации утверждают:

- рабочий план счетов и формы первичных документов;

- способ контроля заготовления, приобретения и списания материально-производственных запасов;

- способ начисления амортизации;

- порядок исправления ошибок.

Торговые организации указывают способ отражения транспортно-заготовительных расходов — в стоимости товара или по мере продажи.

Розничные торговые организации указывают метод учета товаров — по покупным ценам без наценки.

Организации с длительным циклом изготовления продукции указывают способ признания доходов по мере готовности работ, услуг, продукции.

Зачем и как делать общедоступной

С 2021 года положения УП стали общедоступными и открытыми. Это касается не только учредителей в отношении своих подведомственных учреждений, но и всех юридических лиц. Напомним, что индивидуальные предприниматели не обязаны вести бухучет, а следовательно, и составлять УП.

Все представители бюджетной сферы в 2021 году обязаны опубликовать положения учетной политики на своих официальных сайтах. В некоторых случаях копию приказа об утверждении учетной политики вместе с текстом и приложениями придется предоставить учредителю.

Подход позволяет проконтролировать актуальность положений, введенных соответствующим распоряжением. Простыми словами, учредитель уполномочен проконтролировать:

- правильно ли в госучреждении организован и ведется бухучет;

- соответствует ли он заявленным требования и стандартам;

- отвечает ли индивидуальным особенностям отрасли.

При выявлении несоответствий дать распоряжение устранить нарушения в кратчайшие сроки.

В налоговом учете

В зависимости от применяемого налогового режима в учетной политике рассматриваются следующие вопросы:

- метод признания доходов для расчета налога на прибыль: кассовый или по начислению;

- метод определения стоимости списания материалов и товаров: по стоимости единицы, средневзвешенный или метод ФИФО — по стоимости первых закупок;

- метод начисления амортизации основных средств и нематериальных активов: линейный или нелинейный;

- возможность начисления резервов для регулирования налога на прибыль: по сомнительным долгам на оплату отпусков, на гарантийный ремонт и ремонт основных средств;

- форма налогового регистра для расчета налогооблагаемой базы: книга доходов и расходов, книга продаж и книга покупок, самостоятельно разработанные регистры.

Подробнее о формировании учетной политики для целей налогообложения

Что должна содержать УП для ОСНО

(для целей бухгалтерского учета).

(для целей налогового учета).

Это самый объемный вариант учетной политики, поскольку к компаниям на ОСНО применяются наиболее жесткие требования по ведению учета, подготовке и сдаче отчетности.

Учетная политика на ОСНО может оформляться единым документом, содержащим части для бухгалтерского и налогового учета, либо двумя отдельными частями. При этом налоговая политика здесь является наиболее важной, поскольку определяет процесс формирования базы и расчетов основных видов налогов, и особенно — налога на прибыль.

Основные моменты, которые необходимо рассмотреть в бухгалтерской части документа:

- Перечень нормативных документов, которые используются для учета. Если компания использует в какой-то сфере МСФО, то это должно быть прописано;

- План счетов бухучета;

- Оформление бухгалтерской отчетности — список оформляемых форм (например, малым предприятиям дано право составлять упрощенный баланс), детализация раскрываемых показателей, составление пояснительных записок к балансу и приложениям. В этом же разделе указывается, если на предприятии составляется промежуточная отчетность;

- Первичные документы — здесь необходимо упомянуть, какие бланки применяются в типовой форме, а какие — в собственной. Последние нужно будет включить как приложения.

- Кто в организации имеет право подписывать первичку, счета, счет-фактуры и т. д;

- Каким именно образом выполняется учет поступающих материалов, как происходит оценка при поступлении и списании;

- Каким именно способом будет происходить определение курсовых разниц для активов в валютном выражении;

- Каким именно образом происходит списание управленческих и коммерческих расходов, как происходит признание выручки по продукции, у которой производственный цикл более 12 месяцев, как осуществляется учет незавершенного производства;

- Налог на прибыль для целей бухучета — необходимо указать, использует ли субъект ПБУ 18/02, каким именно способом определяется величина налога для отчета о финрезультатах;

- Процесс создания резервов — как именно производится создание резерва на сомнительные долги (обязаны иметь все компании), происходит ли создание резервного фонда (производится по желанию);

- Учет основных средств — в этом разделе устанавливается, как определяется срок использования ОС, какой способ амортизации применяется, как списывается ОС с ценой до 40 тыс. руб, способ проведения переоценки. Для малых предприятий есть возможность начислять амортизацию раз в год, и это также нужно отменить в документе.

В налоговой части документа не нужно указывать способы учета и расчета, если они четко указаны в устанавливающих документах, Однако если предлагается выбрать один из нескольких способов, то это и нужно вносить в документ.

В частности, необходимо отразить следующие моменты:

- Каким из двух способов происходит начисление амортизации;

- Каким методом будет производиться определение цены материалов и сырья;

- Если уплачиваются авансовые платежи по налогу на прибыль — как часто это производится;

- Как часто подается декларация по налогу на прибыль;

- Каким из двух способов будут признаваться доходы;

- Если в предыдущем пункте выбран метод начислений, то как будет указываться оплата работ, какие начаты в одном периоде, а закончены в другом;

- Какие расходы, из указанных в НК будут считаться прямыми;

- Как будет производиться ведение налогового учета — в бухгалтерских регистрах или отдельных.

Вам будет интересно:

Очередность платежа в платежном поручении: что ставить в поле 21 в 2021 году

Для малых предприятий

Субъекты малого предпринимательства (СМП) вправе применять упрощенные бухгалтерские регистры и сдавать упрощенную бухгалтерскую отчетность.

Если организация хочет воспользоваться этим правом, это надо записать в документ.

СМП вправе отказаться от применения 6 бухгалтерских стандартов, таких как «Учет договоров строительного подряда» (ПБУ 2/2008), «Оценочные обязательства, условные обязательства и условные активы» (ПБУ 8/2010) и других.

Следует перечислить все бухгалтерские стандарты, которые не применяются субъектом, в специальном разделе «Применение положений по бухучету».

Упрощенный способ ведения учета

Пояснения также предусмотрены и для организаций, применяющих УСН и сдающих упрощенную отчетность. К таковым относятся некоммерческие организации, субъекты малого предпринимательства (независимо от выбранной ими системы налогообложения) и участники проекта «Сколково». Вышеперечисленные организации обязаны применять установленные федеральными стандартами способы учета и в случае, если таких несколько – выбрать один из существующих. Опять же, как говорилось выше, если подходящего способа нет – можно разработать свой, более подходящий и более рациональный.

Хочется дополнительно упомянуть, что само по себе понятие «требование рациональности» тоже претерпело изменения! Ранее данный термин означал, что бухучет надо вести, ориентируясь на условия хозяйствования и величину организации. Сейчас же разработано дополнение, уточняющее, что требование рациональности помимо этого — еще и соотношение затрат на формирование информации и ее полезности (новая редакция п. 6 ПБУ 1/2008).

Несущественная информация

Теперь в ПБУ 1/2008 введено новое определение — несущественная информация. Что оно значит? Это информация, существование, отсутствие или способ отражения которой никак не влияет на экономические решения, теперь и называется «несущественной». Организация сама устанавливает, что за информация является несущественной на основании ее величины и характера. Пункт 7.4 ПБУ 1/2008 содержит указания на случай, когда руководство федеральными стандартами или же создание новых стандартов ведет к появлению несущественной информации. В такой ситуации бухгалтер сам выбирает способы учета, то есть без применения стандартов. И да, обращаем ваше внимание: данное правило подходит для всех организаций.