Все налогоплательщики должны вести налоговый учет по налогу на прибыль в специальных регистрах. Налоговый учет организуется своими силами, а порядок его ведения закрепляется в учетной налоговой политике (ст. 313 НК РФ). Регистры налогового учета, в которых ведется учет, тоже разрабатываются самостоятельно, поскольку налоговые органы устанавливать обязательные учетные формы не вправе. В этой статье мы рассмотрим, какими бывают налоговые регистры, как они ведутся, и приведем образцы заполнения.

Как создать регистр налогового учета

Чтобы использовать регистры налогового учета, придется затратить время на разработку их формы, а затем закрепить их в приложении к учетной политике, издав соответствующий приказ (абз. 7 ст. 314 НК РФ).

О нюансах формирования налоговой учетной политики читайте в статье «Как составить налоговую политику организации?».

Законодатель не ограничивает налогоплательщиков в выборе вида и формы этих документов, поэтому регистры налогового учета могут выглядеть по-разному. Объем содержащейся в них информации должен давать представление о том, на основании каких документов и каким образом сформирована налогооблагаемая база. Размещение данных в регистре может быть любым (в табличной или текстовой форме) — эти особенности предусматриваются при разработке форм регистров налогового учета.

Единственное, в отношении чего нельзя проявлять инициативу при оформлении регистров налогового учета, — это обязательные реквизиты. Их состав должен соответствовать НК РФ. Например, при расчете налога на прибыль используются регистры налогового учета, содержащие следующую информацию (абз. 10 ст. 313 НК РФ):

- наименование регистра;

- дату составления;

- натуральные (если это возможно) и денежные измерители операции;

- наименование объектов учета или хозяйственных операций;

- подпись ответственного за составление регистра лица и ее расшифровку.

Вести такие регистры можно любым удобным для налогоплательщика способом: на бумаге или электронно.

Какие налоговые регистры существуют по НДС? Ответ на этот вопрос смотрите в Готовом решении от КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Обязательные реквизиты

Отсутствие унифицированных форматов не дает абсолютной свободы налогоплательщикам в части создания регистров. Так, чиновники предусмотрели ряд обязательных реквизитов, при отсутствии которых документ нельзя считать РНУ. К таковым относят:

- Наименование учетной документации. К примеру, компания решила использовать расчетную ведомость в качестве РНУ по НДФЛ. Следовательно, наименование документа «расчетная ведомость» оставить нельзя. Форму нужно скорректировать, изменив наименование, иначе документ нельзя считать регистром НУ.

- Дата составления и период. Данные реквизиты должны определяться без затруднений. Документ, который формируется за неопределенный период времени, нельзя считать учетной документацией. Дата создания (формирования, составления) также должна иметь конкретное значение.

- Денежное или натуральное выражение операций. То есть РНУ должен в обязательном порядке содержать информацию о том, в каком выражении была произведена конкретная операция. Например, доход работника начислен в рублях либо получен в натуральной форме.

- Наименование хозяйственной операции. Любой факт хозяйственной деятельности субъекта должен найти отражение в учете, а следовательно, операция должна иметь определенное наименование. Например, начислен доход, предоставлен вычет, удержан налог, перечислен страховой взнос и так далее.

- Сведения об ответственном исполнителе, его Ф.И.О., должность и подпись. Формы аналитических регистров налогового учета должны быть оформлены соответствующим образом, а также заверены подписью (с расшифровкой) ответственного лица.

Следовательно, аналитические РНУ — это сводные (обобщенные) формы фискального учета, данные которого систематизированы и сгруппированы соответствующим образом (гл. 25 НК РФ) за определенный период времени (отчетный период), без разделения по счетам бухучета.

Требования к налоговым регистрам

Из ст. 314 НК РФ следует, что регистры налогового учета (НУ) заполняются на основании первичных учетных документов непрерывно в хронологическом порядке. Это означает, что беспорядочное или безосновательное занесение данных в регистр, а также пропуски или какие-либо изъятия не допускаются.

ВАЖНО! Расшифровка словосочетания «первичный учетный документ» в НК РФ отсутствует, поэтому подтверждением записей в НУ может служить бухгалтерская первичка (письмо Минфина России от 17.01.2014 № 03-03-06/1/1156).

Не следует забывать, что сформированные налоговые регистры необходимо защищать от несанкционированного исправления. Любые ошибки в регистрах налогового учета исправляются только при соответствующем обосновании, а ответственный исполнитель заверяет все внесенные корректировки своей подписью и указывает дату.

ВАЖНО! Информация, отраженная в регистрах налогового учета, представляет собой налоговую тайну. За ее разглашение (в том числе налоговиками) предусмотрена административная и уголовная ответственность (письмо Минфина России от 12.04.2011 № 03-02-08/41).

Подробнее о требованиях к налоговому учету и налоговым регистрам читайте здесь.

Особые требования

Помимо обязательных реквизитов, чиновники предусмотрели и перечень специальных требований к ведению и заполнению РНУ (ст. 313 НК РФ):

- сведения вносятся с соблюдением хронологического порядка, непрерывно;

- аналитический учет раскрывает порядок формирования налоговой базы;

- порядок хранения документации исключает несанкционированный доступ;

- внесение необоснованных коррективов, исправлений и дополнительных записей недопустимо;

- исправления необходимо вносить согласно действующим рекомендациям;

- исправительные записи должны быть заверены ответственным лицом.

Помимо этого, следует помнить, что РНУ являются предметом налоговой тайны. Лица, имеющие доступ к РНУ, несут персональную ответственность за разглашение этих сведений.

Регистры налогового учета по налогу на прибыль

Для заполнения «прибыльной» декларации понадобится минимум 2 регистра НУ: один по учету доходов, другой по расходам. Информация о полученных доходах и произведенных расходах, сформированная по нормам НУ, позволит определить прибыль — объект налогообложения, без которого расчет самого налога на прибыль невозможен.

О том, какой может быть налоговая база для разных видов налогов, читайте в статье «Основные элементы налогообложения и их характеристика».

Дополнительные регистры придется оформить в случае, когда у налогоплательщика множество видов деятельности, а также, помимо стандартных хозяйственных операций, проводятся операции с особыми условиями перехода права собственности или по которым предусмотрен специальный порядок формирования налоговой базы.

ВАЖНО! Если налогоплательщик не может или не хочет разрабатывать регистры налогового учета, но при этом не желает быть наказанным по ст. 120 НК РФ за их отсутствие, он вправе воспользоваться готовыми. Их формы можно найти в рекомендациях МНС России «Система налогового учета, рекомендуемая МНС России для исчисления прибыли в соответствии с нормами главы 25 НК РФ» от 19.12.2001.

Пример

Специалисты ООО «Ритм» отражают необходимую для расчета налога на прибыль за год информацию в следующих регистрах налогового учета (РНУ):

- РНУ «Доходы от реализации» ООО «Ритм»;

- РНУ «Расходы, уменьшающие доходы от реализации» ООО «Ритм»;

- РНУ «Внереализационные доходы» ООО «Ритм»;

- РНУ «Внереализационные расходы» ООО «Ритм».

Учитывая, что в указанный период внереализационные доходы и расходы у ООО «Ритм» отсутствовали, остановимся подробнее на оформлении регистров налогового учета полученных доходов и осуществленных расходов по основной деятельности.

О нюансах организации налогового учета по налогу на прибыль рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и переходите к Готовому решению бесплатно.

Сколько строк в декларации — столько регистров?

Разобравшись с основными моментами, касающимися статуса и сути налоговых регистров, давайте, поговорим об ответственности. Юридически штраф, напрямую связанный с налоговыми регистрами, установлен только в одной статье Налогового кодекса. Речь идет о статье 120 НК РФ в редакции прошлогоднего Федерального закона №229-ФЗ, который приравнял регистры налогового учета к бухгалтерским регистрам. Теперь отсутствие в организации как тех, так и других признается грубым нарушением правил учета доходов, расходов и объектов налогообложения. За это организации грозит штраф в размере от 10 до 40 тысяч рублей в зависимости от длительности нарушения и его влияния на размер налоговой базы (если отсутствие регистра повлекло ее занижение, штраф больше).

Однако на практике инспекторы пытаются штрафовать организации не только за полное отсутствие регистров. Например, распространена такая ситуация: при проверке инспекторы запрашивают у налогоплательщика регистры налогового учета. При этом список таких регистров, как правило, формируется самими инспекторами, исходя из строк декларации. И соответственно за каждый непредставленный документ налагают штраф по статье 126 НК РФ в размере 200 рублей. А если налогоплательщик выражает несогласие, грозят применить еще и статью 120 НК РФ, то есть оштрафовать за грубое нарушение правил налогового учета.

Но как мы уже выяснили, Налоговый кодекс не содержит требования, чтобы регистры строились непременно по строчкам декларации. Или, проще говоря, в НК РФ нет требования, чтобы каждая строка декларации была обоснована соответствующим регистром. Соответственно, подобное требование инспекторов незаконно. Организация вправе сама решать, какие регистры заводить отдельно в качестве регистров налогового учета, где она будет пользоваться регистрами бухгалтерского учета, а где — дополнит эти регистры необходимыми налоговыми данными (ст. 313 НК РФ). Так что инспекторы могут лишь попросить те регистры, которые обосновывают данные в декларации. И вовсе не обязательно, что количество этих регистров будет совпадать с количеством строк декларации.

Подтверждают этот вывод и суды. В частности, ФАС Поволжского округа в постановлении от 14.07.09 № А65-27027/2007 указал, что аналитический учет, который ведет налогоплательщик, нужен для обобщения информации при определении налоговой базы. При этом аналитический регистр налогового учета может характеризовать любой элемент налоговой базы по выбору налогоплательщика.

Так что привлечь налогоплательщика к ответственности можно только за непредставление тех регистров, которые он действительно должен вести в соответствии со своей учетной политикой. Если же инспекция требует те регистры, которые налогоплательщик не ведет и вести не собирался, то ни о какой ответственности речи быть не может (Постановление ФАС Северо-Западного округа от 10.10.05 № А42-7611/04-15).

«Доходный» регистр НУ

Продолжение примера

Доходы ООО «Ритм» в отчетном периоде складывались из следующих компонентов:

- выручка от реализации продукции собственного изготовления (50 367 000 руб.);

- выручка от реализации покупных изделий (30 590 000 руб.)

- выручка от реализации прочего имущества (300 000 руб.);

ВАЖНО! Учесть в «доходной» части необходимо всю сумму реализованной за отчетный период продукции, за исключением доходов, перечисленных в ст. 251 НК РФ.

О том, какие доходы отражены в ст. 251 НК РФ, читайте в материале «Ст. 251 НК РФ: вопросы и ответы».

ВАЖНО! Оформляя РНУ «Доходы от реализации», не следует забывать, что выручку в регистре и налоговой декларации необходимо указывать без учета НДС и акцизов (п. 1 ст. 248 НК РФ).

Информация для заполнения «доходного» РНУ берется из данных бухучета (по счетам 90 «Продажи» и 91 «Прочие доходы и расходы»).

На нашем сайте вы можете скачать заполненные регистры налогового учета, образецкоторого, относящийся к доходам, оформлен по данным рассмотренного примера.

Регистр учета внереализационных расходов текущего периода

Регистр формируется для определения общей суммы внереализационных расходов, учитываемых в качестве расходов отчетного периода.

Состав внереализационных расходов и убытков, которые в целях налогообложения приравниваются к внереализационным расходам, определен статьей 265 НК РФ.

Регистр обеспечивает возможность вывода информации как по всем, так и по отдельному виду внереализационных расходов, что позволяет произвести детальную расшифровку строк 040, 041 листа 02 Декларации.

Порядок формирования регистра

Порядок формирования регистра приведен на рисунке 1.

Рис.1. Порядок формирования регистра

Регистр вызывается из пункта меню «Налоговый учет — Регистры формирования отчетных данных — Регистр учета внереализационных расходов текущего периода».

Регистр формируется на основании проводок в дебет счета Н09 «Внереализационные расходы» за отчетный период. Каждая такая проводка соответствует строке данного регистра, по этому в дальнейшем при описании показателей регистра будет иметься в виду проводка, по данным которой сформирована строка. Расходы, связанные с операциями по финансовым инструментам, не обращающимся на организованном рынке, в регистре не отражаются.

Отчет предусматривает вывод информации как в целом по всем видам внереализационных расходов, так и по каждому виду расходов.

Состав показателей регистра

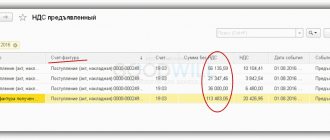

Пример заполнения регистра смотрите на рисунке 2.

Рис. 2. Регистр учета внереализационных расходов текущего периода

Дата операции.

Дате операции соответствует дата принятия к учету внереализационных расходов (дата проводки).

Вид расхода.

Показатель отражает вид внереализационных расходов.

Значения показателя — элементы перечисления «Внереализационные расходы». Возможны следующие значения показателя «Вид расхода»:

- содержание имущества, переданного в аренду;

- проценты по долговым обязательствам;

- услуги банков;

- штрафы, пени, неустойки;

- убытки прошлых лет;

- долги, нереальные к взысканию;

- курсовые и суммовые разницы;

- купля-продажа иностранной валюты;

- переоценка имущества;

- формирование резервов по сомнительным долгам;

- убыток от уступки права требования;

- НДС по списанной кредиторской задолженности;

- операции с финансовыми инструментами, обращающимися на организованном рынке;

- отрицательная разница от переоценки имущества;

- прочие внереализационные расходы.

При формировании проводки в дебет счета Н09, отражающей внереализационные расходы, принятые к налоговому учету, в качестве значения дебетового субконто указывается вид внереализационных расходов, к которым относится данный расход.

Указанный в проводке вид расхода и отражается в данном показателе.

Наименование операции расхода.

Информация об операции, которая повлекла за собой появление суммы внереализационных расходов, признаваемых в качестве расходов отчетного периода для целей налогообложения. Значение показателя — это содержание проводки.

Сумма.

По данному показателю указывается сумма понесенных внереализационных расходов. Значение показателя — это сумма проводки в дебет счета Н09.

Общая сумма расходов.

Данный показатель отражает полную сумму внереализационных расходов и убытков, приравненных к внереализационным расходам, отчетного периода и формируется путем суммирования значений показателя «Сумма» и отражается как его итоговое значение.

Как заполнить «расходный» налоговый регистр

С заполнением «расходных» регистров налогоплательщики могут испытывать определенные трудности. Это связано с тем, что признание расходов в налоговом учете не всегда совпадает с отражением аналогичных расходов в бухучете. Так что использовать бухгалтерские учетные регистры без внесения в них дополнительных корректировок не всегда представляется возможным.

К примеру, отдельные виды расходов в БУ отражаются в полном объеме, а в НУ нормируются (рекламные, представительские и т. д.). А некоторые виды затрат налоговое законодательство вообще запрещает признавать в составе расходов, формирующих налогооблагаемую базу по налогу на прибыль.

О нюансах признания прочих расходов, связанных с производством и реализацией, читайте здесь.

Продолжение примера

Специалист ООО «Ритм» сформировал РНУ «Расходы, уменьшающие доходы от реализации», в котором отразил следующие виды расходов: затраты на основное сырье и материалы, зарплату вместе с начисленными страховыми взносами, амортизацию имущества ООО «Ритм», расходы на тепло, воду, электроэнергию и др.

Информацию для заполнения регистра бухгалтер взял из данных бухучета (по счетам 20, 26, 44, 91 и др.). В отчетном периоде фирма не осуществляла расходов, признание которых в НУ не совпадает с правилами БУ, поэтому корректировать данные бухучета не пришлось.

Образец заполненного регистра налогового учета «Расходы, уменьшающие доходы от реализации» вы также можете скачать на нашем сайте.

ВАЖНО! Если налоговые расходы превысили налоговые доходы и налогооблагаемая база по прибыли в каком-то из периодов (налоговом или отчетном) отсутствует, декларацию налоговикам все равно представить необходимо (п. 1 ст. 289 НК РФ).

Как должен выглядеть регистр

В НК РФ практически нет сведений, касающихся именно вида регистра. В Кодексе есть только общая информация. То есть задача по оформлению документов возлагается на организации.

Но в статье 313 НК РФ указаны обязательные сведения, которые нужно включить в регистр. В частности, это следующие пункты:

- Название.

- Период.

- Название проделанной операции.

- Итоги операции в рублях.

Документ заверяется подписью ответственного сотрудника. Подпись сопровождается расшифровкой.

Если это регистр НДФЛ, в него включаются эти сведения:

- Вид дохода.

- Льготы по НДФЛ, сокращающие налогооблагаемую базу.

- Размеры выплат.

- Даты выплат.

- Размер исчисленного налога.

- Дата удержания налога.

- Информация о платежках, которые подтверждают выплату налога.

Правила, относящиеся к налоговым регистрам, практически идентичны правилам, относящимся к бухгалтерской первичке. А потому у некоторых специалистов возникает вопрос о возможности заменить регистры бухгалтерской документацией. В НК РФ нет запретов касательно этого. Более того, в статье 313 НК РФ есть тому косвенное разрешение. Но в этой же статье прописано, что, если бухгалтерских данных недостаточно, их требуется дополнить. По результатам дополнений и формируется регистр.

ВНИМАНИЕ! Регистры ведутся и в бумажной, и в электронной форме. Электронная документация просто распечатывается, если для этого есть необходимость (к примеру, требование налоговой).

Итоги

Регистры налогового учета разрабатываются самим налогоплательщиком, а их форма утверждается в качестве приложения к налоговой учетной политике. Они могут быть составлены в электронном виде или на бумаге — это значения не имеет. Главное — наличие в них обязательных реквизитов, установленных НК РФ. К информации, отражаемой в регистрах, предъявляется основное требование: все записи должны быть обоснованы и достоверны, а из содержания регистра должно быть понятно, как сформирована налогооблагаемая база.

Если регистры налогового учета налогоплательщиком не ведутся, возможны штрафные санкции со стороны налоговиков по ст. 120 НК РФ.

Налоговые регистры, образцы которых вы можете скачать на нашем сайте, позволяют сгруппировать имеющуюся информацию о доходах и расходах компании и правильно рассчитать налог на прибыль.

Источники: Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

7.1. Основные требования к аналитическим регистрам налогового учета

Как установлено ст. 313 НК РФ, в случае, если в регистрах бухгалтерского учета содержится недостаточно информации для определения налоговой базы в соответствии с требованиями гл. 25 НК РФ, налогоплательщик вправе самостоятельно дополнять применяемые регистры бухгалтерского учета дополнительными реквизитами, формируя тем самым регистры налогового учета, либо вести самостоятельные регистры налогового учета. Соответственно, налогоплательщик при ведении налогового учета может: • в случае, если порядок бухгалтерского учета не отличается от порядка ведения налогового учета, — использовать данные бухгалтерского учета для осуществления налогового учета; • в случае, если порядок бухгалтерского учета отличается от порядка ведения налогового учета незначительно, — дополнить регистры бухгалтерского учета дополнительными реквизитами и тем самым сформировать регистры налогового учета; • в случае, если порядок бухгалтерского учета отличается от порядка ведения налогового учета существенно, — вести самостоятельные регистры налогового учета. Статья 313 НК РФ, запрещая налоговым и иным органам устанавливать для налогоплательщиков обязательные формы документов налогового учета, содержит положение о том, что формы аналитических регистров налогового учета для определения налоговой базы, являющиеся документами для налогового учета, в обязательном порядке должны содержать следующие реквизиты: • наименование регистра; • период (дату) составления; • измерители операции в натуральном (если это возможно) и в денежном выражении; • наименование хозяйственных операций; • подпись (расшифровку подписи) лица, ответственного за составление указанных регистров. Общие положения об аналитических регистрах налогового учета содержатся в ст. 314 НК РФ (несложно заметить, что эти положения во многом аналогичны положениям ст. 10 Федерального закона «О бухгалтерском учете» о регистрах бухгалтерского учета). В статье 314 НК РФ определено, что аналитические регистры налогового учета — это сводные формы систематизации данных налогового учета за отчетный (налоговый) период, сгруппированных в соответствии с требованиями гл. 25 НК РФ, без распределения (отражения) по счетам бухгалтерского учета. При этом указано, что данные налогового учета — это данные, которые учитываются в разработочных таблицах, справках бухгалтера и иных документах налогоплательщика, группирующих информацию об объектах налогообложения. Статьей 314 НК РФ также установлено следующее: • формирование данных налогового учета предполагает непрерывность отражения в хронологическом порядке объектов учета для целей налогообложения (в том числе операций, результаты которых учитываются в нескольких отчетных периодах либо переносятся на ряд лет). При этом аналитический учет данных налогового учета должен быть так организован налогоплательщиком, чтобы он раскрывал порядок формирования налоговой базы; • аналитические регистры налогового учета предназначены для систематизации и накопления информации, содержащейся в принятых к учету первичных документах, аналитических данных налогового учета для отражения в расчете налоговой базы. Самое существенное отличие аналитических регистров налогового учета от регистров бухгалтерского учета — это отсутствие двойной записи. Это означает, что дополнительные реквизиты, которыми налогоплательщик в соответствии со ст. 313 НК РФ вправе самостоятельно дополнять применяемые регистры бухгалтерского учета для формирования регистров налогового учета, не должны предусматривать двойной записи. Формальным отличием аналитических регистров налогового учета от регистров бухгалтерского учета являются источники их ведения. В аналитических регистрах налогового учета систематизируются данные, содержащиеся в разработочных таблицах, справках бухгалтера и иных документах налогоплательщика, группирующих информацию об объектах налогообложения, в регистрах бухгалтерского учета — данные принятых к учету первичных документов. Формальным приведенное отличие является потому, что исходя из приведенной в ст. 313 НК РФ классификации документов, являющихся подтверждением данных налогового учета, разработочные таблицы и справки бухгалтера могут быть отнесены только к первичным налоговым учетным документам. Регистры налогового учета ведутся в виде специальных форм на бумажных носителях, в электронном виде и (или) любых машинных носителях. Согласно п. I ст. 10 Федерального закона «О бухгалтерском учете» регистры бухгалтерского учета ведутся в специальных книгах (журналах), на отдельных листах и карточках, в виде машинограмм, полученных при использовании вычислительной техники, а также на магнитных лентах, дисках, дискетах и иных машинных носителях. Пункт 1 9 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ устанавливает, что при ведении регистров бухгалтерского учета на машинных носителях информации должна быть предусмотрена возможность их вывода на бумажные носители информации. Согласно ст. 314 НК РФ формы регистров налогового учета и порядок отражения в них аналитических данных налогового учета, данных первичных учетных документов разрабатываются налогоплательщиком самостоятельно и устанавливаются приложениями к учетной политике организации для целей налогообложения. Регистры налогового учета формируются по всем операциям, тем или иным образом учитываемым для целей налогообложения. Там же указано, что если порядок группировки и учета объектов и хозяйственных операций для целей налогообложения соответствует порядку группировки и отражения в бухгалтерском учете, то регистры бухгалтерского учета могут быть заявлены налогоплательщиком как регистры налогового учета и, следовательно, объекты, учтенные в подобных регистрах, будут учтены для исчисления налоговой базы в размерах и порядке, предусмотренном как в бухгалтерском учете, так и в законодательстве о налогах и сборах. Налогоплательщик анализирует хозяйственные операции, возникающие при осуществлении им деятельности, и самостоятельно определяет, по каким объектам учета он должен разработать и утвердить формы регистров налогового учета, в которых должна быть обеспечена совокупность всех данных, необходимых для правильного определения показателей налоговой декларации по налогу на прибыль организаций, исходя из требований гл. 25 НК РФ по вопросу учета соответствующих доходов и расходов. Правильность отражения хозяйственных операций в регистрах налогового учета обеспечивают лица, составившие и подписавшие их. Совершенно аналогичное положение содержит п. 2 ст. 10 Федерального закона «О бухгалтерском учете» в отношении регистров бухгалтерского учета. При хранении регистров налогового учета согласно ст. 314 НК РФ должна обеспечиваться их защита от несанкционированных исправлений. Исправление ошибки в регистре налогового учета должно быть обосновано и подтверждено подписью ответственного лица, внесшего исправление, с указанием даты и обоснованием внесенного исправления. Практически аналогичные положения в отношении регистров бухгалтерского учета содержатся и п. 3 ст. 10 Федерального закона «О бухгалтерском учете». Разница состоит в том, что согласно дополнению, внесенному в ст. 314 НК РФ Федеральным законом от 29 мая 2002 г. №57-ФЗ, исправление ошибки в регистре налогового учета должно быть обосновано и подтверждено подписью не просто лица, внесшего исправление, а ответственного лица (видимо, это дополнение подразумевает то, что исправления в регистр налогового учета могут вносить только лица, составившие и подписавшие этот регистр). Кроме того, при внесении исправления в регистр бухгалтерского учета Федеральный закон «О бухгалтерском учете» не предусматривает (но, очевидно, что подразумевает) указание в регистре обоснования внесенного исправления.

| Вперед |

Пример бухгалтерского регистра

Одним из наиболее распространенных регистров является оборотно-сальдовая ведомость. Она не только проста в заполнении, но также необходима к заполнению любому коммерческому предприятию: фактически, именно эта ведомость отражает нынешний баланс предприятия, а также его общую капитализацию.

Поэтому в качестве образца можно использовать именно сальдовую ведомость. Выглядит она достаточно просто: содержание делится на смысловые блоки «Сколько было до учета», «Во время учета» и «К концу учетного периода». Составляется таблица с делением на два подблока под каждым столбцом (блоки «Дебет» и «Кредит», основные в бухгалтерском учете).

Опытному бухгалтеру заполнить такую таблицу совсем несложно, тем более в бух. документации сальдовые ведомости — практически самой простой тип регистра. Однако он дает хорошее начальное понимание того, как выглядит регистр и зачем он нужен, а также как его заполнять.

Как утверждаются и заполняются регистры?

До 2013-го года, когда в законодательство России были введены правки по части оформления бухгалтерских документов, все предприятия должны были фиксировать информацию на унифицированном бланке. Теперь же допустимо использовать любой подходящий для регистрации документ; нужно лишь в обязательном порядке привести в нем следующие данные:

- наименование самого документа;

- юридическое название компании, ведущей учет;

- временной охват документа;

- форма регистров и выбранный порядок классификации;

- указание всех валют и единиц измерения, приводимых в документе;

- ФИО и должность того человека, кто занимается бухучетом.

Утвердить документ в обязательном порядке должен тот человек, кто ответственен за бухучет (как правило, главный бухгалтер): документация должна быть подписана и заверена печатью организации.

Обратите внимание: ранее вносить правки в заполненный унифицированный бланк было запрещено. Теперь же, начиная с 2013-го года, аккуратные исправления в документации стали допустимым явлением.

Как сформировать регистры

Как уже упоминалось, закон не устанавливает форму для регистров. Она определяется организацией самостоятельно. Разработанная форма закрепляется в учетной политике. Для этого требуется издать приказ.

Регистры могут разительно различаться по внешнему виду в зависимости от компании. В законе нет ограничений, касающихся формы. Но налогоплательщик должен соблюдать общее правило – в регистрах указываются все сведения, требующиеся для налогового учета. Из предоставленных данных должно быть ясно, как формировалась база под налогообложение.

Данные можно по-разному группировать. Допускается использование таблиц, списков. Однако применяемый инструмент группировки должен быть внесен в учетную политику.

Несмотря на определенную свободу, налогоплательщик должен помнить о ряде ограничений. В частности, в регистре должны присутствовать обязательные реквизиты. Если этих реквизитов нет, регистр будет считаться недействительным.