Как ясно из названия налога, его плательщиками являются владельцы транспортных средств. Какой формулой воспользоваться для расчета, в какие сроки перечислить транспортный налог — эту информацию вы найдете в статье.

Налог на транспорт платят собственники транспорта. Налог является региональным, то есть ставка транспортного сбора зависит от решения региональных властей.

Все нюансы, касающиеся транспортного налога для юридических лиц, есть в гл. 28 НК РФ.

Чаще всего налог исчисляют с автомобилей и автобусов, которые есть на балансе компании. Однако при специфической деятельности налог платится и с другого вида транспорта. Например, яхт-клуб, сдающий в аренду лодки, катера или яхты, будет платить налог с этого водного транспорта. Но следует учитывать, что не все виды транспорта попадают под налогообложение. Их перечень можно найти в ст. 358 НК РФ.

С 2021 года организации будут сами сообщать в налоговую о том, какой налогооблагаемый транспорт у них имеется. Это необходимо, если инспекторы указали в сообщении об уплате налога не весь транспорт или не отправили сообщение вовсе. Срок подачи сообщения за 2021 год — 31 декабря 2021 года.

Если такое сообщение не отправить, с вас возьмут штраф в размере 20% от неуплаченного налога.

Особенности оплаты транспортного налога юридическими лицами

1Кто рассчитывает транспортный налог для организаций по налоговому кодексу в 2021 году?

Налогоплательщики-организации, в отличие от физ. лиц, рассчитывают размер транспортного налога самостоятельно. Результаты расчетов предоставляются по окончании налогового периода в декларации.

Налогоплательщики-организации исчисляют сумму налога и сумму авансового платежа по налогу самостоятельно.

п. 1 ст. 362 НК РФ

Налогоплательщики-организации по истечении налогового периода представляют в налоговый орган по месту нахождения транспортных средств налоговую декларацию по налогу.

п. 1 ст. 363.1 НК РФ

2Обязаны ли организации вносить авансовые платежи?

Компании в течение года вносят авансовые платежи. Однако субъекты РФ вправе устанавливать свои правила оплаты автоналога, в том числе и освобождать организации от авансов. В этом случае ТН выплачивается единожды в год.

В течение налогового периода налогоплательщики-организации уплачивают авансовые платежи по налогу, если законами субъектов Российской Федерации не предусмотрено иное.

п. 2 ст. 363 НК РФ

3Какие произошли изменения в транспортном налоге для юридических лиц в 2021 году?

Организации для отчетов за 2021 год обязаны использовать новую форму декларации. Бланк 2021 года отличается тем, что в 2-й раздел документа было добавлено несколько новых строк.

Приказ ФНС России от 05.12.2016 N ММВ-7-21/[email protected]

4Нужно ли подавать декларацию по ТН, если организация не владеет транспортными средствами?

Декларации по ТН оформляют только организации-налогоплательщики. Если юр. лицо налогоплательщиком не является, то есть если на компанию не зарегистрированы автомобили либо зарегистрированы авто, которые налогом не облагаются (например, сельхозтехника), то представлять декларацию не нужно.

Кодексом… не предусмотрена обязанность представлять в налоговые органы налоговые декларации (налоговые расчеты по авансовым платежам) по транспортному налогу организаций, не признаваемых налогоплательщиками этого налога, в том числе организаций, на которых в установленном порядке зарегистрированы транспортные средства, не являющиеся в соответствии с пунктом 2 статьи 358 Кодекса объектом налогообложения.

ФНС РФ от 03.04.2008 N ШС-6-3/[email protected]

5По какой формуле рассчитывается автоналог для юр. лиц?

ТН = (Налоговая база) х (Налоговая ставка) х (Коэффициент Кп) х (Коэффициент Кв).

Налоговая база — это не что иное, как мощность автомобиля в лошадиных силах. То есть для авто с мощностью двигателя в 75 л.с. налоговая база = 75. Точное количество лошадиных сил указано в документах на авто — в ПТС и СТС. Остальные составляющие формулы мы рассмотрим отдельно.

История транспортного налога в России

История транспортного налога в России берет свое начало еще в 20-е годы 20-го века. Почти 100 лет назад транспортными средствами были лошади, конные экипажи, велосипеды и т.п. Однако в постановлении ВЦИК «О волостном бюджете» от 1924 года уже есть в разделе «Доходные источники» пункт «Налог с транспортных средств». С тех пор транспортный налог претерпевал множество изменений, а список объектов налогообложения становился всё шире.

К 1981 году технический прогресс привел к исключению из числа налогоплательщиков велосипедистов, владельцев лошадей и прочих ездовых животных. С этого года на величину транспортного налога стала влиять только мощность автомобиля. В 1991 году впервые ставки налога на транспорт дифференцировали в зависимости от их мощности.

Еще через 10 лет Федеральный дорожный фонд РФ был упразднен. Новый федеральный закон о налоговых ставках приблизил их к тем значениям, которые выглядят привычными и сегодня. Это означало одно – резкое увеличение налоговых ставок, при этом региональные власти могли их увеличивать либо уменьшать. Ранее, до указанной реформы, все отчисления с водителей шли в специальные дорожные фонды. И далее все сборы тратились именно на поддержание дорог в приличном состоянии. Сейчас же весь транспортный налог идет бюджет региона и им же распределяется на различные нужды по собственному усмотрению.

В 2013 году принят Федеральный закон «О внесении изменений в статью 362 части второй Налогового кодекса Российской Федерации». Он дополнил правила исчисления транспортного налога введением повышающих коэффициентов для дорогих авто. С тех пор значительных изменений не происходило. Мы описали лишь вкратце, как долго существует транспортный налог в России и как много изменений претерпел порядок его расчета. При этом многие автолюбители искренне не понимают, за что и почему они платят. Ведь, даже если машина стоит в гараже годами, но мощность у нее большая, приходится платить налога больше, чем при интенсивной эксплуатации дорог менее мощными авто. Кроме того, как мы писали выше, само предназначение взимания транспортного налога стало весьма расплывчатым. На протяжении нескольких последних лет регулярно появляются слухи и рождаются всевозможные обсуждения об «отмене» транспортного налога, а точнее замене его или экологическим сбором, или включением его в стоимость бензина, и др. Однако против указанных инициатив выступало правительство РФ, поскольку это приведет к выпадению доходов бюджетов субъектов РФ. И когда что-то изменится – неизвестно.

Ставка транспортного налога для юридических лиц

Налоговая ставка — один из основных параметров расчета дорожного налога. Налог для юр. лиц и для физ. лиц рассчитывается по одним и тем же ставкам. А значит, сумма автоналога для организаций и граждан отличаться не будет.

Размеры ставок варьируются по регионам, так как согласно Налоговому кодексу, субъекты РФ имеют право самостоятельно их устанавливать в зависимости от:

- Типа ТС (легковой/ грузовой автомобиль, автобус, мотоцикл и пр.);

- Мощности двигателя в лошадиных силах;

- Года выпуска;

- Экологического класса.

Посмотреть ставки транспортного налога для юридических лиц по регионам за 2021 год можно с помощью этой таблицы.

| Выберите свой регион | ||

| 77, 99, 97, 177, 199, 197, 777Москва | 78, 98, 178Санкт-Петербург | |

| 01Республика Адыгея | 30Астраханская область | 57Орловская область |

| 02, 102Республика Башкортостан | 31Белгородская область | 58Пензенская область |

| 03Республика Бурятия | 32Брянская область | 59, 81, 159Пермский край |

| 04Республика Алтай | 33Владимирская область | 60Псковская область |

| 05Республика Дагестан | 34, 134Волгоградская область | 61, 161Ростовская область |

| 06Республика Ингушетия | 35Вологодская область | 62Рязанская область |

| 07Кабардино-Балкария | 36, 136Воронежская область | 63, 163Самарская область |

| 08Республика Калмыкия | 37Ивановская область | 64, 164Саратовская область |

| 09Карачаево-Черкессия | 38, 85, 138Иркутская область | 65Сахалинская область |

| 10Республика Карелия | 39, 91Калининградская область | 66, 96, 196Свердловская область |

| 11Республика Коми | 40Калужская область | 67Смоленская область |

| 12Республика Марий Эл | 41, 82Камчатский край | 68Тамбовская область |

| 13, 113Республика Мордовия | 42, 142Кемеровская область | 69Тверская область |

| 14Республика Саха (Якутия) | 43Кировская область | 70Томская область |

| 15Республика Северная Осетия | 44Костромская область | 71Тульская область |

| 16, 116Республика Татарстан | 45Курганская область | 72Тюменская область |

| 17Республика Тыва | 46Курская область | 73, 173Ульяновская область |

| 19Республика Хакасия | 47Ленинградская область | 74, 174Челябинская область |

| 21, 121Чувашская Республика | 48Липецкая область | 75, 80Забайкальский край |

| 22Алтайский край | 49Магаданская область | 76Ярославская область |

| 23, 93, 123Краснодарский край | 50, 90, 150, 190, 750Московская область | 79Еврейская АО |

| 24, 84, 88, 124Красноярский край | 51Мурманская область | 83Ненецкий АО |

| 25, 125Приморский край | 52, 152Нижегородская область | 86, 186Ханты-Мансийский АО |

| 26, 126Ставропольский край | 53Новгородская область | 87Чукотский АО |

| 27Хабаровский край | 54, 154Новосибирская область | 89Ямало-Ненецкий АО |

| 28Амурская область | 55Омская область | 95Чеченская Республика |

| 29Архангельская область | 56Оренбургская область | |

Обратите внимание: Те области России, в которых закона о транспортном налоге нет, пользуются общими ставками, указанными в ст. 361 НК РФ.

Налоговая база

Налоговой базой является:

- мощность двигателя в лошадиных силах – для ТС, имеющих двигатели (за исключением воздушных транспортных средств с реактивными двигателями);

- валовая вместимость в регистровых тоннах – для водных несамоходных (буксируемых) транспортных средств;

- паспортная статистическая тяга реактивного двигателя в килограммах силы – для воздушных транспортных средств с реактивным двигателем;

- единица транспортного средства – для остальных водных и воздушных транспортных средств.

Налоговую базу определяйте отдельно по каждому ТС.

Такие правила установлены статьей 359 Налогового кодекса РФ.

Коэффициент КП транспортного налога для юридических лиц

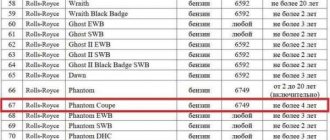

Коэффициент КП (повышающий коэффициент) используется для расчета налога на легковые автомобили, стоимость которых превышает 3 млн руб. Список таких авто обновляется каждый год, найти его можно на сайте Минпромторга.

Коэффициент на роскошь применяется не только для организаций, но и для автовладельцев-граждан. Он зависит от средней стоимости и года выпуска машины.

Размеры коэффициентов согласно п. 2 ст. 362 НК РФ смотрите в таблице:

| Стоимость машины | Сколько лет прошло с года выпуска | Повышающий коэффициент |

| 3 — 5 млн руб. | 2 — 3 года | 1,1 |

| 3 — 5 млн руб. | 1 — 2 года | 1,3 |

| 3 — 5 млн руб. | менее 1 года | 1,5 |

| 5 — 10 млн руб. | менее 5 лет | 2 |

| более 15 млн руб. | менее 20 лет | 3 |

Коэффициент КВ транспортного налога для юридических лиц

Коэффициент Кв (количество месяцев владения ТС за год) используется в том случае, если автомобиль был зарегистрирован на компанию не весь налоговый период, то есть не полный год. Например, если компания оформила на себя автомобиль или сняла его с учета в середине года.

Коэффициент рассчитывается по такой формуле:

- Кв = (Кол-во полных месяцев владения ТС) /12.

Как правильно посчитать количество месяцев при регистрации нового ТС на юр. лицо:

- Если ТС было зарегистрировано 15 числа или ранее — месяц учитывается;

- Если 16-го и позже — не учитывается.

Как правильно посчитать количество месяцев при снятии ТС с учета:

- Если ТС было снято с учета 16 числа и позже — месяц учитывается;

- Если 15-го и раньше — не учитывается.

Например, коэффициент Кв при регистрации автомобиля 16 мая будет равен 7/12. При снятии машины с регистрации этого же числа Кв=5/12.

При перемещении автомобиля внутри организации следует также использовать коэффициент Кв. Допустим, компания оформила автомобиль в ГИБДД 15 апреля, а позже решила передать его в подразделение в другом городе. Дата регистрации на подразделение — 18 ноября. Как правильно рассчитать Кв в этом случае:

1Считаем, сколько полных месяцев автомобилем пользовалась головная организация.

2Считаем, сколько полных месяцев автомобилем пользовалось подразделение.

С 18 ноября до конца года пройдет 1 месяц. То есть Кв подразделения = 1/12.

Используются ли понижающие коэффициенты?

Кроме повышения суммы транспортного налога в расчете участвуют и понижающие коэффициенты. Прежде всего, это льготы, которые распространяются на определенные виды транспорта и отдельные группы плательщиков (пенсионеры, ветераны, инвалиды). Это может быть полное освобождение или частичное снижение, выраженное в процентах. Понижающие коэффициенты распространяются на транспорт, который в отчетном году сменил собственника, например, был приобретен, продан или украден в любом месяце. В этом случае понижение рассчитывается как отношение количества месяцев владения к 12.

Калькулятор для расчета транспортного налога для юридических лиц

Рассчитать транспортный налог для юридических лиц в 2021 году можно с помощью онлайн-калькулятора. Он работает по той же расчетной формуле, однако пока что не учитывает коэффициент Кп. Поэтому для вычисления окончательной стоимости налога на роскошное авто умножьте результат калькулятора на нужный коэффициент.

Калькулятор и правила его использования вы найдете на этой странице.

Используйте онлайн калькулятор, только чтобы узнать приблизительную стоимость налога. Чтобы рассчитать ТН для налоговой декларации, производите расчет по формуле вручную.

Налоговое законодательство о коэффициенте транспортного налога

Коэффициентам, применяемым для расчета транспортного налога, отведена статья 362 Налогового Кодекса РФ.

Пункт 2 указанной статьи определяет размеры повышающего коэффициента для автотранспортных средств стоимостью свыше 3 000 000 рублей.

Пункт 3 документа рассматривает порядок расчета понижающего коэффициента со всеми основополагающими определениями.

Таким образом производить расчет коэффициентов при определении суммы транспортного налога требуется на каждое автотранспортное средство с учетом вышеуказанной статьи российского законодательства.

Налоговая декларация по транспортному налогу для юридических лиц

По окончании налогового периода юр. лица обязаны направлять в налоговую декларацию по ТН. Порядок представления документа закреплен статьей 363.1 НК РФ. Что следует знать из статьи:

1Кто сдает декларацию по транспортному налогу?

Декларацию сдают только юридические лица, у которых в собственности есть транспортные средства, облагаемые автоналогом. Физические лица, а также компании, которые не владеют транспортными средствами, декларацию по ТН не подают.

2Куда следует направлять декларацию?

Декларацию направляют в налоговый орган:

- По месту нахождения юр. лица;

- По месту учета крупнейших налогоплательщиков.

Сделать это можно через представителя, лично, с помощью интернета или по почте.

3Как заполнять и где налоговой декларации по транспортному налогу за 2021 год?

С 2021 года организации обязаны использовать новый формат декларации, утвержденный Приказом ФНС России от 05.12.2016 N ММВ-7-21/[email protected] , а также познакомиться с правилами заполнения документа можно на официальном сайте ФНС.

В приложениях Приказа раскрыты коды, необходимые для заполнения декларации. К примеру, код вида транспортного средства (в декларации строка 030) определен в Приложении №5. Так, легковым автомобилям соответствует код 510 00.

4Где отражается транспортный налог в декларации по налогу на прибыль?

Транспортный и другие налоги отражаются в строке 041 декларации по налогу на прибыль.

Какие транспортные средства облагаются налогом

Объектом налогообложения признаются автомобили, мотоциклы, мотороллеры, автобусы, самолеты, вертолеты, теплоходы, яхты и другие машины и механизмы. Не являются объектом налогообложения:

- весельные и моторные лодки с двигателем мощностью до 5 лошадиных сил;

- легковые автомобили, оборудованные для использования инвалидами;

- тракторы, самоходные комбайны, специальные сельскохозяйственные автомобили, используемые для производства сельскохозяйственной продукции;

- транспортные средства федеральных органов исполнительной власти, где законодательно предусмотрена военная или приравненная к ней служба;

- транспортные средства, находящиеся в розыске, если угон документально подтвержден уполномоченным органом.

Полный список здесь.

Образец заполнения налоговой декларации по транспортному налогу

Декларация по ТН состоит из 3 частей:

- Титульный лист;

- Раздел 1;

- Раздел 2.

Порядок заполнения декларации указан в Приказе ФНС России от 05.12.2016 N ММВ-7-21/[email protected] Ссылку на него мы давали выше. Помните, что в 2021 году следует использовать формат нового образца.

Как заполнить декларацию по транспортному налогу за 2021 год на примере:

1Титульный лист.

Правилам заполнения титульного листа посвящен раздел III Приказа ФНС России от 05.12.2016 N ММВ-7-21/[email protected] Как его заполнить:

- Вверху страницы укажите ИНН и КПП организации. Номера дублируются на каждом листе декларации.

- Номер корректировки — напишите «0—«, если документ представляется первый раз. Если вы направляете его повторно с исправлениями, напишите «1—«.

- Налоговый период — если вы отчитываетесь за год, напишите «34». Если за последний налоговый период (напр., в случае ликвидации) — «50».

- Укажите номер налогового органа, в который направляете декларацию;

- Код по месту нахождения (учета) — напишите «260», если декларируете ТН по месту нахождения авто;

- Напишите полное название организации в блоке «Налогоплательщик».

- Код ОКВЭД следует указать согласно ОК 029-2014

- Напишите кол-во страниц декларации и прилагаемых документов.

- В левом нижнем блоке поставьте цифру 1, если вы являетесь руководителем компании, или 2 — если вы его представитель, и напишите свои Ф.И.О.

- Поставьте дату и подпись.

Блок справа заполняется сотрудником налоговой. Его оставьте пустым.

2Раздел 2

Второй раздел посвящен расчету суммы налога, поэтому заполните его следующим. Давайте разберемся, что следует писать в каждой строке раздела:

- 020 — ОКТМО согласно ОК 033-2013.

- 030 — вид ТС (смотреть в Приложении №5 Приказа);

- 040 — ВИН-код автомобиля (смотреть в СТС или ПТС);

- 050 — марка;

- 060 — гос. номер;

- 070 — дата регистрации ТС;

- 080 — дата снятия учета (только если авто было снято с регистрации в этом году);

- 090 — кол-во лошадиных сил;

- 100 — код для л.с. — «251»;

- 110 — экологический класс;

- 120 — кол-во лет с даты выпуска авто (только в случае, если этот показатель нужен для расчета налога в вашем регионе);

- 130 — год выпуска авто (смотреть в ПТС);

- 140 — кол-во полных месяцев владения ТС;

- 150 — доля владения ТС (если автомобиль принадлежит компании полностью напишите 1/1);

- 160 — разделите кол-во полных месяцев владения авто на 12 и напишите результат десятичной дробью.

- 170 — налоговая ставка в вашем регионе;

- 180 — если авто стоит более 3 млн руб., укажите коэффициент Кп.

- 190 — размер налога на автомобиль — перемножьте показатели строк 090, 150, 160, 170 и 180 и запишите результат.

- 300 — если на авто не распространяются льготы продублируйте здесь результат строки 190.

Рассчитывать налог следует по каждому ТС отдельно. Так, если на компанию зарегистрированы 3 авто, то данный раздел будет состоять из 3 страниц.

3Раздел 1

В первом разделе приводятся окончательные результаты расчетов налога на автомобиль. Пример заполнения раздела:

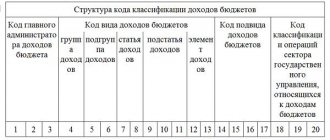

- 010 — КБК следует уточнять на сайте ФНС, так как код время от времени меняется (Смотреть здесь)

- 020 — напишите код ОКТМО;

- 021 — сложите значения строк «300» второго раздела всех ТС с таким же кодом ОКТМО и напишите результат.

- 023, 025, 027, — Если в вашем регионе организации обязаны выплачивать аванс укажите суммы авансов за каждый период.

- 030 — вычтите из числа в строке 021 все авансы и запишите результат.

- Напишите свою фамилию и дату внизу документа.

Оформляя декларацию, придерживайтесь таких правил:

- Если в строке осталось свободное место — поставьте в каждой ячейке прочерк.

- Пишите только заглавными буквами. Придерживайтесь печатного стиля;

- Используйте чернила темно-синего, фиолетового или черного цвета.

- Все расчеты должны производиться в полных рублях. Суммы в 50 копеек и выше округляются до рубля.

- Закрепляйте страницы декларации только такими способами, которые не повреждают бумагу.

Реквизиты для уплаты транспортного налога юридическими лицами по НК РФ

Оплата транспортного налога юридическими лицами в 2021 году производится в налоговый орган по месту нахождения ТС. Куда платить транспортный налог юридическим лицам в зависимости от типа транспортного средства указано в п. 5 ст. 83 НК РФ:

- за водный транспорт — по месту регистрации;

- за воздушный и наземный транспорт — по месту нахождения юр. лица или его обособленного подразделения.

Платежное поручение на оплату автоналога юр. лицом выглядит так:

Реквизиты ИФНС в регионах отличаются, их можно узнать на официальном сайте ФНС. Для этого укажите в форме адрес организации.

КБК согласно Приказу Минфина России от 01.07.2013 N 65н в 2021 году выглядит так:

| Сумма платежа | 18210604011021000110 |

| Пени | 18210604011022100110 |

| Штрафы | 18210604011023000110 |

| Проценты по платежу | 18210604011022200110 |

Подробнее о том, как составить платежное поручение, мы расскажем ниже.

Кто устанавливает

Указанный выше порядок расчета коэффициента устанавливается государством.

Региональные власти не вправе изменять порядок расчета суммы налога на автотранспортное средство по своему усмотрению, так как это противоречит существующему законодательству, а именно налоговому Кодексу РФ.

Размер повышающих коэффициентов и порядок их применения так же устанавливается государственными органами власти.

Как сформировать квитанцию на оплату транспортного налога в интернете, рассказывается в статье: квитанция на оплату транспортного налога. Как законно уменьшить сумму транспортного налога, найдёте здесь.

Начисление пени транспортному налогу для юридических лиц в 2021 году

Субъекты РФ самостоятельно определяют сроки уплаты транспортного налога для юр. лиц. При этом крайний срок согласно п. 1 ст. 363 НК РФ не может быть установлен ранее 1 февраля. Если организация нарушила выплату по налогу, ее ожидает:

- Начисление пени;

Пени начисляются за каждый день просрочки оплаты налога до полного погашения задолженности.

- Штраф;

Штраф ожидает организации, которые не вовремя подали декларацию либо неверно рассчитали налог. Согласно п. п. 1 и 3 ст. 122 НК РФ штраф составит 20% от неуплаченного налога или 40% в случае, если нарушение совершено умышленно.

- Принудительное взыскание недоимки за счет денежных средств или имущества.

В случае неуплаты ТН налогоплательщику высылается уведомление с требованием погасить задолженность. Игнорирование требования приводит к принудительному взысканию долга за счет денежных средств или имущества организации-должника через суд или по решению налоговой согласно ст. 45, 46 и 47 НК РФ.

Начисление пени по транспортному налогу для юридических лиц в 2021 году происходит по такой формуле:

- Пени = (Общий размер налога) х (кол-во дней просрочки) х (1/300 ключевой ставки ЦБ РФ)

Пеня за каждый день просрочки определяется в процентах от неуплаченной суммы налога. Процентная ставка пени принимается равной одной трехсотой действующей в это время ставки рефинансирования Центрального банка Российской Федерации.

п. 4 ст. 75 НК РФ

С 2021 года ставка рефинансирования приравнивается к ключевой ставке ЦБ РФ согласно Указанию Банка России от 11.12.2015 N 3894-У.

Ключевая ставка время от времени изменяется, поэтому перед расчетами ее необходимо уточнить. На 16 июня 2021 года она составляет 9%.

Давайте для наглядности посчитаем, сколько пени будет начислено компании за 30 дней просрочки, если неоплаченный налог составляет 10 тыс. руб.:

- Пени = 10000 х 30 х 1/300 х 9/100 = 90.

Так, через месяц после просрочки общая сумма налога за счет начисления пени вырастет с 10 000 руб. до 10 090 руб.

Льготы по транспортному налогу для юр. лиц

Налоговые льготы по транспортному налогу для юридических лиц закреплены в п. 2 ст. 358 НК РФ. Так, автоналог не нужно платить за:

- промысловые суда;

- суда, которые предназначены для грузовых и пассажирских перевозок;

- сельскохозяйственный транспорт;

- буровые суда и установки, морские платформы и пр.

Кроме федеральных существуют также льготы, установленные региональным законодательством. К примеру, в Москве организации, предоставляющие услуги перевозки пассажиров на общественном транспорте, полностью освобождены от уплаты автоналога.

Посмотреть, какие льготы существуют для юридических лиц в вашем регионе, а также на каких основаниях они предоставляются, можно с помощью таблицы региональных ставок в начале статьи.

Чтобы получить право на льготу, необходимо заблаговременно подать соответствующее заявление и документы, подтверждающие это право, в налоговый орган.

Срок сдачи

Ранее предельные сроки сдачи декларации по транспортному налогу были не позднее 1 февраля следующего года. При совпадении с выходным срок переносился на первый последующий рабочий день. Но в 2021-м форма отменяется: отчитываться в феврале за 2021 год не требуется.

Важные изменения 2021 года

Декларация по транспорту за 2021 год — это последний отчет, который придется сдать налогоплательщикам. В 2021 году декларация по транспортному налогу за 2021 для физических лиц, ведущих предпринимательскую деятельность, и юридических лиц не подается в ФНС. Нововведения закреплены в п. 17 ст. 1, ч. 3, 9 ст. 3 Федерального закона №63-ФЗ от 15.04.2019.

Авансовые платежи по транспортному налогу для юридических лиц

Организации в течение года обязаны трижды в год (по истечении 1, 2 и 3 кварталов) вносить авансовые платежи по ТН. Сроки оплаты авансов установлены региональным законодательством. Как правило, периодические платежи уплачивают до истечения месяца, следующего за окончанием квартала. Такие сроки установлены, например, в Санкт-Петербурге, где авансовые платежи следует вносить не позднее:

- 30 апреля;

- 31 июля;

- 31 октября.

Однако не во всех регионах действуют те же сроки, а в некоторых — авансовые платежи не вносятся вовсе. Уточнять правила оплаты ТН следует в местном законодательстве. Посмотреть порядок внесения авансов по автоналогу для юр. лиц в зависимости от региона можно с помощью таблицы ставок по регионам. Вы найдете ее в начале статьи.

Авансовые платежи по ТН за каждый квартал рассчитываются по такой формуле:

- Аванс = ¼ х (Налоговая база) х (Налоговая ставка) х (Коэффициент Кп) х (Коэффициент Кв)

Проще говоря, аванс равен ¼ от общего размера транспортного налога за 1 автомобиль.

Давайте на примере рассмотрим, как рассчитать авансы по транспортному налогу при продаже автомобиля юридическим лицом, то есть в случае, когда компания владела автомобилем не полный год.

Допустим, московская компания продала легковой автомобиль 13 сентября. Мощность двигателя авто (т.е. налоговая база) = 75 л.с. Как рассчитать аванс за один квартал:

1Определяем налоговую ставку легкового авто с мощностью 75 л.с. для Москвы по таблице. Ставка = 12 руб.

2Стоимость нашего авто не превышает 3 млн руб., поэтому коэффициент Кп не учитываем;

3Считаем полные месяцы владения машиной, чтобы определить коэффициент Кв. С января по август (сентябрь не считается за полный месяц, так как авто было снято с учета до 16 числа) прошло 8 месяцев. Кв = 8/12.

Для расчета полных месяцев учитываем дату перерегистрации авто на нового собственника в ГИБДД, а не дату продажи.

3Подставляем значения в формулу: ¼ х 75 х 12 х 8/12 = 150.

Итак, компания в конце каждого квартала должна выплачивать за данный автомобиль 150 руб. аванса.

Льготы для физических лиц

В Санкт-Петербурге для граждан, владеющих транспортом, введен обширный список льгот по налогу. Приведем перечень групп жителей города, имеющих право на использование сниженной ставки или освобождение от необходимости производить оплату:

- Обладатели звезды Героя СССР или РФ, полные кавалеры орденов Славы или Трудовой Славы, Герои Труда или Соцтруда;

- ветераны и инвалиды боевых действий;

- инвалиды (I, II групп);

- жертвы радиации в Чернобыле, на ПО «Маяк»;

- опекуны детей-инвалидов;

- владельцы выпущенных в СССР до 1990 года легковых автомобилей и мотоциклов;

- граждане в возрасте 60 или 55 лет (мужчины и женщины соответственно);

- супруги погибших при исполнении обязанностей служащих противопожарной охраны или органов внутренних дел и госбезопасности;

- опекуны в многодетных семьях.

ФАЙЛЫОткрыть таблицу льгот по транспортному налогу в г. Санкт-Петербурге

Как юр. лицу оплатить автоналог

Юридические лица оплачивают автоналог по платежному поручению. Совершить оплату можно только безналичным платежом.

Чтобы сформировать платежное поручение, воспользуйтесь услугой на официальном сайте ФНС. Для этого в списке онлайн-сервисов перейдите к и выберите «Заполнить платежное поручение». Заполните все поля специальной формы:

- в строке «Группа налогов» выберите «Налоги на имущество»;

- в строке «Наименование платежа» — «Транспортный налог с организаций»;

- в строке «Тип платежа» — «Сумма платежа»;

- КБК появится автоматически.

Подобным образом заполните форму до конца. Реквизиты будут добавляться по мере того, как вы вводите данные. После того как вы укажите всю необходимую информацию, нажмите на кнопку «Сформировать платежное поручение» и сохраните файл на компьютере.

Уплата автоналога при ликвидации

Порядок оплаты дорожного налога юридическими лицами в случае ликвидации закреплен в статье 49 НК РФ. Согласно ей налог уплачивает ликвидационная комиссия. Выплата ТН производится за счет денежных средств или имущества ликвидируемой компании.

Обязанность по уплате налогов, сборов, страховых взносов (пеней, штрафов) ликвидируемой организации исполняется ликвидационной комиссией за счет денежных средств указанной организации, в том числе полученных от реализации ее имущества.

п. 1 ст. 49 НК РФ

Согласно п. 1 ст. 64 ГК РФ выплаты по налогам осуществляются только после того, как компания погасит задолженности:

1Перед гражданами, чье здоровье пострадало по вине ликвидируемой компании;

2По зарплате сотрудников.

Если после всех выплат у компании не осталось средств на погашение налоговой задолженности, оплатить ее обязаны руководители.

Если денежных средств ликвидируемой организации, в том числе полученных от реализации ее имущества, недостаточно для исполнения в полном объеме обязанности по уплате налогов, сборов, страховых взносов, причитающихся пеней и штрафов, остающаяся задолженность должна быть погашена учредителями (участниками) указанной организации в пределах и порядке, установленном законодательством Российской Федерации.

п. 2 ст. 49 НК РФ

Уплата автоналога при реорганизации

Порядок уплаты налога при реорганизации указан в статье 50 НК РФ. Согласно ей уплачивать налог (а также пени и штрафы по нему) обязан правопреемник вне зависимости от того, знал ли он о налоговых задолженностях реорганизованного юр. лица.

Исполнение обязанностей по уплате налогов реорганизованного юридического лица возлагается на его правопреемника (правопреемников) независимо от того, были ли известны до завершения реорганизации правопреемнику (правопреемникам) факты и (или) обстоятельства неисполнения или ненадлежащего исполнения реорганизованным юридическим лицом указанных обязанностей. При этом правопреемник (правопреемники) должен уплатить все пени, причитающиеся по перешедшим к нему обязанностям. На правопреемника (правопреемников) реорганизованного юридического лица возлагается также обязанность по уплате причитающихся сумм штрафов, наложенных на юридическое лицо за совершение налоговых правонарушений до завершения его реорганизации. Правопреемник (правопреемники) реорганизованного юридического лица при исполнении возложенных на него настоящей статьей обязанностей по уплате налогов и сборов пользуется всеми правами, исполняет все обязанности в порядке, предусмотренном настоящим Кодексом для налогоплательщиков.

п. 2 ст. 50 НК РФ

Правопреемником выступает:

- При слиянии — образованная в результате компания;

- При присоединении — присоединившая компания;

- При разделении — разделившиеся компании;

- При преобразовании — возникшая компания.

Последним налоговым периодом реорганизуемой или ликвидируемой компании согласно п. 3 ст. 55 НК РФ считается промежуток времени с 1 января до даты ликвидации или реорганизации.

Несмотря на то что расчет транспортного налога для организаций проводится по той же формуле, что и для физ. лиц, порядок оплаты автоналога для компаний более сложный, а ответственность выше. Чтобы избежать проблем с налоговой — придерживайтесь правил расчета, вовремя оплачивайте транспортный налог и авансы по нему, а также соблюдайте сроки сдачи декларации.

Налогоплательщики

Самым, пожалуй, важным в транспортном налоге является то, что налогоплательщиками являются организации, на которых зарегистрированы в соответствии с законодательством РФ транспортные средства, признаваемые объектом налогообложения в соответствии со статьей 358 НК РФ. Т.е. продали ли вы автомобиль, сдали ли в аренду, пользуетесь вы им или он находится в разобранном состоянии – всё это не имеет значения.

Пока машина зарегистрирована за вами, налог платите вы.

При этом индивидуальные предприниматели не названы в качестве налогоплательщиков транспортного налога, исходя из чего они его уплачивают как физические лица.