Главная — Новости

- Правила сдачи налоговой отчетности по НДФЛ

- Исчисление НДФЛ: момент определения дохода, полученного работником для начисления налога Как определять доход и платить с него НДФЛ начиная с 2021 года

- Как изменятся даты получения некоторых видов дохода в 2016 году

Этой весной Президент РФ подписал Федеральный закон от 02.05.2015 № 113-ФЗ (далее — Закон № 113-ФЗ), который вносит изменения в порядок исчисления, уплаты НДФЛ, а также сдачи по нему отчетности. Изменения начнут действовать уже со следующего года. Так, одно из самых важных и глобальных новшеств по НДФЛ — это введение квартальной отчетности. Оно предусматривает, что с 2016 года, помимо годовых справок 2-НДФЛ, работодателям придется сдавать в налоговую инспекцию еще ежеквартальные расчеты.

Кроме того, законодатели уточнили некоторые даты получения доходов в целях расчета НДФЛ, которые ранее не были однозначно определены. А также ввели единый срок для перечисления этого налога, который не зависит от того, как происходит выплата дохода — на карточку работника, из кассы или иным способом.

Прежде всего, необходимо сказать о введении нового порядка расчета НДФЛ налоговым агентом

Все налоговые агенты, начиная с 2021 года, обязаны будут представлять в налоговый орган по месту своего учета ежеквартальный расчет

сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом. Данная обязанность представления в налоговые органы расчета сумм НДФЛ, поименованного в п.1. ст. 80 НК РФ, установлена в п.2. ст. 230 НК РФ, который Федеральным законом от 02.05.2015г. № 113-ФЗ изложен в новой редакции.

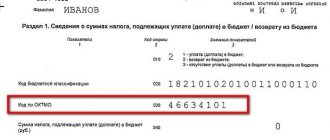

Форма расчета утверждена приказом ФНС России от 14.10.2015г. № ММВ-7-11/[email protected] «Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных агентом (форма 6-НДФЛ

), порядка ее заполнения и представления, а также формата представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в электронной форме». Данный расчет отражает информацию в целом по всем физлицам, то есть расчет не является персонифицированным, и предоставляется налоговыми агентами в налоговый орган не позднее 30 апреля, 31 июля и 31 октября, а за год – не позднее 1 апреля следующего года в соответствии с п. 2 ст. 230 НК РФ.

При всем этом сохранена обязанность налоговых агентов представлять документ, содержащий сведения о доходах физических лиц по каждому физическому лицу, ежегодно не позднее 1 апреля года, следующего за истекшим налоговым периодом по форме 2-НДФЛ, утвержденной Приказом ФНС России от 30.10.2015г. № ММВ-7-11/[email protected] «Об утверждении формы сведений о доходах физического лица, порядка заполнения и формата ее представления в электронной форме».

Относительно способа представления сведений о доходах физических лиц по форме 2-НДФЛ и ежеквартального расчета сумм налога по форме 6-НДФЛ, то в общем случае они представляются налоговыми агентами в электронной форме по телекоммуникационным каналам связи. Отчетность на бумажных носителях налоговый агент может представить только при численности физических лиц, получивших доходы в налоговом периоде, до 25 человек.

Расшифровка аббревиатуры НДФЛ

Приведем расшифровку НДФЛ — сочетание этих букв означает «налог на доходы физлиц». Еще этот налог может называться подоходным, так как удерживается с доходов налогоплательщиков.

Налогоплательщиками являются резиденты, получающие доход как в РФ, так и за пределами страны, а также нерезиденты, источник дохода которых находится в России. Подробнее о том, кто признается резидентами при расчете НДФЛ, говорится в п. 2 и п. 3 ст. 207 НК РФ.

Обращаем внимание на повышение ответственности налоговых агентов

С 1 января 2021 года:

- в соответствии с п. 1.2 статьи. 126 НК РФ непредставление налоговым агентом в установленный срок расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом, в налоговый орган по месту учета влечет взыскание штрафа в размере 1000 рублей за каждый полный или неполный месяц со дня, установленного для представления

- представление налоговым агентом налоговому органу документов, содержащих недостоверные сведения, влечет взыскание штрафа в размере 500 рублей за каждый недостоверный документ. Однако, налоговый агент освобождается от ответственности, если им самостоятельно выявлены ошибки и представлены уточненные документы до того момента, когда налоговая инспекция обнаружила недостоверность содержащихся представленных в документах сведений (согласно новой статьи 126.1 НК РФ)

- в случае непредставления налоговым агентом ежеквартального расчета сумм НДФЛ в течение 10 дней по истечении установленного срока налоговый орган может принять решение о приостановлении операций налогового агента по его счетам в банке и переводов его электронных денежных средств (п. 3.2. статьи 76 НК РФ)

Какая у НДФЛ очередность платежа в 2016–2017 годах?

При оформлении платежных поручений по НДФЛ в 2016-2017 годах следует руководствоваться действующими правилами по заполнению таких документов. Правила по указанию необходимой информации о плательщике и получателях средств при уплате налога НДФЛ в 2016-2017 годах, содержатся в приказе Минфина от 12.11.2013 № 107н, применять который следует в актуальной редакции.

Оформляя платеж по подоходному налогу в 2016–2017 годах, в графе платежного поручения «Очередность платежа» проставляют значение «5», если речь идет о плановых отчислениях. Разъяснения по этому вопросу даны в письме Минфина от 20.01.2014 № 02-03-11/1603, в котором приводится ссылка на произошедшие в гражданском законодательстве изменения. В соответствии с этими изменениями теперь платежи НДФЛ, проводимые банками по платежным поручениям налоговой, имеют очередность «3». А платежи НДФЛ, проводимые в плановом порядке налоговыми агентами (самими налогоплательщиками), имеют очередность «5».

Предоставление стандартных вычетов на детей

Федеральным законом от 23.11.2015г. № 317-ФЗ внесены изменения в НК РФ, касающиеся предоставления стандартных налоговых вычетов на детей. Согласно пп. 4 п. 1 статьи 218 НК РФ основные изменения коснутся:

- родителей и усыновителей

ребенка-инвалида до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I и II групп, то вычет устанавливается в размере

12 000,00 руб. - опекунам, попечителям и приемным родителям

ребенка-инвалида соответственно законодательно вычет установлен в меньшем размере

6 000,00 руб

.

Также отметим, что Закон № 317-ФЗ увеличил предельный размер дохода, облагаемого НДСЛ по ставке 13 % до 350 000,00 рублей, при достижении которого стандартные вычеты на детей не предоставляются (напомним, до 01 января 2021 года данный лимит составлял 280 000,00 руб.).

Пример заполнения разделов 1 и 2 годового расчета

Теперь приведем пример заполнения расчета 6-НДФЛ за 2021 год, чтобы был понятен общий принцип заполнения разделов. Предположим, что в 2021 году от организации получили доход 27 человек. Всего за период с января по декабрь обобщенные показатели для раздела 1 следующие:

- общая сумма начисленного дохода – 8 430 250 рублей (строка 020);

- сумма налоговых вычетов – 126 000 рублей (строка 030);

- сумма исчисленного НДФЛ – 1 079 552 рублей (строка 070);

- сумма налога, не удержанная организацией – 116 773 рублей (строка 080).

Что же касается непосредственно IV квартала 2021 года, то доходы, вычеты и НДФЛ распределились следующим образом:

| Дата дохода | Вид дохода | Сумма дохода | Сумма вычетов | Сумма НДФЛ | Ставка НДФЛ | Удержали НДФЛ | Заплатили НДФЛ |

| 30.09.2016 | Зарплата за сентябрь 2021 г. | 562 000 | 3000 | 72 670 | 13 | 05.10.2016 | 06.10.2016 |

| 30.10.2016 | Зарплата за октябрь 2021 г. | 588 000 | 3000 | 76 050 | 13 | 03.11.2016 | 07.11.2016 |

| 28.11.2016 | Больничные | 14 200 | — | 1846 | 13 | 28.11.2016 | 30.11.2016 |

| 30.11.2016 | Зарплата за ноябрь 2021 г. | 588 000 | 3000 | 76 050 | 13 | 05.12.2016 | 06.12.2016 |

| 30.12.2016 | Зарплата за декабрь 2021 г. | 654 000 | 3000 | 84 630 | 13 | 31.12.2016 | 09.01.2017 |

| 30.12.2016 | Годовая премия | 250 000 | 3000 | 32 103 | 13 | 30.12.2016 | 09.01.2017 |

При таких условиях в разделе 1 нужно показать обобщенные сведения с начала 2021 года нарастающим итогом, а в разделе 2 распределить начисления и выплаты, касающиеся 4 квартала 2021 года. Выглядеть это будет так:

Обратите внимание, что в условиях нашего примера фигурирует зарплата за декабрь и годовая премия за 2021 год, которые выплачены работникам 30 декабря 2021 года. Однако эти выплаты в годовом отчете 6-НДФЛ мы не отразили. При этом не имеет значения, когда вы фактически выплатили декабрьскую зарплату и годовую премию: в 2016 или 2021 году. Их нужно отразить в разделе 2 расчета 6-НДФЛ за I квартал 2021 года, поскольку эти операции будут завершены уже в 2017 году. По последним разъяснениям налоговиков «завершение операции» нужно определять по крайней дате, когда НДФЛ должен быть перечислен в бюджет. Более подробно вопрос об отражении в 6-НДФЛ «переходящих» выплат мы рассмотрим далее.

Предоставление социальных вычетов

С 2021 год поправки, внесенные Федеральным законом от 06.04.2015г. № 85-ФЗ в абзац 2 п. 2 статьи 219 НК РФ, расширяют перечень социальных налоговых вычетов, позволяющих налогоплательщику получить социальный налоговый вычет у работодателя — налогового агента.

К социальным налоговым вычета, предусмотренным пп. 4 (в сумме пенсионных взносов по договору (договорам) негосударственного пенсионного обеспечения), и пп. 5 (в сумме дополнительных страховых взносов на накопительную пенсию) п.1 статьи 219 НК РФ добавлены вычеты, установленные пп. 2 и 3 данного пункта, а именно на обучение и лечение.

Согласно новой редакции п. 2 статьи 219 НК РФ вышеупомянутые социальные налоговые вычеты на лечение и обучение могут быть предоставлены налогоплательщику до окончания налогового периода при его обращении с письменным заявлением к работодателю — налоговому агенту.

При этом установлено обязательное условие: — налогоплательщик должен подтвердить свое право на получение социальных налоговых вычетов. Для этого он представляет соответствующее подтверждение, выданное налоговым органом, в форме уведомления, утвержденной Приказом ФНС России от 27.10.2015г. № ММВ-7-11/[email protected]

Право на получение указанных социальных налоговых вычетов должно быть подтверждено налоговым органом в срок, не превышающий 30 календарных дней со дня подачи письменного заявления и документов, подтверждающих право на получение данных вычетов.

Предельных размер социальных налоговых вычетов, предусмотренных подпунктами 2 — 5 пункта 1 ст. 219 НК РФ (за исключением расходов на обучение детей налогоплательщика, и расходов на дорогостоящее лечение, — данный вычет ограничивается суммой 50 000,00 руб.), в совокупности составляет не более 120 000 рублей за налоговый период. Соответственно, сумма, которую вернет вам налоговая инспекция, в этом случае не превысит 15 600 руб. (120 000 руб. x 13%).

Налог на доходы физических лиц в 2016-2017 годах

НДФЛ в 2021 году претерпел ряд очередных изменений, наиболее существенными из которых стали:

- появление ежеквартальной отчетности о начисленных и уплаченных за отчетный период суммах налога;

- изменение условий освобождения от налогообложения доходов от продажи недвижимости, приобретенной после 01.01.2016;

- предоставление вычетов на лечение и обучение по месту работы;

- рост (до 350 тыс. руб.) суммы дохода, до которого у работника есть право на получение вычета на ребенка;

- рост величины вычетов на детей-инвалидов;

- введение единого срока для уплаты НДФЛ с доходов (не позже рабочего дня, следующего за днем выплаты) с исключением из их числа больничных и отпускных;

- уточнение дат получения некоторых видов доходов (командировочные, зачет встречных требований, списание долга, матвыгода);

- изменение в сторону увеличения на 1 месяц срока для подачи в ИФНС сведений о невозможности удержать НДФЛ с выплаченного дохода;

- установление нового срока (01 декабря следующего года) для уплаты физлицом налога, не удержанного у него налоговым агентом.

О правилах оформления справки о неудержанном у физлица доходе читайте в материале «Сообщаем о неудержанном НДФЛ — образец справки 2-НДФЛ».

Новшества-2017 по НДФЛ, вступившие в силу с начала года, таким разнообразием не отличались:

- в число необлагаемых доходов работника добавлена плата за независимую оценку его квалификации, оплаченная работодателем;

- перечень вычетов, доступных физлицу, дополнен платой за независимую оценку квалификации, которую человек оплатил самостоятельно.

Предоставление имущественных вычетов

Федеральным законом от 29.11.2014г. № 382-ФЗ введена новая статья 217.1 НК РФ «Особенности освобождения от налогообложения доходов от продажи объектов недвижимого имущества».

Согласно п. 3 статьи 217.1 минимальный предельный срок владения объектом недвижимого имущества составляет 3 года

для следующих объектов недвижимого имущества, в отношении которых соблюдается хотя бы одно из следующих условий:

- право собственности получено в порядке наследования или по договору дарения от физического лица, признаваемого членом семьи и (или) его близким родственником в соответствии с Семейным кодексом РФ

- право собственности получено в результате приватизации

- право собственности получено плательщиком ренты в результате передачи имущества по договору пожизненного содержания с иждивением

Во всех остальных случаях минимальный срок владения недвижимостью для освобождения от НДФЛ составляет 5 лет.

А также в статье предусмотрена ситуация, когда доходы налогоплательщика от продажи объекта недвижимого имущества меньше, чем кадастровая стоимость этого объекта по состоянию на 1 января года, в котором осуществлена государственная регистрация перехода права собственности на продаваемый объект недвижимого имущества, умноженная на понижающий коэффициент 0,7.

В этом случае в целях налогообложения доход налогоплательщика принимается равным кадастровой стоимости, умноженной на коэффициент 0,7. Однако, субъекты Российской Федерации на основании п. 6 ст. 217.1 НК РФ законодательно смогут снизить:

- минимальный предельный срок владения объектом недвижимого имущества, указанный в п. 4 названной статьи

- размер понижающего коэффициента, установленного в п. 5 ст. 217.1 НК РФ (0,7) вплоть до нуля для всех или отдельных категорий налогоплательщиков и (или) объектов недвижимого имущества

Внимание!

Положения статьи 217.1 НК РФ (в редакции закона от 29.11.2014г. № 382-ФЗ) применяются в отношении объектов недвижимого имущества, приобретенных в собственность после 1 января 2021 года.

Имущественные вычеты в отношении долей в уставном капитале.

Кроме того, с 1 января 2021г. расширяется перечень оснований предоставления имущественного налогового вычета согласно пп. 1 п. 1 ст. 220 НК РФ (п. 2 ст. 1, ч. 2 ст. 2 Федерального закона от 08.06.2015г. № 146-ФЗ).

Помимо случаев продажи имущества, доли (долей) в нем, доли (ее части) в уставном капитале и уступки прав по договорам, связанным с долевым строительством, предоставляется также в следующих ситуациях:

- при выходе из состава участников общества

- при передаче средств (имущества) участнику ликвидируемого общества

- при уменьшении номинальной стоимости доли в уставном капитале общества

Новая редакция пп. 2 п. 2 ст. 220 НК РФ дополнена положениями, закрепившими особенности предоставления такого имущественного вычета, в частности указанием перечня расходов, связанных с приобретением доли в уставном капитале:

- расходы в сумме денежных средств и (или) стоимости иного имущества, внесенных в качестве взноса в уставный капитал при учреждении общества или при увеличении его уставного капитала

- расходы на приобретение или увеличение доли в уставном капитале общества

При отсутствии документально подтвержденных расходов на приобретение доли в уставном капитале общества имущественный налоговый вычет предоставляется в размере, не превышающем в целом 250 000 рублей за налоговый период.

При получении участником общества дохода в виде выплат в денежной или натуральной форме в связи с уменьшением уставного капитала общества такие расходы учитываются пропорционально уменьшению уставного капитала (абзац 8 пп. 2 п. 2 ст. 220 НК РФ).

В ситуации, когда номинальная стоимость доли в уставном капитале общества уменьшена после ранее произведенного увеличения уставного капитала за счет переоценки активов, расходы на приобретение доли в уставном капитале учитываются в сумме выплаты участнику, превышающей сумму увеличения номинальной стоимости его доли в результате такой переоценки (абзац 9 пп. 2 п. 2 ст. 220 НК РФ).

Согласно п. 7 ст. 220 НК РФ данные имущественные вычеты предоставляются при подаче налогоплательщиком декларации в ИФНС по окончании налогового периода.

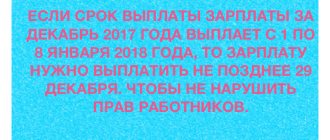

Зарплату за декабрь выплатили в январе

Многие работодатели выплатили зарплату за декабрь в январе 2017 года. Если так, то декабрьскую зарплату, выданную в январе 2017 года, в отчетности 6-НДФЛ за 2021 год показывайте только в разделе 1. Ведь доход в виде зарплаты вы признали в декабре и НДФЛ с него рассчитали в этом же месяце. Следовательно, в расчете 6-НДФЛ за 2016 год распределите выплаты так:

- по строке 020 – начисленный доход в виде декабрьской зарплаты;

- по строке 040 – исчисленный НДФЛ.

Строку 070 расчета 6-НДФЛ за 2021 год, предназначенную для удержанного налога, в этом случае не увеличивают, поскольку удержание состоялось уже в 2021 году (письмо ФНС России от 05.12. 2016 № БС-4-11/23138). В разделе 2 годового расчета декабрьскую зарплату, выплаченную в январе, не показывайте (письмо ФНС России от 29 ноября 2021 г. № БС-4-11/22677)

Зарплату за декабрь выдали после Нового года

9 января 2021 года организация выдала сотрудникам зарплату за декабрь 2021 года – 250 000 р. С выплаты в этот же день удержали НДФЛ – 32 500 р. (200 000 руб. × 13%). Эту сумму добавьте в строку 070 расчета 6-НДФЛ за I квартал 2021 года. В разделе 2 этого же расчета распределите даты по строкам 100–140:

- строка 100 – 31.12.2016 (дата получения дохода);

- строка 110 – 09.01.2017 (дата удержания НДФЛ);

- строка 120 – 10.01.2017 года (дата перевода НДФЛ в бюджет).

Уточнены даты получения дохода и расчеты по НДФЛ для некоторых случаев

Федеральным законом от 02.05.2015г. № 113-ФЗ внесены изменения в ст. 223 и 226 НК РФ.

Так устранена неопределенность в отношении установления даты получения дохода в виде материальной выгоды, полученной на экономии на процентах при пользовании заемными средствами. Согласно введенного законом № 113-ФЗ пп.7. п.1. ст. 223 статьи датой получения доходов от экономии на процентах считается последний день каждого месяца

в течение срока, на который были предоставлены заемные (кредитные) средства.

До 01 января 2021 года согласно позиции Минфина, изложенной в письме от 15.07.2014г. № 03-04-06/34520 при определении налоговой базы по доходам в виде материальной выгоды за пользование беспроцентным займом датами получения доходов в виде материальной выгоды были даты фактического возврата заемных средств.

Помимо этого подпункта для некоторых случаев с 2021 года дата фактического получения дохода определяется как день:

- приобретения товаров (работ, услуг), приобретения ценных бумаг — при получении доходов в виде материальной выгоды. Исключение из этого правила, если оплата приобретенных ценных бумаг производится после перехода к налогоплательщику права собственности на эти ценные бумаги, дата фактического получения дохода определяется как день совершения соответствующего платежа в оплату стоимости приобретенных ценных бумаг (пп. 3)

- зачета встречных однородных требований (пп. 4)

- списания в установленном порядке безнадежного долга с баланса организации (пп. 5)

- последний день месяца, в котором утвержден авансовый отчет после возвращения работника из командировки (пп. 6)

Также федеральным законом № 113-ФЗ внесены поправки в ст. 226 НК РФ. В новой редакции п. 6 ст. 226 НК РФ обязанность налогового агента по перечислению сумм НДФЛ с 2021 года осуществляется не позднее дня выплаты дохода физическому лицу

. Исключение составят выплаты пособий по временной нетрудоспособности, (включая пособие по уходу за больным ребенком), и в виде оплаты отпусков, в этом случае налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога

не позднее последнего числа месяца

, в котором производились такие выплаты.

Согласно новой редакции п. 5 ст. 226 НК РФ, если налоговый агент не может удержать НДФЛ, он должен сообщить об этом и самому налогоплательщику и в инспекцию. С 2021 года увеличен срок, в течение которого это необходимо сделать — не позднее 1 марта года, следующего за истекшим налоговым периодом. До этого срока в налоговую инспекцию необходимо представить справку по форме 2-НДФЛ с признаком «2» – «Уполномоченный представитель».

Формула НДФЛ

НДФЛ вычисляется по следующей формуле:

База налогообложения × Налоговая ставка.

При этом под базой налогообложения понимаются все доходы (в денежной и натуральной форме, а также в форме выгоды материального характера) физлиц, с которых удерживается НДФЛ. При определении налоговой базы из нее исключаются суммы вычетов (имущественных, профессиональных, социальных, инвестиционных, стандартныхе), на применение которых у налогоплательщика есть право.

Налоговая ставка для налогоплательщиков-резидентов составляет 13%, для физлиц-нерезидентов — в большинстве случаев 30% (зарплата — 13%, дивиденды от российских компаний — 15%).

Ставкой в 35% облагаются:

- лотерейные выигрыши, призы (кроме спортивных), подарки, в том числе и от работодателей, свыше 4 000 руб.;

- банковские проценты, превышающие ставку рефинансирования ЦБ, увеличенную на 5 пунктов, — по рублевым депозитам, по вкладам в инвалюте — по ставке выше 9% годовых;

- экономия на процентах по займам потребкооперативов, если их размер меньше 2/3 ставки рефинансирования ЦБ в рублях (9% в инвалюте).

Сниженная налоговая ставка (9%) действует в отношении процентов по облигациям, эмиссия которых была проведена до 01.01.2007. Доходы от ценных бумаг облагаются НДФЛ в размере 30%.

Подробнее о действующих ставках подоходного налога читайте в статье «Какие налоговые ставки по НДФЛ в 2016–2017 году?».

Учет НДФЛ в обособленном подразделении

С 2021 г. сумма НДФЛ, подлежащая уплате в бюджет по месту нахождения обособленного подразделения, определяется исходя из суммы дохода, начисляемого и выплачиваемого физлицам по договорам, заключенным с этими обособленными подразделениями

(п. 7 ст. 226 НК РФ). Ранее в этом пункте речь шла только о

работниках данного

обособленного подразделения.

Таким образом, по новым правилам по месту нахождения обособленного подразделения должны учитываться суммы дохода, выплаченные не только по трудовым, но и по гражданско-правовым договорам.

Учитывая абзацы 4 и 5 пункта 2 статьи 230 Кодекса (в редакции с 1 января 2021 года), налоговые агенты — российские организации, имеющие обособленные подразделения, представляют расчет по форме 6-НДФЛ в отношении работников этих обособленных подразделений в налоговый орган по месту учета таких обособленных подразделений.

В соответствии с абзацем 5 пункта 2 статьи 230 НК РФ организациям, отнесенным к категории крупнейших налогоплательщиков, представляется право выбора представления расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом, либо в налоговый орган по месту учета в качестве крупнейшего налогоплательщика либо в налоговый орган по месту учета такого налогоплательщика по соответствующему обособленному подразделению (отдельно по каждому обособленному подразделению). Данные разъяснения изложены в письме Минфина РФ от 02.09.2015г. № 03-04-06/50652.

При этом налоговые агенты — российские организации, имеющие обособленные подразделения, обязаны перечислять исчисленные и удержанные суммы налога в бюджет как по месту своего нахождения, так и по месту нахождения каждого своего обособленного подразделения (разъяснения приведены в Письме ФНС РФ от 28.12.2015гг. № БС-4-11/[email protected] «О заполнении и представлении расчета по форме 6-НДФЛ налоговым агентом, имеющим обособленные подразделения»).

До 2021 года спорной являлась ситуация, когда индивидуальный предприниматель (ИП), применяющий ЕНВД, состоял одновременно на учете как по месту жительства (на основании п. 3 ст. 83 НК РФ), так и в одном или в нескольких налоговых органах по месту осуществления «стационарной» ЕНВД-деятельности (на основании п. 2 ст. 346.28 НК РФ):

Закон № 113-ФЗ с 1 января 2021 г. устраняет данную неопределенность (новая редакция п. 7 ст. 226 НК РФ).

Налоговые агенты — ИП, которые состоят в налоговом органе на учете по месту осуществления деятельности в связи с применением ЕНВД и (или) патентной системы налогообложения, с доходов наемных работников обязаны перечислять суммы НДФЛ в бюджет по месту своего учета в связи с осуществлением такой деятельности; сведения по форме 2-НДФЛ, сообщения о невозможности удержать НДФЛ, расчеты сумм НДФЛ в отношении своих наемных работников также должны представлять именно в налоговый орган по месту своего учета в связи с осуществлением такой деятельности (новая редакция п. 5 ст. 226, п. 2 ст. 230 НК РФ).

Какие налоги, взимаемые с прибыли физлиц, уменьшают НДФЛ?

В соответствии с п. 5 ст. 225 НК РФ сумма торгового сбора, уплаченного налогоплательщиком в текущем налоговом периоде, уменьшает сумму НДФЛ за этот же период. Для того чтобы воспользоваться таким правом, предприниматель должен уведомить ИФНС о постановке его на учет в качестве плательщика торгового сбора по отношению к объекту осуществления своей хоздеятельности.

Оплата иностранцем, трудоустроенным в России, аванса по НДФЛ по патенту уменьшает сумму удержанного с него подоходного налога. Такой работник подает своему источнику выплат данные об оплате за патент, и налоговый агент корректирует сумму удерживаемого НДФЛ с дохода налогоплательщика на эту сумму.

Доходы от операций на индивидуальном инвестиционном счете и инвестиционный налоговый вычет

Законом от 28.11.2015г. № 327-ФЗ в Налоговый кодекс РФ введена статья 214.9, в которой говорится об особенностях определения налоговой базы, учета убытков, исчисления и уплаты налога по операциям, учитываемым на индивидуальном инвестиционном счете (ИИС).

Напомним, что в соответствии со ст. 10.2-1 Федерального закона от 22.04.1996г. № 39-ФЗ «О рынке ценных бумаг» индивидуальный инвестиционный счет открывается и ведется брокером или управляющим на основании отдельного договора на брокерское обслуживание или договора доверительного управления ценными бумагами, которые предусматривают открытие и ведение ИИС.

Пункт 1 ст. 214.9 НК РФ предусматривает, что налоговой базой по операциям с ценными бумагами, учитываемым на индивидуальном инвестиционном счете, признается доход, определяемый по совокупности соответствующих операций нарастающим итогом за период с начала действия договора на ведение ИИС, причем финансовый результат определяется путем суммирования финансовых результатов, определенных по соответствующим операциям по окончании каждого налогового периода действия договора о ведении ИИС, и финансового результата на дату прекращения действия указанного договора.

Данный финансовый результат определяется отдельно от финансового результата по иным операциям и не уменьшается на сумму отрицательного результата по операциям, не учитываемым на данном счете (п. 2 ст. 214.9 НК РФ).

Согласно п. 3 и 4 ст. 214.9 НК РФ исчисление суммы налога в отношении доходов по операциям, учитываемым на индивидуальном инвестиционном счете, производится налоговым агентом в двух случаях:

- на дату выплаты налогоплательщику дохода (в том числе в натуральной форме) не на индивидуальный инвестиционный счет налогоплательщика

- на дату прекращения договора о ведении индивидуального инвестиционного счета

Также отметим, что в соответствии пп. 2 и 3 п. 1 статьи 219.1 НК РФ налогоплательщик имеет право на получение инвестиционных налоговых вычетов соответственно в сумме денежных средств, внесенных налогоплательщиком в налоговом периоде на индивидуальный инвестиционный счет, или в сумме доходов, полученных по операциям, учитываемым на индивидуальном инвестиционном счете. Особенности предоставления этих вычетов определены в п. п. 3, 4 ст. 219.1 НК РФ.

Подоходный налог в РФ с аванса

При выплате работнику аванса в счет зарплаты работодатель — налоговый агент не удерживает НДФЛ, поскольку удержание НДФЛ возможно лишь в конце месяца при начислении заработной платы (п. 2 ст. 223 НК РФ).

Подробнее о том, почему с аванса не удерживается НДФЛ, читайте в статье «Надо ли и когда платить НДФЛ с аванса?».

А что касается авансом выплаченной премии, то здесь это правило не работает, поскольку премия является доходом, признаваемым по иным правилам (подп. 1 п. 1 ст. 223 НК РФ): на дату фактической выплаты. Значит, произведя частичную выдачу премии авансом ранее оговоренного срока, налоговый агент должен удержать и перечислить НДФЛ в бюджет.

Если выплата аванса предусмотрена гражданско-правовым договором с физлицом, то при такой выплате налоговый агент должен также удержать НДФЛ.

Освобождение от налогообложения НДФЛ

В соответствии с Федеральными законами от 08.06.2015г. № 150-ФЗ, от 23.11.2015г. № 320-ФЗ и от 29.12.2015г. № 396-ФЗ статья 217 НК РФ «Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)» дополнена следующими пунктами 60-65:

60) доходы (за исключением денежных средств) в виде стоимости полученного имущества (имущественных прав), полученные при ликвидации иностранной организации — акционером, имеющим право на получение таких доходов, при одновременном соблюдении определенных данной статьей условий

61) доходы в виде возмещенных налогоплательщику на основании решения суда судебных расходов, понесенных при рассмотрении дела в суде

62) доходы в виде суммы задолженности перед кредиторами, от исполнения требований по уплате которой налогоплательщик освобождается в рамках проведения процедур банкротства гражданина, в порядке, установленном законодательством о несостоятельности (банкротстве)

63) доходы от продажи имущества, подлежащего реализации в случае признания налогоплательщика банкротом и введения процедуры реализации его имущества в соответствии с законодательством о несостоятельности (банкротстве)

64) доходы в виде компенсационных выплат, выплачиваемых вкладчикам в связи с приобретением у них прав (требований) по вкладам в банках и обособленных структурных подразделениях банков, зарегистрированных и (или) действующих на территории Республики Крым и города федерального значения Севастополя»

65) доходы в виде суммы задолженности по ипотечному жилищному кредиту (займу) и материальной выгоды в случаях, предусмотренных положениями данной статьи

Следует заметить, что действие положений пунктов 64 и 65 статьи 217 (в редакции Федерального закона от 29.12.2015г. № 396-ФЗ) распространяется на правоотношения, возникшие с 1 января 2014 года.

Подоходный налог в России

Подоходный налог с физических лиц удерживается налоговыми агентами (или уплачивается самими физлицами) со следующих доходов:

- проценты (которые выше ставки рефинансирования ЦБ + 5 пунктов, кроме процентов по гособлигациям) и дивиденды, получаемые от российских юрлиц и ИП, а также от иностранных компаний;

- выплаты по страховке при наступлении страхового события, получаемые физлицом-страхователем от российских и иностранных компаний;

- доход авторов и владельцев смежных прав, в том числе и при использовании указанных прав за границей;

- арендная плата (платеж за временное платное пользование) за имущество, которое находится в России и за ее пределами;

- от продажи недвижимости, ценных бумаг и доли участия в уставном капитале юрлиц, долговых расписок компаний и другого имущества; местом нахождения данных объектов может быть как Россия, так и зарубежные государства;

- оплата за работы, услуги, выполнение обязанностей по трудовым и гражданско-правовым договорам в РФ и за пределами страны;

- стипендии, пенсии (кроме выплачиваемых ПФР), пособия (кроме государственных), которые получены в соответствии с российским и зарубежным законодательством;

- доходы, полученные при осуществлении перевозок в/из РФ (а также в любых пунктах разгрузки/выгрузки) транспортными средствами; сюда же относится доход российского контролирующего лица от деятельности контролируемой им организации-перевозчика;

- рента от использования ЛЭП, оптико-волоконных линий передачи данных, трубопроводов и компьютерных сетей;

- полученные правопреемниками пенсионные выплаты за усопших застрахованных физлиц;

- другие доходы, получаемые налогоплательщиками в России и за ее пределами, за исключением перечисленных в ст. 217 НК РФ.

Подробнее о доходах, освобожденных от подоходного налога, читайте в материале «Доходы, не подлежащие налогообложению НДФЛ (2015–2016 гг.)».

ФНС настраивает программу на заполнение ИНН в форме 2-НДФЛ

ФНС настраивает программу, которая проверяет справки 2-НДФЛ от работодателей.

Ее доработают, чтобы машина не пропускала справки без этого реквизита или с некорректными номерами. Об этом сообщается в письме от 23 ноября 2015 г. № 11-2-06/[email protected] Если у вас нет информации об ИНН у кого-то из работников, безопаснее выяснить его или перепроверить на сайте ФНС через сервис «Узнай ИНН».

В Приказе имеется пункт о необязательности ИНН

Утвержденный электронный формат, принятый для представления сведений о доходах физических лиц (приказ ФНС России от 30.10.2015 № ММВ-7-11/485), содержит поле для ИНН в 2-НДФЛ физлиц, однако этот реквизит не является обязательным. В порядке заполнения формы 2-НДФЛ (разд. IY, Приложение 2 к Приказу) сказано, что при отсутствии у налогоплательщика ИНН поле не заполняется. В другой части этого же приказа, где речь идет об электронном формате справки, прямо указано на необязательность элемента ИНН:

| Наименование элемента | Сокращенное наименование (код) элемента | Признак типа элемента | Формат элемента | Признак обязательности элемента | Дополнительная информация |

| ИНН в Российской Федерации | ИННФЛ | А | T(=12) | Н | Типовой элемент <�ИННФЛТип> |

Законодательство не обязывает гражданина сообщать свой ИНН при приеме на работу, хотя ИНН и упоминается ст. 57 ТК РФ среди сведений, которые включаются в трудовой договор. Более того, ИНН не обязательно указывать даже в декларациях, заявлениях и других документах, подаваемых в налоговую инспекцию, если гражданин не является индивидуальным предпринимателем (приказ Минфина России, ФНС России от 29.06.2012 № ММВ-7-6/435).

ЧИТАЙТЕ ПО ТЕМЕ:

В каких сферах деятельности поднимутся цены от повышения налога в 2021 году

До недавнего времени ИНН в 2-НДФЛ проставлялся при наличии нужной информации у бухгалтера. Теперь инспекция настаивает на обязательном указании реквизита, исходя из предположения о том, что всем гражданам России ИНН присвоен. Если же работник его не знает или не сообщил работодателю — это проблема организации, которая обязана отчитываться по НДФЛ.

С 1 января действует новая ст. 126.1 НК РФ, в которой за каждый из документов, поданных в инспекцию с недостоверными сведениями, предусмотрен штраф в 500 руб. (напомним, 2-НДФЛ заполняется на каждого работника). Предположим, что при проверке инспекция не находит в своей базе данных по конкретному физическому лицу ФИО, даты рождения, паспорта, ИНН. Дает ли это основания для применения ответственности по ст. 126.1 НК РФ? Логика подсказывает, что до штрафа не дойдет. Дело в том, что наличие и структура показателя проверяются на первом этапе, и справка просто не пройдет форматно-логический контроль. Недостоверность же сведений выявляется уже на третьем этапе проверки, когда сверяются ФИО, дата рождения, паспортные данные и пр.

Более реальна ответственность по ст. 126 НК РФ: 200 руб. за каждый не представленный документ. Эта санкция может быть применена, если справка не пройдет контроль и отчет тем самым не будет сдан в установленный срок.

Задача бухгалтера — собрать ИНН со всех своих работников. Ситуация осложняется тем, что часть из них не знает своего ИНН, часть – не имеет, а некоторые уже уволились и доступа к ним просто нет. Налоговики предлагают искать свой и чужой ИНН на портале nalog.ru через сервис «Узнай свой/чужой ИНН» (service.nalog.ru/inn.do). Для этого потребуются паспортные данные гражданина.

Практика показала, что ИНН удается найти далеко не всем желающим. Как быть, если ИНН не найдется или вовсе отсутствует у работника, налоговики пока не разъяснили. Однако свои вопросы всегда можно адресовать в Управление налогообложения имущества и доходов физических лиц ФНС России.

О сложившейся ситуации бухгалтеру имеет смысл поставить в известность руководство компании, отдел внутренних коммуникаций или кадровую службу. С их помощью разместить на внутреннем портале обращение или направить письмо работникам с просьбой срочно навести справки о своем ИНН либо получить его в инспекции. Руководитель, в свою очередь, может выпустить внутренний документ с соответствующими указаниями, и назначить ответственными, к примеру, начальников отделов.

Зарплата за сентябрь выплачена в октябре

Срок уплаты НДФЛ с зарплаты за сентябрь – в октябре 2021 года. Поэтому в расчете за девять месяцев эту выплату бухгалтер показывал только в разделе 1. Теперь эти суммы нужно перенести в отчетность за 2021 год. См. «6-НДФЛ за 9 месяцев 2021 года: пример заполнения».

В разделе 2 расчета 6-НДФЛ за 2021 год нужно показать зарплату за сентябрь, выплаченную в октябре. Предположим, что сентябрьскую зарплату выдали 10 октября. Бухгалтер заполнит раздел 2 годового расчета 6-НДФЛ так, как на образце. Обоснованность такого подхода подтверждается, например, Письмом ФНС России от 01.08. № БС-4-11/13984.

Выплаты по гражданско-правовому договору: оплата в январе

Рассмотрим еще одну ситуацию, когда акт за выполненные работы (оказанные услуги) по гражданско-правому договору с физическим лицо был утвержден в декабре 2021 года, а оплата по нему прошла в январе 2017 года. В таком случае вознаграждение по договору и НДФЛ с него следует показать в разделах 1 и 2 расчета за I квартал 2021 года. В расчете за 2021 год операцию не показывайте. Это следует из письма ФНС России от 05.12.2016 № БС-4-11/23138.

Если же в декабре выдавался аванс по гражданско-правовому договору, то он должен попасть в раздел 2 годового расчета.

Аванс по договору подряда

Организация выплатила аванс физлицу по договору подряда 19 декабря 2021 года в размере 20 000 р. Удержанный из этой суммы налог составил 2600 р. (20 000 x 13 %). Остаток планируется выдать в январе 2021 года – после завершения и сдачи всех работ.

В такой ситуации аванс подрядчику отражайте в периоде выплаты (в декабре). Дата получения дохода в таком случае — день, когда фирма перевела или выдала деньги человеку. При этом не имеет значения, компания выдает деньги до окончания месяца, за который оказана услуга, или после.

В разделе 2 расчета 6-НДФЛ за 2021 год покажите аванс по строкам:

- 100 «Дата фактического получения дохода» – 19.12.2016;

- 110 «Дата удержания налога» – 19.12.2016;

- 120 «Срок перечисления налога» – 20.12.2016;