Транспортный налог взимается в России с 2003 года и обосновывается он тем, что использование транспортных средств приводит к ухудшению экологии, а также наносит заметный ущерб дорогам и негативно сказывается на здоровье людей. Сегодня вопросы расчета этого вида налогообложения, сроки его уплаты и правила предоставления налоговых льгот изложены в главе 28 Налогового кодекса РФ.

Транспортный налог платят и физические лица, и индивидуальные предприниматели, и организации, на балансе которых состоят автомобили и прочие технические средства передвижения. И если частные автовладельцы в 2021 году не рассчитывают налог самостоятельно (за них это делает налоговая служба), то юридические лица должны определять сумму налоговых отчислений собственными силами, на основании ставок налога и других переменных, влияющих на размер транспортного сбора.

Транспортный налог организаций с 2021 года

Транспортный налог для юридических лиц относится к региональным видам налоговых платежей и регулируется на федеральном уровне (глав. 28 НК), а также местном (нормативно-правовыми актами органов власти субъектов РФ). В соответствии со стат. 356 НК регионами утверждаются ставки ТН, сроки его уплаты, льготы и законные основания по их применению. При этом должны учитываться ограничения, предусмотренные Налоговым Кодексом.

Кто именно признается налогоплательщиком этого налога? По стат. 357 НК транспортный налог для организаций обязателен к уплате при наличии в собственности средств передвижения, зарегистрированных в общеустановленном порядке. Объекты, попадающие под налогообложение, перечислены в стат. 358. В частности, это легковые автомобили и грузовые, мототехника, автобусы различных габаритов, лодки, самолеты и вертолеты, прочие самоходные ТС наземного, воздушного и водного типа (п. 1 стат. 358). Перечень необлагаемых объектов приведен в п. 2 стат. 358.

Своевременное исчисление транспортного налога для юридических лиц выполняется отдельно по каждому зарегистрированному на владельца объекту (п. 2 стат. 362). Предприятия, в отличие от физлиц начисляют ТН самостоятельно, включая авансовые суммы. Если региональными властями отчетные периоды в отдельном субъекте РФ не утверждены, автосбор перечисляется в бюджет единой суммой по итогам года. При этом в соответствии с НК налоговым периодом признается год (календарный), а отчетными – кварталы (стат. 360).

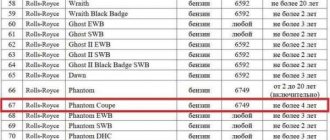

Будет ли меняться транспортный налог для юр лиц в 2021 году? На данный момент никаких глобальных нововведений не наблюдается. ТН никто не отменял, замена на другой сбор также не состоялась. По-прежнему администрированием занимаются региональные власти, утверждая конечные ставки и сроки уплаты. Однако некоторые новшества все же приняты чиновниками. Изменения коснутся собственников престижных дорогих автомобилей стоимостью в 3-5 млн. руб. Размер повышающего коэффициента для них установлен на уровне в 1,1 минимально (стат. 362 НК в обновленной редакции по Закону № 355-ФЗ от 27.11.17 г.). В настоящее время величина коэффициента равна 1.1, 1.3, 1.5.

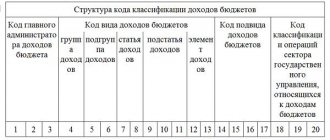

Еще одно изменение действует в части формы налоговой декларации по ТН, которая утверждена ФНС в Приказе № ММВ-7-21/668 от 05.12.16 г. Документ принят в 2021 г., но на практике все юрлица обязаны представлять новый бланк при подаче сведений за 2021 г. В форму добавлены разделы о платежах в «Платон», строки о годе выпуска ТС, информация о регистрации объекта и/или снятии с госучета.

Таблица повышающих коэффициентов

| Средняя стоимость легкового автомобиля | Возраст ТС (включая год его выпуска) | Величина повышающего коэффициента |

| От 3 до 5 миллионов рублей включительно | Не более 1 года От 1 года до 2 лет От 2 до 3 лет | 1,5 1,3 1,1 |

| От 5 до 10 миллионов рублей включительно | Не более 5 лет | 2 |

| От 10 до 15 миллионов рублей включительно | Не более 10 лет | 3 |

| Более 15 миллионов рублей | Не более 20 лет | 3 |

Транспортный налог – тарифы

Окончательные тарифные ставки принимаются региональными властями с учетом максимальных/минимальных ограничений по стат. 361. Уже сейчас утверждено повышение тарифов на отдельные виды ТС в Ленинградской обл. и г. Санкт-Петербурге, Ульяновской обл., Архангельской, Кировской и Костромской. Чтобы точно знать, как рассчитать транспортный налог для юридических лиц, необходимо уточнить процентную ставку по зарегистрированным на компанию ТС. При этом сведения берутся из актуальной редакции регионального закона.

Типичные ошибки

Ошибка № 1: Владелец автомобиля, зарегистрированного в г. Москве, не уплачивает транспортный налог на основании того, что после ДТП транспорт им не используется.

Комментарий: Транспортный налог не будет рассчитываться и взиматься с налогоплательщика г. Москвы, а также и других городов РФ, только после снятия транспорта с учета в органах ГИБДД. Но авто, зарегистрированное на своего владельца, будет облагаться налогом, неважно эксплуатируется оно или нет.

Ошибка № 2: Пенсионер по возрасту, чей транспорт стоит на учете в ГИБДД г. Москвы, требует предоставления ему льгот по транспортному налогу на основании достижения им пенсионного возраста.

Комментарий: В г. Москве пенсионеры по возрасту не относятся к категориям лиц, освобожденных полностью или частично от уплаты налога на транспорт.

Куда платить транспортный налог юридическим лицам

Перечисление ТН по итогам года и кварталов (в случае утверждения отчетных периодов в отдельном субъекте РФ) осуществляется в бюджет регионального уровня по адресу нахождения ТС (п. 1 стат. 363). Последним для всех средств передвижения, кроме водных, признается адрес нахождения предприятия или ОП (стат. 83). Если организация обязана уплачивать авансы по ТН, такие суммы уменьшают итоговую величину налога за год.

Сроки перечисления транспортного сбора регулируются регионами РФ. При этом окончательная дата оплаты не может быть утверждена в субъекте ранее 1 февраля следующего года (п. 1 стат. 363). Здесь идет ссылка на стат. 363.1, где рассматривается порядок представления декларации. Соответственно, в регионе срок перечисления ТН не должен быть установлен ранее даты подачи декларации, то есть ранее, чем 1 февраля (п. 3 стат. 363.1).

Формулы

Общий порядок расчета транспортного налога определен в статье 362 НК РФ, а также дополнительно в региональных законодательных актах об этом платеже.

| ИТОГОВАЯ СУММА К ОПЛАТЕ = БАЗА ПО НАЛОГУ × СТАВКА |

| РАЗОВЫЙ АВАНС ЗА 3 МЕСЯЦА = КОНЕЧНЫЙ НАЛОГ / 4 |

| РАЗОВЫЙ АВАНС ЗА 3 МЕСЯЦА = НАЛОГОВАЯ БАЗА × СТАВКА / 4 |

Остальная сумма по результатам года = Налоговая база * Ставка – Отправленные авансы

Чтобы стало понятно, приведем простой пример расчета транспортного налога.

ПРИМЕР

У московской организации есть грузовик. Сила его двигателя равна 136 л.с. Ставка налога на это средство передвижения составляет 26 руб./л.с. (до 200 л.с. включительно).

136 л.с. × 26 руб./л.с. = 3536 руб.

Транспортный налог для юридических лиц – сроки уплаты в 2018 году

Как правило, сроки для перечисления ТН за отчетные периоды утверждены до последнего числа следующего календарного месяца. К примеру, в Ростовской обл. авансы за 1, 2 и 3 кварталы необходимо уплатить до 03.05.18 г., 31.07.18 г., 31.10.18 г. При этом если последняя дата месяца выпадает на выходной день или официальный праздник, дата уплаты сдвигается на первый рабочий день.

Окончательный расчет по ТН за 2021 г. должен быть произведен юрлицами не ранее 01.02.18 г. Сроки, принятые региональными властями, являются обязательными к соблюдению всеми налогоплательщиками. При нарушении на сумму недоимки начисляются пени по требованиям налогового законодательства за каждый день просрочки. Как рассчитывается транспортный налог для юридических лиц? Об этом ниже.

В каких случаях применяется повышенный и пониженный

Повышающий коэффициент Кв транспортного налога 2021 для юридических лиц и граждан применяется в случае соответствия имеющегося в распоряжении транспортного средства, подпадающего под описание в пункте 2 статьи 362 НК РФ.

В иных случаях применять коэффициенты повышения налоговых ставок по расчету налога на автотранспортное средство нельзя.

Понижающие коэффициенты применяются:

- если автовладелец распоряжается своим транспортным средством менее 1 года, являющегося отчетным периодом;

- если автомобиль или иное транспортное средство, являющееся объектом налогообложения, было угнано в отчетном периоде.

Справки из полиции о факте хищения необходимо предоставить сотрудникам налоговой службы совместно с заявлением о снижении налогового бремени.

Документы могут быть поданы исключительно лично, причем после предоставления паспорта.

Понижающий коэффициент так же применяется к такой категории людей, как льготники.

Категории льготников в каждом регионе РФ различны.

Например, в Чеченской республике не облагаются налогом лица, владеющие транспортными средствами мощностью до 150 л.с., в Московской области пенсионеры оплачивают только 50% общей суммы налога.

Льготы так же могут касаться ветеранов боевых действий, многодетных семей, инвалидов и так далее.

Уточнить информацию о возможности получения льготы и понижающего коэффициента можно в любом отделении налоговой инспекции региона проживания или онлайн – на сайте регионального представительства ФНС.

Понижающие коэффициенты применимы ко всем гражданам и юридическим лицам при соблюдении определенных условий, касающихся фактического времени владения автотранспортным средством и наличия определенных законодательством льгот.

О том, как оплатить транспортный налог без квитанции в Сбербанке, есть информация в статье:

как оплатить транспортный налог без квитанции

.

Оплата транспортного налога на машину в угоне рассматривается здесь.

Как оплатить транспортный налог по номеру машины, узнайте по ссылке.

Тула) приобрела грузовой автомобиль, 5 апреля транспортное средство было зарегистрировано в Туле. В октябре грузовик передали в обособленное подразделение в г. Краснодар, 26 октября перерегистрировали транспортное средство на обособленное подразделение в г.

Важно

Краснодаре. Для расчета коэффициента Кв в течение года транспортное средство считается зарегистрированным в головной организации в течение семи месяцев (апрель, май, июнь, июль, август, сентябрь, октябрь), в обособленном подразделении — двух месяцев (ноябрь, декабрь). Аналогичная позиция высказана в письме Минфина России от 01.06.2015 N 03-05-04-04/31532. Сдавать налоговую декларацию будет обособленное подразделение в г.

Краснодаре, заполнив несколько разделов 2 декларации с разными ОКТМО головной организации и обособленного подразделения. Коэффициент Кв по строке 130 Раздела 2, относящийся к головной организации, равен 0,5833 (7 мес.

Расчет транспортного налога для юридических лиц

Порядок расчета ТН и авансов определен в стат. 362 НК. Для вычисления берутся показатели налоговой базы транспортного объекта и действующей в регионе ставки. Дополнительно учитываются значения повышающего коэффициента и коэффициента фактического владения ТС за налоговый период. Общая формула расчета выглядит следующим образом:

ТН = НБ х Ст в % х ПовК х ФактК, где:

ТН – транспортный налог,

НБ – мощность объекта в л. с. (для автомобиля),

Ст в % — ставка по объекту в %, действующая в регионе,

ПовК – коэффициент повышающий для авто премиум-класса по п. 2 стат. 362,

ФактК – коэффициент фактического владения ТС за налоговый период. Рассчитывается по правилам п. 3 стат. 362.

Если у предприятия числится несколько объектов транспортных средств, налог определяется отдельно по каждому. Итоги расчетов представляются в ИФНС по месту регистрации автовладельца в виде декларации за налоговый период, то есть календарный год.

Из чего исходить

В наше время огромное количество людей и компаний имеют собственные средства передвижения. Это весьма удобно, но требует дополнительных расходов. Помимо оплаты за бензин и техобслуживание, каждый хозяин транспорта обязан отчислять налог на конкретный вид средства передвижения. Согласно российскому налоговому законодательству, ставка в конкретном регионе не должна разниться с общепринятой более или менее чем в 10 раз (п. 2 ст. 361 НК РФ).

По общему правилу расчет транспортного налога в 2021 году зависит:

- от стоимости средства передвижения;

- его мощности;

- региона регистрации.

Разумеется, крупный и дорогой транспорт всегда требует большего капиталовложения. Это приводит к тому, что многие предпочитают приобретать более экономные средства передвижения.

ИП платит транспортный налог?

Нередко в своей предпринимательской деятельности бизнесмены используют принадлежащий им транспорт. Кто в таком случае обязан платить государству ТН – предприниматель или гражданин? Чтобы разобраться в вопросе, необходимо внимательно изучить регистрационные документы на объект. Поскольку при регистрации автомобиля в свидетельстве указывается физлицо, а не ИП, налогоплательщиком также становится обычный человек. Следовательно, предприниматель платит имущественные налоги, включая транспортный и земельный от имени гражданина, без обозначения правового статуса ИП.

Вывод – мы рассмотрели, как платится транспортный налог юр лицами по законодательным требованиям. Чтобы оставаться добросовестным налогоплательщиком, организация должна самостоятельно начислить и уплачивать автосбор по принятым в регионе ставкам и срокам. В случае нарушений нормативных положений к предприятию могут быть применены меры административной и налоговой ответственности.

Онлайн журнал для бухгалтера

Инфо

При подсчете срока необходимо начинать с года спуска автомобиля с конвейера и заканчивать годом, за который уплачивается налог (письмо ФНС России от 02.03.2015 № БС-4-11/

).Если хотя бы одно из условий не выполняется, повышающий коэффициент не применяется. О том, применяется ли повышающий коэффициент к налогу, если автомобиль не указан в опубликованном Минпромторгом перечне, читайте в материале «Как платить транспортный налог, если дорогого авто нет в перечне Минпромторга?». Если условия выполняются, при расчете транспортного налога по легковому автомобилю средней стоимостью более 3 млн руб.

необходимо применить формулу: ТН = ТПоп × Кп, где ТПоп — сумма транспортного налога, рассчитанная по общим правилам (произведение налоговой базы на ставку налога и коэффициент владения транспортным средством); Кп — повышающий коэффициент.