Из названия налогового сбора ясно, что платят его фирмы, обладающие транспортными средствами. Это местный, региональный налог, и именно местные власти устанавливают на него соответствующую ставку. Своевременно уплачивать пошлину необходимо всем собственникам транспорта – и лица физическим, и юридическим. В главе №28 НК РФ собраны все правила, касающиеся уплаты сбора на транспорт. В статье мы расскажем как рассчитать транспортный налог для юридических лиц, коэффициенты, сроки, в которые необходимо деньги перечислить и так далее.

Транспортный налог для юридических лиц

Кто должен платить транспортный налог?

Плательщиками транспортного налога являются фирмы, на которых зарегистрированы транспортные средства. То есть, налоги платят компании, на которых в Госавтоинспекции зарегистрирован автомобиль или другой транспорт. Обязанность перечислять в государственную казну деньги сохраняется в любом случае, даже если машина не используется для прямых нужд компании и не приносит доход.

Обычно налог исчисляется с легковых и грузовых автомобилей, а также автобусов, находящихся на балансе фирмы. Но если компания отличается специфическим родом деятельности, она будет платить сбор и с другого типа транспорта, например, водного. Яхт-клуб, владеющий лодками, катерами и яхтами, и предлагающий их для аренды, имеет обязанность перед государством в уплате сбора.

Подчеркнём, что только компании-собственники транспорта платят сбор. Если автомобильный парк арендуется, а строительная автотехника взята в лизинг, обязанность выплачивать транспортный сбор возлагается на хозяина автомобилей или техники.

Возникновение налоговых обязательств

Если Ваша организация владеет авто на правах собственности, то она признается плательщиком налога на транспорт. Обязательства по уплате налога возникают в тот момент, когда данные об организации-собственнике внесены в регистрационные документы на машину.

Ваша компания является плательщиком налога не только в тех случаях, когда на фирму оформлен легковой или грузовой транспорт. Также фирме придется заплатить налог, если компания владеет водным или воздушным транспортом, будь то яхта, моторная лодка, катер, самолет или вертолет.

Отметим, что налог необходимо платить не только фирмам-собственникам авто, но и компаниям, участвующих в лизинговых договорах. Это возможно в следующих случаях:

- Организация приобретает авто, оформляя право собственности на него. При заключении договора лизинга и передаче авто арендатору осуществляется перерегистрация ТС на пользователя (арендатора). При возврате авто снова регистрируется на лизингодателя. В данной ситуации арендатор оплачивает налог в период пользования авто согласно сроку договору, арендодатель – с момента регистрации до передачи в аренду, а также после истечения договора лизинга;

- Покупая транспорт, фирма-арендодатель сразу регистрирует его на арендатора, поэтому обязательства по уплате налога сразу возникают у организации, которая фактически пользуется автомобилем. При возврате авто из лизинга авто оформляется на лизингодателя, после чего эта организация и оплачивает налог. Данная схема на практике применяется достаточно редко и лишь в тех случаях, когда фирма покупает авто непосредственно для сдачи в аренду конкретной организации (лицу).

Как посчитать и заплатить?

По сравнению с лицами физическими, которым по окончании годового налогового срока приходит уведомление о необходимости уплатить транспортный сбор и его сумма, лица юридические обязаны самостоятельно рассчитать сумму к уплате. Произведённые расчёты вписываются в декларацию, которую нужно подать в инспекцию по месту регистрации ООО. Документы, фиксирующие отчётность по транспортному сбору от юрлиц в инспекции принимают не позже, чем первый рабочий февральский день года, идущего за отчётным. Налог, как мы уже говорили, местный, значит региональные власти могут предусмотреть уплату предварительных (авансовых) платежей. Они выплачиваются в казну ежеквартально, но в инспекцию подавать по ним декларацию не нужно.

Так же, как и для обычных граждан, для юрлиц транспортный сбор считается по простой формуле: база налогообложения, умноженная на ставку. Разберёмся, откуда брать эти показатели. Ставка устанавливается на конкретный вид транспорта согласно важному критерию – мощности его двигателя. Сумма налога связана с этим показателем напрямую – чем мощнее транспорт, тем ставка на него выше, а налог – больше. Мощность двигателя выясняется элементарно – она указана в паспорте транспорта (ПТС).

Ставка же не является фиксированной для всей страны – каждый регион имеет право менять значение, делая его меньше или больше. Но местные власти несколько ограничены в этом вопросе, так как не имеют права повышать или понижать ставку более, чем в десять раз по сравнению с федеральной. Чтобы узнать, по какой ставке рассчитывается налог в конкретном субъекте страны, достаточно обратиться в интернет или связаться с налоговой инспекцией.

К формуле расчета могут быть добавлены коэффициенты повышения или понижения. Повышающий коэффициент (Кп) относится к дорогостоящим автомобилям, цена которых выше трёх миллионов рублей. Коэффициент также зависит от срока использования автомобиля после его выпуска – чем старше «элитная» машина, тем меньше будет повышаться налог.

Таблица коэффициентов, повышающих налог на транспорт

Более подробно о транспортном налоге и о том, как его рассчитать, читайте в нашей статье.

Расчёт транспортного налога для юрлиц

Мы уже разобрались, что компании должны сами считать сумму сбора, не дожидаясь, когда ФНС потребует от них предоставление декларации. На каждое транспортное средства, находящееся во владении фирмы, налог рассчитывается отдельно. Нужно знать четыре момента:

- ставку налога;

- мощность двигателя;

- время, которое компания владеет транспортом;

- необходимо ли применение коэффициентов понижения или повышения.

Таблица 1. Примеры расчета транспортного налога

| Пример №1 | Пример №2 | Пример №3 |

| ООО «Круг» владеет автомобилем «БМВ» 2015 года выпуска с мощностью двигателя в сто две лошадиные силы. Машина стоила полтора миллиона, поэтому не нужно применять коэффициент повышения. ООО функционирует в Свердловске, где ставка на 2021 год составляет 9,4 рубля. Соответственно, при умножении мощности двигателя на ставку получается сумма годового налога – 958,8 рублей. Согласно налоговым правилам цифра округлится до 959. | приобретает в марте 2021 года автомобиль «Мерседес» из салона, мощность которого составляет сто сорок лошадиных сил. Это новая машина, цена её – 3,2 миллиона рублей, по этой причине коэффициент повышения вступает в силу. Фирма также работает в Свердловске, где властями утверждена ставка по транспортному сбору в 9,4 рубля. Таким образом, налог за 2021 год (не забываем, что машина куплена в марте), составит 1645 рублей. Следовательно, компания, владеющая транспортом не полный год, должна определить коэффициент для расчёта налогового сбора. Для этого нужно разделить количество месяцев, в которые фирма владеет ТС, на количество месяцев в налоговом периоде – 12. это называется «коэффициент Кв». | Если ООО «Треугольник» владеет «Мерседесом» десять месяцев, то коэффициент Кв составит 0,83. |

Видео — Рассчитать и уплатить транспортный налог на автомобиль

Расчёт предварительных платежей

Чтобы рассчитать авансовый ежеквартальный платёж по налогу, нужно воспользоваться формулой, указанной в статье №362 НК РФ. Она выглядит следующим образом:

База налога х ставка налога х коэффициент КП (если есть) х коэффициент Кв / 4 (количество кварталов в году).

Рассмотрим пример. Московское ООО «Квадрат» рассчитывает авансовый платёж на автомобиль «Хонда» стоимостью в шестьсот тысяч рублей и мощностью сто двадцать пять лошадиных сил. Поскольку коэффициент Кп не применим, а ставка по транспортному сбору для Москвы составляет 25 рублей, формула выглядит так: (125 х 25 х 1) / 4 = 781 рубль.

Отменят или нет?

Судьба транспортного налога для юридических и физических лиц горячо обсуждается в обществе и органах власти последние несколько лет. Предлагаются такие альтернативы:

1. Повышение акцизов на бензин. Таким образом, больше будет платить тот, кто больше ездит. Вариант с одной стороны неплох, но тогда это приведет и к удорожанию товаров, в цену которых заложены транспортные расходы.

2. Расчет налога исходя из показателей экологичности автомобиля. Тогда больше придется платить малоимущим владельцам стареньких авто, что не совсем справедливо.

Как бы то ни было, в 2021 году налог действует, выдвинутые законопроекты пока поддержки не получили.

Сроки уплаты транспортного сбора

Региональные власти вправе самостоятельно устанавливать сроки, в которые владельцы транспорта будут перечислять платежи. Но, согласно главе №362 НК РФ, срок этот не может быть назначен ранее, чем первый рабочий день февраля (чаще всего это первое число месяца). Авансовые выплаты, как мы уже разобрались, наступают ежеквартально. Но предварительные платежи не являются обязательными для установки в регионах. Если власти не требуют уплаты налога четыре раза в год, то вся сумма выплачивается едино.

ООО, владеющие большегрузами, могут претендовать на льготу

Примеры

ООО приобрело грузовой автомобиль мощностью двести десять киловатт. База была рассчитана таким образом: 210 кВт умножила на 1,35962 и получилось 285,52 л. с.

Итог для такой техники составил 8,5 рублей за единицу мощности.

Сумма налога составила:

285,52 л. с. × 8,5 руб./л. с. = 2426,92 руб.

За компанией числилась одна единица грузовой техники мощностью 155 лошадиных сил. Ставка для данной категории транспортных средств составляет 38 рублей за одну лошадиную силу.

Сумма была вычислена так:

155 л. с. умножена на 38 руб./л. с. В результате получилось 5890 руб.

На каких онлайн-калькуляторах это удобно сделать?

Для расчета суммы налога на авто можно воспользоваться калькуляторами, которые размещены на интернет сайтах. Например, можно воспользоваться этим https://www.nalog.ru/rn77/service/calc_transport/ интернет-ресурсом или вот этим https://calcs.su/html/calcs/transportnii-nalog.html.

Принцип применения любого онлайн-калькулятора одинаковый. Необходимо ввести:

- данные о регионе нахождения;

- марке и модели автомобиля;

- годе выпуска;

- мощности двигателя.

После этого система выдаст искомый результат.

Транспортный сбор: изменения

С начала 2021 года в России произошёл ряд изменений, касающихся уплаты налога на транспортные средства для ООО:

- Согласно главе №362 НК РФ, список дорогостоящих автомобилей, размещённый на сайте Минпромторга, применяется только к тому периоду, в котором он размещён. За предшествующие годы пересчитывать сумму сбора не требуется.

- Порядок расчёта коэффициента владения (Кв) уточнился согласно информации, которую мы указали выше (полные месяцы владения к количеству месяцев в году). Теперь полным месяцем принимается тот, когда транспортное средство было куплено до пятнадцатого числа или снято с учёта после пятнадцатого числа.

- Для большегрузных автомобилей появился налоговый вычет, размер которого равен выплатам за вред, причиняемый автодорогам тяжёлыми машинами. Таким образом, налоговый сбор для «тяжелогрузов» может быть уменьшен полностью, до нуля.

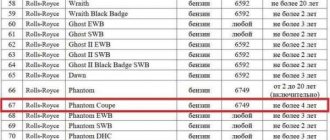

Перечень легковых автомобилей средней стоимостью от 3 миллионов рублей для налогового периода 2021 года

Повышающие коэффициенты для дорогих автомобилей

Для дорогих легковушек, которые стоят больше 3 миллионов рублей налог считается с повышающим коэффициентом.

Перечень таких автомобилей Минпромторг каждый год размещает на своем сайте до 1 марта. Для разных ценовых диапазонов устанавливаются отдельные коэффициенты:

От 3 до 5 млн.руб. — коэффициент 1,1, если с года выпуска не более 3 лет;

От от 5 до 10 млн.руб. – коэффициент 2 если с года выпуска прошло не более 5 лет.

От 10 до 15 млн. руб. – коэффициент 3 если прошло не более 10 лет

Свыше 15 млн. руб. – коэффициент 3 если прошло не более 20 лет.

Например, автомобиль AudiQ7 quattro есть в списке Минпромторга на 2021 год в категории авто средней стоимостью от 3 до 5 млн. руб. Значит, для него налог нужно рассчитывать с повышающим коэффициентом 1,1.

Декларация

Документом, который отражает всю информацию об оплате таких сумм, является налоговая декларация. Она должна быть заполнена по правилам, утвержденным действующим законодательством и направляться в ФНС с установленной периодичностью.

Сроки сдачи

Срок сдачи декларации определен статьей 363.1 НК РФ. Представить указанный документ необходимо не позднее 1-го февраля года, следующего за отчетным. Если день сдачи выпадает на выходной, то срок переносится на ближайший рабочий.

Декларация по авансовым платежам по транспортному налогу не сдается.

Рекомендации по заполнению

При оформлении документа следует руководствоваться требованиями Приказа ФНС России от 5 декабря 2021 года № ММВ-7-21/[email protected] «Об утверждении формы и формата представления налоговой декларации по транспортному налогу в электронной форме и порядка ее заполнения». Указанным нормативным актом утвержден бланк документа, который необходимо использовать в обязательном порядке. Поэтому произвольно оформлять декларацию нельзя.

При заполнении бланка следует вносить все данные внимательно, не допуская ошибок. В противном случае декларация принята не будет. Документ должен иметь электронную подпись руководителя, которая подтверждает его подлинность.

Льготы

Статьей 358 НК РФ определен перечень техники, в отношении которой собственник налоги не оплачивает. В него включены:

- лодки, для перемещения на которых нужны весла;

- моторки с двигателем мощностью не более 5 л. с.;

- ТС с движком до 100 л. с.;

- средства речного и морского судоходства, занимающиеся промыслом;

- речной, морской и воздушный транспорт, который перевозят людей и грузов;

- спецмашины сельскохозяйственного назначения;

- машины, которые числятся на балансе в федеральных органах власти;

- техника, находящаяся в розыске;

- санавиация;

- буровые установки и платформы по добыче нефти.

Расчет на территории Москвы

В Москве и Московской области действуют отличительные от других регионов страны правила.

Чтобы узнать, как правильно рассчитать транспортный налог обратимся к некоторым правилам, действующим в Москве в отношении юридических лиц, которые зарегистрированы на этой территории:

- Транспортный налог без внесения авансового платежа должен оплачиваться не позднее 5 февраля.

- Сумма налога должна быть обязательно в полных рублях. Для этого цифровой результат просто округляют до целого числа, если получились 50 коп. и более.

- Все лишние начисления будут засчитаны в следующий платеж по транспорту или же могут быть возвращены налоговой службой на счет предприятия.

Такие правила координируются Законом о налогах для г.Москвы, принятым еще 9 июля 2008 г.

Льготы в Москве предоставляются только тем юридическим лицам, которые осуществляют грузоперевозки и пассажирские перевозки, кроме такси.