Пришел запрос из налоговой о предоставлении пояснений по поводу убытка в Вашей декларации по налогу на прибыль. Что делать с таким запросом? Как отвечать на него? Чем такие запросы могут обернуться? И стоило ли вообще этот убыток показывать?

На контроле у работников налоговой инспекции находится декларация по налогу на прибыль. Убыточность декларации для организации не пройдет без внимания налоговых органов, которые вправе:

- потребовать пояснения по таким (убыточным) декларациям,

- вызвать на убыточную комиссию,

- внести организацию в план выездных проверок.

В каждом мероприятии определенно мало приятного. Поэтому попробуем рассказать, что делать руководителю, если по итогам года после расчета получился убыток, отражать его в декларации или нет, какие давать пояснения налоговой, чем объяснять убыток и какие риски могут быть.

Как реагировать на требование

Срок для ответа считается с даты получения требования о пояснениях. Если компания отчитывается на бумаге, требование придёт ей почтой. Датой его получения считается шестой день со дня отправки заказного письма (абз. 3 п. 4 ст. НК РФ).

Если организация или ИП обязаны отчитываться в электронном виде, требование от налоговой придёт им через оператора. В этом случае срок ответа на требование отсчитывается с даты отправки квитанции о приёме. Но подтвердить получение позже, чтобы выиграть время, не получится: НК даёт на отправку квитанции те же 6 рабочих дней (п. 5.1 ст. НК РФ). Если не отправить квитанцию вовремя, в течение следующих 10 рабочих дней налоговики могут заблокировать счёт налогоплательщика (пп. 2 п. 3 ст. НК РФ).

После отправки квитанции у налогоплательщика есть 5 рабочих дней, чтобы отправить пояснения или уточнённую декларацию (п. 3 ст. НК РФ). За опоздание с ответом на требование налогоплательщика могут оштрафовать на 5 000 рублей, при повторном нарушении в течение года — на 20 000 рублей (ст. 129.1 НК РФ). Ответственность граждан и должностных лиц — до 1000 или до 4000 рублей штрафа соответственно (п. 1 ст. 19.4 КоАП РФ).

Экстерн уведомляет, если клиенту грозит блокировка счёта или штраф, или помогает исправить ситуацию

Наконец, если проигнорировать требование ИФНС, это может привлечь нежелательное внимание налоговиков к организации вплоть до назначения выездной проверки.

Расскажем, как действовать дальше в зависимости от того, что вы решили предпринять: подать уточнённую декларацию или обосновать убытки.

На какие показатели обращают внимание налоговики при проверке убыточной компании?

- На соотношение заемного и собственного капитала. Приемлемым считается, если величина собственного капитала больше, чем заемного. При этом будет лучше, если темпы роста заемного капитала будут меньше.

- На темпы роста оборотных активов. Считается нормальным, если этот показатель будет больше темпа роста внеоборотных.

- На темпы роста дебиторской и кредиторской задолженности. Эти показатели должны быть практически одинаковыми. Налоговиков может заинтересовать причина увеличения или уменьшения данных показателей.

Вариант 2. Отправляем пояснения

Если вы не собираетесь пересматривать декларацию, надо составить убедительное обоснование размера убытков. Его составляют в произвольной форме, указывая причины, в результате которых возникли убытки.

Рассмотрим типичные ситуации, в которых налоговая запрашивает пояснения, и дадим образцы ответов на требование.

По итогам отчётного (налогового) периода получен убыток

Такое часто случается с недавно зарегистрированным бизнесом или организациями, которые развивают новое направление и вкладывают много денег в закупку оборудования, недвижимости, материалов и пр.

«Старички» от убытков тоже не застрахованы. Причиной может стать сезонное падение спроса, крупная разовая трата, банкротство контрагента, изменение условий договоров и т.д.

Если убыток получен из-за коронавируса и режима самоизоляции, никаких особенностей в пояснении нет. Отсутствие доходов понятно, так как многие фирмы не могли работать, но по-прежнему платили зарплату, аренду, коммуналку и пр. В пояснении опишите обстоятельства и сошлитесь на решения федеральных, региональных и местных властей, например на указы Президента о нерабочих днях от 25.03.2020 № 206, от 02.04.2020 № 239.

Убыток от реализации покупных товаров

Пояснения могут запросить и когда убыток в декларации показан только по реализации покупных товаров. В этом случае налоговые органы подозревают, что компания нарушила правила учёта расходов при реализации товаров (ст. 268 НК РФ) или неправильно распределила расходы на прямые и косвенные (ст. 320 НК РФ).

В первую очередь проверьте, действительно ли вы продали товары дешевле, чем купили. Если нашли ошибку, подайте уточнёнку. Если же в декларации всё верно, готовьте пояснение.

Уменьшение налоговой базы за счёт убытков прошлых лет

При проверке прибыльной декларации налоговая тоже может требовать пояснить убытки. Так бывает, если в отчёте снижена налоговая база за счёт убытков прошлых лет. Такое право налоговиков напрямую не прописано в законе, но арбитражная практика показывает, что суды могут поддержать стремление налоговиков трактовать п. 3 ст. НК РФ расширительно (Постановление арбитражного суда ВВО от 18.01.2016 N Ф01-1806/2015 по делу № А11-372/2015).

Отчитаться по прибыли и другим налогам через Экстерн бесплатно

Проверка срока по кредиторской задолженности

Инвентаризации подвергается не только имущество, но и долги. При выявлении просроченных задолженностей оформляется приказ руководителя на списание.

Этот вариант используется в соответствии с п. 18 250 статьи НК, п. 78 Положения по ведению отчетности и учета, утвержденного по приказу Минфина № 34н от 1998 г.

Может ли налоговая требовать документы для подтверждения убытков

Вместе с пояснениями налоговики часто требуют представить дополнительную информацию: постатейную расшифровку затрат, развёрнутую по контрагентам кредиторскую задолженность с указанием времени и причины возникновения, регистры бухгалтерского и налогового учёта, первичные документы и даже иногда бизнес-план по выходу на прибыль. Обязан ли налогоплательщик выполнять такие требования?

При даче пояснений, в том числе и по поводу убытков, налогоплательщик вправе дополнительно представить в налоговый орган выписки из регистров налогового и бухгалтерского учёта и иные документы, подтверждающие достоверность данных, внесенных в налоговую декларацию (п. 4 ст. НК РФ). При этом налоговики не вправе истребовать у налогоплательщика дополнительные сведения и документы, не предусмотренные статьёй НК РФ (п. 7 ст. НК РФ).

Закон чётко устанавливает, что налогоплательщик может представить дополнительные документы, но не обязан это делать. На официальном сайте ФНС говорится: «На этом основании будем считать доказанным, что в рамках процедуры истребования объяснений в порядке п. 3 ст. НК РФ налоговые органы не вправе требовать предоставления каких-либо документов».

Тем не менее п. 8.3 ст. НК РФ устанавливает право налогового органа запрашивать первичные документы и регистры налогового учёта при камеральной проверке уточнённой декларации, поданной спустя два года после срока подачи декларации, если в ней уменьшена сумма налога или увеличена сумма убытка.

Резюмируем

- Если очень опасаетесь вопросов и не хотите бодаться с налоговой – не заявляйте убыток в отчетности. Это ваше право. Сразу – в первоначальной отчетности — покажите прибыль.

- Если все же «под нажимом» контролеров примите решение убыток «убрать» и сдать уточненную декларацию – действуйте осмотрительно: если прибыль в декларации будет несущественна – во-первых, от вас потребуют пояснить ее происхождение (причины корректировки декларации), во-вторых, возникнут вопросы по другому критерию – низкой налоговой нагрузке. Подготовьтесь.

- Совет бухгалтеру: Распечатайте правильный отчет и отдайте директору на согласование (на подпись). Если необходимо его изменить — пусть у вас останется правильный экземпляр отчетности. Понятное дело, вряд ли вы получите письменные указания на корректировку.)) Тогда на экземпляре правильного отчета сами от руки запишите требуемые поправки (записано со слов. И дата). Сохраните у себя. Как страховку. Пусть будет.

Удачи вам, друзья! И спокойной декларационной кампании!

Есть немало известных налоговой подводных камней, тайных глубин и невидимых связей, потянув за которые можно сильно усомниться в достоверности вашего убытка, и даже доначислить налоги. И даже по такому, казалось бы, понятному налогу – налогу на прибыль. Но об этом, дорогие мои коллеги, в следующий раз.

Что будет, если пояснения не покажутся налоговикам убедительными

В этой ситуации есть три варианта:

- Должностное лицо налогоплательщика вызовут на «убыточную комиссию» (пп. 4 п.1 ст. НК РФ).

- По результатам камеральной проверки доначислят налог.

- К налогоплательщику придут с выездной проверкой. Проверка может быть назначена и после одной убыточной декларации, несмотря на то что в «Концепции системы планирования выездных налоговых проверок» критерий назначения проверки в связи с убытками — отражение в отчётности убытков на протяжении нескольких налоговых периодов. Но такое развитие событий маловероятно.

Актуальность вопроса

Налоговые службы зачастую проявляют повышенное внимание к убыточным предприятиям. Возникновение отрицательной разницы между поступлениями и затратами расценивается контрольными органами как признак совершения тех или иных налоговых правонарушений: от уклонения от отчисления обязательных платежей до преднамеренного банкротства и мошенничества.

Рекомендации

Из представленных выше вариантов решения проблемы одни способы менее, другие – более рискованные, одни касаются исключительно сведений налогового учета, другие увеличивают поступления и по бухгалтерской отчетности. Однако в любом случае необходимо принимать взвешенное решение и согласовывать его с руководством.

Между тем юристы не рекомендуют корректировать поступления, а отражать сведения в соответствии с реальным положением дел. Достоверная и своевременно предоставленная информация имеет особое практическое значение для управленческого учета. На основании этих сведений руководство предприятия может анализировать реальные показатели, относящиеся к прибыли не только в рамках одного конкретного периода, но и между ними.

Кроме того, любая коммерческая деятельность сопряжена с риском: никто не застрахован от убытков. Соответственно, применить какие-то санкции к предприятию за понесенные убытки, если они обоснованы и не связаны с противоправными действиями, ИФНС не может. В таких ситуациях главное – не уклоняться от ответов на запросы налоговиков, дать им расшифровку косвенных и прямых издержек компании.

Корректировка расходов

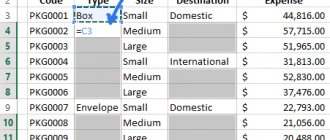

Для удобства наиболее распространенные варианты действий показаны в таблице:

| Способ | Пояснения | Ссылка на нормативный акт |

| Исключение сомнительных затрат. | При использовании этого варианта никакого влияния на вычет по НДС оказано не будет. Кроме того, достоверность информации в декларации будет сохранена. | |

| Выявление затрат, которые можно будет учесть позже. | Предприятие может отказаться от повышающих коэффициентов и амортизационной премии. | Статьи 258 (п. 91, 13) и 259.3 НК. |

| Признание части расходов затратами предстоящих периодов. | В этом случае предприятие переплатит налог. При этом появится постоянная разница между налоговым и бухучетом. | 272 статья, п.1. |

Ответственность

На хозяйствующих субъектов, не сдавших своевременно декларацию, может быть наложен штраф:

- 1 тыс. руб. – если головой отчет не сдан, но налог был отчислен вовремя, или при несвоевременном предоставлении «нулевой» декларации.

- 5 % от суммы, которая должна быть зачислена в бюджет, за каждый месяц неуплаты, но не больше 30 % и не меньше 1 тыс. руб.

- 200 руб. – при несвоевременном предоставлении расчета (декларации) в конце отчетного периода.

Следует сказать, что декларации, сдаваемые по итогам года, по сути, считаются налоговыми расчетами. Соответственно, контрольный орган не может налагать штраф на хозяйствующего субъекта по 119 статье НК, если расчет по налогу с прибыли им предоставлен не был. Денежное взыскание может вменяться исключительно по 126 норме Кодекса.

Реформация баланса

Заключительный этап после оформления операции переноса убытка, полученного за налоговый период – Реформация баланса.

Производится через процедуру Закрытия месяца за декабрь.

Перед проведением документа Реформация баланса операцию Перепроведение документов за месяц не следует запускать, необходимо ее пропустить. PDF

Если этого не сделать, то документ Операция по переносу убытков встанет в очередность проведения перед регламентными операциями процедуры Закрытие месяца, а финансовый результат должен быть посчитан без учета указанного документа.

Заключительная операция Реформация баланса:

- правой кнопкой мыши вызвать меню и выбрать Выполнить операцию.

Проводки по документу

В результате проведения документа Реформация баланса формируется проводка в бухгалтерском учете:

- Дт 84.02 Кт 99.01.1 – убыток, полученный в текущем году, переносится на счет, где накапливаются убытки, подлежащие покрытию, за весь период работы организации.

Проводка по закрытию счета 99.01.1 в налоговом учете не формируется, так как убыток с этого счета был перенесен ранее документом Операция, введенная вручную на счет 97.21.

Алгоритм переноса убытка, полученного за год

Оформление операции переноса убытка в 1С 8.3 производится 31 декабря после процедуры закрытия налогового периода, в котором был получен убыток.

Важно соблюдать последовательность действий:

- перепроведение документов за декабрь;

- частичное закрытие месяца, пропуская ссылку Реформация баланса;

- операция переноса убытка;

- проведение документа Реформация баланса.

Рассмотрим подробнее порядок оформления и проведения документов, связанных с переносом убытка в 1С 8.3.