Что делать, если расходы превышают доходы при УСН?

Включается ли НДФЛ в расходы при применении УСН (доходы минус расходы)? Для начала давайте определимся, какие налоги платит предприятие при применении упрощенной системы налогообложения (УСН)?

При применении УСН согласно п. 2 ст. 346.11 Налогового Кодекса РФ предприятие освобождается от уплаты таких налогов как: налог на прибыль, налог на имущество, НДС (кроме случаев при импорте товаров).

Организации, применяющие специальный режим, уплачивают страховые взносов на обязательное пенсионное страхование, делают отчисления в Фонд социального страхования и Фонд медицинского страхования.

Налогоплательщики, применяющие упрощенную систему налогообложения с объектом «Доходы минус расходы», уменьшают свои доходы на сумму расходов согласно перечню пункта 1 ст. 346.16 Налогового Кодекса РФ. Этот список является исчерпывающим.

Согласно пп. 22 п. 1 ст. 346.16 Налогового Кодекса РФ налогооблагаемая база уменьшается на суммы уплаченных налогов и сборов в соответствии с законодательством.

Также организации с системой налогообложения – «упрощенка» — согласно п. 5 ст. 346.11 Налогового Кодекса РФ не освобождаются от обязанностей налогового агента.

В соответствии со ст. 226 НК РФ исчисление и уплата НДФЛ происходит в отношении всех доходов налогоплательщиков (работников), полученных от налогового агента (предприятия, организации, ИП). В обязанность налоговых агентов входит удержание начисленной суммы налога из доходов налогоплательщика в момент их фактической выплаты.

Удержание НДФЛ из заработка работника налоговым агентом может быть произведено за счет любых денежных средств, уплачиваемых налоговым агентом работнику в момент выплаты денежных средств. Уплата суммы НДФЛ за счет средств налоговых агентов (предприятия, организации, ИП) не допускается.

Поэтому суммы налога на доходы физических лиц, удерживаемые из заработной платы работников организацией или ИП, применяющими упрощенную систему налогообложения, не включаются в состав расходов, указанных в пп. 22 п. 1 ст. 346.16 Налогового Кодекса РФ.

При этом в соответствии с пп. 6 п. 1 и п. 2 ст. 346.16 Налогового Кодекса РФ налогоплательщики на «упрощенке» могут уменьшить свои доходы на сумму расходов на оплату труда (ст. 255 НК РФ), к которым относятся все начисления сотрудникам, определяемые в трудовых договорах, либо коллективных договорах.

Заработная плата сотрудника предприятия составила 20000 в месяц. НДФЛ (если нет вычетов) — 2600 руб. (20 000руб. х 13%). В расходы предприятия включается общая сумма начисленного заработка — 20 000 руб. Затем часть его в виде НДФЛ (2600 руб.) перечисляется в налоговую, а оставшаяся часть 17400 руб. (20 000 — 2600) выплачивается работнику на руки.

Подведем итоги по теме «Включается ли НДФЛ в расходы при применении УСН (доходы минус расходы)?»

Из вышесказанного следует, что для работодателей суммы исчисленного, удержанного и перечисленного в налоговую НДФЛ являются составной частью начисленной заработной платы работника. Таким образом, суммы НДФЛ учитываются в составе расходов на оплату труда. Если вы их включите в состав расходов отдельно, получится, что они будут там учитываться 2 раза: в составе расходов на оплату труда и отдельно, что недопустимо законодательством.

Отправить на почту

Входит ли госпошлина в расходы при УСН, в какой момент и как она отражается, а также что делать с госпошлиной в случае отказа в регистрационном действии? Ответы на эти вопросы вы найдете в статье.

Перечень издержек, принимаемых к вниманию при определении единого налога при упрощенке, указан в ст. 346.16 НК РФ. Согласно подп. 31 п. 1 вышеупомянутой статьи госпошлина при УСН доходы минус расходы снижает базу для налога. Но согласно п. 2 ст. 346.16 НК РФ затраты должны отвечать требованиям п. 1 ст. 252 Кодекса.

В первую очередь, в этом пункте упоминается экономическая обоснованность расходов. Это значит, что в результате уплаты госпошлины должен быть получен какой-то значимый результат. В противном случае уплаченный сбор к расходам отнести нельзя.

Это касается, например, ситуаций, когда при подаче заявки о внесении изменений в ЕГРЮЛ был получен отказ в регистрационном действии из-за допущенной сотрудником предприятия ошибки при заполнении формы. В данной ситуации уплаченный государственный сбор не возвращается юрлицу, но и в расходы принят быть не может.

ВАЖНО! В случае возмещения госпошлины предприятию по решению суда полученная сумма должна включаться в доходы. Таким образом Минфин РФ трактует нормы кодекса в письмахот 20.02.2012 № 03-11-06/2/29,от 17.05.2013 № 03-11-06/2/17357.

Почитайте о том, какие расходы принимаются к учету при УСН,здесь.

То, каким образом госпошлина принимается в расходы при УСН, зависит от того, для совершения какого действия пошлина была оплачена. Если госпошлина оплачена для подачи судебного иска, регистрации изменений в ЕГРЮЛ, выдачи дубликатов документов или иных подобных действий, то такой сбор относится к затратам для определения упрощенного налога по нормам подп. 22 п. 1 ст. 346.16 НК РФ.

Ознакомьтесь со списком издержек, снижающих налогооблагаемую базу, в этой публикации.

Но если госпошлина оплачивается для постановки на учет транспортного средства или оформления недвижимости, то такой сбор увеличит сумму амортизируемого имущества и будет снижать налогооблагаемую базу в соответствии с процедурой, описанной в п. 3 ст. 346.16 кодекса. Но это касается только тех сборов, которые оплачены до введения объекта амортизируемого имущества в эксплуатацию. Если сбор оплачивается после, то госпошлина входит в расходы при УСН единовременно согласно п. 2 ст. 346.17 НК РФ.

Для отражения операции по начислению госпошлины в бухучете необходимо помнить о том, что согласно ст. 333.40 НК РФ в определенных случаях пошлина может быть возвращена плательщику или зачтена по его заявлению в счет иных действий госорганов. Поэтому до момента совершения ожидаемого юридически значимого действия (или получения отказа госоргана в его совершении) нельзя отнести пошлину в расходы ни в бухгалтерском, ни в налоговом учете.

При использовании упрощенной системы налогообложения бизнесмен может не платить некоторые из налогов. Но транспортный налог не входит в указанный список. Поэтому ответ на вопрос, платят ли транспортный налог при УСН, будет однозначным — налогоплательщики, пользующиеся указанным специальным режимом, платят его в обычном порядке.

Упрощенцы-ИП платят налог только по тому транспорту, что используется в его хоздеятельности. Но они не сдают в ФНС декларацию по транспортному налогу — эта обязанность распространяется только на юрлиц (ст. 363.1 НК РФ).

ВАЖНО! ИП вносят в бюджет платеж на основании оформленного налоговиками уведомления (п. 3 ст. 363 НК РФ). Если ИП не получил его, он обязан инициировать обращение в ФНС самостоятельно и передать этому ведомству все необходимые сведения о своем транспорте. Такая обязанность введена в 2015 году (п. 2.1 ст. 23 НК РФ), ранее ее не было.

Предлагаем ознакомиться: Возврат излишне перечисленных денежных средств — проводки

Рассмотрим, как влияет транспортный налог на облагаемую базу при УСН. Транспортный налог является расходом налогоплательщика. Поэтому, если он выбрал объект, предусматривающий учет расходов, то этот обязательный платеж снижает облагаемую базу.

ВАЖНО! При УСН расходы учитываются на основании документов, подтверждающих фактическую оплату (п. 1 ст. 346.17 НК РФ). Поэтому транспортный налог войдет в состав расходов тех периодов, когда он был перечислен в бюджет.

При использовании объекта обложения, не предусматривающего учет расходов, существует ряд обязательных платежей, которые снижают итоговую сумму налога, подлежащую уплате. Однако ТН не входит в указанный список. Поэтому транспортный налог при УСН на доходы не оказывает никакого влияния на налоговую базу.

Налогоплательщики, перешедшие на УСН, продолжают платить часть налогов на общих основаниях. В это число входит и ТН. Внесение этого обязательного платежа уменьшает облагаемую базу по УСН только при использовании объекта, который предусматривает учет расходов. Если же используется объект «доходы», то ТН не влияет на размер налогового платежа при УСН.

Расходы при УСН — доходы минус расходыподчиняются требованиям, закрепленным в гл. 26.2 «УСН», ряд которых отсылает к положениям гл. 25 «Налог на прибыль» НК РФ. Рассмотрим перечень расходов УСН, а также особенности их признания.

Для первого способа вопрос расходов для целей налогообложения значения не имеет, а для второго играет очень важную роль.

- издержки по закупке, производству и установке основных средств;

- издержки на покупку НМА;

- издержки на закупку исключительных прав, ноу-хау, объектов интеллектуальной собственности;

- затраты, понесенные в связи с получением патентов;

- затраты, связанные с НИОКР;

- затраты на ремонт и улучшение основных средств — как собственных, так и арендованных;

- затраты, производимые в рамках договоров аренды;

- затраты по материальным расходам;

- затраты, связанные с оплатой труда;

- затраты на все виды обязательного страхования (пенсионное, социальное, медицинское, страхование жизни);

- расходы, связанные с оплатой услуг, оказываемых кредитными организациями;

- затраты в виде сумм входного НДС;

- затраты, направленные на оплату таможенных платежей;

- затраты, связанные с командировками (оплата проезда до места выполнения служебного задания и обратно, оплата проживания, суточные);

- затраты на бухгалтерские, аудиторские, юридические и прочие подобные услуги, включая бухобслуживание;

- затраты на подготовку и переподготовку кадров;

О порядке списания основных средств на расходы при УСН читайте в статье «Учет основных средств при УСН в 2017-2018 годах».

Какие услуги, оказываемые кредитными организациями, могут быть учтены в расходах при УСН, читайте в статье «Учет (нюансы)».

Можно ли учесть консультационные расходы при УСН, узнайте из материала «Консультационные расходы при УСН доходы минус расходы»

Компенсации, выплаченные работникам

В Трудовом кодексе РФ прописаны следующие виды компенсаций:

- В соответствии со ст. 129 ТК РФ существуют доплаты работникам, осуществляющим свои трудовые обязанности в особых условиях, например, в районах Крайнего Севера.

- В соответствии со ст. 164 ТК РФ компенсация определяется как возврат сотруднику средств, которые он вынужденно потратил в ходе исполнения своих трудовых обязанностей, например, за использование личного транспорта в дальних поездках.

Выплаты, указанные в первом пункте, можно отнести к расходам с целью снижения налоговой базы УСН-15%, поскольку такого рода доплаты являются частью заработной платы.

А вот выплаты из второго пункта к оплате труда не относятся и не включены в список разрешённых расходов при УСН. Из этого следует, что уменьшать налогооблагаемую базу за счёт затрат, понесённых на выплату компенсаций сотрудникам, нельзя. Об этом сообщило Министерство финансов РФ в своём письме от 21 марта 2019 года № 03-11-06/2/18724.

Определение

Что же такое налоги для предпринимателей и организаций в России? Чтобы понять, чем выделяется налогообложение необходимо прежде разъяснить, в каких случаях вообще выплачиваются налоги при коммерческой деятельности. В принципе любая организация выплачивает хоть какие-то налоги, но вопрос в том, какие конкретно выплачивает условная организация.

Рассмотрим же основные налоги, которые выплачивают ИП и ООО. Среди них есть несколько, которые могут быть установлены в любой сфере деятельности. Так как существуют прямые и косвенные, разберем только самые примечательные из каждой категории.

Налог на доходы физических лиц или подоходный налог — это самый распространённый вид прямых налогов. Вычисляется он в процентном соотношении совокупности доходов физического лица и вычетом всех подтвержденных расходов, указанных в официальных документах и узаконенных в Российской Федерации.

Основными налогоплательщиками этой категории являются индивидуальные предприниматели и прочие физические лица. Оно могут быть либо фактическими налоговыми резидентами Российской Федерации — те, которые находятся на территории РФ не меньше 183 дней за один календарный год. А также плательщиками рассматриваются лица, которые не являются резидентами РФ, но всё же получают доходы на её территории и по её законам.

Налог на добавленную стоимость — это уже самый распространенный вид косвенных налогов. Это форма изъятия стоимости товара, услуг и работ, при которой деньги уходят в бюджет государства. Изъятие происходит на всех производственных стадиях процесса создания товаров и услуг.

При применении налога на добавленную стоимость по факту налоги оплачивают сами потребители при покупке товаров и услуг. Сумма налога включена в стоимость покупаемого блага изначально, однако в бюджет государства сумма поступает намного раньше совершенной покупки. Это потому что налог выплачивает каждый, кто хоть как-то поучаствовал в производственном процессе товара или услуги на любой из стадий.

Существует две налоговые ставки по НДС в России: ставка в 18%, которая применяется к большинству продуктов по умолчанию, но если какой-то товар не входит в этот перечень, то он облагается по ставке 10%, ну или на крайний случай со ставкой в 0%, в особенных условиях.

Минимальный налог

Теперь вернемся к объекту нашего обсуждения — к минимальному налогу УСН «Доходы минус расходы». Это налог, который уплачивается только при данном УСН «15%». Платится он лишь в том случае, когда эта сумма налога вдруг оказывается больше, чем сумма общего налога. Расчет происходит только по итогам отчетного периода, который чаще всего является годом.

Также есть случаи, когда происходит незапланированный переход на общую систему налогообложения, при таких обстоятельствах минимальный налог при УСН перечисляется в бюджет при запросе от Налоговой. Так ФНС приравнивает отчетный год, который стал последним для организации к налоговому периоду. Но, такие внештатные ситуации происходят крайне редко, поэтому и минимальный налог тут очень индивидуален.

Но, несмотря на присутствующие отличия, минимальный налог оплачивается также, как и обыкновенный, в те же сроки и по тем же правилам. К тому же для проведения процедуры оплаты необходимо в 2018 КБК для каждого предпринимателя и компании.

Главные черты

Многие компании, которые имеют относительно небольшую прибыль и общее количество сотрудников, предпочитают работать на упрощенной системе налогообложения, которая существенно облегчает процедуру расчета и выплаты налогов. Данная система позволяет исключить целый ряд обязательных отчислений в бюджет, в то время как в обязанности бухгалтера входит заполнение гораздо меньшего количества документации, так как отчетность сдается значительно проще.

На упрощенной системе компания полностью освобождается от необходимости перечисления налога на доход или имущество, а в целом ряде ситуаций также нет необходимости в том, чтобы начислять налог на добавленную стоимость, если организация не относится к категории импортеров товарной продукции.

При этом стоит отметить, что даже в случае использования специальных режимов как предпринимателям, так и компаниям нужно своевременно удерживать и перечислять страховые взносы.

Если организация, которая решила вести свою деятельность на упрощенной системе, сама выбрала в качестве объекта налогообложения прибыль, сокращенную на расходы, это может позволить ей существенно сократить сумму налогооблагаемой базы, и для этих целей нужно воспользоваться перечнем, прописанном в Налоговом кодексе.

В соответствии с нормами статьи 346.14 Налогового кодекса предприниматель имеет право сократить сумму налогооблагаемой базы на те суммы сборов или налогов, которые ранее уже были перечислены в государственный бюджет. При этом использование УСН не предоставляет организациям возможности освободиться от своих обязанностей налогового агента по отношению к своим сотрудникам, если они им выплачивают зарплату.

Таким образом, они должны в обязательном порядке в момент выплаты зарплаты удерживать соответствующую сумму для того, чтобы отчислять налог в момент начисления зарплаты, и законом не предусматривается возможность оплачивать его за счет денег самой компании.

Зачет налога

Чтобы определиться с тем, кто выплачивает минимальные налоги, необходимо сначала понять, кто вообще является налогоплательщиком в целом.

Итак, ежегодно, по итогам отчетного периода все индивидуальные предприниматели и предприятия на УСН «Доходы минус расходы» считают две налоговые базы:

После расчетов, тот налог, который получился больше, необходимо заплатить в Налоговую. Тут важно выделить, что итоговый налог никогда не может выйти меньше минимального, то есть 1% от всех доходов, полученных за отчетный период. Также не мало важно то, что результат разницы между обычным налогов и минимальным, который был уплачен, можно будет после включать в расходы следующих лет.

Если Вас всё еще заботят вопросы по типу «Какой налог заплатить?», «Нужно ли платить минимальный налог при получении убытка?» и «Что конкретно выбирать?», то стоит обратится за помощью к профессионалу, за которого тоже, к слову, придется неплохо заплатить, но это возможно того стоит, так как он поможет избежать реальных проблем.

Предлагаем ознакомиться: Госпошлина за наследство земельного участка

На самом деле расчет минимального дохода — это плевое дело, с которым можно разделаться в считаные минуты, пользуясь подходящей формулой:

- Минимальный налог = Налоговая база х 1%

Налоговая база здесь — это нарастающая, определенная от начала и до конца всего отчетного периода, за который необходимо выплатить налог. А конкретно для минимального налога эта база рассчитывается в соответствии со статьей 346.15 НК РФ.

Иногда случается так, что некоторые налогоплательщики хотят и совмещают упрощенную систему налогообложения «Доходы минус расходы» с патентной системой налогообложения, к примеру. В таких случаях, когда обстоятельства диктуют о сложностях, минимальный размер налога будет основываться только на доходах, которые получены на упрощённой системе, а не на патенте. Это узаконено одним из писем Минфина РФ от 13.02.2013 № 03-11-09/3758.

Пример расчета

Разберем минимальный налог на конкретных примерах, дабы было проще понять, как всё организованно.

Итак, возьмем организацию с ограниченной ответственностью «Сила», которая использует УСН «Доходы минус расходы» в организации своей деятельности и произведем расчет налога.

- Результаты её работы за прошедший год составили доход в 250 000 рублей.

- В него входят 30 000 рублей за первый квартал, 70 000 рублей за второй квартал, 80 000 рублей за третий квартал и опять 70 000 рублей за четвертый квартал.

- Расходы составили 240 000 рублей, из которых 32 000 рублей за первый квартал, 65 000 рублей за второй квартал, 72 000 рублей за третий квартал и 71 000 рублей за последний.

- Получаем налоговую базу, которая равна 10 000 рублей, исходя из вычислений.

- Ставка, применяемая в этом случае составляет 15%.

После этого бухгалтерам «Силы» необходимо провести следующие вычисления:

- Высчитать из налоговой базы сумму налога, исходя из налоговой ставки, установленной в данном примере: 10 000 рублей х 15% = 1 500 рублей.

- Высчитать из налоговой базы сумму минимального налога, исходя из однопроцентной налоговой ставки, не вычитая расходы: 250 000 рублей х 1% = 2 500 рублей.

- Произвести сравнительный анализ конечных результатов: 1 500 < 2 500 рублей.

- Вполне понятно, что в данном случае сумма минимального налога намного больше пятнадцатипроцентного налога.

- Производится уплата налога, который является наименьшим, в данном случае — это минимальный.

Подводя итоги года, ООО «Сила» уплачивает именно минимальный налог по УСН, так как его размер больше налога, который исчисляется по пятнадцати процентам.

Важно также обратить внимание, что в том случае, когда по итогам отчетного периода были также начислены авансовые платежи, то минимальный налог выплачивается с вычетом всех сумм авансовых платежей. Применяя это к вышеуказанному примеру, сумма взносов за 9 месяцев работы организации равна 1 650 рублям. А значит по итогам года необходимо уплатить куда меньший минимальный налог — 850 рублей.

Еще один момент, который нужно упомянуть — это разница между налогами. Сумма минимального налога и налога, который исчисляется в обыкновенном порядке, может быть учтена в статье расходов за период для исчисления налога по упрощенке «Доходы минус расходы» для будущих налоговых периодов в декларации. При том, в случае, когда получен убыток, его увеличивают на вышеуказанную разницу и переносят в те же самые будущие периоды.

Итого, в этом конкретном примере, начиная с 2021 года, как налогового периода, вся та разница, которую имеет возможность включить в расходы составит максимум только 1 000 рублей. Это 2 500 рублей от минимального — 1 500 от налога обычного.

Хоть налоговый единый режим и разделен на упрощенку и так далее, но не стоит путать режимы и КБК к ним. Так как упрощенный ИП уплачивает в сроки уплаты при УСН в 2021 году налоги по абсолютно тем же кодам, а значит и зачет возможен также. Это потому что минимальный налог не является каким-либо сторонним, а лишь такой же частью упрощенки, как авансовые платежи и налоги.

Это значит, что все взносы, которые уплатили организации и плательщики (субъекты налога), могут быть зачтены за счет того самого минимального налога по статье 78 НК РФ. Всё это предусмотрено законодательством, как и декларации по налогам.

Чтобы произвести зачет авансовых платежей в счет налога, оплачиваемого в налоговую, необходимо подать правильное заявление на зачет налога. Также приложить к нему все копии документов, которые подтверждали бы факт уплаты взносов. В случае, когда в зачете всё-таки откажут и компании придется уплачивать полный налог, авансовые платежи не пропадут, а будет зачтены на счет будущих взносов.

Нормативная база

Законодательной частью вопроса тоже можно долго задаваться, но, чтобы понять, как функционирует эта система с минимальным налогом важно ознакомится в первую очередь с Налоговым кодексом, что самое важное.

А далее, чтобы конкретно опираться на статьи, стоит прочитать все о минимальном налоге, а особенно важно прочесть такие, как:

- статья 346.19 НК РФ;

- п. 6 статьи 346.18 НК РФ;

- п. 7 ст. 346.21 НК РФ;

- ст. 78 НК РФ.

Прочитав всё это и применив на любую необходимую ситуацию, можно с легкостью разрешить даже самую сложную дилемму. Поэтому тяжбы формирования минимального налога можно очень просто облегчить, лишь сверив с законодательством.

Расходы во время командировок

В статье 346.16 НК РФ прописано, что командировочные расходы могут снижать величину налоговой базы при упрощённой системе налогообложения. Однако если в командировке был сам ИП, то к таким затратам нормы статьи применять нельзя.

При командировке, согласно ст. 166 ТК РФ, организация в лице руководителя должна направить работника для исполнения служебного задания вне места постоянной работы, а в случае с индивидуальным предпринимателем никто его в поездку отправить не может. Данное мнение отражено в письме Министерства финансов РФ от 16 августа 2021 года № 03-11-11/62269.

Уплата

Чтобы конкретнее разобраться в том, кто, что, куда, зачем и как платит необходимо разобраться в инструкции уплаты налога УСН:

- На протяжении года невозможно точно сказать надо ли платить или не надо платить минимальный налог, потому как он рассчитывается лишь по итогам года. А значит каждый отчетный квартал ил период надо будет как обычно уплачивать все авансовые платежи. Это доходы минус расходы, умноженные на 15 процентов.

- По окончанию года индивидуальные предприниматели и предприятия определяют какой же налог необходимо заплатить именно им. Обычно все сроки одни и те же, не зависимо от того, какой налог будет уплачиваться — это крайние сроки подачи отчетности. Для ИП — это до 30 апреля, а для предприятий — это 31 марта.

- В том случае, если выяснится, что есть необходимость уплатить минимальный размер налога, то всю эту сумму можно уменьшить за счет всех уплаченные взносов, уплата страховых производится по плану. А также, когда сумма налогов больше минимального налога, то платить его нет необходимости. А всю остальную часть авансовых платежей можно учесть уже при уплате следующих долгов, через год, ну или просто вернуть в виде прибыли, с помощью заявления в налоговую инспекцию.

- Также важно помнить, что с 2021 года весь минимальный налог обязательно нужно оплачивать по другому КБК, по тому, который установлен для единого налога УСН. КБК этот — 182 1 05 01021 01 1000 110.

Предлагаем ознакомиться: Смена судьи в гражданском процессе

Стандартные данные

Для того, чтобы понять, как правильно рассчитывать расходы при упрощенной системе, нужно учитывать основные правила начисления каждой отдельной суммы, предусмотренные действующим законодательством.

Включаются ли доходы

В связи с указанными выше правилами сумма налога на доход сотрудников, которая удерживается из их заработной платы компанией или частными предпринимателями, ведущими свою деятельность на упрощенной системе, не может быть включена в состав тех расходов, которые отмечаются подпунктом 22 пункта 1 статьи 346.16 Налогового кодекса.

Не стоит забывать о том, что предпринимателям предоставляется возможность сокращать сумму налогооблагаемой базы на полный объем начисленной зарплаты, в которую также изначально включается и НДФЛ.

Учитывая это, можно сказать, что работодатели сумму НДФЛ в любом случае должны указывать в процессе расчета затрат при выплате налога, но если же включить их отдельно, то в таком случае они будут учитываться дважды, что не предусматривается действующим законодательством.

Детали учета

Удерживать НДФЛ нужно всегда, когда компания выплачивает физическим лицам какие-либо суммы, и в частности, это касается следующих ситуаций:

- компания выплачивает дивиденды своим учредителям, и с этих сумм нужно оплачивать НДФЛ;

- компания получает определенный процентный заем от физического лица, после чего возвращает указанную сумму;

- компания оформляет гражданско-правовое соглашение, предусматривающее необходимость начисления физическим лицам соответствующей суммы выплаты.

В пункте 40 статьи 217 Налогового кодекса говорится о том, что возмещение затрат, которые были выделены для оплаты процентов по полученным займам в целях приобретения или возведения жилой недвижимости, не может облагаться НДФЛ, но эти выплаты не облагаются только в том случае, если изначально их учет будет осуществляться в составе затрат компании при расчете налога на прибыль.

Статья 217. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)

Таким образом, данное правило не распространяется на те компании, которые работают на упрощенной системе, но при этом используют в качестве объекта налогообложения только полученную прибыль.

С 1 января 2021 года вступили в силу новые пониженные ставки по УСН. Минимальный налог УСН за 2021 год указан по ссылке.

Признание материальных расходов при УСН, а также других видов расходов

2. Расходы, производимые в связи с расчетами по оплате труда при УСН, признаются в том же порядке, что и материальные расходы.

В части перечня УСН-расходов, относящихся к оплате за трудовую деятельность, также следует руководствоваться положениями гл. 25 НК РФ. В число этих расходов входят:

- выплата заработной платы сотрудникам;

- премии и прочие выплаты стимулирующего характера;

- стоимость бесплатно предоставляемых работникам коммунальных услуг, питания и продуктов;

- расходы на закупку и производство форменной одежды сотрудников, которая передается им на бесплатной основе или реализуется им по льготной цене.

- налоговые издержки списываются по дате фактической уплаты налогов;

- расходы на основные средства и НМА признаются в конце налогового периода в размере уплаченных сумм;

- при оплате векселем расходы учитываются на дату оплаты векселя, однако если вексель передается в пользу третьих лиц, то дате признания расхода соответствует момент его передачи.

Полный перечень расходов на оплату труда содержит ст. 255 НК РФ.

3. Расходы по оплате стоимости товаров, которые были приобретены с целью дальнейшей реализации, принимаются по мере их продажи.

Подробнее про учет списания товаров при применении УСН читайте здесь.

4. Иные особенности признания расходов таковы:

О том, какие изменения, связанные с применением УСН, вступили в силу в 2017-2018 годах, читайте в статье . «УСН «доходы минус расходы» в 2017-2018 годах».

Учет доходов и расходов упрощенцы ведут в КУДИР. Как заполнить книгу по новой форме, мы рассказали в этой статье.

Пример, когда НДФЛ в расходы не включается

М.В. Прошкин работает в ООО «Звезда». Организация применяет упрощенную систему с объектом налогообложения доходы минус расходы. Ежемесячно работодатель выплачивает сотруднику компенсацию за аренду квартиры в размере 25 000 руб. Так, 27 июля 2015 года организация перечислила на его счет 21 750 руб., а удержанный с дохода НДФЛ в размере 3250 руб. — в бюджет. Выплата компенсации за аренду жилья ни трудовым, ни коллективным договором не предусмотрена. Вправе ли ООО «Звезда» отразить в налоговой базе указанные расходы?

Нет. В составе расходов на оплату труда можно учесть выплаты, предусмотренные законом или трудовым (коллективным) договором (п. 2 ст. 346.16 и ст. 255 НК РФ). Так как компенсация за аренду жилья не указана в трудовом или коллективном договоре и не предусмотрена законодательством, то 21 750 руб., выплаченные М.В. Прошкину, и 3250 руб. НДФЛ, перечисленные в бюджет, на налоговую базу организации не повлияют.

«Упрощенец» должен вести раздельный учет начисленных и уплаченных сумм НДФЛ. Такой подход позволит не списать на расходы лишнее. Ведь часто сотрудникам выплачиваются доходы, которые облагаются НДФЛ, но не учитываются в расходах по единому налогу. А так как НДФЛ нередко уплачивается общей платежкой, нужно отслеживать какой НДФЛ приходится на выплаты, включаемые в расходы, а какой — нет.

Что делать, если расходы превышают доходы при УСН?

При расчете и уплате налога следует обратить внимание на то, что ст. 346.18 НК РФ предусмотрена уплата минимальной суммы налога, определяемой как произведение 1% и суммы полученных доходов.

Уплата минимального налога осуществляется в случаях:

Убытком следует считать сумму превышения расходов над суммой полученных доходов за налоговый период.

В отношении убытка нужно учитывать нижеперечисленные возможности и условия его списания в целях гл. 26.2 НК РФ:

Порядок действий

Компаниям нужно перечислять саму сумму налога и всевозможные авансовые платежи по месту своей регистрации, в то время как частные предприниматели делают выплаты по месту своего проживания.

В первую очередь, перечисляются авансовые платежи, и делать это нужно не более, чем за 25 дней с момента окончания отчетного периода. В дальнейшем уплаченные авансовые платежи будут учитываться в процессе определения суммы налога по итогам календарного года.

После этого заполняется декларация, после чего она отправляется в отделение Налоговой службы. Юридическим лицам нужно подавать декларацию до 31 марта того года, который идет после истекшего налогового периода, в то время как частным предпринимателям предоставляется возможность отправки документации до 30 апреля того года, который идет после последнего налогового периода.

В конечном итоге оплачивается налог, рассчитанный по результатам полного года. Стоит отметить тот факт, что сроки выплаты налога точно такие же, которое установлены для подачи соответствующей отчетности, а если последний день срока уплаты налога выпадет на нерабочий или выходной день, то в таком случае налоги плательщику нужно будет начислить в рабочий день, который идет ближайшим после него.

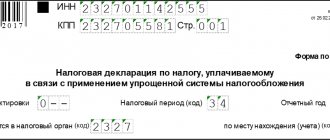

Заполнение декларации при УСН

В соответствии с НК РФ представление декларации осуществляется 1 раз за год после его окончания не позднее:

Форма и порядок заполнения декларации по УСН для отчета за 2017 год установлены приказом ФНС России от 26.02.2016 № ММВ-7-3/

Заполняя бланк декларации по УСН с объектом налогообложения «доходы минус расходы», необходимо обратить внимание на раздел 2.2, который содержит информацию о полученных доходах и затратах налогоплательщика.

О том, где найти информацию о контрольных соотношениях для проверки декларации, читайте в материале«ФНС выпустила контрольные соотношения к декларации по УСН».

Уплата налога производится авансовыми платежами по итогам каждого из отчетных периодов (кварталов) не позднее 25-го числа месяца, наступающего по завершении отчетного квартала. При этом срок уплаты за 4-й квартал соответствует срокам предоставления отчетности за указанный период.

Подробнее о сроках подачи отчетности и уплаты налога читайте в статье«Какие установлены сроки сдачи декларации по УСН?».

Затраты, производимые при УСН, необходимо определять только в случае, если для расчета налога используется объект налогообложения «доходы минус расходы». При этом гл. 26.2 НК РФ предусмотрено понятие минимального налога, который следует уплачивать при превышении расходов над доходами налогоплательщика и получении убытка.

Узнавайте первыми о важных налоговых изменениях

Недоимка по НДФЛ

В соответствии с федеральным законом от 29 сентября 2021 № 325-ФЗ в статью 226 НК РФ было внесено изменение. С января текущего года организация, выступающая в качестве налогового агента, имеет право погасить недоимку по подоходному налогу из собственных средств. При этом удерживать данную сумму из заработной платы сотрудника не нужно.

Однако, Минфин РФ в своём письме от 29 января 2021 года № 03-11-09/5344 сообщает, что НДФЛ, перечисленный за счёт средств работодателя, организация не вправе включать в расходы. Поскольку данные затраты не являются обоснованными, с финансовой точки зрения.