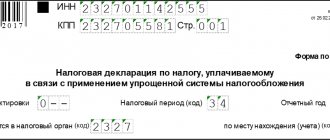

Что представляет собой КБК и зачем используется

КБК (код бюджетной классификации) представляет собой комбинацию цифр, которая указывает на предназначение поступившего в ИФНС платежа.

На основании этого номера средства, внесенные индивидуальным предпринимателем или юридическим лицом, направляются в соответствующую статью бюджета.

Присвоение КБК УСН упрощает контроль поступлений и планирование средств.

Код состоит из 20 цифр, которые в группе или в отдельности передают информацию о предназначении платежа.

- Начальные три цифры представляют собой код органа.

- Следующая цифра указывает на группу перевода – платеж по налогам, безвозмездное перечисление и другие.

- Затем третьи две цифры обозначают код налога – на прибыль, на имущество и прочие.

- По идущим далее пяти цифрам определяют статью и подстатью платежа.

- После две цифры обозначают, куда уплачена сумма – в региональный, федеральный бюджет или в пользу ФСС или ПФР.

- Следующие четыре цифры указывают на предназначение платежа – налоговый взнос, выплата штрафа или пени.

- Заключительные три цифры определяют вид перевода – налоговый, от собственности и прочее.

Эти показатели разбивают на 4 блока:

- блок администратора (цифры кода 1-3);

- блок дохода (цифры 4-13);

- программный (цифры 14-17);

- классифицирующий (цифры 18-20).

Нужно ежегодно проверять актуальность кодов, так как они могут быть изменены. Указание неправильного номера приводит к тому, что поступивший в ИФНС налог не отобразится.

Это влечет за собой санкции в виде пени и штрафов.

Важно: если при заполнении документов КБК УСН был указан неверно, потребуется отправить письмо в налоговую службу с просьбой перевести средства. Если сумма не была зачислена, платеж повторяют.

back to menu ↑

Где найти нужный КБК

Запомнить все требуемые коды бюджетной классификации вряд ли возможно.

Чтобы облегчить заполнение документов при внесении платежей, предусмотрены специальные справочники. Информация в них ежегодно обновляется в соответствии с законодательными поправками.

Такой справочник КБК имеется у каждого бухгалтера. Прежде чем заполнять бланки, сверяются с указанными там значениями для режима «Доходы минус расходы».

Если же справочника под рукой не оказалось, но есть доступ в интернет, стоит зайти на официальный сайт налоговой службы www.nalog.ru. Там отображена полная и актуальная информация на 2017 год.

КБК УСН потребуется указывать на платежных поручениях при перечислении ежеквартальных авансовых выплат и переводов в Пенсионный фонд. Чтобы сумма, уплаченная в ИФНС, поступила по назначению, код должен быть вписан верно.

back to menu ↑

В чем особенности исчисления и уплаты налогов по УСН

Ставка по режиму «Доходы минус расходы» составляет 15%. В регионах ее размер может колебаться в пределах 5-15%, что связано с применением дифференцированных налоговых ставок.

Для правильного определения налоговой базы и исчисления налогового взноса, ведется книга учета приходных и расходных операций. Ее можно вести вручную или в электронном виде.

Основную трудность для бухгалтера ООО или ИП, работающих по режиму «Доходы минус расходы», составляет признание правомерности затрат.

Это нужно для правильного определения налоговой базы. В случае ее занижения, будет начислен дополнительный взнос и введены штрафы.

Важно: в случае, когда предприятие несет убыток по результатам прошедшего налогового квартала, налоговая база в текущем налоговом периоде может быть уменьшена на сумму этого убытка.

Денежные поступления рассчитываются по кассовому методу: после зачисления средств на расчетный счет или в кассу ООО или ИП они могут указываться в статье доходов.

Что касается расходов, перед их внесением нужно доказать их экономическую обоснованность.

Для отнесения потраченной суммы к статье расходов, должны быть соблюдены два условия.

- Затраты должны быть подтверждены документально. К статье расходов относят суммы по заключенным договорам и авансовым отчетам. Документ для оплаты заполняют в соответствии с требованиями законодательства и правилами компании.

- Расходами можно считать только суммы, выплаченные для извлечения прибыли. Кроме того, если предприятием оплачен товар, его стоимость можно учесть уже после его доставки на склад.

Важно: средства, потраченные на рекламу, признаются расходами только в объеме, не превышающем 1% от суммы денежных поступлений.

back to menu ↑

Кбк усн доходы минус расходы 2021

НК РФ.

» Статья 346.16. Порядок определения расходов

1. При определении объекта налогообложения налогоплательщик уменьшает полученные доходы на следующие расходы:

5) материальные расходы;

2. Расходы, указанные в пункте 1 настоящей статьи, принимаются при условии их соответствия критериям, указанным в пункте 1 статьи 252 настоящего Кодекса.

Расходы, указанные в подпунктах 5, 6, 7, 9 — 21 пункта 1 настоящей статьи, принимаются применительно к порядку, предусмотренному для исчисления налога на прибыль организаций статьями 254, 255, 263, 264, 268 и 269 настоящего Кодекса.

Статья 254. Материальные расходы

1. К материальным расходам, в частности, относятся следующие затраты налогоплательщика:

1) на приобретение сырья и (или) материалов, используемых в производстве товаров (выполнении работ, оказании услуг) и (или) образующих их основу либо являющихся необходимым компонентом при производстве товаров (выполнении работ, оказании услуг);

2) на приобретение материалов, используемых:

для упаковки и иной подготовки произведенных и (или) реализуемых товаров (включая предпродажную подготовку);

на другие производственные и хозяйственные нужды (проведение испытаний, контроля, содержание, эксплуатацию основных средств и иные подобные цели);

3) на приобретение инструментов, приспособлений, инвентаря, приборов, лабораторного оборудования, спецодежды и другого имущества, не являющихся амортизируемым имуществом. Стоимость такого имущества включается в состав материальных расходов в полной сумме по мере ввода его в эксплуатацию;

4) на приобретение комплектующих изделий, подвергающихся монтажу, и (или) полуфабрикатов, подвергающихся дополнительной обработке у налогоплательщика;

5) на приобретение топлива, воды и энергии всех видов, расходуемых на технологические цели, выработку (в том числе самим налогоплательщиком для производственных нужд) всех видов энергии, отопление зданий, а также расходы на трансформацию и передачу энергии;

6) на приобретение работ и услуг производственного характера, выполняемых сторонними организациями или индивидуальными предпринимателями, а также на выполнение этих работ (оказание услуг) структурными подразделениями налогоплательщика.

К работам (услугам) производственного характера относятся выполнение отдельных операций по производству (изготовлению) продукции, выполнению работ, оказанию услуг, обработке сырья (материалов), контроль за соблюдением установленных технологических процессов, техническое обслуживание основных средств и другие подобные работы.

К работам (услугам) производственного характера также относятся транспортные услуги сторонних организаций (включая индивидуальных предпринимателей) и (или) структурных подразделений самого налогоплательщика по перевозкам грузов внутри организации, в частности перемещение сырья (материалов), инструментов, деталей, заготовок, других видов грузов с базисного (центрального) склада в цеха (отделения) и доставка готовой продукции в соответствии с условиями договоров (контрактов);

7) связанные с содержанием и эксплуатацией основных средств и иного имущества природоохранного назначения (в том числе расходы, связанные с содержанием и эксплуатацией очистных сооружений, золоуловителей, фильтров и других природоохранных объектов, расходы на захоронение экологически опасных отходов, расходы на приобретение услуг сторонних организаций по приему, хранению и уничтожению экологически опасных отходов, очистке сточных вод, платежи за предельно допустимые выбросы (сбросы) загрязняющих веществ в природную среду и другие аналогичные расходы)».

В какой срок осуществляются выплаты

На основании статей 346.19 и 346.21 НК РФ авансовые платежи по УСН «Доходы минус расходы» перечисляются до 25 числа месяца, идущего за отчетным кварталом. Что касается уплаты единого налога по данным за прошедший год, здесь сроки различаются:

- для ИП – до 30 апреля года, идущего за отчетным;

- для ООО – до 31 марта.

Когда предприятие перестает работать по УСН «Доходы минус расходы» ранее конца календарного года (на данный момент 2017), налоговый взнос переводится в сроки, определенные для неполного периода.

Когда дата платежа выпадает на нерабочий день, сумма вносится в ближайший к этой дате рабочий день. Такой порядок определяется пунктом 7 статьи 6.1 НК РФ.

back to menu ↑

КБК при уплате штрафов и пеней

Для уплаты пеней и штрафов установлены отдельные коды.

Пени начисляются за каждый день просрочки платежа. Перечисляя пени в бюджет, необходимо указать

КБК — 182 1 0500 110.

Штраф отличается от пеней тем, что он составляет фиксированную сумму (к примеру, 1000 рублей или 10% от дохода) и уплачивается однократно, а не за каждый день просрочки.

КБК при оплате штрафов — 182 1 0500 110

Таблица КБК для УСН доходы минус расходы 2016

| Назначение кода | номер КБК |

| перечисление единого налога — схема «доходы минус расходы» | 182 1 0500 110 |

| перечисление пеней по единому налогу — схема «доходы минус расходы» | 182 1 0500 110 |

| перечисление штрафов по единому налогу — схема «доходы минус расходы» | 182 1 0500 110 |

| перечисление минимального налога (1%)- любая схема УСН | 182 1 0500 110 |

| перечисление пеней по минимальному налогу | 182 1 0500 110 |

| перечисление штрафов по минимальному налогу | 182 1 0500 110 |

В чем разница в платежах по УСН

КБК УСН отличается для единого взноса по режиму «Доходы минус расходы» и при уплате минимального налога. Последний начисляется в следующих двух случаях:

- налог на разницу между поступлениями и расходами оказался меньше минимального платежа;

- по результатам года расходы предприятия превысили его доходы.

Сроки, в которые нужно выплатить минимальный налог без начисления пени, не отличаются от сроков выплаты единого. Налоговый период также составляет календарный год, сейчас – 2016-й.

Если предприятие ликвидировано или больше не применяет режим УСН «Доходы минус расходы», этот период считается с начала года до даты ликвидации или до дня применения льготного режима.

Если организация перешла на другую налоговую схему, минимальный налог будет начислен по результатам предыдущего отчетного периода.

Важно: размер минимального налога – 1% от объема денежных поступлений.

back to menu ↑

Как считаются пени по УСН

Исполненной обязанность по уплате авансов и налога считается в момент предъявления платежки на их перечисление в банк, при наличии на счете плательщика достаточной суммы денег (пп. 1 п. 3 ст. 45 НК РФ). Просрочка перечисления налоговых платежей возникает на следующий день после даты, установленной для их уплаты, а начисляется она за каждый календарный день до дня, в котором задолженность будет погашена (п. 3 ст. 75 НК РФ).

Пример

Аванс по налогу УСН за 1 квартал 2021 г. был уплачен 30 апреля. В этом случае пени будут начислены за 4 дня (с 26 по 29 апреля). А если бы уплату аванса просрочили всего на 1 день, уплатив его 26 апреля, пени бы не начислялись вовсе, поскольку день оплаты задолженности не входит в период начисления пеней.

Обратите внимание, что с 01.10.2017 г. применяется новый порядок расчета пеней (п. 4 ст. 75 НК РФ):

- Для ИП и физлиц пени, как и прежде, рассчитываются из 1/300 действующей в период просрочки ставки рефинансирования.

- Для юрлиц 1/300 рефставки применяется только при просрочке до 30 календарных дней, а начиная с 31-го дня, пени считают из 1/150 действующей рефставки за каждый просроченный день.

Пример

Срок уплаты «упрощенного» налога за 2021 год — 02.04.2018 г. Организация уплатила его лишь 07.05.2018г., сумма платежа – 25000 руб. Период просрочки — 34 календарных дня (с 3 апреля по 6 мая). Ставка рефинансирования с 26.03.2018 г. — 7,25% (допустим, что на этом уровне она останется до 07.05.2018г.).

Рассчитаем пени за первые 30 дней:

25000 руб. х (7,25% х (1/300)) х 30 дн. = 181,25 руб.

Начиная с 31 дня, пени составят:

25000 руб. х(7,25% х (1/150) х 4 дн. = 48,33 руб.

За весь период начислено пеней 229,58 руб. (181,25 + 48,33).

Какой указывать КБК УСН при заполнении документации в 2017 году

В процессе оформления платежных поручений, КБК УСН вписывается на основании данных, представленных в приказе Минфина от 1 июля 2013 г. № 65н (редакция от 25 декабря 2015 г. № 215н).

Для единого налога по режиму «Доходы минус расходы» и для минимального налога вносятся разные коды. Отдельные КБК УСН имеют пени и штрафы.

Важно: авансовые платежи вносятся по режиму «Доходы минус расходы». Однако если в конце 2021 года уровень доходов попадает под минимальный налог, следует выплатить его, но из суммы вычитаются внесенные авансовые платежи.

Важно правильно вписывать КБК УСН при оформлении документации для ИФНС. Тогда внесенная сумма поступит по назначению.

Точную информацию по кодам для 2021 года можно получить из нормативных документов или на сайте налоговой службы.

back to menu ↑

КБК 2015 года НОВЫЕ коды классификации доходов бюджетов РФ

Начисление пени по УСН: проводки

Ведущие бухучет «упрощенцы» должны провести операции по начислению пеней и доначислению налога. Расчет пеней приводится в бухгалтерской справке, а на сумму пени по УСН проводки делаются в учете следующим образом:

- Дт 99 «Пени» Кт 68 «УСН» — начислена сумма пеней на недоимку по «упрощенному» налогу/авансовому платежу; датой проводки будет дата требования ИФНС об уплате, или дата, указанная в бухсправке;

- Дт 68 «УСН» Кт 51 – пени перечислены в бюджет.

В налоговом учете пени и штрафы по УСН, равно как и по другим налогам, не учитываются и базу по «упрощенному» налогу не уменьшают (п. 1 ст. 346.16; п. 2 ст. 270 НК РФ).