опубликовано: 16.11.2016

Несмотря на стремление большинства контрагентов добросовестно исполнять возложенные на них обязательства, не всегда удается их выполнить в точном соответствии с условиями договора. Это может выражаться в нарушении сроков исполнения обязательств, объеме и качестве исполненных обязательств. По этой причине в большинстве договоров предусмотрена ответственность за нарушение обязательств, которая устанавливается в силу закона или напрямую указывается в договоре. В настоящей статье в качестве штрафной санкции будет рассмотрена только неустойка.

Что означает неустойка (штраф) и нужно ли с нее удерживать НДФЛ

Определение данному понятию дается в ст. 330 ГК РФ. В статье четко прописано, что под неустойкой (а также штрафом, пеней) понимают денежную сумму, которую должник должен заплатить кредитору при невыполнении либо ненадлежащем выполнении своих обязательств. Размер этой суммы определяется законом и договором. Следует четко понимать, что это не компенсация ущерба, т. е. данная выплата не носит компенсационный характер.

Следует заметить, как неустойка, так и штраф могут взыскиваться досудебным порядком и через суд. В первом случае выплата производится должником добровольно, во втором – принудительно. Например, если застройщик не выполнил условия договора долевого участия, не сдал вовремя дом, то, он должен заплатить дольщику неустойку, а в некоторых случаях и штраф. Сделать это он может добровольно, по письменному требованию второго участника ДДУ, т. е. дольщика. Если он этого не сделает, то дольщик вправе подать на него иск в суд о взыскании неустойки. Тогда говорят о принудительном взыскании неустойки судебным порядком.

Вне зависимости от того, как кредитору выплачивается неустойка (штраф), добровольно либо принудительно, и в первом, и втором случае она признается его доходом. А доход, как установлено НК РФ, подлежит обложению НДФЛ. Данная позиция подтверждается соответствующими законодательными нормами (см. далее таблицу).

| Ст. 41 НК РФ | Ст. 209 НК РФ | Ст. 217 НК РФ | Ст. 210 НК РФ | Ст. 208 ГПК РФ |

| Что признается доходом | Объект налогообложения | Необлагаемые доходы | Что входит в налоговую базу | Индексация взысканных судом сумм |

Таким образом, неустойки (штрафы), взысканные через суд, – это денежные доходы физлица, т. к. они признаются экономической выгодой. А все доходы, полученные физлицом в натуральном либо денежном выражении, включаются в налоговую базу. Кроме этого, в список доходов, которые освобождаются от уплаты НДФЛ, неустойка и штрафы не входят.

Отсюда следует, что неустойка и штрафы, взысканные судом, а также их проиндексированные суммы всегда облагаются НДФЛ. Данная позиция признается ФНС, Минфином РФ, подтверждается нормами законодательства и оспариванию на данный момент не подлежит. В частности, в письме Минфина РФ № 03-04-05/19869 от 29.03.2021 отмечено, что все санкции, которые предусмотрены действующим ФЗ РФ № 2300-1 от 07.02.1992 (ред. от 18.03.2021) «О защите прав потребителей», имеют исключительно штрафной характер. Их не относят к компенсациям. Поскольку они образуют имущественную выгоду у потребителей, их причисляют к налогооблагаемым доходам физлица.

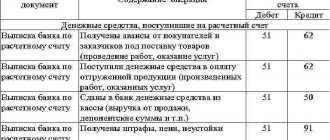

Налоговый учет у получателя неустойки: налог на прибыль

Основные моменты, которые помогут правильно отразить неустойку, приведены в таблице:

Как грамотно составить договор, прописать в нем санкции, а также о многом другом, что касается закрепления хозотношений, рассказывают материалы нашей специальной рубрики.

Необлагаемые НДФЛ суммы, взысканные по решению суда

Итак, с учетом норм НК РФ определено, что неустойка и штрафы, выплаченные физлицу по решению суда, являются налогооблагаемыми суммами. Вместе с тем, зачастую истец, обращаясь в суд, требует не только взыскания данных сумм, но и возмещения морального вреда (физических, нравственных страданий), понесенных трат–убытков, упущенной выгоды. Соответственно, возникает вопрос, нужно ли с этих сумм платить НДФЛ, т. е. причисляют ли их к налогооблагаемым доходам физлица.

Как уже было сказано выше, основной перечень выплат, которые освобождаются от налогообложения, обозначен ст. 217 НК РФ. Отсюда следует:

- Возмещение морального, как и фактического, реального ущерба является выплатой компенсационного характера, предусмотренной законодательством. Поэтому с нее НДФЛ не удерживают.

- Упущенная выгода – это неполученный доход, который физлицо могло получить, если бы его права не нарушали (применительно ко ст. 15 ГК РФ). Следовательно, с нее нужно исчислять и платить НДФЛ.

Важно! Судебные издержки и прочие сопутствующие траты (типа госпошлины, почтовой пересылки и т. п.), которые имели место при рассмотрении иска о взыскании неустойки, штрафа, не подлежат обложению НДФЛ. Основание: п. 61 ст. 217 НК.

В качестве примера можно привести следующую стандартную ситуацию. Гражданин приобрел товар, как оказалось, с дефектами, плохого качества. На их устранение он потратил собственные деньги. В рассматриваемой ситуации он вправе требовать от продавца возмещение ущерба и морального вреда. Если тот откажется компенсировать ущерб, покупатель может обратиться в суд.

Таким образом через суд можно добиться компенсации реального ущерба (трат, которые пошли на устранение дефекта, брака), а также морального вреда. При этом виновное лицо (продавец) возмещает все компенсационные суммы, но НДФЛ с них уплачивает покупатель (истец).

Если фирма возмещает ущерб гражданину

Организация может оказаться в обратной ситуации. Суд может обязать ее выплатить контрагенту неустойку или же возместить покупателю-гражданину нанесенный ущерб.