Онлайн-заявка на кредит

Ежегодно гражданин, индивидуальный предприниматель и иное юридическое лицо должны уплачивать различные виды фискальных нагрузок, получая квитанции по почте или сдавая декларацию. Как оплатить налоги через личный кабинет налогоплательщика и где взять от него доступ будет рассмотрено далее.

Механизм облегченного погашения задолженности перед государством реализован различными сервисами (порталом Госуслуги, мобильными приложениями банков), но всё же самый быстрый и безопасный – использовать официальный общефедеральный сайт ведомства.

Можно ли оплатить налоги через Сбербанк онлайн

Оплата налогов через интернет с помощью онлайн-ресурсов – самый быстрый и удобный способ расчетов с бюджетом. Для этого организации заключают договор с банками и подключают онлайн ресурс под названием «Клиент-банк». «Клиент-банк» – это сервис, который позволяет рассчитываться с любыми контрагентами через интернет, в том числе и с бюджетом. «Клиент-банк» подключается при открытии расчетного счета организации, подтверждение платежей осуществляется с помощью электронной подписи. Если с организациями все ясно, то с индивидуальными предпринимателями возникают вопросы, например, могут ли индивидуальные предприниматели оплачивать налоги с личного чета или нужно открывать расчетный счет?

Нужно ли индивидуальному предпринимателю открывать расчетный счет

В настоящий момент законодательство разрешает индивидуальным предпринимателям не открывать расчетный счет. Однако некоторые нормативные акты все же вносят свой запрет, например, Инструкция ЦБ № 153-И от 30.05.2014 в редакции от 24.12.2021 запрещает проводить по текущим счетам операции, связанные с предпринимательской деятельностью. Также в договоре на открытие личного счета могут быть такие запреты, поэтому во избежание недоразумений с банком, лучше индивидуальным предпринимателям открыть отдельный расчетный счет для ведения своей предпринимательской деятельности. Если же индивидуальный предприниматель работает исключительно с физическими лицами, то в этом случае можно использовать только свой личный счет.

Как оплатить ЕНВД через Сбербанк

Чтобы оплатить налог, для начала необходимо раздобыть реквизиты, без которых будет невозможно оплатить налог. Реквизиты для оплаты налогов можно взять в налоговой инспекции или можно узнать в интернете. Необходимо помнить, что в разных регионах разные реквизиты. Для оплаты налогов делаем следующие шаги:

- Заходим в онлайн банк;

- Находим в меню «Платежи и переводы»;

- Выбираем пункт «Оплата: Налоги, Штрафы, Пошлины, Бюджетные платежи»:

- Далее выбираем «Оплата: Налоги, патенты на работу»;

- Выбираем следующий пункт меню «Оплата: Поиск и оплата налогов ФНС»;

- Далее предлагается выбрать ;

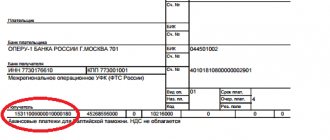

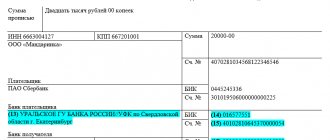

- Из реквизитов берем и вносим в поля – БИК, номер счета, КБК, ИНН получателя;

- После внесения всех реквизитов, банк запрашивает данные по ОКТМО (региональный реквизит), основание платежа (где ТП – текущие платежи, ЗД- задолженность и т.д.), налоговый период (например, годовые платежи за 2021 год, указываются как ГД.00.2021), ИНН плательщика, статус плательщика (для физических лиц указывается 13, для налоговых агентов 02, для индивидуальных предпринимателей 09);

- Далее указывается назначение платежа, имя, отчество, фамилия индивидуального предпринимателя;

- После заполнения всех этих полей, необходимо указать сумму платежа и подтвердить ее кодом, который придет на телефон;

- После этого с вашего личного счета спишется налог

Оплачиваем без платежного документа

Часто граждане РФ, собравшиеся оплатить налоги, просто теряют платежные документы. Оплатить долг можно и без предъявления квитанции, но данный способ имеет как положительные, так и отрицательные моменты.

Преимущества:

- узнать о наличии долга можно на сайте ФНС войдя в «Личный кабинет»;

- погасить долг можно за несколько секунд;

- оплата осуществляется в удобное для пользователя время, и подстраиваться под график работы Налоговой службы не требуется;

- задолженность погашается до того момента, как налогоплательщику был выдан платежный документ.

Недостатки:

для оплаты долга требуется нормальная связь и подключение «Интернет-банка»;- онлайн оплата доступна не для всех категорий граждан;

- любой ресурс работает только в автоматическом режиме, поэтому быстро ответить на интересующийся вопрос пользователя он не может;

- перед отправкой документа следует САМОСТОЯТЕЛЬНО внимательно проверить все внесенные данные. Важно: часто одна ошибка может стать причиной того, что денежные средства будут направлены не тому получателю.

- данные очень долго регистрируются на сайте, поэтому существует высокая вероятность того, что человек оплатит один налог – 2 раза.

Срок оплаты налога на ЕНВД

Отчетным периодом для ЕНВД является квартал (три месяца). Налог ЕНВД необходимо оплатить включительно до 25 числа месяца, следующего за отчетным периодом. В какие сроки нужно платить этот налог, понятно из следующего списка:

- За 1 квартал 2021 года оплата должна быть до 25.04.2021;

- За 2 квартал 2021 года оплата должна быть до 25.07.2021;

- За 3 квартал 2021 года оплата должна быть до 25.10.2021;

- За 4 квартал 2021 года оплата должна быть до 25.01.2021.

Если последний день оплаты налога приходится на выходной или праздничный день, то крайним сроком уплаты в этом случае является первый рабочий день, следующий за праздничным или выходным днем.

Регистрация личного кабинета на сайте ФНС

Вход в личный кабинет на официальном сайте ФНС (Федеральной налоговой службы) https://lkfl2.nalog.ru/lkfl/login

Рис. 1 (кликните для увеличения). Вход в личный кабинет на официальном сайте ФНС – nalog.ru

В строке 1 на рис. 1 нужно будет ввести свой ИНН, а в строке 2 — тот пароль, который был выдан в инспекции ФНС в распечатке «Регистрационная карта».

После ввода логина и пароля появится надпись:

«Федеральная налоговая служба приветствует Вас в «Личном кабинете» и благодарит за подключение! В целях безопасности Вам необходимо сменить первичный пароль».

И сразу, «не отходя от кассы», будет предоставлена возможность (кстати, обязательная) сменить первичный пароль (рис. 2):

Рис. 2 Смена первичного пароля на сайте Налог.ру и подтверждение своего e-mail

Поля, которые обязательны для заполнения, помечены красной звездочкой. Как показано на рис. 2, нужно ввести два раза новый пароль (поля 2 и 3), затем – свой E-mail (поле 5 на рис. 2). Номер телефона (поле 4 на рис. 2) вводить не обязательно.

Заполнив поля, отмеченные цифрами 1, 2, 3 и 5 на рис. 2, кликаем по единственной активной кнопке «Отправить на данный e-mail письмо для его подтверждения» (цифра 6 на рис. 2).

Читаем появившееся сообщение: «Письмо с инструкциями для подтверждения e-mail было отправлено на адрес …», который был лично нами введен на предыдущем шаге (цифра 5 на рис. 2).

Для сохранения нового пароля к личному кабинету нужно кликнуть по кнопке «Сохранить» (цифра 7 на рис. 2).

Подтверждение по электронной почте необходимо для того, чтобы доказать, что e-mail принадлежит Вам и у Вас есть доступ к вашему e-mail. Такое подтверждение может потом пригодиться, например, если Вам нужно будет отправить сообщение (обращение) в инспекцию по начислению налогов. Ответ от налоговой инспекции придет на вашу электронную почту.

Письмо на электронную почту для подтверждения e-mail приходит не сразу, нужно подождать минут 10-15. Впрочем, здесь раз на раз не приходится и поэтому возможны разные варианты. С другой стороны, откладывать подтверждение своего e-mail не стоит: потом вылетит из головы и вопрос с регистрацией личного кабинета останется «висеть в воздухе». Также имеет смысл проверить в почте папку “Спам” , потому что письмо могло по ошибке туда попасть.

В своей почте находим письмо для подтверждения e-mail со следующим заголовком (кликните по рис. 3 для его увеличения):

Рис. 3. Письмо со ссылкой для подтверждения своего e-mail.

Надо открыть в своей почте письмо из налоговой (рис. 3) и кликнуть по самой длинной ссылке. Это обычная проверка того, что e-mail был введен верно, без ошибок и это Ваш e-mail, то есть, у Вас есть доступ к этой почте.

Все, мы зарегистрированы в личном кабинете, и можем начинать в нем работу.

КБК, которые нужно указать при платеже ЕНВД

Как уже было сказано, для того чтобы оплатить налог необходимо знать реквизиты для перечисления. К одним из таких реквизитов относится КБК. КБК – это сокращенное название кодов бюджетной классификации. КБК присваивается каждому налогу отдельно, поэтому неверно указывать этот реквизит не рекомендуется, потому что в этом случае налог уйдет в другой бюджет и придется писать письмо в налоговую инспекцию с просьбой, засчитать налог по другому КБК. Коды бюджетной классификации устанавливаются законодательством и часто меняются, поэтому необходимо проверять актуальность этого реквизита, чтобы не ошибиться в платеже. В 2021 году КБК установлены Приказом Минфина № 132н от 08.06.2021, они приведены в следующей таблице.

| Обозначение | КБК |

| Налог ЕНВД | 182 1 0500 110 |

| Пени по налогу ЕНВД | 182 1 0500 110 |

| Суммы штрафов, взысканий | 182 1 0500 110 |

Расчет суммы начисляемой пени

Порядок начисления неустойки по налогам не является какой-то особой закрытой информацией. Это четко прописано в российском законодательстве (п.4 ст.75 НК).

Существует две формы и две формулы расчета.

1) Для физических и юридических лиц, чья просрочка составляет не более 30 дней.

Пени = Сумма неуплаченного вовремя налога * ключевая ставка ЦБ: 300 * количество просроченных дней

2) Для всех юрлиц (компаний, фирм, АО, ООО, пр.), просрочивших налоговые выплаты более чем на 30 суток.

Первые 30 дн. рассчитываются по вышеуказанной формуле. Т.е., последнее число (количество дней) – 30. Начиная с 31 по следующей схеме:

Пени = Сумма неуплаченного вовремя налога * ключевая ставка ЦБ : 150 * количество просроченных дней, начиная с 31

Общая задолженность суммируется по двум формулам.

Важно! Ключевая ставка берется за тот момент, за который и начисляется пеня. Если она меняется, меняется и цифра в формуле.

Чтобы правильно посчитать пеню, важно учитывать следующие моменты:

- Налог на транспорт начисляется раз в год, платить его следует в местную ИФНС. Неустойка насчитывается спустя 3 мес. после просрочек.

- Имущественный взнос также платится в местную инспекцию. Начисление происходит сразу.

- Налог на прибыль поступает в региональный бюджет (небольшая часть идет в федеральный центр). Пени начинает «капать» спустя 1 мес. просрочки.

Минфин в письме № 03-03-РЗ/39299 2021г разъяснил, что считать временем погашения задолженности – день оплаты. Причем в сам день предъявления платежного получения пеня не начисляется.

Для расчетов применяются различные формулы в зависимости от того, как зарегистрировано лицо

Санкции за несвоевременную уплату налога

При несвоевременной оплате налога организация или индивидуальный предприниматель попадает под штрафные санкции. Штрафные санкции состоят из пени и штрафа. Пени начисляются за каждый день просрочки налога, она определяется как % от неуплаченной суммы налога. Для уплаты штрафа в Налоговом Кодексе РФ есть понятие неумышленной неуплаты и умышленной неуплаты налога. Если произошла неумышленная неуплаты налога, то штрафные санкции, а именно штраф, составит 20% от суммы неуплаченного налога, а если произошла умышленной неуплаты налога, то в этом случае организацию или индивидуального предпринимателя оштрафуют на 40% от суммы неуплаченного налога.