Организация может передавать на сторону материалы для дальнейшей переработки и изготовления продукции. Такие материалы называются давальческими. Как происходит процесс:

- одна организация (заказчик) передает материалы, при этом остается собственником;

- другая организация (переработчик) изготавливает продукцию и передает ее заказчику вместе с оставшимися материалами;

- за свои услуги переработчик получает вознаграждение.

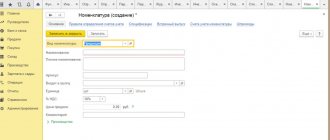

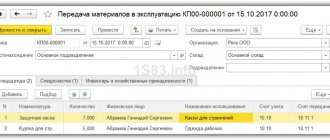

В программе 1С 8.3 Бухгалтерия автоматизирован учет и на стороне заказчика, и на стороне переработчика. Функционал находится в разделе “Производство”.

Рассмотрим подробнее порядок действий.

Документальное оформление

Передачу материалов в переработку исполнителю оформляйте накладной по форме № М-15. В документах укажите, что материалы переданы в переработку на давальческих условиях.

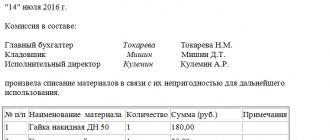

После переработки материалов организация-исполнитель должна представить следующие документы:

- накладную по форме № М-15;

- отчет о расходовании материалов (п. 1 ст. 713 ГК РФ). Этот документ должен содержать сведения о поступивших и не ушедших в производство материалах, количестве и ассортименте полученных материалов (продукции). Также в нем указывают, сколько получено отходов, в том числе возвратных. Излишки должны быть возвращены давальцу, если договором не предусмотрено иное;

- акт приемки-передачи работ на стоимость работ по переработке (ст. 720 ГК РФ).

Заказчик при получении материалов из переработки должен оформить приходный ордер (форма № М-4). Если в результате переработки материалов получена готовая продукция, оформите накладную на передачу готовой продукции в места хранения (форма № МХ-18).

Вопрос:

Здравствуйте Елена Павловна!

Меня зовут Валентина, я была слушательницей Вашей лекции на курсах повышения квалификации. У меня к Вам огромная просьба, если это возможно, помогите разобраться, как можно реализовать в 1С списание запасных частей с учетом требований наших ревизоров. Ситуация такая:

мы бюджетная организация покупаем запасные части

на счет 105.36 по КФО 4, затем

передаем их организации, с которой заключен договор на оказание услуг по ремонту автотранспорта

— в 2013 году списание запасных частей оформлялась актом о списании материальных запасов (форма 0504230 ) составленный на основании приемо-сдаточного акта проводка 4.401.20.272 * 4.105.36.440.

«Ревизоры» указали нам на то, что это неправильно и все это следует оформлять накладной на передачу материалов на сторону с 2014 года списание зап. частей проведено в 1С (материальные запасы-выбытие — передача материалов на сторону-операция «безвозмездная передача организациям» проводка 4.401.20.242 + 4.105.36.440, что также не верно.

Как можно реализовать списание запчастей так, чтобы учесть требование проверяющих и правильно все оформить?

Может списывать с 105.36.440 на 401.20.272 по требованию накладной (форма 0315006 ) (но лучше конечно накладной на передачу материалов на сторону (форма 0315007 ) на забалансовый счет » 09″ дебет и сразу же списать с кредита 09 счета с составлением АКТА о списании материальных запасов (форма 0504230 ) ???!!!

ЗАРАНЕЕ БЛАГОДАРЮ ЗА ПОНИМАНИЕ И ПОМОЩЬ. С уважением, Валентина.

Бухучет: передача и результат переработки

При передаче материалов в переработку на давальческой основе реализации не происходит, так как право собственности остается за организацией – заказчиком работы (п. 1 ст. 220 ГК РФ). Поэтому с баланса организации-заказчика стоимость материалов не списывайте, а учитывайте их на отдельном субсчете 10-7 «Материалы, переданные в переработку на сторону» (п. 157 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н):

Дебет 10-7 Кредит 10

– переданы материалы в переработку.

Дальнейший учет материалов, отданных в переработку, зависит от результата переработки. Правила учета различны в зависимости от следующих случаев:

- результат переработки является готовым изделием;

- переработка лишь подготавливает материал к использованию;

- переработанные материалы используются в изготовлении (создании) основных средств.

Если в результате переработки получается готовый продукт, то затраты по переработке формируют себестоимость готовой продукции (п. 5 ПБУ 10/99). Отразите эту операцию так:

Дебет 20 (23…) Кредит 10-7

– возвращены материалы из переработки, и они учтены в себестоимости готовой продукции;

Дебет 20 (23…) Кредит 60

– учтена стоимость работ по переработке в себестоимости готовой продукции.

Если материалы подготавливаются к использованию, затраты по переработке увеличивают стоимость этих материалов (п. 68, 71 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н). Отражайте эту операцию так:

Дебет 10 Кредит 10-7

– возвращены материалы из переработки;

Дебет 10 Кредит 60

– учтена стоимость работ по переработке в стоимости материалов.

Если материалы, полученные из переработки, используются в создании (изготовлении) основных средств, затраты на переработку формируют первоначальную стоимость этих основных средств (п. 8 ПБУ 6/01). Отразите эту операцию так:

Дебет 08 Кредит 10-7

– возвращены материалы из переработки, и они учтены в первоначальной стоимости основных средств;

Дебет 08 Кредит 60

– учтена стоимость работ по переработке в первоначальной стоимости основных средств.

Как списывать материалы в «1С 8 3»: таблица подводок

Ответственному лицу организации предстоит установить в учетной политике подходящий метод работы по списыванию (как для бухучета, так и налоговой). Чтобы упростить себе задачу, выбирают единый для обеих ситуаций способ. Часто бухгалтеры пользуются таким вариантом, как средняя себестоимость. Методика по себестоимостной оценке за единицу актуальна для тех предприятий, где выпускаемые экземпляры уникальны (как украшения).

| Счет | Какие проводки представлены | |

| Дебет | Кредит | |

| 20 | 10 | удаление позиций с основного производства |

| 23 | для дополнительных производственных нужд | |

| 25 | на расходы общепроизводственного характера | |

| 26 | на общее хозяйственное использование | |

| 44 | на затраты для реализации готовой продукции | |

| 91.2 | выбытие на дарственной основе | |

| 94 | при повреждении, краже и т.п. ТМЦ | |

| 99 | при их утрате из-за стихийных бедствий | |

Нельзя сказать, что все описанные операции одинаковы по частоте их исполнения. Но, чтобы проводить любую из них, следует обратить внимание на описанный далее вопрос.

Хотите внедрить «Магазин 15»? Получите всю необходимую информацию у специалиста.

Спасибо!

Спасибо, ваша заявка принята.

ОСНО: налог на прибыль

Порядок учета затрат по переработке материалов на давальческой основе при налогообложении зависит от того, формируют ли они первоначальную стоимость основных средств или нет.

Если стоимость затрат на переработку формирует первоначальную стоимость основных средств, расходы (в виде стоимости работ по переработке и в виде стоимости самих материалов) списывайте через амортизацию. Подробнее об этом см. Как в налоговом учете рассчитать амортизацию.

Если расходы по переработке не участвуют в формировании первоначальной стоимости основных средств, применяйте следующие правила. При расчете налога на прибыль организация может учесть в материальных расходах затраты по переработке материалов (выполнению части производственных процессов) другой организацией (подп. 6 п. 1 ст. 254 НК РФ). Датой признания расходов в виде стоимости работ по переработке будет:

- при методе начисления дата подписания акта приемки-передачи выполненных работ (абз. 2 п. 2 ст. 272 НК РФ);

- при кассовом методе дата погашения задолженности перед организацией-исполнителем (подп. 1 п. 3 ст. 273 НК РФ).

Дата признания расходов в виде стоимости материалов, переданных в переработку, также зависит от того, какой метод расчета налога на прибыль применяет организация:

- метод начисления;

- кассовый метод.

Признание расходов при методе начисления

При расчете налога на прибыль методом начисления применяйте следующие правила. Стоимость материалов, переданных в переработку на давальческой основе, можно учесть в расходах в момент списания их в производство в части, использованной в нем на конец месяца (п. 2 ст. 272, п. 5 ст. 254 НК РФ). В данном случае момент передачи в переработку равнозначен передаче материалов в производство, так как переработка является одной из стадий производства.

Если расходы на переработку отнесены к прямым, то учесть их можно только после того, как работы будут реализованы (приняты заказчиком). Такие правила устанавливает пункт 2 статьи 318 Налогового кодекса РФ.

Ситуация: нужно ли материалы, переданные в переработку, учитывать в составе незавершенного производства при расчете налога на прибыль?

Ответ: да, нужно.

Это связано с тем, что обязанность ежемесячно распределять прямые расходы установлена для всех производственных организаций (абз. 3 п. 1 ст. 319 НК РФ). И никаких исключений для организаций, передающих материалы в переработку, не предусмотрено.

Документально подтвердить количество переработанных материалов и непереработанный остаток можно отчетом переработчика. Такие отчеты должны содержать данные в количественном выражении о расходе сырья и материалов, о наличии продукции, находящейся в частичной готовности.

Такой точки зрения придерживается и налоговое ведомство (см., например, письмо УМНС России по г. Москве от 17 августа 2004 г. № 26-12/54019).

Совет: пропишите в договоре о передаче давальческого сырья условие о представлении организацией-переработчиком ежемесячных отчетов об остатках незавершенного производства. Такие отчеты должны содержать данные о расходе сырья и материалов, о наличии продукции, находящейся в частичной готовности. Представление переработчиком отчетов позволит давальцу подтвердить обоснованность списания прямых расходов при налоговой проверке.

Реализация готовой продукции

В нашем примере предприятие выпустило продукцию с помощью стороннего переработчика, которому передавало сырье. Следующий шаг – это реализация произведенного товара.

В «1С:Управление торговлей+Производство» в разделе «Продажи» создаем документ «Реализация товаров и услуг», заполняем все основные реквизиты шапки документа. В табличной части документа «Реализация товаров и услуг» выбираем наш товар и укажем количество 100 шт по 5 руб за 1шт. Итого 500 руб.

Проводим документ «Реализация товаров услуг».

ОСНО: НДС

При передаче материалов на переработку на давальческой основе право собственности на них не переходит, поэтому эта операция не считается реализацией (ст. 39 НК РФ, п. 1 ст. 220 ГК РФ). Значит, она не облагается НДС (ст. 146 НК РФ). В то же время НДС, уплаченный за переработку материалов, можно принять к вычету, если выполняются условия по его возмещению.

Передача товарно-материальных ценностей (работ, услуг) в счет оплаты переработки материалов НДС облагается (подп. 1 п. 1 ст. 146 НК РФ).

Регистрация СФ поставщика

Зарегистрируйте счет-фактуру по кнопке Зарегистрировать в нижней части документа.

Если в документе установлен флажок Отразить вычет НДС в книге покупок датой получения, то при его проведении будут сделаны проводки по принятию НДС к вычету.

Проводки по документу

Документ формирует проводку:

- Дт 68.02 Кт 19.04 — принятие НДС к вычету.

Отчет Книга покупок можно сформировать из раздела Отчеты — НДС — Книга покупок. PDF

УСН

Если организация применяет упрощенку и платит единый налог с разницы между доходами и расходами, расходы по переработке сырья на давальческой основе учитывайте в составе материальных расходов (подп. 5 п. 1, п. 2 ст. 346.16, подп. 6 п. 1 ст. 254 НК РФ).

Работы по переработке материалов нужно учесть при выполнении двух условий: они оплачены и приняты от исполнителя. Стоимость перерабатываемых материалов учтите в расходах в момент их оплаты. Такие правила устанавливают подпункт 1 пункта 2 статьи 346.17, пункт 2 статьи 346.16 и пункт 5 статьи 254 Налогового кодекса РФ.

Если затраты на переработку формируют первоначальную стоимость основных средств, организация также может учесть их при налогообложении. Подробнее об этом см. Как на УСН учесть поступление основных средств и нематериальных активов.

Организации, применяющие упрощенку по объекту доходы, расходы по переработке материалов не учитывают (ст. 346.14 НК РФ).