Плательщики упрощённой системы налогообложения сдают всего одну декларацию в год. Организации на УСН должны отчитаться не позднее 31 марта года, следующего за отчётным. Для индивидуальных предпринимателей декларационная кампания длится дольше, крайний срок сдачи – 30 апреля.

Отчитаться за 2021 год надо всем, кто подавал заявление о переходе на упрощённый режим. Если индивидуальный предприниматель не ведёт деятельность в рамках УСН, совмещая этот режим с другой системой налогообложения, то декларация будет нулевой.

Обратите внимание: ИП из пострадавших отраслей, которые получили освобождение от уплаты авансов за 2 квартал 2021 года, должны отражать в декларации все полученные доходы и исчисленные авансовые платежи.

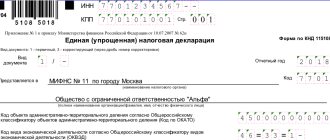

Бланк декларации по УСН

Декларация УСН за 2021 год для плательщиков этого льготного режима утверждена приказом ФНС России от 26.02.2016 № ММВ-7-3/[email protected]

Обратите внимание: приказом от 25.12.2020 № ЕД-7-3/[email protected] ФНС утвердила новую форму декларации, которая применяется к отчётности уже за 2021 год! А за 2021 год, а также при прекращении деятельности на УСН до 20 марта 2021 года отчитываться надо по старой форме.

Всего в бланке предусмотрено 8 страниц, но для разных объектов налогообложения заполняются разные страницы. В этой статье мы разберём заполнение только объекта «Доходы», как наиболее популярного варианта.

Подготовить декларацию УСН онлайн

Заполненная налоговая декларация по УСН Доходы будет включать в себя следующие страницы:

- титульный лист;

- раздел 1.1;

- раздел 2.1.1;

- раздел 2.1.2, если упрощенец платит торговый сбор

- раздел 3, если получено целевое финансирование (см. пункты 1 и 2 статьи 251 НК РФ).

Разделы 1.2 и 2.2 предназначены только для объекта «Доходы минус расходы», поэтому плательщики УСН 6% их не заполняют и к декларации не прикладывают.

Получается, что если индивидуальный предприниматель на УСН Доходы не платил торговый сбор и не получал целевые средства, то заполнить ему надо всего 3 страницы: титульный лист, разделы 1.1 и 2.1.1.

Виды отчетности ИП при использовании УСН

Обязанность составления и подачи бухгалтерской отчетности у организационной формы ИП отсутствует. Одновременно имеется необходимость ведения первичных бухгалтерских форм для определения показателей дохода, расходов, учета основных средств, заработной платы сотрудников.

Общие условия отчетности ИП при ведении упрощенного режима:

- Необходимость представления отчетности по земельному, имуществу, транспортному налогам отсутствует. Учет имущественных налогов ИП наравне с физическими лицами ведется ИФНС. Территориальный орган осуществляет начисление, уведомление и контроль платежей.

- Самостоятельно ИП исчисляют и представляют отчетность по основному налогу (единому в связи с использованием УСН), страховым взносам (СВ) и НДФЛ с доходов работников, статистическим данным.

- Состав отчетности зависит от характеристик деятельности ИП, совмещения режимов, наличия в штате сотрудников.

Важно! Отчетность представляются по месту учета ИП (регистрации физического лица, признанного ИП) на бланках, действительных в периоде.

Предусмотрены бумажная, электронная форма в качестве приложения к носителю или отчетность, сформированная для передачи по телекоммуникационным каналам связи (ст. 80 НК РФ).

Какие сведения отражают в декларации УСН

Напомним, что декларация о доходах ИП за год – это единственная форма отчётности, которую надо сдать в свою налоговую инспекцию. Но в течение года индивидуальный предприниматель перечислял авансовые платежи по единому налогу и страховые взносы за себя. По ним никаких отчётов ИП не сдает.

Уплаченные авансовые платежи и страховые взносы за себя и работников напрямую влияют на сумму годового налога к уплате, поэтому их отражают в декларации. Для того, чтобы корректно отчитаться, соберите сведения о перечисленных авансах, взносах и полученных доходах. Если вы в течение года вели книгу учета для УСН (КУДиР), это не составит никакого труда.

Обратите внимание: хотя КУДиР не сдают в налоговую инспекцию, но сведения из неё должны полностью соответствовать тем цифрам, которые вы вносите в годовую декларацию. Если из-за неверного заполнения КУДиР будет занижена налоговая база в декларации, ИП грозит штраф в 40 тысяч рублей по статье 120 НК РФ.

Тоже может быть полезно:

- Предельная величина базы для начисления страховых взносов в 2018 году

- КБК по НДФЛ в 2021 году

- Налог на имущество при УСН в 2021 году

- Изменения для ИП в 2021 году

- Изменения УСН в 2021 году

- УСН для ИП в 2021 году

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно!

Срок сдачи декларации по УСН

Выше мы уже отметили, что сроки сдачи упрощённой декларации для ООО и ИП отличаются. У предпринимателей на это есть чуть больше времени. Декларацию по УСН за 2021 год ИП должны сдать не позже 30.04.2021 года. Но всё же не стоит откладывать сдачу отчётности на последние дни.

- Во-первых, 30 апреля – это ещё и крайний срок сдачи декларации 3-НДФЛ, которую сдают физические лица при продаже недвижимости и транспорта. Вполне вероятно, что в это время в инспекциях будут большие очереди.

- Во-вторых, если вы отчитаетесь раньше конца апреля, у вас будет время исправить возможную ошибку в декларации до конца отчётного периода.

- В-третьих, 30.04.2021 – это крайний срок уплаты единого налога по итогам года. Лучше не откладывать на эту дату сразу два важных дела: сдачу декларации и перечисление налога в бюджет.

За нарушение сроков сдачи декларации по УСН налоговики не только штрафуют, но и вправе заблокировать расчётный счёт индивидуального предпринимателя. Штраф за опоздание со сдачей декларации при условии, что налог был уплачен вовремя, составляет 1000 рублей. Будьте внимательны!

Но кроме годовой отчётности, декларацию по упрощённому режиму сдают индивидуальные предприниматели, которые прекратили быть плательщиками УСН в течение года:

- в случае добровольного ухода с упрощёнки — не позднее 25-го числа следующего месяца после прекращения деятельности;

- при нарушении условий применения льготного режима — не позднее 25-го числа месяца, следующего за кварталом, в котором было утрачено право на УСН.

Необязательные формы отчетности

Предприниматели, совмещающие упрощенный режим с ЕНВД, дополнительно представляют отчетность по вмененному налогу. При наличии деятельности по УСН потребуется вести обособленный учет доходов, расходов по разным системам налогообложения.

ИП на УСН не признаются плательщиками НДС, за исключением случаев налоговых агентов. При выделении налога в документах, наличия аренды объектов госимущества, покупки лома металлов, приобретения у иностранных лиц товаров и в других случаях, оговоренных в НК РФ, компания признается налоговым агентом. Сумма налога должна быть исчислена, перечислена в бюджет, представлена в декларации по НДС.

Пример о представлении декларации по НДС. ИП, использующий упрощенный режим в учете, оформил в аренду помещение муниципальной собственности. При внесении арендных платежей возникла необходимость выделения НДС, уплаты налога и подачи декларации. Предприниматель представил отчет в ИФНС на бумажном носителе. В отличие от лиц, являющихся плательщиками НДС, налоговые агенты имеют право подачи декларации без использования электронных форм.

Требования к оформлению декларации

Порядок заполнения декларации для УСН утверждён приложением № 3 к Приказу ФНС России от 26.02.2016 № ММВ-7-3/[email protected] В целом, это стандартные требования к формам налоговой отчётности:

- используются только заглавные печатные символы;

- при ручном заполнении допускаются чернила чёрного, фиолетового или синего цвета;

- при использовании компьютера разрешён только шрифт Courier New высотой 16 — 18 пунктов, а числовые показатели выравниваются по последнему правому знакоместу;

- если декларация заполнена от руки, в пустых полях проставляется прочерк, при заполнении на компьютере прочерки необязательны;

- стоимостные показатели округляются и указываются в полных рублях;

- в заполненной декларации не должно быть ошибок, помарок, зачеркиваний;

- каждая страница распечатывается на одном листе, двусторонняя печать не допускается;

- страницы не надо скреплять или сшивать;

- применяется сквозная нумерация, начиная с титульного листа, при этом нумеруются только заполненные страницы.

Свою декларацию вы можете самостоятельно сформировать в специализированном онлайн-сервисе.

Подготовить декларацию УСН онлайн

Сдать декларацию по УСН можно почтовым отправлением, в электронном виде при наличии ЭЦП или на бумажном носителе при личном визите в инспекцию. Мы рекомендуем последний вариант. В этом случае у вас на руках остаётся второй экземпляр декларации со штампом ИФНС. Он может понадобиться при открытии расчётного счёта или для подтверждения доходов предпринимателя.

Как подать отчётность ИП

Сегодня частным бизнесменам доступны разнообразные способы подать отчётность. ИП может представить документы в ФНС лично, через интернет, с помощью почтовой службы или воспользовавшись услугами доверенного представителя. Рассмотрим каждый из способов подробнее.

Сдача отчётности лично

Чтобы представить отчётность лично, необходимо подготовить все документы в двух экземплярах в бумажном виде и записаться на приём в своё региональное отделение ФНС. Узнать точный адрес обслуживающего вас отделения можно на сайте ФНС, введя в поля формы известный вам код ИФНС и адрес, по которому зарегистрировано ваше предприятие. Для удобства пользователей все коды ИФНС представлены на сайте в виде справочника, из которого очень удобно выбирать необходимые значения.

Фотогалерея: форма запроса для онлайн-записи на приём в региональное отделение ИФНС

Справочник с кодами ИФНС позволяет быстро найти ваше региональное отделение инспекции

Введите адрес, на который зарегистрирован ИП, чтобы узнать, где находится ваше отделение ИФНС

Попасть на приём в ИФНС удастся быстро и без очередей

Порядок и форма подачи отчётности

Подавать отчётность в ИФНС лично может как непосредственный руководитель ИП, так и бухгалтер, если на него оформлена соответствующая доверенность (смотрите далее). Датой подачи документов считается день фактического представления деклараций на бумажных носителях. Налоговые службы заботятся об удобстве налогоплательщиков и предупреждают, что время ожидания в очереди не может быть больше 15 минут. Если вам пришлось ждать дольше, теперь есть возможность быстро составить жалобу на специальной странице на сайте ФНС.

Если вам пришлось ждать дольше 15 минут в очереди в ИФНС, вы можете легко оформить жалобу онлайн

Актуальные формы для сдачи отчётности легко скачать на сайте ФНС или ниже по ссылкам:

- шаблоны форм финансовой отчётности (архив zip, объем 6.12 Мб);

- шаблоны форм налоговых деклараций (архив zip, объем 28 Мб).

К оформлению отчётов на бумажных носителях предъявляются особые пожелания. Это вызвано тем, что при дальнейшей обработке все они будут сканироваться, и чтобы представленная налогоплательщиками информация была переведена в электронный вид максимально корректно, необходимо соблюдение дополнительных несложных правил (см. приказ ФНС России от 6 июля 2021 № ММВ-7–17/535):

- для представления отчётности используется только бумага белого цвета формата А4;

- ширина полей регламентируется: для книжной ориентации страницы левое поле должно быть не уже 5 мм и не шире 30 мм, верхнее, нижнее и правое поля — не шире 5 мм; для печати может использоваться лишь одна сторона листа;

- цвет текста обязательно чёрный, допустимые шрифты — Arial либо Times New Roman;

- кегль основного шрифта — 9 пунктов, кегль шрифта, используемого для заголовков, подзаголовков и наименования формы — 10–11 пунктов;

- межстрочный интервал — одинарный;

- на бланке умещается штриховой код.

Отчётность подготавливается в 2 экземплярах, один из которых останется у инспектора ФНС, а второй (с пометкой о том, что отчётность принята) будет возвращён предпринимателю.

Сдача отчётности через интернет

Многие предприниматели предпочитают сдавать отчётность посредством возможностей интернета. Этот способ позволяет получить существенную экономию времени и избежать напрасных стрессов. Сегодня доступны два варианта электронной сдачи отчётности:

- через оператора электронного документооборота;

- через сайт ФНС России.

Обсудим детально каждый из способов.

Для получения усиленной квалифицированной электронной подписи нужно обратиться в один из удостоверяющих центров

Прежде всего, для представления отчётности в режиме онлайн предприниматель обязан сделать электронно-цифровую подпись и выбрать оператора, с помощью которого будет подаваться отчётность. В России сегодня действует три вида электронных подписей: простая (ПЭП), усиленная неквалифицированная (НЭП) и усиленная квалифицированная (КЭП). Чтобы сдавать отчётность, предпринимателю требуется именно КЭП-подпись. Таким образом, чтобы ИП мог сдать отчёты в налоговую инспекцию в электронном варианте, необходимо выполнить три условия:

- иметь программу, позволяющую составлять электронную отчётность;

- иметь доступ к сервису или программному обеспечению для передачи электронной отчётности;

- сделать КЭП-подпись, а также установить программу-криптопровайдер.

Чтобы получить КЭП, необходимо представить в выбранный удостоверяющий центр следующие документы:

- заявление на получение КЭП;

- оригинал либо заверенную копию паспорта заявителя;

- СНИЛС, ИНН и ОГРН предпринимателя;

- доверенность, при необходимости.

Перечень аккредитованных удостоверяющих центров легко скачать на сайте Минкомсвязи России.

Видео: что такое электронно-цифровая подпись и зачем она нужна

Программное обеспечение

В качестве программы-криптопровайдера, обеспечивающей безопасность и защиту данных при обмене информацией по интернет-каналам, на официальных интернет-ресурсах контролирующих организаций чаще всего используется программа КриптоПро, приобрести которую можно на сайте производителя. Прайс-лист на различные версии этого продукта доступен для ознакомления.

Перечень организаций-операторов электронного документооборота достаточно велик. Федеральные операторы вместе с реквизитами представлены списком на сайте ФНС. В нём можно найти как широко разрекламированные компании, например, ЗАО ПФ «СКБ Контур» или ООО «КОРУС Консалтинг СНГ», так и сравнительно малоизвестные, поддерживающие, главным образом, предпринимателей в регионах. К числу наиболее известных относятся «Тензор», «Такском», ЗАО «ПФ «СКБ Контур» и ЗАО «Калуга Астрал».

Кроме услуг операторов, задействованных непосредственно в представлении отчётности, доступен также специальный софт для ведения бухучета с функцией отправки отчётов в контролирующие инстанции. Такие услуги на платной основе предоставляют, в частности, 1С, «Контур.Эльба», «Контур.Бухгалтерия», «Моё дело», «Кнопка», «БухСофт-Онлайн», ImBoss, «Небо». Стоимость определяется типом предприятия и используемой системой налогообложения.

Современный рынок предлагает программное обеспечение, разработанное специально для ИП

Особенности и преимущества электронной формы сдачи отчётности

Для многих ИП возможность отослать отчётность онлайн является оптимальным выбором, так как по сравнению с другими способами предоставляет ряд значительных преимуществ:

- экономия времени, так как отчёты можно отправить в любое время дня и ночи и из любого удобного вам места;

- экономия расходных материалов за счёт отсутствия необходимости дублировать отчёты на бумаге;

- минимизация ошибок и опечаток в отчётах за счёт дополнительного контроля средствами программного обеспечения;

- возможность всегда использовать актуальные бланки отчётности, так как обновление их происходит автоматически;

- возможность оперативно в течение суток получить подтверждение о сдаче отчётов;

- защита сведений в отчётах от вмешательства третьих лиц;

- возможность оперативно получать от Налоговой инспекции в электронном виде различные справки, выписки, акты сверки и прочие необходимые сведения, а также возможность направлять в налоговые органы информационные запросы онлайн.

Кроме того, необходимо знать, что некоторые организации не просто могут, но и обязаны представлять отчётность только в электронном виде. К их числу относятся:

- ИП, обязанные уплачивать НДС;

- ИП со среднесписочной численностью работников за прошедший календарный год больше 100 человек;

- ИП, представляющие формы 2-НДФЛ и 6-НДФЛ, а также расчёт по страховым взносам, имеющие численность работников больше 25 человек.

За нарушение способа представления отчётности предусмотрены штрафы, поэтому важно внимательно проверять, в каком конкретно виде налоговая инспекция ожидает получить отчётность.

При передаче налоговой отчётности через интернет датой её представления считается день отправки.

Также предусмотрена возможность бесплатной подачи электронной отчётности через онлайн-сервисы ФНС. Технология приёма и последующей обработки подробно описана на сайте налоговой. Пример отправки отчёта через сайт ФНС представлен в видеоролике ниже.

Видео: как сдать налоговую декларацию ИП на УСН 6% через сайт ФНС

Отправка отчётности по почте

Если вы не имеете возможности прийти в отделение ИФНС лично или сдать отчётность с помощью онлайн-каналов, разрешается отправлять её по почте. В этом случае датой представления считается дата отправки (можно определить по почтовому штемпелю). Отчётность будет сдана вовремя, если её отправка состоялась до 24.00 крайнего дня, назначенного для её предоставления (см. п. 8 ст. 6.1 НК РФ). Главпочтамт, как правило, работает круглосуточно.

Отправляя декларации почтовой службой, обязательно убедитесь, что в отправление включена опись вложения, подписанная руководителем и главным бухгалтером.

Видео: как отправить отчётность в налоговую почтой

Как составить опись вложения

Опись составляется в 2 экземплярах, один из которых должен остаться у вас вместе с документами, подтверждающими оплату и отправку конверта с бумагами. Для избежания проблем с подтверждением отправки и доставки отчётности рекомендуется тщательно хранить все подобные свидетельства. В таком случае при необходимости вы легко сможете подтвердить исполнение своих обязательств перед налоговыми органами.

Существует стандартная форма бланка для описи вложения. Эти бланки бесплатно и в большом количестве есть в отделениях Почты России. Опытный бухгалтер всегда держит их запас под рукой, чтобы заполнять их в спокойной атмосфере офиса, а не на почте. Однако существует возможность подготовить опись вложения и самостоятельно в свободной форме, напоминающей стандартный бланк.

Бланк описи по форме 107 можно скачать на официальном сайте Почты России или напрямую по ссылке.

Помните, что исправления в бланке описи содержимого отправляемого пакета недопустимы!

Фотогалерея: примеры описи вложения в ценное письмо

Опись вложения нужно хранить вместе с документами, подтверждающими отправку отчётности почтовыми службами

Опись вложения составляется в 2-х экземплярах и подписывается руководителем и главным бухгалтером

Опись вложения обязательно включается в почтовое отправление с отчётностью ФНС

Сдача отчётности с помощью представителя

Существует ещё один способ подачи отчётных документов в налоговую инспекцию — с помощью уполномоченного доверенного представителя (см. пункт 1.6 статьи 21 и пункт 1 статьи 26 НК РФ). Он может сдавать отчётность лично либо через телекоммуникационные каналы связи (через интернет). Полномочия вашего представителя непременно должны быть документально подтверждены. С 2011 года доверенность для сдачи отчётности в налоговую требует нотариального заверения. Представителем ИП имеет право быть физическое либо юридическое лицо. Другими словами, ИП может как доверить сдачу отчётности одному из своих сотрудников, так и поручить эти действия специализированной организации или другому предпринимателю.

Чтобы сдать отчётность, доверенное лицо обязано:

- перед отправкой представить электронную или бумажную копию соответствующей доверенности;

- при отправке любой декларации в обязательном порядке прикладывать к отчёту документ, сообщающий о статусе доверенного представителя.

Фотогалерея: образцы заполнения доверенности для сдачи отчётности ИП в налоговые органы

Доверенность на подачу отчетности может быть оформлена не только на физлицо, но и на другого предпринимателя

Срок действия доверенности — один год, если в тексте не указано иное

Доверенность для ИП непременно должна быть нотариально заверена

Ошибки, допускаемые при составлении отчетности

Ошибка № 1. ИП, имеющие обязанность по сдаче статистической отчетности, в большинстве случаев игнорируют необходимость, если органы статистики не предъявляют требований. Ошибочным является мнение об отсутствии необходимости самостоятельного получения информации. Источниками информации об обязанности представления данных являются, кроме информационных писем учреждения, официальный сайт Росстата. При отсутствии на начало года данных об ИП на сайте обязанность подачи сведений не возникает, при наличии ИП в перечне отчетность должна быть представлена.

Отчетность ИП в качестве налогового агента по отношению к наемным работникам

ИП, имеющие наемных сотрудников, обязаны при выплате вознаграждения удержать НДФЛ при ее выплате, перечислить в бюджет и предоставить отчетность налогового агента. Особенность представления формы 6-НДФЛ:

- Данные расчета представляются на основании учетных показателей. По каждому работнику, получающему доход от агента, необходимо вести учет в самостоятельно разработанном регистре.

- При заполнении строк отчетности дни получения доходов сотрудников и перечисления сумм зависят от видов выплачиваемых вознаграждений.

Во избежание ошибок используют контрольные соотношения показателей, представленные налоговыми органами к форме отчетности. При заполнении ИП формы 6-НДФЛ в качестве налогового агента можно воспользоваться соотношениями, утвержденными для внутреннего пользования контролирующих органов.

В приложении к письму Минфина и ФНС РФ от 10.03.2016 № БС-4-11/[email protected] представлены контрольные соотношения для формы 6-НДФЛ, направляемые в нижестоящие налоговые органы.

Действительный госсоветник РФ 2 ранга С.Л.Бондарчук

Ответы на распространенные вопросы

Вопрос № 1. Возникает ли у ИП обязанность представлять единую налоговую декларацию при отсутствии деятельности, объектов, движения денежных средств?

Представление единой декларации вместо других форм отчетности, положенных для выбранного режима налогообложения, является правом, а не обязанностью предпринимателя. ИП имеет право представить все декларации с нулевыми показателями.

Вопрос № 2. Нужно ли представлять уточненный расчет по страховым взносам, если данные учета страховых номеров физлиц в ИФНС и у ИП не совпадают?

При отсутствии ошибок в данных ИП о страховых номерах лиц, представленных в отчетности, необходимо представить письмо с просьбой о приеме расчета и приложением копий страховых свидетельств работников.

Отчетность по страховым взносам

Работодатели, имеющие в штате лиц, трудоустроенных по договорам, обязаны начислить СВ на заработную плату. Особенность состава информации в отчетности по СВ:

- Отчисления производятся на пенсионное, социальное, медицинское страхование и предупреждение травматизма. Требования к исчислению взносов установлены ст. 431 НК РФ. Для отдельных видов деятельности при упрощенном режиме применяются пониженные ставки (ст. 427 НК РФ).

- Об исчисленных и перечисленных суммах СВ представляется отчетность в ИФНС, осуществляющую контроль платежей. Исключение составляют платежи от НС и ПЗ, верность исчислений которых контролирует ФСС. В 2021 году административным регламентом допускается представление бланка по форме 4-ФСС в любое отделение фонда.

- В рамках исполнения пенсионных программ представляется отчетность в ПФР, касающейся учета сотрудников, их стажа, подтверждения работ во вредных условиях.

- При выявлении инспекторами ИФНС нестыковок в представленной отчетности налогоплательщику высылается уведомление. На исправление ошибок ИП предоставляется 5 дней. Своевременное изменение данных предотвращает наложение санкций.

Наряду с уплатой СВ, начисленных на доходы сотрудников, ИП перечисляет на собственное страхование. Суммы определяют в зависимости от МРОТ с ежегодным пересмотром. При получении дохода свыше 300 тысяч рублей сумма взносов в ПФР исчисляется в зависимости от величины поступлений. Отчетность о начисленных и перечисленных суммах на ОПС и ОМС предпринимателями не представляется.

Учетные формы при формировании отчетности по единому налогу УСН

Отчетность ИП на специальном режиме формируется на основании первичной документации и книги учета доходов и расходов (КУДиР). Документооборот компании с упрощенным режимом зависит от выбранной схемы учета:

- При налогообложении доходов учет расходов осуществляется только для целей управленческого учета для внутреннего контроля.

- ИП, выбравшие схему «доходы минус расходы» обязаны вести полный учет с отражением движения операций в книге учета.

На основании данных журнала осуществляется подсчет базы для определения величины единого налога и составляется отчетность в ИФНС. КУДиР признается налоговым регистром ИП, хранится в компании для предъявления при проверке. Документ формируется ежегодно с нумерацией страниц, прошивкой и заверением ИП. Заполнение показателей регистра осуществляется в соответствии с инструкцией. В учете ИП применяется форма КУДиР, утвержденная Приказом Минфина РФ от 22.12.2012 № 135н (в редакции от 07.12.2016).

Отчетность, представляемая в органы статистики

Необходимость подачи статистических форм отчетности определяется видом деятельности ИП и категорией бизнеса (малой, средней, крупной). В основе статистической отчетности лежит выборочный контроль. Перечень ИП с обязательным представлением пересматривается ежегодно.

Среди распространенных форм, предусмотренных для ИП, имеются виды отчетов с ежемесячным или годовым представлением.

| Форма отчета | Назначение | Срок представления |

| 1-ИП | ИП, не осуществляющие деятельность в сельском хозяйстве | Ежегодно, до 2 марта следующего года |

| 1-ИП (мес.) | ИП, производящие продукцию | Ежемесячно, до 4 числа следующего месяца |

| 1-ИП (торговля) | ИП, осуществляющие розничную торговлю | 18 октября текущего периода |

| 1-ИП (услуги) | ИП, предоставляющие услуги населению | 2 марта года, следующего за отчетным |

Отчеты по статистическим данным представляются ИП, ведущими деятельность. При отсутствии показателей в адрес территориального органа статистики представляется письмо об отсутствии деятельности в отчетном периоде.

Важные изменения с 2021 года

С момента регистрации ИП, независимо от наличия или отсутствия предпринимательской деятельности, возникает необходимость уплачивать фиксированные платежи на обязательное медицинское и пенсионное страхование. До 2021 года эти платежи перечислялись в:

- ПФР (Пенсионный фонд России);

- ФФОМС (Федеральный фонд обязательного медицинского страхования).

Начиная с 1 января 2021 года, администрирование страховых взносов на пенсионное и медицинское страхование было передано Федеральной налоговой службе. В связи с этим ИП с 2021 года должен перечислять начисленные страховые взносы в ИФНС по месту своей регистрации.

В связи с тем, что с 1 января 2021 года администрирование взносов на пенсионное и медицинское страхование возложено на налоговые инспекции, поменялись коды бюджетной классификации для уплаты фиксированных взносов.

Уменьшение УСН за счет взносов за ИП и за работников

Если всё еще остаются вопросы, то можно и рассказать об этом поподробнее. В случае, если организация, которая работает по УСН «6%» за отчетный период постепенно оплачивает все необходимые страховые отчисления на каждого сотрудника и самого себя, то авансовый платеж переходит в сумму уменьшения величины налога.

Но вот тут и вступает вопрос наличия работников. Если их отсутствие может помочь со снижением от 6 до 0 процентов, то наличие сотрудников позволяет снизить все налоговые платежи только на половину, даже если все необходимые взносы были уплачены в срок.

Именно поэтому для индивидуального предпринимателя снижение налога привлекательный и оптимальный вариант, так как исполняется он не так сложно, но эффект у этого большой.