Сэкономьте время и деньги

Бухгалтерское обслуживание в «Моё дело» всего от 1667 рублей в месяц

Подробнее

ПСН – еще одна система налогообложения, призванная упростить жизнь предпринимателям и не кошмарить их налогами и отчетами. У ИП на патенте отчетность еще проще, чем на остальных спецрежимах. Но обрадовать вас и сказать, что ее нет совсем мы не можем, покорпеть над бумажками иногда приходится и с патентом.

Итак, вы приобрели или планируете приобрести патент на ведение какой-либо деятельности из списка в статье 346.43 НК РФ. Как и на других режимах, набор отчетности будет зависеть от того, есть ли у вас наемные работники.

Особенности применения ПСН

Деятельность на патенте регулируется положениями главы 26.5 НК РФ. Применять этот спецрежим могут исключительно предприниматели (ст. 346.44 НК РФ). Он появился сравнительно недавно: с 01.01.2013. ПСН вводится в действие на территории субъекта РФ региональным законодательством. Применять патентный режим налогообложения можно только в отношении определенных видов деятельности, перечисленных в п. 2 ст. 346.43 НК РФ. В основном к ним относятся:

- розничная торговля;

- общественное питание;

- транспортные перевозки;

- услуги населению.

Применяя такую систему, ИП освобождается от уплаты НДФЛ и НДС.

Требования к учету и отчетности

Правила отражения хозяйственных операций закреплены статьей 346.53 НК РФ. Налоговый учет ИП на патенте сводится к фиксации реально полученных предпринимателем доходов. Приходные операции фиксируют в течение всего срока действия патента. Учетный журнал вправе запросить территориальные инспекции в рамках проверки соблюдения ограничений.

Форма и правила заполнения регистра утверждены приказом Минфина России № 135-н от 22.10.12. Сведения о выручке вносят в хронологическом порядке. В строках фиксируют порядковый номер хозяйственной операции, реквизиты первичных документов, их содержание и сумму в рублях. Вести регистр разрешено в электронном варианте. Однако после завершения отчетного периода журнал распечатывают на бумаге, листы нумеруют и прошивают.

Важно! Приказом Минфина России № 135-н также введена книга учета доходов и расходов для «упрощенцев». Отличием журнала для ПСН является отсутствие раздела по издержкам. Обладатели патентов не документируют свои расходы.

Бухгалтерский учет предприниматели могут не вести (п. 2 статьи 6 закона № 402-ФЗ от 06.12.11). Оформление хозяйственных операций производится коммерсантами на добровольных началах. В этом случае опираться следует на разъяснения Минфина РФ № 64н от 21.12.98, № ПЗ-3/2015 от 03.06.15, а также многочисленные ПБУ.

Как перейти на ПСН

Чтобы перейти на патентную системы, предпринимателю необходимо подать соответствующее заявление в ИФНС.

В течение пяти дней ИФНС обязана выдать патент или уведомление об отказе в выдаче с объяснением причин. Стоимость патента будет рассчитана инспекцией и указана в документе. В зависимости от срока, на который он выдан, устанавливаются сроки его оплаты:

| Срок действия | Порядок уплаты налога |

| Менее шести месяцев | Уплачивается в полном размере до окончания срока |

| От шести месяцев до года | Одна треть оплачивается в течение 90 дней со дня получения, оставшаяся сумма — до окончания срока действия |

Предварительно можно рассчитать его стоимость с помощью сервиса на официальном сайте Федеральной налоговой службы.

Как получить патент?

Прежде чем ИП приступит к деятельности на патенте, он должен подать заявление по форме, утвержденной приказом ФНС России от 11.07.2017 № ММВ-7-3/[email protected], в налоговый орган по месту осуществления предпринимательской деятельности в условиях патента.

18.02.2020 ФНС утвердила новую форму заявления № СД-4-3/2815 на применение ПСН. Вы можете подавать любую из этих форм, инспекторы ФНС их примут.

Форму заявления на получение патента .

Отличие новой и предыдущей формы, заключается в том, что в бланке КНД 1150010 (старый образец) нет возможности установить точное количество дней работы на ПСН. В старой форме можно конкретизировать лишь число полных месяцев в течение года.

Новая форма потребовалась для реализации внесенных изменений в статью 346.51 НК РФ, которая разрешает приобретение патента не сначала месяца, а с любой даты.

По каждому виду деятельности необходимо заполнить отдельное заявление, это связано с тем, что потенциально возможный доход, от которого зависит размер стоимости патента, различен в зависимости от видов деятельности и от физических показателей.

Затем за 10 дней до начала осуществления предпринимательской деятельности на патенте заявление необходимо подать:

- если ИП будет действовать по месту регистрации ИП, то заявление подается в налоговый орган по месту регистрации ИП;

- если ИП планирует осуществлять деятельность на территории той административно-территориальной единицы, где он не стоит на налоговом учете, то заявление необходимо подать в любой территориальный налоговый орган по месту планируемого осуществления индивидуальным предпринимателем предпринимательской деятельности.

В 2021 году региональным властям разрешено принимать законы, допускающие объединение в одном патенте несколько родственных видов деятельности. Отпадет необходимость на каждый вид деятельности приобретать отдельный патент. Соответственно, будет подаваться одно заявление для работы по нескольким схожим видам предпринимательской деятельности.

Заявление на получение патента можно подать следующими способами:

- лично или через своего представителя с нотариально заверенной доверенностью;

- почтовым отправлением с описью вложения;

- передать в электронном формате по интернет. Заявление должно быть подписано электронной подписью.

Затем по истечении 5-ти рабочих дней ИП должен вновь обратиться в налоговый орган для получения патента. Этот срок ИФНС не всегда соблюдают, поэтому лучше не спешить и обратиться в ФНС дней через 10 после подачи заявления.

Форма патента утверждена Приказом ФНС РФ от 11.07.2017 N ММВ-7-3/[email protected]» (старая форма) и рекомендована письмом ФНС РФ № СД-4-3/2815 от 18.02.2020 (новая форма).

Чтобы начать работать на ПСН с 1 января 2021 года, заявление на применение ПСН необходимо отправить не позднее 17 декабря ( за 10 рабочих дней до начала действия патента). Однако, в связи с массовым переходом с ЕНВД на ПСН, ФНС разослала по нижестоящим инспекциям письмо от 09.12.2020 г. № СД-4-3/[email protected] о продлении сроков принятия заявлений на выдачу патентов в декабре этого года. Смысл письма , в том, что федеральная налоговая потребовала у местных ИФНС обеспечить прием заявлений на получение патента до 31 декабря 2021 года включительно без учета срока подачи указанного заявления, установленного пунктом 2 статьи 346.45 Кодекса»,

ДОКУМЕНТЫ ДЛЯ ОФОРМЛЕНИЯ ПАТЕНТА НА 2021 ГОД

Законодательство не требует прикладывать к заявлению документы, подтверждающие право применения ПСН. Однако как показывает практика, иногда инспектора ИФНС просят предоставлять копии документов, из которых можно получить информацию, например, о площади сдаваемых предпринимателем в аренду объектов. Или иные документы, на основании которых может быть рассчитана стоимость патента. Поэтому будьте готовы, что после того как отправите заявление на получение патента, вы можете получить запрос на предоставление дополнительных документов.

Получив патент, ИП может заниматься предпринимательской деятельностью на законных основаниях.

Какую нужно сдавать отчетность на ПСН

Статья 346.52 НК РФ прямо говорит, что налоговая декларация по патентной системе налогообложения не предоставляется. Поскольку предприниматель на патентной системе освобожден от ведения бухучета, то и бухгалтерскую отчетность он не составляет.

Таким образом, при применении патента предприниматель максимально освобождается от общения с контролирующими органами. Обращаться в налоговую инспекцию понадобиться только для его получения или для прекращения работы на этом режиме.

В какой срок это нужно делать

ИП на ОСНО какую отчетность сдает без работников и с ними

ИП, работающий на патенте, сдает отчетность в следующие сроки:

- журнал доходов: сдается один раз за весь период, в его конце;

- сведения о численности штата: предоставляются раз в год до 20 января;

- справка 2-НДФЛ необходимо представлять раз в год до 1 апреля. Информация предоставляется в налоговую по месту регистрации;

- справка 6-НДФЛ: необходимо представить ежеквартально. В первый квартал до 30 апреля, в первое полугодие — до 31 июля, за 9 месяцев до 31 октября, за год — до 31 января;

- 4-ФСС сдается каждый квартал: отчет необходимо предоставить до 20 числа в месяце, который идет за отчетным;

- СЗВ-М: предоставляется каждый месяц до 15 числа месяца, который идет за отчетным месяцем;

- вычисление взносов по страхованию производится каждый квартал. В первый квартал до 30 апреля, во второе полугодие до 31 июля, за 9 месяцев до 31 октября, за год — до 30 января;

- отчет СЗВ-стаж предоставляется каждый год до 1 марта года, который идет за отчетным.

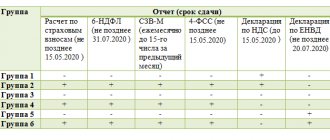

- Картинка 3. Какие сроки сдачи отчетов на патенте

Индивидуальные предприниматели, применяющие налог на профессиональный доход (НПД, Самозанятые)

Индивидуальным предпринимателям применяющим НПД для подтверждения своего дохода нужно заказать справку по форме КНД 1122036 «Справка о состоянии расчетов (доходах) по налогу на профессиональный доход» в приложении «Мой налог» или в личном кабинете налогоплательщика. Справка приходит мгновенно, заверенная усиленной квалифицированной электронной подписью налогового органа. ФНС России письмом от 13.09.2019 N ЕД-4-20/18515 «О налоге на профессиональный доход» указала, что данная справка является официальным подтверждением дохода и предпринимателю не могут отказать в принятии такой справки.

Отчет в статистику ИП

Различные статистические отчеты сдаются в территориальное отделение Росстата. Список документов необходимо уточнять ежегодно, так как наблюдение может быть сплошным, то есть обязательным для всех ИП без исключения, или выборочным, охватывающим лишь некоторых из предпринимателей. Отчеты в связи со сплошным наблюдением подаются по итогам годовой деятельности по ф. 1-предприниматель не позже 02.04.18 г. за 2021 г.

Когда наблюдение носит выборочный характер, работники статистики уведомляют тех предпринимателей, которые попали в выборку о том, какие именно отчеты и когда необходимо предоставить. Чтобы быть уверенным, что вы не пропустили важную информацию, рекомендуется самостоятельно уточнять сведения в своем отделении Росстата.

Что такое ПСН? Плюсы и минусы

Патентная система — это особый вид налогообложения, предусматривающий уплату налога, рассчитываемого исходя из возможного к получению годового дохода. Расчет суммы налогового платежа производится ИФНС.

Решение о введении применения ПСН на территории субъекта Федерации принимается законодательными органами этого субъекта. Они же устанавливают:

- размер потенциально возможного дохода (налоговую базу);

- дополнительный перечень видов предпринимательской деятельности (не поименованный в НК РФ), в отношении которых применяется ПСН.

К преимуществам такой системы налогообложения отнесем:

- Простоту налогообложения: расчет налога осуществляет ИФНС, предпринимателю остается только оплатить сумму, указанную в патенте.

- Освобождение от уплаты НДС и НДФЛ.

- Минимум учета и отчетных форм.

- Возможность совмещения с любой другой деятельностью.

К недостаткам относятся:

- Фиксированная сумма налога. Даже если реальный доход окажется меньше расчетного, сумма налога уменьшена не будет.

- Налог нужно уплатить авансом в установленные законом сроки.

- ИП не сможет уменьшить сумму налога на страховые взносы за себя и своих работников (как на УСН).

- Необходимость соблюдения лимитов дохода и численности сотрудников, при превышении которых право на применение ПСН утрачивается.

Как заполнить декларацию

При подготовке 3 НДФЛ ИП вносят необходимые сведения на титульную страницу, в два предусмотренных раздела, а при необходимости — еще в приложения и расчеты к ним. Пошаговая инструкция заполнения 3 НДФЛ для ИП за 2021 год начинается с заполнения титульного листа. Здесь указываются:

- ИНН в верхней части (то же самое нужно сделать на каждой странице документа).

- Если подается уточненный вариант — номер корректировки.

- Код категории, в которую включен плательщик налога (для ИП — 720).

- Код налогового органа, относящегося к месту проживания предпринимателя.

- Код государства (для РФ — 643).

- ФИО, паспортные реквизиты, телефонный номер ИП.

Предприниматель либо его представитель должны подписать титульник.

Доходы, полученные предпринимателем от ведения деятельности, отражаются на листе В (во втором разделе).

В пункте 1 нужно выбрать код деятельности и указать ОКВЭД по классификатору. При наличии нескольких видом деятельности нужно заполнить лист В для каждого по отдельности. Общие итоги подсчитываются в разделе «Итого» на последнем таком листе.

В строках 030-090 пункта 2 прописываются сведения для подсчета налоговой базы. Здесь отображаются предпринимательские доходы и расходы, учитываемые при расчете профвычета. Перечень расходов состоит из материальных и амортизационных затрат, выплат физлицам и прочих расходов, но только подтвержденных документами.

Важно! При отсутствии документального подтверждения расходов в состав профвычета по налогу засчитают лишь 20% всей суммы дохода.

В строчках 110-140 пункта 3 суммируются доходы и расходы предпринимателя по всем листам В. Здесь же прописываются начисленные и уплаченные авансы по налогу.

Пункт 5 нужно заполнять в случае самостоятельной корректировки налога и базы. Так бывает, когда применяются отличные от рыночных цены при проведении сделок с взаимозависимыми лицами.

Результат, получившийся в пункте 3, указывается в разделе 2 для подсчета налоговой базы и самого НДФЛ. После расчета налога, подлежащего уплате, доплате или возврату, цифра отображается в строке 010 раздела 1. Сюда же надо вписать КБК для зачисления налога, территориальный код ОКТМО по месту учета предпринимателя, где выплачивается НДФЛ.

При НДФЛ работает кассовый метод, поэтому авансовые средства засчитываются в доходы. При возврате аванса в году, в котором он был получен, данная операция не влияет на базу по налогу и не отражается в декларации. Если же получение и возврат аванса пришлись на разные налоговые периоды, потребуются коррективы. Аванс исключается из доходов коммерсанта.

Важно! Налоговую сумму возможно зачесть, это отражается в строке 122 второго раздела документа. У москвичей есть возможность зачета торгового сбора, указав необходимые сведения в строке 091 второго раздела.

Образец

Предприниматели могут воспользоваться в качестве примера образцами заполненных деклараций, опубликованных на различных сайтах. Главное — обращать внимание на период публикации, поскольку в порядок заполнения регулярно вносятся изменения.

При заполнении документа на компьютере можно использовать единственный шрифт — Courier New с размером букв 16-18. В пустых ячейках не нужно проставлять прочерки. Все числовые данные следует выравнивать по правому краю.

Важно! Декларация заполняется в рублях и копейках, сумма налога указывается в рублях с округлением по арифметическим правилам.

PDF-файл

Патент и отчётность. Подведение итогов, или 3 причины ведения бухгалтерского учёта

Основное, что нужно знать начинающим ИП про ПСН

Патент и отчётность. Сегодня с ПСН работают около 35% ИП России. В заключение ещё раз скажу, после приобретения патента, ПСН не подразумевает подачи дополнительных отчётов. Декларации о доходах ИП на ПСН не существует в природе. Но сформулирую так: на ПСН налоговый учёт вести необходимо. А бухгалтерский учёт он вести не обязан.

❗Но существуют ситуации, когда бухгалтерия необходима:

Во-первых, для получения кредита или привлечения инвестиций другим способом. Потому что без неё банку или потенциальному инвестору невозможно оценить Ваше финансовое состояние. Во-вторых, при наличии наёмного персонала, очевидно, необходим бухгалтерский и кадровый учёт. Ну и, в-третьих, при развитии ИП, когда много контрагентов. Следовательно и постоянно растущий объём авансовых платежей и отсрочек. Встаёт нешуточная задача, самому предпринимателю понимать, как развивается его бизнес.

Что такое КУДиР?

Приобретая патент на деятельность, вы освобождаетесь от составления декларации. Отчетность ведется на основе заполнения книги по учету доходов и расходов (КУДиР). Подробно ознакомиться с этим документом можно на сайте ФНС.

Книга содержит информацию о доходах предпринимателя за налоговый период, в котором используется ПСН и должна храниться не менее 4 лет. Напомним, книга может быть как в электронном, так и в бумажном виде. Во втором случае она должна быть прошита и пронумерована. На последней странице ставится печать с информацией о количестве страниц.

Книга учета должна храниться не менее 4 лет с того налогового периода, когда была применена ПСН.

Условия прекращения действия патента

Налоговое законодательство не содержит определения о праве лиц на самостоятельный отказ от применения патента. Прекращение действия осуществляется в принудительном порядке в случаях:

- Превышения ограничений, установленных ст. 346.45 НК РФ.

- Прекращения деятельности, при ведении которой использовалась патентная система.

- Закрытия ИП, осуществляющего деятельность с применением ПСН.

| Условие, обязательное для ведения ПСН | Предельные параметры | Дополнения |

| Доход предпринимателя, полученный от реализации товаров, работ, услуг | До 60 млн рублей, полученных с начала календарного года, увеличенные на индекс-дефлятор | Сумма исчисляется по всем операциям, осуществляемым с применением патента |

| Численность сотрудников, нанятых по трудовым и гражданско-правовым договорам | До 15 человек, численность которых рассчитывается с учетом указаний статистики | Численность определяется по всем видам деятельности предприятия и всем используемых режимам |

При использовании одновременно УСН и ПСН доход в целях соблюдения ограничения суммируется по обоим специальным режимам.

Зам. директора Департамента налоговой и таможенно-тарифной политики Р.А.Саакян

Срок сдачи отчетности ИП за 2021 год: Росстат

Еще один тип обязательной отчетности предпринимателя – статистическая. Рассмотрим, какую подает в Росстат отчетность ИП за год, сроки ее сдачи в 2021 году подробнее.

В общем случае статотчетность предоставляют ИП с работниками и без, а также вне зависимости от того, ведут они деятельность за тот или иной отчетный период или нет.

ИП подают в Росстат сведения в рамках сплошного статнаблюдения, которое проходит 1 раз в 5 лет, а также при попадании в выборку ведомства (п. 1 ст. 5 Закона от 24.07.2007 № 209-ФЗ). Статотчетность надо сдавать в сроки, указанные на бланке соответствующей формы.

Определить точно, какую форму статотчетности надо сдавать, можно, воспользовавшись специальным онлайн-сервисом от Росстата. Для получения информации потребуется любой из доступных идентификаторов индивидуального предпринимателя — ИНН или ОГРНИП.

Основная статистическая отчетность ИП за 2021 год, сроки сдачи ее приведены в таблице

| Наименование отчета, какие ИП сдают | Срок сдачи в 2021 году | Период |

| В рамках сплошного статистического наблюдения по показателям хозяйственной деятельности за 2021 год (форма утверждена приказом Росстата от 17.08.2020 № 469): | ||

| 1-предприниматель (сдают все ИП один раз в 5 лет) | 1 апреля | За 2021 год |

| В рамках выборочных статнаблюдений: | ||

| МП (микро) — натура (сдают ИП в статусе микропредприятия, осуществляющие производство продукции добывающих, обрабатывающих производств, производство и распределение электричества, газа, пара, занимающиеся лесозаготовками и рыболовством) | 25 января | За 2021 год |

| ПМ-пром (сдают ИП – субъекты МСП, кроме микропредприятий, по вышеуказанным видам деятельности) | 14 января | За декабрь 2021 года |

| 1-ИП (мес) (сдают ИП, не являющиеся субъектами МСП, по вышеуказанным видам деятельности) | 14 января | За декабрь 2021 года |

| 1-цены производителей (сдают ИП, занимающиеся лесоводством и лесозаготовками, рыболовством и рыбоводством, добычей полезных ископаемых, обрабатывающими производствами, обеспечением электроэнергией, газом и паром, кондиционированием воздуха, водоснабжением, водоотведением, сбором и утилизацией отходов, ликвидацией загрязнений, издательской деятельностью) | 22 декабря 2021 года | За декабрь 2021 года |

| 2-ТП (воздух) (сдают ИП, имеющие стационарные источники загрязнения воздуха) | 22 января | За 2021 год |

| 4-ОС (сдают ИП, занимающиеся природохранной деятельностью) | 25 января | За 2021 год |

| 2-ТП (охота) (сдают ИП, имеющие охотхозяйственные соглашения либо долгосрочную лицензию на пользование охотничьими животными) | 22 марта | За 2021 год |

| 1-П (рыба) (сдают ИП крупнее МСП, занимающиеся выловом рыбы и добычей иных водных биоресурсов) | 15 февраля | за январь-декабрь 2021 года |

| 1-КСР (сдают ИП, предоставляющие услуги гостиниц и других коллективных средств размещения) | 1 февраля | За 2021 год |

| 1-услуги (сдают ИП, оказывающие платные услуги населению) | 1 марта | За 2021 год |

| 1-турфирма (сдают ИП, занимающиеся туристской деятельностью) | 1 апреля | За 2021 год |

| 1-РЖ (сдают ИП, занимающиеся операциями с недвижимостью, в том числе оказывающие посреднические услуги) | 14 января | За 4 квартал 2021 года |

Что такое 3-НДФЛ для ИП

3-НДФЛ — разновидность налоговой декларации. Физические лица обязаны представить заполненную отчётность в ближайшее отделение ИФНС. В документе описывают все источники, из которых получены деньги. А также общее количество прибыли за прошедший год.

Заполнение декларации

Налоговые органы используют декларацию как один из инструментов для контроля деятельности граждан. Документ может стать важным доказательством, когда идут расследования. Особенно — когда участники рынка пытаются скрыть доходы, которые требуют того или иного налогообложения. Поэтому и надо оформлять данный документ.

Обратите внимание! В Налоговом Кодексе есть отдельная статья, где описывают разновидности прибыли, не облагаемые налогами. Величина налога, подлежащего оплате, рассчитывается в этом же документе.

НДФЛ при переходе на ОСН

При утрате права на ПСН уплата налогов за период действия патента производится ИП по другому режиму. Если предприниматель не заявил о специальном режиме, применяется общий режим, основным налогом которого является НДФЛ. Потребуется осуществить действия:

- Определить величину дохода по книге учета при ведении ПСН.

- Рассчитать сумму произведенных в периоде расходов.

- Подать декларацию 4-НДФЛ для расчета налоговым органом сумм авансовых платежей. Уплата авансовых платежей производится в календарном периоде после перехода на ОСН.

- По окончании года подать декларацию 3-НДФЛ, произвести уплату годовой суммы налога, взимаемой по истечении налогового периода. Лица, не ведущие учет расходов, могут снизить сумму обязательства на величину профессионального налогового вычета. Размер льготы составляет 20% от величины доходов.

Пени за неуплату авансовых платежей по НДФЛ, совпадающих с периодом ведения ПСН, не взимаются. Образовавшаяся переплата в связи с прекращением ПСН указывается в декларации как сумма, снижающая обязательства. К декларации 3-НДФЛ предоставляются пояснения.

Отчетность при совмещении спецрежимов

Бухгалтерский учет ИП вести не обязаны, а вот по совмещении спецрежимов придется вести раздельный налоговый учет. Так, например, если предприниматель совмещает ПСН и УСН, то обязан вести:

- Книгу доходов и расходов – по УСН;

- Книгу доходов – по ПСН.

То есть предпринимателю нужно будет относить доход к тому или иному виду деятельности. Если с доходами понятно, то с расходами могут возникнуть вопросы. Ведь не всегда предприниматель может отнести конкретный расход на конкретный вид деятельности (например, зарплату персонала или аренду офиса). В этом случае такой вид расхода распределяется пропорционально доходу, полученному от каждого вида деятельности.

Кроме уплаты единого налога, предпринимателю, совмещающему УСН и патент, нужно сдавать декларацию по УСН.

Отдельно стоит выделить порядок уменьшения налога на страховые взносы, уплачиваемые ИП без работников за себя. Сумму налога при ПСН уменьшить на страховые взносы ИП не имеет права. Но ИП вправе на всю сумму страховых взносов, уплачиваемых за себя, уменьшить налог по УСН (Письмо Минфина России №03-11-11/19849 от 07.04.2016).

Порядок предоставления отчетности

Поскольку деклараций на ПСН закон не предусматривает, вопрос о способах взаимодействия с налоговой инспекцией отпадает. По завершении срока применения режима коммерсант вправе подать заявление повторно. Форма обращения утверждена распоряжением ФНС РФ № ММВ[email protected] от 11.07.17. Ее можно направить в письменном или электронном виде.

Вопрос о том, как сдать отчеты предпринимателям-работодателям, также не стоит. Переход на специальный режим не влияет на другие обязательства. Направлять расчеты разрешено лично, через доверенного представителя, почтой. Обязанности использовать телекоммуникационные каналы на плательщиков ПСН не возложены. Все документы оформляют на бумажных носителях.