Проводимые исследования и создание новых технологических разработок должны быть отражены в бухгалтерском учете. Методика фиксации данных зависит от того, кто является исполнителем работ. Исследования можно заказать у специализированной компании или реализовывать своими силами. Если научно-исследовательскими и опытно-конструкторскими работами (НИОКР) занимается сторонняя организация, для принятия к учету расходов в виде оплаты услуг этой фирме необходимы документальные основания – договор.

Что учитывается в составе расходов на НИОКР на счете 04?

ВАЖНО! Договор с организацией, выполняющей работы по НИОКР, должен быть оформлен в письменном виде.

Соглашением между предприятиями может быть предусмотрен полный цикл исследований или решение части задач в рамках масштабного проекта. Если работы производятся собственными силами, то надо регистрировать осуществляемые исследовательские мероприятия в базе Всероссийского информационного центра. Формы уведомлений утверждены Приказом Минобрнауки от 31.03.2016 г. №341. При нарушении правил сообщения о начатых исследовательских разработках на организацию может быть наложен штраф.

Вопрос: Как отражаются в учете организации (заказчика) расходы на НИОКР, связанные с усовершенствованием выпускаемой продукции, если данные работы дали положительный результат, который используется в производственной деятельности? Посмотреть ответ

Суть НИОКР в организации

Суть НИОКР заключается в проведении специальных мероприятий, связанных с созданием абсолютно новой или усовершенствованием уже выпускаемой продукции, оптимизацией технологических процессов или способов управления. При этом следует учитывать, что результатом НИОКР должно быть что-то новое и уникальное, к примеру, продукт или технология – внедрение в производственно-хозяйственный процесс уже созданного ранее результирующим показателем НИОКР не является.

Осуществлять работы по исследованиям и проработкам могут как специализированные конструкторские и исследовательские бюро, так и непосредственно коммерческие предприятия для собственных целей или же в качестве оказания услуг посторонней организации. При осуществлении взаимодействия между двумя сторонами заключается договор, к которому прикладывается техническое задание, согласно которому исполнитель обязан выполнить поставленную перед ним задачу, а заказчик (подрядчик) – проверить и принять полученные результаты.

Договор следует относить к одному из двух типов: (нажмите для раскрытия)

| Тип договора | Описание |

| Договор на научно-исследовательские работы | При таком виде взаимоотношений исполнитель проводит научно-исследовательские работы, указанные в непосредственном техническом задании. Результатом работы является информация, которая получена путем расчетов и проведения различных исследований. |

| Договор на опытно-конструкторские работы | При таком виде взаимоотношений исполнитель проводит опытно-конструкторские работы, в результате которых создается новый продукт или технология, на которые в обязательном порядке оформляется техническая документация. Результирующим показателем работы является новый продукт или новая технология, а также оформленная документация по ним. |

Что входит в расходы на НИОКР

НИОКР расшифровывается как «научные исследования и опытно-конструкторские разработки». Они предназначены для формирования новой или усовершенствованной технологии, изобретения нового вида продукции, обладающего более совершенными характеристиками. Расходы по НИОКР можно направлять на поиск улучшенных методов организации производства или реализации управленческих функций.

Вопрос: Можно ли признать расходы на НИОКР, результаты которых начали использоваться после истечения срока, отведенного на их списание (п. 2 ст. 262 НК РФ)? Посмотреть ответ

Состав расходов, понесенных учреждением в связи с проводимыми НИОКР, определен ст. 262 НК РФ:

- Амортизационные отчисления по задействованным в работах основным средствам и активам нематериального типа.

- Оплата труда персонала, занятого в исследовательских мероприятиях или операциях по разработке новых образцов.

- Затраты материального характера, направляемые на осуществление НИОКР. К ним относится покупка исключительных прав на результаты изобретательской деятельности, на полученные полезные модели или уникальные промышленные образцы. Передача прав осуществляется через договор отчуждения. Допускается выделение расходов на приобретение прав пользования объектами интеллектуальной собственности.

- Прочие расходные операции, которые напрямую связаны с выполнением НИОКР. Законодательство разрешает включать их в сумму затрат на исследовательскую деятельность и разработки не в полном объеме, а в размере до 75% от общей суммы понесенных расходов.

- Оплата выставленных счетов по договорам на выполнение НИОКР.

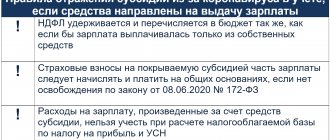

ОБРАТИТЕ ВНИМАНИЕ! Для группы расходов по оплате труда отражение их в составе НИОКР возможно, если персонал был занят именно работами по исследованиям и разработкам. В случае привлечения этих работников к другим заданиям отнесение начисленного заработка на разные виды расходов осуществляется пропорционально отработанному времени на объектах.

Вопрос: Можно ли признавать расходы на НИОКР по новым правилам, если налогоплательщик уже начал их учитывать в ранее действующем порядке (абз. 2 и 3 п. 2 ст. 262 НК РФ)? Посмотреть ответ

Цель и задачи учета НИОКР

Затраты на НИОКР должны отражаться на счетах синтетического и аналитического учета, поскольку они уменьшают налогооблагаемую базу по прибыли. Целью отражения НИОКР в бухучете является выявление всех расходов, которые следует отнести к расходам по такому виду деятельности, их отражение на счетах бухгалтерского и налогового учета, а также выявление правомерности применения ПБУ 17/02 по учету расходов на НИОКР.

В соотношении с указанной целью можно обозначить следующие задачи учета НИОКР:

- определение, относятся ли затраты к НИОКР или они должны присутствовать в составе прочих расходов компании;

- выявление положительного результата от проведения НИОКР и определение периода его полезного использования;

- правильное отражение на счетах синтетического и аналитического учета с целью суммирования всех произведенных затрат;

- правильное списание расходов в бухгалтерском и налоговом учете в соответствии с принятым законодательством.

Отчет при применении повышающего коэффициента

При расчете налога на прибыль право на применение повышающего коэффициента к затратам на НИОКР нужно подтвердить. Для этого вместе с декларацией по налогу на прибыль представьте отчеты по каждым завершенным НИОКР или отдельным этапам работ. Если в силу специфики работ отчет может быть составлен только в целом по НИОКР и не может быть представлен в отчетном периоде окончания этапов, то применять повышающий коэффициент к расходам по отдельным этапам работ организация не вправе. Такой порядок следует из положений пункта 8 статьи 262 Налогового кодекса РФ и разъяснен в письме Минфина России от 7 августа 2013 г. № 03-03-10/31889 (доведено до сведения налоговых инспекций письмом ФНС России от 9 сентября 2013 г. № ЕД-4-3/16239).

Отчет о НИОКР должен быть составлен в соответствии с требованиями национальных стандартов, в частности, ГОСТ 7.32-2001 (введен в действие постановлением Госстандарта России от 4 сентября 2001 г. № 367-ст). Такие разъяснения даны в письме Минфина России от 5 марта 2012 г. № 03-03-06/1/119.

Если организация представляет декларацию в электронной форме, то отчет подайте в виде его сканированной копии в формате tiff или pdf. Файл с отчетом о НИОКР передайте через телекоммуникационные каналы связи с учетом требований, установленных для письменных обращений в налоговую инспекцию (приложение 5 к унифицированному формату транспортного контейнера, утвержденному приказом ФНС России от 9 ноября 2010 г. № ММВ-7-6/535). Такие разъяснения приведены в письме Минфина России от 23 января 2013 г. № 03-03-06/1/23.

По общему правилу файл с отчетом о НИОКР и налоговая декларация должны быть представлены в налоговую инспекцию одновременно (п. 8 ст. 262 НК РФ). Однако ФНС России рекомендует представлять отчет после получения от налоговой инспекции квитанции о приеме декларации. При этом в тексте сопроводительного обращения укажите имя файла переданной декларации и период, за который она представлена. Это позволит налоговой инспекции соотнести отчет о НИОКР с декларацией по налогу на прибыль. Такой порядок следует из письма ФНС России от 26 марта 2013 г. № ЕД-4-3/5206 (документ размещен на официальном сайте ФНС России).

Непредставление отчета может привести к тому, что инспекторы пересчитают налоговую базу без учета повышающего коэффициента 1,5. Отчет о НИОКР не нужно представлять, если работы по перечню, утвержденному постановлением Правительства РФ от 24 декабря 2008 г. № 988, были начаты до 1 января 2012 года. Такой порядок следует из положений пунктов 8 и 11 статьи 262 Налогового кодекса РФ.

Особенности учета НИОКР

Учет НИОКР можно осуществлять только в случае, если для них выполняется ряд определенных условий, установленных на законодательном уровне. К таким пунктам относятся следующие моменты:

- все проведенные работы должны давать положительный эффект или результат;

- результаты НИОКР должны использоваться в будущем в производственно или хозяйственной деятельности с целью извлечения экономической выгоды;

- работа должна быть полностью завершена, то есть должен быть получен какой-либо результат по ней;

- на все полученные результаты должна быть составлена соответствующая документация.

Кроме того, в законодательстве конкретно указаны расходы, которые необходимо учитывать как относящиеся к НИОКР. Если к расходам отнести затраты, не включенные в этот перечень, налоговые органы примут это за ошибку и применят определенные санкции, поскольку посчитают данное действие умышленным занижением налогооблагаемой базы по прибыли.

Бухгалтерский учет НИОКР

Все затраты на НИОКР отражаются в бухучете после того месяца, в котором компания начинает использовать результаты проводимых работ в своей производственной деятельности. До этого момента, то есть пока результат не начинает применяться в практических целях, затраты относить на НИОКР нельзя.

Списание расходов на НИОКР осуществляется пропорционально тому времени, которое является периодом полезного использования результата НИОКР, но он не может быть больше 5 лет. Иными словами, компания определяет период полезного использования новой продукции, основного средства или технологии, берет его в месячном выражении, а после этого делит весь объем затрат на рассчитанное количество месяцев. Именно такую сумму предприятие может относить на расходы на НИОКР, но никак не больше.

Налоговый учет НИОКР

Учет расходов на НИОКР в налоговом учете осуществляется вне зависимости от того, принесла ли деятельность положительный результат или нет. При этом использовать размер затрат в качестве способа снижения налогооблагаемой базы может только организация, которая самостоятельно осуществляет НИОКР либо выступает в качестве заказчика. Если же НИОКР для предприятия является ее основным видом деятельности, то такие затраты считаются как расходы на осуществление производственной или предпринимательской деятельности.

Затраты на НИОКР при налоговом учете списываются в течение одного года равными долями с того месяца, который является последующим после месяца завершения научно-исследовательских и опытно-конструкторских работ. В ситуации, когда итоговые результаты НИОКР перестают применяться, затраты на них также не списываются в расходы, уменьшающие налоговую базу по прибыли.

Учет расходов на оплату труда

К расходам на НИОКР, связанным с оплатой труда сотрудников на период выполнения ими исследований или разработок, относятся:

- начисления по тарифным ставкам, должностным окладам, сдельным расценкам или в процентах от выручки (п. 1 ст. 255 НК РФ);

- начисления стимулирующего и (или) компенсирующего характера, связанные с режимом работы и условиями труда, надбавки за работу в ночное время, в многосменном режиме, за совмещение профессий, расширение зон обслуживания, за работу в тяжелых, вредных, особо вредных условиях труда, за сверхурочную работу и работу в выходные и праздничные дни (п. 3 ст. 255 НК РФ);

- платежи (взносы) организаций-работодателей на обязательное страхование, на накопительную часть трудовой пенсии и добровольное негосударственное пенсионное страхование (п. 16 ст. 255 НК РФ);

- выплаты внештатным работникам по договорам гражданско-правового характера, подряда (за исключением предпринимателей) (п. 21 ст. 255 НК РФ).

Такой перечень приведен в подпункте 2 пункта 2 статьи 262 Налогового кодекса РФ.

При этом больничное пособие за первые три дня нетрудоспособности в расходы на НИОКР не включайте. Это объясняется тем, что в период болезни сотрудник не выполняет свои должностные обязанности. Поэтому такие выплаты учитывайте в общем порядке. Аналогичные разъяснения содержатся в письме ФНС России от 31 мая 2013 г. № ЕД-4-3/9941.

Расходы на оплату труда работников, не поименованные в перечне, можно учесть в качестве других расходов, непосредственно связанных с НИОКР (подп. 4 п. 2, п. 5 ст. 262 НК РФ).

Если сотрудники, выполняющие НИОКР, привлекаются к выполнению других работ, то расходы на оплату труда учитывайте по данному основанию пропорционально времени участия в исследованиях или разработках (п. 3 ст. 262 НК РФ). Порядок определения такой пропорции налоговым законодательством не установлен, поэтому организация должна самостоятельно установить методику распределения расходов на оплату труда, закрепив ее в учетной политике для целей налогообложения (письмо Минфина России от 12 октября 2012 г. № 03-03-06/1/543).

Разница между налоговым и бухгалтерским учетом

Разницу между этими двумя видами учета расходов на НИОКР можно представить в подобном виде: (нажмите для раскрытия)

| Пункт | Бухгалтерский учет | Налоговый учет |

| Момент отражения расходов в учете | После начала использования результирующих итогов НИОКР | После момента завершения НИОКР |

| Период списания затрат в учете | В соответствии с периодом полезного использования | Не более 1-го года |

| Результирующий итог НИОКР | Расходы отражаются при положительном итоге на счете 08 “Нематериальные активы”, а при отрицательном итоге – на счете 91/2 “Прочие расходы” | Расходы учитываются как при положительном, так и при отрицательном итоге НИОКР |

| Отражение затрат в зависимости от результата | Результат относится к нематериальным активам, основным средствам, прочим расходам или к затратам по основной деятельности | Результат относится к нематериальным активам, основным или прочим расходам по производству и продаже |

Что отнести к научно-исследовательским и опытно-конструкторским работам

К НИОКР относятся:

- научные исследования;

- разработки нового продукта (образца, документации, технологии).

Если на результат НИОКР получены патент или свидетельство, его учитывают на счете 04 как нематериальный актив. Если права не оформлены, то их также учитывают на счете 04, но в качестве расходов на НИОКР.

Если НИОКР дали отрицательный результат, их списывают в прочие расходы.

После регистрации права на НИОКР (завершения работ) делается одна из записей:

ДЕБЕТ 04 КРЕДИТ 08

– учтен НМА;

ДЕБЕТ 04 субсчет результаты НИОКР КРЕДИТ 08

– учтены фактические расходы на НИОКР;

ДЕБЕТ 91-2 КРЕДИТ 08

– списаны расходы на НИОКР, не давшие положительного результата.

Учет НМА ведут согласно ПБУ 14/2007 «Учет нематериальных активов» (утв. приказом Минфина России от 27 декабря 2007 г. № 153н). Их стоимость списывают через амортизацию.

Пример типовых проводок по учету НИОКР на предприятии

ООО “Стрела” в январе 2021 года самостоятельно выполнило НИОКР. Период полезного использования результатов составляет 2 года. Затраты, которые оно при этом понесло, составляют:

- материалы 120 000 руб.;

- амортизация оборудования и основных средств 5 000 руб.;

- заработная плата работников, исполнявших НИОКР, 73 000 руб.;

- взносы во внебюджетные фонды 22 000 руб.;

В этом случае бухгалтер должен сформировать следующие проводки, представленные в таблице ниже.

| Дебет | Кредит | Описание операции |

| 08 | 02 | списана сумма амортизации оборудования и основных средств |

| 08 | 10 | списана сумма использованных материалов |

| 08 | 70 | списана сумма заработной платы работников, исполнявших НИОКР |

| 08 | 69 | списана сумма взносов во внебюджетные фонды |

После того как на счете 08 будут собраны все понесенные расходы и результат НИОКР начинает использоваться в производственном процессе, к примеру, в марте 2021 года), необходимо составить следующую проводку:

Дебет 04 Кредит 08 – проведены расходы, связанные с НИОКР, в сумме 9 166,67 руб. (220 000 руб. / 24 мес.)

В налоговом учете расходы будут учитываться несколько другим образом:

220 000 руб. / 12 мес. = 18 333,33 руб.

Нематериальные активы

Расходы на НИОКР включаются в состав нематериальных активов при одновременном соблюдении следующих условий:

- результат НИОКР не имеет материально-вещественной формы (например, патент);

- работы закончены и их завершение документально подтверждено;

- результаты проведенных НИОКР положительны (достигнут ожидаемый результат);

- существование самого объекта и исключительные права на него подтверждены документально;

- результаты НИОКР используются в производстве продукции (работ, услуг), для управленческих нужд организации или иного извлечения экономических выгод (доходов). При этом дальнейшая продажа объекта, по крайней мере, в течение 12 месяцев не планируется.

Об этом говорится в пунктах 2, 3 ПБУ 14/2007 и пункте 3 ПБУ 17/02.

Подробнее о критериях объектов интеллектуальной собственности, которые признаются нематериальными активами, см. Какие активы относятся к нематериальным.

Если в результате НИОКР организация планирует создать нематериальный актив, то затраты, связанные с проведением НИОКР, отражаются в составе внеоборотных активов (счет 08-8 «Выполнение научно-исследовательских, опытно-конструкторских и технологических работ»). Если расходы на проведение НИОКР были учтены в составе прочих расходов предыдущих периодов, то учитывать их в составе капитальных вложений нельзя (п. 10 ПБУ 14/2007).

Организация может выполнять НИОКР:

- собственными силами;

- силами сторонних исполнителей, подрядчиков.

Расходы на проведение НИОКР собственными силами оформите проводками:

Дебет 08-8 Кредит 70 (69, 68, 10, 23…)

– отражены расходы на НИОКР, выполненные собственными силами.

Если организация является заказчиком, а НИОКР выполняет подрядчик, такие расходы отразите проводкой:

Дебет 08-8 Кредит 60 (76)

– отражены расходы на выполнение НИОКР подрядным способом.

После выполнения всех условий для признания расходов на НИОКР в составе нематериальных активов их стоимость со счета 08-8 переносится на счет 04 «Нематериальные активы»:

Дебет 04 Кредит 08-8

– включены в состав нематериальных активов расходы на НИОКР, выполненные подрядным способом (собственными силами организации).

Стоимость нематериальных активов погашается постепенно через амортизацию (п. 23 ПБУ 14/2007).

Пример отражения в бухучете расходов на НИОКР, подлежащих включению в состав нематериальных активов

ООО «Альфа» силами собственного конструкторского бюро выполняет НИОКР, в результате которых планирует получить патент на полезную модель и использовать его для получения дохода. Согласно приказу руководителя работы были начаты в мае. Завершены НИОКР в июле.

Стоимость работ составила 100 000 руб., в том числе:

- в мае – 40 000 руб. (в т. ч. взносы на обязательное пенсионное (социальное, медицинское) страхование и на страхование от несчастных случаев и профзаболеваний);

- в июне – 40 000 руб. (в т. ч. взносы на обязательное пенсионное (социальное, медицинское) страхование и на страхование от несчастных случаев и профзаболеваний);

- в июле – 20 000 руб. (в т. ч. взносы на обязательное пенсионное (социальное, медицинское) страхование и на страхование от несчастных случаев и профзаболеваний).

Ежемесячно, с мая по июль, бухгалтер отражал расходы на НИОКР проводкой:

Дебет 23 Кредит 70 (69, 68, 10, 02…) – 100 000 руб. – отражены расходы на проведение НИОКР.

В июле по окончании работ общая сумма затрат на НИОКР отражается в составе вложений во внеоборотные активы:

Дебет 08-8 Кредит 23 – 100 000 руб. – учтены в составе вложений во внеоборотные активы затраты на НИОКР.

В августе «Альфа» получила патент, подтверждающий, что ей принадлежат исключительные права на полезную модель. В этом же месяце организация стала использовать полезную модель в производстве продукции. Для учета полученного патента в августе бухгалтер открыл карточку по форме № НМА-1. В этом же месяце он сформировал первоначальную стоимость нематериального актива в сумме 101 500 руб., в том числе:

- расходы на НИОКР – 100 000 руб.;

- расходы, связанные с регистрацией патента, – 300 руб. (пошлина за подачу заявления о выдаче патента на полезную модель) и 1200 руб. (пошлина за регистрацию полезной модели и выдачу патента).

В августе в бухучете «Альфы» была сделана запись:

Дебет 04 Кредит 08-8 – 101 500 руб. – учтены исключительные права на полезную модель в составе нематериальных активов.