Читайте по теме: Как рефинансировать ипотеку в Домклик (сервис от Сбербанка)?

С января 2021 года в законодательство РФ были внесены изменения, согласно которым ставка рефинансирования была приравнена к ключевой. Последняя является переменным показателем. Ее устанавливает Банк России, в зависимости от экономических показателей, уровня инфляции и других факторов. Она выступает одним из главных инструментов реализации кредитно-денежной политики государства и напрямую влияет на стоимость кредитов, которые выдают коммерческие банки для бизнеса и населения, а также на проценты по депозитным вкладам.

Снижение ставки положительно влияет на развитие экономики. Дешевые кредиты стимулируют развитие бизнеса и потребительский спрос. Но, как известно, развитие происходит по определенным циклам. Это значит, кто Центробанку приходится время от времени менять ставку, осуществляя тем самым регулирование. Так, в период кризиса увеличение этого показателя снижает спрос на кредиты. Уменьшение объемов кредитования, хоть и замедляет рост развития экономики, но позволяет избежать процессов роста инфляции и усугубления кризиса.

Зная точное значение ставки рефинансирования, бухгалтер организации может:

- проверить, правильно ли начислили штрафные санкции контролирующие органы или партнеры по договору;

- самостоятельно произвести расчет неустойки по договору, выплате зарплаты, налогам или другим платежам.

Чтобы узнать, сколько процентов нужно уплатить штрафных санкций, необходимо использовать актуальную величину показателя на момент просрочки. Если в этот период ставка менялась, расчет за период действия каждого ее размера осуществляется отдельно.

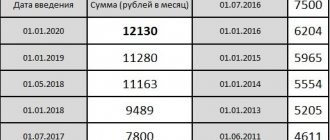

Содержит актуальное значение ставки рефинансирования по годам таблица, которая находится на сайте Центробанка. В ней указан размер показателя, период действия и документ, на основании которого изменения вступили в силу. Использовать рекомендуется исключительно эту таблицу (которую вы также видите на данной странице нашего сайта), так как она содержит точные и актуальные данные.

Что такое ставка рефинансирования

Ставка рефинансирования определяет, на каких условиях и по какой процентной ставке банки будут принимать земные средства от Центрального банка РФ. Ключевое значение ставки заключается в том, что именно от нее будет зависеть размер процента, по которому клиенты смогут оформлять кредиты и депозиты в российских банках. Ни одна финансовая организация не предоставит заемные средства ниже установленного Центробанком РФ показателя. Его размер является строго фиксированным и зависит от текущей экономической ситуации в стране.

Показатель может регулироваться следующим образом:

- при росте инфляции Центробанк принимает решение об увеличении показателя;

- при понижении уровня инфляции показатель ставки уменьшается.

Ставка рефинансирования устанавливается Центральным банком РФ. Ее размер определяется рядом факторов:

- состояние мирового финансового рынка и внутренней экономики;

- уровень востребованности кредитов, депозитов, ипотек, займов среди граждан;

- санкционная политика;

- уровень инфляции;

- объем государственных закупок.

После анализа всех факторов и определения показателя на Совете Директоров информация об изменении ставки публикуется в официальных источниках и закрепляется Постановлением. Размер ставки можно лишь прогнозировать, однако рассчитать его по заранее определенной формуле не удастся.

Ставка на сегодня

Сейчас значение ключевой ставки минимально. Ниже было последний раз в марте 2014 года (тогда ее размер снизился до 7 пунктов). На данный момент прогнозы Центробанка оптимистичные. Руководство регулятора не исключает очередное снижение в ближайшее время, но не исключает и паузу. Пока благоприятные условия сохраняются, текущая ставка повышена, вероятнее всего, не будет. Глава ЦБ РФ заявила, что это пока не планируется даже в том случае, если экономические санкции против России будут усиливаться.

Так же можете оставить свой отзыв ниже в комментарии или задать вопрос

Рассчитать выгоду от рефинансирования ипотеки или кредита

Калькулятор рефинансирования кредита refinansirovanie.org

Ставка рефинансирования — таблица 2012-2021

| Период | Значение, % |

| С 24.07.2020 по настоящее время | 4,25 |

| С 19.06.2020 по 23.07.2020 | 4,5 |

| С 24.04.2020 по 18.06.2020 | 5,5 |

| С 07.02.2020 по 23.04.2020 | 6 |

| С 13.12.2019 по 06.02.2020 | 6,25 |

| С 25.10.2019 по 12.12.2019 | 6,5 |

| С 09.09.2019 по 24.10.2019 | 7 |

| С 29.07.2019 по 09.09.2019 | 7,25 |

| С 17.06.2019 по 29.07.2019 | 7,50 |

| С 26.04.2019 по 17.06.2019 | 7,75 |

| С 16.12.2018 по 26.04.2019 | 7,75 |

| С 14.09.2018 по 16.12.2018 | 7,50 |

| С 26.03.2018 по 14.09.2018 | 7,25 |

| С 12.02.2018 по 26.03.2018 | 7,50 |

| С 18.12.2017 по 12.02.2018 | 7,75 |

| С 30.10.2017 по 18.12.2017 | 8,25 |

| С 18.09.2017 по 29.10.2017 | 8,50 |

| С 19.06.2017 по 18.09.2017 | 9 |

| С 02.05.2017 по 19.06.2017 | 9,25 |

| С 26.03.2017 по 02.05.2017 | 9,75 |

| С 19.09.2016 по 26.03.2017 | 10 |

| С 14.06.2016 по 18.09.2016 | 10,5 |

| С 01.01.2016 по 14.06.2016 | 11 |

| С 14.09.2012 по 31.12.2015 | 8,25 |

Можно ли коммерческому банку взять у ЦБ много денег подешевле, а кредиты оформлять подороже?

Теоретически такое возможно. Но устанавливать чересчур большую разницу банкам мешает существующая конкуренция. При слишком завышенных процентах на кредиты неминуема потеря клиентов. В итоге банк остается в двойном проигрыше – нет прибыли и нечем в последствии расплачиваться с ЦБ.

В связи с этим тарифы по кредитам в большинстве банковских учреждениях различаются незначительно.

Бывают и исключения. Здесь речь идет о компаниях, специализирующихся преимущественно на потребительских займах в крупных торговых точках, а также распространяющие пластиковые карты путем почтовой рассылки. К таким организациям относятся:

- Банк Хоум Кредит;

- Альфа банк;

- Русский Стандарт;

- ОТП;

- Ренессанс.

У них процентная ставка может варьироваться от 30 до 70%.

Сферы влияния ЦБ РФ на кредитные продукты банков

Перед принятием решения о размере ставки рефинансирования Центробанк анализирует все параметры, на которые будет влиять показатель:

- вычисление размеров выплат по налоговым обязательствам;

- начисление штрафных выплат за непогашенные кредиты;

- выплата процентов по договору займа;

- расчет денежных выплат за нарушение обязательств между кредиторов и заёмщиков.

Для каждого показателя существует установленная формула расчета. Например, для вычисления пени за каждый день просрочки используется значение 1/300 от ставки рефинансирования:

Пеня = задолженность × (ставка рефинансирования ÷ 300) × количество дней просрочки

Если ставка рефинансирования менялась в течение расчетного периода, то показатель пени рассчитывается по каждому периоду отдельно.

Рефставка или ключевая ставка?

Годовой процент, который обычные банки должны уплатить Центробанку, беря у него кредиты, называется ставкой рефинансирования. Вместе с тем, существует ключевая ставка, введенная в России с сентября 2013 г., представляющая собой минимальный процент, под который банки получают недельные займы от ЦБ РФ, она же является максимальной ставкой по депозитам, принимаемым Центробанком от коммерческих банков.

С 2021 года понятие «ставка рефинансирования Центрального Банка Российской Федерации» фактически стало означать ключевую ставку. Эти показатели ЦБ РФ уравнял между собой в 2021 г., ранее же их значения устанавливались независимо друг от друга (Указание ЦБ РФ от 11.12.2015 № 3894-У). Таким образом, отдельно ставка рефинансирования ЦБ на 2021 год не принимается, но в обиходе этот термин продолжает использоваться, подразумевая ставку ключевую, поэтому будем его использовать и мы.

Резюме

Через ключевую ставку Центробанк РФ оказывает существенное влияние на экономику государства и жизнь отдельных россиян. Поэтому ее можно использовать как основу при изучении текущего положения в стране и построения векторов развития российской экономики в ближайшем будущем. Однако даже самый экспертный прогноз может быть разрушен в одночасье. В РФ бывали ситуации, когда ставка в течение одних суток поднималась на несколько пунктов. Ни банки, ни бизнес, ни промышленность, ни тем более обычные граждане не успевали среагировать на произошедшие изменения.

Но это не говорит о том, что нельзя строить никаких планов. Наоборот, если оценивать не только ключевую ставку, но и изучать состояние мировой экономики, а также учитывать политические предпосылки, можно предугадать, какие варианты развития наиболее вероятны. И на их основе принимать те или иные решения. Особенно важно российским гражданам изучать такие показатели перед оформлением долгосрочного кредита, ипотеки или при инвестировании.

Об авторе

Клавдия Трескова — высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о. начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет. [email protected]

Эта статья полезная? ДаНет

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту

Как устанавливается определенное значение ставки

Величина ключевой ставки напрямую зависит от сложившейся на текущий момент экономической обстановки и темпа инфляции. Ставку поднимают, если инфляционный индикатор подскакивает и наоборот.

Вот как происходит это в действительности. В случае понижения учетной ставки ЦБ населению становится выгодно брать кредиты из-за их удешевления. Ведь за одолженные деньги не придется слишком переплачивать и можно решить свои финансовые проблемы. На фоне этого возрастает покупательский спрос – народ начинает приобретать массу разных товаров. Это касается и предприятий, которым вложение лишних денег в оборот будет только на пользу. Такой расклад позволяет увеличивать выпуск продукции и получать больше прибыли.

Наблюдая подобную народную активность, продавцы начинают завышать цены на товары. А это ведет к росту инфляции – обесцениванию денег. Соответственно, благосостояние россиян резко падает, что вызывает у них недовольство. Для государства это явная угроза, поскольку чревато народными бунтами.

Поэтому процент Центробанка выступает неким контролирующим устройством, стабилизирующим уровень инфляции

. Чтобы понизить инфляционный градус, приподнимают центральную ставку. Тогда кредиты дорожают и спрос на них падает, поскольку народ прекращает бездумно тратить деньги. Это приводит к снижению стоимости товаров.

Что входит в понятие

Для более глубокого понимания ставки рефинансирования рассмотрим, как вообще устроен процесс рефинансирования. Если давать определение рефинансированию простым языком, то это повторное финансирование имеющейся кредитной задолженности за счет оформления нового кредита.

Денежное обращение и финансовые потоки в каждом государстве регулирует Центральный банк. Он оказывает влияние на работу всех государственных и коммерческих банков, выдает им лицензии или отзывает их. Чтобы простимулировать банковский сектор страны и денежно-кредитный рынок Центробанк выдает коммерческим банкам займы, которые они через определенное время возвращают. С помощью выдачи средств коммерческим банкам ЦБ РФ проводит вливание денежной массы в экономику страны.

Банки получают деньги от ЦБ не просто так, а под определенный процент. Ставка рефинансирования, если описывать понятие простыми словами, это фиксированный процент, уплаченный коммерческим банком Центробанку, за пользование его заемными деньгами.

Ставка рефинансирования (СР) связана с:

- процентными ставками по кредитам и депозитам для граждан и бизнеса;

- уровнем инфляции в стране;

- экономической активностью населения и бизнеса;

- установлением контроля над финансовыми потоками внутри государства.

Коммерческие банки никогда не выдают кредиты по ставкам ниже, чем они получают деньги в Банке России. Финансовым компаниям станет невыгодно заниматься кредитованием на таких условиях. Банкам важно не только отдать весь долг и проценты ЦБ, но и «заработать» на собственные нужды – зарплаты, содержание офисов, операционные расходы. Поэтому ставки на займы для граждан и бизнеса всегда выше, чем ставка рефинансирования Банка России.

Иногда можно столкнуться с формулировкой однодневная ставка рефинансирования. Ее используют для подсчета штрафов и пеней. Чтобы вычислить однодневную СР установленную ставку делят на количество дней в году или любой другой показатель, установленный в законодательстве, например, на 300 или 360.

Где еще применяется учетная ставка

Помимо влияния ставки рефинансирования на банковские кредиты и инфляцию, существует еще ряд областей, где задействуется этот показатель:

- При расчете пени за несвоевременное внесение оплаты за коммунальные ресурсы. Пеня равняется 1/300 установленного значения. Например, при учетной ставке в 8% размер пени за день просрочки составит 0,02% от суммы долга.

- При установлении штрафов относительно работодателя по поводу несоблюдения им норм трудового законодательства по отношению к своим сотрудникам (невыплата заработной платы, отпускных, расчетов после увольнения и прочего). Подсчет такой же, как в предыдущем примере.

- При подсчете неустойки, когда застройщиками были нарушены все оговоренные сроки по сдаче строительного объекта. Для юрлиц действует один стандарт – 1/300, для частников другой – 1/150 от суммы, обозначенной в соглашении долевого участия.

- При несоблюдении одной из сторон договорных финансовых обязательств, если размер дивидендов не был заранее согласован. Здесь компенсация рассчитывается иначе – действующая ставка делится на 360.

Связь ставки рефинансирования с налогообложением

Нельзя обойти вниманием и налогообложение, на чем практически держится экономика страны. Поэтому и здесь ставка рефинансирования играет немаловажную роль. В частности, это касается следующих моментов:

- Полученные от ценных депозитов доходы облагаются налогом, если они превышают ставку более, чем на 5%. К примеру, гражданин положил деньги на депозит под 15% в год, а действующая ставка ЦБ — 10%. Надо прибавить к этому показателю 5% и получаются те же 15%. Значит налог выплачивать не придется. Если бы депозитный процент составил 16% (превышение ставки на 1%), то владельцу такого вклада пришлось бы заплатить НДФЛ с этого 1%.

- При начислении пени за несоблюдение сроков уплаты разных сборов и налогов отталкиваются от показателя учетной ставки. Процент за каждый день просрочки считают по тому же принципу – 1/300.

Использование ставки рефинансирования во всех рассмотренных случаях позволяет в глобальных масштабах регулировать финансовую стабильность: сдерживать инфляцию и повышение цен в потребительской сфере, стандартизировать суммы штрафов и неустоек (исключает предвзятый и необъективный подход при их расчете).