Контроль за начислением и уплатой страховых взносов, предназначенных для ПФР, ФОМС, ФСС (кроме взносов на травматизм), передан налоговым органам. Правила расчета и описание порядка оплаты сменивших администратора взносов вошли составной частью в текст НК РФ. Эти перемены привели к тому, что страховые взносы стали подчиняться большинству тех положений налогового законодательства, которые относятся к общим для всех налоговых платежей. Именно в силу этого справедливым по отношению к страховым взносам стало применение термина «налоги во внебюджетные фонды» (

Правила начисления и оплаты взносов

Основные моменты об оплате страховых взносов представлены в таблице:

| Плательщик | Отличие | общее |

| работодатели | все 4 вида взносов (пенсионные, на мед и соцстрахование (по больничным и материнству), по травматизму), предназначаемых для всех 3 внебюджетных фондов (ПФР, ФОМС, ФСС). Базой для их расчета служат доходы, выплачиваемые наемным работникам. Ежеквартально формируют отчетность по начисленным/уплаченным/использованным взносам. | начисления делаются ими самостоятельно; • одинаков расчетный период, определяемый как год; • платеж в каждый из фондов рассчитывается и уплачивается по отдельности; • при расчете взносов применяются одни и те же базовые тарифы; • установленные сроки подчинены правилу переноса на более позднюю дату, если приходятся на выходной ;• используются одинаковые правила оформления платежных документов. |

| самозанятые лица | Платят взносы только в ПФР и ФОМС; Объем их платежей в каждый из фондов зависит от федерального МРОТ, установленного на начало года, и имеет характер фиксированного, но для начислений в ПФР может приобретать переменную часть; Отчетность не предусмотрена и как исключение подается только главами КФХ, прекратившими деятельность до завершения расчетного года. |

Взносы с доходов наемных работников начисляются работодателями ежемесячно при расчете зарплаты за очередной месяц и также ежемесячно (но в следующем за расчетным месяце) оплачиваются. Последний день оплаты для всех видов взносов един — 15 число

База для начисления формируется нарастающим итогом с начала года, а подлежащей помесячной уплате оказывается фактически доначисленная за последний месяц периода сумма. База уменьшается за счет выплат, не подлежащих обложению

Сроки для уплаты налогов в фонды в 2021 году за себя

Для уплаты фиксированных платежей действует только 1 законодательно установленный срок. Он соответствует 31 декабря расчетного года (п. 2 ст. 432 НК РФ), т. е. фиксированный платеж (как и фиксированная часть платежа в ПФР, содержащего в том числе переменную составляющую) должен быть оплачен в году его начисления. Однако количество и объемы платежей, которые в счет этой оплаты можно сделать в течение года, никак не ограничиваются.

Для переменной составляющей расчета взносов для ПФР действует другой срок, последняя дата которого установлена как 1 апреля года, наступающего после окончания расчетного.

Не соблюдаться эти сроки будет только в том случае, если плательщик в расчетном году прекратил деятельность. Взносы ему в такой ситуации придется уплатить в течение 15 календарных дней с даты (пп. 4, 5 ст. 432 НК РФ):

- снятия самозанятого лица, не являющегося главой КФХ, с учета;

- подачи главой КФХ отчета по взносам в ИФНС, на представление которого ему также отводится не больше 15 календарных дней.

С учетом допускаемых законодательством переносов сроки для оплаты взносов самозанятыми лицами в 2021 году окажутся такими:

Переменную часть платежа в ПФР, начисленную за 2021 год, нужно будет уплачивать уже в 2021 году — не позднее 01.04.2019.

Ставки внебюджетных фондов

Взносы рассчитывают с учетом предельной базы. От нее зависит, по какой ставке делать отчисления в фонды в 2021 году.

Предельная база для начисления страховых взносов:

- на обязательное пенсионное страхование в 2021 г. равна 1 021 000 руб.,

- на социальное страхование – 815 000 руб.

При достижении этих величин, ставка для начисления взносов меняется.

В таблице представлены ставки, которые действуют для юридических лиц:

| Вид страхового взноса | В пределах установленной предельной базы | Свыше установленной предельной базы |

| Взносы на ОПС | 22% | 10% |

| Взносы на страхование на случай временной нетрудоспособности и в связи с материнством | 2,9% | – |

| Взносы на социальное страхование иностранных граждан, временно пребывающих в РФ. | 1,8% | – |

| Взносы на ОМС | 5,1% | – |

Организации, которые находятся на УСН, чьи годовые доходы превысили 79 млн. руб., теряют право на пониженный тариф, и взносы следует уплатить в соответствии с основными тарифами. Ранее такого ограничения не было.

Платежное поручение по страхвзносам во внебюджетные взносы

При перечислении страховых взносов во внебюджетные фонды бухгалтер должен оформлять платежное поручение в соответствии со всеми правилами формирования таких документов. При неправильном указании номера Федерального казначейства РФ, наименования банка получателя или КБК денежные средства не придут в соответствующий бюджет. Вследствие этого момента у хозяйствующего субъекта будет задолженность, на которую будет начисляться пени согласно пп. 4 п. 4 ст. 45 НК РФ.

Общие правила оформления платежного поручения

Правила заполнения платежного поручения на перечисление страховых взносов во внебюджетные фонды регламентированы следующие нормативно-правовыми актами:

- Положением ЦБ РФ от 19.06.2012 г. № 383-П;

- Приказом Минфина РФ от 12.11.2013 г. № 107н.

Первый НПА включает перечень и описание реквизитов «платежки», а второй — особые правила оформления «платежек» в бюджет.

Сведения об организации

В «платежках» отражается следующая информация о хозяйствующем субъекте:

- статус плательщика (поле 101). При перечислении взносов в ФНС используется код 01, а в ФСС — 08;

- наименование организации (поле 8). Информация берется из учредительной документации;

- ИНН и КПП компании (поля 60 и 102). Сведения необходимо брать из свидетельства о постановке на учет в ИФНС;

- код ОКТМО муниципального образования (поле 105). Данный код берется из Общероссийского классификатора, утвержденного Приказом Росстандарта от 14.06.2013 г. № 159-СТ. Код бывает 8-значным (по муниципальному образованию округов) или 11-значным (по населенным пунктам, входящим в состав муниципального образования региона). Второй вид кодов (11-значные) в поле 105 фиксировать не нужно.

Вид и тип платежа

Данная информация отражается в полях 106-109, при этом она касается только взносов в ФНС. При перечислении взносов в ФСС в данных полях проставляются нули. В «платежке» не может быть проставлено больше одного кода по основанию или типу платежа.

Показатель основного платежа (строка 106) включает два знакоместа. В этом поле указываются такие коды:

- «ТП» — при перечислении взносов за текущий год;

- «ЗД» — при добровольном погашении долга;

- «ТР» — при уплате долга по требованию ИФНС;

- «АП» — при перечислении задолженности по акту проверки;

- «АР» — при уплате суммы по исполнительному листу.

Период перечисления страхвзносов во внебюджетные фонды

Информацию по периоду перечисления взносов отражают в поле 107, имеющем 10 знакомест. Первые 2 из них для указания кода «МС» (ежемесячные платежи), в третьем ставится точка, 4 и 5 предназначены для числового обозначения месяца, в шестом снова ставится точка, 7-10 используются для указания года. К примеру, при перечислении страховых взносов за сентябрь 2021 г. поле 107 заполняется следующим образом — «МС.09.2018».

При добровольном перечислении задолженности хозяйствующим субъектом по состоянию на 1 января 2021 г. в поле 107 нужно прописать «ГД.00.2017». Если задолженность погашается по требованию налоговой инспекции, на основании акта проверки или исполнительного документа, в поле 107 ставится «0».

Документ-основание для перечисления страхвзносов во внебюджетные фонды

Информация о документе-основании указывается в поле 108, где проставляется его номер. При этом документом-основанием может быть требование налоговой инспекции, акт проверки или исполнительный лист. Дата документа вносится в поле 109: в первых двух знакоместах проставляется день, в 4 и 5 — месяц, с 7 по 10 — год, а между ними в знакоместах ставятся точки.

Если перечисляется текущий страховой взнос, то в полях 108 и 109 проставляются нули.

Назначение платежа по страхвзносам

В поле, предназначенном для отражения назначения платежа, нужно внести информацию о страхвзносах (или штрафных санкциях), перечисляемых в ИФНС или ФСС. При перечислении текущих платежей указываются их назначение и период начисления. По взносам «на травматизм» также необходимо указывать регистрационный номер организации в ФСС.

КБК по страхвзносам во внебюджетные фонды

После 104 предназначено для отражения КБК, новые значения которых установлены с 2021 г. в связи с передачей страховых вносов в ведение ФНС. Подробнее о КБК читайте в этой статье, в которой указаны конкретные коды для каждого вида страхования.

Перечисление страхвзносов за плательщиков

Перечислять страховые взносы за плательщиков могут и третьи лица. Они должны формировать платежные поручения согласно правилам Приказа Минфина РФ от 12.11.2013 г. № 107н.

Пониженные тарифы страховых взносов

| Страхователи | ПФР | ФСС | ФОМС |

| Компании, фирмы, ИП на УСН. Обязательное условие – максимальный доход 79 млн. руб. | 20,0 | 0 | 0 |

| Учреждения аптечные, ИП, получившие лицензию на продажу лекарственных форм на ЕНВД. Уменьшенные ставки – только для трудящихся, занятых в аптечной деятельности | 20,0 | 0 | 0 |

| ИП на ПСО | 20,0 | 0 | 0 |

| IT-компании и фирмы | 8,0 | 2,0 | 4,0 |

| Участники проекта «Сколково» | 14,0 | 0 | 0 |

| Предприятия, задействованные в свободной эконом. зоне в Крыму | 6,0 | 1,5 | 0,1 |

Дополнительные листы отчета

Рассмотренные ниже части формы заполняют не все плательщики. Необходимость включать их в отчет связана с теми или иными характеристиками страхователя (организационно-правовая форма, вид деятельности, система налогообложения, наличие права на различные льготы и т. д.).

Лист «Сведения о физическом лице, не являющемся ИП» при необходимости служит дополнением к титульному листу. Его заполняют, если форму сдает физлицо, не указавшее свой ИНН. Идентифицировать такого подателя отчета позволяют персональные данные, которые содержит этот лист:

- Дата и место рождения.

- Гражданство.

- Реквизиты документа, удостоверяющего личность

- Адрес местожительства в РФ (для иностранцев можно указать адрес ведения деятельности).

Подр. 1.3 Прил. 1 к разд. 1 посвящен расчету пенсионных страхвзносов по доптарифу для застрахованных лиц, работающих во вредных или опасных условиях труда (ст. 428 НК РФ). Указывают количество таких лиц, основание для применения тарифа, сумму выплат, базу для исчисления и сумму самих дополнительных взносов.

Подр. 1.4 прил. 1 к разд. 1 содержит расчет дополнительных соцвзносов для обеспечения гражданских летчиков и шахтеров, добывающих уголь. Указывают категорию и количество таких лиц, суммы выплат, база для исчисления и сумма взносов.

Прил. 4 к разд. 1 заполняют сведениями о сверхнормативных выплатах соцпособий за счет федерального бюджета гражданам, пострадавшим от радиационных катастроф (Чернобыльская АЭС, ПО «Маяк» и Семипалатинский полигон). Выплаты показывают отдельно по каждой из аварий и по видам пособий.

Прил. 5 к разд. 1 относится только к организациям, работающим в области информационных технологий. В соответствии с подп. 3 п. 1 и п. 5 ст. 427 НК РФ эти компании имеют право применять пониженные страховые тарифы. В данном приложении указывают среднесписочную численность сотрудников (должна быть более 7 человек) и производят расчет доли дохода от льготируемой деятельности в его общей сумме (должна быть более 90%). Здесь же указывают сведения о госаккредитации компании.

Прил. 6 к разд. 1 относится к упрощенцам, которые занимаются определенными видами деятельности, перечисленными в подп. 5 п. 1 ст. 427 НК РФ. Здесь рассчитывают долю дохода от льготируемых видов в общем доходе плательщика (должна быть не менее 70%).

Прил. 7 к разд. 1 применяется для некоммерческих организаций, работающих на УСН и занимающихся социально значимыми видами деятельности (подп. 7 п. 1 ст. 427 НК РФ). Они могут применять льготу по взносам, если доход от указанных видов деятельности, а также от грантов и целевых поступлений составит в целом не менее 70% выручки. Для подтверждения этого и заполняют Прил. 7.

Прил. 8 к разд. 1 используют для подтверждения права на льготу предприниматели, работающие на патентной системе (подп. 7 п. 1 ст. 427 НК РФ). Оно содержит сведения о патенте и суммы выплат физическим лицам, занятым в указанной в патенте деятельности.

Прил. 9 к разд. 1 содержит сведения для применения специального тарифа социальных страхвзносов для иностранных работников (за исключением высококвалифицированных специалистов и граждан государств членов ЕАЭС). Указывают ФИО, ИНН, СНИЛС, гражданство и суммы выплат по каждому такому работнику.

Прил. 10 к разд. 1 нужно для подтверждения права на освобождение от страхвзносов выплат студентам за работу в студотрядах (подп. 1 п. 3 ст. 422 НК РФ). Указывают суммы выплат, ФИО студентов, документы, подтверждающие факты членства в отряде и обучения по очной форме. Кроме того, для применения льготы отряд должен входить в госреестр. Сведения из него также указывают в Прил. 10.

Разд. 2 заполняют только руководители крестьянских фермерских хозяйств. Он содержит персональные данные каждого члена КФХ и суммы начисленных взносов: как в целом по КФХ, так и по каждому участнику в отдельности.

Ставки страховых взносов 2021 для ИП

С 2021 года размер взносов ИП не привязан к МРОТ. В НК РФ теперь прописан размер фиксированных платежей в рублях

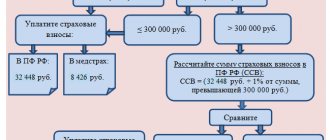

Для предпринимателей, доход которых не превысил 300 тыс.рублей, размер взносов на обязательное пенсионное страхование и на обязательное медицинское страхование оплачивается в фиксированном размере.

Однако ИП, чей годовой доход более 300 тыс. рублей, должны уплачивать дополнительно пенсионные взносы по ставке 1%. То есть, если доход ИП за год превысит 300 тыс. рублей, то кроме фиксированных взносов, предприниматель должен перечислить в ИФНС дополнительную сумму в размере 1% от суммы превышения над лимитом (п. 1 ст. 430 НК РФ).

Статистическая отчетность: сроки сдачи

В настоящий момент действует много статистических форм. Они постоянно меняются, вводятся новые и исключаются те, которые признаны неэффективными. Также постоянно устанавливаются новые сроки сдачи отчетности. В 2021 году изменились порядки заполнения многих статформ. Некоторая отчетность в декабре 2021 еще будет меняться, а Росстат пришлет информацию организациям и ИП, попавшим в статистическую выборку.

Набор статформ для разных компаний неодинаков и зависит от того, является респондент организацией или ИП, от видов деятельности компании, применяемой системы налогообложения и иных факторов. Чтобы компании не запутались в том, какие Росстат ждет от них отчеты, чиновники запустили специальный электронный сервис, позволяющий получить перечень статформ, подлежащих предоставлению по ИНН. С августа 2021 г. он расположен по новому адресу.

Введя в электронную форму ИНН своей компании, вы получите перечень статформ, которые хотят от вас получить органы статистики. Сроки сдачи годовой отчетности за 2021 год еще корректируются, поэтому рекомендуем регулярно проверять перечень.

Ставки страховых взносов для ИП

| Вид взносов Ставка Сумма | Вид взносов Ставка Сумма | Вид взносов Ставка Сумма |

| Фиксированные взносы на пенсионное страхование, если сумма дохода за год не более 300 тыс. рублей | – | 26 545 руб. |

| Дополнительные взносы на пенсионное страхование, если сумма дохода за год более 300 тыс. рублей | 1% | 1% от суммы годового дохода ИП, уменьшенного на 300 000 руб. |

| Фиксированные взносы на медицинское страхование | – | 5 840 руб. |

Состав расчета и обязательный состав

Форма включает в себя значительное количество листов. Но не все из них вы обязаны заполнять. Существует несколько обязательных для всех работодателей разделов, а все остальные используют по мере необходимости.

Минимальный состав отчета выглядит так:

- Титульный лист.

- Разд. 1, содержащий общую информацию о начисленных страхвзносах. К нему существует 10 приложений, каждое из которых посвящено определенному варианту расчета платежей. Обязательно следует заполнить только Прил. 1 (подразд. 1.1 и 1.2), а также Прил. 2 и 3, которые относятся к базовым вариантам начисления взносов.

- Разд. 3, в котором содержатся персональные данные всех получателей дохода.

Все остальные листы отчета нужно заполнять, если они соответствуют статусу работодателя или видам выплат, которые он производит.

Регламент заполнения мы рассмотрим не по нумерации листов, а в порядке «обязательности» — сначала общие для всех листы, а затем — остальные.

Образец оформления РСВ за 2 квартал 2021 года можно увидеть и скачать здесь.

Когда нужно отчитаться по взносам (сроки)

| Фонд | Отчетность на бумаге | Отчетность в электронном виде |

| ПФР | не позднее 15-го числа второго календарного месяца, следующего за отчетным периодом | не позднее 20-го числа второго календарного месяца, следующего за отчетным. |

| ФФОМС | ||

| ФСС | не позднее 20-го числа календарного месяца, следующего за отчетным периодом | не позднее 25 числа |

Какую отчетность сдают НКО

НКО сдают бухгалтерскую, налоговую, статистическую отчетность. В отличие от коммерческих организаций НКО также отчитываются в Министерство юстиции.

Бухгалтерская отчетность НКО

Некоммерческие организации сдают бухгалтерский баланс, отчет о целевом использовании средств и приложения к ним.

У отдельных категорий НКО есть право сдавать упрощенную отчетность. НКО — иностранный агент не может отчитываться по упрощенным формам.

Составляя бухгалтерскую отчетность, бухгалтер НКО руководствуется ПБУ 4/99, Законом о бухгалтерском учете, Планом счетов, Положением по ведению бухгалтерского учета и отчетности. Особенности формирования и раскрытия информации разъяснены в Информации Минюста ПЗ-1/2015.

Срок сдачи бухгалтерской отчетности — 31 марта.

При опубликовании отчетности НКО, подлежащей обязательному аудиту, следует также опубликовать аудиторское заключение.

Штрафные санкции за неуплату страховых взносов

За неуплату страховых платежей законодательными актами предусмотрены такие санкции:

- Пени за каждый день неуплаты в величине 1/300 ставки рефинансирования (с 1 октября 2021 года планируется повышение пени за неуплату для организаций до 1/150 ставки рефинансирования, если просрочка превысит 30 дней).

- Штраф за неуплату 20% от суммы долга, если нарушение законодательства не было спланировано (иными словами, вы могли забыть перевести деньги в ФНС).

- Штраф 40% от задолженности по взносам, если неуплата носит умышленный характер (к примеру, вы специально не оплачиваете платежи или занижаете страховой тариф).

Стоит отметить, что выше перечисленные меры принимаются по отношению к следующим правонарушениям, связанных с неуплатой взносов:

- Отсутствия оплаты;

- Несоблюдения срока платежа;

- Оплаты в частичном размере;

- Неправильного начисления платежа (к примеру, вы ошиблись в какой-то цифре);

- Занижения основы для расчёта взносов.

О порядке представления отчетности некоммерческими организациями

Бухгалтерскую и налоговую отчетность НКО сдают по общим правилам.

Порядок и сроки сдачи специальной отчетности зафиксированы в Приказе Минюста от 26 мая 2021 № 122.

Отчеты ОН0001, ОН0002, ОН0003, ОР0001 нужно сдавать раз в год до 15 апреля включительно. Сроки отчетности по форме СП0001: 30 апреля, 31 июля, 31 октября и 31 января. Срок отчетности по форме СП0002 — 15 апреля, а по форме СП0003 — 31 октября.

Отчеты о деятельности некоммерческих организаций с функцией иностранного агента, в объеме сведений, представляемых в Минюст России, подлежат обязательному размещению в интернете или предоставлению средствам массовой информации один раз в полгода (п. 3.2 ст. 32 Федерального закона от 12.01.1996 № 7-ФЗ).

Способы передачи отчетов:

- личный визит;

- почтовое отправление;

- через оператора электронного документооборота;

- по электронной почте при наличии электронной цифровой подписи руководителя НКО и бухгалтера;

- публикация отчетов и результатов деятельности на официальном сайте Минюста;

- публикация отчетов в СМИ или на собственном сайте в интернете.

Ответственность за неуплату страховых взносов

Существуют следующие виды ответственности за неуплату взносов:

- Налоговая – наступает при незначительных ошибках, допущенных ИП или должностным лицом компании. В такой ситуации начисляется пеня.

- Административна – наступает при допущении грубых ошибок, которые привели к значительному сокращению базы для расчёта взносов, а, следовательно, и уменьшению суммы последних.

- Уголовная – наступает в крайних случаях, когда суммы задолженности слишком велики. Рядовым организациям, имеющим небольшую просрочку, такой вид ответственности не страшен.

Привлечение к уголовной ответственности может иметь следующие последствия:

- Физическое лицо (ИП) могут оштрафовать на сумму до 300 000 рублей, арестовать на срок до 36 месяцев;

- Должностное лицо организации могут лишить свободы на срок до 6 месяцев, оштрафовать на сумму до 500 000 рублей или потребовать освободить занимаемую должность на период до 3 лет.

Оцените качество статьи. Нам важно ваше мнение:

Раздел 3 — персонифицированные данные

Эта часть отчета содержит персональные сведения о застрахованных лицах, каждому из которых посвящен отдельный блок:

- По стр. 010, 020, 030 указывают номер корректировки, отчетный период и год, аналогично титульному листу.

- По стр. 040, 050 приводят порядковый номер сведений и дату их составления.

- По стр. 060-150 приводят персональные данные застрахованного лица:

- ИНН (стр. 060),

- СНИЛС (стр. 070),

- ФИО (стр. 080-100),

- дата рождения (стр. 110),

- код страны (стр. 120),

- пол (стр. 130),

- код документа, удостоверяющего личность (стр. 140),

- реквизиты данного документа (стр. 150).

- Строки 160-180 содержат признак регистрации лица в системах пенсионного, медицинского и соцстрахования (1 — зарегистрировано, 2 — не зарегистрировано).

- Разд. 3.2.1 (Стр. 190-250) содержит информацию о выплатах в пользу физического лица, базе для начисления пенсионных взносов и их сумме за три последних месяца:

- Стр. 190 — номер месяца (1, 2 или 3).

- Стр. 200 — буквенный код застрахованного лица; его выбирают из Прил. 8 к Порядку и показывает возможность применения особого механизма начисления взносов. «Стандартным» для наемных работников является код «НР».

- Стр. 210 — сумма выплат.

- Стр. 220 — база для расчета пенсионных взносов (в пределах лимита).

- Стр. 230 — из базы выделяют выплаты по гражданско-правовым договорам.

- Стр. 240 — сумма начисленных взносов.

- По стр. 250 складывают все показатели стр. 210-240 за три месяца.

- Разд. 3.2.2 посвящен пенсионным взносам, оплачиваемым по доптарифу для вредных или опасных условий труда (ст. 428 ТК РФ). Показатели, аналогично разд. 3.2.1, заполняют за три месяца помесячно и в целом:

- стр. 260 — номер месяца;

- стр. 270 — код тарифа, выбираемый из Прил. 5 к Порядку и показывающий категорию плательщика;

- стр. 280 — сумма выплат, облагаемых по доптарифу;

- стр. 290 — сумма начисленных взносов;

- стр. 300 — показатели начисленных выплат и взносов, суммируют за три месяца.