Каждый гражданин Российской Федерации или организация, которая имеет авто, являются плательщиками налога. При этом не имеет значения, используют ли такое транспортное средство по назначению, исправно ли оно, сколько ему лет и какой является его мощность. Если автомобиль зарегистрирован, уплата налога обязательная. Но совсем недавно в законодательстве страны появились важные изменения. Каким будет транспортный налог в 2018-2019 году? Что именно поменялось? Какие существуют ставки в регионах РФ? Обо всем этом детально в нашей публикации.

Суть налога и кто его платит

Транспортный налог представляет собой обязательную выплату в пользу государства, так как он утвержден федеральным законодательством нашей страны. В связи с этим, граждане, имеющие в своей собственности транспортные объекты, должны производить отчисления в гос. бюджет.

Но, несмотря на то, что закон является федеральным, его соблюдение контролируют региональные власти. Именно они устанавливают ставки налога и льготы по нему.

В 2021 году уплачивать налог должны владельцы следующих транспортных объектов:

- Легковых машин;

- Грузовых машин;

- Снегоходов;

- Вертолетов;

- Мотороллеров;

- Моторных лодок и яхт;

- Автобусов различных габаритов;

- Транспортных объектов на пневматическом или гусеничном ходу.

Как устанавливаются правила исчисления налога?

Транспортный налог 2021 года, как и за предшествующие ему периоды, рассчитывается на основе правил:

- содержащихся в НК РФ (гл. 28);

- введенных законами региона (ст. 356 НК РФ).

НК РФ для транспортного налога на 2021 году станавливает принципы определения:

- круга налогоплательщиков и перечня лиц, не входящих в их число (ст. 357);

- видов транспорта, попадающего под налог, и объектов, не считающихся налогооблагаемыми (ст. 358);

- того, что следует считать налоговой базой для транспорта каждого вида (ст. 359);

- продолжительности налогового и отчетных периодов (ст. 360);

- величины налоговых ставок, считающихся базовыми (ст. 361);

- льгот, введенных на федеральном уровне (ст. 361.1);

- правил расчета налога и авансов по нему (ст. 362);

- порядка осуществления налоговых платежей (ст. 363);

- правил представления отчетности (ст. 364).

Регионы в отношении транспортного налога 2021 года могут ввести:

- собственный (дополнительный к указанному в НК РФ) перечень льгот по нему;

- свои значения налоговых ставок, ориентируясь на их базовые величины и ограничения, установленные НК РФ;

- свой порядок уплаты налога (с авансовыми платежами или без них);

- свои сроки для уплаты.

О том, как устанавливаются правила уплаты налога в регионе, читайте в статье «Авансовые платежи по транспортному налогу».

Результатом применения всех действующих для налога правил в каждом из регионов является то, что часть этих правил оказывается строго определенной и действительной для всей территории РФ, а другая может существенно различаться для разных регионов. Последнее придает транспортному налогу черты индивидуальности, которые могут быть присущи одному единственному региону.

Изменения 2021

Изменения транспортного налога 2021 можно представить тремя пунктами:

- Была несколько изменена форма декларации – в нее было добавлено пять новых строк.

- Был снижен размер повышающего коэффициента на дорогие автомобили.

- Был упрощен порядок предоставления льгот гражданам.

Более подробно все произошедшие изменения мы рассмотрели в статье Траспортный налог (2018): изменения.

Есть ли смысл использовать калькулятор по налогу?

На многих сайтах можно найти калькулятор, позволяющий рассчитать величину налога на транспорт. Есть ли смысл использовать такой калькулятор для расчета транспортного налога — 2021?

Безусловно, некоторое представление о величине суммы, полученной в результате вычисления на нем, такой калькулятор дает. Однако эта величина может оказаться очень и очень приблизительной, поскольку калькулятор, доступный для РФ в целом, не всегда может учесть особенности расчета, присущие конкретному региону. К тому же всегда возможно возникновение нестандартных ситуаций, не предусмотренных законодательством.

Примеры подобных ситуаций смотрите в материалах:

- «Чиновники рассказали, когда не нужно платить транспортный налог»;

- «Льгота на большегруз пропадет, если в “Платон” заплатит не собственник»;

- «ФНС изменила мнение об уплате транспортного налога по дорогим авто».

Расчет налога на транспорт

Для физических и юридических лиц расчет налога на транспортные объекты осуществляется по-разному:

- Граждане самостоятельно не рассчитывают налог, за них это делают работники налоговой службы. Они рассылают гражданам уведомления о необходимости заплатить налог по почте РФ.

- Организациям приходится производить расчет сумм налога к уплате самостоятельно. Кроме того, в их обязанности входит формирование соответствующей декларации и фиксация в бухучете начислений и уплаты налога и авансовых платежей по нему.

Транспортный налог при использовании системы «Платон»

С 01.01.2019 перестала действовать установленная законом от 03.07.2016 № 249-ФЗ льгота, предусматривающая уменьшение транспортного налога на сумму платы за вред дорогам, наносимый большегрузами дорогам федерального значения. Вычеты были предусмотрены для налоговых периодов 2016-2018 годов. Теперь преференция прекратила свое действие.

Транспортный налог является региональным налогом. При введении его в действие на территории своего региона законодательные (представительные) органы субъекта РФ могут установить дифференцированные налоговые ставки в отношении каждой категории транспортных средств, а также с учетом количества лет, прошедших с года выпуска транспортных средств, и (или) их экологического класса. Дополнительные налоговые льготы могут предусматриваться в том числе владельцам большегрузов.

Еще одно изменение в порядке исчисления и уплаты налога связано с необходимостью владельцев большегрузов, зарегистрированных в системе «Платон», не только исчислять, но и платить авансовые платежи по транспортному налогу, в случае, если в регионе оплата авансовых платежей по нему предусмотрена. В Москве, согласно части 1 ст. 3 Закона г. Москвы от 09.07.2008 № 33, такой обязанности нет. Новшество вызвано прекращением действия положения уже упомянутого закона от 03.07.2016 № 249-ФЗ. Исчислять, но не уплачивать авансы по налогу разрешалось до 01.01.2019 года.

Декларация по налогу

Декларация по транспортному налогу представляет собой отчетный документ, который должны формировать и подавать в налоговую инспекцию юрлица и частные бизнесмены, имеющие в своей собственности транспортные объекты, признаваемые объектами обложения налогом. Физлицам самостоятельно формировать декларацию нет необходимости, за них это делают налоговики.

С текущего года форма декларации была несколько изменена:

- Было добавлено поле для проставления фирменной печати.

- Были добавлены следующие строки:

- 070 – дата постановки на учет ТС в ГИБДД;

- 080 – дата снятия с учета транспортного объекта в ГИБДД;

- 130 – год выпуска транспортного средства;

- 280 – кодовое значение вычета по системе «Платон»;

- 290 – размер вычета по системе «Платон».

Более подробно декларацию мы рассматривали в статье Декларация по транспортному налогу. Также, в этой статье вы сможете найти актуальный бланк декларации по транспортному налогу, правила и образец его заполнения.

По какой форме сдавать декларацию по транспортному налогу за 2018 год

За период 2021 года сдать декларацию нужно по форме, формату и порядку заполнения, утвержденным Приказом ФНС РФ от 05.12.2016 № ММВ-7-21/[email protected]

За налоговый период 2021 года уже установлена новая форма декларации по налогу. Соответствующий Приказ ФНС РФ от 26.11.2018 № ММВ-7-21/[email protected] вступает в силу 20.02.2019.

Необходимость обновления декларации связана с прекращением с 01.01.2019 действия положения, позволяющего вычитать из суммы транспортного налога плату за вред дорогам федерального значения, наносимый большегрузами. В связи с этим изменился и порядок заполнения документа.

Остальных изменений немного:

- обновлены штрихкоды видов транспортных средств;

- уточнены льготы и вычеты;

- вместо трех разных кодов, предназначенных для автобусов, будет введен один, общий.

Новая декларация должна применяться с отчетности за 2021 год, то есть понадобится уже в 2021 году — в срок до 1 февраля. Естественно, в случае если отчетность по транспортному налогу не отменят вообще — законопроект об этом уже рассмотрен в Госдуме.

Контрольные соотношения, с помощью которых можно проверить правильность заполнения отчетности за 2021 год приведены в письме ФНС РФ от 03.03.2017 № БС-4-21/[email protected]

Сроки сдачи декларации

В 2021 году срок сдачи декларации по транспортному налогу изменен не был. Как и ранее, юрлица и частные бизнесмены должны предоставить ее налоговикам до первого февраля года, идущего за годом отчета. Если первое февраля приходится на выходной день или праздник, крайний срок сдачи переносится на ближайший рабочий день.

В 2021 году крайним сроком предоставления декларации так и остается первое февраля, поскольку эта дата приходится на четверг, не являющийся праздничным днем.

Несвоевременная сдача декларации по транспортному налогу грозит плательщику ответственностью налогового и административного характера:

- За каждый месяц просрочки придется заплатить штраф в размере 5% от неуплаченного налога. При этом, размер штрафа не может быть менее 1000 рублей и более 30% от размера неуплаченного налога.

- За не предоставление декларации, при своевременной уплате налога, грозит штраф в размере 1000 рублей.

- За опоздание в предоставлении декларации более, чем на десять дней, возможна блокировка расчетного счета.

- На руководителя компании может быть наложен персональный штраф в размере от 300 до 500 рублей.

Более подробно эту тему мы рассматривали в статье Транспортная декларация: сроки сдачи.

Специфика расчёта транспортного налога, нюансы

Плательщиками налога считаются владельцы транспортных средств, физ. лица, на кого зарегистрирован транспорт. Налог платит именно собственник ТС, ранее действующее правило, когда налоговый сбор мог быть возложен на лицо, которое владеет объектом по доверенности, отменено.

Как уже упоминалось, налог выплачивается в бюджет того региона, где зарегистрирован собственник (по месту его прописки), либо по месту нахождения организации (и её обособленных подразделений).

Владельцы личного транспорта, а также частные предприниматели выплачивают налог, не производя самостоятельных расчётов. За них это делает налоговый регулятор. Сообщать в ИФНС о наличии (отсутствии) объектов налогообложения не нужно. Физ. лица и индивидуальные предприниматели освобождены от декларирования транспортного налога (а также от сдачи другой налоговой отчётности). Единственная обязанность частного собственника по налогу на движимое имущество — своевременно до 1 декабря уплатить начисленный налог, исходя из требования налоговой службы.

Схема межведомственного взаимодействия при постановке на учёт или снятии с учёта транспортного средства выглядит так:

- после регистрации транспортного средства в ГИБДД или в другом ведомстве (в зависимости от вида транспорта);

- в течение 10-ти дней сведения об объекте поступают в ИФНС по месту регистрации налогоплательщика, делается это в рамках электронного документооборота;

- налоговая служба также за 10 рабочих дней должна выдать или отправить дистанционно на предприятие (физ. лицу) извещение о постановке на учёт (снятии с учёта) движимого имущества. Уведомление может появиться в Личном кабинете налогоплательщика портала ФНС РФ, доставлено почтой или выдано в инспекции. Стандартные формы извещения: №1–3-Учёт (№-3-Учёт) — о постановке, и №1–5-Учёт (№2–4-Учёт) — о снятии с учёта;

- помимо этого, ежегодно до 15 февраля органы, которые ставят на учёт ТС, должны сдавать в ИФНС сведения, необходимые для начисления налога, по состоянию на 1 января.

При этом всем собственникам ТС рекомендуется по окончании отчётного периода проверить свой личный кабинет на портале госуслуг или интернет-ресурсе ФНС РФ. Если в первой декаде ноября текущего года в ЛК налогоплательщика не появилось требование об уплате транспортного налога (либо уведомление не пришло по почте), это значит, что в ИФНС отсутствуют данные о наличии движимого имущества. Из этого следует, что владелец обязан самостоятельно уведомить налоговиков о собственности. Если гражданин уклоняется от сообщения сведений о своём имуществе, ему грозит штраф в размере 20% от суммы налогового сбора (п. 3 ст. 129.1 НК РФ).

Этот процесс един как для частных лиц, так и для организаций.

Но если физ. лица обременены только уплатой налогового сбора на транспорт, то предприятия, на балансе которых есть транспортные средства, должны самостоятельно рассчитывать сумму налога и авансовых платежей.

Чтобы рассчитать платёж по транспортному налогу, для перечисления в региональный бюджет по итогам отчётного периода, нужно умножить налогооблагаемую базу и ставку, которая рассчитывается индивидуально по каждому транспортному средству.

Общепринятые ставки по транспортному налогу определяются в зависимости от:

- мощности двигателя — для автобусов, авто и мототранспорта, а также снегоходов, мотосаней, катеров, гидроциклов, яхт, тракторов, другой гусеничной техники и самолётов;

- года выпуска ТС — в отдельных случаях устанавливаются разные коэффициенты, чем старше машина, тем ниже множитель;

- экологического класса — например, для авто на электродвигателях;

- тяги двигателя — для реактивных самолётов;

- валовой вместимости ТС — например, для буксируемых барж;

- регистровой тонны или единицы ТС — для водных и летательных средств без двигателей.

В случае если регионы при расчёте налоговых ставок берут показатель года выпуска, нужно понимать, что возраст транспортного средства начинает свой отсчёт с 1 января года, когда это ТС сошло с конвейера завода.

В основном, налог рассчитывается исходя из мощности или объёма двигателя движимого средства. При этом законодатели включили серьёзные коэффициенты при расчёте тарифов: чем больше лошадиных сил в двигателе, тем выше будет тариф. Например, разница сбора между малолитражкой и внедорожником может доходить до 20-ти раз.

Чем дороже и «моложе» машина, тем выше коэффициент и ставка налога

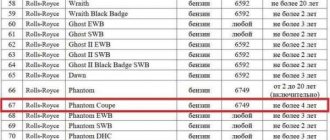

При расчёте стоимости налога на легковой автомобиль на тарифную ставку может влиять также стоимость авто. Регулярно Минпромторг РФ издаёт перечень дорогостоящих автомобилей, стоимость которых сегодня зафиксирована на минимуме от трёх миллионов рублей. В соответствии со вторым пунктом ст. 362 НК РФ с января 2014 года начисление налога в отношении автомобилей со средней рыночной ценой свыше 3-х млн. рублей считается с учётом повышающих коэффициентов, которые начисляются в зависимости от года выпуска машины.

В 2021 году в этот перечень входило порядка 800 моделей авто ведущих торговых марок, возрастом в среднем до 3-х лет. Но есть дорогостоящие версии, повышенный тариф на которые распространяется до 20-ти лет после их выпуска.

Перечень дорогостоящих авто, налог на которые подлежит повышенному тарифу, публикуется на сайте Мипромторга каждый год до 1 марта, уточнить данные по VIP-списку машин можно по ссылке.

Налоговым законодательством для таки машин установлены повышающие коэффициенты, в зависимости от возраста авто.

Таблица: коэффициенты для дорогостоящих машин

| Легковые автомобили средней стоимостью | Год выпуска легковых автомобилей | |||

| до 3 лет | не более 5 лет | не более 10 лет | не более 20 лет | |

| от 3 миллионов до 5 миллионов рублей включительно | 1,1 | — | — | — |

| от 5 миллионов до 10 миллионов рублей включительно | — | 2 | — | — |

| от 10 миллионов до 15 миллионов рублей включительно | — | — | 3 | — |

| от 15 миллионов рублей | — | — | — | 3 |

Практически во всех регионах страны ставки налогового сбора регулируются исполнительной властью, при этом они могут меняться каждый налоговый период (год). Поэтому налоговые платежи за транспорт в 2021 году существенно различаются, всё зависит от региона, где зарегистрировано транспортное средство.

Так непонятно, по какой логике (вернее, антилогике) ставка ТН на самый бюджетный маломощный автомобиль в Пермском крае в 5 раз превышает ставку в Севастополе (25 рублей против 5-ти рублей). И если отклонение относительно Крыма, как территории экономического развития, ещё как-то можно обосновать, то почему в Москве ставка ниже пермской в 2 раза — вопрос. Сравнивать среднестатистический уровень жизни или количество авто на дорогах здесь вряд ли уместно. Основной аргумент и обоснование здесь только одно — налог на транспорт является одним из основных источников наполнения регионального бюджета, таким образом законодатели, очевидно, пытаются вывести местный бюджет из дефицита.

В случае если средство передвижения снимается с регистрации в течение календарного года, налог рассчитывается следующим образом:

- число полных месяцев, когда ТС было зарегистрировано в собственности налогоплательщика, делится на 12 месяцев. Этот коэффициент учитывается при расчёте сбора;

- при этом, если регистрация ТС прошла до 15-го числа включительно, этот месяц не учитывается в налоговом периоде;

- если после — считается как полный месяц владения ТС (п. 3 статьи №362 НК РФ);

- ситуация с транзитными номерами для авто трактуется налоговиками однозначно — пока на транспортном средстве стоит регистрационный знак «транзит», оно не подпадает под налог.

И последний момент при определении выплат: если ТС поставлено на учёт и снято с учёта в один и тот же день, транспортный налог не выплачивается.

Примеры расчётов

Рассмотрим стандартные тарифы, установленным НК РФ, а также региональным ставкам:

- За автомобиль мощностью 140 «лошадок», который находился в собственности владельца полный налоговый год, в 2021 году по общепринятому тарифу придётся уплатить в казну — транспортный налог: 140 л.с. *3,5 руб. (ставка) = 490 рублей.

- Если владелец продал этот же автомобиль и с учёта он был снят 20 октября — транспортный налог: (10 мес. владения / 12 мес.: коэффициент) *140 л.с. *3,5 руб. (ставка) = 408 рублей 33 коп., так как октябрь считается по «правилу 15-ти», как полный месяц.

- Если эта же машина стоит на учёте, например, в Пермском крае, транспортный налог составит: 140 л.с. * 30 руб. (тариф, принятый в регионе на 2021 год) = 4 200 рублей.

- А если это, например, BMW 6 серии, зарегистрированный в Москве, который принадлежит владельцу более года, примерный расчёт ТН в 2018 году будет выглядеть так: 300 л.с. * 150 руб. (московский тариф) * 1,1 (коэффициент для авто стоимостью от трёх миллионов, возрастом до трёх лет) = 49 500 руб.

Ставки транспортного налога могут отличаться в разы — всё зависит от региональных властей

Таблица: стандартные ставки по транспортному налогу (ст. 361 НК РФ)

| Наименование объекта налогообложения | Налоговая ставка (в рублях) | Приблизительная сумма налога, год |

| Автомобили легковые с мощностью двигателя (с каждой лошадиной силы): | ||

| до 100 л.с. (до 73,55 кВт) включительно | 2,5 | 250 ₽ |

| свыше 100 л.с. до 150 л.с. включительно | 3,5 | 525 ₽ |

| свыше 150 л.с. до 200 л.с. включительно | 5 | 1 000 ₽ |

| свыше 200 л.с. до 250 л.с. включительно | 7,5 | 1 875 ₽ |

| свыше 250 л.с. | 15 | 4 500 ₽ |

| Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы): | ||

| до 20 л.с. включительно | 1 | 20 ₽ |

| свыше 20 л.с. до 35 л.с. включительно | 2 | 70 ₽ |

| свыше 35 л.с. | 5 | 200 ₽ |

| Автобусы с мощностью двигателя (с каждой лошадиной силы): | ||

| до 200 л.с. включительно | 5 | 1 000 ₽ |

| свыше 200 л.с. | 10 | 2 500 ₽ |

| Автомобили грузовые с мощностью двигателя (с каждой лошадиной силы): | ||

| до 100 л.с. включительно | 2,5 | 250 ₽ |

| свыше 100 л.с. до 150 л.с. включительно | 4 | 600 ₽ |

| свыше 150 л.с. до 200 л.с. включительно | 5 | 1 000 ₽ |

| свыше 200 л.с. до 250 л.с. включительно | 6,5 | 1 625 ₽ |

| свыше 250 л.с. | 8,5 | 2 550 ₽ |

| Снегоходы, мотосани с мощностью двигателя (с каждой лошадиной силы): | ||

| до 50 л.с. включительно | 2,5 | 125 ₽ |

| свыше 50 л.с. | 5 | 400 ₽ |

| Катера, моторные лодки и другие водные транспортные средства с мощностью двигателя (с каждой лошадиной силы): | ||

| до 100 л.с. включительно | 10 | 1 000 ₽ |

| свыше 100 л.с. | 20 | 3 000 ₽ |

| Гидроциклы с мощностью двигателя (с каждой лошадиной силы): | ||

| до 100 л.с. включительно | 25 | 2 500 ₽ |

| свыше 100 л.с. | 50 | 7 500 ₽ |

Подробнее со ставками транспортного налога можно ознакомиться здесь.

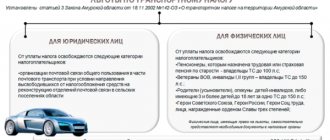

Налоговые льготы для автовладельцев

Преференции по налогообложению транспортным налогом регламентированы статьёй 361.1 НК РФ, которая гласит, что:

- от налога освобождаются владельцы транспортных средств массой более 12-ти тонн, которые зарегистрированы в общероссийской системе «Платон», в случае если платежи по данному ТС, выплаченные за отчётный налоговый период, превысили (или равны) сумме налогового сбора;

- если сумма налога превышает сумму «Платона», из налогового сбора вычитаются эти затраты;

- для получения вычетов владельцу транспортного средства необходимо:

- оформить заявление по форме, утверждённой Приложением №1 к приказу ФНС РФ от 14.11.2017 г. №ММВ-7–21/[email protected] (ознакомиться с формой и скачать её можно здесь);

- предоставить платёжные документы, подтверждающие участие в программе «Платон».

Стоит учесть, что частный бизнес, транспорт которого принимает участие в программе «Платон», также имеет право на льготы при налогообложении. При этом ИП не нужно оформлять декларацию, как это обязаны делать ЮЛ, он просто должен оформить заявление. ИФНС рассчитает налог исходя из подтверждённой льготы.

Инструкция: как уточнить ставку налога

Актуальные точные тарифы по транспортному налогу проще всего уточнить на портале налоговой службы, этот сервис также подскажет, какие льготы предусмотрены региональным законодательством в конкретном году. Ссылка на сайт налоговой, по которой, кстати, можно уточнить ставки по всем имущественным налогам — здесь.

Краткая инструкция, как пользоваться сервисом налоговой службы, выглядит просто:

- с главной страницы портала ФНС РФ перейти на страницу «Электронные сервисы», выбрать раздел «Справочной информации по имущественным налогам»;

- на странице выбрать: вид налога — транспортный, и налоговый период — год, за который необходимо сформировать отчёт;

- в выпадающем списке выбрать свой субъект РФ и запустить поиск;

- по клику «подробнее» во вкладке появиться развёрнутая информация по срокам платежей налога на транспорт для физ.лиц, ИП, а также юридических лиц (так срок уплаты налога для ЮЛ в Москве — не позднее 05.02.2018, авансовые платежи в бюджет перечислять не нужно);

- на этой же странице можно уточнить ставки на транспорт в зависимости от мощности ТС, а также льготы, вычеты, региональные и федеральные льготы для владельцев.

Фотогалерея: справочная онлайн-информация по имущественным ставкам и льготам

На странице справочной информации по имущественным налогам портала ФНС РФ выбираем вид налога и период

Из выпадающего списка выбираем субъект РФ

Чтобы узнать подробную информацию по налогу в конкретном регионе, идём дальше

Смотрим ставки

Проверяем федеральные вычеты

Уточняем федеральные и региональные льготы

Ставки налога

Ставки транспортного налога устанавливаются властями конкретного региона. В связи с этим, в каких-то регионах они могут быть выше, а в каких-то – ниже.

Однако существуют базовые ставки, которые установлены в НК РФ, в статье 361. В зависимости от мощности транспортного объекта они могут быть различны. Чем больше мощность, тем выше ставка. Ставка устанавливается за одну лошадиную силу в рублях.

Власти региона имеют право увеличивать или уменьшать эти базовые ставки, но не более чем в десять раз. Однако есть исключение. Базовая ставка по легковушкам с мощностью менее 150 лошадиных сил уменьшена быть не может.

Кроме того, региональное законодательство может устанавливать дифференцированные ставки, в зависимости от года выпуска транспортного объекта и его экологического класса.

Более подробно ставки транспортного налога в 2021 году по регионам мы рассматривали в статье Ставка транспортного налога.

Расчет транспортного налога для юридических лиц

Порядок расчета ТН и авансов определен в стат. 362 НК. Для вычисления берутся показатели налоговой базы транспортного объекта и действующей в регионе ставки. Дополнительно учитываются значения повышающего коэффициента и коэффициента фактического владения ТС за налоговый период. Общая формула расчета выглядит следующим образом:

ТН = НБ х Ст в % х ПовК х ФактК, где:

ТН – транспортный налог,

НБ – мощность объекта в л. с. (для автомобиля),

Ст в % — ставка по объекту в %, действующая в регионе,

ПовК – коэффициент повышающий для авто премиум-класса по п. 2 стат. 362,

ФактК – коэффициент фактического владения ТС за налоговый период. Рассчитывается по правилам п. 3 стат. 362.

Если у предприятия числится несколько объектов транспортных средств, налог определяется отдельно по каждому. Итоги расчетов представляются в ИФНС по месту регистрации автовладельца в виде декларации за налоговый период, то есть календарный год.

Калькулятор налога по Москве

Чтобы рассчитать размер налога к уплате, мы сможете использовать калькулятор транспортного налога 2021 по Москве.

Чтобы им воспользоваться, действуйте в следующем порядке:

- Внести в графы калькулятора соответствующие показатели:

- Вид транспортного объекта;

- Стоимость, мощность двигателя и год производства;

- Доля в праве собственности, в процентах (по умолчанию, в калькуляторе стоит 100%, так как в большинстве случаев у транспортных объектов только один собственник);

- Период, в течение которым вы владеете транспортным объектов в текущем году (в полных месяцах).

- После того, как все необходимые поля будут заполнены, нажать кнопку «рассчитать». Калькулятор покажет размер налога к уплате.

- Если у вас в собственности находится более двух транспортных объектов, расчет налога нужно осуществлять в отдельности по каждому из них.

Когда отменят транспортный налог в России

Физические лица и индивидуальные предприниматели с 2018-2019 года государству не должны платить транспортный сбор за периоды до первого января 2015 года. Соответствующий закон был подписан президентом страны в декабре 2021 года. При этом все долги по налогам предпринимателям и гражданам будут списаны в автоматическом режиме. Под такое списание попадают долги, которые появились до первого января 2015 года. Если за неуплату для вас была выставлена пеня, то и она также будет списана автоматически.

Обратите особое внимание: в налоговую подавать те или иные документы не нужно. Сами налоговики все спишут и все долги закроют. Также нет необходимости присутствовать лично в инспекции. Даже если у вас имеются какие-то долги, к примеру, за 2014 год и пени за неуплату, то в 2018-2019 году этот долг будет списан автоматически – и налог, и пеня.

Льготы по налогу

Для некоторых категорий граждан по налогу на транспорт предусматриваются налоговые льготы.

Так, льготы для инвалидов по транспортному налогу могут предусматривать полное освобождение от уплаты или предоставление скидки. Для того, чтобы воспользоваться льготой, должно одновременно соблюдаться два условия:

- Машина должна быть легковой, приобретенной при этом, за счет средств органов опеки;

- Гражданин должен иметь удостоверение инвалида, которое сможет подтвердить право на получение льготы.

Льготы пенсионерам по транспортному налогу предусмотрены для пенсионеров не всех регионов. В каких-то регионах льгот вообще не предоставляется, а в каких-то пенсионеры полностью освобождены от уплаты налога.

Льгота не назначается автоматически, для ее получения придется сдать следующий пакет документов:

- Заявление на предоставление;

- Паспорт;

- СНИЛС и ИНН;

- Документация на транспортный объект;

- Документация, подтверждающая право на получение льготы.

Более подробно льготы по транспортному налогу мы рассматривали в статье Транспортный налог: льготы для инвалидов, пенсионеров и не только.

Параметры, определяющие процесс исчисления налога

Основу процедуры расчета налога на транспорт составляет стандартная операция, при которой налоговую базу умножают на ставку. Особенности здесь проявятся в том, что:

- налоговая база может различаться в зависимости от вида транспорта и быть выраженной: в мощности — в лошадиных силах (для транспорта с двигателем, кроме воздушного реактивного);

- тяге реактивного двигателя (двигателей) — в килограммах силы (для воздушного реактивного транспорта);

- валовой вместимости — в тоннах (для несамоходного водного транспорта);

- самом факте наличия транспортного средства (для прочего транспорта), т. е. базой становится каждая единица такого транспорта;

Расчет налога осуществляет сам налогоплательщик, если он является юрлицом, или ИФНС, если плательщик налога — физлицо (в т. ч. ИП).

С учетом этих особенностей юрлицо будет рассчитывать и авансы по налогу, если регион не отказался от отчетных периодов и, соответственно, от уплаты авансов по их завершении. Величина аванса за очередной квартал составит ¼ от суммы рассчитанного по вышеизложенным правилам налога. Суммы начисленных за год авансов будут учтены при определении итоговой суммы платежа по налогу. Владельцы большегрузов от авансовых платежей освобождены.

Формулы расчета налога и авансов по нему смотрите в материале «Как рассчитать транспортный налог за год?».

Повышающий коэффициент

В 2014 году были введены повышающие коэффициенты для дорогостоящих авто. Применяются они до сих пор. В 2021 году их значения следующие:

| Стоимость авто | Возраст авто | Размер коэффициента |

| От 3-х до 5-и миллионов рублей | До 3-х лет | 1,1 |

| От 5-и до 10-и миллионов рублей | До 5-и лет | 2 |

| От 10-и до 15-и миллионов рублей | До 10-и лет | 3 |

| Более 15-и миллионов рублей | До 20-и лет | 3 |

До начала 2021 года автомобили стоимостью от 3-х до 5-и миллионов рублей дифференцировались по возрасту. Действовало три разных коэффициента:

- Возраст до года – 1,5;

- Возраст от года до двух лет – 1,3;

- Возраст от двух до трех лет – 1,1.

Сейчас применяется единый коэффициент 1,1, вне зависимости от возраста авто.

Действительно ли произошла отмена транспортного налога?

Транспортный налог стал настольно привычным для граждан Российской Федерации, что многим сложно было представить его отмену. Тем не менее, это произошло — такая информация совсем недавно буквально всколыхнула интернет. Президентом страны якобы был подписан соответствующий закон. В результате новые правила были одобрены обществом и получили только положительные отзывы. По сути, были увеличены цены на топливо. В итоге стал дороже бензин.

На практике это означало бы то, что те водители, которые активно пользуются транспортными средствами, будут намного больше платить, чем те, кто ездит очень мало или в силу определенных причин совсем не пользуется своим автомобилем. Или, другими словами, если вы – счастливый обладатель десяти машин, то ни за одну из них не заплатите лишнего. Ведь плата за автомобильный транспорт будет высчитываться из увеличенного акциза на бензин. Правило простое: платит больше тот, кто больше ездит.

К сожалению, это оказалось неправдой. Такая трансформированная новость пошла из нескольких источников. Прежде всего, комментария Дмитрия Медведева о том, что для электромобилей отменен транспортный налог, а этим до сих пор совсем не пользуются регионы. А также нового закона 2018-2019 года об амнистии по неуплаченным до 2015 года налогам.

Сроки уплаты налога

В зависимости от того, каким является собственник транспортного объекта, физическим или юридическим лицом, сроки уплаты транспортного налога 2021 будут различаться.

Для физических лиц крайний срок уплаты – первое декабря года, следующего за годом отчета (в 2021 году уплачивается налог за 2017 год).

В 2021 году крайним сроком уплаты является третье декабря, поскольку первое число выпадает на субботу, выходной день. В соответствии с правилом переноса, крайний срок уплаты переносят на ближайший рабочий день.

Для юрлиц и частных бизнесменов конкретные сроки уплаты устанавливают власти региона. В большинстве регионов юрлица обязаны уплачивать авансы по налогу, то есть, по итогам каждого квартала они должны вносить определенные суммы, а остаток они должны внести до первого февраля года, следующего за годом отчета.

Конкретные сроки уплата авансов каждый регион устанавливает самостоятельно, но в большинстве случаев применяется следующая схема:

- 1-ый квартал – апрель;

- 2-ой квартал – июль;

- 3-ий квартал – октябрь;

- Налог за год – до первого февраля будущего года.

Как происходит оплата транспортного налога?

Долгое время оплатить налог можно было, только действуя по следующей схеме:

- Получить квитанцию по почте или самостоятельно запросить ее в налоговом отделении, действующем на территории вашего города.

- Прийти в банк, отстоять очередь и внести платеж на счет налоговой службы.

Поскольку часы работы банка совпадают с рабочими часами большинства учреждений, многие люди вынуждены были отпрашиваться или тратить свой законный выходной. Однако сегодня ситуация изменилась. Благодаря постепенной информатизации и цифровизации большинства услуг сегодня заплатить транспортный налог также можно:

1. Через единый государственный портал «Госуслуги».

2. На официальном сайте Федеральной налоговой службы.

3. На сайте «Сбербанк онлайн» или через одноименное мобильное приложение.

Помимо этого есть и другие ресурсы, предлагающие оплатить транспортный налог через интернет. Однако все они лишь выполняют посреднические функции, чтобы привлечь большую аудиторию. И защита персональных данных на таких сайтах не гарантируется.

Ответственность за неуплату

Если физ. или юрлицо своевременно не уплатит налог на транспорт, это позволит налоговой службе:

- Провести налоговую проверку;

- Начислить пени;

- Наложить штраф;

- Наложить временный арест на счета плательщика;

- Изъять имущественные объекты и деньги;

- Взыскать размер налога к уплате из з/п недобросовестного плательщика;

- Запретить покидать территорию России.

Если налог был неуплачен или уплачен не полностью, плательщика ожидает штраф в размере 20% от недоплаченной или полностью неуплаченной суммы налога. Если налоговая инспекция выявила злоумышленные действия, размер штрафа повысится до 40%. Такая ответственность применяется для юрлиц и частных бизнесменов.

Для филиц предусмотрена несколько другая ответственность: на неуплаченную сумму начисляются пени в размере 1/300 от ставки рефинансирования за каждый просроченный день уплаты.

Что будет, если не заплатить?

Отказ от уплаты транспортного налога считается неправомерным и влечет за собой сначала административную, а затем и уголовную ответственность. Если вы не внесли платеж в установленные сроки, с первого дня просрочки (для физ. лиц — 2 декабря) система начинает начислять пени по формуле:

Размер пени = (Сумма просрочки * количество дней до погашения * текущая ключевая ставка ЦБ РФ)/30000.

Если транспортное средство было угнано после того, как образовалась задолженность, число «дней до погашения» можно уменьшить на столько суток, сколько машина находилась в распоряжении вора.

Помимо пени налоговая имеет право начислить должнику штраф, размер которого составляет:

- 20% от суммы задолженности – если задержка выплат произошла по независимым причинам.

- 40% от суммы задолженности – если гражданин действовал умышленно и подделывал данные в декларации.

Прекращение взимания налога

Обязанность по уплате налога на транспорт прекращается при наступлении таких обстоятельств:

- Уплата налога в полном объеме;

- Смерть владельца транспортного объекта;

- Возникновение других обстоятельств, перечисленных в статье 44 НК РФ;

- Угон транспортного объекта, официально зарегистрированный в ГИБДД;

- Появление права на пользование налоговой льготой.

В остальных случаях, плательщик освобождается от уплаты налога только в том случае, когда снимает транспортный объект с учета в ГИБДД.

В каких случаях не нужно платить транспортный налог

Платить транспортный налог не нужно, если регистрация и снятие с учета автомобиля произошли:

- в период с 1-го по 15-е число месяца;

- в период с 16-го по 30-е число месяца;

- при регистрации после 15-го числа одного месяца и снятии с регистрации до 15-го числа следующего месяца;

- в один день.

Такие разъяснения даны в письме ФНС РФ от 19.06.2017 № БС-4-21/[email protected]

Кроме того, не платится налог в случае угона автомобиля (письмо Минфина РФ от 03.10.2017 № 03-05-06-04/64192).

Ведомство разъяснило, какие документы могут освободить хозяина авто от уплаты транспортного налога в случае его угона.

Согласно пп. 7 п. 2 ст. 358 НК РФ средство передвижения не будет облагаться налогом при условии предоставления в ИФНС подтверждающих документов правоохранительных органов. Ими могут быть:

- справка об угоне;

- постановление о возбуждении уголовного дела.

Кроме того, ведомство напомнило, что утраченную машину можно снять с учета в ГИБДД (Приказ МВД РФ от 24.11.2008 № 1001). Для этого собственнику потребуется направить заявление в соответствующее отделение ГИБДД.

Отметим, что ст. 85 НК РФ обязывает ГИБДД самостоятельно, без участия обладателя транспорта, сообщать в ИФНС о факте снятия с учета похищенного авто. Это делается в течение 10 дней. Если угнанный автомобиль найдут, его снова можно поставить на учет.