Выбор корректного способа учета

В обновленной редакции ПБУ 1/2008 более конкретно установлены правила для выбора способа учета: следовать, как и прежде, нужно федеральным стандартам бухучета, а если существуют альтернативные способы – организация вправе выбрать один из существующих.

Что же делать, если ни одного подходящего способа в федеральных стандартах нет? Ответ весьма логичен – разработать свой, новый способ, руководствуясь следующими документами: международные стандарты финансовой отчетности (МСФО), потом федеральные и отраслевые стандарты, а в самом крайнем случае — рекомендации в области бухучета. Данные положения содержатся в новом, специально созданном пункте 7.1 ПБУ 1/2008, потому как до этого данный перечень действий официально не был закреплен.

Учетная политика – это совокупность выбранных из одобренных и прописанных на законодательном уровне способов учета, которым ваша организация следует. Если что-либо в законодательстве не прописано – организация сама продумывает все нюансы, также закрепляя их в учетной политике. Она составляется сразу, во время создания организации, при этом корректируясь во время внесения в нее изменений, предварительно утвержденных приказом.

Когда же эти коррективы нужны? Во-первых, когда меняются сами стандарты законодательства РФ. Во-вторых, если вы разработали новый, более эффективный, повышающий качество предоставляемой информации способ ведения учета. И, конечно, если весьма сильно изменилась деятельность вашей организации. Как правило, любые планируемые изменения на грядущий год утверждаются в декабре.

Для бюджетных субъектов

Ранее бюджетные организации пользовались инструкцией, утвержденной Приказом Минфина №157н от 1 декабря 2010 года. Однако сейчас эта инструкция была обновлена. Были изменены наименования ряда счетов. Появились новые счета бухучета. В 2021 году рабочий план счетов нужно дополнить счетом 206 61 «Расчеты по авансам».

Изменения в налоговом учете

В 2021 году в список доходов, не учитываемых при определении базы по налогам, включены эти пункты:

- Поступления, обнаруженные после инвентаризации прав по итогам интеллектуальной деятельности.

- Вклады в основные формы ЮЛ (пункт 1 статьи 251 НК РФ).

Доходы НКО, выполняющих финансовую поддержку ремонта многоквартирных зданий, исключены от временного размещения активов. При корректировке УП в области расчетов базы по прибыли нужно убрать налог на имущество, так как в отношении него больше не распространяются льготы. Исключение – наличие льгот, предоставленных на основании региональных законов.

Упрощенный способ ведения учета

Пояснения также предусмотрены и для организаций, применяющих УСН и сдающих упрощенную отчетность. К таковым относятся некоммерческие организации, субъекты малого предпринимательства (независимо от выбранной ими системы налогообложения) и участники проекта «Сколково». Вышеперечисленные организации обязаны применять установленные федеральными стандартами способы учета и в случае, если таких несколько – выбрать один из существующих. Опять же, как говорилось выше, если подходящего способа нет – можно разработать свой, более подходящий и более рациональный.

Хочется дополнительно упомянуть, что само по себе понятие «требование рациональности» тоже претерпело изменения! Ранее данный термин означал, что бухучет надо вести, ориентируясь на условия хозяйствования и величину организации. Сейчас же разработано дополнение, уточняющее, что требование рациональности помимо этого — еще и соотношение затрат на формирование информации и ее полезности (новая редакция п. 6 ПБУ 1/2008).

Консолидированная отчетность

Пункт 7 ПБУ 1/2008 описывает правило, согласно которому организации, ведущие учет и составляющие отчетность в соответствии с МСФО, вправе учитывать помимо стандартов федеральных еще и стандарты МСФО.

Но вдобавок к этому, если какой-либо способ учета, установленный федеральным стандартом, противоречит требованиям МСФО, то его организация вправе не применять. Тем не менее компания должна разъяснить, почему данные способы не соответствуют друг другу, подробно их описав.

Несущественная информация

Теперь в ПБУ 1/2008 введено новое определение — несущественная информация. Что оно значит? Это информация, существование, отсутствие или способ отражения которой никак не влияет на экономические решения, теперь и называется «несущественной». Организация сама устанавливает, что за информация является несущественной на основании ее величины и характера. Пункт 7.4 ПБУ 1/2008 содержит указания на случай, когда руководство федеральными стандартами или же создание новых стандартов ведет к появлению несущественной информации. В такой ситуации бухгалтер сам выбирает способы учета, то есть без применения стандартов. И да, обращаем ваше внимание: данное правило подходит для всех организаций.

Скоро наступит новый год, и до его начала организации в обязательном порядке должны просмотреть Приказ по учетной политике. Более того,изменение отечественного законодательства в сфере бухгалтерского учета и налогообложения способствует тому, что многие организации могут просто кардинально поменять и утвердить совершенно новую учетную политику. Статья посвящена некоторым аспектам формирования учетной политики на 2021 год в связи с принятием поправок в ПБУ 1/2008 и НК РФ.

Кратко напомним, что по умолчанию организация вправе дополнить или изменить учетную политику в следующих случаях (п. 10 ПБУ 1/2008):

Дополнять учетную политику можно каждый раз, когда в компании появляются новые виды деятельности, не осуществлявшиеся ранее.

Изменять учетную политику необходимо:

— в случае изменения законодательства Российской Федерации и (или) нормативных правовых актов по бухгалтерскому учету;

— разработки организацией новых способов ведения бухгалтерского учета. Применение нового способа ведения бухгалтерского учета предполагает повышение качества информации об объекте бухгалтерского учета;

— существенного изменения условий хозяйствования. Существенное изменение условий хозяйствования организации может быть связано с реорганизацией, изменением видов деятельности и т.п.

Изменения в учетную политику должны быть обоснованными и утверждаться приказом или распоряжением руководителя предприятия. Дополнительного утверждения изменений (например, в налоговой) не требуется.

В приказе нужно указать:

— какие положения (пункты) учетной бухгалтерской или налоговой политики изменяются;

— привести в приказе либо в приложении к нему текст измененного или нового положения;

— указать дату, с которой изменения вступают в силу – если причина изменений связана с поправками законодательства, то дата будет совпадать с днем вступления в силу законодательных поправок, в остальных случаях изменения вступят в силу с 1 января года, следующего за годом их утверждения.

Сам порядок формирования учетной политики с 06 августа 2021 года несколько уточнен, в связи с вступлением в силу изменений в Положение по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008), внесенные Приказом МФ РФ от 28 апреля 2021 г. № 69н. В результате некоторые нормы Положения приведены в соответствие с Федеральным законом № 402-ФЗ, частично введены нормы Международных стандартов финансовой отчетности (МСФО). Однако глобальных новшеств, требующих обязательных изменений учетной политики, в последней редакции этого документа нет.

Уточнен алгоритм формирования учетной политики

ПБУ № 1/2008–24/2011 признаны федеральными стандартами бухучета (далее — ФСБУ). Такие изменения в 402-ФЗ внесены Федеральным законом от 18.07.2017 № 160-ФЗ, они действуют с 19.07.2017.

В п. 3 ст. 8 Закона № 402-ФЗ определено, что при формировании учетной политики в отношении конкретного объекта бухучета организация делает выбор из числа способов, допускаемых ФСБУ. В обновленном ПБУ также термин «положения по бухгалтерскому учету» заменен термином «ФСБУ», а в п. 24 ПБУ 1/2008 термин «бухгалтерская отчетность» заменен на термин «бухгалтерская (финансовая) отчетность».

В п. 7 ПБУ 1/2008 более четко прописаны правила, по которым компания должна выбирать способ учета того или иного объекта. Как и раньше, применять нужно способ, установленный ФСБУ. Если стандарты допускают несколько альтернативных способов, организация по-прежнему вправе выбрать один из них с учетом общих требований (п. 5, 5.1 и 6 ПБУ 1/2008).

Если в ФСБУ ни одного способа нет, действовать в общем случае нужно по обновленному алгоритму. Разработать свой способ, последовательно применяя сначала МСФО, затем федеральные и отраслевые стандарты по аналогичным или связанным вопросам, и только потом — рекомендации в области бухучета.

В прежней редакции ПБУ 1/2008 подобная последовательность не была закреплена.

Учетная политика дочерних организаций

Согласно новому пункту 5.1 ПБУ 1/2008 редакции 2021 года у каждой компании есть право подобрать подходящий ей вариант ведения бухучета. По общему правилу реализация данного права не зависит от выбора, который делают остальные организации.

Но есть исключение, в случае если:

- Материнская организация принимает свои стандарты бухучета.

- Прописано, что дочерняя компания обязана применять их.

Таким образом, «дочка» в выборе ограничена: ей подходят только те способы ведения бухучета, которые отражены в стандартах материнской компании.

Расширен критерий рациональности

На основании п. 6 ПБУ 1/2008, учетная политика должна быть рациональной. То есть при ведении учета необходимо учитывать:

- особенности ведения хозяйственной деятельности;

- размер организации.

В силу последней редакции ПБУ 1/2008 от 2021 года необходимо также учитывать соотношение затрат на сбор сведений о конкретном объекте учета и ценность такой информации.

Уточнен порядок ретроспективного отражения последствий изменения учетной политики

Еще одно требование ПБУ 1/2008 гласит, что изменения учетной политики, имеющие последствия и отраженные в бухучете, имеют ретроспективный характер. Новым Приказом МФ РФ внес некоторые уточнения в данное определение:

«Ретроспективное отражение последствий изменения учетной политики заключается в корректировке входящего остатка по статье «Нераспределенная прибыль (непокрытый убыток)» и (или) других статей бухгалтерского баланса на самую раннюю представленную в бухгалтерской (финансовой) отчетности дату, а также значений связанных статей бухгалтерской отчетности, раскрываемых за каждый представленный в бухгалтерской отчетности период, как если бы новая учетная политика применялась с момента возникновения фактов хозяйственной деятельности данного вида».

Введена обязанность раскрывать досрочное применение федеральных стандартов бухгалтерского учета

ПБУ 1/2008 обязывает обозначать дату введения в действие стандарта бухгалтерского учета,обязательно применяемого теми или иными компаниями. Однако нормативный акт допускает возможность добровольного применения стандарта до момента его обязательного внедрения в деятельность компании. В таком случае правила своего учета компания принимает в два этапа: сначала добровольно, а после начала действия стандарта — в обязательном порядке.

Отменена обязанность раскрывать в отчетности отдельные факты

Из ПБУ 1/2008 исключены два требования о раскрытии сведений в бухгалтерской отчетности.

Первое требование касается раскрытия факта неприменения опубликованного, но еще не вступившего в силу правового документа по бухучету, а также оценки влияния данного документа на формируемые в момент начала его применения сведения бухгалтерской отчетности компании. До вступления в силу новых положений компании должны были раскрывать такую информацию в своей отчетности.

Второе требование относится к указанию вносимых в учетную политику изменений в год, наступающий за отчетным периодом. Ранее компании должны были указывать эту информацию в бухгалтерской отчетности.

Организации вправе унифицировать учетную политику по МСФО и по российским правилам

Теперь компании вправе применять Международные стандарты финансовой отчётности (МСФО) при разработке своей учетной политики. Правда, касается это новшество только тех компаний, которые в своей деятельности раскрывают:

— консолидированную финансовую отчетность, формируемую согласно МСФО либо

— финансовую отчетность, составленную по МСФО, компаниями, не создающими группы (ч.5 ст.2 Федерального закона от 27.07.2010 №208).

Эти компании вправе применять утвержденные стандарты бухучета на основании положений МСФО при разработке своей учетной политики.

Введено понятие «несущественная информация»

Несущественной признается информация, от наличия, отсутствия или способа отражения которой не зависят экономические решения пользователей этой отчетности. Каждая компания должна самостоятельно решить, какая информация является несущественной, исходя из ее величины и характера (новый п. 7.4 ПБУ 1/2008).

При формировании такой информации разрешено выбирать способы учета, руководствуясь только требованием рациональности, то есть без применения стандартов.

Пояснительную записку составлять не нужно

В старой редакции ПБУ 1/2008 было упоминание о пояснительной записке. Ее полагалось сдавать в составе бухгалтерской отчетности и раскрывать в ней существенные способы ведения учета.

Понятие «пояснительная записка» в обновленном ПБУ 1/2008 не используется.

Сведения об изменениях учетной политики и о существенных способах ведения учета по-прежнему необходимо раскрывать, но не в пояснительной записке, а в бухгалтерской отчетности. В каком именно документе и в каком виде будет раскрываться эта информация, компании решают сами. Например, это может быть текстовая часть Пояснений к бухгалтерскому балансу и Отчету о финансовых результатах, где на положения соответствующих пунктов должны быть даны ссылки в перечисленных формах бухгалтерской отчетности.

Учетная политика для налогообложения

Что касается учетной политики в целях налогообложения, то нужно учитывать, что все внесенные в налоговое законодательство изменения, связанные с деятельностью вашей организации и влияющие на формирование налоговой базы, должны найти отражения в Приказе.

С 2021 года текст гл. 25 НК РФ в очередной раз обновлен. Новшества в нем, имеющие значение для налогообложения, в основном не требуют принятия решений о выборе способа учета. Они в основном уточняют существующие правила, касаются не каждого из налогоплательщиков.

Большие поправки внесены в порядок исчисления налога на имущество, особенно для плательщиков ЕСХН. Это и новое облагаемое имущество несмотря на то, что вы – плательщики ЕСХН, и такжевозможность применения льготы в отношении движимого имущества, принятого на учет после 2012 года (п. 25 ст. 381 НК РФ), которая поставлена в зависимость от того, принято ли решение о ее установлении в регионе (ст. 381.1 НК РФ). Эти изменения рассмотрены в одной из статей данного номера журнала, а в Приказе необходимо четко указать на раздельный учет облагаемого и необлагаемого имущества.

Важные изменения коснулись налогообложения в сельскохозяйственных организациях, применяющих ЕСХН.

Поправки изменяют действующий механизм особого налогового режима для аграриев — единый сельскохозяйственный налог. Сейчас предприниматели, которые работают на этом режиме, освобождены от НДС. С принятием поправок компаниям и индивидуальным предпринимателям на ЕСХН будет предоставлен выбор — остаться на едином сельхозналоге, как сейчас, или же работать по схеме «ЕСХН+НДС». Но такого выбора не будет у плательщиков сельхозналога, чей доход в 2021 году превысит 100 млн руб., — им придется уплачивать НДС. В последующие годы планка по доходу будет снижаться с шагом в 10 млн руб., охватывая все больше сельхозпроизводителей, пока не достигнет 60 млн руб. к 2022 году.

Полагаем, что сельскохозяйственным товаропроизводителям целесообразно прописать информацию о порядке учета НДС и налога на имущества, разработать формы налоговых регистров в учетной политике для целей налогообложения, правда по НДС это можно сделать на будущий год, а вот по налогу на имущество уже сейчас — на 2018 год.

Но все это теория. Практически мы уже разработали типовой Приказ по учетной политике сельскохозяйственного предприятия на 2021 год с учетом изменений и дополнений. Вы можете позвонить и получить его, но это не значит, что его полностью нужно взять за основу. В обязательном порядке его нужно подработать с учетом всех ваших особенностей и нюансов.

Учетная политика для целей налогового учета

Для целей налогового учета все правила составления учетной политики закреплены и прописаны в НК РФ.

Перед тем, как перейти к нововведениям текущего года, давайте разберем изменения, вступившие в силу еще в 2021 г.:

- Появилась возможность выбора базы, на основании которой определяется максимально возможная сумма резерва по сомнительным долгам. При этом объем резерва по сомнительному долгу при наличии встречного обязательства не превышает суммы, большей, чем данное встречное обязательство.

- Больше не действует 10-летнее ограничение на перенос убытков на будущий период, но сумма не должна превышать 50% текущей налоговой базы (пп. 2, 2.1 ст. 283 НК РФ).

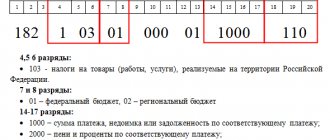

- Для периода с 2021 по 2021 гг. суммы налога распределяются по бюджетам в пропорции: 17% – в региональный, 3% – в федеральный (п. 1 ст. 284 НК РФ).

- Расширен список энергоэффективных объектов, в отношении которых возможно применение ускоренной амортизации (постановление Правительства РФ от 25.08.2017 № 1006).

- Вступил в действие новый классификатор ОКОФ (ОК 013-2014), что, в свою очередь, отразилось на отнесении основных средств, введенных в эксплуатацию после 2021 г., по амортизационным группам.

Если говорить о 2021 г. – гл. 25 НК РФ в очередной раз обновилась. При этом данные нововведения не требуют принятия решений о выборе способа учета – они преимущественно уточняют уже существующие правила, которые коснулись не всех налогоплательщиков и сводятся к следующему:

- Дополнен перечень доходов, которые не учитываются при определении налоговой базы, и поступлениями в виде (подп. 3.6 и 3.7 п. 1 ст. 251 НК РФ):

- выявленных при инвентаризации имущественных прав на результаты интеллектуальной деятельности;

- полученных как вклад в имущество юридического лица имущественных объектов или прав (имущественных либо неимущественных).

- Доходы некоммерческих организаций, осуществляющих финансовую поддержку капремонта многоквартирных домов, от временного размещения свободных денежных средств (подп. 38 п. 1 ст. 251 НК РФ) теперь не являются доходами, которые при определении налоговой базы не берутся в расчет.

- Услуги по предоставлению поручительств юридическими лицами, не являющимися банками, относятся к доходам, которые не учитываются при определении налоговой базы, но только в случае, если они являются безвозмездными (подп. 55 п. 1 ст. 251 НК РФ).

- В период с 2021 по 2022 гг. объектами водоснабжения и водоотведения, включенными в специальный перечень, теперь дополнен список объектов, в отношении которых возможно применение ускоренной амортизации (подп. 4 п. 2 ст. 259.3 НК РФ).

- Учет расходов на НИОКР претерпел некоторые изменения:

- На промежуток 2018–2021 гг. разрешается включать расходы по приобретению исключительных прав на новые разработки и прав на их использование в целях НИОКР (подп. 3.1 п. 2 ст. 262 НК РФ);

- Затраты на НИОКР, разрешенные к списанию на прочие расходы с коэффициентом 1,5 теперь могут с таким же условием включаться в стоимость созданных с исключительным правом на них амортизируемых нематериальных активов (п. 7 ст. 262 НК РФ).

- Средства, которые безвозмездно перечисляются в бюджет РФ по соглашению целевых взносов на электроэнергетику (подп. 48.9 п. 1 ст. 264 НК РФ), теперь включаются в состав прочих расходов, связанных с производством и реализацией.

Также с текущего года изменения коснулись организации, применяющие «правило 5 процентов». С 1 января 2021 г. компаниям необходимо вести раздельный учет НДС по-новому – к вычету НДС заявить можно по покупкам, относящимся одновременно и к облагаемым, и к необлагаемым операциям в том случае, если доля расходов на необлагаемые операции составляет не более 5 % (п. 4 ст. 170 НК). Помимо этого, организации не смогут принять к вычету входной НДС с покупок только необлагаемых операций независимо от доли расходов на эти сделки. Теперь в НК РФ закреплено правило: если расходы по необлагаемой деятельности менее 5 %, то НДС по смешанным расходам можно полностью принимать к вычету (Федеральный закон от 27.11.17 № 335-ФЗ). Если траты относятся лишь к необлагаемой деятельности, то НДС надо учитывать в счет расходов компании (п. 4 ст. 170 НК).

УП для целей бухучета

6 декабря 2011 года был принят ФЗ №402 «О бухучете», который обеспечивает свободу форм первички. После этого ФНС стала разрабатывать формы электронных документов. Теперь организации могут переходить на электронную документацию. Однако в этом случае они обязаны внести в свою УП изменения.

1 июля 2021 года стали неактуальными такие электронные формы, как ТОРГ-12 и акт приемки-сдачи услуг. Введены формы накладной и акта приема-передачи, установленные приказом ФНС № ММВ-7-10/[email protected] от 30 ноября 2015 года. Теперь фирмы должны использовать новые формы УПД, УКД, счетов-фактур. Это относится и к корректировочным счетам-фактурам. Следовательно, положения учетной политики о применении форм, не являющихся больше актуальными, нужно изменить.

Рассмотрим, что нужно внести в УП при применении электронной документации:

- Нужно указать на то, что в компании будут применяться электронные формы.

- Перечень документов, которые будут подтверждать хозяйственные операции.

- Порядок установления момента создания бумаг для целей бухучета и налогового учета. Нужно разъяснить порядок действий в том случае, если операция выполнена на одну дату, а подпись – на другую.

- Используемые формы первички, включая электронные виды.

Рассмотренные рекомендации актуальны для ЮЛ, которые используют ЭДО.