Налоговые регистры по НДС: образец

Формы заполнения принимаются и составляются отделом бухгалтерии предприятия на основании положений НК РФ, стандартов бухучета и общепринятых рекомендаций ведения налогового учета. Образец налоговых регистров по НДС содержит такие обязательные составляющие:

- Название документа;

- Период анализа;

- Единицы измерения (натуральная или денежная форма);

- Перечень хозяйственных операций;

- Ф.И.О. и подпись составителя.

Что такое регистры

В связи с тем, что наиболее подробное описание правил ведения налоговых регистров приведено именно в гл. НК РФ, посвященной прибыли (ст. 313, 314 НК РФ), а регистрам по НДС посвящена небольшая ст. 169 НК РФ, рассмотрение данного вопроса логично будет провести, используя комплекс положений НК РФ и нормы закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ.

Регистры, используемые в целях налогообложения, предназначены для регистрации и накопления сведений, которые содержатся в первичных документах, бухгалтерских справках и аналитических таблицах. При этом существуют жесткие требования к ведению таких регистров: в них не должно быть пропусков и исправлений, не допускается регистрация мнимых или притворных объектов бухучета и прочее.

Регистры в налоговом учете — это специальные формы для сведения и систематизации данных за отчетный период. Заносимые в регистры данные должны быть скомпонованы в соответствии с требованиями, установленными гл. 21 НК РФ. Эти сведения группируются и регистрируются без отражения проводок, то есть просто делается запись по объекту налогообложения. При этом занесение данных в регистры должно осуществляться непрерывно и в хронологическом порядке.

Налогоплательщику важно обеспечить создание такого аналитического учета поступающих сведений, который бы раскрывал порядок формирования налоговой базы. В регистрах накапливаются и подлежат систематизации сведения, содержащиеся в первичных документах, которые приняты к учету.

Различают регистры налогового учета и бухучета. По формальным признакам можно выделить такие отличия:

- бухгалтерские регистры, которые оформляются в виде книг, содержат записи о первичных документах;

- в аналитические регистры для целей налогообложения заносится лишь информация из справок бухгалтера и расчетных таблиц, которые также могут быть приравнены к первичным учетным документам.

Как вести бухгалтерские и налоговые регистры, узнайте из материалов:

- «Учетные регистры бухгалтерского учета (формы, образцы)»;

- «Как вести регистры налогового учета (образец)».

Регистры налогового учета должны формироваться по всем хозоперациям, учитываемым для целей налогообложения. И если, как было сказано выше, порядок учета и систематизации объектов налогообложения соответствует порядку группировки и отражения в бухучете, то бухгалтерские регистры могут быть заявлены и как регистры налогового учета. Это значит, что все объекты, учтенные в подобных регистрах, также будут использованы для определения базы налогообложения.

В связи с этим налогоплательщик, проанализировав свои хозоперации, должен сам выбрать, по каким объектам учета он должен утвердить формы регистров, создаваемых в целях налогообложения. Это необходимо сделать для обеспечения отражения всей информации, которая требуется для правильного определения показателей налоговой декларации.

Регистры оформляются в виде сводных форм как на бумаге, так и в электронном формате. При этом если регистры ведутся в виде машинограмм, в соответствии с п. 19 Положения по ведению бухучета и бухотчетности в РФ, утв. приказом Минфина от 29.07.1998 № 34н, должна быть обеспечена возможность распечатки их на бумаге.

Разрешено вносить свои реквизиты в форму регистров налогового учета, если в предложенные типовые не получается внести всю информацию, необходимую для обозначения налоговой базы (ст. 313 НК РФ). При этом важно, чтобы не возникало дублирования записи.

Необходимость вносить изменения в форму регистра обычно возникает у налогоплательщика в том случае, если порядок ведения бухучета отличается от налогового. Формат данных аналитических сводок, способ их ведения и отражения данных закрепляются в учетной политике предприятия. За правильность отражения объектов налогообложения в регистрах будут нести ответственность те должностные лица, которые их составляют и подписывают (ответственные сотрудники бухгалтерии).

Следует обеспечить надежное хранение данных регистров, чтобы обезопасить их от внесения несанкционированных исправлений. При этом исправления можно вносить, если была обнаружена ошибка и вовремя исправлена тем лицом, которое ответственно за ведение регистров. Каждое исправление должно быть не только обосновано, но и подтверждено подписью ответственного за ведение регистров лица с указанием даты.

Итоги

Несмотря на отсутствие единообразного понятия налоговых регистров в кодексе, в ст. 120 упоминается о возможности применения наказания к плательщику при полном отсутствии их ведения. На основе комплексной оценки ст. 169, 313 и 314 НК РФ во взаимосвязи со ст. 10 Федерального закона «О бухгалтерском учете» можно сформировать перечень правил, на основании которых должны строиться учетные процессы в бухгалтерской и налоговой сфере.

Когда имеющаяся система аналитических счетов позволяет в полном объеме получать данные для расчета налога, вводить какие-то дополнительные формы не нужно: налоговый учет будет строиться на основе уже имеющихся данных. Допускается также внесение вспомогательных полей в стандартные формы в целях правильного исчисления налоговой базы.

Очень важно закрепить список применяемых регистров в учетной политике компании, поскольку это может стать решающим аргументом в ходе судебного спора. Это связано с тем, что инспекции не вправе настаивать на предоставлении тех налоговых форм, которые не закреплены в политике компании.

Конкретизируя тему налоговых регистров для НДС и руководствуясь текстом ст. 169 НК РФ, в котором указано, что это итоговые формы для регистрации и группировки данных первички, можно выделить следующие их варианты практической реализации:

- Журнал для регистрации счетов-фактур.

- Книга покупок.

- Книга продаж.

Весь комплекс правил, бланки для применения и инструкции по оформлению указанных документов утверждены в постановлении Правительства РФ от 26.12.2011 № 1137. Используя приведенную в нем информацию, налогоплательщик имеет все возможности для корректного заполнения и внесения необходимых исправлений в указанные документы. Стоит отметить, что в корректном ведении регистров заинтересован и сам налогоплательщик, поскольку они существенно упрощают процесс составления декларации по НДС.

Похожие статьи

- Разработка налоговых регистров по налогу на прибыль

- Налоговый регистр для 6-НДФЛ образец

- Перечень регистров бухгалтерского учета

- Регистры налогового учета: что это такое и как их правильно составлять

- Правила заполнения регистров налогового учета

Требования к регистрам

В соответствии с требованиями, установленными п. 4 ст. 10 закона № 402-ФЗ для бухгалтерских и аналитических регистров, прописанных в ст. 313–314 НК РФ, обязательными атрибутами любого регистра являются:

- его наименование;

- период, который он охватывает;

- величины в натуральном и стоимостном выражении;

- наименование облагаемых налогом операций, записанных в хронологическом порядке;

- подпись ответственного должностного лица.

Регистры необходимы для систематизации и сбора информации из первичных документов, аналитических и расчетных сводных данных для их отображения при определении налоговой базы. Аналитика всех собранных сведений налогового учета должна быть так организована, чтобы с ее помощью можно было определить весь ход формирования базы налогообложения.

При этом фискальным органам строго запрещено устанавливать иные формы документов (ст. 313 НК РФ), поэтому налогоплательщику следует позаботиться лишь о применении указанных выше реквизитов в используемых регистрах.

Если в регистр требуется внести исправления, то они делаются ответственным за его ведение лицом с указанием даты, инициалов и подписи. В случае, когда ожидается изъятие регистров, в состав документов бухучета включаются копии изъятых регистров.

В налоговом законодательстве определены только общие моменты, которых следует придерживаться налогоплательщикам при оформлении налоговых регистров. При этом отсутствие регистров приравнено к грубому нарушению правил учета объектов налогообложения, штраф за такое нарушение составляет от 10 000 до 40 000 руб. (ст. 120 НК РФ).

Регистры для налогового учета — это сводные формы, в которых систематизированы данные без распределения по счетам бухучета (ст. 314 НК РФ), а требования, касающиеся обязательных реквизитов, совпадают с требованиями к оформлению бухгалтерских документов. Таким образом, можно предположить, что используемые в бухгалтерском и налоговом учете документы также можно отнести к налоговым регистрам.

Лишь в том случае, если в бухгалтерском регистре недостает каких-то сведений, можно добавить соответствующий реквизит и использовать доработанную версию уже как регистр налогового учета.

Привлечь к ответственности предприятие можно только за отсутствие тех регистров, которые указаны в его учетной политике (постановление ФАС Северо-Западного округа от 10.10.2005 № А42-7611/04-15). Также существует положительная для налогоплательщиков судебная практика, в соответствии с которой предприятие само может не только определять форму регистров, но и решать, какие строки ему необходимо в них заполнять.

Назначение регистра

Регистр накопления НДС предъявленный является промежуточным, в нем осуществляется накопление информации о статусе и суммах входящего НДС:

- предъявленных поставщиками и подрядчиками;

- уплаченных при ввозе товаров на территорию РФ;

- начисленных организацией при выполнении строительно-монтажных работ хозяйственным способом;

- и т.д.

В бухгалтерском учете входящий НДС учитывается на счете 19 «НДС по приобретенным ценностям», но несмотря на это, именно по данным регистра НДС предъявленный можно определить, выполнены в программе условия для принятия НДС к вычету или пока нет.

Если сальдо по счету 19 не совпадает с остатками по регистру НДС предъявленный, то может образоваться ошибка по «зависшему» НДС.

Что обязательно для отображения в учетной политике

Каждым предприятием в своей учетной политике, утверждаемой в целях налогообложения, также необходимо предусмотреть порядок ведения и составления документов и регистров для налогового учета, в том числе по НДС. Потребуется подробно расписать правила, которых надлежит придерживаться при выставлении счетов-фактур, ведении книг покупок и продаж, а также журналов регистрации и прочих регистров.

Кроме этого плательщики НДС должны в учетной политике предусмотреть:

- периодичность обновления нумерации счетов-фактур;

- порядок ведения раздельного учета НДС, если налогоплательщик осуществляет облагаемые и необлагаемые налогом операции или применяет различные ставки НДС;

- схему ведения раздельного учета входного НДС.

Подробности см. в материале «Как ведется раздельный учет по НДС (принципы и методика)».

Не следует пренебрегать своим правом закрепления в учетной политике перечня используемых для ведения налогового учета регистров. Это может быть дополнительным аргументом в споре с налоговым органом.

Пошаговую инструкцию заполнения учетной политики для целей налогообложения вы найдете в «КонсультантПлюс». Получите пробный доступ к системе бесплатно и переходите в готовое решение.

Неполные регистры

Еще одной распространенной «придиркой» инспекторов является заполнение строк в самих регистрах. Особенно часто это случается, если налогоплательщик решил использовать рекомендованные налоговой службой формы регистров, о которых мы упоминали ранее. Так, если инспекторы обнаруживают «пустые» строки, то тут же объявляют регистр недействительным, поскольку он не обеспечивает правильность учета. А нет регистра — пожалуйте платить штраф.

Однако и тут изучение судебной практики подсказывает, что спешить уплачивать штрафы не надо. Как мы помним, Налоговый кодекс содержит весьма ограниченный перечень обязательных реквизитов налогового регистра. Соответственно, если эти реквизиты имеются, то незаполнение каких-либо других данных нельзя считать нарушением. Ведь регистры нужны для правильного формирования налоговой базы. Поэтому налогоплательщик может сам решать, какие строки в каком из регистров ему надо заполнить для достижения указанной цели (см., например, уже упоминавшееся постановление ФАС Поволжского округа от 14.07.09 № А65-27027/2007).

*Эти рекомендации называются «Система налогового учета, рекомендуемая МНС России для исчисления прибыли в соответствии с нормами главы 25 Налогового кодекса Российской Федерации» и не являются официальным документом с датой и номером. Но их достаточно легко найти в любой справочно-правовой системе.

Какие есть регистры по НДС

К регистрам налогового учета по НДС следует отнести:

- журнал учета счетов-фактур;

- книгу продаж;

- книгу покупок.

Сведения из данных регистров используются при составлении налоговой декларации по НДС, а именно для расчета налогооблагаемой базы.

В журнале учета полученных и выставленных счетов-фактур начиная с 01.01.2015 отражаются только документы, составленные в рамках посреднической предпринимательской деятельности, при реализации задач застройщика или на основании следующих договоров: агентского, комиссии или транспортной экспедиции. Регистрировать выписанные в рамках реализации указанных хозопераций счета-фактуры должны как налогоплательщики НДС, так и те, кто не является ими (п. 3.1 ст. 169 НК): фирмы или ИП, освобожденные от обязанности налогоплательщика по налогу на добавленную стоимость согласно ст. 145 НК РФ, а также спецрежимники, выставляющие (получающие) счета-фактуры в интересах иных лиц на основании посреднических договоров, договоров транспортной экспедиции или исполняющие функции застройщика.

В книге продаж фиксируются все исходящие счета-фактуры и данные о стоимости продаж и величине налога в разбивке по ставкам налога:

- в 14,14а, 15,16 колонку книги продаж заносится информация по стоимости продаж, облагаемых по ставкам 20, 18, 10 или 0%;

- в 17, 17а и 18 колонку сумма налога в разбивке 20, 18 или 10%.

Все сведения по каждой колонке суммируются, и итоговые данные переносятся в соответствующие строки декларации.

В книге покупок фиксируются все входящие счета-фактуры в хронологическом порядке.

Сумма входного НДС из книги покупок отражается в налоговой декларации по НДС за отчетный период (п. 7 правил ведения книги покупок, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137, далее по тексту — постановление № 1137). Суммы налога, принимаемого к вычету по ставкам 20 и 10%, отражаются в строке 120 раздела 3 налоговой декларации, утвержденной приказом ФНС России от 29.10.2014 № MMB-7-3/[email protected]

Важные особенности имеет не только правильное оформление регистров по НДС, но и регистров по налогу на прибыль. И о них подробно рассказывают эксперты «КонсультантПлюс». Получите бесплатный демодоступ к К+ и переходите в готовое решение, чтобы узнать все подробности данной процедуры.

Требования к оформлению журнала регистрации полученных и выставленных счетов-фактур

На вопрос о том, как создать и вести журнал входящих/исходящих счетов-фактур, также дан ответ в постановлении Правительства РФ от 26.12.2011 № 1137. Для каждого потока документов в книге предусмотрен отдельный раздел, то есть в одной части фиксируются только выдаваемые счета-фактуры, в другой — поступившие от контрагентов. Ключевые требования при его оформлении сводятся к следующему:

- Обязательное наличие полей для фиксирования посреднических операций.

- Наличие способа и места в бланке для регистрации скорректированных (исправленных) счетов-фактур.

- С января 2015 года при заключении агентского договора или выполнении функций застройщика в журнал должны попадать только счета-фактуры по посредническим операциям. Указанная обязанность возложена как на фирмы платящие НДС, так и на компании, освобожденные от этого на основании п. 3.1 ст. 169 НК.

Допускается создание журнала на бумажном носителе и в цифровом формате.

Порядок ведения журнала учета счетов-фактур

Правила ведения журнала учета выставленных/полученных счетов-фактур и утвержденная форма данного регистра установлены также постановлением № 1137. Сам журнал состоит из 2 частей, при этом в первой части регистрируются выписанные счета-фактуры, а во второй — полученные. Согласно действующим правилам, в журнале учета счетов-фактур:

- есть возможность отражать в первой и второй части журнала сведения о посреднической деятельности;

- возможно проводить раздельную регистрацию исправленных счетов-фактур, в том числе и исправленных корректировочных документов.

См. также материал «Как заполнять журнал учета счетов-фактур».

В соответствии с пп. 3, 3.1 и 9 ст. 169 НК РФ, журнал учета счетов-фактур можно вести не только на бумаге, но и в электронном формате.

ОБРАТИТЕ ВНИМАНИЕ! В ФНС сдается только электронная форма журнала.

Также следует учесть нормы постановления № 1137 относительно того, что все страницы книг покупок и продаж должны быть прошнурованы и пронумерованы. В этом же постановлении содержатся и требования к форме заполнения и ведения книг. Рассмотрим их более детально.

Поиск ошибок в 1С по налогу на добавленную стоимость

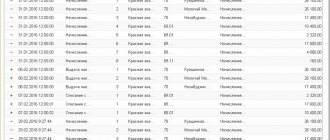

Счет-фактура «двинул» сразу 4 регистра (на рис.9 видим 4 закладки). Один из этих 4 регистров — уже знакомый нам «НДС предъявленный». Но в отличие от записи, сделанной документом «Поступление (акт, накладная) 0000-000249 от 01.08.2016 18:00:00», вид движения в данном случае другой («расход»).

Что это означает? Во-первых, значение имеет итоговая сумма всех похожих движений с разным знаком. Отфильтруем такие движения в регистре «НДС предъявленный» по колонке «Счет-фактура» (рис.10) и просуммируем колонку «Сумма без НДС» с учетом знака в колонке «Вид движения». Заметим, что в колонке «Счет-фактура» указывается документ-основание.

Рис.10

В итоге получаем ноль. Это равнозначно нулевому остатку по 19 счету (по данному контрагенту и договору). Казалось бы, к чему дублировать в регистре то, что можно увидеть в проводках?

Дело в том, что в жизни встречаются самые разнообразные ситуации. Например, забыли зарегистрировать счет-фактуру; тогда строчки с «расходом» не будет, итоговая сумма не будет равна 0, и программа при анализе покажет ошибку по этому контрагенту и договору (Рис.11)

Рис.11

Вывод — регистры нужны для оперативного анализа и формирования отчетов.

Порядок ведения книги покупок

Обязанность ведения книги покупок установлена для покупателей, которые являются плательщиками НДС (п. 3 ст. 169 НК РФ). Вести книгу покупок можно и в бумажном варианте, и в электронном формате. Правила ведения и форма книги закреплены постановлением № 1137.

ВАЖНО! Налоговики не примут к вычету счет-фактуру, подписанный факсимиле. Отстоять право на вычет не получится даже в суде.

Если вы вносите в книгу покупок исправленный счет-фактуру, следует аннулировать ошибочный счет-фактуру, записав его с отрицательными стоимостными показателями, и внести корректировочный с положительными значениями. Если корректировочный счет-фактура вносится по окончании налогового периода, следует оформить дополнительный лист книги покупок и подать уточненную декларацию, если сумма налога, предъявленная к вычету, оказалась завышенной.

Узнайте, как заполнять книгу покупок.

Как создать регистр налогового учета

Чтобы использовать регистры налогового учета, придется затратить время на разработку их формы, а затем закрепить их в приложении к учетной политике, издав соответствующий приказ (абз. 7 ст. 314 НК РФ).

О нюансах формирования налоговой учетной политики читайте в статье «Как составить налоговую политику организации?».

Законодатель не ограничивает налогоплательщиков в выборе вида и формы этих документов, поэтому регистры налогового учета могут выглядеть по-разному. Объем содержащейся в них информации должен давать представление о том, на основании каких документов и каким образом сформирована налогооблагаемая база.

Единственное, в отношении чего нельзя проявлять инициативу при оформлении регистров налогового учета, — это обязательные реквизиты. Их состав должен соответствовать НК РФ. Например, при расчете налога на прибыль используются регистры налогового учета, содержащие следующую информацию (абз. 10 ст. 313 НК РФ):

- наименование регистра;

- дату составления;

- натуральные (если это возможно) и денежные измерители операции;

- наименование объектов учета или хозяйственных операций;

- подпись ответственного за составление регистра лица и ее расшифровку.

Вести такие регистры можно любым удобным для налогоплательщика способом: на бумаге или электронно.

Порядок ведения книги продаж

В книге продаж регистрируются счета-фактуры, в том числе и корректировочные, а также иные документы, которые предусмотрены правилами ведения книги продаж, утвержденными постановлением № 1137. Этим же постановлением утверждена и форма данного документа. Формат ведения книги продаж в электронном виде утвержден приказом ФНС РФ от 04.03.2015 № ММВ-7-6/[email protected] (ред. от 01.04.2019).

Обязанность ведения книги продаж закреплена как за налогоплательщиками, так и за теми, кто освобожден от уплаты налога (ст. 145 и 145.1 НК РФ, п. 3 правил ведения книги продаж, утв. постановлением №1137). Обязанность ведения книги продаж возложена также на все предприятия и ИП, которые не являются налогоплательщиками, но исполняют функции налоговых агентов в ситуациях, которые предусмотрены пп. 1–5 ст. 161 НК РФ.

Что касается порядка внесения исправлений в книгу продаж, то большую роль здесь играет момент их занесения. Так, если правки вносятся в текущем отчетном периоде, то отражается лишь удаляемый счет-фактура с отрицательным значением и вносится исправленный документ с положительным (п. 11 правил ведения книги продаж). В тех случаях, когда налоговый период завершен, вносить исправления можно лишь путем заполнения дополнительного листа книги за тот отчетный период, в котором был зарегистрирован ошибочный документ.

О нюансах заполнения книги продаж читайте здесь.

Пример налогового учета НДС у поставщика с предоплаты полученной

- 21 апреля – поступает предоплата на р/с от клиента в размере 118000 руб. (НДС 18000 руб.);

- 21 апреля – бухгалтер поставщика формирует клиенту счет-фактуру с указанием № п/п и регистрирует ее в книге продаж;

- 24 апреля – отгружается товар на 118000 руб. с оформлением товарной накладной на отгрузку;

- 24 апреля – бухгалтер поставщика выписывает еще одну счет-фактуру на 118000 и регистрирует ее в книге продаж;

- 24 апреля – бухгалтер поставщика выполняет зачет предоплаты клиента за совершенную отгрузку и восстанавливает НДС с аванса. Счет-фактура на предоплату регистрируется в книге покупок.

Для учета этих операций открыт дополнительный субсчет на счете 76.АВ – авансы полученные.

Проводки:

| Дата | Сумма | Дебет | Кредит | Операция |

| 21.04 | 118000 | 51 | 62.02 | Получение денег от клиента |

| 21.04 | 18000 | 76.АВ | 68.02 | Отражение НДС к уплате (с предоплаты) |

| 24.04 | 118000 | 62.01 | 90.01 | Отражение продажи товара |

| 24.04 | 18000 | 90.03 | 68.02 | Отражение НДС с отгрузки к уплате |

| 24.04 | 118000 | 62.02 | 62.01 | Зачет предоплаты при отгрузке |

| 24.04 | 18000 | 68.02 | 76.АВ | Восстановление НДС при зачете предоплаты |

НДС: рекомендации по ведению раздельного учета

В соответствии с требованиями п. 4 ст. 149 НК РФ в случае, если налогоплательщиком осуществляются операции, подлежащие обложению НДС, и операции, не подлежащие такому налогообложению (освобождаемые от налогообложения), то в соответствии с положениями НК РФ налогоплательщик обязан вести раздельный учет таких операций. Принципы ведения раздельного учета организациями разрабатываются самостоятельно и закрепляются в учетной политике.

Раздельно нужно учитывать не только выручку от продажи товаров (работ, услуг), но и затраты на производство этой продукции.

Система раздельного учета включает:

- описание хозяйственных операций в первичных документах, что позволяет установить, к какому виду деятельности они относятся. Для этого рекомендуется в первичных документах (в данных, показателях), относящихся к операциям, не подлежащим обложению НДС, добавлять соответствующее дополнительное обозначение (например, с добавлением обозначения «Не облаг. НДС»);

- ведение отдельных регистров синтетического учета, чтобы обобщать первичные документы по каждому из видов деятельности;

- отражение хозяйственных операций по видам деятельности на разных субсчетах соответствующих балансовых счетов.

Для ведения раздельного учета существует несколько методов.

Вести детализированный аналитический учет. При этом на основе данных первичного учета, в которых, как рекомендовалось ранее, должно производиться выделение соответствующих данных, составляются соответствующие регистры (по приобретенным товарам (работам, услугам), в том числе, когда это необходимо, по основным средствам, нематериальным активам, материалам и др., в которых данные первичных документов обобщаются по разделам — отдельно относящимся к облагаемым НДС, отдельно относящимся к не облагаемым НДС.

Разработать систему субсчетов. К каждому счету, где это необходимо, открываются субсчета, например с номерами 1, 2, 3. На субсчете с номером 1 учитываются операции, которые проводятся в рамках деятельности, облагаемой НДС, на субсчете с номером 2 учитывается деятельность, не облагаемая НДС. А на субсчете с номером 3 — операции, которые нельзя отнести к той или иной деятельности. Все это должно найти отражение в рабочем плане счетов организации.

При этом нужно учитывать следующее.

«Входящий» НДС по операциям, которые нельзя отнести однозначно к какой-либо операции (это может относиться к операциям по основным средствам, нематериальным активам, услугам), подлежит распределению («делению» в пропорции) НДС в соответствии с п. 4 ст. 170 НК РФ.

Что касается приобретенных материалов, то они могут быть использованы в конечном итоге только в одной деятельности (или облагаемой, или не облагаемой НДС). Поэтому распределять («делить» в пропорции в соответствии с п. 4 ст. 170 НК РФ) «входящий» НДС, уплаченный поставщикам при приобретении материалов, между видами деятельности не нужно.

«Входящий» НДС, относящийся к конкретному материалу в зависимости от деятельности (облагаемой или не облагаемой НДС), относится или к вычету, или включается в стоимость материала. Например, если заранее известно, что реализация производимого из приобретенного материала товара (работы, услуги) освобождена от НДС, то НДС, уплаченный поставщику, можно сразу относить на соответствующий субсчет счета 10 «Материалы», т.е. включить в стоимость материала. Счет 19 «НДС по приобретенным ценностям» в этом случае использовать нет необходимости.

Дебет 10 (соответствующий субсчет) Кредит 19 (соответствующий субсчет)).

Следует учитывать то, что в соответствии с п. 4 ст. 170 НК РФ в случаях, когда доля совокупных расходов на производство товаров (работ, услуг), операции по реализации которых не подлежат обложению НДС, не превышает 5 процентов общей величины совокупных расходов на производство в налоговом периоде, то все суммы НДС подлежат вычету.

Для осуществления этого требования необходимо ведение раздельного учета затрат на производство, которое можно вести аналогично вышеуказанному порядку. При этом организация распределяет общехозяйственные расходы между разными видами деятельности пропорционально зарплате производственного персонала, что отражено в учетной политике организации.

Однако «входящий» НДС, который относится к этим расходам, необходимо распределять пропорционально удельному весу выручки, полученной от льготируемой и нельготируемой деятельности, в общем объеме выручки. Чтобы вести раздельный учет доходов, необходимо вводить соответствующие субсчета к счету 90 «Продажи».

В соответствии с требованиями п. 6 ст. 166 НК РФ сумма налога по операциям реализации товаров (работ, услуг), облагаемых по налоговой ставке 0 процентов, исчисляется отдельно по каждой такой операции. В свете этого рекомендуется аналогично ведению раздельного учета операций облагаемых и не облагаемых НДС вести отдельно учет операций, облагаемым по налоговой ставке 0 процентов.

- Общая стоимость отгруженных товаров (работ, услуг) — … руб., в том числе:

1а. Стоимость отгруженных товаров (работ, услуг), операции по реализации которых подлежат обложению НДС — … руб.

1б. Пропорция (удельный вес) стоимости отгруженных товаров (работ, услуг), операции по реализации которых подлежат обложению НДС, в общей стоимости отгруженных товаров (работ, услуг)

/стр. 1а : стр. 1/ = …

- Общая величина совокупных расходов на производство — … руб.

2а. Совокупные расходы на производство товаров (работ, услуг), операции по реализации которых не подлежат обложению НДС — … руб.

2б. Удельный вес совокупных расходов на производство товаров (работ, услуг), операции по реализации которых не подлежат обложению НДС, в общей величине совокупных расходов на производство.

/стр. 2а : стр. 2/ x 100% = … %.

| Вид расхода | Сумма расхода, руб. | Всего НДС | Входящий НДС по операциям, облагаемым НДС, руб. | Входящий НДС по операциям, не облагаемым НДС, руб. |

В случаях, когда доля совокупных расходов на производство товаров (работ, услуг), операции по реализации которых не подлежат обложению НДС, не превышает 5 процентов общей величины совокупных расходов на производство в налоговом периоде, все суммы НДС подлежат вычету.

В случаях, когда по товарам (работам, услугам), ранее учтенным как используемым для осуществления операций, облагаемых НДС и были приняты к вычету в соответствии со ст. 172 НК РФ, были использованы для осуществления операций, не облагаемых НДС, тогда производится восстановление ранее вычтенных сумм соответствующих сумм НДС и производится учет их в стоимости таких товаров (работ, услуг) с отражением на соответствующих субсчетах.

Кроме «Аналитического регистра раздельного учета сумм НДС, по расходам относящимся к операциям, облагаемым и не облагаемым НДС за ________ 200__ г. «, в целях осуществления раздельного учета НДС ведутся «Регистр распределения НДС по оприходованным, оплаченным материальным ценностям, работам, услугам за ________ 200__ г.

При реализации работ, указанных в пп. 5 п. 1 ст. 164 НК РФ, осуществляемых предприятием, для подтверждения обоснованности налогообложения НДС по ставке 0 процентов и налоговых вычетов в налоговые органы представляются: отдельная налоговая декларация (п. 6 ст. 164 НК РФ) с приложением контракта (копии) на выполнение указанных работ (оказание услуг), выписки банка (копии), подтверждающие фактическое поступление выручки на счет плательщика, акты и иные документы (копии), подтверждающие выполнение работ (оказание услуг), технологически обусловленных и непосредственно связанных с выполнением работ (оказанием услуг) в космическом пространстве (п. п. 7, 10 ст. 165 НК РФ).

При этом учет операций, связанных с выполнением вышеназванных работ ведется на соответствующих субсчетах (аналитических регистрах) с добавлением обозначения «ст. 0». Сумма налога по операциям реализации товаров (работ, услуг), облагаемых по ставке 0 процентов, исчисляется отдельно по каждой такой операции (п. 6. ст. 166 НК РФ).

Е.П.Столбов

Ведущий аудитор

Как в программе 1С 8.3 Бухгалтерия учесть НДС?

Учет НДС в 1С 8.3 Бухгалтерия построен на регистрах накопления. План счетов и журнал проводок, разумеется, остались, но главная информация хранится именно в регистрах. Попробуем разобраться в их устройстве.

Например, забыли зарегистрировать счет-фактуру; тогда строчки с «расходом» не будет, итоговая сумма не будет равна 0 и программа при анализе покажет ошибку по этому контрагенту и договору (Рис.11)

Рис.11

Вывод — регистры нужны для оперативного анализа и формирования отчетов.

Следует учитывать то, что в соответствии с п. 4 ст. 170 НК РФ в случаях, когда доля совокупных расходов на производство товаров (работ, услуг), операции по реализации которых не подлежат обложению НДС, не превышает 5 процентов общей величины совокупных расходов на производство в налоговом периоде, то все суммы НДС подлежат вычету.

Для осуществления этого требования необходимо ведение раздельного учета затрат на производство, которое можно вести аналогично вышеуказанному порядку. При этом организация распределяет общехозяйственные расходы между разными видами деятельности пропорционально зарплате производственного персонала, что отражено в учетной политике организации.

Однако «входящий» НДС, который относится к этим расходам, необходимо распределять пропорционально удельному весу выручки, полученной от льготируемой и нельготируемой деятельности, в общем объеме выручки. Чтобы вести раздельный учет доходов, необходимо вводить соответствующие субсчета к счету 90 «Продажи».

Помощь ндс регистры налогового учета onliner

Ms excel-шаблоны для выгрузки в формат xml всех разделов налоговой декларации пондс 2021. но этот убыток учитывается в целях налогообложения в особенном порядке. Для начала попытаемся вести учет так, чтоб способы учета и списания расходов в бухгалтерском учете были очень приближены к налоговому учету.

Данный регистр может представлять собой свод объектов налогообложения в разрезе ставок налога и соответственных им налоговых баз (оборотов по реализации).Хотя в наличии есть несколько образцов для внутренних налоговых форм, подразумевается, что они в любом случае будут.Налоговыйрегистрпоналогу на прибыль по формированию доходов эталон.

Для начала непременно подготовьте уп, где будут прописаны регистры, нужные в работе организации. При этом необходимо держать в голове, что не все доходные и расходные бухгалтерские операции учитываются в налоговом учете, а означает, и в налоговые регистры они не вносятся. Регистры налогового учета ведутся плательщиками и другимиобязанными лицами в виде особых форм на картонных и (либо)электрических носителях.

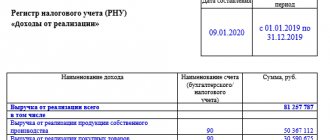

«Доходный» регистр НУ

Продолжение примера

Доходы ООО «Ритм» в отчетном периоде складывались из следующих компонентов:

- выручка от реализации продукции собственного изготовления (50 367 000 руб.);

- выручка от реализации покупных изделий (30 590 000 руб.)

- выручка от реализации прочего имущества (300 000 руб.);

ВАЖНО! Учесть в «доходной» части необходимо всю сумму реализованной за отчетный период продукции, за исключением доходов, перечисленных в ст. 251 НК РФ.

О том, какие доходы отражены в ст. 251 НК РФ, читайте в материале «Ст. 251 НК РФ (2018-2019): вопросы и ответы».

ВАЖНО! Оформляя РНУ «Доходы от реализации», не следует забывать, что выручку в регистре и налоговой декларации необходимо указывать без учета НДС и акцизов (п. 1 ст. 248 НК РФ).

Информация для заполнения «доходного» РНУ берется из данных бухучета (по счетам 90 «Продажи» и 91 «Прочие доходы и расходы»).

Отражение приобретенных ред. 3.0

Организация приобретает услуги, которые использует как в облагаемой, так и в необлагаемой или освобожденной от НДС деятельности. Рассмотрим, как отразить приобретенные , в том числе распределить входной НДС, зарегистрировать счета-фактуры, отследить движение регистров, применяющихся для налогового учета расчетов по НДС, на следующем примере.

Пример 1

Организация ЗАО «ТФ-Мега» применяет общую систему налогообложения и является плательщиком НДС. При этом ЗАО «ТФ-Мега» осуществляет операции, как облагаемые НДС, так и освобождаемые от налогообложения в соответствии со статьей 149 НК РФ, а также операции, местом реализации которых не признается территория РФ. Кроме того, ЗАО «ТФ-Мега» реализует товары со склада физическим лицам и уплачивает ЕНВД по этому виду деятельности.

В 4 квартале 2013 года выручка ЗАО «ТФ-Мега» распределилась по видам деятельности следующим образом:

- реализация товаров в режиме оптовой торговли на сумму 755 200,00 руб. (в т. ч. НДС 18 % – 115 200,00 руб.);

- реализация товаров, облагаемых ЕНВД, на сумму 110 000,00 руб.;

- оказание рекламных услуг иностранной компании на сумму 5 000,00 EUR (курс EUR – 43,0251 руб.).

Кроме этого, организация раздала в рекламных целях товаров (сувениров) на сумму 4 720,00 руб.

В этом же квартале в учете ЗАО «ТФ-Мега» были отражены следующие услуги, полученные от сторонних организаций:

- 11.11.2013 – доставка товаров оптовому покупателю перевозчиком ООО «Транспортная компания». Стоимость услуг составила 94 400,00 руб. (в т. ч. НДС 18 % – 14 400,00 руб.);

- 05.12.2013 – услуга банка по оформлению карточки с образцами подписей стоимостью 590,00 руб. (в т. ч. НДС 18 % – 90,00 руб.);

- 31.12.2013 – аренда офисного помещения за 4 квартал 2013 года согласно договору, заключенному с арендодателем ООО «Дельта», в сумме 118 000,00 руб. (в т. ч. НДС 18 % – 18 000,00 руб.).

После выполнения настроек учетной политики и параметров учета** в табличной части документа учетной системы Поступление товаров и услуг с видом операции Услуги (а также с видом операции Товары, услуги, комиссия на закладке Услуги) появится возможность указания дополнительной информации о выбранном Способе учета НДС в графе Счета учета (рис. 1). Способ учета НДС может принимать одно из следующих значений:

- Принимается к вычету;

- Учитывается в стоимости;

- Для операций по 0%;

- Распределяется.

Рис. 1. Выбор счетов учета и способа учета НДС при поступлении услуг

Проанализируем характер услуг, оказываемых сторонними организациями:

- заведомо известно, что услуга по доставке товаров оптовым покупателям связана только с операциями, облагаемыми НДС, поэтому в этом случае Способ учета НДС указывается как Принимается к вычету;

- услуги банка и аренда офисного помещения связаны со всей деятельностью, осуществляемой организацией ЗАО «ТФ-Мега», поэтому Способ учета НДС указывается как Распределяется.

Если организации регулярно поставляются однотипные услуги, то для того, чтобы в документе Поступление товаров и услуг реквизиты Счет учета, Статьи затрат и Способ учета НДС заполнялись автоматически, целесообразно воспользоваться настройкой регистра сведений Счета учета номенклатуры (рис. 2). Он доступен из раздела Номенклатура и склад по гиперссылке Счета учет номенклатуры. Рассмотрим бухгалтерские проводки, которые сформируются после проведения документов Поступление товаров и услуг в 4 квартале 2013 года.

Рис. 2. Настройка счетов учета номенклатуры

Дебет 44.01 Кредит 60.01

– на стоимость услуги по перевозке без НДС;

Дебет 19.04 Кредит 60.01

– с третьим субконто Принимается к вычету на сумму НДС, предъявленного перевозчиком.

Дебет 91.02 Кредит 60.01

– на стоимость услуги банка по оформлению карточки с образцами подписей без НДС;

– с третьим субконто Распределяется на сумму НДС, предъявленного банком.

Дебет 26 Кредит 60.01

– на стоимость аренды без НДС;

– с третьим субконто Распределяется на сумму НДС, предъявленного арендодателем.

Для целей налогового учета по налогу на прибыль соответствующие суммы фиксируются также в ресурсах Сумма НУ Дт и Сумма НУ Кт для тех счетов, где поддерживается налоговый учет (счетов с признаком НУ).

___________________________________________________________________

** Подробнее о настройках учетной политики читайте в № 4 «БУХ.1С» за 2014 год на стр. 7.

Изменить информацию в регистре можно из документа — регистратора.

Рассмотрим, как меняются регистры в зависимости от проведения документов. Опыты проведем с регистром «НДС предъявленный».

На рис.4 — приходная накладная. Проверим проводки этого документа (рис.5).

Мы видим две закладки, каждая из которых соответствует одному регистру. На первой выводятся проводки бухгалтерского и налогового учета (вообще говоря, проводки тоже хранятся в регистре, но это регистр другого формата; в данной статье структура и назначение регистра бухгалтерии не рассматривается).

На второй закладке (рис.6) — данные регистра «НДС предъявленный». Этот регистр входит в число тех самых 12 регистров, которые относятся к системе учета НДС. Заметим, что вид движения – «Приход».

Теперь зарегистрируем счет-фактуру поставщика. Для этого в приходной накладной внизу (рис.7) есть необходимые поля.

В сформированном счете-фактуре установим флажок «Отразить вычет НДС в книге покупок… »(рис.8) и проверим движения документа (рис.9).