Страховые взносы ИП без работников: новый расчет 2021 года

В нынешнем году законодатели изрядно откорректировали статью 430 НК РФ, на основании которой ИП и прочие самозанятые лица рассчитывают страховые взносы за себя.

Как мы все помним, в 2021 году, как и в предыдущие годы, сумма страховых взносов для предпринимателей напрямую зависела от показателя МРОТ и рассчитывалась по следующей формуле:

(МРОТ * СтСтрВзн) / 12 мес. * ПериодДеят,

где МРОТ – показатель минимального размера оплаты труда, действительный в отчетном периоде; СтСтрВзн – фиксированная ставка страховых взносов для ИП, работающих самостоятельно – 26%; ПериодДеят – период фактической деятельности, определяющийся с момента регистрации по момент снятия с учета в качестве ИП (в месяцах).

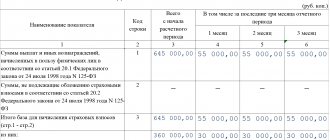

Расчет страховых взносов за отчетные периоды с 2021 по 2021 гг. производится на основании установленного показателя, пропорционально периоду фактической регистрации:

ФиксСтавка / 12 мес. * ПериодДеят,

где ФиксСтавка – фиксированная ставка страховых взносов на основании ст. 430 НК РФ; ПериодДеят – период фактической деятельности, определяющийся с момента регистрации по момент снятия с учета в качестве ИП (в месяцах).

Ст. 430 НК РФ определяет фиксированную ставку в следующих размерах:

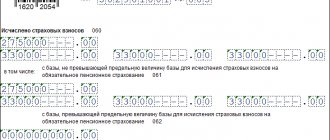

| № п/п | Вид страхового взноса | 2021 год | 2021 год | 2021 год |

| 1 | Страховой взнос по обязательному пенсионному страхованию (ОПС) | 26.545 руб. | 29.354 руб. | 32.448 руб. |

| 2 | Страховой взнос по обязательному медицинскому страхованию (ОМС) | 5.840 руб. | 6.884 руб. | 8.426 руб. |

Страховой взнос на обязательное социальное страхование ИП без работников не оплачивают.

Сроки сдачи налоговых деклараций

Налоговую отчётность подают все ИП. А вот как часто им это делать и какие направлять в ИФНС документы, зависит от системы налогообложения.

Финансовый результат деятельности предпринимателя за отчётный период не всегда влияет на сумму налога, причитающегося к уплате. Для ИП на ОСНО, УСН и ЕСХН при нулевом или отрицательном результате хозяйственной деятельности сумма налога тоже будет равна нулю. Для бизнесменов на патентной системе и ЕНВД сумма налога рассчитывается, исходя из натуральных показателей и не зависит от величины дохода. На порядок подачи отчётности фактор прибыльности не влияет.

Закон предусматривает для ИП пять систем налогообложения:

- Общая (ОСНО).

- Упрощённая (УСН).

- Единый налог на вменённый доход (ЕНВД).

- Патентная система налогообложения (ПСН).

- Единый сельскохозяйственный налог (ЕСХН).

Требования к отчётности для бизнесменов, работающий на той или иной системе, разные.

Общее правило — декларации подаются по завершении отчётного периода (года или квартала). Крайний срок сдачи квартальной отчётности приходится на первый месяц следующего квартала, годовой — конец марта или апреля следующего года.

ОСНО

С ИП на общей системе государство взимает больше всего налогов:

- На доходы физических лиц (НДФЛ).

- На добавленную стоимость (НДС).

- На прибыль.

Сроки подачи декларации 3-НДФЛ для ИП такие же, как для физических лиц — до 30 апреля.

По НДС они отчитываются каждый квартал:

- до 25 марта,

- до 25 июня,

- до 25 сентября,

- до 25 декабря.

По налогу на имущество отчитываться им не надо, а крайний срок уплаты — 15 декабря.

Чтобы работать на ОСНО, бизнесмену следует обзавестись толковым бухгалтером

УСН

ИП на «упрощёнке» декларируют свои доходы и, если применимо, расходы за прошлый год до 30 апреля.

ЕНВД

ИП, платящие «вменёнку», отчитываются ежеквартально.

В 2021 году у них такие контрольные даты:

- до 20 апреля за первый квартал 2021,

- до 20 июля за второй квартал,

- до 22 октября за третий квартал,

- до 21 января 2021 за четвёртый квартал 2021 года.

ПСН

Не нужно подавать вообще никаких отчётов, требуется лишь вовремя оплачивать стоимость своего патента. Однако ситуация меняется, как только ИП-патентщик начинает использовать наёмный труд. Всю отчётность за своих работников он подаёт на общих основаниях.

ЕСХН

Предприниматели и крестьянские фермерские хозяйства (КФХ), уплачивающие единый сельхозналог, подают декларацию до 31 марта.

Отчетность по страховым взносам ИП без работников в 2021 году

В 2021 году сохранили для предпринимателей лояльный порядок составления и подачи отчетности по страховым взносам. Ниже разберем, нужно ли ИП без работников подавать в контролирующие органы основные формы отчетности – СЗВ-М, СЗВ-Стаж, РСВ и Ф-ФСС

СЗВ-М

Отчет СЗВ-М является основным элементом индивидуального персонифицированного учета и используется для расчета страховых периодов лиц, признанных застрахованными по системе обязательного пенсионного страхования.

В отчете СЗВ-М отражается следующая информация о застрахованных лицах:

- ФИО;

- СНИЛС;

- ИНН.

Сведений о суммах выплаченных доходов и начисленных страховых взносов данный отчет не содержит.

Бланк отчета СЗВ-М можно скачать здесь ⇒ Форма СЗВ-М.

На основании действующего законодательства, отчет СВЗ-М заполняется работодателями, которые являются страхователями по отношению к штатным сотрудникам или наемным работникам.

Если ИП или иной самозанятый гражданин работает самостоятельно, то подавать отчет СЗВ-М ему не нужно. Также предприниматели не подают отчет СЗВ-М за себя.

В случае если в ходе ведения деятельности ИП нанял работника по договору порядка на определенный срок, то в период действия договора предприниматель обязан подавать в ПФР отчет СВЗ-М. Подача отчета производится в территориальный орган ПФР по месту регистрации ИП ежемесячно в срок до 15-го числа месяца, следующего за отчетным.

При наличии действующего договора подряда, ИП обязан подавать отчет ежемесячно с момента заключения такого договора до момента расторжения (окончания срока действия). Порядок, в рамках которого ИП производит выплаты по договору, на подачу отчета СЗВ-М не влияет.

Отчетность про прочим налогам

Все ИП с работниками раз в год должны сдать в ФНС сведения о среднесписочной численности. Сделать это нужно до 20 января.

Помимо перечисленных видов налогов, ИП должен платить налоги при наличии определенных объектов. Например, имущества, транспорта, земли. По этим объектам также нужно составлять декларации и направлять в ФНС. Сроки отчетности и уплаты налогов можно найти в соответствующих главах Налогового кодекса.

Какую отчетность сдает ИП, можно определить по системе налогообложения. Сдача отчетности ИП вовремя избавит бизнесмена от штрафных санкций.

Какие отчеты по страховым взносам подает ИП с наемными сотрудниками

Предприниматели с наемными работниками или штатными сотрудниками подают следующие формы отчетности по страховым взносам:

- СЗВ-М ежемесячно в срок до 15-го числа месяца, следующего за отчетным. В случае если сотрудник нанят и уволен в течение года, то ИП подает в ПФР отчет ежемесячно с момента принятия сотрудника на работу до дня увольнения.

- СЗВ-Стаж ежегодно до 1 марта года, следующего за отчетным. В отчет включаются все сотрудники, которые в течение года были наняты (уволены) по трудовым договорам или соглашениям ГПХ.

- 4-ФСС ежеквартально до 25-го числа месяца, следующего за отчетным кварталом. Отчет подают только те ИП, которые в течение отчетного квартала принимали на работу (увольняли) сотрудников на основании трудовых договоров.

- ОДВ-1 в течение 3-х дней с момента получения от сотрудника заявления о желании выйти на пенсию.

Форму отчета ОДВ-1 можно скачать здесь ⇒ Форма ОДВ-1.

Виды отчётности ИП

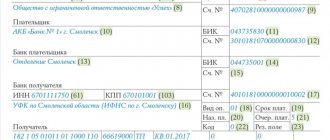

Индивидуальные предприниматели в 2021 году должны отчитываться перед такими организациями:

- Налоговая инспекция (ФНС).

- Пенсионный фонд (ПФР).

- Фонд социального страхования (ФСС).

- Органы статистики (Росстат).

Но это не значит, что подавать отчётность в каждую из них обязаны все ИП.

Все поголовно предприниматели обязаны отчитываться только перед налоговой инспекцией

Количество государственных структур, перед которыми должен отчитываться конкретный ИП, определяется особенностями его деятельности.

Ключевую роль играют два фактора:

- Применяемая ИП система налогообложения.

- Наличие или отсутствие наёмных работников.

Подведем итоги

Деятельность индивидуального предпринимателя требует внимательности и законопослушности. Тем более Правительство РФ, налоговое ведомство и фонды работают над тем, чтобы сократить предпринимателям волокиту с бумагами и отчетами.

Поэтому ИП без сотрудников нет необходимости подавать отчет в ПФР даже за себя. Достаточно заплатить взносы своевременно, чтобы избежать внеочередных проверок и штрафов. Наиболее пристальное внимание привлекают ИП, ведущие деятельность в сфере фермерства и сельского хозяйства. Только в этом случае требуется отчет в ПФР за себя по форме РСВ-2, актуальной для 2021 года.

Бухгалтерская отчетность ИП на патенте

Налоговая декларация при ПСН не сдается вовсе. Налог рассчитывается сразу при оплате патента. Сам патент приобретается на срок от 1-го до 12-ти месяцев.

При этом ведение КУДИР является обязательным.

Стоит учитывать, что список видов деятельности, подходящей для патентной системы налогообложения строго ограничен, поэтому если у вас несколько направлений работы и одно из них не подходит под ПСН, необходимо будет вести бухгалтерию дополнительно в другой, подходящей системе.

Система предназначена исключительно для предпринимателей.

СЗВ-ТД

По новой форме СЗВ-ТД в ПФР передаются сведения о трудовой деятельности зарегистрированного в системе обязательного пенсионного страхования лица (постановление Правления ПФ РФ от 25.12.2019 № 730п). Они необходимы для формирования так называемых электронных трудовых книжек. Это новый стандарт, который внедряется в России с 2021 года. Со временем планируется перевести в цифровой формат все документы кадрового учета.

Изначально было установлено, что в 2021 году подавать СЗВ-ТД можно будет также, как и СЗВ-М – до 15 числа следующего месяца. Но коррективы в это правило внесла возможная пандемия коронавируса.

Дело в том, что для дистанционной постановки граждан на учет в качестве безработных и назначения им пособий необходимы актуальные сведения об их трудовой деятельности. Поэтому Правительство РФ своим постановлением от 08.04.2020 № 460 ввело временные правила регистрации безработных. В том числе был перенесен срок сдачи СЗВ-ТД: этот отчет в ПФР в 2021 году нужно направить не позднее следующего рабочего дня после издания приказа или распоряжения о кадровом мероприятии.

Иначе говоря, подавать СЗВ-ТД в 2021 году необходимо на следующий рабочий день после увольнения, перевода или приема сотрудника.

Штрафы за нарушения

Если не подать отчеты в ПФР или опоздать со сроками, то будет назначен штраф в размере 500 рублей за каждое застрахованное лицо. Такая же мера ответственности грозит за представление неполных либо недостоверных сведений. Принцип такой: забыли подать отчет в отношении одного работника – штраф 500 рублей, в отношении двоих – 1 000 рублей и так далее.

Если нарушить формат представления, то есть направить документы на бумаге при количестве застрахованных более 25 человек, то штраф составит 1 000 рублей. Еще один повод для наложения санкций – нарушение норм трудового права (статья 5.27 КоАП). При увольнении работодатель должен выдать физлицу ряд документов, в числе которых выписка из СЗВ-М и СЗВ-СТАЖ. Если их не предоставить, то штраф для должностного лица и ИП составит 1 000 – 5 000 рублей, для организации – 30 000 – 50 000 рублей.

Итак, обязательная отчетность в ПФР в 2021 году представлена всего несколькими формами, что, на первый взгляд, немного. Однако отчитываться придется как минимум ежемесячно, а если будут кадровые перестановки, и того чаще. Такая периодичность делает подачу документов в Пенсионный фонд наиболее трудоемкой частью всей отчетной работы для каждого нанимателя. В выгодном положении лишь ИП без сотрудников – отчитываться перед ПФР за свои страховые взносы они не должны.

Что такое КУДиР

КУДиР ㅡ книга учета доходов и расходов, необходимая участникам УСН. В книгу вносят записи согласно предписаниям Приказа Минфина России № 135 н от 22.10.2012 (ред. 07.12.2016). В документ входит титульник и пять отделов, в которых отражаются:

- выручка от реализации и затраты предприятия;

- подсчет затрат на покупку и создание средств, которые учитываются при подсчете налоговой базы;

- подсчет убытка в суммарном размере, который ведет к убавлению пошлины;

- прочие затраты, уменьшающие размер налога;

- торговый сбор, убавляющий налог, который рассчитан к оплате.

В зависимости от типа «упрощенки» предприниматель заполняет разные отделы КУДиР. На «доходах» ㅡ 1 и 4, на «доходах минус расходах» ㅡ 1, 2, 3. Пятый оформляют предприниматели, на которых распространен торговый сбор.

КУДиР ведут в электронном виде или на бумажном носителе. Каждый год бизнесмен начинает новую книгу, а старую распечатывает, прошнуровывает и нумерует. На заключительной странице указывают дату окончания, предприниматель ставит подпись и, если есть, печать.