Чем неугоден убыток?

Сам по себе факт получения убытка не хорош и не плох. Если обратиться к законодательству, то п. 1 ст. 2 ГК РФ поясняет, что предпринимательством называют самостоятельную деятельность, которая осуществляется на свой риск. При этом данная деятельность должна быть законна, а ее целью является систематическое получение прибыли. Обратите внимание, что получение прибыли — это именно цель, а никак не обязательный результат предпринимательства.

Данная трактовка закона находит подтверждение и в судебных документах, например, в постановлении пленума ВАС РФ «О некоторых вопросах, возникающих у судов при применении Особенной части Кодекса Российской Федерации об административных правонарушениях» от 24.10.2006 № 18, а также в постановлениях ФАС Московского округа от 09.11.10 № А40-175533/09-35-1333 и от 04.05.10 № А40-114683/09-4-826.

Таким образом, убыток в хоздеятельности предприятий и предпринимателей вполне допустим и нередко обоснован (например, в самом начале их работы). Другое дело, что существуют довольно серьезные причины убыточной деятельности — вот они-то тщательно анализируются и изучаются контролерами.

Если у вас есть доступ к КонсультантПлюс, узнайте в каких случаях налоговая может вызвать на убыточную комиссию. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Комиссия по убыткам в ИФНС — что это?

Порядок проведения налоговых комиссий разъяснен в открытом письме ФНС «О работе комиссии по легализации налоговой базы и базы по страховым взносам» от 25.07.2017 № ЕД-4-15/[email protected]

Ее единственная цель, как следует из данного документа, — увеличение поступлений налоговых платежей в бюджет. Существует также мнение, что одной из причин появления налоговых комиссий является повышение инвестиционной привлекательности российского бизнеса.

Комиссия по легализации налоговой базы действует на основании приказа, а ее состав утверждает начальник налогового органа.

Кто может быть членом комиссии в налоговой инспекции? Это руководители и уполномоченные сотрудники отделов, выполняющие следующие функции:

- проведение проверок (камерального и выездного характера);

- осуществление предпроверочного анализа;

- урегулирование задолженности.

В составе комиссии могут быть также представители исполнительной власти, сотрудники правоохранительных органов, Пенсионного фонда РФ, Госинспекции по труду и прокуратуры.

Давайте рассмотрим схему действия налоговой комиссии по легализации налоговой базы. Она состоит из нескольких последовательных этапов:

- Производится отбор «подходящих» налогоплательщиков, формируются соответствующие списки по вызову в налоговую на комиссию.

- Проводятся аналитические мероприятия в отношении финансово-хозяйственной деятельности выбранных налогоплательщиков, подготавливается информация для предстоящего заседания. Здесь следует понимать, что такой анализ производится комплексно. Поэтому даже если причиной внимания контролеров стал убыток по налогу на прибыль, налоговики будут изучать декларации и документы не только по этому налогу, но также и по остальным — НДС, транспортному, акцизам, НДФЛ и т.д.

- Выбранным налогоплательщикам рассылаются информационные письма по установленной форме, содержащие предложение о самостоятельном внесении в отчетность соответствующих изменений. Данный документ должен быть оформлен в соответствии с приложением 11 к письму ФНС № АС-4-2/[email protected] В случае, если налогоплательщик не реагирует на послание инспекторов или отказывается внести изменения в отчетность, его вызывают на заседание.

- Производится непосредственно заседание налоговой комиссии по легализации (этот этап мы подробнее разберем чуть позднее). Дело рассматривается в индивидуальном порядке. В конце заседания составляется протокол, в котором фиксируются рекомендации для налогоплательщика и срок, к которому рекомендованные мероприятия должны быть выполнены (на это дается 10 дней).

- Послекомиссионный мониторинг отчетности налогоплательщика. После заседания инспекторами ежеквартально изучается динамика изменения финансовых показателей деятельности фирмы по самым различным направлениям.

- Продолжение работы с налогоплательщиками, не устранившими выявленные проблемы. На этом последнем этапе имеется вероятность их попадания в план выездных проверок.

Какие же факты могут быть выявлены в ходе проведения налоговой комиссии? Это:

- неполное отражение хозяйственных операций в учете налогоплательщика;

- внесение в налоговую и бухгалтерскую отчетность недостоверных сведений;

- использование в работе схем по необоснованному возмещению НДС;

- включение в декларации по налогу на прибыль неправомерных расходов;

- применение «конвертных» и других незаконных зарплатных схем;

- несвоевременная уплата НДФЛ;

- выплата зарплаты в размере МРОТ или ниже прожиточного минимума.

Интересно, что для анализа деятельности попавших на «налоговый карандаш» налогоплательщиков сотрудникам ФНС разрешено использовать самые различные источники:

- бухгалтерскую и налоговую отчетность налогоплательщика;

- сведения ЕГРН, ЕГРИП, ЕГРЮЛ и многих других документов;

- данные, добытые при истребовании документов согласно ст. 93.1 НК РФ;

- информацию из СМИ и Интернета;

- информацию, полученную от различных коммерческих и государственных учреждений и организаций — банков, правоохранительных органов, фондов, таможенных органов и т.д.;

- письма и жалобы юридических и физических лиц;

- информацию, поступившую от сотрудников или участников предприятий;

- иные источники.

Как видно из приведенного перечня, практически любая информация о налогоплательщике, попавшая в поле зрения контролеров, может послужить поводом для более пристального изучения его деятельности.

Направление информационного письма

На этапе подготовки к заседанию «зарплатной» комиссии налогоплательщику (налоговому агенту, плательщику страховых взносов) может быть направлено информационное письмо (его форма приведена в приложении 8 к

Цель такого письма – побудить организации и ИП к самостоятельному анализу результатов коммерческой деятельности, выявлению причин низкой налоговой нагрузки, высокого удельного веса профессиональных вычетов, занижения базы по страховым взносам, низкой заработной платы, погашению задолженности по НДФЛ и страховым взносам, а также к исправлению ошибок (искажений) налоговой отчетности.

В информационном письме инспекторы предлагают в том числе:

- уточнить налоговые обязательства (либо обязательства по уплате страховых взносов) в порядке, установленном ст. 81 НК РФ, в том числе уточнить сумму профессионального вычета, сумму выплат, не подлежащих обложению страховыми взносами, тем самым скорректировав базу для их исчисления;

- представить результаты СОУТ, если плательщик исчисляет страховые взносы по дополнительным тарифам;

- погасить задолженность по НДФЛ и страховым взносам;

- исчислить НДФЛ и страховые взносы с реально полученных сотрудниками организации доходов, подлежащих налогообложению;

- провести самостоятельную оценку рисков в соответствии с Приказом ФНС РФ от 30.05.2007 № ММ-3-06/[email protected]

Информационное письмо должно направляться заблаговременно – не позднее чем за один месяц до даты планируемого проведения заседания комиссии.

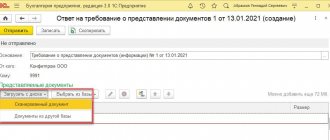

По истечении установленного срока налоговый орган оформляет уведомление о вызове налогоплательщика (его форма утверждена

) в следующих случаях:

- при непредставлении уточненных документов;

- при непогашении задолженности по НДФЛ и страховым взносам;

- при непредставлении пояснений, в которых приводятся аргументированные причины, объясняющие отсутствие оснований для приглашения на комиссию.

Налоговая вызывает на заседание по прибыли — стоит ли идти?

Этим вопросом, наверное, задается каждый налогоплательщик, получивший в свой адрес письменное уведомление о вызове на комиссию в налоговую инспекцию. Действительно, а стоит ли? Давайте посмотрим, что по этому поводу говорит закон.

С одной стороны, такого мероприятия налогового контроля, как комиссия, Налоговым кодексом не предусмотрено. Основной налоговый закон выделяет только 2 формы контрольных мероприятий — это выездная налоговая проверка и камеральная. Согласно же подп. 11 п. 1 ст. 21 НК РФ налогоплательщикам разрешено не выполнять неправомерные (которые не соответствуют кодексу или другим законам) требования налоговиков. Значит, можно никуда не ходить? Однако не всё так просто.

Согласно ст. 82 НК РФ налоговый контроль осуществляется с помощью налоговых проверок, посредством получения объяснений плательщиков налогов, проверки учетных и отчетных данных, досмотра соответствующих помещений, а также в иных формах, которые предусматривает закон. Обратимся к ст. 31 НК РФ, из подп. 4 п. 2 которой можно сделать вывод: налоговые работники имеют право вызывать налогоплательщика специальным письменным уведомлением для того, чтобы получить пояснения по поводу уплачиваемых им налогов как в связи с налоговыми проверками, так и в других предусмотренных законом случаях. При этом форма данного уведомления установлена приказом ФНС России от 08.05.2015 № ММВ-7-2/[email protected]

Таким образом, законные основания для вызова налогоплательщика на такие комиссии у налоговиков всё же есть, и игнорировать их требования нельзя. То же самое подтверждает и судебная практика: судьи приходят к выводу, что действия налоговых инспекторов в данном случае находятся в рамках их полномочий и не нарушают прав и интересов налогоплательщика.

Когда всё плохо

Когда плательщик или налоговый агент без уважительной причины не пришел на заседание комиссии и вдобавок его отчетность не говорит об улучшении финансового состояния, будет поставлен вопрос:

- о новом вызове на межведомственную комиссию при местных органах власти;

- вызове на межведомственную комиссию при администрации региона (касается ГУП, МУП, акционерных обществ с гос. или муниципальным участием);

- проведении предпроверочного анализа в ИФНС;

- подготовке документов для назначения выездной налоговой проверки.

Также см. «Как через комиссии по легализации попадают в план выездных проверок».

Читать также

01.09.2017

Законность приглашения на комиссию — есть ли ответственность за неявку?

В уведомлении о вызове налогоплательщика на комиссию может быть указана как конкретная дата, когда инспектор желал бы вас видеть у себя, так и информация о его приемных часах и требование о необходимости связаться с ним в указанное время — для назначения точной даты посещения вами инспекции.

Если же вы не явитесь в установленный день на заседание комиссии, это будет зафиксировано инспектором в протоколе. Обратите внимание, что ваша неявка может быть расценена налоговиками как неповиновение законному требованию должностного лица надзорного органа, что, согласно ч. 1 ст. 19.4 КоАП РФ, грозит взысканием штрафа:

- 500–1 000 рублей с граждан (правда, физлица могут отделаться и предупреждением);

- 2 000–4 000 рублей — с предпринимателей и организаций (должностных лиц).

Если вы не можете явиться на заседание по уважительной причине, обязательно об этом проинформируйте инспекторов — в этом случае, скорее всего, оно будет перенесено на другой день. Если же вы проигнорировали приглашение на комиссию или не явились на нее без уважительной причины, возможны следующие действия налоговиков:

- направление повторного вызова;

- вызов на убыточную комиссию в управление ФНС регионального уровня;

- вызов на комиссию в администрацию или органы местного самоуправления;

- проведение анализа деятельности нарушителя предпроверочного характера;

- подготовка материалов для выездной проверки в отношении данного налогоплательщика.

Отдельно стоит затронуть вопрос предоставления такого документа, как «Опросный лист, отражающий основные финансово-хозяйственные показатели организации в городе Москве», который нередко запрашивается налоговиками при вызове на убыточную комиссию, причем не только у московских налогоплательщиков, но и тех, кто зарегистрирован в других регионах. Заполнять его или нет?

Вспомним, когда налоговики могут требовать документы. Ответ на данный вопрос дают ст. 93 и 93.1 НК РФ: истребование документов возможно только в рамках выездных и камеральных проверок, к коим налоговая комиссия, как мы уже выяснили, не имеет отношения. Но даже в рамках проверок налогоплательщик обязан предоставлять налоговикам только те документы, на основании которых он рассчитал и заплатил тот или иной налог.

К таким документам относится первичная документация, а также отчетность — бухгалтерская и налоговая. Составление каких-либо иных справок или отчетов налоговым законодательством РФ не предусмотрено, а потому любые письменные пояснения по имеющимся у вас убыткам можно давать по своему желанию.

Еще один существенный момент — форма опросного листа утверждена постановлением от 10.08.2010 № 701-ПП, которое утратило силу. Поэтому требование о его заполнении в принципе незаконно. Однако налоговики, видимо, по привычке или потому, что данная форма для них удобна, продолжают рассылать опросные листы вместе с уведомлениями о вызове на комиссию.

Другое дело, что тот же опросный лист содержит информацию, внести которую не составит большого труда:

- основные данные о фирме (ИНН, адрес, дата постановки на налоговый учет);

- сведения о руководителе и главном бухгалтере (Ф.И.О. и контактные данные);

- сведения об учредителях;

- информацию о видах фактической деятельности;

- сведения о занимаемых и сдаваемых в аренду помещениях и земельных участках;

- основные отчетные показатели (выручка, затраты, доходы и расходы, прибыль, суммы арендных и зарплатных платежей, информация о стоимости основных средств и т.д.);

- сведения об инвестиционных программах и др.

Практически вся информация, которая необходима для заполнения опросного листа, содержится в бухгалтерской отчетности и заносится довольно быстро. Такая справка может быть полезна не только налоговикам, но и вам самим, поскольку она поможет аргументированно оперировать необходимыми цифрами во время заседания налоговой комиссии. Но всё же имейте в виду, что заставить вас заполнить данную бумагу налоговики не смогут.

Неявка

Когда представитель компании не пришёл на заседание налоговой комиссии по легализации баз по уважительному поводу, мероприятие могут перенести. Здесь обратим внимание на 2 нюанса:

- перечень уважительных причин ФНС не закрепила (т. е. будет решаться на месте);

- перенести заседание в этом случае – право, а не обязанность комиссии.

Кроме того, отсутствие плательщика или налогового агента на заседании обязательно отражают в протоколе.

Вызов на комиссию по убыткам: на кого обращают внимание?

По словам сотрудников налоговых органов, наибольшая вероятность оказаться в числе приглашенных на комиссию имеется у 2 категорий налогоплательщиков (кстати, заинтересовать налоговиков могут не только налогоплательщики, но и налоговые агенты):

1. Юридические и физические лица, деятельность которых, по оценке контролеров, имеет налоговые риски. При обнаружении данного факта таким налогоплательщикам дается возможность исправить ситуацию самостоятельно.

2. Недобросовестные плательщики налогов, имеющие сумму заниженной налоговой базы, недостаточную для назначения выездной проверки. Комиссия также дает им шанс поправить положение, однако если они его не используют, выездной проверки, скорее всего, не избежать.

Какие же действия налогоплательщиков могут вызвать повышенный интерес контролеров? Это:

- заявление организацией убытков при ведении финансово-хозяйственной деятельности (в случае, если в строке 100 листа 02 декларации по налогу на прибыль заявлен убыток, так же, как и за предыдущие 2 налоговых периода, или если данная строка не заполнена);

- низкий показатель налоговой нагрузки по налогу на прибыль, а также по другим налогам.

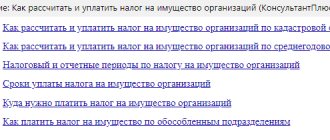

Налоговая нагрузка по прибыли определяется с помощью довольно простой формулы:

Ннп = Нпо / Дрв,

где:

Ннп — значение налоговой нагрузки;

Нпо — сумма налога на прибыль за отчетный период (строка 180 листа 02 декларации);

Дрв — суммарное значение доходов от реализации и внереализационных доходов (сумма строк 010 и 020 листа 02 декларации).

Низкой прибыльная налоговая нагрузка считается в том случае, если она составляет менее 3% для производственных организаций и менее 1% — для торговых.

Верно рассчитать налог и налоговую нагрузку можно только на основании грамотно составленных налоговых регистров — о том, как их создать, читайте в статье «Как самостоятельно разработать налоговые регистры по налогу на прибыль?».

Понятие побуждения к добровольной уплате налогов

Налоговые органы взаимодействуют с налогоплательщиками не только на формальном уровне. Примером «не формальных» методов служит выдержка из текста Письма ФНС России от 25 июля 2021 года № ЕД-4-15/[email protected]: «…побуждение налогоплательщиков к самостоятельному уточнению налоговых обязательств». Чтобы мотивировать или «побудить» налогоплательщиков к добровольной уплате налогов и сборов, необходимо установить с ними взаимовыгодные, даже скорее «партнерские» отношения. Что это означает? А суть такого взаимовыгодного партнерства в том, чтобы налогоплательщики добровольно предоставляли развернутую информацию о своей деятельности в обмен на разъяснения налоговых инспекторов о правильности налогообложения каких-то крупных или сложных сделок и т.п. Эта мера воздействия на налогоплательщиков с 2015 года стала активно применяться налоговиками в своей работе. Помимо этого, не так давно было введено электронное взаимодействие по правильному исчислению и полноты уплаты и возмещения НДС. А это еще одна форма контроля налогоплательщиков и тесного сотрудничества с ними. С этой же целью в 2015 году для налогоплательщиков была введена новая обязанность расширенного декларирования по операциям из книги покупок и продаж, что позволило налоговикам в автоматизированном режиме пресекать всевозможные схемы по незаконному возмещению НДС. Не смотря на ужесточение налогового контроля со стороны налоговых органов, такое нововведение облегчило жизнь и самим налогоплательщикам, которым стало значительно проще представлять в налоговую инспекцию дополнительные документы по ее запросам. Еще ранее, в 2009 году, был введен досудебный порядок урегулирования налоговых споров через вышестоящий налоговый орган. Напомним, что до этого момента претензии налогоплательщиков рассматривались только в судебном порядке. Иными словами, все указанные изменения дают возможность налогоплательщикам и налоговым органам устанавливать все более эффективные взаимоотношения, которые повышают финансовое состояние налогоплательщиков юридических лиц и одновременно приводят к увеличению бюджета.

Как проходит комиссия?

Под громким названием «комиссия» подразумевается обычная беседа налоговиков с руководителем предприятия и главным бухгалтером — иногда формальная, иногда не очень. Причем контролеры чаще всего желают видеть именно этих представителей компании и никого другого. Однако их совершенно законно может заменить уполномоченный представитель.

Чем мотивировать данную позицию? Обратимся опять к закону. Как мы уже выяснили, согласно подп. 4. п. 2 ст. 31 НК РФ налоговые органы вправе вызвать налогоплательщика для дачи пояснений в установленных законом случаях. Однако речи о том, что в инспекцию должен прибыть именно руководитель или главный бухгалтер, а тем более они вместе, здесь не идет. Согласно же ст. 29 НК РФ объяснения контролерам могут давать и уполномоченные представители. Поэтому вы вправе сами выбрать, кто именно будет представлять вашу фирму на заседании убыточной комиссии по прибыли.

Как проходит налоговая комиссия на практике? В ходе разговора с представителями компании инспекторы выясняют причины возникшего у налогоплательщика убытка (здесь как раз могут пригодиться данные «Опросного листа») и просят озвучить мероприятия, которые он планирует осуществить для выхода из убыточного состояния. Цель данного разговора одна — исключение «плохих» показателей из отчетности.

Далее в зависимости от конкретной ситуации налоговики предлагают те или иные способы решения этой якобы проблемы. Почему «якобы»? Да потому что во многих случаях убыток для самих налогоплательщиков проблемой не является.

Как правило, налоговики видят немного вариантов. Чаще всего предлагается уменьшить расходы текущего налогового периода. Иными словами, инспекторы пытаются добиться от налогоплательщиков, чтобы они увеличили начисления по налогу на прибыль за «проблемный» налоговый период или сократили убытки, сдав уточненку.

Одновременно могут задаваться вопросы и по иным налогам, в частности, по НДС. А если на заседании присутствуют представители фондов, то здесь же возможно обсуждение проблем, возникающих у налогоплательщика по уплате страховых взносов.

Итоги беседы фиксируются в протоколе, в нём же указывается срок устранения нарушений (в общем случае это 10 дней). Если же налогоплательщик откажется придерживаться данных ему рекомендаций, возможны следующие меры воздействия на него:

- повышенное внимание к «строптивой» фирме и усиленный камеральный контроль представляемой ею отчетности — вполне вероятный вариант;

- обещание скорой выездной проверки (однако, по признанию самих инспекторов, отказ от подачи уточненки далеко не всегда является поводом для проведения «глобальных» контрольных мероприятий — решение о выездной проверке принимается по совокупности факторов и рисков);

- обещание банкротства — налоговики считают, что на данную меру у них есть право на основании ст. 20 закона «Об обществах с ограниченной ответственностью» и ст. 35 закона «Об акционерных обществах», однако эта позиция основана на неверном истолковании указанных норм и уравнивании таких понятий, как «ликвидация» и «банкротство»; судьи в данном случае на стороне налогоплательщика.

В принципе это исчерпывающий перечень мер воздействия, однако, как показывает практика, далеко не каждая озвученная мера воплощается в жизнь.

Какие вопросы может задать инспектор

На самом заседании комиссии представителю налогоплательщика обычно задают следующие вопросы:

- Чем конкретно занимается организация — интересуются подробностями торговли, выполнения работ и оказания услуг.

- С какими поставщиками и покупателями работает компания и встречается ли руководитель организации с представителями контрагентов. Есть ли служба безопасности и проверяются ли контрагенты на «благонадежность» и проявляется ли «должная осмотрительность» при заключении договоров.

- Находится ли офис налогоплательщика по юридическому адресу, есть ли договор аренды, какие суммы составляют арендные платежи.

- Сколько сотрудников работает в компании и чем они занимаются. Могут поинтересоваться размерами фонда оплаты труда.

- Если представитель компании не сможет уверенно ответить на часть из этих вопросов, то инспектор может сделать вывод о том, что налогоплательщик не проявляет должную осмотрительность при выборе контрагента и как следствие, реальность осуществленных им хозяйственных операций сомнительна.

- Так же комиссию интересует, не сотрудничает ли налогоплательщик с фирмами-однодневками для создания формального документооборота.

Для того, чтобы уверенно и внятно ответить на все вопросы инспектора, стоит уделить подготовке к заседанию некоторое время. Освежить в памяти сведения об основных контрагентах и особенностях деятельности компании (полезно будет рассказать про производственный цикл и особенности осуществления работ, оказания услуг и т.п.).