Поставщик компании обратился с просьбой перевести оплату за партию товара не на его расчетный счет, а в адрес своего арендодателя. Он объясняет это тем, что должен погасить задолженность по аренде, но на сегодняшний день не имеет свободных средств. Может ли компания в такой ситуации произвести оплату за другое юридическое лицо? Да, сегодня в такой просьбе нет ничего необычного. Ведь законодательство разрешает субъектам бизнеса оплачивать свои обязательства не только напрямую. Вполне допустим вариант, когда перечисление средств за должника производит другая организация.

Правовая основа

Право должника передать обязанности по уплате за него третьему лицу предусмотрено Гражданским кодексом. Об этом сказано в статье 313. Тут же сделана оговорка, что это правомерно в том случае, если какие-либо иные законы или же условия оплачиваемого обязательства не требуют, чтобы должник исполнил их строго самостоятельно. Такие условия, например, могут быть включены в договор. Но чаще всего никаких препятствий для привлечения к оплате стороннего лица нет.

Насколько это безопасно в плане проверок организации-плательщика? Не будет ли у инспекторов ИФНС претензий к тому, что компания произвела оплату за другое юридическое лицо? Практика показывает, что при грамотном оформлении операции вопросов у проверяющих обычно не бывает. А если они и возникают, что очень быстро «закрываются» подтверждающими документами.

О законности и безопасности

Получив от своего контрагента предложение оплатить его задолженность перед сторонней организации, любой начинающий бизнесмен задастся несколькими вопросами. Насколько это законно? Можно ли отказаться от такого предложения? И не возникнет ли у проверяющих органов по этому поводу претензий?

В соответствии со статьей 313 Гражданского кодекса, должник может возложить исполнение своих обязанностей на третье лицо, если законы, иные правовые акты, сущность и условия этого обязательства не обязывают должника исполнить его самолично. На практике в большинстве случаев никаких ограничений по оплате третьим лицом за должника нет. И кредитор обязан такую оплату принять. Более того, сейчас за стороннюю организацию можно заплатить даже налоги.

Есть ли у компании право отказаться оплачивать обязательства своего контрагента перед другой организацией? Конечно же, есть, если иное отдельно не указано в договоре. Никто не может заставить компанию переводить свои денежные средства лицу, с которым у него нет договорных отношений, даже арбитражный суд.

Однако стоит ли отказываться от такого варианта? Сегодня оплата обязательств третьим лицом не является редкостью. Наработана достаточно приличная практика, которая говорит о том, что если все правильно оформлено, то у налоговых органов обычно вопросов по этому поводу не возникает.

Как оформить оплату за другое юридическое лицо?

Законодательство не предусмотрело никакой специальной формы или типа документа, которым бы оформлялся рассматриваемый порядок расчетов. Однако для его проведения требуется договоренность между сторонами. Для этого компания, чьи обязательства будут оплачены, должна обратиться с письмом к руководителю той организации (или к предпринимателю), которая по его просьбе и произведет оплату.

Письмо составляется в свободной форме, однако в него в обязательном порядке нужно включить такие данные:

- наименование трех лиц: должника, за которого будет производиться оплата;

- плательщика (то есть адресата письма);

- того лица, кто получит денежные средства (кредитора должника);

Компании, которая составляет указанное письмо, рекомендуется расписать все обстоятельства и параметры как можно более подробно. А адресату письма, то есть организации-плательщику, стоит получить его оригинал.

Итак, основной документ для осуществления оплаты за другое юридическое лицо — письмо, образец которого представлен на следующем изображении.

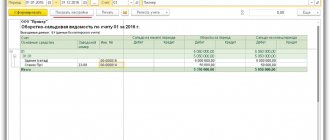

Бухучет

Фирма, погашающая долг другой организации, обязана грамотно внести нужные сведения в бухгалтерскую отчетность. Для правильного выбора проводок рекомендуется изучить пример:

- компания А выступает арендатором организации Б, внося ежемесячную плату в размере 80 тыс. руб.;

фирма А продала товары фирме В на 70 тыс. руб., после чего отправила покупателю письмо с просьбой перечислить средства за продукцию на счет фирмы Б за оплату аренды;- после перечисления средств фирма А дополнительно выплатила компании Б 10 тыс. руб.;

- организация А обязана грамотно отразить операцию в своей бухгалтерской документации;

- задолженность фирмы В за отгруженные товары отражается проводкой: Д63 К90-1;

- арендная плата и долг перед арендодателем фиксируется: Д44 К60;

- погашение задолженности за счет фирмы В отражается проводками: Д60 К62.

Внимание! Сведения в бухучет вносятся только после получения платежного поручения, подтверждающего перевод средств.

Отражение в налоговом учете у плательщика

Компания оплатила обязательства своего контрагента, и теперь эту операцию необходимо отразить в учете. Сначала рассмотрим, будет ли это иметь какие-либо налоговые последствия для плательщика.

Если компания находится на ОСН, то она в некоторых случаях может принять к зачету НДС с перечисленной суммы. Иных налоговых последствий операция не повлечет. Чтобы зачесть НДС, должны выполняться условия:

- компания перечислила денежные средства за своего поставщика в счет аванса;

- договор, на основании которого компания и поставщик ведут деятельность, содержит условие об авансе;

- поставщик дал поручение на оплату своих обязательств (упомянутое выше письмо) и выставил счет-фактуру;

- имеется платежный документ о переводе денежных средств кредитору контрагента.

Для плательщика, который применяет УСН, учет операции будут зависеть от характера платежа. Если он имел перед лицом, за которое заплатил, долг за поставленные товары или услуги, то он будет считаться погашенным (полностью или частично). В том случае, если плательщик брал у своего контрагента заем под проценты, их можно будет списать в расходы в пределах перечисленной суммы.

Порядок оформления

Процесс погашения долга за третье лицо делится на последовательные этапы:

- первоначально компания, выступающая в качестве должника, направляет письмо партнеру или контрагенту, причем в текст включается просьба погасить долг в счет собственной задолженности или на других условиях;

- организация, получившая письмо, принимает решение исполнить обязательства другого предприятия;

- после перечисления средств направляется письмо об оплате вместе с платежкой.

Фирма, которая погасила чужую задолженность, обязана хранить не меньше 5 лет документацию, подтверждающую данную операцию, так как она может быть запрошена в любой момент времени представителями ФНС. К ним относятся письма, пересылаемые между компаниями, а также платежка, в которой ставится отметка о назначении платежа.

Внимание! Должник обязан сохранить бумаги, доказывающие, что его задолженность была погашена третьим лицом, так как отсутствие документации приводит к негативным налоговым последствиям, так как фирма может потребовать возврата средств, если сможет доказать ошибочность денежного перевода.

Налоговые платежи

Заплатить за другое лицо можно не только по обязательствам, которые возникли у него по договору с контрагентами. С недавних пор таким же образом можно перечислять налоговые и иные обязательные платежи. Раньше налоговая служба считала такой вариант неприемлемым — налогоплательщик был обязан уплачивать свои налоги самостоятельно. Исключение делалось лишь в очень редких случаях, например, налоги за реорганизованное лицо мог заплатить его правопреемник.

Однако в конце 2021 года в Налоговый кодекс были внесены поправки, которые отменяют это правило. Так что оплата налога за другое юридическое лицо в 2021 году — дело вполне банальное. Таким образом, можно уплачивать налоговые платежи, страховые взносы, госпошлину, причем как текущие начисления, так и задолженность за прошлые периоды.

Распределительное письмо на оплату образец

Распоряжение — это правовой акт, издаваемый руководителем компании (как частной, так и государственной) для решения преимущественно оперативных проблем и вопросов, касающихся деятельности предприятия, в частности исполнения определённых приказов, различного рода инструкций, документов, а также для доведения принятого нанимателем решения до сотрудников отдельных подразделений.

Такой акт издаётся по конкретному, узкому вопросу и никак не может противоречить действующей конституции и законодательству, указам президента страны.

Распоряжение не предполагает беспрекословного выполнения/подчинения, это лишь указание работникам наиболееподходящего варианта действий. То есть, в отличие от приказов, требующих полного подчинения, он подразумевает лишьсогласие.

Для исключения неверного толкования, в большинстве отечественных компаний приказы обладают такой же силой, как ираспоряжения: им необходимо подчиняться и строго выполнять всё указанное. Каким может быть распоряжение?

Различаются следующие типы распоряжения:

• устное;

• письменное (предполагает акт, представленный в установленной письменной форме).

Письменное распоряжение может быть предъявлено не одному лицу, а группе работников.

Кто за кого может платить налоги?

Закон сегодня не устанавливает каких-либо ограничений по поводу того, кто и при каких условиях может произвести уплату налога за другое лицо. Налоги компании может оплатить любая другая организация, предприниматель или просто физическое лицо.

Новые правила дают возможность избежать санкций за несвоевременную уплату обязательных платежей. Например, сегодня последний день уплаты налога, а у компании на счетах недостаточно средств. Еще год назад такие обстоятельства привели бы к тому, что ей пришлось бы оплачивать пени за просрочку. Теперь же исполнить обязательство компании может любое лицо, например, директор со своего личного счета.

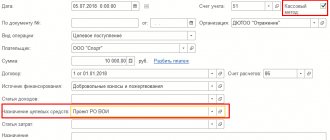

Как заполнить платежное поручение?

В заполнении документа на оплату налога за другое юридическое лицо есть несколько особенностей:

- в поле плательщик следует указать наименование организации (или имя физического лица), которое производит уплату;

- в полях «ИНН плательщика» и КПП указываются соответствующие реквизиты организации, за которую уплачивается налог;

- в поле «Назначение платежа» следует сначала указать ИНН и КПП (если есть) плательщика, а далее через две косые черты (//) наименование организации, за которую производится платеж, название налога, период, тип платежа и прочие важные данные;

- в поле «101» проставляется код «01» — это значит, что лицо, за которое производится оплата, является юридическим.

Пример того, как нужно заполнять «платежку» для оплаты за другое юридическое лицо его налогов, приведен на следующем изображении.

В приведенном примере физическое лицо К. И. В. производит за ООО «У____» уплату авансового платежа по налогу в связи с применением УСН.

Какие оформляются документы

Официальная операция грамотно оформляется, для чего подготавливаются бумаги:

- письмо от должника, который просит контрагента, учредителя или другую организацию о денежной помощи;

- платежное поручение, на котором ставится отметка работником банка, причем она подтверждает перевод денег по указанным реквизитам;

- письмо, составленное плательщиком и содержащее сведения о дате перечисления средств за контрагента;

- акты сверки, которые включают данные об оставшихся обязательствах у каждого участника.

Внимание! Рекомендуется в каждой документации указывать назначение платежа.

О составлении письма на видео:

Подведем итоги

Итак, оплата обязательства сторонней организации — операция вполне обычная и безопасная. Она не влечет никаких негативных последствий ни для плательщика, ни для того, за кого он производит оплату. При этом не имеет значения, состоят ли плательщик и должник в договорных отношениях или нет. Вместе с тем это очень удобно, поскольку позволяет избежать лишних операций, просрочки исполнения обязательства и связанных с этим неприятностей. Таким образом можно рассчитываться не только по договорам с контрагентами, но и уплачивать налоги.

Возможные риски

Фирма, принимающая решение погасить долг контрагента или поставщика, сталкивается с некоторыми подводными камнями. Сложности могут появиться даже у непосредственного должника. К самым популярным рискам относится:

- дебитор, составивший письмо с просьбой погасить его задолженность, может отказаться от своих слов, если не будет составлена правильно документация, поэтому компании-плательщику придется столкнуться с серьезными убытками;

контрагент, совершивший платеж, может вернуть средства после списания долга кредитором, настаивая на ошибочном переводе, но это возможно только при отсутствии ответного письма и платежного документа;- кредитор может направить жалобу дебитору об отсутствии выплаты, хотя фактически платеж третьим лицом был совершен.

Компании легко могут обезопасить себя от вышеуказанных неприятностей, если уделят внимание грамотному оформлению документов, которые нужны при совершении этой операции. С помощью таких бумаг подтверждаются разные операции и транзакции. Поэтому даже если дело дойдет до судебного разбирательства, ответчик сможет отстоять свои права, прекратив незаконные притязания со стороны истца.