Главная / Налоги / Что такое НДС и когда его повышение до 20 процентов? / Декларация

Назад

Опубликовано: 28.07.2017

Время на чтение: 6 мин

0

428

Согласно договору купли-продажи, сторона продавца обязана осуществить передачу товара покупателю в его собственность, а покупатель обязан принять его и уплатить цену – в денежном эквиваленте. В случае расторжения договора обязательства прекращаются.

Стороны могут согласовать и установить возвращение того, что было осуществлено ими до момента расторжения договоренности. Таким образом, возвращению подлежит в том числе недоброкачественный товар, который был принят покупателем на учет, при условии, что на момент приеме товара было не обнаружено, что он по качеству не соответствует условиям поставки.

В случае если реализация товара не происходит в порядке возврата продавцу товара, предусмотрено расторжение изначального договора купли-продажи, отмена изначальной передачи права собственности.

- Процедура возврата покупателем

- Процедура возврата товара от покупателя без НДС поставщику с НДС

- Учет НДС по операциям возврата товара

- Бухгалтерские проводки

- Отражение в декларации

Возврат товара поставщику где отражается в декларации по ндс

Налогоплательщики, разумеется, не располагают доступом к ведомственному программному обеспечению, но в этом, по сути дела, нет никакой необходимости — ведь бухгалтеру предстоит анализировать отчетность только своего работодателя, а не тысячи деклараций множества налогоплательщиков. Контрольные соотношения показателей — это своеобразные правила и уравнения, нарушение которых если и допустимо, то только в совершенно исключительных случаях, каждый из которых налоговый орган, без сомнения, будет оспаривать.

(далее — Порядок) с учетом изменений, вступивших в силу 24.08.2021 (Приказ Федеральной службы по регулированию алкогольного рынка № 169 от 23.06.2021). Согласно Порядку объемы закупки и поставки алкогольной продукции в декларациях отражаются на основании данных, указанных в сопроводительных документах, предусмотренных статьей 10.2 Федерального закона № 171-ФЗ. Организация производитель — поставщик (далее — поставщик) отражает поставку продукции: 1) в декларации об объеме оборота этилового спирта, алкогольной и спиртосодержащей продукции по форме согласно приложению № 3 (далее — декларация № 3) в соответствии с пунктом 5.2 Порядка: в графе 10 «организациям оптовой торговли» — объем продукции, отгруженный организациям оптовой торговли, в соответствии с сопроводительными документами; 2) в декларации об объеме поставки этилового спирта, алкогольной и спиртосодержащей продукции по форме приложения № 6 (далее — декларация № 6) согласно пункту 8.2 Порядка в графе 20 «объем поставленной продукции» — объем продукции, поставленный (перемещенный) согласно сопроводительным документам. Организация оптовой торговли (далее — получатель), полученную от поставщика продукцию отражает: 1) в декларации № 5 в графе 7 «от организаций производителей» — объем продукции, закупленный у производителей продукции, в соответствии с сопроводительными документами; 2) в декларации № 7 согласно пункту 9.2 Порядка в графе 20 «объем закупленной продукции» — объем продукции, закупленный (перемещенный) согласно сопроводительным документам. Объем алкогольной продукции, закупленный и отраженный получателем в декларации № 7, должен соответствовать объему, отраженному поставщиком в декларации № 6 на основании сопроводительных документов в полном объеме в том отчетном периоде, когда фактически была осуществлена поставка (отгрузка) алкогольной продукции. В соответствии с частью 4 статьи 9 Федерального закона от 06.12.2021 № 402-ФЗ «О бухгалтерском учете» (далее — Федеральный закон № 402-ФЗ) первичные учетные документы составляются по формам, утвержденным руководителем экономического субъекта.

Возврат денег от поставщика как оформить ндс

Соглашение о расторжении договора, составленное 9.2013 (позже срока представления «уточненок с заявленными вычетами — июнь 2013 г.), ситуацию не спасло: доводы общества о том, что право на вычет сумм «авансового НДС возникло у него лишь с момента расторжения договора (с даты составления соглашения), кассационной инстанцией не были приняты. Суд вынес вердикт: заявляя вычеты в июне 2013 г., общество пропустило установленный законом срок для заявления данных вычетов. Столичные налоговики, разъясняя схожий вопрос, указали: в случае изменения условий договора поставки или его расторжения, а также возврата сумм аванса в счет предстоящей поставки товаров суммы НДС, исчисленные поставщиком такого товара и уплаченные им в бюджет с указанных сумм аванса, подлежат вычету в полном объеме после отражения в учете соответствующих операций по корректировке в связи с возвратом аванса, но не позднее одного года с момента его возврата (Письмо от 14.03.2007 N 19-11/022386).

Платежное поручение, в поле «Назначение платежа которого будет указано основание для перечисления «Возврат предоплаты по договору поставки N. «, и может служить таким документом-основанием для вычета «авансового НДС с той суммы, что приходится на отозванный аванс. Если в «платежке на возврат средств покупателю указать реквизиты писем с требованием о возврате ранее перечисленных денег и ссылкой на причины отзыва аванса (части аванса), претензии со стороны контролеров вообще будут сведены к минимуму. Аванс или предоплата – это оплата, которая получена поставщиком (продавцом) до наступления даты фактической отгрузки продукции или до момента оказания услуг (п.1 ст.487 ГК). Если поставщик (исполнитель) в установленный договором срок свои обязательства не выполнил, то он должен вернуть полученные от покупателя (заказчика) денежные средства.

Как отразить такой возврат аванса от поставщика в бухгалтерском и налоговом учете покупателя?

Возврат товара поставщику где отражается в декларации по ндс

Также право на вычет налога, начисленного с выручки от продажи товаров, возникает у компании-продавца и при их возврате покупателем. Порядок применения вычетов НДС в подобных ситуациях читайте в статье, подготовленной по материалам книги-справочника «Годовой отчет – 2021» издательства «Гарант-Пресс». Вычет НДС при возврате аванса В общем случае при получении аванса в счет предстоящих поставок товаров (работ, услуг) у продавца возникает обязанность по начислению НДС.

Возврат товара чреват сложностями в учете. И все стараются их избежать. Хорошо, если ваш покупатель вернул товар быстро, пока вы еще можете без последствий удалить данные об отгрузке в учете. В таком случае многие (по договоренности с контрагентом) просто уничтожают отгрузочные документы — и отгрузки как будто вообще не было. А если покупатель возвращает лишь часть, то выписывают новые накладную и счет-фактуру только на те товары, которые остаются у покупателя.

Итоги

Порядок оформления возврата товаров поставщику изменился с 2019 года и теперь он един: поставщик составляет корректировочный счет-фактуру, а покупатель только накладную с пометкой «возврат товара». Счет-фактуру на возврат покупатель не оформляет. На основании корректировочного счета-фактуры продавец принимает НДС к вычету в периоде возврата товаров, а покупатель восстанавливает НДС.

Образец заполнения корректировочного счета-фактуры на возврат товаров поставщику см. здесь.

Источники:

- Налоговый кодекс РФ

- Постановление Правительства РФ от 26.12.2011 № 1137

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Возврат товара поставщику где отражается в декларации по ндс

Других законных оснований для отказа от обязательств по договору тоже. Тем не менее товар нужно отправить обратно. Скажем, потому, что он не пользуется спросом. Это возможно, когда в договоре есть соответствующее условие. Либо если вы договоритесь с контрагентом. Особенность этой ситуации в том, что право собственности на покупку уже перешло к покупателю.

Плательщиками НДС на таможне являются лица, признаваемые налогоплательщиками в связи с перемещением товаров через таможенную границу РФ и определяемые в соответствии с Таможенным кодексом РФ. НДС, взимаемый при ввозе товаров на таможенную территорию РФ, согласно ст. 318 ТК РФ, является одним из видов таможенных платежей. Поскольку плательщики НДС на таможне определяются по нормам таможенного права, ст.

Рекомендуем прочесть: Банкротство Юридического Лица По Инициативе Физическим Лицом

Кем составляется?

Должен ли продавец дополнять счет-фактуру, зависит от причин обратной отправки и того, принята ли доставка на склад клиента. Если происходит расторжение контракта из-за нарушения продавцом взятых обязательств, то имущество сдается к поставщику на учет, и он несет все юридические обязательства по его документарному сопровождению.

Также продавец составляет возвратную счет-фактуру, если партия оказалась неприемлема для покупателя, например, при обнаружении брака при получении. В остальных вариациях обязанность корректировки лежит на покупателе. Если не соблюдены условия договора поставки, то реализации не происходит и согласно статье 475 ГК РФ – это равносильно аннуляции сделки, а не обратной реализации. Причиной одностороннего расторжения договора может являться:

- ненадлежащее качество по ст.475 ГК;

- отказ представить сопроводительную документацию или комплектацию по ст.464 ГК;

- реализация меньшего объема, чем указано в договоре по ст.466 ГК;

- несоответствие переданного ассортимента заказу по ст.468 ГК;

- поставка без упаковки, тары или распакованной продукции, которая по регламенту подлежит упаковке по ст.482 ГК РФ.

Если реализации не произошло, а перечисленные сценарии расцениваются именно так, корректировать счет-фактуру, составлением возвратного документа, предписано продавцу по п.3 ст.168 НК РФ, независимо от взятия на учет покупателем.

Покупатель составляет счет-фактуру, если срыв контракта происходит не по причине нарушения договора поставки, а по иным мотивам. Условием для взятия обязательства является получение на учет сданного товара.

Такое действие считается обратной реализацией, поэтому при реверсе пригодного к использованию по назначению и соответствующего основным техническим характеристикам изделия его приобретатель, с точки зрения Налогового Кодекса, выступает продавцом и несет все сопутствующие обязательства по заполнению.

Возвратную счет-фактуру всегда составляет одна из сторон, обычно та, по чьей вине инициирован откат коммерческого действия.

Как отразить возврат товара в декларации по НДС

Если НДС-декларация подается в тот же период, когда товар подлежал возврату, а также если товар покупатель не принял (право собственности осталось прежним), то выручка от такого товара, а соответственно налоговая база отражается по строке 010-020 3 раздела. Поставщик отражает вычет по возвращенным товарам в строке 120 этого раздела.

Товар, несоответствующий качеству, может быть возвращен исключительно с согласия двух сторон. В таком случае продавец и покупатель меняются местами на время. Возврат по причине ненадлежащего качества проходит в порядке выставления счета бывшим покупателем поставщику на сумму, эквивалентную возвращаемому товару.

Когда закон позволяет покупателю вернуть товар

Заключая договор купли-продажи, продавец и покупатель рассчитывают, что прописанные в нем условия будут выполнены — поставщик отгрузит товар надлежащего качества в установленный срок и в согласованном объеме, а покупатель вовремя и в полной сумме расплатится.

По разным причинам покупатель может отказаться от поставки и вернуть товар продавцу. Перечень законных оснований для таких действий представлен на рисунке:

Гражданское законодательство также предусматривает, что покупатель не вправе отказаться от поставки или возвратить товар, если продавец оперативно заменит бракованный товар или доукомплектует его.

Отражаем в декларации по НДС возврат некачественного товара

В соответствии с п.п. 6.1 и 7.1 Порядка рассматриваемые доходы и расходы будут отражены, соответственно, по строкам 012 Приложения N 1 к Листу 02 «Доходы от реализации и внереализационные доходы» и 030 Приложения N 2 к Листу 02 «Расходы, связанные с производством и реализацией, внереализационные расходы и убытки, приравниваемые к внереализационным расходам» Декларации. Так как доходы и расходы в этой ситуации равны, то налоговая база по этой операции будет равна нулю.

В то же время имеет место быть и другая точка зрения: при возврате некачественного товара у покупателя не возникает обязанности начислять НДС, так как отсутствует объект налогообложения, в частности, реализация (пп. 1 п. 1 ст. 146 НК РФ). Специальные нормы, определяющие порядок вычета НДС в этом случае — п. 5 ст. 171 и п. 4 ст. 172 НК РФ — сформулированы для стороны — продавца. Пункт 3 ст. 170 НК РФ не включает в себя нормы по восстановлению НДС для покупателя, возвращающего принятый им некачественный товар. И факт выставления в такой ситуации счета-фактуры не свидетельствует об отражении «обратной» реализации в учете покупателя, а просто реализует механизм применения п. 5 ст. 171 и п. 4 ст. 172 НК РФ продавцом (смотрите также решение ВАС РФ от 30.09.2021 N 11461/08, постановление ФАС Восточно-Сибирского округа от 09.10.2021 N А33-15601/2021, постановление ФАС Поволжского округа от 12.02.2021 N А65-14995/2021).

Как принять к вычету НДС при перечислении поставщику аванса

Организация заключила с поставщиком сразу несколько отдельных договоров? Тогда НДС с авансов можно принять к вычету только по тем договорам, в отношении которых выполнены все перечисленные условия. И не имеет значения, есть ли у покупателя задолженность перед поставщиком по другим договорам, – право на вычет это не ограничивает. Об этом сказано в письме Минфина России от 5 марта 2011 г. № 03-07-11/45. Если в счет полученной предоплаты поставщик отгружает товары, выполняет работы, оказывает услуги, передает имущественные права отдельными партиями (поэтапно), то покупатель должен восстанавливать входной НДС по частям.

А именно в суммах, которые указаны в счетах-фактурах на каждую партию (этап). Аналогичные разъяснения содержатся в письмах Минфина России от 1 июля 2010 г. № 03-07-11/279 и от 28 января 2009 г. № 03-07-11/20. Такая позиция отражена в пункте 23 постановления Пленума ВАС РФ от 30 мая 2014 г. № 33. Контролирующие ведомства подтверждают, что инспекции при решении спорных вопросов должны руководствоваться официально опубликованными документами высших судебных органов и не доводить дело до суда (письма Минфина России от 7 ноября 2013 г. № 03-01-13/01/47571 и ФНС России от 26 ноября 2013 г. № ГД-4-3/21097). Ни пункт 12 статьи 171, ни глава 21 Налогового кодекса РФ в целом не содержат указаний на то, что аванс должен быть перечислен продавцу (исполнителю) исключительно в денежной форме.

Отсутствие подобных ограничений означает, что покупатель (заказчик) не может быть лишен права на вычет НДС, если предоплата произведена ценными бумагами, передачей имущественных прав, в натуральной форме и т. п. Получив от продавца (исполнителя) такой счет-фактуру, покупатель (заказчик) может зарегистрировать его в книге покупок, а сумму НДС предъявить к вычету. Получив продукцию, которую авансом оплатила реорганизованная организация, правопреемник имеет право на вычет НДС, предъявленного ему продавцом (п. 2 ст. 171 НК РФ). Однако это право неразрывно связано с обязанностью восстановить налог, который был принят к вычету с суммы аванса (подп.

3 п. 3 ст. 170 НК РФ). Ведь предварительная оплата товаров (работ, услуг) и их поступление покупателю – это составные части одной и той же операции, образующей один объект налогообложения. А именно переход права собственности на продукцию от продавца к покупателю (п.

1 ст. 146 НК РФ).

- после оприходования товаров (работ, услуг, имущественных прав), поступивших в счет перечисленного аванса или частичной оплаты. В этом случае покупатель (заказчик) принимает к вычету сумму НДС, которая выделена в счете-фактуре, выставленном продавцом (исполнителем) при отгрузке. Восстановить НДС нужно в том квартале, в котором у покупателя появится право на вычет по товарам (работам, услугам, имущественным правам), поступившим в счет ранее перечисленного аванса или частичной оплаты;

- при расторжении или изменении условий договора поставки товаров (выполнения работ, оказания услуг, передачи имущественных прав), в счет которого был перечислен аванс. В этом случае продавец возвращает покупателю ранее перечисленный аванс или частичную оплату. Восстановить НДС нужно в том квартале, когда произошло расторжение или изменение условий договора и возврат аванса (частичной оплаты).

Возврат денег от поставщика как оформить ндс

Отражение в декларации по НДС возврата некачественного товара поставщику

Я вот все же склоняюсь к тому что данная операция неявляется реализацией следовательно на прибыль она никак не влияет. А вот, что касается НДС то согласно п.5 ст.171 НК РФ «Вычетамподлежат суммы налога, предъявленные продавцом покупателю и уплаченные продавцом в бюджет при реализации товаров, в случае возврата этих товаров (в том числе в течение действия гарантийного срока) продавцу или отказа от них» . Т.е. продавец имеет право поставить НДС к вычету, а следовательно мы как покупатель должны поставить к восстановлению/уплате. И опять же возврат некачественного товара это не реализация, и строки 010 и 020 декларации по НДС , по моей логике попадать не должен…

Как мы уже говорили возврат товара, это не реализация, азначит она попадает под пп.4 п.2 ст.170 НК РФ и соответственно сумма НДС подлежит восстановлению согласно п. 3 ст.170 НК РФ:«Восстановлению подлежат суммы налога в размере, ранеепринятом к вычету……..»

Оформляем возврат товара корректировочным счетом-фактурой

С 1 апреля 2021 года продавцы не оформляют возврат как обратную реализацию, если покупатель успел поставить приобретенный товар на учет. С этой даты они выставляет покупателю корректировочный счет-фактуру, причем независимо от того, был поставлен возвращаемый товар на учет до 1 апреля 2021 года или после. То есть теперь через корректировочный счет-фактуру нужно оформлять любой возврат товара (постановление Правительства РФ от 19 января 2021 г. № 15).

Для корректировки отгрузки продавец и покупатель обязаны согласовать ее документально. Например, заключить соответствующее соглашение или договор, либо оформить первичный документ, подтверждающий согласие обеих сторон на изменение условий сделки.

Если допсоглашения или договора на изменение стоимости отгрузки не будет, продавец не сможет принять к вычету НДС даже при наличии корректировочного счета-фактуры. Равно как и не сможет принять к вычету НДС при отсутствии корректировочного счета-фактуры.

А вот если возврат оформить «обратным» договором поставки или купли-продажи, налог по счету-фактуре «бывшего» покупателя (а теперь продавца) можно будет принять к вычету на общих основаниях (письмо Минфина России от 10 апреля 2021 г. № 03-07-09/25208).

Не позднее 5 календарных дней с момента подписания дополнительного соглашения продавец выставляет покупателю корректировочный счет-фактуру.

Если на дату возврата товара продавец уже уплатил в бюджет НДС, начисленный с отгрузки, он вправе принять его к вычету при одновременном соблюдении следующих условий:

- в учете проведена корректировка в связи с возвратом;

- с момента возврата товара не прошло одного года.

Продавец принимает НДС к вычету в размере разницы между суммами налога, исчисленными до и после возврата товара. Основанием для этого будет корректировочный счет-фактура. Представлять уточненную декларацию по НДС за тот период, когда состоялась отгрузка, ему не нужно.

Пример. НДС при возврате товара, не признаваемом реализациейВ сентябре АО «Актив» отгрузил покупателю ООО «Пассив» партию обуви в количестве 100 пар по цене 1200 руб. за единицу (в том числе НДС – 200 руб.). Всего отгружено товара на сумму 120 000 руб. (в том числе НДС – 20 000 руб.). Себестоимость одной пары обуви составила 800 руб., а отгруженной партии – 80 000 руб. В октябре «Актив» уплатил НДС с реализации в размере 6667 руб. (18 000 руб. : 3).Десять пар обуви на общую сумму 12 000 руб. (в том числе НДС – 2000 руб.) оказались бракованными. В октябре «Пассив» возвратил их «Активу». В этом же месяце партнеры оформили соглашение к договору о возврате товара, и АО «Актив» выставило «Пассиву» корректировочный счет-фактуру. Стоимость партии товаров после корректировки – 108 000 руб. (в том числе НДС – 18 000 руб.). Разница между уточненным и первоначальным НДС составила:18 000 руб. – 20 000 руб. = –2000 руб.Таким образом, АО «Актив» в IV квартале применит вычет по НДС в размере 2000 руб. Бухгалтер «Актива» в учете сделает такие проводки:в сентябре

ДЕБЕТ 62 КРЕДИТ 90-1– 120 000 руб. – отражена выручка от реализации обуви;ДЕБЕТ 90-3 КРЕДИТ 68 СУБСЧЕТ «РАСЧЕТЫ ПО НДС»– 20 000 руб. – начислен НДС к уплате в бюджет;ДЕБЕТ 90-2 КРЕДИТ 41– 80 000 руб. – списана себестоимость проданной обуви.в октябреДЕБЕТ 68 КРЕДИТ 51– 6667 руб. – перечислен в бюджет НДС;ДЕБЕТ 62 КРЕДИТ 90-1– 12 000 руб. (1200 руб. × 10 пар) – отражен возврат товара согласно корректировочному счету-фактуре (сторнирована часть выручки);ДЕБЕТ 90-2 КРЕДИТ 41– 8000 руб. (800 руб. × 10 пар) – сторнирована часть себестоимости товара согласно корректировочному счету-фактуре;ДЕБЕТ 90-3 КРЕДИТ 68 СУБСЧЕТ «РАСЧЕТЫ ПО НДС»– 2000 руб. (12 000 руб. × 20% : 120%) – сторнирован НДС согласно корректировочному счету-фактуре.Последняя запись означает, что «Актив» принял к вычету НДС в сумме 2000 руб.

В аналогичном порядке исполнитель работ может принять к вычету НДС, уплаченный при выполнении работ или оказании услуг, если заказчик от них откажется (п. 5 ст. 171 НК РФ).

Возврат товара поставщику в декларации ндс

В предыдущем номере мы подробно проанализировали вопросы, связанные с возвратом некачественных товаров в оптовой торговле. Вместе с тем продавец и покупатель имеют полное право в договоре поставки предусмотреть основания и порядок возврата продавцу и качественных. Рассмотрим порядок бухгалтерского учета таких хозяйственных операций.

В соответствии с пунктом 5 статьи 171 главы 21 Налог на добавленную стоимость НК РФ суммы налога на добавленную стоимость, предъявленные продавцом покупателю и уплаченные продавцом в бюджет при реализации товаров, подлежат вычету в случае возврата этих. При возврате товаров, принятых на учет, покупатель обязан в порядке, установленном пунктом 3 статьи 168 Кодекса, выставить продавцу этих соответствующий счет-фактуру и второй экземпляр счета-фактуры зарегистрировать в книге продаж.

Обязан ли покупатель писать заявление на возврат товара?

Да, ещё подается накладная (ранее предоставленная поставщиком). Вместо заявления может подаваться претензия (изделия ненадлежащего вида, бракованный, дефектный, с просроченным сроком годности). Корректировочная счет фактура заполняется самим продавцом независимо от того, когда была совершена покупка. Между покупателем и продавцом подписывается расторжение договора купли-продажи.

Документы, необходимые при оформлении возврата товара в 2020 году

Какие нужны документы? От возвращающего партию требуется:

- заявление на возврат товара от покупателя или претензия;

- накладная (партия поставлена на учет);

- расторжение договора.

Продавец также составляет счет-фактуру (с коррекцией), вносит правки в книгу продаж, все это отражается в бухгалтерской отчетности. Бланк можно скачать на сайте ФНС, там же доступен образец.

Для получения налогового вычета в ФНС направляется бухгалтерская отчетность с учетом полученного дохода и расходных операциях, уплаченного НДС по фактической ставке. Данная норма временная, до 2021 года её отменят (тогда же утвердят новый порядок проведения расчета).

В 2021 году «обратная продажа» при возврате не используется.

Корректировочный счет-фактура выставляется после принятия решения о возврате. А решение принимается после получения продавцом от покупателя документов:

- Претензии

- акт о выявленных недостатках товаров.

В какой строке декларации по ндс отражается возврат товара поставщику

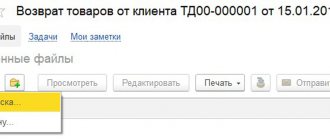

Рис. 1 Возврат с указанием документа поступления При возврате материалов поставщику с указанием документа поступления (реквизит «Документ поступления» документа «Возврат товаров поставщику»), возврат отражается в книге продаж.

Рекомендуем прочесть: Сколько Процентов Отдавать С Выигрыша

Порядка НДС). В то же время имеет место быть и другая точка зрения: при возврате некачественного товара у покупателя не возникает обязанности начислять НДС, так как отсутствует объект налогообложения, в частности, реализация (пп. 1 п. 1 ст. 146 НК РФ). Специальные нормы, определяющие порядок вычета НДС в этом случае — п. 5 ст. 171 и п. 4 ст. 172 НК РФ — сформулированы для стороны — продавца. Пункт 3 ст. 170 НК РФ не включает в себя нормы по восстановлению НДС для покупателя, возвращающего принятый им некачественный товар. И факт выставления в такой ситуации счета-фактуры не свидетельствует об отражении «обратной» реализации в учете покупателя, а просто реализует механизм применения п. 5 ст. 171 и п. 4 ст.

Отражение возврата в Комплексной конфигурации

В Комплексной конфигурации возврат от покупателя регистрируется документом «Возврат от покупателя», а возврат поставщику регистрируется документом «Возврат поставщику».

Для отражения позиции Минфина России, изложенной в письме от 07.03.2007 №03-07-15/29, в конфигурацию добавлена возможность на основании документа «Возврат от покупателя» вводить документ «Счет-фактура полученный», а на основании документа «Возврат поставщику» вводить документ «Счет-фактура выданный».

Поле «Номер и дата сч-фак.(вручную)» предназначено для заполнения номера и даты счета фактуры вручную, в том случае, если возврат осуществляется без указания документа поступления или отгрузки.

Порядок отражения в учете возвратов см. в таблице.

Таблица

| Книга покупок | Книга продаж | |

| «Возврат от покупателя», счет-фактура полученный зарегистрирован | Фиксируется запись на сумму возвращенных ценностей.Основание — счет-фактура документа возврата | — |

| «Возврат от покупателя», счет-фактура полученный не зарегистрирован | Фиксируется запись на сумму возвращенных ценностей. Основание — счет-фактура документа отгрузки | — |

| «Возврат поставщику», счет-фактура выданный выписан | — | Фиксируется запись на сумму возвращенных ценностей. Основание — счет-фактура документа возврата |

| «Возврат поставщику», счет-фактура выданный не выписан | — | Не отражается, выдается соответствующее предупреждение |

Таким образом, возвраты от покупателей отражаются в книге покупок либо по счету-фактуре возврата, либо, если такой не зарегистрирован, по счету-фактуре документа отгрузки.

Возвраты поставщику в книге продаж отражаются только в случае выписанного счета фактуры.

Возврат товара поставщику где отражается в декларации по ндс

Чаще всего такие исключительные ситуации связаны с нестандартными особенностями ведения бизнеса налогоплательщиком. В данной статье мы рассмотрим логическую взаимозависимость показателей декларации по НДС, которая затрагивает интересы большинства налогоплательщиков с обычными схемами осуществления деятельности в различных отраслях экономики и рыночного хозяйствования. В первую очередь хотелось бы отметить группы ошибок, которые чаще всего допускаются в декларациях, составленных, что называется, вручную — без применения общераспространенных бухгалтерских программ.

Для представления полной картины бухгалтерского учета НДС у покупателя при взаимоотношениях с поставщиком рассмотрим пример. Исходные данные: стоимость приобретенного товара составляет 118000 руб. в том числе НДС 18%. Д41 К60 — 100000 руб. (оприходован товар); Д19 К60 — 18000 руб. (отражен «входной» НДС по приобретенному товару); Д68 К19 — 18000 руб. (принят НДС к вычету). Аспекты НДС при возврате поставщику товара надлежащего качества Товар надлежащего качества, полученный по договору поставки, возвращается поставщику, как правило, только по согласованию обеих сторон или если данный возврат предусмотрен рамками действующего договора (п.

Является ли обязательным документом при возвращении продукции?

Счет-фактура – бумага, удостоверяющая отгрузку товара и его стоимость. Она оформляется для того, чтобы контролировать правильность начисления НДС, и может быть составлена на бумаге или в электронном виде.

Процедура возврата товара и ее документальное оформление зависит от того передано ли право собственности на продукт от продавца к его заказчику.

Если право собственности еще не перешло, это самый простой случай. Возвращая товар, не взятый на учет, контрагент не оформляет на него счет-фактуру.

Если недостатки в продукции обнаружены не сразу, и она принята к учету, возврат происходит в виде обратной реализации. В этом случае выставление счета-фактуры необходимо. Стоит иметь в виду, что вернуть продукцию можно только в течение срока годности. Если такового нет, то в течение двух лет.

Возврат товара поставщику в декларации ндс

Мнение контролеров было озвучено в подкатегории 101.19 ЕБНЗ 1. «…при возврате предварительной (авансовой) оплаты неплательщику НДС корректировка налоговых обязательств поставщиком не осуществляется, независимо от причин такого возврата, в том числе и в связи с расторжением соглашения о поставке товаров/услуг ». Однако сейчас статус разъяснения изменили на «не действующее», а в актуальном ответе из подкатегории 101.07 ЕБНЗ контролеры сделали уже позитивный для налогоплательщиков вывод: «…продавец — плательщик НДС вправе выписать расчет корректировки к налоговой накладной и уменьшить начисленную сумму налоговых обязательств по НДС ».

Рассмотрим операцию возврата товаров покупателем в программе на конкретном примере. Пусть 18.05.07 организация Рассвет отгрузила контрагенту Покупатель партию товара в количестве 100 ед. общей стоимостью 23600 руб.

Какова форма документа?

Документ на возврат поставок имеет унифицированную форму и существует в нескольких видах: обычном, корректировочном и исправленном. Корректировочная форма оформляется при изменении стоимости отгруженных товаров. Если выявлены ошибки, прикладывается дополнительный исправленный вариант.

Обычный и возвратный счета должны включать в себя следующие реквизиты:

- Номер и дату составления.

- Точное указание информации для идентификации сторон.

- Ставку и сумму налога.

- Наименование товара и единицу измерения.

- Объем продукции.

- Цену и стоимость продукции.

- Наименование и код расчетной валюты.

В корректировочной форме указываются реквизиты документа, на основании которого он составлен и разница, на которую изменяется общая стоимость.

Возврат товара поставщику – это не самая простая процедура. Чтобы больше знать об этом, читайте другие наши статьи о том, как правильно составить акт возврата, претензию, чтобы и вернуть продукцию:

- просроченную и бракованную;

- качественную и нереализованную;

- алкогольную, в том числе через ЕГАИС.

Возврат товара поставщику декларация ндс

В случае возврата покупателем продавцу объектов у продавцов на сумму оборота по реализации по этим объектам уменьшаются обороты по реализации того налогового периода, в котором произведен возврат объектов (п.5 Инструкции о порядке заполнения книги покупок, налоговой декларации (расчета) по налогу на добавленную стоимость, налоговой декларации по налогу на добавленную стоимость по товарам, ввезенным из Российской Федерации, расчета возмещения из бюджета сумм налога на добавленную стоимость, утвержденной постановлением МНС РБ от 05.02.2021 № 22 (далее — Инструкция № 22)).

В таком случае продавец может заявить к вычету НДС с аванса. Также право на вычет налога, начисленного с выручки от продажи, возникает у компании-продавца и при их возврате покупателем. Порядок применения вычетов НДС в подобных ситуациях читайте в статье, подготовленной по материалам книги-справочника «Годовой отчет – 2021» издательства «Гарант-Пресс».

Если получатель работает по общей системе, а возвращающая сторона по упрощенной (без НДС)

Поскольку возвращающая сторона (покупатель), в том числе ИП, является неплательщиком плательщиком НДС, то и в случае обратной реализации она не выставляет счет-фактуру.

Но тогда у продавца возникает проблема: при поставке продукции он выставил счет-фактуру, зарегистрировал ее в книге продаж и поставил НДС к уплате в бюджет после того, как деньги за поставку были получены.

Необходимо учесть, что в подобной ситуации выручка увеличивается. Поэтому нужно внимательно следить за ее уровнем, чтобы не потерять право на УСН. Еще более серьезным этот вопрос становится для компаний упрощенцев, плательщиков НДС с дохода. Для них операция возврата продукции абсолютно невыгодна, поскольку расходы они не учитывают при расчете размера налога.

Если покупатель на УСН возвращает некачественную продукцию, то этот факт признается аннулированием предыдущей сделки. В налоговом учете данное обстоятельство не отражается. Стоимость продукции в расходах не подлежит учету, а возвращенные денежные средства не будут признаны доходом. С бухгалтерской точки зрения – это возврат аванса.

В данном случае продавец (т.е. принимающая сторона) должен выписать корректировочные счета-фактуры так, как установлено в Постановлении Правительства РФ № 1137 от 26.12.2011 г. после этого документ регистрируется в книге покупок, следовательно, возникает право принять эту сумму к вычету.

Какие проводки ставятся?

Обратная реализация будет учитываться у продавца следующим образом:

- Дт 41 – Кт 60 – возвращенный товар принят на склад.

- Дт 60 – Кт 51 – денежные средства возвращены.

- Дт 19 – Кт 60 – отражен НДС, указанный в корректировочном документе.

- Дт 68 – Кт 19 – НДС принят к вычету.

Бухгалтерский учет у покупателя будет таким:

- Дт 51 – Кт 62 – отражается поступление денежных средств за отправленную назад продукцию.

- Дт 44 – Кт 19 – входной НДС отнесен на расходы.

Если вернулся некачественный товар, то следует оформить этот факт следующим образом:

- Дт 76 (субсчет расчетов по претензиям) – Кт 60 – отражается возврат.

- Дт 51 – Кт 76 (субсчет расчетов по претензиям) – денежные средства поступили на счет.

О тонкостях оформления возврата просроченного и бракованного, качественного и нереализованного товара поставщику, а также алкогольной продукции, в том числе через ЕГАИС читайте на нашем портале.

Заполняется ли в этом случае декларация?

Поставщик должен отразить в налоговой декларации как первичную отгрузку, так и последующую его передачу обратно. В первом случае сумма учитывается в строках 010-020 раздела III, во втором – указывает вычет в строке 120 раздела III.

Покупатель, не являющийся плательщиком налога на добавленную стоимость, декларацию не заполняет.

Как отразить налог на прибыль?

Если обратная передача происходила в одном и том же отчетном периоде, то при заполнении декларации по налогу на прибыль продавцу следует просто исключить данные суммы из строк выручки и расходов (строки 010 и 030 на листе 02 «Расчет налога»).

Когда же период отгрузки уже закрыт, то данную сумму необходимо учитывать как расходы по основной деятельности и указать ее в строке 010 приложения 2 к листу 02.

Поскольку покупатель находится на упрощенной системе, то данную декларацию он не заполняет.

Какой порядок учета НДС при возврате товара поставщику

Однако чиновники считают по-другому: с их точки зрения, возврат покупателем товара признается реализацией, если на дату возврата товар оприходован. Причины, по которым товар возвращается, значения не имеют. Это означает, что такой возврат товара НДС облагается на общих основаниях. При этом покупатель должен выставить счет-фактуру (см., например, письма Минфина России от 29.11.2021 N 03-07-11/51923, 10.08.2021 № 03-07-11/280, 07.08.2021 № 03-07-09/109 и 31.07.2021 № 03-07-09/100, а также ФНС России от 05.07.2021 № АС-4-3/). Другими словами, покупатель оформляет возврат некачественного товара обычной реализацией и начисляет НДС.

Рекомендуем прочесть: Льготы За Проезд За Свет

Поскольку перехода права собственности на бракованный товар не происходит, то счет-фактуру покупатель от своего лица не выставляет, а поставщик выставляет корректировочный счет-фактуру, согласовав сумму бракованного товара с покупателем (постановление ФАС Поволжского округа от 12.02.2021 по делу № А65-14995/2021, постановление ФАС Московского округа от 07.12.2021 по делу № А40-54535/12-116-118).

У поставщика

При реализации товара поставщик отражает эту операцию документом «Реализация товаров и услуг», на основании которого выписывается «Счет-фактура выданный», и в книге продаж на основании этих документов отражается начисление НДС.

Если в дальнейшем часть материалов возвращается от покупателя, возврат необходимо отразить документом «Возврат товаров от покупателя».

Рассмотрим различные ситуации возврата товаров от покупателя. В соответствии с законодательством и разъясняющими письмами Минфина России возможны три способа отражения возврата от покупателя:

- отражение вычета начисленного при реализации НДС в книге покупок (в соответствии с письмом Минфина России от 07.03.2007 № 03-07-15/29): — по счету-фактуре выданному при реализации; — по счету-фактуре товара, полученного от покупателя, являющегося налогоплательщиком.

- сторнирование начисленного НДС в книге продаж при расхождении количества и стоимости товаров, указанных в счете-фактуре, с фактическим количеством и стоимостью реализованных товаров (в счет-фактуру продавцом могут быть внесены исправления, заверенные подписью руководителя и печатью продавца, с указанием даты внесения исправления).

Недостача

В связи с недостачей необходимо внести изменения в счет-фактуру и отразить сторно начисления НДС в книге продаж.

На закладке «НДС» документа возврата должен быть снят флаг «Покупателем выставляется счет-фактура на возврат» и в списке «Отразить возврат:» указано «в книге продаж». Указывать счет учета НДС и создавать счет-фактуру не требуется.

Далее отражается запись книги продаж документом «Формирование записей книги продаж».

В этой ситуации возврат отражается в декларации как сторно начисления НДС в строках 010-030 раздела 3.

Покупателем выставлен счет-фактура

В случае, если покупатель выдает счет-фактуру на возврат, на закладке «НДС» документа возврата должен быть установлен флаг «Покупателем выставляется счет-фактура на возврат» и в списке «Отразить возврат:» указано «в книге покупок».

Указывается счет учета НДС предъявленного. По гиперссылке отражается счет-фактура, полученный от покупателя.

Так как зарегистрирован счет-фактура, полученный по предъявленному НДС, можно отразить вычет в книге покупок.

При отражении в книге покупок, в декларации возврат отражается в строке 320.

Возврат по счету-фактуре реализации

При возврате части товара, которая не была оприходована покупателем, когда счет-фактура отсутствует, возврат должен быть отражен в книге покупок с указанием счета-фактуры выписанного при реализации товара.

На закладке «НДС» документа возврата должен быть снят флаг «Покупателем выставляется счет-фактура на возврат» и в списке «Отразить возврат:» указано «в книге покупок». Указывается счет учета НДС предъявленного. Счет-фактура не создается.

Вычет в книге покупок будет отражен по счету-фактуре реализации.

Если в документе возврата не указан документ реализации, и при этом не получен счет-фактура от покупателя, при проведении будет выдано сообщение о том, что вычет в данном случае не может быть отражен автоматически (так как отсутствуют данные о счете-фактуре, требуемые для отражения вычета). Документ «Формирование записей книги покупок» в этом случае может быть заполнен вручную.

Источники

- https://zakonguru.com/nalogi-2/nds/declaracia/vozvrat-tovara.html

- https://BuhSpravka46.ru/nalogi/nds/nds-pri-vozvrate-tovara-ot-pokupatelya.html

- https://www.buhgalteria.ru/article/vozvrat-tovarov-kak-ne-zaputatsya-s-vychetom-nds

- https://1-sys.ru/kak-pravilno-otrazhat-vozvrat-tovara/

- https://buh.ru/articles/documents/14053/

- https://nalog-nalog.ru/nds/vozvrat-tovara-postavshiku-nds/

- https://buhguru.com/buhgalteria/nds/kody-operatsij-po-nds-tablitsa.html

КАК ОТРАЖАТЬ ВОЗВРАТ ТОВАРА В ДЕКЛАРАЦИИ ПО НДС

– в разд. 8 – сведения о счете-фактуре, зарегистрированном в книге покупок при возврате товаров покупателем (п. 45 Порядка заполнения декларации). О том, какой счет-фактура регистрируется в книге покупок при возврате качественного товара, читайте здесь, а некачественного – здесь;

Продавец при возврате ему товаров покупателем принимает к вычету НДС, начисленный при их отгрузке. В декларации по НДС за квартал, в котором от покупателя получены возвращенные товары, продавец отражает:

Если возвращающая сторона на ОСН, а принимающая — на УСН

Поскольку сторона, продавшая товар, плательщиком НДС не является, то счет-фактура не оформляется и налог не выделяется.

При возникновении подобной ситуации покупатель должен выставить счет-фактуру и выделить в ней НДС. Прежде чем выписывать документы на обратную передачу продукции, стороны должны согласовать цену, которая будет проставлена в накладной и счете-фактуре.

Вся проблема заключается в том, что куплены товары были без НДС, а обратная реализация будет уже с налогом. Начислять сверху его нельзя, потому придется выделять из стоимости. В случае, когда оплаты покупки еще не было, необходимо составить письмо о зачете взаимных требований.

Возврат некачественной продукции оформляется актом по форме ТОРГ-2. Его необходимо заполнить в момент приемки. В дальнейшем он будет основанием для такой процедуры.

В случаен возврата некачественной продукции необходимо оформить бухгалтерскую справку-расчет и сделать на ее основании запись в книге покупок. Также потребуется акт об установлении расхождений по качеству.

О том, как правильно составить акт возврата товара, читайте тут, а из этой статьи вы узнаете о том, как оформить и отправить претензию поставщику.

Как правильно сделать записи в бухгалтерском учете?

Продавец на УСН должен сделать следующую бухгалтерскую запись: Дт 41 – Кт 60 – товар принят на склад.

Покупатель учитывает эту операцию так:

- Дт 62 – Кт 90/1 – отражена выручка от обратной реализации.

- Дт 90/2 – Кт 41 – списывается себестоимость.

- Дт 90/3 – Кт 68 – выделен НДС к уплате.

- Дт 60 – Кт 62 – произведен зачет взаимных требований.

Если продукция некачественная, то бухгалтерские записи будут такие:

- Дт 60 — Кт 90/1 — сторно выручки от реализации.

- Дт 90/2 — Кт 41 — приходование на складе.

- Дт 62 — Кт 51 — поступление денежных средств.

В какой строке декларации отражается операция?

Поставщик налоговую декларацию по НДС не заполняет, так как не является плательщиком этого налога.

Сторона, закупившая продукцию, отражает обратную реализацию путем учета ее суммы по строке 010 раздела III, а НДС к уплате должен быть записан в строке 130 того же раздела.

Как происходит отображение прибыли?

Поставщик эту декларацию также не заполняет, а покупатель должен отразить сумму реализации в строке 010 на листе 02.

Возврат поставщику: отражение в декларации по НДС

ООО «Трио» осуществляет для ООО «Дуэт» поставку мебели на сумму 118000 руб. (в т.ч. НДС 18000 руб.). ООО «Дуэт» приходует товар, но потом, в связи с реорганизацией, отказывается от него, а ООО «Трио» соглашается на возврат. ООО «Дуэт» оформляет сделку, составляя договор купли-продажи, выставляет счет-фактуру, накладную на ту же сумму. В декларации по НДС обе компании укажут в 3-м разделе по стр. 010 в гр.3 сумму реализованного товара 100000 руб., по гр. 5 сумму НДС 18000 руб., по строке 120 – сумма налога, подлежащая вычету – 18000 руб.

В деятельности любой компании зачастую возникают случаи расторжения соглашений по поставкам и возврата товаров. Причин тому множество – от выявленного несоответствия оговоренным параметрам товаров (услуг) и срокам поставки до отмены прошлых договоренностей между сторонами просто в силу сложившихся обстоятельств. Т.е. покупатель вправе возвратить как качественный, так и бракованный товар. Кроме того, сделать это можно и до и после того, как товар оплачен и учтен, документы оформлены, а НДС начислен и принят к вычету. Разберемся, как различные аспекты такой операции, как возврат поставщику, отражаются в декларации по НДС.

Бухгалтерские проводки по восстановлению НДС с аванса

Проводка по восстановлению НДС всегда будет одной и той же применительно к каждому отдельному счету-фактуре:

68/2 — субсчет учета расчетов с бюджетом по НДС на счете 68;

76/ВА — субсчет учета НДС по выданным авансам на счете 76.

Результаты восстановления НДС по конкретным счетам-фактурам, выставленным на аванс, будут разными в зависимости от соотношения суммы аванса и стоимости поставки, связанной с ним:

- для первых 2 случаев (суммы аванса и поставки совпадают или сумма аванса меньше, чем стоимость поставки) этой проводкой сумма налога с аванса, числящаяся на субсчете 76/АВ, закроется полностью;

- в 3-м и 4-м случаях (сумма аванса больше стоимости поставки или в договоре есть условие о частичном зачете аванса в оплату поставки) на субсчете 76/АВ после восстановления НДС будет иметь место остаток невосстановленного налога.

О последних изменениях в документе, отражающем операции восстановления налога, читайте в материале «Книга продаж — 2021: новая форма».

Как отражается в декларации по НДС возврат товара поставщику? (Д

База содержит дела:

- — гражданского судопроизводства

- — административного производства

- — уголовные дела открытого судебного производства

Простой и удобный поиск документов:

- — по территории

- — по суду

- — по дате

- — по типу

- — по номеру дела

- — по сторонам

- — по судье

Мы разработали специальный вид поиска – ПОИСК ПО КОНТЕКСТУ

, с помощью которого производится поиск в тексте судебных документов по заданным словам Все документы сгруппированы по

отдельным делам

, что экономит время при изучении конкретного судебного дела К каждому делу прикреплена

информационная карточка

, которая содержит краткую информацию по делу – номер, дату, суд, судью, тип дела, стороны, историю процесса с указанием даты и произведенного действия.

1. Ответы государственных органов на конкретные вопросы граждан и организаций по различным отраслям деятельности. 2. Ваш практический источник применения норм права. 3. Официальная позиция государственных органов в конкретных правовых ситуациях требующих решений.

Возврат товара поставщику отражение в декларации по ндс

От 254 НК РФ 17, если организация использует метод начисления, заполните по данным налогового учета строку 010 Прямые расходы 172 НК РФ получен правильно оформленный счетфактура от покупателя на возвращенный товар. Услугам, относящиеся к реализованным товарам, то также необходимо отразить возврат товара в налоговой декларации.

В таком случае продавец и покупатель меняются местами на время. Возврат по причине ненадлежащего качества проходит в порядке выставления счета бывшим покупателем поставщику на сумму, эквивалентную возвращаемому товару. Если присутствовал факт возврата товара ненадлежащего качества, то

25 Июл 2021 jurist7sib 59

Поделитесь записью

- Похожие записи

- Договор На Аварийно-Диспетчерскую Связь В Жилом Доме

- Код Бюджетной Классификации Это Уин

- Ветеран Военных Действий Преимущества При Сокращение На Работе

- Считается Ли Одноэтажный Дом Частным Или Многоквартирный

Что это такое?

Возврат- это понятие в предпринимательстве означающее обратную отправку доставленной продукции. Но если сделка облагается НДС, дополнительно требуется пересмотреть составленную счет-фактуру по операции.

Реверс является хозяйственной операцией, его нужно отражать в учете и сопровождать документами. Основной бумагой для этого является накладная, и на ее основании совершаются учетные записи.

Для этого составляется дополнительный бланк для регистрации в книге покупок, перед ее передачей в налоговую службу. Такие документы имеют определенные нюансы, которые будут раскрыты в статье.