Ввоз продукции или получение услуг от иностранных контрагентов – операции, облагаемые НДС в обязательном порядке. статус российского налогоплательщика при этом неважен – это и юридические лица, работающие по ОСН, и освобожденные от НДС субъекты экономической деятельности, и предприятия-«упрощенцы», применяющие специальные налоговые режимы.

Товары/услуги, поступившие из-за рубежа, облагаются НДС при совокупности выполняемых условий:

- они будут перепроданы исключительно в границах российской территории;

- иностранный контрагент-поставщик не выступает налоговым резидентом, не зарегистрирован в контролирующих структурах РФ.

Не начисляется НДС лишь на отдельные характерные группы товарной продукции:

- изделия, поступившие по внешнеторговому договору, как безвозмездная помощь;

- не создаваемое отечественными компаниями спецтехнологичное оборудование;

- печатные издания и культурные раритеты для музеев, библиотек, архивов;

- специфические модификации лекарственных препаратов.

Ставки НДС по ТН ВЭД

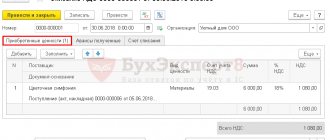

Товарная номенклатура внешнеэкономической деятельности (ТН ВЭД) — специальный классификатор товаров, разработанный странами участниками ЕАЭС. Он представляет собой таблицу кодовых значений, каждое из которых относится к определенному типу товара – коду ТН ВЭД. Ставки НДС привязаны к коду ТН ВЭД. Этот код состоит из 10 цифр. Таможенный декларант, определив код товара, понимает значение ставки НДС. Точное соответствие подобранного кода номенклатуре – одна из самых важных задач таможенного декларанта.

Вам необходимо определить код ТН ВЭД? Не знаете какие платежи придется заплатить на таможне? – Мы поможем Вам!

Ставки таможенного НДС

Ставки таможенной пошлины и НДС отличаются. Ставки таможенного НДС применяются к более широким товарным категориям и регулируются налоговым законодательством РФ (ст. 164 НК РФ). Ставки таможенного НДС с 2021 года могут принимать три значения: 0%

— освобождение от уплаты налога,

10%

— льготное налогообложение,

20%

— полное налогообложение.

| Ставка НДС | Применение |

| Существуют товары, ввоз которых на территорию России освобождается от уплаты налога, для них НДС составит 0 процентов. Прежде чем рассчитывать НДС, нужно узнать, полагается ли для этого товара освобождение от налога и уточнить, под какую таможенную процедуру помещается товар (статья 150, 164 НК РФ, Постановление Правительства № 1042 (ред. от 20.03.2018) Об утверждении перечня медицинских товаров)). Для освобождения от этого налога необходимо предоставить документы, подтверждающие целевое назначение. | |

| 0% | расходные материалы, используемые для научных исследований, не производимые в РФ;

При помещении товаров под таможенные процедуры (статья 151 НК РФ): |

| В некоторых случаях, согласно 164 статье НК РФ, ставка НДС составит 10% | |

| 10% | 1) Продовольственных товаров:

2) Товаров для детей:

3) Периодические печатные издания, за исключением периодических печатных изданий рекламного или эротического характера.

|

| 20% | Во всех остальных случаях (п. 3 ст. 164 НК РФ). |

Как на расчет влияет страна, из которой осуществляется импорт?

Порядок начисления НДС определяют две группы правил:

- относящиеся к странам — участницам Евразийского экономического союза (ЕАЭС);

- предназначенные для стран, не входящих в этот союз.

В ЕАЭС помимо России входят еще 4 страны: Армения, Белоруссия, Казахстан и Киргизия. Таможня между ними отсутствует, а взаимодействие в части ввоза товаров (в т. ч. по вопросам обложения НДС) регулирует Договор о ЕАЭС, подписанный 29.05.2014 в Астане.

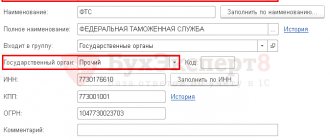

Импорт в Россию из всех прочих стран происходит через таможню и подчинен порядку, устанавливаемому таможенным законодательством, которое базируется на ТК ЕАЭС и документах, публикуемых Федеральной таможенной службой России. В отношении начисления НДС основным документом здесь служит приказ ГТК РФ от 07.02.2001 № 131.

Существование разных правил предопределяет не только разницу в порядке определения налоговой базы, но и различие в иных аспектах работы с ввозным НДС. Вместе с тем существуют и общие для них принципы. В их числе:

- обязательность обложения налогом ввозимого товара, если он не относится к числу освобождаемых от этого (п. 1 ст. 71 Договора о ЕАЭС, п. 1 приложения к приказу ГТК РФ № 131);

- единый базовый список оснований, освобождающих от налогообложения, отсылающий к ст. 150 НК РФ (подп. 1 п. 6 ст. 72 Договора о ЕАЭС, п. 13 приложения к приказу ГТК РФ № 131);

- одинаковые значения применяемых для расчета ставок налога (п. 15 раздела III приложения № 18 к Договору о ЕАЭС, раздел 3 приложения к приказу ГТК РФ № 131).

Объединяет две группы правил и то обстоятельство, что от их применения не избавляет применение импортером спецрежима или освобождения, предусмотренного ст. 145 НК РФ. То есть лица, признаваемые неплательщиками НДС для целей обложения налогом на территории России, обязаны платить налог, начисляемый при ввозе товара в страну.

Для расчёта НДС нужно:

- Правильно определить код товара по ТН ВЭД;

- По коду определить налоговую ставку;

- Определить ставку ввозной пошлины;

- Определить ставку акцизы;

- Рассчитать таможенную стоимость товара и акциза;

- По формуле получим НДС = (Там. ст. + Там. пош. + Акц.) x Ставка НДС%.

Пример расчета НДС

Пример 1: Ввозится товар для авиационного завода: Трубы и трубки из алюминиевых сплавов без дальнейшей обработки после экструдирования для производства авиационных двигателей. Код товара 7608208902. НДС = 20%; Ввозная пошлина = 0%; Акциз = 0%; Таможенная стоимость = 78000 рублей. НДС = 78000 х 20% = 15600 руб.

Пример 2: Из Израиля ИП ввозит партию колясок для людей, не способных передвигаться. Код по ТН ВЭД 8713100000. Коляска относится к жизненно необходимой медицинской технике (преференциальный товар). Ввозная пошлина = 0, акцизом товар не облагается, НДС = 0%. Для применения этих ставок необходимо предоставить документы, подтверждающие целевое назначение коляски, выданные федеральным органом исполнительной власти, регистрационное удостоверение. Если подтверждающие документы предоставлены не будут, то НДС = 20%.

Примеры расчета налоговой базы при импорте из страны, не входящей в ЕАЭС

Пример 1

ООО «Сигнал» ввозит из Вьетнама охлажденную рыбу, не относящуюся к числу деликатесных. Таможенная стоимость партии — 300 000 российских рублей. Товар облагается таможенной пошлиной. Ее величина составляет 60 000 рублей. Подакцизным товар не является.

Налоговая база определится как сумма таможенной стоимости и таможенной пошлины, т. е. будет равна 300 000 + 60 000 = 360 000 рублей.

Ставка налога, применяемая для такого товара, как рыба, равна 10%. Соответственно, причитающийся к уплате налог составит 360 000 × 10% = 36 000 рублей.

Пример 2

ООО «Комфорт» декларирует поступление из Китая трикотажных изделий. В их числе есть предназначенные:

- для взрослых — их таможенная стоимость равна 400 000 российских рублей, таможенная пошлина по ним 80 000 рублей;

- для детей — их таможенная стоимость составляет 200 000 российских рублей, таможенная пошлина – 40 000 рублей.

К товарам для взрослых при расчете НДС будет применяться ставка 20%, а трикотаж, предназначенный для детей, облагается по ставке 10%. Соответственно, рассчитать базы нужно раздельно. Итоговая величина налога будет получена суммированием двух его значений, рассчитанных от двух разных баз: (400 000 + 80 000) × 20% + (200 000 + 40 000) × 10% = 120 000 рублей.

Как платится НДС в таможню

Физические лица

не являются плательщиками НДС, кроме отдельных случаев.

Юридические лица

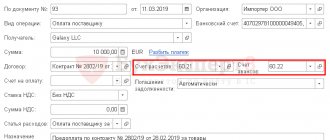

, чтобы оплатить НДС и/или другие таможенные платежи, должны зарегистрироваться в Таможне и получить Единый Лицевой Счёт (ЕЛС). Чтобы избежать излишних расходов и задержек на таможне, деньги на счёт нужно перевести заранее в виде авансового платежа. Перевести деньги можно путём подачи Платёжного Поручения. Для заполнения Платёжного Поручения есть инструкция по заполнению. Случае переплаты в течение 30 дней можно подать заявление о возврате. НДС и другие платежи можно оплатить без авансирования в момент подачи таможенной декларации с помощью платёжной системы «Раунд» или «Таможенная карта».

Для оплаты НДС в платёжном поучении в поле 104 указывается Код Бюджетной Классификации (КБК), состоящий из 20 цифр. КБК определяет адрес и цель платежа, для оплаты сбора и НДС, КБК принимает значение: 15311009000010000180. Поле 107 код таможенного органа, администрирующего платёж, состоящий из 8 цифр без пробелов, точек и букв, код не имеет формата даты. Для ЕЛС в 107 поле указывается значение кода: 10000010.

Документы и информация для оплаты и возврата НДС на таможне

- Список документов для регистрации Юридического лица в таможне (Смотреть)

- Список документов для регистрации Индивидуального предпринимателя в таможне (Смотреть)

- Перечень соответствия кодов видов платежей, оплачиваемых на таможне, КБК (Смотреть)

- Платёжное поручение по уплате НДС на таможню (Смотреть)

- Инструкция по оплате таможенных платежей (Смотреть)

- Заявление о возврате авансовых платежей, в том числе НДС (Смотреть)

- Заявление о возврате (зачете) излишне уплаченных (взысканных) платежей (Смотреть)

- Заявление о возврате (зачете) денежного залога (Смотреть)

НДС при экспорте товаров

На экспорт товаров из России установлена нулевая ставка НДС, кроме того экспортёр может компенсировать НДС, уплаченный им при закупке товара. Это делается для избежания двойного налогообложения и развития ВЭД.

Например,

экспортёр закупил в России товаров на сумму 5000000 рублей и заплатил НДС, по ставке НДС=20%, сумма НДС составила 1000000 рублей. Вывезенный им товар он продал за 5500000 рублей, со ставкой НДС 0% (ст. 164 НК РФ). Так как экспортёр работает по ОСНО и является плательщиком НДС, то он имеет право на возврат уплаченного НДС. Для этого он должен предоставить документы (ст. 165 НК РФ), подтверждающие факт экспорта товара и уплаты НДС. После проведения камеральной проверки будет произведён возврат НДС.

Примеры расчета налоговой базы при импорте из ЕАЭС

Пример 1

ООО «Мир» в Россию из Республики Беларусь в августе ввезено 20 офисных столов. Цена каждого из них составляет 3 000 российских рублей. Соответственно, общая стоимость поставки — 60 000 российских рублей. Товар не подакцизный, т. е. акциз участвовать в расчете налоговой базы не будет.

Таким образом, налоговая база по этой поставке будет равна 60 000 рублей. Применяемая к ней ставка налога — 20%. Заплатить в бюджет по окончании августа ООО «Мир» придется 60 000 × 20% = 12 000 рублей.

Пример 2

По договору лизинга ООО «Кварц» в июне из Республики Беларусь получено оборудование технологической линии стоимостью 12 000 000 российских рублей. По условиям договора платежи рассчитаны на 12 месяцев и платятся равными долями. То есть в августе ООО «Кварц» предстоит уплатить белорусскому поставщику 1 000 000 рублей.

Именно эта сумма и станет налоговой базой для начисления ввозного НДС за август. Налог от нее составит: 1 000 000 × 20% = 200 000 рублей.

Возврат таможенного НДС при экспорте товаров

Участники ВЭД имеют право на вычет НДС, уплаченный ими при импорте товаров в РФ, только в том случае, если экспортер является плательщиком НДС. Если товары предназначены для операций, которые облагаются НДС, и они приняты к учёту. Вычет может быть осуществлён, если товар предназначается для операций, которые облагаются НДС. Для подтверждения права на налоговый вычет могут потребоваться документы:

- внешнеторговый контракт с иностранным поставщиком;

- счёт на оплату от поставщика (инвойс) счёт-фактура;

- таможенная декларация (копия);

- платёжное поручение выписки банка, удостоверенные дубликаты платежных ордеров.

Перечисленные документы, необходимо хранить в течение четырёх лет.

Если организация не является плательщиком НДС, то она, согласно законодательству, получить вычет не сможет. Это организации, выбравшие налоговые режимы: упрощённая система налогообложения (УСНО), единый налог на вменённый доход (ЕНВД), единый сельскохозяйственный налог (ЕСХН).

Наличие документов

Теперь рассмотрим приведенные условия более детально. Согласно таможенному законодательству, операция по осуществлению импорта начинается в момент передачи таможенникам декларации и всей необходимой для оформления ввозимых товаров документации. Завершается она выпуском товаров сотрудником таможни, который проставляет соответствующие отметки на декларации и других сопутствующих документах — транспортных, коммерческих и т. д.

Это означает, что ввезенный товар будет считаться выпущенным с таможни только тогда, когда у импортера на руках появится таможенная декларация и другие необходимые сопроводительные бумаги с разрешающей выпуск отметкой таможенников.

Услуги расчета НДС и таможенного оформления товаров

Наша компания “Универсальные Грузовые Решения” оказывает услуги по оформлению товаров на любых таможнях РФ, подбору кодов ТН ВЭД, определению таможенной стоимости товаров, расчету необходимых к уплате таможенных платежей и в том числе НДС. При необходимости мы имеем возможность оперативно оплачивать за клиента таможенные платежи и проводим оперативную растаможку или затаможку товаров на таможне, что существенно сокращает время и издержки.

Мы уверены, что станем Вам надежным партнером на таможне!

Узнать таможенный НДС или заказать услугу