Как правильно составить бухгалтерскую справку в разных ситуациях на примерах

Сразу предупредим, что первичные документы бухгалтерской справкой заменить нельзя. Например, без товарных накладных и актов вы не учтете расходы. Авансовые отчеты тоже заменить не получится. Поэтому используйте справку как дополнительный документ только для подтверждения расходов и обоснования других записей в бухучете. Храните справки не менее пяти лет, а иногда и дольше. Например, в течение всего периода переноса убытка в налоговом учете.

- Важная статья:

Таблица. Какие реквизиты включить в справку

Возможно ли погашение процентов займа взаимозачетом?

Одним из способов взаиморасчетов при погашении процентов по договору займа контрагенты вправе выбрать зачет взаимных требований. Зачет требований возможен при соблюдении 3-х условий (ст. 410 ГК РФ):

- займодавец и заемщик имеют друг к другу встречные требования;

- требования обеих компаний однородны;

- срок исполнения встречного требования уже наступил.

Для зачета достаточно заявления одной из сторон.

Понятие однородное требование законодательно не закреплено. Согласно п. 7 информационного письма Президиума ВАС от 29.12.2001 № 65 указано, что требование, предъявляемое к зачету, может не соответствовать обязательствам одного вида. Из этого следует, что однородными признаются обязательства, связанные с исполнением различных договоров, но с одинаковым способом погашения и выраженным в одной валюте.

Пример:

получила процентный займ от ООО «Альянс» на сумму 20 млн руб. под 15% годовых сроком на 1 год с выплатой процентов по окончании периода кредитования. То есть вернуть «Строимастер» обязан 20 млн руб. основного долга и 3 млн руб. процентов (20 млн.руб * 10%).

По данной операции компании зафиксировали в учете следующие проводки:

ООО «Альянс» приобрело офисное помещение у за 3 млн руб.. Компании зафиксировали в учете проводки:

направила заявление о зачете взаимных требований на сумму 2 млн руб.

Проводки у контрагентов будут выглядеть следующим образом:

Надо исправить ошибку

Часто бухгалтерские справки оформляют, чтобы внести исправления в учет. Например, если сделали неверные проводки, ошиблись в суммах, отразили операцию дважды. Если в учете допустили ошибку, составьте справку. В ней укажите причину и суть ошибки, проводки.

Пример 1. Как оформить бухсправку для исправления ошибок

В марте 2021 года хозяйство получило от поставщика акт на услуги на 30 000 руб. Бухгалтер ошибочно провел 33 000 руб. Через неделю ошибку обнаружили и оформили бухсправку № 1, в учете записали:

ДЕБЕТ 20 КРЕДИТ 60

– 33 000 руб. – сторнировано оприходование услуг;

ДЕБЕТ 20 КРЕДИТ 60

– 30 000 руб. – оприходованы услуги на верную сумму.

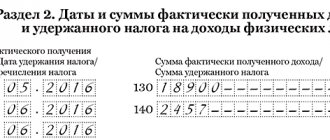

Займ от физического лица

Организация получила заем от директора в сумме 80 000 руб. под 5 % годовых на 3 месяца.

Проводки:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 50 | 66 | Получен денежный заем | 80 000 | Приходный кассовый ордер |

| 91.2 | 66 | Начислены проценты | 600 | Бухгалтерская справка |

| 73 | 68 НДФЛ | Удержан НДФЛ с процентов | 78 | Бухгалтерская справка |

| 66 | 50 | Выплачены проценты | 522 | Расходный кассовый ордер |

| 66 | 50 | Погашен заем | 80 000 | Расходный кассовый ордер |

Как правильно составить бухгалтерскую справку, чтобы обосновать расчеты

Часто приходится делать расчеты вручную. Чтобы обосновать расчеты, подтвердить доходы или расходы, оформляйте бухгалтерскую справку. Например, при расчете процентов по выданному или полученному займу, суточных или дивидендов, авансов по имущественным налогам.

Образец 1. Бухсправка, когда надо исправить ошибку

Пример 2. Как оформить бухгалтерскую справку для обоснования расчетов

В марте хозяйство направило в служебную командировку агронома в период с 19 по 23 марта 2021 года. Чтобы рассчитать суточные за поездку, бухгалтер оформил бухгалтерскую справку № 2 и сделал записи в бухгалтерском учете:

ДЕБЕТ 20 КРЕДИТ 71

– 3500 руб. – начислены суточные.

Образец 2. Бухгалтерская справка для обоснованных суточных

Пример 3. Как оформить бухгалтерскую справку, если надо начислить проценты по выданному займу

Хозяйство выдало заем сторонней организации 28 февраля 2018 г. Сумма – 2 000 000 руб., ставка – 9 процентов годовых. Чтобы рассчитать проценты за март, бухгалтер оформил справку № 3 и записал:

ДЕБЕТ 76 КРЕДИТ 91 СУБСЧЕТ «ПРОЧИЕ ДОХОДЫ»

– 15 287,67 руб. – начислены проценты по займу за март.

Образец 3. Бухгалтерская справка о начислении процентов

Пример 4. Как оформить бухсправку для начисления НДС

Хозяйство в марте продавало картофель населению за наличный расчет. Счета-фактуры не оформляли. Чтобы отразить начисленный НДС, по отчетам ККТ бухгалтер оформил справку № 4 и зарегистрировал ее в книге продаж.

Пример 5. Как оформить бухгалтерскую справку при начислении авансов по налогам

В составе недвижимости хозяйства числится административно-деловое здание. Налоговой базой для него является кадастровая стоимость, которая на 1 января 2021 года составляет 8 103 292,80 руб. Ставка налога на имущество – 1,5 процента. Авансовый платеж по налогу на имущество за I квартал – 30 387,35 руб. (8 103 292,80 ₽ × 1,5% : 4). Расчет авансового платежа бухгалтер сделал в справке № 5.

Образец 4. Бухгалтерская справка для начисления НДС

Бухгалтерская справка-расчет выручает сельхозкомпании в суде, если надо подтвердить такие расходы в налоговом учете:

- ежемесячный доход по договору с длительным циклом (постановление ФАС Северо-Кавказского округа от 25.04.2014 по делу № А32-16469/2012);

- стоимость бракованной продукции, которая уменьшает налог на прибыль (постановление Арбитражного суда Северо-Кавказского округа от 25.04.2016 по делу № А63-7396/2015).

Образец 5. Бухгалтерская справка для расчета аванса по налогу на имущество

В некоторых случаях без оформления бухгалтерской справки-расчета

не обойтись. Рассмотрим, для каких целей она служит и что собой представляет.

Типовые проводки в бухучете

При строительстве объектов недвижимости, проценты по займу включаются в их первоначальную стоимость:

- Дебет 08 Кредит 66 (67).

После окончания строительства делают запись:

- Дебет 91.2 Кредит 66 (67).

Если процентная ставка превышает норматив по контролируемой задолженности, тогда возникает отложенное налоговое обязательство, которое нужно отразить по:

- дебету счета 68.4.2 и кредиту счета.

Когда оформляют

Как правило, заполнением бланка бухгалтерской справки-расчета

занимается только бухгалтер фирмы. Высшее руководство в этом процессе не участвует.

В основном, данная справка необходима, когда остальная «первичка» уже собрана, но для учета нужен дополнительный расчет какого-либо показателя. На практике это может быть:

- бухгалтерская справка-расчет процентов, в т. ч. по займу

; - бухгалтерская справка-расчет пособия (по беременности и родам

и др.); - бухгалтерская справка-расчет суточных

; - бухгалтерская справка-расчет компенсации за задержку зарплаты

(ст. 236 ТК РФ); - бухгалтерская справка-расчет налога на прибыль

; - бухгалтерская справка-расчета 5 процентов по НДС

(п. 4 ст. 170 НК РФ); - бухгалтерская справка-расчет пени

; - бухгалтерская справка-расчет распределения расходов

; - бухгалтерская справка-расчет на списание бензина

; - бухгалтерская справка-расчет как приложение к листку нетрудоспособности

и др.

Итоги

Бухучет полученных кредитов и займов находит свое отражение на счетах: 66 — для краткосрочных договоров, 67 — для долгосрочных, а выданные займы отражаются заимодавцем по счетам: 58 — по процентным займам, 76 — по беспроцентным займам. Проценты по кредиту и займу являются внереализационными доходами для кредитора и внереализационными расходами для заемщика.

В некоторых случаях без оформления бухгалтерской справки-расчета

не обойтись. Рассмотрим, для каких целей она служит и что собой представляет.

Какова форма бухгалтерской справки-расчета

Обязательный, установленный законом образец бухгалтерской справки-расчета

отсутствует. Это значит, что для учетной политики ее форму желательно разработать самостоятельно с учетом всех особенностей предприятия и его документооборота. А утвердить – отдельным распоряжением главы предприятия.

Если сомневаетесь, как правильно составить образец бухгалтерской справки-расчета

, руководствуйтесь статьей 9 Закона

- название компании;

- суть операции и расчет по ней;

- дата составления;

- Ф.И.О. ответственных лиц.

На нашем портале скачать бухгалтерскую справку-расчет, если она вам подходит, .

Корреспонденция счетов:

Гражданско-правовые отношения

В соответствии с п. 1 ст. 807 Гражданского кодекса РФ по договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества. Договор займа считается заключенным с момента передачи денег или других вещей.

Согласно п. 1 ст. 809 ГК РФ заимодавец имеет право на получение с заемщика процентов на сумму займа в размерах и в порядке, определенных договором. В рассматриваемой ситуации согласно договору проценты выплачиваются единовременно при возврате суммы займа (п. 2 ст. 809 ГК РФ).

Заемщик обязан возвратить заимодавцу полученную сумму займа в срок и в порядке, которые предусмотрены договором займа (п. 1 ст. 810 ГК РФ).

Бухгалтерский учет

В целях бухгалтерского учета суммы полученных займов не признаются доходами организации-заемщика, поскольку не отвечают условиям признания доходов, установленным п. 2 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного Приказом Минфина России от 06.05.1999 N 32н (получение заемных средств не является поступлением активов, приводящим к увеличению капитала организации).

При возврате (погашении) суммы займа в учете организации-заемщика не возникает расходов в силу п. 3 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н.

В соответствии с п. п. 2, 5 Положения по бухгалтерскому учету «Учет расходов по займам и кредитам» (ПБУ 15/2008), утвержденного Приказом Минфина России от 06.10.2008 N 107н, денежные средства, полученные (возвращенные) по договору займа, отражаются в бухгалтерском учете как возникновение и погашение соответствующей кредиторской задолженности.

Проценты, причитающиеся к уплате заимодавцу согласно условиям договора, учитываются в составе прочих расходов равномерно (ежемесячно) в течение срока действия договора займа. Это следует из абз. 2 п. 3, п. п. 6, 7, 8 ПБУ 15/2008, п. п. 11, 14.1, 16, 18 ПБУ 10/99.

Начисленные суммы процентов отражаются в бухгалтерском учете обособленно от основной суммы обязательства по полученному займу (п. 4 ПБУ 15/2008).

В рассматриваемом случае сумма начисленных процентов уплачивается единовременно на дату возврата займа (12.05.2015). Следовательно, на эту дату погашается кредиторская задолженность организации как в части основной суммы займа, так и в части начисленных процентов.

Бухгалтерские записи, отражающие рассматриваемые операции, производятся в порядке, установленном Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной Приказом Минфина России от 31.10.2000 N 94н, и приведены ниже в таблице проводок.

Налог на добавленную стоимость (НДС)

Операции по предоставлению займов в денежной форме, а также проценты по ним не облагаются НДС на основании пп. 1 п. 2 ст. 146, пп. 1 п. 3 ст. 39, пп. 15 п. 3 ст. 149 Налогового кодекса РФ.

Следовательно, у организации-заемщика не возникает каких-либо налоговых последствий по НДС ни при получении, ни при возврате суммы займа, ни при уплате процентов.

Налог на прибыль организаций

В налоговом учете средства, полученные по договору займа и возвращенные заимодавцу, не учитываются при определении налоговой базы по налогу на прибыль ни в составе доходов, ни в составе расходов (пп. 10 п. 1 ст. 251, п. 12 ст. 270 НК РФ).

По общему правилу проценты по долговым обязательствам любого вида учитываются в составе внереализационных расходов на основании пп. 2 п. 1 ст. 265 НК РФ с учетом особенностей, предусмотренных ст. 269 НК РФ.

С 01.01.2015 проценты по долговым обязательствам любого вида, в том числе по договору займа (не являющемуся контролируемой сделкой), признаются расходом исходя из фактической ставки (п. 1 ст. 269 НК РФ). Подробную информацию об изменениях в порядке учета процентов по долговым обязательствам см. в Практическом пособии по налогу на прибыль, а также в Практическом комментарии основных изменений налогового законодательства с 2015 года.

При применении метода начисления расходы в виде процентов по договору займа признаются ежемесячно (на конец каждого месяца в течение срока действия договора займа и на дату возврата займа) исходя из процентной ставки, установленной договором займа, и количества дней пользования заемными средствами в отчетном периоде. Это следует из совокупности норм абз. 2, 3 п. 4 ст. 328, абз. 1, 3 п. 8 ст. 272, абз. 2 пп. 2 п. 1 ст. 265 НК РФ.

В случае учета доходов и расходов кассовым методом расходы на уплату процентов признаются на дату фактического погашения задолженности по их уплате (в данном случае на 12.05.2015) (пп. 1 п. 3 ст. 273 НК РФ).

Применение ПБУ 18/02

При применении в налоговом учете кассового метода на даты начисления в бухгалтерском учете процентов за январь — апрель возникают вычитаемые временные разницы в сумме начисленных процентов и соответствующие им отложенные налоговые активы (ОНА), которые погашаются на дату уплаты процентов (п. п. 11, 14, 17 Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02, утвержденного Приказом Минфина России от 19.11.2002 N 114н).

Бухгалтерские записи, связанные с возникновением и погашением ОНА, производятся в порядке, установленном Инструкцией по применению Плана счетов, и приведены в таблице проводок.

Обозначения аналитических счетов, используемые в таблице проводок

К балансовому счету 66 «Расчеты по краткосрочным кредитам и займам»:

66-о «Расчеты по основной сумме долга по займу»;

66-п «Расчеты по процентам по займу».

| Дебет | Кредит | Сумма, руб. | Первичный документ | |

| Получены денежные средства по договору займа | 66-о | 600 000 | Договор займа, | |

| Начислены проценты по займу за январь (600 000 x 25% / 365 x 19) | 91-2 | 66-п | 7808,22 | Договор займа, Бухгалтерская справка-расчет |

| Кассовый метод: Отражен ОНА (7808,22 x 20%) | 1561,64 | Бухгалтерская справка-расчет | ||

| Начислены проценты по займу за февраль (600 000 x 25% / 365 x 28) | 91-2 | 66-п | 11 506,85 | Договор займа, Бухгалтерская справка-расчет |

| Кассовый метод: Отражен ОНА (11 506,85 x 20%) | 2301,37 | Бухгалтерская справка-расчет | ||

| Начислены проценты по займу за март (600 000 x 25% / 365 x 31) | 91-2 | 66-п | 12 739,73 | Договор займа, Бухгалтерская справка-расчет |

| Кассовый метод: Отражен ОНА (12 739,73 x 20%) | 2547,95 | Бухгалтерская справка-расчет | ||

| Начислены проценты по займу за апрель (600 000 x 25% / 365 x 30) | 91-2 | 66-п | 12 328,77 | Договор займа, Бухгалтерская справка-расчет |

| Кассовый метод: Отражен ОНА (12 328,77 x 20%) | 2465,75 | Бухгалтерская справка-расчет | ||

| Начислены проценты по займу за май (600 000 x 25% / 365 x 12) | 91-2 | 66-п | 4931,51 | Договор займа, Бухгалтерская справка-расчет |

| Выплачены проценты по займу (7808,22 + 11 506,85 + 12 739,73 + 12 328,77 + 4931,51) | 66-п | 49 315,08 | Выписка банка по расчетному счету | |

| Кассовый метод: Погашены ОНА (1561,64 + 2301,37 + 2547,95 + 2465,75) | 8876,71 | Бухгалтерская справка | ||

| Перечислены заимодавцу денежные средства для погашения основной суммы займа | 66-о | 600 000 | Выписка банка по расчетному счету |

М.С.Радькова Консультационно-аналитический центр по бухгалтерскому учету и налогообложению

О том, как правильно составить бухгалтерскую справку, утвердить и хранить, читайте в статье. Скачайте готовые образцы.

Бухгалтерская справка пригодится, когда нужно обосновать проводки, сделать предварительные расчеты или исправить ошибки, провести зачет взаимных требований, начислить дивиденды или пересчитать пособия.

Бухгалтерская справка-расчет: образец заполнения

Допустим, что ООО «Гуру» сроком на февраль 2021 года выдало другой фирме заем на сумму 100 000 рублей под 10% годовых. Ниже показан образец бухгалтерской справки-расчета процентов по займу

.

Обратите внимание:

в последнем столбце бухгалтер ООО «Гуру» привел формулу расчета по номерам столбцов данной справки.

Образец бухгалтерской справки расчета суммы процентов по выданным займам

Образец бухгалтерской справки:

Общество с ограниченной ответственностью «Альфа»

БУХГАЛТЕРСКАЯ СПРАВКА по расчету процентов по предоставленным займам за месяц: сентябрь___ 20_15_ г.

| № п/п | Договор займа | Сумма займа, руб. | Годовая процентная ставка, % | Срок займа | Количество календарных дней в периоде, за который начисляются проценты, дней | Сумма процентов за месяц по предоставленному займу, руб. |

| 1 | 2 | 3 | 4 | 5 | 6 | 7=3*4/365(366)дней*6 |

| 1 | Договор №321 от 01.03.2015 | 10000000,00 | 10 | 30.11.2015 | 30 | 8 219,18 |

| Итого | 8 219,18 |

Исполнитель: бухгалтер __________________/ ________________________

Главный бухгалтер __________________/ ________________________

Размер и порядок уплаты процентов

Размер процентов по займу можно указать в договоре. Если такой оговорки нет, заемщик должен выплатить организации проценты по ставке рефинансирования, действующей на дату возврата займа (или его части).

Порядок уплаты процентов тоже можно прописать в договоре. Но если это условие отсутствует, заемщик должен выплачивать проценты ежемесячно до полного погашения займа.

Если организация предоставит беспроцентный заем, это условие должно быть прямо указано в договоре. Исключение – займы, выданные в натуральной форме. По умолчанию они являются беспроцентными. Но если организация намерена получить с заемщика проценты, их размер и порядок уплаты нужно предусмотреть в договоре.

Обо всем этом сказано в статье 809 Гражданского кодекса РФ.

Таким образом, размер и периодичность уплаты процентов полностью зависят от условий, на которых заимодавец и заемщик заключили договор.

По договору займа проценты можно взимать как в денежной, так и в натуральной форме (п. 1 ст. 809 ГК РФ).

Размер процентов в натуральной форме, как правило, рассчитывать не нужно – он устанавливается сторонами сделки в договоре (например, 50 листов железа по рыночной стоимости ежемесячно).

Проценты в денежной форме устанавливаются в процентной ставке на год. Поэтому, чтобы рассчитать сумму ежемесячных процентов по займу, выданному в денежной форме, определите: – сумму займа, на которую начисляются проценты; – ставку процентов (годовую или месячную); – количество календарных дней в периоде, за который начисляются проценты.

Как правило, в расчете нужно учесть действительное число календарных дней в году – 365 или 366 – и, соответственно, в месяце – 30, 31, 28 или 29 дней. Проценты нужно начислить со дня, следующего за днем предоставления займа, по день его возврата включительно. Такой порядок подтвержден пунктом 3.14 Положения ЦБ РФ от 4 августа 2003 г. № 236‑П. Для организаций он не является обязательным, поэтому в договоре можно предусмотреть и другой порядок (например, установить фиксированную сумму процентов).

Величину ежемесячных процентов по предоставленному займу в денежной форме определите так:

2.В каких случаях нужно составлять бухгалтерскую справку

Бухгалтерскую справку нужно составлять в любых случаях, когда бухгалтеру необходимо обосновать проводки или расчеты. Например:

Этот первичный документ должен содержать обязательные реквизиты, перечисленные в части 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

Source: www.26-2.ru

Каковы особенности налогового учета кредитов и займов?

Полученные кредитные или заемные средства не являются доходом в целях исчисления налога на прибыль для их получателя в силу норм подп. 10 п. 1 ст. 251 НК РФ. Также не являются расходом выданные средства с учетом положений п. 12 ст. 270 НК РФ. Аналогично не являются доходами и расходами средства, полученные и выплаченные в счет погашения кредита или займа.

При этом суммы начисленных и уплаченных процентов полностью признаются внереализационными расходами в соответствии с подп. 2 п. 1 ст. 265 НК РФ. Момент отражения в расходах сумм процентов определяется согласно п. 8 ст. 272 НК РФ:

- на конец каждого месяца,

- на дату погашения кредита или займа (если они полностью выплачены).

Сумма процентов при наличии контролируемой задолженности включается в состав внереализационных расходов в размере, предусмотренном в ст. 269 НК РФ.

Проценты, полученные в рамках договоров о выдаче кредитов и займов, относятся к внереализационным доходам (п. 6 ст. 250 НК РФ).

Следует отметить, что различия в бухгалтерском и налоговом признании в расходах начисленных сумм процентов при инвестиционном кредите или при наличии контролируемой задолженности вызывают возникновение временных разниц, учитываемых в соответствии с ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» .

Ситуация:

Как отражаются в учете организации получение и возврат денежного процентного займа, если согласно договору проценты по займу уплачиваются единовременно на дату возврата займа?

12.01.2015 организацией от другого юридического лица получен процентный заем в размере 600 000 руб. Срок возврата займа — 12.05.2015. Согласно договору займа проценты по займу начисляются по ставке 25% годовых ежемесячно, исходя из количества дней действия договора в текущем месяце, со дня, следующего за днем предоставления займа, по день возврата займа включительно.

Заемные денежные средства использованы на выплату заработной платы работникам организации. Сумма займа и проценты по нему перечислены заимодавцу 12.05.2015.

Промежуточная бухгалтерская отчетность составляется организацией ежемесячно.

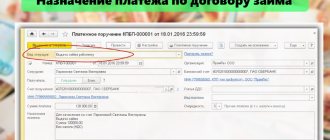

Пример проводок при займе от юридического лица

Фирме предоставлен денежный заем сроком на месяцев по ставке 12% годовых в сумме 350 000 руб.

Проводки:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 66 | Получен денежный заем | 350 000 | Договор займа Выписка банка | |

| 91.2 | 66 | Начислены проценты по договору займа | 38 500 | Бухгалтерская справка |

| 66 | Перечислены проценты | 38 500 | Платежное поручение | |

| 66 | Погашен заем | 350 000 | Платежное поручение |

Если заимодавец физическое лицо, с суммы уплаченных ему процентов : 13% — для резидентов и 35% — для нерезидентов. Данная операция оформляется проводкой: Дебет 73 (76) Кредит 68 НДФЛ. Перечисление процентов физическому лицу осуществляется записью Дебет 66 (67) Кредит (50).