Косвенными считаются те расходы, которые невозможно отнести на конкретную позицию номенклатуры и которые возникают при выпуске сразу нескольких видов продукции. Например, затраты на аренду помещений, хозяйственные расходы, зарплата администрации и т.д.

Чтобы правильно учесть косвенные расходы, нужно, во-первых, правильно настроить программу, во-вторых, корректно отразить сами расходы в 1С 8.3 (Бухгалтерия). Рассмотрим пошаговую инструкцию для начинающих.

Определение косвенных затрат предприятия

Косвенные затраты — это те траты, которые напрямую не причисляют к себестоимости произв. продукции (предоставляемых работ, услуг). Простыми словами, эти траты связаны именно с производством и продажей товара, но:

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

- напрямую их не причисляют к изготовлению продукции;

- а к учету принимают в тратах в периоде, в котором они непосредственно понесены.

По сути, все траты, не являющиеся прямыми, а также внереализационными согласно учетной политике, которая действует на предприятии, признают косвенными. Например, траты в соцсфере, на повышение квалификации сотрудников.

Важно!

Всю сумму косвенных трат причисляют к расходам соответствующего текущего периода. Именно этим они отличаются от прямых затрат.

Косвенные траты — расходы отчет. периода, целиком причисляемые к тратам, которые учитывают при налогообложении на прибыль. Прямые траты разделяют в конце месяца между проданными и непроданными товарами, остатками НЗП.

Общехозяйственные расходы и признание их косвенными расходами

Общехоз. затраты (ОХР) учитывают на бал. сч. 26 «Общесхоз. расходы». К общехозяйственным относятся затраты (План счетов бухучета, Приказ Минфина РФ № 94н от31.10.2000):

- административно-управленческие;

- плата за аренду общехоз. помещений;

- содержание общехоз. персонала, не участвующего в произв. процессе;

- амортизация, ремонт ОС управленческого, общехоз. назначения;

- оплата услуг (консультационных, аудиторских, проч.);

- иные аналогичные управ. траты.

Например: зарплата управленцев, командировочные, налоги, изобретения, испытания. Зачастую их называют еще непроизводственными тратами. Такое название вполне обосновано: их не связывают напрямую с производством, иной основной деятельностью, но они необходимы для осуществления нормальной работы любого предприятии.

Это ключевой признак, согласно которому те либо иные траты причисляют к общехозяйственным косвенным.

Общепроизводственные расходы

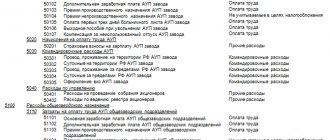

Общепроизв. затраты (ОПР) учитывают на бал. сч. 25 «Общепроизв. расходы». Данный счет отображает сведения о тратах на организацию, обслуживание, управление основных и вспомогат. производств. К ОПР причисляют (План счетов бухучета, Приказ Минфина РФ № 94н):

- эксплуатацию, содержание техники;

- амортизационные перечисления, ремонт, страхование ОС, имущества, участвующего в произв. процессе;

- содержание помещений (отопление, освещение, аренда, проч.);

- оплату труда сотрудников, занятых в производстве и т. п.

Основная доля этих затрат приходится на общецеховые траты по управлению и расходы по использованию, содержанию оборудования. Например, ремонт, эксплуатация оборудования, транспорта, зданий, опыты, исследования.

Коммерческие расходы

В Плане счетов для них выделен сч. 44 «Расходы на продажу» (см. Приказ Минфина РФ № 94н). В состав коммерческих включают затраты:

- затаривание, упаковка в складских помещениях;

- транспортировка, погрузка;

- комиссионные сборы;

- содержание помещений для хранения продукции при ее продаже;

- реклама на радио, ТВ, проч.;

- оплата работы продавцов;

- представительские затраты;

- иные аналогичные траты.

Т. е. это фактически все расходы, связанные с продажей готовых товаров и возникающие в процессе их сбыта.

Классификация затрат на организацию и подготовку производства

Косвенные траты

(на организацию, подготовку произ-ва)

|

| |

| Общепроизводственная группа: | Общехозяйственная группа: | |

| а) общецеховые затраты на управление: содержание управленческого аппарата произв. подразделениями; по произв. управлению; на предподготовку, организацию производства; амортизация сооружений, произв. инвентаря; на создание адекватных условий труда; по подготовке кадров и профессиональной ориентации; износ МБП, проч. | б) затраты на содержание и эксплуатацию оборудования: амортизация оборудования и транспорта; текущий ремонт (содержание) оборудования; энергозатраты на оборудование; услуги вспомогат. производств по обслуживанию оборудования; зарплата и обязательные отчисления на соцнужды рабочих, обслуживающих оборудование; на внутризаводские перемещения материалов, изготовленной продукции, полуфабрикатов; износ МБП, др.; проч. траты, связанные с эксплуатированием оборудования | административно-управленческие траты; затраты по тех. и произв. управлению; по снабженческо-сбытовой деятельности; оплата услуг, предоставляемых другим организациям; содержание и ремонт сооружений, инвентаря; траты на содержание рабочей силы (подбор, подготовка управленцев, учеба и т. д.); общеобязательные сборы, налоговые и иные отчисления согласно закону, проч. |

Классификация

В зависимости от реализационных (производственных) объемов выделяют переменные и постоянные расходы. Первые изменяются пропорционально количеству изготавливаемой продукции, предоставляемых услуг, выполняемых работ. Постоянные расходы существуют вне зависимости от объемов производства. В эту категорию входят некоторые налоги, оплата охраны, амортизация, арендные платежи, зарплата руководящего аппарата и так далее. Затраты могут быть накладными или косвенными. Данная классификация проводится по связи расходов с технологическим процессом. В зависимости от уровня агрегирования затраты могут быть одноэлементными либо комплексными. Также существуют прямые и косвенные расходы производства.

Методы распределения косвенных затрат

Косвенные траты подлежат распределению изначально — по направлениям деятельности, а затем, в рамках этих направлений, — по видам производимой продукции. Оптимальное разделение трат данным путем позволяет точно выяснить себестоимость по произв. линиям, а также видам продукции.

Этот факт является значимым при определении политики ценообразования, для целей создания номенклатуры, продажи товара. На практике применяют следующих три основных метода распределения.

Метод прямого распределения затрат

Это самый нетрудоемкий и упрощенный вариант распределения косвенных трат. Используется чаще на произв. предприятиях, где есть основные и вспомогательные производства. Применяется тогда, когда произв. центры ответственности не предоставляют обоюдные услуги.

Суть его состоит в том, затраты по обслуживающим (вспомогательным) подразделениям (точнее, по каждому из них) причисляют напрямую к производственным. При этом другие обслуживающие центры затрат в этом процессе не участвуют.

Важно!

Метод дает отклонения при определении себестоимости разных видов продукции.

Пошаговый (последовательный) метод распределения затрат

Необходим для применения, когда непроизв. подразделения предоставляют обоюдные услуги. Позволяет учесть встречные траты вспомогат. подразделений. Траты распределяют пошагово, (поэтапно). Начинают с подразделения, которое больше предоставляет услуг, чем потребляет. Их разделяют по основным и вспомогательным подразделениям. Далее берут следующее подразделение и по аналогии распределяют траты и т. д. Процесс подразумевает:

- Разделение всех затрат по всем подразделениям (с учетом всех трат подразд-я).

- Определение базовой един. времени (время на ремонт, S склада в кв. м. и др.), с использованием которой выясняют потребление данных услуг др. подразделениями.

- Разделение затрат непроизв. подразделений по производственным центрам трат на основе избранной базы распределения. Каждое вспомогательное подразделение учитывают при подобном разделении единожды.

По сравнению с предыдущим пошаговый метод считается более трудоемким, но дает и более точный результат по себестоимости отдельно взятых видов продукции.

Метод взаимного распределения затрат (двухсторонний)

Оптимален для применения при наличии внутрифирменного обмена (двусторонних связей) между непроизв. подразделениями. Распределение трат схематично можно отобразить так:

- Выбор базы распределения.

- Расчет соотношений между сегментами, которые участвуют в распределении.

- Расчет затрат непроизв. подразделений.

- Корректировка этого (пункт 3) расчета в связи с двусторонним потреблением услуг.

- Разделение трат с учетом корректировки по центрам ответственности.

«Ручное» применение этого метода возможно при наличии двух непроивз. подразделений.

Списание на фин. результат

Вполне допустимо относить косвенные (особенно, когда речь идет об общехозяйственных) траты сразу на себестоимость продаж или списывать методом директ-костинг. В статье при этом указывается вид размещения – «На финансовый результат».

Рис.1 Списание расходов на финансовый результат

Это самый простой вариант, который не требует дополнительных настроек: закрытие месяца автоматически приведет к занесению расходов на 90 счет.

Бесплатная консультация эксперта

Павел Алексанян

Руководитель проектов

Спасибо за Ваше обращение!

Специалист 1С свяжется с вами в течение 15 минут.

Пример распределения косвенных затрат (формула, таблица)

Распределим косвенные траты описанным выше двухсторонним методом. Исходные условные данные приведены далее в таблице. База распределения — прямые траты.

| Подразделения, предоставляющие услуги | Потребители услуг | Всего | ||

| склад | цех ремонта | основ. цех | ||

| Склад (прямые траты, у. е. /доля в общей сумме, %) | – | 870 у.е. /44,1% | 1100 у.е. /55,8% | 870+1100=1970 |

| Цех ремонта (прямые траты, у. е./доля в общей сумме,%) | 650 у.е. /37,1% | – | 1100 у.е. /62,8% | 650+1100=1750 |

Калькулирование трат непроизв. подразделений и коррекция расчета с учетом двустороннего потребления услуг производится с участием показателей СТРЦ (скорректированные траты цеха ремонта) и СТС (скорректированные траты склада):

СТРЦ=870+0,41*СТС (1)

СТС=650+0,37*СТРЦ (2)

Определение значений СТРЦ и СТС производится следующим путем:

СТРЦ= 870+0,41*(650+0,37*СТРЦ)

СТРЦ=870+266+0,15СТРЦ

0,85СТРЦ=1136

СТРЦ=1336 у.е.

Соответственно, СТС=650+0,37*СТРЦ=650+0,37*1336=1144 у.е.

Распределение непроизв. затрат, полученных путем расчета с учетом коррекции, показано далее в таблице.

| Непроизв. подразделения | Произв. подразделения — основ. цех | Итоговые значения |

| Склад | 1336*62,8%=839 | Итого распределено: 1389 (839+550) |

| Цех ремонта | 987*55,8%=550 | Прямые траты:1100 Общая сумма трат: 2489 (1389+1100) |

Масштабная база

Под ней в управленческом анализе следует понимать конкретный интервал реализационного/производственного объема, в пределах которого расходы имеют четко выраженное поведение. К примеру, у предприятия в распоряжении находится станочный парк в объеме 10 единиц. Ежегодно выпускается 1 млн изделий в год. Амортизация по основным средствам составляет 500 тыс. р. Руководство приняло решение об удвоении объема производства. Для этого в эксплуатацию было введено дополнительно 10 станков. Масштабная база до этого момента была 0-1 млн изделий. После увеличения станочного парка она стала 1-2 млн.

Учет и способы распределения общепроизводственных расходов

Распределение ОПР производят:

- Пропорционально избранному базовому показателю, характеризующему результаты деятельности предприятия (применяется в комплексном производстве, когда идентификация продукции возможна на конкретном этапе производства).

- Путем ведения раздельного учета ОПР по каждому отдельно взятому виду продукции (при этом траты отображают на субсчетах, открываемых к сч. 25).

При использовании того либо иного способа принимают во внимание реальные условия работы на предприятии. Это обусловлено тем, что технологии и производства в рамках одной отрасли зачастую существенно различаются.

Принцип разделения затрат (как ОПР, так и, собственно, ОХР) предполагает:

- Выбор объекта распределения (например, виды продукции).

- Определение базы распределения.

- Расчет ставки (коэффициента) распределения.

- Разделение косвенных трат по объектам с учетом ставки.

База распределения — показатель, который более точно увязывает ОПР и объем произведенной продукции. В качестве такой базы могут выступать:

- отработанные человеко-часы;

- начисленная зарплата основ. произв. рабочих;

- машино-часы;

- почасовые тарифные ставки;

- объем произведенной продукции и др.

Избранная база распределения подлежит закреплению в учетной политике.

Важно!

Организации самостоятельно определяют метод распределения косвенных трат, закрепляют ее в учетной политике. Избранный метод не должен противоречить нормам ПБУ 10/99 (Приказ Минфина РФ № 33н от 06.05.1999).

Применяемый способ распределения ОПР должен быть простым, не трудоемким и указывать на максимально приближенный результат распределения по отношению к фактическим тратам по соответствующему виду продукции. Экономисты считают наиболее обоснованными распределение пропорционально основ. зарплате и с использованием норматив. ставок. Посему именно их рассмотрим далее предметно.

Распределение пропорционально количеству выпущенной продукции

Более подходит для пищевых, металлургических предприятий. Базой распределения является количество произведенной продукции (кг, метры, шт., проч.). Способ не применяют для продукции, у которой нет единой основы измерения количества. Избранная продукция должна иметь одинаковую себестоимость и продажную цену.

Пропорционально сумме прямых затрат

Распределение трат производится пропорционально стоимости основ. материалов и основ. зарплаты произв. рабочих, потребленных на продукт. Т. е. пропорционально тратам, сопряженным с изготовлением тех либо иных видов продукции, которые включают напрямую в себестоимость товаров.

Пропорционально затратам по переделу

Расходы по переделу — это цеховые траты на переработку основ. материалов и сырья в готовую продукцию. Данные траты определяют по каждому переделу (т. е. этапу переработки), распределяя их путем расчета на виды произв. продукции на этом же этапе. Этот способ распределения присущ по большей части химическим предприятиям.

По заранее установленным цеховым ставкам

Цеховую ставку рассчитывают (устанавливают) отдельно для каждого цеха с выбором своей базы распределения. Расчет ведется путем деления ОПР цеха на величину базы распределения.

По общей ставке траты на каждый цех списывают по мере поступления соответствующих данных. Но только тогда, когда показатели работы по цехам существенно не различаются.

Пропорционально отработанным станко-часам

Этот способ применяют обычно тогда, когда основным фактором произ-ва является оборудование. Проработанное станками время — доминирующий фактор, влияющий на размер косвенных трат. Чем больше отработали станки, тем выше доля трат по использованию, содержанию оборудования в составе косвенных трат. Именно они формируют распределяемые траты.

Пропорционально израсходованным материалам

В рассматриваемом случае за базу можно принимать стоимость основ. материалов (ОМ). Используют при этом ставки по распределению накладных затрат (ОПР) в процентном отношении от стоимости использованных ОМ.

В общем случае израсходованное по факту сырье и материалы распределяют по видам продукции пропорционально расходу их согласно норме.

Пропорционально основной заработной плате

Последовательность действий:

- Определение сумм зарплаты произв. рабочих на основании учетной документации (за вычетом доплат, предусмотренных сдельно-премиальной формой оплаты труда).

- Определение доли произв. трат, произведенных по факту, к выделенной сумме зарплаты произв. рабочих.

- Калькулирование суммы произв. трат (причисляемых к себестоимости товара): умножение расч. ставки на сумму зарплаты за изготовление соответствующих видов продукции.

- Калькулирование трат на един. товара: деление полученной суммы трат на число изготовленных изделий.

Пропорционально сметным или нормативным ставкам

Суть способа:

- Оборудование делят по тождественным технолог. группам с различными по содержанию затратами.

- Ведут калькулирование по статьям, выясняют норматив. величину части трат, связанной с использованием, содержанием оборудования за 1 раб. час (погруппно).

- По немеханизирован. операциям выясняют траты за 1 раб. час.

- За единицу принимают норматив. величину трат за 1 раб. час оборудования 1 группы. Применительно к ней калькулируют приведенные коэффициенты для остальных групп.

- Калькулируют часы работы оборудования погруппно по отдельным изготавливаемым изделиям и на основании технолог. документов.

- Рассчитывают сметную ставку трат по изделию. Для этого пересчитанные приведенные машино-часы по отдельно взятым изделиям умножают на норматив. траты за раб. час (ко группе, взятой за 1).

НК РФ

В ст. 271-273 гл. 25 для субъектов, выплачивающих налог на прибыль, предусматривается два варианта определения доходов и затрат:

- Метод начисления. Он считается универсальным и может использоваться во всех случаях.

- Кассовый метод. Этот вариант в некоторых случаях удобен, но имеет свои ограничения.

По ст. 318, п. 1 НК, плательщики, использующие метод начисления, обязаны разделить расходы на косвенные и прямые. Это обусловлено различными условиями признания их в налоговой отчетности. Рассмотрим далее подробнее, что собой представляют косвенные расходы, что к ним относится.

Итоги

Перечень косвенных расходов в УП — элемент, необходимый в первую очередь для самой компании. Наличие такого «расходного» списка в УП позволяет правильно сформировать себестоимость продукции, рассчитать налоги, а также защитить свои расходы перед налоговиками во время проверок и иметь весомый аргумент в случае судебного разбирательства.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Отсутствие прибыли

Если за отчетный период не было получено доходов, то предприятие может признать исключительно косвенные расходы. Прямые затраты, включенные в остатки нереализованной продукции, использовать в расчетах на прибыль нельзя. Если компания ничего не продала, то, соответственно, у нее нет прямых издержек. Что касается косвенных расходов, то к полученной выручке они не привязаны и не могут учитываться в текущем периоде. Вместе с этим, если конкретная затрата не приносит прямого дохода, это не означает, что она необоснована. Достаточно того, чтобы она была необходима для осуществления деятельности, итогом которой станет полученная прибыль. Косвенные расходы, таким образом, можно учитывать в уменьшение базы налогообложения и тогда, когда выручка еще не поступила. Имеется в виду доход в текущем периоде.