Код бюджетной классификации – КБК

КБК – это код определенной статьи бюджета, доходной или расходной. Поскольку налоговые расчеты идут именно с бюджетом (Федеральным казначейством), а не с ФНС, то КБК в налоговых документах нужно указывать везде, где это требуется и указывать правильно. Иначе ваш налог или возврат из бюджета не попадет сразу куда нужно, а будет «висеть» где-то в системе, пока будете доказывать по всем инстанциям, что на самом деле его платили (или должны получить).

Для сдающих декларацию 3-НДФЛ за 2021 год обычных граждан достаточно знать всего два КБК:

- «Доходный» КБК – идентифицирует доходную статью бюджета, куда попадает уплаченный НДФЛ: 18210102030011000110 (укажите этот код в строке 020 Раздела 2 декларации 3-НДФЛ, если должны заплатить в бюджет налог по декларации);

- «Расходный» КБК – идентифицирует, из какой статьи бюджета надо брать средства на возврат налога: 18210102010011000110 (укажите этот код в строке 020 Раздела 2, если налог вам должны вернуть. Не забудьте указать его же и в заявлении на возврат, когда будете подавать такое заявление.

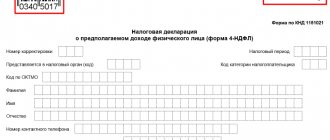

В каких случаях требуется

Показатель применяется во многих налоговых отчетах и бухгалтерских документах, поскольку является единым на территории России. Но конкретно физлица чаще всего встречаются с ним в 3-НДФЛ, например, при подаче заявления на вычет или в случае необходимости уплаты налога, где необходимо указывать ОКТМО.

На каких листах он записывается:

- раздел 2 – в качестве платежного реквизита инспекции для уплаты или возврата НДФЛ;

- приложение 1 – в качестве реквизита работодателя.

Каждому юрлицу и ИП он присваивается в момент регистрации и внесения в ЕГРЮЛ либо ЕГРИП. Как правило, информацию о назначенном ОКТМО субъект узнает из Росстата, поскольку именно это ведомство активно работает с этим классификатором.

Рекомендуем дополнительно прочитать: Образец заполнения 3-НДФЛ при продаже автомобиля менее и более 3 лет

Код ОКТМО в 3-НДФЛ

Для корректного проведения платежей налоговикам и Казначейству необходимо знать не только какую статью бюджета задействовать, но и откуда пришли средства на эту статью. Каждое муниципальное образование в РФ имеет свой уникальный код. Справочник таких кодов и территорий – это Общероссийский классификатор территорий муниципальных образований (ОКТМО).

ПРИМЕР

Указание в платеже в бюджет КБК 18210102030011000110 и ОКТМО 46704000 показывает, что уплатили в бюджет НДФЛ в г. Балашихе Московской области.

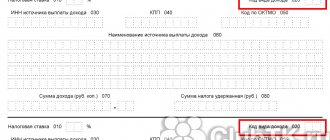

Как и в случае с КБК, есть разница при указании ОКТМО при уплате НДФЛ и при возврате этого налога из бюджета.

| СИТУАЦИЯ | РЕШЕНИЕ |

| Уплата налога в бюджет | В декларации (стр. 030 Раздела 1) нужно проставить код «своей» территории, на которой плательщик проживает и отчитывается. Узнать этот код можно на сайте ФНС, введя свой адрес в сервисе ФИАС. |

| Возврат НДФЛ из бюджета | В строке 030 Раздела 1 нужно поставить тот ОКТМО, по которому заплатили налог, который вы собираетесь вернуть. Например, физлицо из Балашихи работает в Москве на Лефортовской набережной. Работодатель в течение года удерживал и уплачивал НДФЛ у себя в Москве и указывал ОКТМО 45375000. Гражданину, составляющему 3-НДФЛ на возврат налога, надо указать в строке 030 Раздела 1 ОКТМО работодателя – 45375000. |

Где взять код ОКТМО? Самый простой вариант – посмотреть в справке о доходах (2-НДФЛ). В ней есть отдельная графа для указания ОКТМО, с которого за вас работодателем был уплачен налог.

Если по каким-то причинам справки нет – лучше всего уточнить ОКТМО у того, кто уплачивал за вас НДФЛ в бюджет.

Как быть, если был не один источник дохода, а несколько? Например, человек работал в двух местах и у него 2 справки о доходах с разными ОКТМО? Так вот: возможно, что указать понадобиться оба, в разных блоках Раздела 1 декларации 3-НДФЛ.

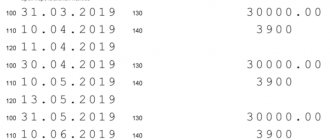

ПРИМЕР 1

Петров в 2021 году работал в ООО «Песня» по основному месту работы и в ООО «Баян» по совместительству. У ООО «Песня» ОКТМО 46111000, у ООО «Баян» ОКТМО 46222000. Петров получил за 2021 год 500 000 руб. от ООО «Песня» и 300 000 руб. от ООО «Баян».

Петров претендует на имущественный вычет при покупке квартиры – 2 000 000 руб. Все 800 000 руб., заработанные в 2021 году, подпадают под этот вычет.

НДФЛ к возврату всего:

800 000 × 13% = 104 000 руб.

В том числе:

- по ООО «Песня» (ОКТМО 46111000): 65 000 руб.;

- по ООО «Баян» (ОКТМО 46222000): 39 000 руб.

Как будет выглядеть Раздел 1 декларации Петрова, показано ниже.

В заключение отметим, что каких-либо жестких правил, в каком порядке ставить разные ОКТМО в декларацию на возврат НДФЛ, нет. Начинать можно с любого, который больше нравится.

Если допустимая сумма вычета меньше, чем полученные за год доходы, и из-за этого образовались «лишние» ОКТМО, – можно их не указывать.

ПРИМЕР 2

Петров хочет получить вычет за лечение. Лечение не дорогостоящее, поэтому налоговый вычет ограничен суммой 120 000 руб. за год. НДФЛ к возврату с таким вычетом: 15 600 руб. То есть, его «хватает» на возврат с одного ОКТМО.

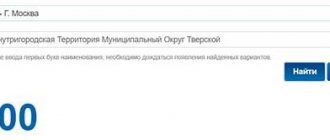

Узнать ОКАТО, ОКТМО

Как найти ОКТМО, ОКАТО или почтовый индекс по адресу? Наш сервис легко решает эту проблему. Начните вводить адрес места жительства и выберите один из предложенных вариантов и узнайте ОКТМО, ОКАТО и почтовый индекс.

Начните вводить ваш адрес места жительства и выберите предложенный вариант из выпадающего списка

| Наименование | Значение |

| ОКТМО | |

| ОКАТО | |

| Почтовый индекс | |

| Код ИФНС |

Налоговые инспекции по регионам РФ Агинский Бурятский округАлтайский крайАмурская областьАрхангельская областьАстраханская областьБелгородская областьБрянская областьВладимирская областьВолгоградская областьВологодская областьВоронежская областьГород МоскваГород Санкт-ПетербургГород СевастопольЕврейская автономная область (Еврейская ОА)Забайкальский край (Читинская область)Ивановская областьИркутская областьКабардино-Балкарская Республика (Кабардино-Балкария)Калининградская областьКалужская областьКамчатский крайКарачаево-Черкесская Республика (Карачаево-Черкессия)Кемеровская областьКировская областьКостромская областьКраснодарский крайКрасноярский крайКурганская областьКурская область

Ленинградская областьЛипецкая областьМагаданская областьМосковская областьМурманская областьНенецкий автономный округ (Ненецкий АО)Нижегородская областьНовгородская областьНовосибирская областьОмская областьОренбургская областьОрловская областьПензенская областьПермский крайПриморский крайПсковская областьРеспублика АдыгеяРеспублика АлтайРеспублика БашкортостанРеспублика БурятияРеспублика ДагестанРеспублика ИнгушетияРеспублика КалмыкияРеспублика КарелияРеспублика КомиРеспублика КрымРеспублика Марий ЭлРеспублика МордовияРеспублика Саха (Якутия)Республика Северная Осетия-Алания

Республика ТатарстанРеспублика ТываРеспублика ХакасияРостовская областьРязанская областьСамарская областьСаратовская областьСахалинская областьСвердловская областьСмоленская областьСтавропольский крайТамбовская областьТверская областьТомская областьТульская областьТюменская областьУдмуртская Республика (Удмуртия)Ульяновская областьУсть-Ордынский Бурятский округХабаровский крайХанты-Мансийский автономный округ — Югра (Ханты-Мансийский АО — Югра)Челябинская областьЧеченская Республика (Чечня)Чувашская Республика (Чувашия)Чукотский автономный округ (Чукотский АО)Ямало-Ненецкий автономный округ (Ямало-Ненецкий АО)Ярославская область

Принцип формирования

Для классификации применяются следующие разделения:

- Городской округ с внутригородским разделением;

- Городской округ;

- Муниципальный, внутригородской район;

- Сельское поселение;

- По территориям между населенными пунктами.

Применяется трехступенчатая структура классификации:

- МО и для субъектов, входящих в их состав.

- Районы, Городской округ с внутригородским делением, отдельные ГО, Внутригородские МО у федеральных городов.

- Городские и сельские поселения, районы внутри городской территории, территории, находящиеся между населенными пунктами.

Формирование кода по цифрам производится следующим образом:

- 1–2 – означают Код субъекта Федерации;

- 3–5 – населенный пункт федерального подчинения, городской округ;

- 6–8 – городское, сельское поселение, территория между населенными пунктами;

- 9-11 – населенные пункты внутри крупного МО.

Для уменьшения ошибок при вводе идентификатора в базу данных в АС в структуре кода присутствует система контрольных чисел.

Пример формирования:

| ОКТМО | |

| МО Белгородской области | 14000000 |

| Муниципальные районы этой же области | 14600000 |

| Муниципальный район, Алексеевский район г. Алексеевка | 14605101 |

| Сельское поселение муниципального района Алексеевский район и г. Алексеевка село Алейниково | 14605404 |

При заполнении декларации, после заполнения 8-значного кода в остальных графах ставятся прочерки. (Ставить 0 неправильно).

Если декларация заполняется физическим лицом, должен быть введен код места нахождения работодателя.

Структура КБК

Итак, КБК состоит из 20 символов. Структуру показателя удобнее посмотреть в таблице.

| Символы по порядку | Пояснение | Пример |

| 1,2,3 | Указывают на орган, распоряжающийся бюджетными средствами | 182 – налоговая служба, 392 – ПФ РФ, 393 – ФСС |

| 4,5,6 | Вид уплачиваемого взноса | 101 – налог на прибыль, 102 – страхвзосы на пенсионное страхование. |

| 7,8 | Уровень бюджета, для которого предназначены средства | 01 – федеральный уровень. 02 – местный |

| 9,10,11 | Подстатья доходов | Определяется классификатором; для НДФЛ, например, 010. |

| 12,13 | Элемент доходов | Также определяется классификатором. Для НДФЛ – 01 |

| 14,15,16,17 | Вид платежа | 1000 – взнос или недоимка по налогу, 3000 – штраф, 2100 – пенни и т.д. |

| 18,19,20 | Вид дохода | 110 – налоговое поступление, 160 – страхвзносы по соцстрахованию. |

Пример. КБК для уплаты налога на имущество (которое не является частью Единой системы газоснабжения) выглядит так: 182 1 0600 110.

Цифровые разряды в этом длинном номере обозначают следующее:

- 182 – этот блок говорит о том, что распорядителем средств является ФНС.

- 106 – цифры указывают на конкретный налог – налог на имущество.

- 02 – адрес поступления средств – местный бюджет.

- 010 – номер подстатьи налога на имущество.

- 02 – код элемента дохода по этому налогу.

- 1000 – символы говорят о виде платежа – это именно налог, а не штраф или пени, например.

- 110 – цифры указывают на вид бюджетного дохода: это налоговое поступление, а не взнос по соцстрахованию.

Итоги

Статистический код ОКТМО является одним из важных показателей любой налоговой декларации. В отчете 3-НДФЛ он указывает на адрес регистрации физического лица, сдающего отчет. Неверное отражение этого кода в декларации может привести к тому, что налоговый орган потребует пояснений.

Источники:

- Приказ Росстандарта от 14.06.2013 № 159‑ст

- Приказ ФНС от 07.10.2019 № ММВ-7-11/[email protected]

- Приказ ФНС от 08.07.2019 № ММВ-7-19/[email protected]

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Что делать, если указал неверный код и как не допустить эту проблему?

Начнем с того, что для предупреждения заминок с корректировками нужно просто учитывать, какой ОКТМО нужно указывать в 3-НДФЛ на вычет, а какой — не нужно.

Первое — при заполнении графы, если в вашем муниципалитете всего 8 цифр ОКТМО, не нужно заполнять оставшиеся три пустых поля нулями — необходимо проставить дефисы. Если же указать нули, система выдаст ошибку, т.к. не сможет правильно прочесть комбинацию цифр.

Второе — не перепутайте ОКТМО с ОКАТО. Это не только похожие по написанию аббревиатуры, но еще и похожие по самой комбинации цифр и их сути. ОКАТО — то же, что ОКТМО, только устаревшая форма шифра (использовалась до 2014-го года). На данный момент современная версия шифра полностью заменила старую, ОКАТО требуется в основном лишь при уточнении совершенных в прошлом платежей.

Третье — перед отправкой НДФЛ обязательно нужно проверить шифр, чтобы убедиться в отсутствии ошибок и опечаток. Осуществить проверку можно через указанные в настоящей статье сервисы.

Что делать при неверно указанном коде? Ирония ситуации в том, что ничего делать не придется, если декларация уже отправлена. Налоговики не производят возврат с припиской переоформить 3-НДФЛ — вместо этого ФНС самостоятельно меняет значение в графе 030.

Однако, не стоит этим пользоваться: налоговики устали исправлять чужие ошибки, не беря за это деньги, а потому через депутатов вынесен на рассмотрение законопроект № 445467-7. Согласно его содержанию, за совершение ошибки в графе 030 полагается штраф. Законопроект пока еще не принят, но сам факт его появления уже является «тревожным звоночком».

Как узнать КБК организации по ОКТМО и иным реквизитам

Сразу разочаруем вас – код бюджетной классификации никак не связан с ИНН получателя платежа и прочими его реквизитами. Поскольку прямой зависимости нет, найти КБК по этим данным невозможно даже на сайте налоговой службы. Зато на нем можно посмотреть подробный справочник КБК для текущего года, а также для прошлых лет. ФНС регулярно обновляет данные, так что вероятность ошибки или неактуальной информации на их сервисе сведена к минимуму. Что касается других сайтов, предлагающих перечень актуальных КБК, в достоверности их данных легко усомниться.

Если же вы наткнетесь на сервис, предлагающий вам узнать код бюджетной классификации по ИНН или другим реквизитам фирмы, верить ему не стоит. Скорее всего, его создатели просто хотят заработать деньги нечестным путем. Предоставить искомую информацию они вам в любом случае не сумеют.

Где он используется

Код из классификатора муниципальных образований присваивается каждому вновь зарегистрированному юридическому образованию или индивидуальному предпринимателю.

Реквизиты ИП — что в них входит, где их можно узнать

Необходимость использования индивидуальными предпринимателям и юридическими лицами кода ОКТМО вызвана контролем государства в этой сфере. Код ОКТМО использует Федеральная служба государственной статистики (Росстат). Орган власти, получая кодированную информацию от организаций и предпринимателей, систематизирует и обрабатывает информацию в последующем ее использовании.

По коду ОКТМО Росстат быстро и легко узнает, к какому муниципальному делению относится та или иная организация или индивидуальный предприниматель. Именно по этой причине каждое лицо, зарегистрированное в качестве предпринимателя, должно знать свой код и проставлять его при заполнении деклараций и различной отчетности, при оплате налогов и иных платежей в бюджет.

Новый классификатор используется при заполнении следующих документов:

- декларация упрощенной системы налогообложения;

- декларация налога на добавочную стоимость;

- декларация единого налога на вмененный доход;

- декларация по акцизам;

- 2-НДФЛ;

- 3-НДФЛ;

- 4-НДФЛ и т. д.

Обратите внимание! Код ОКТМО также применяется при уплате следующих видов налогов: транспортного, земельного, на добычу полезных ископаемых и др. Вписывается в документы при оплате штрафов, пеней. Используется при заполнении бухгалтерской отчетности и некоторых других документов.

Ранее, при использовании кодов классификатора ОКАТО, в свободные места, например, если не было необходимости вписывать обозначение населенного пункта в МО, при заполнении документации ставились нули. В настоящее время, с переходом на новый код, пустые места заполняются прочерками. Такое изменение не вносит путаницы при использовании нового кода.