Расчет зарплаты это просто!

Автоматизированный расчет зарплаты, НДФЛ и взносов в несколько кликов. Сервис сам сформирует отчеты по сотрудникам. Экономьте свое время.

Попробовать бесплатно

6-НДФЛ считается простым квартальным отчетом — включает только два раздела. Однако разнообразие ситуаций, в которых налоговые агенты удерживают и перечисляют налоги, порождает вопросы по заполнению отчета. Остановимся на одном из них: «Как отображается зарплата в 6-НДФЛ исходя из порядка выплаты?» Вопрос многогранный, поэтому обо всем по порядку.

Что делать, если сотруднику переплатили зарплату — пошаговая инструкция на 2021

Бухгалтер широкого профиля с 15-летним опытом. Сейчас уже на пенсии, чтобы не закиснуть изучаю, что изменилось в отрасли, собираю интересные мне материалы.

Надеюсь, они будут полезны и вам в вашей работе — пока экономика работает, без бухгалтерии не обойтись.

Бывают ситуации, когда при получении зарплаты (особенно если это происходит не через кассу, а на банковскую карту) сотрудник видит огромную переплату, и сразу появляется множество вопросов по этому поводу. Конечно, получить больше, чем положено, это всегда приятно, но чаще всего такие случаи являются технической ошибкой, поэтому переплаченные средства приходится возвращать организации. Следует помнить, что при возникновении такой ошибки, вся сумма переплаченной зарплаты принадлежит компании, поэтому любые попытки скрыть это могут привести к увольнению работника по тяжёлой статье.

Оглавление Взыскать с сотрудника излишне выплаченную зарплату можно, если:

- излишняя выплата произошла в результате счетной ошибки. При этом под счетной ошибкой понимается арифметическая ошибка, то есть ошибка, допущенная при арифметических подсчетах (письмо Роструда от 1 октября 2012 г. № 1286-6-1, определение Верховного суда РФ от 20 января 2012 г. № 59-В11-17);

- доказана вина сотрудника в невыполнении норм труда или в простое (эти обстоятельства должны быть установлены комиссией по трудовым спорам или судом);

- ошибка была вызвана неправомерными действиями самого сотрудника.

Переплата пособия: что делать бухгалтеру

Иногда вследствие различных ситуаций бухгалтер может сделать ошибочную переплату денежных средств работнику. Даже переплата заработной платы или отпускных – ужасно неприятная ситуация, а уж переплата пособий за счет фонда социального страхования – бухгалтеру такое даже представить страшно. Так что же должен знать бухгалтер, чтобы выйти из этой ситуации?

Для начала надо разобраться, имеет ли право работодатель удержать эту переплаченную сумму, всю сумму или ее часть и в каких ситуациях.

В ст. 137 ТК РФ четко описываются ситуации, когда работодатель имеет право своим решением удержать суммы из заработной платы работника:

1) если работник получил аванс и уволился, не отработав его;

2) если работник получил денежные суммы, выданные под отчет или в качестве подъемных при переезде к месту работы в другую местность, или другие аналогичные суммы, но при этом не израсходовал их полностью (то есть авансовый отчет утвержден на сумму меньшую, чем было выдано) и не вернул в кассу предприятия;

3) если бухгалтер допустил переплату по заработной плате работника вследствие счетной ошибки;

4) если доказана вина работника в невыполнении трудовых норм или простое;

5) если работник взял отпуск авансом, а потом уволился по собственному желанию, не отработав период, за который взял отпуск.

ВАЖНО В РАБОТЕ

Суммы пособий по временной нетрудоспособности, по беременности и родам, ежемесячного пособия по уходу за ребенком, излишне выплаченные застрахованному лицу, не могут быть с него взысканы, за исключением случаев счетной ошибки и недобросовестности со стороны получателя (представление документов с заведомо неверными сведениями, в том числе справки (справок) о сумме заработка, из которого исчисляются указанные пособия, сокрытие данных, влияющих на получение пособия и его размер, другие случаи).

Итак, как видим, ТК РФ не регламентирует переплату пособия за счет ФСС. Тогда обратимся к Федеральному закону от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» (далее – Федеральный закон № 255-ФЗ).

Согласно п. 4 ст. 15 Федерального закона № 255-ФЗ переплата по таким видам пособия за счет ФСС, как по больничному листу, декретные или пособия по уходу за ребенком, удерживается из дохода работника в следующих случаях:

- счетная ошибка бухгалтера;

- переплата пособия вследствие вины работника – получателя пособия, то есть данный работник представил неверные документы (справки о сумме заработка или другие справки, необходимые для получения пособия (например, с работы мужа, жены)) или скрыл от работодателя какие-то другие необходимые сведения для исчисления пособия.

В таких случаях закон разрешает удержать переплаченные суммы как при следующей выплате социального пособия, так и при выплате такому работнику заработной платы.

Производить удержания в счет погашения переплаты можно из расчета не более 20% от дохода за минусом НДФЛ (пособия, зарплаты или других денежных доходов) данного работника, при этом сумма всех удержаний из его дохода (НДФЛ, алиментов, переплаты и других удержаний) согласно ст. 138 ТК РФ не должна превышать 50% от начисленного дохода.

Если работник, в случае окончания срока получения пособия (например, по уходу за ребенком) или увольнения, больше не будет получать пособия или зарплаты у данного работодателя, то оставшуюся сумму переплаты работодатель может получить после решения суда.

Если же работодатель в нарушение п. 4 ст. 15 Федерального закона № 255-ФЗ удержит переплату пособия, образовавшуюся по другим основаниям, а работник обратится с жалобой, то и должностное лицо, и организация будут оштрафованы по ст. 5.27 КоАП РФ.

Алгоритм действий бухгалтера

Переплату может обнаружить как сам бухгалтер, так и проверяющие из ФСС. В принципе, если ошибка обнаружится уже в ходе проверки ФСС, то алгоритм будет практически такой же, просто добавятся штрафы от ФСС (в соответствии с п. 1 ст. 47 Федерального закона от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» (далее – Федеральный закон № 212-ФЗ) в размере 20% от неуплаченных сумм) и размер пени может быть выше, так как период будет больше.

Когда обнаружится переплата, надо сначала определиться, является ли переплата следствием счетной ошибки.

Верховный суд (далее — ВС) РФ в своем Определении от 20.01.2012 № 59-В11-17 указал, что счетной ошибкой является:

- именно ошибка, возникшая при совершении арифметических подсчетов бухгалтера, начисляющего выплаты пособия (ошибка при складывании дохода за расчетный период для подсчета пособия, например), так как бухгалтер – тоже человек, а людям свойственно ошибаться;

- произошел сбой компьютерной программы для ведения бухгалтерии;

- сюда же входят опечатки при вводе данных в программу (при введении арифметического результата для подсчета пособия в программу механически была набрана лишняя цифра), описки и т. д.

Если же переплата возникла в ходе нижеперечисленных факторов, то такая ошибка считается несчетной:

1. Неправильного толкования законодательных норм расчета пособия:

1.1. Неправильно определен размер пособия вследствие неправильного подсчета стажа.

1.2. Неправильные суммы были взяты для расчета.

1.3. Произошла оплата больничного листа за отработанный день сотруднику, который обратился за медицинской помощью уже после окончания рабочего дня.

1.4. Вместо оплаты пособия из расчета МРОТ был произведен расчет пособия в полном размере за дни нарушения лечебного режима, например.

1.5. Сотрудница ушла в новый отпуск по беременности и родам, не прервав отпуск по уходу за ребенком до 1,5 лет.

1.6. Было выплачено пособие за счет ФСС за первые три дня больничного листа.

2. Пособие было выплачено в полном объеме дважды или получено однофамильцем человека, которому это пособие полагалось.

3. Была произведена ошибка в установлении зарплаты сотруднику при неправильном толковании внутренних (локальных) актов организации (была ошибочно выплачена премия или надбавка к зарплате в расчетном для пособия периоде).

ВАЖНО В РАБОТЕ

Не подлежат возврату в качестве неосновательного обогащения заработная плата и приравненные к ней платежи, пенсии, пособия, стипендии, возмещение вреда, причиненного жизни или здоровью, алименты и иные денежные суммы, предоставленные гражданину в качестве средства к существованию, при отсутствии недобросовестности с его стороны и счетной ошибки.

Итак, бухгалтер, обнаружив переплату пособия, начинает действовать в следующем порядке.

| № | Действие | Примечание |

| 1 | Составление бухгалтерской справки | В данной записке надо указать, когда и кому было переплачено пособие, вследствие какой ошибки произошла переплата пособия, должна быть указана сумма переплаты |

| 2 | Служебная записка от бухгалтера руководителю | Бухгалтер не имеет права самостоятельно решить вопрос об удержании, он обязан об ошибке доложить руководству |

| 3 | Уведомление сотрудника, если переплата произошла вследствие счетной ошибки или по вине сотрудника | Даже в разрешенных законодательством для удержания переплаты пособия ситуациях все равно следует уведомить сотрудника о предстоящем удержании переплаты и ее размере. Также в данном уведомлении надо предложить варианты погашения задолженности:

Кроме того, следует уведомить работника, будет ли удержание однократным, или погашать переплату пособия придется несколько месяцев из расчета не более 20% от заработка. Желательно даже в этих случаях получить письменное согласие работника на удержание (сделать отметку на уведомлении) |

| 4 | Уведомление сотрудника, если переплата произошла вследствие несчетной ошибки | Даже в таком случае есть возможность погасить переплату пособия, если сотрудник согласится добровольно ее погасить (обычно, чтобы не портить отношения с руководством, сотрудники соглашаются на добровольное погашение). В таком случае письменное согласие сотрудника должно быть обязательно (можно сделать и на уведомлении), также в этом согласии должно быть прописано:

При этом сотрудник, согласно письму Роструда от 16.09.2012 № ПР/7156-6-1, имеет право, написав заявление, удержания переплаты погашать в размере большем, чем 20%, так как данный случай не регламентируется ст. 138 ТК РФ |

| 5 | Приказ руководства | На основании бухгалтерской справки, служебной записки и полученного согласия работника издается приказ, где указывается, как будет погашаться сумма переплаты. Если же работник отказался возмещать переплату (если это несчетная ошибка), то в приказе должно быть прописано, за счет каких источников произойдет возмещение социального пособия. Здесь есть два варианта:

|

Порядок исправления ошибок

На основании полученного приказа руководства бухгалтер делает исправительные проводки в бухгалтерском учете на дату приказа.

| № | Ситуация | Дебет счетов | Кредит счетов | Содержание проводки |

| 1 | Были ошибочно оплачены первые три дня листка по временной нетрудоспособности за счет ФСС (в данном случае работник практически ничего не теряет, так как фактически суммы удержанного пособия за счет ФСС и начисленного пособия за счет работодателя будут совпадать) | 69.1 | 70 | Сторнируется переплата пособия |

| 20, 26, 44 | 70 | Начисление пособия за 3 первых дня за счет работодателя (в дебет счетов отнесения зарплаты на издержки производства) | ||

| 70 | 68.1 | Перерасчет НДФЛ при необходимости | ||

| 91.2 | 69.1 | Начислены пени в ФСС согласно п. 6 ст. 25 Федерального закона № 212-ФЗ из расчета 1/300 ставки рефинансирования с суммы переплаченного пособия за каждый день просрочки (так как оплата первых трех дней пособия за счет работодателя не облагается страховыми взносами, а равно и оплата пособия за счет средств ФСС, то доначислений по ПФР, ФОМС и ФСС делать не надо) | ||

| 69.1 | 51 | Перечислены переплаченное пособие и пени с недоимки | ||

| 70 | 68.1 | Перерасчет НДФЛ при необходимости | ||

| 2 | Были переплачены декретные или пособия по уходу за ребенком, единовременные пособия, так как данные пособия не облагаются НДФЛ, то его корректировать не надо | 69.1 | 70 | Сторнируется переплата пособия |

| 73 | 70 | Сумма пособия, подлежащая удержанию по приказу | ||

| 50 | 73 | Возврат в кассу работником переплаченного пособия | ||

| 70 | 73 | Или произведены удержания переплаты из заработной платы | ||

| 91.2 | 73 | Списана переплата за счет чистой прибыли, если приказом руководителя принято такое решение | ||

| 91.2 | 69.1 | Начислены пени с переплаченного пособия ФСС согласно п. 6 ст. 25 Федерального закона № 212-ФЗ | ||

| 69.1 | 51 | Перечислено переплаченное пособие и пени с недоимки | ||

| 3 | Переплачено пособие по временной нетрудоспособности по причине завышенной зарплаты (как вследствие счетной ошибки, так и вследствие неправильного расчетного периода). Так как из социальных пособий только пособие по временной нетрудоспособности облагается НДФЛ, то при получении согласия на удержание переплаты (в данном уведомлении укажите, что произошла переплата по НДФЛ) возьмите с сотрудника заявление на возврат данного налога согласно п. 1 ст. 231 НК РФ | 20, 26, 44 | 70 | Сторнируется пособие за 3 первых дня за счет работодателя (если оно было начислено) |

| 69.1 | 70 | Сторнируется переплата пособия | ||

| 70 | 68.1 | Перерасчет НДФЛ с суммы переплаченного больничного листа. Перечислять или выплачивать работнику эту сумму НДФЛ не надо, просто сумма налога уменьшит сумму переплаты к удержанию. Так как в месяце возврата переплаты и НДФЛ бухгалтер просто уменьшит сумму дохода и налога с нее по данному работнику, то никаких дополнительных корректировок в налоговой карточке и соответственно в справке 2-НДФЛ делать не надо | ||

| 73 | 70 | Сумма пособия, подлежащая удержанию по приказу | ||

| 91.2 | 69.1 | Согласно п. 6 ст. 25 Федерального закона № 212-ФЗ начислены пени в ФСС с суммы переплаченного пособия за каждый день просрочки | ||

| 69.1 | 51 | Перечислены переплаченное пособие и пени с недоимки | ||

| 73 | 70 | Сумма пособия, подлежащая удержанию по приказу | ||

| 50 | 73 | Возврат в кассу работником переплаченного пособия | ||

| 70 | 73 | Или произведены удержания переплаты из заработной платы | ||

| 91.2 | 73 | Списана переплата за счет чистой прибыли, если приказом руководителя принято такое решение |

Пример 1.

Начальник отдела продаж ООО «Ланит» С. Н. Каминская сдала в бухгалтерию в конце января 2021 г. два листка по временной нетрудоспособности:

- с 12.01.2016 по 20.01.2016 – по уходу за больным ребенком (3 г. 10 мес.) – амбулаторно;

- с 21.01.2016 по 27.01.2016 – заболевание.

Расчетный период – 2014–2015 гг. – 730 календарных дней.

Заработная плата за этот период – 600 000 (2014 г.) + 600 000 (2015 г.) = 1 200 000,00 руб., что меньше максимума за этот период – 624 000 (2014 г.) + 670 000 (2015 г.) = 1 294 000,00 руб.

Страховой стаж С. Н. Каминской по состоянию на 12.01.2016 составил 15 лет 4 мес., поэтому ей следует оплачивать пособия по временной нетрудоспособности из расчета 100% от среднемесячной зарплаты.

При расчете данных больничных листов бухгалтер не обратил внимания на то, что 2-й лист временной нетрудоспособности выдан самой С. Н. Каминской – по ее заболеванию, а значит первые 3 дня больничного листа должны быть оплачены за счет ООО «Ланит».

Итак, рассмотрим, какие проводки сделал бухгалтер первоначально и какие исправления он внес потом.

| № | Содержание проводки | Дебет | Кредит | Сумма, руб. |

| Проводки, сделанные бухгалтером в январе 2016 года | ||||

| 1 | Начислено пособие по уходу за больным ребенком за период с 12.01.2016 по 20.01.2016: (1 200 000,00 руб. : 730 дн. x 9 дн. = 14 794,52 руб.) | 69.1 | 70 | 14 794,52 |

| 2 | Начислено пособие по временной нетрудоспособности за период с 21.01.2016 по 27.01.2016: (1 200 000,00 руб. : 730 дн. x 7 дн. = 11 506,85 руб.) | 69.1 | 70 | 11 506,85 |

| 3 | Удержан НДФЛ с общей суммы пособия – 26 301,37 руб. (14 794,52 руб. + 11 506,85 руб.) с учетом стандартного вычета 1400 (имеется 1 ребенок) = (26 301,37 руб. – 1 400,00 руб.) x 13% = 3237 руб. | 70 | 68.1 | 3237,00 |

| 4 | 10.02.2016 – выдано из кассы пособие (26 301,37 руб. – 3237 руб.) = 23 064,37 руб. | 70 | 50 | 23 064,37 |

| При начислении зарплаты за февраль 2021 года бухгалтер обнаружил свою ошибку, сделал расчет в бухгалтерской справке, но поскольку сумма начисленного пособия за счет работодателя совпадает с удержанной суммой пособия за счет ФСС, то согласия работника на проведение данной операции не требуется. Кроме того, не возникает переплаты по НДФЛ. Там же в справке бухгалтер рассчитал сумму пени в ФСС и 28.02.2016 перечислил сумму удержанного пособия и начисленных пени в ФСС. После этого сделал корректирующие проводки за январь, но данные проводки проведены 28.02.2016. | ||||

| 1 | Итак, сначала сторнируем оплату за 3 дня листка нетрудоспособности за период с 21.01.2016 по 23.01.2016: (1 200 000,00 руб. : 730 дн. x 3 дн. = 4931,51 руб.) | 69.1 | 70 | 4931,51 |

| 2 | Начислена оплата за 3 дня листка нетрудоспособности за счет работодателя за период с 21.01.2016 по 23.01.2016: (1 200 000,00 руб. : 730 дн. x 3 дн. = 4931,51 руб.) | 44 | 70 | 4931,51 |

| 3 | Начислены пени в ФСС за период с 16.02.2016 по 28.02.2016 (когда была перечислена сумма пособия): 4931,51 руб. x 1/300 x 11% x 13 дн. = 23,51 руб. | 91.2 | 69.1 | 23,51 |

| 4 | Перечислены пени и пособие в ФСС – 4931,51 руб. + 23,51 руб. = 4955,02 руб. | 69.1 | 51 | 4955,02 |

ПОЛЕЗНО ЗНАТЬ

При отсутствии оснований, предусмотренных частью первой ст. 243 ТК РФ, в связи с ошибочным перечислением денежных средств бухгалтер может быть привлечен к материальной ответственности в пределах своего среднего месячного заработка.

Пример 2.

Начальник отдела продаж ООО «Ланит» С. Н. Каминская сдала в бухгалтерию в конце февраля 2021 г. листок по временной нетрудоспособности:

— с 08.02.2016 по 24.02.2016 – по уходу за больным ребенком (3 г. 11 мес.) – амбулаторно.

Расчетный период и сумма дохода за этот период остались прежними, стаж увеличился на 1 месяц, но это не меняет процентную ставку оплаты больничного листа.

При расчете данного больничного листа бухгалтер не обратил внимания на отметку на листке – амбулаторно. Согласно пп. 1 п. 3 ст. 7 Федерального закона № 255-ФЗ при уходе за больным ребенком амбулаторно по стажу оплачиваются первые 10 календарных дней, а последующие – из расчета 50% от среднемесячной зарплаты.

В таблице отражены первоначальные бухгалтерские проводки и корректирующие.

| № | Содержание проводки | Дебет | Кредит | Сумма, руб. |

| Проводки, сделанные бухгалтером в феврале 2016 года | ||||

| 1 | Начислено пособие по уходу за больным ребенком за период с 08.02.2016 по 24.02.2016: (1 200 000,00 руб. : 730 дн. x 17 дн. = 27 945,21 руб.) | 69.1 | 70 | 27 945,21 |

| 2 | Удержан НДФЛ с пособия – с учетом стандартного вычета 1400 (имеется 1 ребенок) = (27 945,21 руб. – 1400,00 руб.) x 13% = 3451 руб. | 70 | 68.1 | 3451,00 |

| 3 | 10.03.2016 – выдано из кассы пособие (27 945,21 руб. – 3451 руб.) = 24 494,21 руб. | 70 | 50 | 24 494,21 |

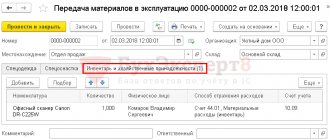

| При начислении зарплаты за март 2021 г. бухгалтер обнаружил свою ошибку, сделал расчет в бухгалтерской справке (рисунок 1), на основании данной справки была составлена служебная записка (рисунок 2). Так как данная ошибка не является счетной, то бухгалтер выписал С. Н. Каминской уведомление (рисунок 3) о переплате. Кроме того, возникла переплата по НДФЛ, и С. Н. Каминская написала заявление на возврат НДФЛ (рисунок 4). На основании служебной записки, бухгалтерской справки и уведомления С. Н. Каминской был составлен приказ (рисунок 5). Там же, в справке, бухгалтер рассчитал сумму пени в ФСС и 31.03.2016 перечислил сумму удержанного пособия и начисленных пени в ФСС. После этого сделал корректирующие проводки за февраль, но данные проводки проведены 31.03.2016. | ||||

| 1 | Итак, сначала сторнируем пособие по уходу за больным ребенком за период с 08.02.2016 по 24.02.2016: (1 200 000,00 руб. : 730 дн. x 17 дн. = 27 945,21 руб.) | 69.1 | 70 | 27 945,21 |

| 2 | Начисляем правильно пособие по уходу за больным ребенком за период с 08.02.2016 по 24.02.2016: — за период с 08.02.2016 по 17.02.2016 – 100% от среднемесячной оплаты труда (по стажу) – 1 200 000,00 руб. : 730 дн. x 10 дн. x 100% = 16 438,36 руб.; — за период с 18.02.2016 по 24.02.2016 – 50% от среднемесячной оплаты труда – 1 200 000,00 руб. : 730 дн. x 7 дн. x 50% = 5753,42 руб. Итого начислено пособия: (16 438,36 руб. + 5753,42 руб.) = 22 191,78 руб. | 69.1 | 70 | 22 191,78 |

| 3 | Отражена сумма переплаченного пособия, которая удерживается согласно приказу (27 945,21 руб. – 22 191,78 руб.) = 5753,43 руб. | 73 | 70 | 5753,43 |

| 4 | Возврат НДФЛ с пособия. Сначала рассчитаем правильный НДФЛ (22 191,78 руб. – 1400,00 руб.) x 13% = 2703 руб. Получается переплата НДФЛ (3451 руб. – 2703 руб.) = 748 руб. Эта сумма уменьшит сумму удержания из заработной платы, и фактически Каминская получит меньше на (5753,43 руб. – 748 руб.) = 5005,43 руб. | 70 | 68.1 | 748,00 |

| 5 | Удержана переплата пособия из заработной платы за март | 70 | 73 | 5753,43 |

| 3 | Начислены пени в ФСС за период с 16.03.2016 по 31.03.2016 (когда была перечислена сумма пособия): 5753,43 руб. x 1/300 x 11% x 16 дн. = 33,75 руб. | 91.2 | 69.1 | 33,75 |

| 4 | Перечислены пени и пособие в ФСС – 5753,43 руб. + 33,75 руб. = 5787,18 руб. | 69.1 | 51 | 5 787,18 |

Документальное оформление

Бухгалтер заполнил бухгалтерскую справку.

Рисунок 1.

ООО «Ланит»

30 марта 2021 года

Бухгалтерская справка

| № | Содержание операции | Бухгалтерские проводки | ||

| Проведенные фактически | Правильные | Исправительные | ||

| 1 | Начислено пособие по уходу за больным ребенком за период с 08.02.2016 по 24.02.2016 | Дебет 69.1 Кредит 70 – 27 945,21 | Дебет 69.1 Кредит 70 – 22 191,78 | Дебет 69.1 Кредит 70 – 5753,43 |

| 2 | Удержан НДФЛ с пособия | Дебет 70 Кредит 68.1 – 3451 руб. | Дебет 70 Кредит 68.1 – 2703 руб. | Дебет 70 Кредит 68.1 – 748,00 |

| 3 | Должны быть начислены пени в ФСС за период с 16.03.2016 по 31.03.2016 (когда была перечислена сумма пособия): 5753,43 руб. x 1/300 x 11% x 16 дн. = 33,75 руб. | — | Дебет 91.2 Кредит 69.1 – 33,75 руб. | Дебет 91.2 Кредит 69.1 – 33,75 руб. |

Примечание.

Переплата образовалась вследствие несоблюдения пп. 1 п. 3 ст. 7 Закона № 255-ФЗ: при уходе за больным ребенком амбулаторно по стажу оплачиваются первые 10 календарных дней, а последующие – из расчета 50% от среднемесячной зарплаты.

Бухгалтер А. М. Карасева

Гл. бухгалтер К. П. Румянцева

Потом на основании данной справки составим служебную записку (рисунок 2).

Рисунок 2.

Генеральному директору ООО «Ланит» В. Б. Ланцовой от бухгалтера А. М. Карасевой

Служебная записка.

Довожу до Вашего сведения, что при расчете пособия по временной нетрудоспособности начальнику отдела продаж ООО «Ланит» С. Н. Каминской была допущена ошибка в ее пользу.

Сумма переплаты пособия за счет ФСС составила 5753,43 руб.

Переплата по НДФЛ – 748,00 руб.

Итого сумма переплаты за минусом НДФЛ составляет 5005,43 (Пять тысяч пять рублей 43 копейки).

На больничном С. Н. Каминская находилась в период с 08.02.2016 по 24.02.2016 – по уходу за больным ребенком (3 г. 11 мес.) – амбулаторно.

Переплата образовалась вследствие несоблюдения пп. 1 п. 3 ст. 7 Закона № 255-ФЗ: при уходе за больным ребенком амбулаторно по стажу оплачиваются первые 10 календарных дней, а последующие – из расчета 50% от среднемесячной зарплаты.

Поскольку данная ошибка не является счетной, то погасить переплату пособия за счет ФСС можно только с согласия С. Н. Каминской.

Приложение: бухгалтерская справка с расчетом переплаты и пени в ФСС.

Бухгалтер А. М. Карасева

30.03.2016

Уведомление (рисунок 3) С. Н. Каминской о переплате с предложением добровольно погасить переплату.

Рисунок 3.

ООО «Ланит»

Исх. № 15

С. Н. Каминской

Уведомление

Уважаемая Светлана Николаевна!

Уведомляем Вас о том, что Вам излишне выплачена сумма пособия по временной нетрудоспособности за дни нетрудоспособности с 08.02.2016 по 24.02.2016 в размере 5753,43 (Пять тысяч семьсот пятьдесят три руб. 43 коп.).

Предлагаем Вам вернуть излишне полученную сумму пособия путем удержания из заработной платы за март 2021 г.

Гл. бухгалтер К. П. Румянцева

Согласна на удержание из зарплаты С. Н. Каминская

30 марта 2021 г.

В соответствии с п. 1 ст. 231 НК РФ С. Н. Каминская написала заявление на возврат НДФЛ (рисунок 4).

Рисунок 4.

Генеральному директору ООО «Ланит» В. Б. Ланцовой начальника отдела продаж С. Н. Каминской

Заявление

В соответствии с п. 1 ст. 231 НК РФ прошу вернуть сумму излишне удержанного налога на доходы физических лиц за февраль 2021 г.

в размере Семьсот сорок восемь рублей _________________________________________________________________________

(сумма прописью)

Возврат НДФЛ прошу вернуть в заработную плату.

«30» марта 2021 г. ___________________________ С. Н. Каминская

(подпись)

И последнее – приказ по организации о погашении переплаты (рисунок 5).

Рисунок 5.

ООО «Ланит»

Приказ об удержании из зарплаты суммы переплаты

г. Саратов

31.03.2016

Удержать из заработной платы за март 2021 г. переплаченное пособие, выплаченное С. Н. Каминской, в сумме 5005,43 (Пять тысяч пять) рублей 43 копейки.

Генеральный директор ООО «Ланит» В. Б. Ланцова

Исполнитель: бухгалтер А. М. Карасева

С приказом ознакомлена,

с основанием и суммой удержания согласна С. Н. Каминская

Бесплатная юридическая консультация онлайн

Привлечение адвокатов к правовым спорам обусловлено необходимостью полноценной защиты личных интересов граждан. Как показывает практика, граждане избегают юридической помощи с целью финансовой экономии, но на практике это связано с большими затратами.

Даже граждане, имеющие образование юриста, не всегда успевают за актуальными изменениями законодательства, поэтому целесообразно будет воспользоваться консультацией квалифицированного специалиста. Удобство заключается в том, что проводиться консультация юриста бесплатно и онлайн. Где и как получить бесплатную юридическую консультацию?

предоставляется на всей территории Российской Федерации. Воспользоваться поддержкой могут граждане, резиденты государства, а также нерезиденты страны, которые временно проживают в РФ.

Более того, консультировать заинтересованных лиц юристы могут и за пределами России, но только в рамках отечественного законодательства. Предоставляется юридическая консультация бесплатно онлайн круглосуточно, независимо от выходных и праздничных дней.

Оперативность ответа специалистов на сайте составляет до 15 минут.

Регистрироваться на интернет-портале не нужно и можно направить личное обращение анонимно.

Справочник Бухгалтера

01.02.2021 Содержание Я Neg Перечисляли НДФЛ заранее, пока есть деньги, а потом выплачивали зарплату\отпускные в течении месяца?

Внимание! Юрист онлайн дает ответы на вопросы и продолжает поддерживать клиента при наличии дальнейших трудностей. Консультации юристов можно получить следующими способами: воспользоваться службой онлайн-чата; составить форму обращения в службе обратной связи; выполнить звонок на горячую линию.

Как теперь быть?Спасибо. ЗЫ: Так сказала бухгалтер…

Neg и это тянется с 1-го квартала.

hhhh (0) никак не показывайте, там вообще нет такого поля. непонятен вопрос. Йохохо что то было про то, что уплата заранее не считается уплатой ндфл, просто зря кидали деньги, т.е. по закону у вас долг. а) Сходить в налоговую, покаяться, взять справку о состоянии расчетов. б) погасить нарастающим на какую нибудь дату и начать платить нормально.

Врятли докопаются. pavlika ФНС скажет вам спасибо за ошибочный платеж — авансовых платежей по НДФЛ быть не может.

CepeLLlka Смотрел в каком-то вебинаре, что если перечислить НДФЛ заранее, то ФНС его не примет. нужно будет писать письмо об ошибочно перечисленных средствах. pavlika https://www.nalog.ru/rn77/service/complaint_decision/6092021/ pavlika Инспекторы наказывают компании за досрочное перечисление НДФЛ Документ: решение ФНС России от 05.05.16 № СА-4-9/[email protected] по жалобе компанииПоследствия: налоговики будут чаще начислять пени и штрафы по НДФЛДосрочно уплаченный НДФЛ не является налогом, так как организация перечислила его неправомерно.

Такое решение вынесла ФНС России по жалобе компании (решение от 05.05.16 № Оно размещено на сайте налогового ведомства (https://www.nalog.ru/rn77/service/complaint_decision/6092021/).

Переплатили зарплату уволенному сотруднику что делать

Содержание Бухгалтерам нередко приходится делать перерасчеты по зарплате работников после увольнения. При этом возникает масса вопросов: какие проводки сделать, в каком периоде отразить корректировки по страховым взносам, нужно ли сдавать уточненную форму 2-НДФЛ и проч.

В настоящей статье мы расскажем, что должен сделать бухгалтер как в случае переплаты, так и при занижении зарплаты. Чаще всего чрезмерная выплата зарплаты вызвана одной из двух причин.

Первая — это так называемый перерасход отпуска, когда работнику дали отпуск за еще неотработанный период. Он получил отпускные, а затем уволился, при этом период, за который был предоставлен отпуск, так и остался неотработанным. В этом случае величина отпускных становится излишне выданной зарплатой, то есть задолженностью работника перед работодателем.

Вторая причина — это неотработанный аванс, когда работник в середине месяца получил некую сумму, после чего уволился.

Далее при окончательном расчете выяснилось, что зарплата, фактически заработанная в данном месяце, меньше полученного аванса.

Тогда «незакрытая» часть аванса будет числиться на дебете счета 70, как долг сотрудника.

В подобной ситуации работодателю следует предложить бывшему работнику добровольно вернуть долг. Если тот откажется, организации останется лишь подать судебный иск, либо простить долг и списать дебетовое сальдо.

Рассмотрим каждый из этих вариантов.

Если работник добровольно вернет неотработанный аванс, дебетовое сальдо по счету 70 будет автоматически погашено.

Заполнение формы 6-НДФЛ: Расчёты с уволенными (даты и суммы)

Компания рассчиталась с сотрудником в день увольнения — выдала зарплату и компенсацию за неиспользованный отпуск. При увольнении сотрудник получает доход в виде зарплаты в последний рабочий день (п.

2 ст. 223 НК РФ). Компенсация неиспользованных дней отпуска — это не зарплата. Дата получения дохода — день выплаты. Поскольку компания рассчиталась с сотрудником в последний рабочий день, даты в строке 100 совпадают. Налог с обеих выплат нужно удержать в этот же день. Компенсация неиспользованного отпуска — это не отпускные.

Крайний срок перечисления НДФЛ с этой суммы — день, следующий за выплатой, как и по зарплате. Все три даты в строках 100–120 совпадают.

А значит, компенсацию и зарплату отразите в одном блоке строк 100–140. На примере. Сотрудник уволился 16 июня. В этот день компания выдала ему зарплату за июнь — 28 000 руб., удержала с нее НДФЛ — 3640 руб.

(28 000 руб. × 13%). Также компания перечислила компенсацию отпуска — 18 000 руб., удержала НДФЛ — 2340 руб. (18 000 руб. × 13%). Дата получения дохода по зарплате — последний рабочий день. То есть 16 июня. По компенсации отпуска — день выплаты. Тоже 16 июня. Крайний срок перечисления — 17 июня. Даты в строках 100–120 совпадают, поэтому компания отразила их вместе.

Сумма доходов — 46 000 руб. (28 000 + 18 000), НДФЛ — 5980 руб. (3640 + 2340). Раздел 2 компания заполнила, как в образце 84.

Образец 84. Как заполнить в расчёте выплаты в день увольнения: Компания выдала зарплату и компенсацию неиспользованных дней отпуска за день до увольнения.

Правильное отражение переплаты по подоходному налогу в отчете

Важно учитывать характер премии — разовая выплата, ели ежемесячный платёж Днём получения дохода признаётся момент выплаты дохода, поэтому с аванса удерживается НДФЛ 2 Отражаются в отчёте отдельно от зарплаты Да, так как для них установлена своя дата уплаты НДФЛ Да Да, если это разовая премия (во втором разделе отражаются отдельным блоком) Нет, если это ежемесячные выплаты работникам, то есть это часть оплаты труда Да, в первом разделе включаются в общую сумму дохода, а во втором разделе — записываются в дополнительном блоке строк 100-140 3 Когда уплачивается НДФЛ Последний день месяца, в котором был выплачен больничный Последний день месяца, в котором были выплачены отпускные Следующий день за днём получения месячного дохода, как и заработная плата В строках «100» и 110 поставить дату выдачи. В строке «120» указать следующий рабочий день.

Переплатили а потом уволили ндфл 6

В письме Минфина России от 30.10.2015 N 03-04-07/62635 было указано, что в том случае, когда работник возвращает работодателю фактически выплаченные ему ранее суммы, такие суммы не будут признаваться его доходом. Как мы поняли из рассматриваемой ситуации, до августа 2021 года организация полагала, что доход в спорном размеры был выплачен работнику правильно, и НДФЛ удержан также на основании действующих норм законодательства. В результате корректировки суммы дохода, предназначенной к выплате в 2021 году, был осуществлен возврат работником излишне выплаченной суммы дохода (не содержащей налоговой составляющей).

Поскольку возвращенная работником сумма и относящийся к ней НДФЛ не признаются его доходом, данная сумма является излишне уплаченной налоговым агентом или уплаченной за счет собственных средств (а не излишне удержанным НДФЛ).

Важно Поэтому разберем, как вносить в 6-НДФЛ при увольнении компенсации различного характера.

К примеру, это могут быть деньги за оставшиеся дни положенного отдыха.

Сразу отметим, что никаких официальных разъяснений и рекомендаций о том, как правильно нужно вписывать в расчет 6-НДФЛ суммы, выплачиваемые сотруднику во время его увольнения, пока не выпущено.

Важно не забыть и о том, когда именно эти выплаты работодатель должен сделать.

Если речь идет об оплате труда увольняющемуся сотруднику, то деньги должны быть выданы ему в последний рабочий день.

Рекомендуем прочесть: Объяснительная руководителю в связи отстутсвми продаж

Если бухгалтер точно не знает, как заполнить в 6-НДФЛ компенсацию при увольнении, он должен понимать общий принцип: на каждую разновидность совершаемых выплат нужно заполнять отдельный блок во 2-м разделе расчёта.

Как отразить в 6-ндфл выплаченную зарплату в 2021 году

Важный момент: согласно разъяснениям, приведённым в письме Федеральной Налоговой Службы РФ от 24.03.16 №БС-4-11/5106, можно сделать противоположные выводы: ФНС рекомендует удерживать налог НДФЛ в момент выдачи досрочной заработной платы, а выплачивать его на следующий день. Эти же даты должны быть отражены в отчёте по форме 6-НДФЛ, однако данная рекомендация противоречит налоговому законодательству, в котором ясно сказано, что дата выплаты НДФЛ не должна опережать дату образования дохода. Точных разъяснений на этот счёт ещё нет. Ниже приведён образец переноса досрочной заработной платы из регистра в 6-НДФЛ.

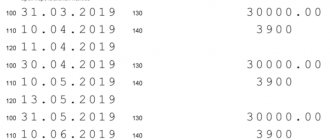

Хоть авансовый платёж и не отражается отдельной строкой, он отражается в отчёте 6-НДФЛ в ячейке, где отражается выданная заработная плата. Алгоритм отражения аванс можно проследит в примере ниже. Пример. В ООО»ДСМ» зарплатные начисления за январь составили 45 000 руб. Начислен НДФЛ в размере 5 850 руб.

- Дата фактического получения дохода (строка 100) — 31.01.2016;

- Дата удержания налога (строка 110) — 05.02.2016;

- Срок перечисления налога (строка 120) — 08.02.2016;

- Сумма фактически полученного дохода (строка 130) — 45 000 руб.;

- Сумма удержанного налога (строка 140) — 5 850 руб.

НДФЛ со всего размера месячного дохода удерживается рас в месяц, в момент выплаты окончательной части дохода, следовательно и в разделе 2 отчёта 6-НДФЛ, данные доходы и налог необходимо отразить одним общим блоком строк 100-140, согласно пункту 4.2.

Как заполнить 130 строку формы 6 ндфл если работнику переплатили зарплату

/ / 18.04.2018 614 Views НДФЛ – это новая ежеквартальная форма отчетности по налогу на доходы физических лиц.

Ее всем работодателям нужно сдавать помимо привычных ежегодных справок 2-НДФЛ. Несмотря на то, что форма состоит всего из двух разделов, заполнять ее не так уж просто.

Чтобы вы смогли справиться с ней быстро и без ошибок, предлагаем почитать наш материал.

Мы разобрали самые важные ситуации и на примерах пояснили правила заполнения 6-НДФЛ.

Рубрикатор по 6-НДФЛ

- Общий порядок заполнения

- Когда нужно представлять

- Ситуация 1. Зарплата работникам выдается в следующем месяце

- Кому нужно сдавать

- Ситуация 3.

- Ситуация 2. Зарплата работникам выдается до конца месяца

- Как оформить титульный лист

- Как заполнить раздел 2

- Куда следует сдавать

- Каким способом сдавать

- Как заполнить раздел 1

Разъяснения налоговая служба довела до сведений инспекций на местах, поэтому они будут руководствоваться ими в работе.

Компаниям важно знать, как и за что налоговики будут считать штраф, если она ошиблась при сдаче отчетности по НДФЛ.

Внимание Есть несколько нарушений, за которые возможен штраф или блокировка счета.

Подробнее — в статье

«От штрафа до блокировки счета: как накажут за 6-НДФЛ»

. Налоговики очень тщательно проверяют расчет по НДФЛ. Поэтому перед сдачей лучше лишний раз перепроверить.

Ошибки, которые безопаснее исправить до того, как их найдут инспекторы, вы найдете в статьях: «Семь ошибок в 6-НДФЛ», «Как ваши коллеги проходят камеральную проверку по 6-НДФЛ», «Как исправить 6-НДФЛ, если завысили детские вычеты» Дальше сверьте показатели отчета 6-НДФЛ и справок 2-НДФЛ с признаками 1 и 2.

Переплата по зарплате в 6-ндфл

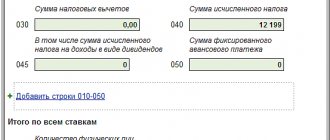

ФНС сообщила, что делать, если имеется переплата работнику (Письмо ФНС России от 13.10.2016 N БС-4-11/) В соответствии с абзацем 3 пункта 2 статьи 230 Налогового кодекса Российской Федерации (далее — Кодекс) налоговые агенты представляют в налоговый орган по месту своего учета расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (далее — расчет по форме 6-НДФЛ), за первый квартал, полугодие, девять месяцев — не позднее последнего дня месяца, следующего за соответствующим периодом, за год — не позднее 1 апреля года, следующего за истекшим налоговым периодом, по форме, форматам и в порядке, утвержденным приказом ФНС России от 14.10.2015 N ММВ-7-11/ Раздел 1 расчета по форме 6-НДФЛ заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год.

2155317.ru

Случаи переплаты по НДФЛ нередки.

Некоторые предприятия идут на взаимозачет, а некоторые просят вернуть им излишне уплаченные разницы. Как правильно отразить в отчете переплату? Содержание

- 2 С работника удержаны лишние суммы налога

- 4 Заключение

- 1 Когда нужно сдавать отчет

- 3 Переплата НДФЛ из собственных средств

Когда нужно сдавать отчет Каждый работодатель, который имеет в своем штате наемных работников, обязан исчислять подоходный сбор со всех «трудовых» доходов физических лиц.

В данном случае, работодатель выступает в роли налогового агента.

В его обязанности входит не только начисление и удержание, но сдача отчетности по этим показателям в бухгалтерском учете к моменту формирования расчета.

Важно Забыл пароль Потеряли Ваш пароль ?

Пожалуйста, введите ваш адрес электронной почты . Вы получите ссылку и сможете создать новый пароль по электронной почте .

Электронной Почты* Добавить вопрос Вы должны зарегистрироваться, чтобы Забыл пароль Запомнить Пойти… Главная/ Кадры/Переплата по зарплате в 6-НДФЛ Переплата по зарплате в 6-НДФЛ Жалоба Вопрос Опишите причину своей жалобы Жалоба Отмена Вопрос Добрый день!

В октябре работник находился в отпуске 3 недели.

Отпускные были выплачены в начале месяца и был уплачен удержанный с них НДФЛ.

Ошибочно работнику перечислили аванс в размере 40%, а по итогам расчетного периода получилось, что возникла переплата работнику в октябре в размере 4000 рублей (из-за аванса).

Согласно

Пересчет зарплаты уволенному сотруднику 6 ндфл

— — Статья: Отчетность за полугодие 2021 г.: проблемные ситуации («Информационный бюллетень «Экспресс-бухгалтерия», 2021, N 24) {КонсультантПлюс}} Как заполнить раздел 3 справки 2-НДФЛ Суммы доходов отражаются в разд. 3 справки в хронологическом порядке в разбивке по месяцам и кодам доходов.

При этом суммы доходов показываются в том месяце, в котором соответствующий доход считается фактически полученным (разд.

V Порядка заполнения справки).

Например, если зарплату за декабрь 2015 г.

работник получил в январе 2021 г., то ее сумму надо отразить в справке за 2015 г. в составе доходов за декабрь (Письмо ФНС от 03.02.2012 N ЕД-4-3/).

Ведь фактически полученным доход в виде зарплаты считается на последнее число месяца, за который она начислена (п. 2 ст. 223 НК РФ). (Издательство «Главная книга», 2017) {КонсультантПлюс}} Отпускные за отпуск в январе 2021 г. Любой работодатель сталкивается с увольнением сотрудников по разным причинам.

Но не каждый руководитель знает, как отразить увольнение в 6-НДФЛ. Все правила и особенности – в нашей консультации. Подписывайтесь на бухгалтерский канал в Яндекс-Дзен!

- 4 Пример

- 2 Правила заполнения

- 3 Отражение выплат по увольнению

- 1 Порядок выплат

Порядок выплат Во время увольнения работодатель выплачивает своим сотрудникам:

- заработную плату (рассчитывается в зависимости от формы оплаты труда, а также исходя из количества отработанных дней или часов, выполненных работ);

Как отразить в 6-ндфл переплату по налогу

Инфо

Порядка, который утверждён Приказом ФНС РФ от 14.10.15 №ММВ-7-11/450. Ниже приведён образец заполнения раздела 2 отчёта 6-НДФЛ на основании регистра из по заработной плате. Нюансы отражения досрочной заработной платы по форме 6-НДФЛ Что же такое досрочная заработная плата и какова её роль для выплат НДФЛ? Итак, досрочная заработная плата — это конечный расчёт по заработной плате, который был произведён ошибочно или намеренно последнего дня работы сотрудников (иногда сотрудники просят выплатит заработную плату до праздников).

Некоторые некрупные компании могут выдавать заработную плату в последних числах месяца, например за март — 29 марта. Подобная выплата является авансовым платежом для расчёта НДФЛ, поэтому с такого вида дохода налог на доход физических лиц только исчисляется, однако удержание может происходить с ближайшей следующей выплаты, например, с аванса за апрель.