Отчетность работодателя

Ольга Якушина

Налоговый эксперт-журналист

Актуально на 19 сентября 2019

На праздники, важные даты работодатели поощряют сотрудников деньгами или дарят подарки в натуральной форме. Презенты дороже 4 000 руб. облагают налогом и показывают в форме 6-НДФЛ. Рассмотрим, как правильно это сделать.

Подарки в 6-НДФЛ: как правильно указать суммы налога

В Разделе 1 Расчета 6-НДФЛ отражаются показатели нарастающим итогом за год, а в Разделе 2 приводятся данные о суммах дохода и налога за последний квартал.

Если подарок преподнесен в натуральной форме, то датой фактического получения дохода при заполнении стр.100 Раздела 2 будет день вручения подарка. Для подарка в денежной форме такой датой считается день выплаты (перечисления) работнику (п. 1 ст. 223 НК РФ).

Уменьшать стоимость подарка за счет налога не нужно: при получении натурального дохода НДФЛ удерживают из других ближайших по времени денежных выплат, например, зарплаты или премии. Удержать такой налог можно в размере не свыше 50% от размера получаемого денежного дохода (п. 4 ст. 226 НК РФ). Перечислить НДФЛ следует не позднее дня, следующего за удержанием налога.

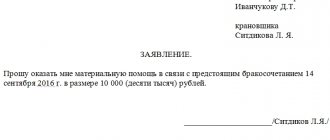

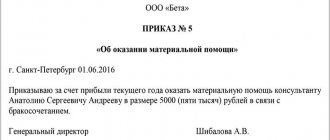

Компания выдала материальную помощь более 4 000 рублей

Компания во втором квартале выдала сотруднику материальную помощь в размере 15 000 рублей. От НДФЛ освобождены только 4 000 рублей.

Материальную помощь более 4000 рублей за налоговый период надо показать в расчете. В строке 020 запишите всю сумму помощи. А в строке 030 отразите вычет в виде необлагаемой суммы — 4 000 рублей (п. 28 ст. 217 НК РФ).

Дата получения дохода в виде материальной помощи — день выплаты (подп. 1 п. 1 ст. 223 НК РФ). На эту же дату компания удерживает НДФЛ. Поэтому день выплаты запишите в строках 100 и 110 раздела 2 расчета. Перечислить налог можно на следующий день.

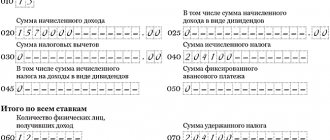

Компания 17 мая выдала сотруднику материальную помощь — 15 000 руб. В этот же день удержала НДФЛ — 1430 руб. ((15 000 руб. — 4 000 руб.) × 13%). Помимо материальной помощи в течение полугодия компания начислила доходы 14 сотрудникам — 1 600 000 руб., исчислила и удержала НДФЛ — 208 000 руб. (1 600 000 руб. × 13%).

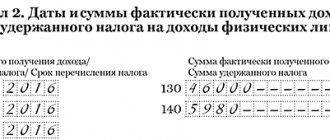

Раздел 1. В строке 020 компания записала начисленные доходы и материальную помощь — 1 615 000 руб. (1 600 000 + 15 000). В строке 030 — вычет 4000 рублей. В строке 040 — НДФЛ с доходов и помощи 209 430 руб. (208 000 + 1430).

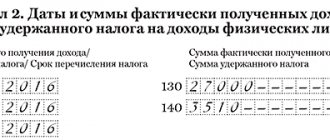

Раздел 2. В строках 100 и 110 компания отразила дату выдачи материальной помощи. В строке 120 — следующий рабочий день. В строке 130 компания записала материальную помощь полностью — 15 000 руб. Расчет компания заполнила, как в образце 59.

Образец 59. Как заполнить расчет, если компания оказала материальную помощь более 4 000 рублей:

6-НДФЛ: подарки до 4000

В разделе 1 стоимость подарка отражается по строке 020, но если за год работник получил подарков общей стоимостью не более 4000 руб. – такие подарки можно вообще не отражать в декларации 6-НДФЛ. Об этом сказано в Письме ФНС от 21.07.2017 № БС-4-11/[email protected]

Если стоимость подарков, врученных сотруднику в течение года, превысит 4000 руб., то сумму презентов и вычет необходимо показать в соответствующих строках формы 6-НДФЛ (строки 020 и 030).

Пример

За 1 квартал ООО «Локация» начислила доход своим сотрудникам в размере 210 000 руб. (по 70 000 руб. в месяц). Сумма стандартных вычетов за квартал составила 4200 руб. (по 1400 руб. в месяц). Дата выплаты зарплаты – 7 число.

НДФЛ в каждом месяце квартала составил: (70000 -1400) х 13% = 8 918 руб.

Сумма исчисленного НДФЛ за 3 месяца равна: (210000 – 4200) х 13% = 26754 руб.

Налог удержанный (стр. 070) не включает сумму за март, т.к. зарплата марта выплачена в апреле.

Кроме этого, в феврале сотруднику вручили подарок стоимостью 3500 руб., а сотруднице к 8 марта подарили 4000 руб. Так как эти суммы не превысили установленного лимита, подарки в 6-НДФЛ не отразили. Разделы 1 и 2 заполнили следующим образом:

Компания вручила подарок дороже 4 000 рублей

Компания выдала сотруднику подарок к юбилею. Презент стоил дороже 4 000 рублей. Компания удержала НДФЛ с ближайшей зарплаты.

Выплаты, которые освобождены от НДФЛ только частично, отражайте в расчете 6-НДФЛ. В том числе подарки дороже 4 000 рублей (п. 28 ст. 217 НК РФ).

В разделе 1 подарок отражайте в периоде, когда компания вручила презент. В строке 020 запишите всю стоимость подарка, в строке 030 — вычет в 4000 рублей. В строке 040 заполните исчисленный НДФЛ. Строку 070 заполняйте, если смогли удержать НДФЛ с подарка в отчетном периоде. Строку 080 не заполняйте, если можете удержать НДФЛ до конца года.

ndfl_1.png

Если в течение этого года те же работники получат еще подарки от фирмы, то в квартале, когда это произойдет, необходимо будет отразить общую стоимость всех подарков и показать вычет 8000 (4000 x 2 сотрудника) по строке 030.

Продолжим наш пример:

Допустим, что во втором квартале ежемесячная зарплата сотрудников оставалась такой же, как в 1 квартале – 70000 руб. Также 15 апреля сотрудники получили еще по подарку в связи с юбилеем фирмы — 5000 руб. каждый. Общая стоимость подарков за полугодие составила 17500 руб. (4000 + 3500 + 5000 + 5000). Тогда в Расчете за полугодие следует указать следующее:

По стр. 020 сумма дохода равна 437500 руб. (210 000 за 1 кв. + 210 000 за 2 кв. + 17500).

По стр. 030 с учетом вычета на подарки сумма составит 16 400 руб. (1400 х 6 мес. + 4000 + 4000).

Итого исчисленная сумма НДФЛ (стр. 040) равна 54 743 руб. ((437500 – 16400) х 13%).

При этом со сверхлимитной стоимости подарков следует удержать НДФЛ — 1235 руб. ((17500 – 8000) x13%).

В 1 квартале в 6-НДФЛ подарки до 4000 не были показаны. Налог с подарков, полученных в апреле, был удержан при выплате зарплаты за апрель и отражен в полугодовом Расчете.

Заполнение формы 6-НДФЛ за полугодие:

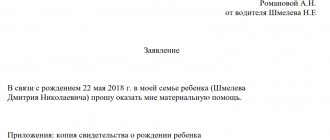

Компания выдала материальную помощь менее 4 000 рублей

Компания в течение квартала выдала сотрудникам материальную помощь. Каждый работник получил за полугодие менее 4 000 рублей.

Выплаты, которые освобождены от НДФЛ только частично, надо отражать в расчете. Материальная помощь освобождена от налога в сумме, которая не превышает 4 000 рублей за налоговый период (п. 28 ст. 217 НК РФ).

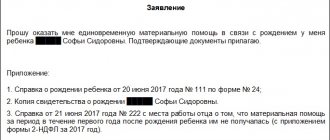

В то же время, если сотрудник получил менее 4 000 рублей за год, компания не подает на него 2-НДФЛ (письмо Минфина России от 08.05.13 № 03-04-06/16327). Значит, и помощь в пределах необлагаемой суммы можно не отражать в расчете. Если заполнить выплату в расчете 6-НДФЛ, сведения за год не сойдутся со справками 2-НДФЛ (письмо ФНС России от 10.03.16 № БС-4-11/[email protected]).

За полугодие компания начислила зарплату 10 сотрудникам — 840 000 руб., удержала НДФЛ — 109 200 руб. (840 000 руб. × 13%). Во втором квартале компания выдавала работникам материальную помощь. Всего на сумму 100 000 руб. Помощь каждому сотруднику составила 3 500 руб. Поэтому компания не отражала эту выплату в расчете. Раздел 1 компания заполнила, как в образце 58.

Если компания выдаст работнику помощь еще раз, то доход может превысить необлагаемый лимит. В периоде, когда это произойдет, отразите в расчете сумму помощи, которую выдавали с начала года. При этом вычет в 4000 рублей запишите в строку 030 расчета.

Подарки в 6-НДФЛ более 4000 руб.

Итак, если подарок превышает 4000 руб., то с суммы превышения необходимо исчислить НДФЛ и всю стоимость подарка включить в стр. 020 Раздела 1. По стр. 030 нужно указать вычет — 4000 руб. Сумму удержанного налога по стр. 070 указывают в том случае, если было произведено удержание налога из суммы ближайшей денежной выплаты. Если денежных доходов, из которых можно удержать налог со стоимости врученного в натуральной форме подарка у сотрудника больше не было, или их недостаточно (например, он уволился), то размер неудержанного налога показывают по строке 080.

Пример

Сотруднику ко дню свадьбы подарили дорогостоящий подарок общей стоимостью 42000 руб. Одновременно был исчислен НДФЛ с учетом вычета:

(42 000 – 4000) x 13% = 4940 руб.

Сотруднику подарок был торжественно вручен 25 марта 2021 г., а НДФЛ был удержан только при выплате ему зарплаты за март — 10 апреля 2021 г. В декларации 6-НДФЛ за полугодие в части подарка будут заполнены следующие строки:

Компания выдала материальную помощь вместе с отпускными

Компания выдала работнику отпускные и материальную помощь к отпуску, которая облагается НДФЛ.

Выплаты можно показать в одном блоке строк 100–140, если по ним совпадают все три даты: получения дохода, удержания НДФЛ и крайний срок перечисления налога. Дата получения дохода и удержания НДФЛ по отпускным и материальной помощи — это дата выплаты. Эту дату компания отражает в строках 100 и 110. В строке 120 компания пишет крайний срок перечисления налога. НДФЛ с отпускных можно заплатить до конца месяца (п. 6. ст. 226 НК РФ). А вот налог с материальной помощи — не позднее следующего дня. Даты в строках 120 отличаются. Значит, в разделе 2 отражайте выплаты отдельно.

Компания 25 апреля выдала сотруднику отпускные — 16 000 руб. и материальную помощь к отпуску — 7 000 руб. В этот же день компания удержала и перечислила НДФЛ с этих выплат — 2 080 руб. (16 000 руб. × 13%) и 390 руб. ((7 000 руб. — 4 000 руб.) × 13%).

Дата получения дохода и удержания НДФЛ — 25 апреля. Крайний срок перечисления НДФЛ с отпускных — 30 апреля. Это выходной, поэтому срок переносится на 4 мая. Налог с материальной помощи надо платить не позднее 26 апреля. Компания заполнила выплаты в разных блоках строк 100–140, как в образце 60.

Образец 60. Как отразить отпускные и материальную помощь, выданные в один день:

Налогоплательщик ПРО, 2017

Дарение юридическим лицом физическому лицу

Как известно, отечественное законодательство допускает дарение от лица организаций в пользу обычных граждан.

Указанное правоотношение регулируется общими нормами главы 32 ГК, но вместе с тем имеет ряд особенностей при оформлении, безвозмездной передаче отдельных видов подарков, а также дополнительные ограничения и основания для отмены сделки.

Кроме того, отдельного рассмотрения требуют особенности налогообложения — обязанность по уплате налогов возникает и у дарителя.

Оформление дарения между юридическим и физическим лицом

Дарение между организацией и физическим лицом, по общему правилу оформляется договором дарения (ст. 572 ГК).

По нему, организация безвозмездно передает или обязуется передать какую-либо вещь, имущественное право или освободить одаряемого от имущественной обязанности.

Обратим внимание, что такой договор не может содержать какой-либо имущественной обязанности или встречного представления одаряемого, иначе он будет ничтожным.

Важно

Если стоимость подарка, передаваемого юр. лицом превышает 3 тыс. рублей, договор обязательно должен быть составлен в письменной форме. Нарушение данного правила влечет ничтожность заключенной сделки (п. 2 ст. 574 ГК).

Отметим, что требование о письменной форме любого из договоров, заключаемого юр. лицом, содержится в п. 1 ст. 161 ГК.

Кроме формы, договор должен отвечать требованиям и . Так, согласно ст. 432 ГК, договор должен содержать условие о предмете. Согласно п. 2 ст. 572 ГК, договор дарения, не указывающий на конкретный подарок, является ничтожным. Так, в дарственной подробно описываются все значимые характеристики подарка, выделяющие его из числа схожих предметов.

Кроме предмета, указанию в договоре подлежит порядок его передачи одаряемому гражданину. В частности, должны быть определены условия передачи, способ и сроки вручения, дополнительные составляемые документы, проводимые процедуры, участвующие третьи лица и т.д.

Если передаваемый подарок имеет недостатки, которые могут нанести какой-либо вред одаряемому, то представитель организации дарителя обязан сообщить ему о них (ст. 580 ГК). Кроме того, указанные недостатки целесообразно также отобразить в договоре.

Поскольку проведение дарения, это не только сделка, но и финансовая операция, требующая бухучета, то кроме договора дарения, юридическому лицу необходимо подготовить и другие документы. В частности, дарение также оформляется приказом руководителя организации и ведомостью о выдаче подарка, которая выполняет роль передаточного акта.

Обратим внимание, что от лица организации, сделку по дарению всегда заключает ее уполномоченный представитель, который действует по доверенности, выданной руководителем организации. Согласно п. 5 ст. 576 ГК, такая доверенность обязательно должна содержать указание на одаряемого и предмет дарения.

Дарение автомобиля юридическим лицом физическому лицу

Процедура дарения автомобиля юридическим лицом в пользу гражданина, мало чем отличается от стандартной дарственной, однако, все же имеет и характерные особенности. Так, по ряду причин (участие юр.

лица, стоимость подарка, необходимость постановки его на учет), такой договор подлежит обязательному письменному оформлению.

Кроме самого договора, составлению подлежат и другие документы, подтверждающие расходы юридического лица.

После получения в подарок автомобиля, у физ. лица возникнет необходимость постановки его на учет (регистрации) в органах ГИБДД. Порядок проведения такой регистрации предусмотрен Приказом МВД РФ №1001 от 24.11.08г.

При дарении в пользу физ.

лица, следует помнить, что п. п. 2 и 3 ст. 575 ГК, законодатель определил перечень лиц, дарение в пользу которых запрещено.

Так, в этот перечень входят работники образовательных, медицинских и социальных учреждений, а также государственные и муниципальные служащие.

Согласно ст. 432 ГК, единственным существенным условием дарения, является условие о предмете (подарке). Ввиду этого, дарственная должна содержать подробное описание автомобиля — его марку, модель, тип, цвет и номер кузова, номер двигателя, а также прочие индивидуальные характеристики. Игнорирование данного правила не позволяет считать сделку заключенной.