Когда необходимо составление и оформление 3-НДФЛ

Составление налоговой декларации 3-НДФЛ может понадобиться в 2 случаях:

- Если в отчетном году получены доходы, с которых налог не был удержан (например, от продажи или сдачи в аренду имущества, от предпринимательства, дарения, выигрышей). В этом случае нужно узнать, как правильно заполнить 3-НДФЛ по доходам, с которых надо заплатить налог. Соответствующий образец заполнения 3-НДФЛ см. здесь.

- Если в отчетном году был излишне уплачен НДФЛ (и нет возможности вернуть его через налогового агента) или понесены расходы, по которым можно возместить НДФЛ из бюджета (имущественный или социальный вычеты). В этой ситуации важно понять, как заполнить 3-НДФЛ, чтобы не возникло проблем с возвратом налога.

ВАЖНО! С отчетности за 2021 год форму 3-НДФЛ нужно оформлять на обновленном бланке.

Что изменилось в формуляре, рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности нововведений.

Ознакомиться с образцом заполнения 3-НДФЛ по соответствующим вычетам можно в материалах:

- «Заполнение декларации 3-НДФЛ на имущественный вычет»;

- «Декларация 3-НДФЛ на лечение»;

- «Налоговая декларация 3-НДФЛ за учебу — образец».

Общие требования к заполнению налоговой декларации на бумаге

Форму налоговой декларации на бумажном носителе заполняют от руки либо распечатывают на принтере. При заполнении используют чернила синего или черного цвета.

Текстовые поля заполняют ЗАГЛАВНЫМИ печатными буквами.

Каждую страницу декларации распечатывают на отдельном листе. Двусторонние листы в сдаваемой на бумаге декларации не допускаются.

Листы декларации (расчета) должны быть расположены на одной стороне листа с ориентацией типа «Книга». Формат листа: А4 (210 мм × 297 мм). Размеры полей: минимум 5 мм.

Очень желательно использовать для печати стандартную офисную бумагу плотностью 80 г/м2.

В декларацию нельзя вносить исправления. Если в процессе подготовки документа необходимо что-то исправить – надо заново заполнять/распечатывать нужные листы, сразу без ошибок.

Не допустима даже частичная утрата сведений на листах декларации при скреплении листов.

Правила и порядок представления 3-НДФЛ

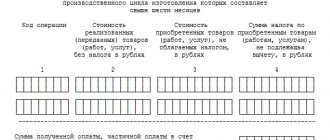

Как заполнить декларацию 3-НДФЛ по полученным доходам? Если оформление налоговой декларации 3-НДФЛ осуществляется по доходам, в ней обязательно должны быть заполнены листы, имеющие отношение к доходам. Пример — приложение 1 декларации 3-НДФЛ для доходов, полученных в РФ. Если по этим доходам есть возможность использовать право на вычеты, нужно заполнять и соответствующие этим вычетам листы.

К декларации должны прилагаться документы, подтверждающие правильность заполнения декларации 3-НДФЛ, а также копии документов, дающих право на вычеты.

Декларация составляется отдельно за каждый календарный год и не позднее 30 апреля следующего года (если только это не выходной) представляется в ИФНС. Если по каким-то причинам за какой-либо из прошедших 3 лет она не представлена, нужно заполнить 3-НДФЛ за соответствующий период, используя актуальный для соответствующего года образец заполнения 3-НДФЛ и соответствующую этому году инструкцию к декларации 3-НДФЛ, и сдать готовый отчет в налоговую.

Подробнее о сроках сдачи 3-НДФЛ читайте в статье «Какие сроки сдачи у налоговой декларации 3-НДФЛ?».

Как заполнить и сдать декларацию 3-НДФЛ за 2021 год индивидуальному предпринимателю, разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе и бесплатно переходите в Готовое решение. Это бесплатно.

Кто обязан сдавать

Прежде чем перейти к пошаговой инструкции по заполнению 3-НДФЛ, рассмотрим ключевые требования к этой форме налоговой отчетности. Определим, кто, когда и как обязан отчитаться перед ФНС:

- Частники и индивидуальные предприниматели, то есть те граждане, которые занимаются бизнесом самостоятельно или осуществляют частную практику.

- Граждане, признанные налоговыми резидентами в отчетном периоде и получавшие доходы за пределами РФ. То есть это те физические лица, которые пробыли на территории России не менее 183 дней в году.

- Лица, реализовавшие недвижимое имущество, земельные участки или транспортные средства в отчетном периоде.

- Граждане, получившие доход в виде выигрышей в лотереи, ценных подарков и прочих поступлений, превышающих предельно допустимый лимит, установленный для таких видов поступлений.

- Лица, которые получили доходы в отчетном периоде по договорам подряда или договорам гражданско-правового характера.

- Физические лица, претендующие на получение налоговых вычетов (имущественные, профессиональные, социальные или на лечение).

Инструкция по возмещению подоходного налога

Каковы правила заполнения налоговой декларации 3-НДФЛ для получения возмещения налога? Если заполнить декларацию 3-НДФЛ необходимо для получения возмещения налога из бюджета, в ней заполняются листы по доходам, выплаченным налоговым агентом (агентами), а также листы по вычетам, дающим право на возврат налога.

К декларации необходимо приложить документы, подтверждающие правильность указанных в ней данных по доходам (справки по форме 2-НДФЛ) и вычетам, а также копии документов, подтверждающих право на них.

Подробнее о документах, необходимых для получения вычета, читайте в материалах:

- «Документы на налоговый выет при покупке квартиры»;

- «Документы для получения налогового вычета за лечение».

Заполнение декларации 3-НДФЛ для получения возмещения из бюджета производится отдельно за каждый календарный год. Срок ее сдачи не установлен, а потому она может быть представлена в ИФНС не только в любом месяце года, следующего за отчетным, но и в течение трех лет, следующих за отчетным годом. Возникновение 3-летнего периода при отсутствии установленного срока сдачи объясняется тем, что такой срок действует для подачи заявления на возврат налога. Таким образом, в 2021 году может быть сдана декларация за 2021, 2021 и 2020 годы, т. е. за те, по которым налог можно вернуть.

О том, какова процедура возврата, читайте в материале «Порядок возврата подоходного налога (НДФЛ): нюансы».

Расчет налога и отправка декларации

Итак, все данные для расчета налога введены. Программа автоматически выводит результат и показывает, что налог к уплате составляет 44,2 тыс. руб.

Эту сумма отображается:

- в разделе 2, где приводится расчет налога на основании доходов из приложения 1 и расходов/вычетов из приложения 6;

- разделе 1, который содержит сведения о КБК, ОКТМО и сумме налога, подлежащей уплате в бюджет.

Декларация сформирована, теперь ее нужно сохранить.

Сохраненную версию можно распечатать в формате .pdf, а можно не распечатывая отправить в налоговую инспекцию.

Для отправки отчет подписывается неквалифицированной подписью путем ввода пароля.

Заполнение отчета онлайн имеет свои преимущества: не нужно думать, в какую строчку декларации относится тот или иной показатель — программа сама производит построчное заполнение, основываясь на данных, введенных налогоплательщиком.

Где взять бланк декларации за 2021 и 2021 годы

Заполнение налоговой декларации 3-НДФЛ за соответствующий год должно делаться на бланке, который действовал именно для того года, и по правилам заполнения, сопровождавшим каждый из бланков. Эти правила, представляющие собой, по сути, описание пошагового заполнения декларации 3-НДФЛ, содержатся в каждом из документов, которым утвержден бланк на очередной год.

На протяжении 3 последних лет форма декларации 3-НДФЛ менялась ежегодно. Таким образом, в 2021 году могут понадобиться:

- справка 3-НДФЛ образца 2021 года;

- образец справки 3-НДФЛ 2021 года;

- декларация 3-НДФЛ 2021 года.

Найти эти бланки и узнать, как заполнять декларацию 3-НДФЛ за каждый из перечисленных периодов можно на нашем сайте. Здесь же же можно увидеть образец заполнения налоговой декларации 3-НДФЛ по каждому году.

Для отчета за 2021 год следует использовать бланк 3-НДФЛ, утв. приказом ФНС от 07.10.2019 № ММВ-7-11/[email protected] Этот бланк можно скачать в нашем материале «3-НДФЛ: новая форма за 2021 год».

Бланк декларации 3-НДФЛ за 2021 год утвержден приказом ФНС России от 03.10.2018 № ММВ-7-11/[email protected]

Скачать его можно ниже по ссылке:

Если у налогоплательщика есть личный кабинет на сайте ИФНС, заполнить декларацию можно непосредственно в нем, ориентируясь на размещенный здесь же образец заполнения декларации 3-НДФЛ.

Наши эксперты также подготовили материал о том, как заполнить 3-НДФЛ за 3 года.

Подробности см. в статье «Как заполнить декларацию 3-НДФЛ за 3 года?».

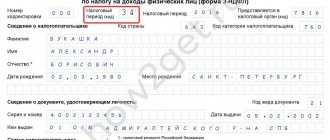

Пример

Артеменко Руслан Николаевич в 2021 году приобрел квартиру за 3 500 000 руб. Чтобы рассчитаться с продавцом Артеменко Р.Н. оформил ипотеку на сумму 1 001 387 руб., оставшуюся часть средств он заплатил из личных сбережений. По итогам года Артеменко Р.Н. оформил декларацию 3-НДФЛ на имущественный вычет. Прежде всего он заполнил титульный лист.

Данные о доходах Артеменко зафиксировал в приложении 1 декларации 3-НДФЛ.

В 2021 году Артеменко Р.Н. получал доходы от:

- ООО «Альтернатива» в сумме 90 008,07 руб., из них налогооблагаемая база 56 408, 07 руб., с которой был удержан НДФЛ в сумме 7 333 руб.

- ООО «Сигма» в сумме 78 085,27 руб, из которой работодатель удержал НДФЛ в сумме 10 151 руб.

Итоговые сведения он перенес в раздел 2 формы:

| Строка | Расшифровка | Сумма (руб.) | Расчет |

| 010 | Общая сумма доходов | 168 093,34 | 90 008,07 + 78 085,27 |

| 080 | Сумма удержанного налога | 17 484 | 7 333 + 10 151 |

| 160 | Сумма налога к возврату | 17 484 |

Расширенный список кодов доходов для заполнения

Их станет 17 (было 10). Вот таблица обновленных кодов:

| Код | Наименование |

| 01 | Доход от продажи жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков или земельных участков или доли (долей) в указанном имуществе, определенный исходя из цены объекта, указанной в договоре об отчуждении имущества |

| 02 | Доход от продажи жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков или земельных участков или доли (долей) в указанном имуществе, определенный исходя из кадастровой стоимости этого объекта, умноженной на понижающий коэффициент 0,7 |

| 03 | Доход от продажи иного имущества (за исключением ценных бумаг) |

| 04 | Доход от операций с ценными бумагами |

| 05 | Доход от сдачи имущества в аренду (наем) |

| 06 | Доходы в денежной и натуральной формах, полученные в порядке дарения |

| 07 | Доход, полученный на основании трудового (гражданско-правового) договора, налог с которого удержан налоговым агентом |

| 08 | Доход, полученный на основании трудового (гражданско-правового) договора, налог с которого не удержан налоговым агентом, в том числе частично |

| 09 | Доход от долевого участия в деятельности организаций в виде дивидендов |

| 10 | Иные доходы |

| 11 | Доход от продажи иного недвижимого имущества, определенный исходя из цены объекта, указанной в договоре об отчуждении имущества |

| 12 | Доход от продажи иного недвижимого имущества, определенный исходя из кадастровой стоимости этого объекта, умноженной на понижающий коэффициент 0,7 |

| 13 | Доход от продажи транспортных средств |

| 14 | Доход в виде вознаграждения, полученного наследниками (правопреемниками) авторов произведений науки, литературы, искусства и авторов изобретений, полезных моделей и промышленных образцов |

| 15 | Доход в виде выигрыша, выплачиваемого операторами лотерей, распространителями, организаторами азартных игр, проводимых в букмекерской конторе и тотализаторе |

| 16 | Доход в виде выигрыша, выплачиваемого организаторами азартных игр, не относящихся к азартным играм в букмекерской конторе и тотализаторе |

| 17 | Доход в виде денежного эквивалента недвижимого имущества и(или) ценных бумаг, переданных на пополнение целевого капитала некоммерческих организаций в порядке, установленном Федеральным законом от 30.12.2006 № 275-ФЗ «О порядке формирования и использования целевого капитала некоммерческих организаций» (Собрание законодательства Российской Федерации, 2007, № 1 (ч. 1), ст. 38; 2013, № 30 (ч. 1), ст. 4084) |

Другие изменения:

- новый формат записи номера телефона;

- в строке 030 придется указывать способ приобретения жилого дома;

- дополнительная строка, чтобы указывать социальный вычет на приобретение лекарств.

Как правильно заполнить 3-НДФЛ: форма декларации, пример заполнения за 2021 год

Как заполнить декларацию 3-НДФЛ правильно? Нужно соблюсти следующую последовательность действий:

- Найти форму декларации за соответствующий год. Собрать все необходимые документы, на основании которых в декларацию будут заноситься данные. В частности, порядок заполнения декларации 3-НДФЛ для получения возмещения налога из бюджета предусматривает использование сведений из справок о доходах с мест работы по форме 2-НДФЛ.

- Выбрать из декларации листы, которые необходимо заполнить.

- Найти в справочно-правовых базах или интернете по запросу «налоговая декларация 3-НДФЛ образец заполнения» пример заполнения декларации 3-НДФЛ для своей ситуации и заполнить декларацию.

Если декларация будет заполняться на сайте ИФНС, в личном кабинете налогоплательщика, то нужные листы декларации для соответствующей ситуации будут отобраны автоматически. Благодаря системе подсказок, имеющихся в личном кабинете, можно обойтись без поиска образца заполнения 3-НДФЛ.

Для формирования отчета можно воспользоваться также программой для заполнения декларации 3-НДФЛ, имеющейся на сайте ИФНС.

Скачать ее можно здесь.

Для отчета за 2021 год используйте обновленный бланк декларации из приказа ФНС России от 28.08.2020 N ЕД-7-11/[email protected]

Образец заполнения формы 3-НДФЛ индивидуальным предпринимателем за 2021 год есть в системе КонсультантПлюс. Чтобы ознакомиться с примером заполнения обновленного бланка, получите бесплатный пробный доступ к системе К+.

Что делать, если в 3-НДФЛ допущена ошибка? Ответ на этот вопрос есть в КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Что занести в «Сведения о декларанте»

Начальные условия вы ввели, наконец перейдем к разделам. Начнем с того, где вы укажете данные о себе — «Сведения о декларанте».

Выберите вверху значок «ящик с документами». Введите паспортные данные. Любой текст (в том числе фамилию, имя и отчество) печатайте в привычном виде. Скажем, свою фамилию — Кондратьев. Программа сама преобразует все буквы в заглавные.