Пример заполнения

Сопроводительное письмо к уточненной налоговой декларации по НДС за __ квартал 20__ года.

В соответствии с п. __ ст. 81 Налогового кодекса РФ ООО «____» представляет уточненную налоговую декларацию по НДС за _____.

В изначально поданной декларации сумма НДС к уплате была занижена на ___ руб. по причине невключения в налоговую базу выручки от реализации товаров по товарной накладной № __ от ____. Неучтенный счет-фактура отражен в дополнительном листе к книге продаж.

Сумма неучтенной выручки__ руб., в том числе НДС — ____ руб.

В декларацию по НДС за __ были внесены следующие исправления:_.

Правильная сумма НДС к уплате по итогам _____ составила_____ руб.

«___» ___ 20___г. доплачен НДС в размере ___ руб. и пени в размере ___ руб. по следующим реквизитам: ____. Платежное поручение №___ от ___ прилагается.

В правом верхнем углу нужно указать, кому и от кого она направляется, реквизиты сторон. Внизу ставится подпись главного бухгалтера и генерального директора. Сопроводительные письма к декларации не являются обязательными элементами при отправке отчетности в налоговые службы, однако их наличие помогает избежать ряда проблем и вопросов. О том, как правильно его составить, а также обязательно ли предоставлять такое приложение к НДФЛ и как это сделать — читайте на наше сайте.

В каких случаях необходимо?

Сопроводительное письмо не является обязательным элементом при отправке документа и его наличие не регулируется законом. Однако практика показывает, что приложенное письмо помогает ускорить и упростить работу инспекторов. В случае отсутствия нужной инспекторам информации или же самой записки могут последовать дополнительные разбирательства.

Приложить сопроводительное письмо можно к следующим видам деклараций:

- Уточненной (подается в налоговые органы до истечения срока подачи налоговой декларации, после срока подачи, но до завершения времени уплаты налогов или после истечения всех сроков).

- Нулевой (подается ИП при отсутствии деятельности; если нет отчетности, необходимо предоставить нулевые данные).

- Лесной (содержит данные о способах и сроках использования лесных ресурсов, лесопользователь обязан приложить отчет с фактическими данными по вырубке леса).

- По ЕНВД (ежеквартальная отчетность в налоговую декларацию; сдается независимо от того, велась деятельность или нет, так как налог уплачивается и в случае отсутствия дохода).

- По УСН (декларация в налоговые органы с отчетностью ИП или ООО за календарный год, также подается независимо от наличия или отсутствия прибыли).

Итоги

В процессе учета периодически совершаются ошибки. Рассмотрев порядок подачи уточненной налоговой декларации по УСН, мы выяснили, что сделать ее совсем не сложно. Тем более что для организации будет лучше, если бухгалтер сам найдет и исправит неточности в учете, не дожидаясь ревизоров. Главное помнить, что налоги и пени обязательно нужно заплатить до подачи уточненной декларации.

Источник статьи: https://nalog-nalog.ru/usn/deklaraciya_po_usn/kak_podat_utochnennuyu_nalogovuyu_deklaraciyu_po_usn/

Цель предоставления

В сопроводительном письме содержится перечисление направленных материалов и пояснения к ним. Эти дополнения значительно облегчают взаимодействия между налоговыми органами с налогоплательщиками.

При наличии письменного перечисления направленных документов риск появления дополнительных вопросов со стороны инспекции относительно полноты предоставленной отчетности минимизируется. Вторая причина, по которой стоит приложить пояснительную записку к отчетности в инспекцию – упрощение регистрации входящей корреспонденции.

Обратите внимание! Налоговые органы не станут запрашивать у налогоплательщика цель подачи декларации (например, уточненной), если будет приложено письмо с причиной направления документов.

Сопроводительное письмо не имеет смысловой нагрузки, но его наличие:

- является подтверждением факта отправки;

- содержит перечень прилагаемых документов и инструкцию по обращению с ними;

- позволяет определить срок исполнения благодаря указанным срокам отправления.

Сопроводительное письмо к уточненному расчету формы 6-НДФЛ

Ошибка в данных основного раздела отчетности, подаваемой в ИФНС, для лица, сдающего отчет, будет иметь негативные последствия в виде штрафа, если ошибку до подачи уточненки успеет выявить налоговая инспекция.

Рекомендуем прочесть: После Увольнения Беременность

Но эта же статья НК РФ предоставляет налоговому агенту возможность избежать подобного штрафа. Это произойдет в том случае, когда ошибка выявляется самостоятельно и исправляется путем подачи уточненки до того момента, как ее обнаружит налоговый орган (п. 2 ст. 126.1 НК РФ).

Кто пишет?

Сопроводительные письма пишутся лицами, которые обязаны декларировать свои доходы. К ним относятся:

- индивидуальные предприниматели (ИП);

- юридические лица;

- общества ограниченной ответственности (ООО).

Также необходимость подать отчетность в органы налогообложения с пояснительной запиской может возникнуть и у физических лиц. К этим случаям относятся продажа имущества, получение доходов от источников за границей, использование полученной в наследство интеллектуальной собственности. Выигрыш в лотерее также облагается налогом.

Подать документы в инспекцию и написать к ним приложение с пояснением можно самостоятельно, но лучше доверить это юристу. Специалист оформит записку к документам по всем правилам и учтет все необходимые нюансы.

Кто составляет, подписывает и ставит печать?

В случае, если сопроводительное письмо подается физическим лицом, то, соответственно, подающий человек занимается его написанием. Если же речь идет о юридическом лице, то письмо составляется сотрудниками подающей компании: этим может заниматься как штатный юрист, так и сотрудники бухгалтерии.

В большинстве отделов ИФНС требуют, чтобы сопроводительное письмо было подписано у генерального директора и главного бухгалтера, а также сопровождено печатями организации которые будут свидетельствовать о подлинности документа.

Общие правила составления

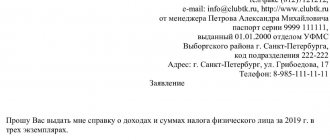

Не существует установленной законом формы написания сопроводительного письма, но есть правила его составления,которые выработаны на практике. В приложении к отчетности перед инспекцией в обязательном порядке должны присутствовать:

- наименование налоговой инспекции (при необходимости,указать Ф. И. О сотрудника, которому направляются документы);

- наименование налоговой организации и адрес отправителя;

- номер и дата запроса, в ответ на который высылается пояснение;

- обращение к сотруднику или налоговому органу;

- перечень документов и других материалов с указанием числа листов и экземпляров;

- Ф. И. О и должность отправителя, его подпись и контактные данные (номер телефона, электронная почта).

Сроки подачи

Ответить на запрос по уточнению декларации из налоговой инспекции необходимо в течение рабочих дней, иначе будут начислены пени, а также может быть назначена проверка. При электронном документообороте срок увеличивается до 6 дней с момента получения запроса.

Стоит заметить, что уточняющая декларация и сопроводительное письмо добавляют волокиты в бухгалтерскую работу, однако корректная подача этих документов может избавить компанию от дополнительных проверок и соответствующих штрафов.

Как составляется при определенных видах отчетности?

Кроме общих правил написания приложений к документам в инспекции есть также дополнительные требования, которые необходимо учесть при написании той или иной декларации.

Нулевая

При отправке нулевой декларации в сопроводительной записке необходимо пояснить, почему отчетность нулевая. В формулировке письма достаточно указать, что в квартале/году деятельность не велась.

Лесная

Составляя приложение к лесной декларации, необходимо указать в нем объем вырубленной древесины и сроки, в которые производилась вырубка леса. Кроме того, должна содержаться информация о целевом назначении лесов и форме вырубки.

По УСН

В сопроводительном письме к отчетности по упрощенной системе налогообложения необходимо изложить уточнения показателей из декларации: количество доходов (даже если их не было – указать нулевой), расходов, а также размер выплачиваемых налогов за календарный год. Если ИП находится на ПСН (патентной системе налогообложения), у него нет необходимости ежегодно сдавать декларацию.

В данном случае налоги оплачиваются авансом в момент приобретения патента, имеющий определенный срок действия, который можно продлить.

Справка! При оплате ИП также может приложить письмо, указав в нем дату платежа и срок действия патента.

По ЕНВД

В приложении к ежеквартальной налоговой отчетности также должны быть перечислены доходы и расходы ИП или ООО за определенный срок, или же причина отсутствия доходов и цели расходов.

Уточненная

Приложение к уточненной декларации должно содержать:

- причину корректировки суммы налоговых обязательств;

- исправленные сроки декларации;

- реквизиты перечисленных ранее авансов и пеней.

Предлагаем прочитать и другие не менее полезные и интересные статьи, которые помогут вам разобраться в таких вопросах:

- Что такое сопроводительное письмо к декларации?

- Каковы особенности составления такого документа в ИНФС, по НДФЛ и по НДС?

Пример заполнения уточненной декларации по НДС

Уточненная декларация – это самостоятельный бланк, в который включаются сведения, не верно заполненные в исходной декларации, или не включенные в нее изначально. При заполнении не показывается различие между исходными и скорректированными данными, а отражаются только правильные показатели.

Для заполнения следует брать такой же бланк декларации по НДС, как и при первичной подаче.

В «уточненку» включаются все те же листы, которые были предоставлены в исходном бланке с заменой неверных данных правильными, а также дополнением ранее не отраженных сведений.

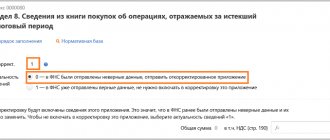

Разделы 8, 9, 10, 11, 12 и приложения к ним имеют специальное поле, которое заполняется только при подаче уточнений – 001 «Признак актуальности ранее представленных сведений».

- 8 и 9 – заполняют налогоплательщики сведениями о сформированных и предоставленных счетах-фактурах;

- 10 и 11 – оформляют налоговые агенты;

- Раздел 12 – заполняют лица, не платящие НДС, но предоставившие счет-фактуру своему клиенту.

Показатель поля 001 в этих разделах можно принимать одно из двух значений:

- 0 – при необходимости изменить отраженные показатели в этом разделе, в остальных полях раздела с признаком «0» заполняются корректные данные;

- 1 – если в раздел изменения не нужно вносить, так как ранее поданные сведения являются корректными, в остальных полях ставятся прочерки (не дублируется информация из ранее поданного отчета в целях уменьшения объема уточненного документа).

На титульном листе также имеется поле, которое обязательно к заполнению при подаче исправленного отчета – № корректировки, в которое вносится число, соответствующее порядковому номеру внесения корректировок в декларацию. При первичной подаче «уточненки» ставится «001», далее при каждом последующем исправлении – по нарастающей «002», «003» и т.д.

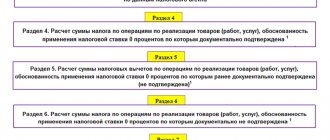

Примеры заполнения в различных случаях 8 и 9 разделов

| Событие | Разд. 8 | Прил. к разд.8 | Разд. 9 | Прил. к разд.9 |

| В декларацию не включена реализация | 1 | – | 1 | 0 |

| Неправильно посчитан НДС к уплате | 1 | – | 1 | 0 |

| Меняется НДС к вычету | 1 | 0 | 1 | – |

| Меняется НДС к уплате и к возмещению одновременно | 1 | 0 | 1 | 0 |

Правила отправки

Сопроводительное письмо отправляется в налоговую инспекцию вместе с декларацией. Передать приложение можно вместе с пакетом документов в организацию лично. Также возможен вариант с отправкой отчетности с пояснительной запиской по почте.

Сопроводительные письма не являются обязательными элементами при отправке отчетности в налоговые службы, однако их наличие помогает избежать ряда проблем и вопросов. Главное – правильно составить приложение и четко указать в нем свои прошения и пояснения.

Термины документооборота

Обмен документами между налоговыми органами и налогоплательщиками регулируется двумя основными нормативными актами:

- Приказом МФ РФ от 02.07.2012 № 99н «Об утверждении Административного регламента Федеральной налоговой службы . ».

- Составленными на его основе «Методическими рекомендациями по организации электронного документооборота . » (утверждены приказом ФНС РФ от 13.06.2013 № ММВ-7-6/[email protected]).

В них участниками информационного взаимодействия понимаются не только налогоплательщики (их представители) и налоговые органы, но и операторы ЭДО (в случае электронного документооборота).

Под налогоплательщиками понимаются плательщики налогов, сборов, страховых взносов, а также налоговые агенты. Под представителями налогоплательщиков — физические или юридические лица, уполномоченные налогоплательщиком представлять его интересы по части налогов и сборов.

Обращение в ФНС формируется налогоплательщиком (или его представителем) и направляется по месту постановки на учет.

В конце статьи вы сможете скачать актуальный образец, как написать сопроводительное письмо в налоговую — разберем ниже.

Уточнение 3 ндфл образец

Во-вторых, требуется правильно отразить всю необходимую информацию с приложением подтверждающих документов при необходимости. Декларация формируется в двойном экземпляре – один предоставляется в ИФНС, другой остается у налогоплательщика. Формат сдачи может быть любым: по почте ценным письмом, через интернет или посредством личного посещения налоговых органов. Документ заполняется с использованием компьютерных программ или «от руки». Никакие зачеркивания/исправления не допускаются – в приеме такой формы налоговики скорее всего откажут. Если подача декларации сопровождается подтверждающими документами, рекомендуется составить сопроводительный реестр с перечнем всех приложений (копий или оригиналов).

- при сдаче квартиры (иной жилой недвижимости) в аренду по договору физическим лицам (величина суммы аренды не играет никакой роли);

- если продано какое-либо дорогостоящее имущество, принадлежавшее физическому лицу менее 3-х лет (земельный участок, машина, золотые украшения, квартира, ценности искусства);

- разовый доход в результате заключения гражданско-правового договора (какая-либо услуга, подрядные работы);

- если физическое лицо выиграло в лотерею, казино или получило доход в результате иных азартных игр;

- в случае, когда доход получен от деятельности, осуществленной за пределами Российской Федерации.

Письмо о нулевом 6-НДФЛ: образец

Сдавать расчеты по форме 6-НДФЛ должны все налоговые агенты (п. 2 ст. 230 НК РФ). Налоговые агенты это, как правило, работодатели или заказчики по договорам гражданско-правового характера, по которым физлица получают доходы.

Вероятность такого развития событий, к сожалению, есть. И чтобы обезопасить бизнес имеет смысл подать в налоговую письмо в свободной форме, в котором сообщить, что у организации или ИП нет ни работников, ни подрядчиков и поэтому 6-НДФЛ не подается.

Рекомендуем прочесть: Право Собственности И Иные Вещные Права В Международном Частном Праве Общая Характеристика