Отличительные особенности

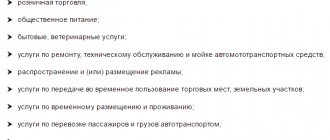

Основная особенность режима в том, что размер полученного дохода не имеет значения при определении налоговой базы. Расчёт производится от размера предполагаемого дохода, который определяется на уровне государства. Отсюда и просторечное название «вмененка». Иными словами, государственные органы устанавливают или точнее вменяют размер прибыли.

Система налогообложения не предполагает уплаты следующих налогов:

- на доходы физических лиц;

- НДС;

- налог на имущество.

Коды реорганизации ликвидации ип

Они используются, если в минувшем отчетном периоде организация-налогоплательщик проходила процедуру реорганизации.

Какой код реорганизации (ликвидации) указывать на титульном листе расчета по страховым взносам в 2021 году? Можно ли оставить это поле пустым?

Форма расчета по страховым взносам, применяемого в 2021 году, утверждена приказом ФНС России от 10 октября 2021 № ММВ-7-11/551.

Для человека, не знающего тонкостей процесса прекращения деятельности организации достаточно сложно найти отличия реорганизации от ликвидации.

Там удалось определить, что требования инспектора не правомочны для налогового периода 3-НДФЛ при закрытии ИП.

Значит действительно, при закрытии ИП в декларации ЕНВД ставится специфический код налогового периода — 3 кв. «55», 4 кв. «56».

- не перегружать заполненный бланк;

- специальные программы могли анализировать данный отчет более оперативно.

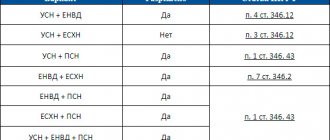

Разобраться с тем, какой код в налоговой декларации УСН проставлять в том или ином случае, вам помогут нижеследующие таблицы.

Реорганизуемое предприятие по-прежнему остается действующим юридическим лицом, а вот ликвидируемая организация прекращает свое существование, как юр. лицо.

- проводило операции с ценными бумагами, срочными сделками;

- осуществляло выплаты по ценным бумагам, выпущенным российскими компаниями.

Кодовые обозначения по реорганизованным компаниям берутся из Приложения 3 к Порядку заполнения (утвержденному приказом № ММВ-7-3/[email protected]).

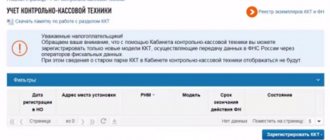

Для этого возьмите ваше кассовое устройство и посетите вместе с ним налоговую службу. Уполномоченное лицо проверит его и снимет с учета самостоятельно.

Вам может понадобиться пакет документов, состав которого определяет банк. Он должен быть указан в договоре, который вы заключали для открытия счета.

Ликвидация

Определение ликвидации ИП — это прекращение регистрации физического лица как предпринимателя. Как только лицо пройдет всю процедуру и получит письменное подтверждение об удалении из реестра, оно сразу лишается всех прав и обязанностей, которые имел, осуществляя свою деятельность. Естественно, есть ограничение. Если остались долги, то физическое лицо, не имея статуса предпринимателя, должно по ним рассчитаться.

Помимо желания физического лица, ликвидация ИП на ЕНВД может проводиться в следующих случаях:

- банкротство;

- окончание срока действия регистрационных документов, позволяющих на законных основаниях находиться на территории страны;

- вынесение соответствующего решения судом;

- смерть физического лица.

В принципе, все описанные способы можно отнести к принудительным мерам, не считая процедуры банкротства, которая была инициирована самим физическим лицом.

Применение упрощенной системы налогообложения

Налоговый кодекс РФ предусматривает срок предъявления декларации по случаю упразднения ИП, работающего по упрощенной схеме налогообложения. Это должно быть сделано не позже 25 числа месяца, идущего следом за месяцем остановки деятельности. В это же время коммерсантом должны быть уплачены налоговые обязательства. В налоговые инстанции не позже 15 дней со дня закрытия налогоплательщиком предоставляется извещение об остановке работы ИП. Федеральная налоговая служба РФ издала приказ от 04 июля 2014 года, в котором утвердила Порядок внесения конкретных данных в декларацию по упрощенной системе.

В Приложении №1 этого документа указаны следующие коды для ликвидации ИП:

- 50 – обозначает крайний налоговый период ИП;

- 34 — обозначает календарный год;

- 96 – обозначает крайний календарный год при остановке ИП по упрощенной системе;

- 0 – код ликвидации ИП.

Когда предприятие ликвидируется, коммерсантом должна быть подана нулевая декларация по упрощенной системе (доходность). Налоговые законы обязуют предпринимателей подавать декларацию по месту своей регистрации, в срок не позже 30 апреля после последнего календарного года. В этом случае налоговый кодекс не предусматривает какой-либо альтернативный срок для подачи такой документации (даже если предприятие ликвидируется). Декларационная деловая бумага при остановке работы ИП должна быть подана предпринимателем не позже 3 мая после последнего календарного года. Это означает, что физическое лицо, уже не выступая в роли бизнесмена, может предъявить налоговому органу налоговую декларацию.

В то же самое время Министерство финансов утверждает, что физическое лицо обязано предоставить в налоговый орган декларацию и заплатить налог, установленный на время предпринимательской активности. По такому сценарию, в согласии с указом налоговой службы упомянутом выше, код налогового периода будет 50.

Заполнение заявления

Перед подачей документов необходимо заполнить заявление по утвержденной форме Р26001. Бланк формуляра можно взять в территориальном отделении ФНС или скачать с официального сайта.

Заявление можно заполнить на компьютере либо вручную. Если выбран второй вариант, то лучше использовать ручку с чёрной пастой, а буквы все писать заглавными.

Шрифт при заполнении документа на компьютере необходимо выбрать Courier New с высотой 18 кегель.

В верхней части документа заполняются графы с информацией о ФИО и ОГРНИП индивидуального предпринимателя. Затем указывается способ, которым будет передаваться заявление, контактные данные, вплоть до е-mail.

Отчетность

Помимо вышеописанных мероприятий, необходимо произвести заполнение ЕНВД при ликвидации ИП, подать отчетность, даже за неполный период.

При уплате налога на вмененный доход отчетность подается до 20 числа того месяца, который следует за отчетным кварталом. Следовательно, если свидетельство получено в марте текущего года, то отчитаться необходимо до 20 апреля. В случаях, когда 20 число приходится на праздничный день либо выходной, то передать бумаги можно на следующий рабочий день.

Бланк декларации по ЕНВД за 4 кв. 2021 года

При сдаче отчетности за Ⅳ квартал надо использовать бланк, который утвержден приказом ФНС от 26.06.2018 № ММВ-7-3/[email protected] и вступил в силу с 26 ноября 2021 года.

Подробнее: Декларация по ЕНВД за Ⅳ квартал 2021 года — какой бланк использовать?

Изменения формы были связаны с необходимостью отражения в отчетности вычетов на приобретение онлайн касс индивидуальными предпринимателями, применяющим ЕНВД, поскольку они до 1 июля 2019 года имели право уменьшить налог на сумму стоимости приобретенных касс. Максимально допустимая сумма вычета составляла 18 000 руб. на каждый приобретенный ККТ. Теперь воспользоваться вычетом на покупку ККТ нельзя.

Скачать актуальный бланк можно по ссылке в конце этой статьи.

Общие правила заполнения отчета

Все данные вносятся справа налево. Если какие-либо ячейки не заполняются, обязательно следует проставить в них прочерки. Все показатели, имеющие не целое значение, необходимо округлять по общему правилу. Также следует придерживаться следующих требований:

- если отчет заполняется вручную, то все буквы должны быть заглавными;

- цвет ручки должен быть черным или синим;

- абсолютно все страницы декларации следует пронумеровать в формате 001, 002 и так далее;

- первая страница отчета должна содержать дату заполнения и подпись составителя, то есть ИП;

- точный код налогового периода при ликвидации ИП на ЕНВД;

- при наличии печати на титульной странице ставится ее оттиск.

Декларация не подлежит сшиванию и печати с двух сторон на одном листе. Ни в коем случае отчет не должен содержать исправлений и помарок. В декларации не указываются начисленные штрафные санкции и пени.

В остальном заполнение отчетности ничем не отличается от остальных случаев заполнения подобных документов.

Ликвидационная декларация при закрытии ИП

При закрытии бизнеса предприниматель исключается из Единого Реестра и с этого момента ИП считается официально ликвидированным. Процедура регулируется Законом № 129-ФЗ от 08.08.01 г. и подразумевает совершение ряда обязательных действий. В том числе уплачиваются долги по налогам и сборам в бюджет и социальные фонды, а также подается декларация при закрытии ИП.

В какой форме составляется отчетность? Это зависит от особенностей налогообложения предпринимательской деятельности. Разберемся, как правильно подать декларацию при ликвидации бизнеса физлица.

Нормативный регламент закрытия ИП – общий требования

Механизм прекращения предпринимательства подробно описан в стат. 22.3 Закона № 129-ФЗ. В первую очередь, чтобы инициировать процедуру закрытия, следует подать пакет документов в территориальные налоговые органы по месту проживания гражданина (либо его временного пребывания). При этом заполняется заявление утвержденной формы Р26001, платится госпошлина в сумме 160 руб. Дополнительно прикладываются справки из ПФР о том, что все персонифицированные сведения за сотрудников были сданы в срок.

Отдельные случаи ликвидации ИП описаны в п. 2-6 стат. 22.3. В частности, это закрытие бизнеса по причине принятия судебного решения, смерти гражданина, признания несостоятельности, лишения права на ведение бизнеса и т.д. Если все документы заполнены правильно, сведения достоверны, срок ликвидации не превышает 5 дней (рабочих) от момента подачи данных в ИФНС (стат. 8 Закона № 129-ФЗ).

Относительно деклараций, подать все формы лучше до того, как ИП будет ликвидирован. Но если по каким-то причинам предприниматель не успел отчитаться, налоговики не вправе отказать в ликвидации ИП или в приемке отчетных форм. В случае нарушения законодательных сроков сдачи деклараций, а также при перечислении налоговых платежей с опозданием, налогоплательщику будут предъявлены штрафные санкции. Взыскать штрафы ИФНС может и после того, как предприниматель официально ликвидирует свою деятельность.

Ликвидационная декларация при закрытии ИП на ОСНО

Когда ИП ведет бизнес на общем налоговом режиме, основными налогами, по которым он обязан отчитаться, являются – НДС и НДФЛ с доходов. Следовательно, при закрытии ИП на ОСНО подаются декларации за последний налоговый период по НДС и подоходному налогу.

Сроки подачи деклараций для ИП на ОСНО:

НДФЛ – согласно п. 2 стат. 229 физлица, ликвидирующие свой бизнес, обязаны отчитаться по ф. 3-НДФЛ за текущий налоговый период в 5-дневный срок с даты закрытия ИП. Перечислить сумму подоходного налога в бюджет следует в 15-дневный срок от момента предоставления декларации.

НДС – согласно п. 5 стат. 174 декларация по налогу на добавленную стоимость (с кодом «0» на титульнике) предоставляется в общие сроки для всех налогоплательщиков, включая закрывающихся ИП. Крайняя дата подачи установлена как 25-ое число следующего за налоговым периодом месяца. Уплата налога выполняется как обычно, то есть равными суммами с разбивкой на 3 последующих месяца.

Закрытие ИП – налоговая декларация по ЕНВД

При ведении предпринимательской деятельности с использованием специального вмененного режима, основной формой отчетности для физлица становится декларация по единому налогу, ЕНВД. Снятие с учета плательщика вмененки в середине квартала дает бизнесменам законную возможность исчислить налог не за весь квартал, а за фактически отработанные календарные дни отчетных месяцев. Поскольку налоговым периодом при ЕНВД признается не год, а квартал, при закрытии ИП необходимо отчитаться перед ИФНС путем подачи декларации по вмененному режиму.

Сдавать отчет следует до 20-го числа. Бланк утвержден в Приказе ФНС № ММВ-7-3/353 от 04.07.14 г., где перечислены правила составления документа. При заполнении нужно обратить внимание на правильность указания кодов на титульнике. В частности, если проводится ликвидация ИП, следует отразить код «0» в поле код реорганизации/ликвидации. А по строке код периода приводится специальный цифровой показатель:

Сроки уплаты единого налога при закрытии ИП соответствуют общим по стат. 346.32. Крайней датой для перечисления сумм за квартал признается 25-ое число. Следовательно, общие сроки для сдачи отчета (уплаты налога) на 2021 г. будут такими:

За 4 кв. 2021 г. – до 22.01.18 г. (подача) / до 25.01.18 г. (уплата).

За 1 кв. 2021 г. – до 20.04.18 г. / до 25.04.18 г.

За 2 кв. 2021 г. – до 20.07.18 г. / до 25.07.18 г.

За 3 кв. 2021 г. – до 22.10.18 г. / до 25.10.18 г.

За 4 кв. 2021 г. – до 21.01.19 г. / до 25.01.19 г.

Обратите внимание! При работе на ЕНВД предприниматель имеет статус не только ИП, но и плательщика вмененки. Поэтому вероятно потребуется дополнительно снятся с учета как плательщику ЕНВД, нюансы этой процедуры лучше уточнить в своей инспекции.

Декларация после закрытия ИП на УСН

Упрощенный режим – наиболее распространен среди бизнесменов. Декларация при закрытии предпринимателя-упрощенца подается по общей форме в соответствии с требованиями Приказа ФНС № ММВ-7-3/[email protected] от 26.02.16 г. При заполнении налогоплательщику необходимо указать код формы реорганизации/ликвидации – 0, код периода – 50. Срок подачи установлен в стат. 346.23 НК и определен как 25-ое число месяца за периодом закрытия.

К примеру, предприниматель принял решение о ликвидации ИП и был исключен из ЕГРИП 20.12.17 г. По нормативным требованиям сдать декларацию по УСН ему следует до 25.01.18 г. При нарушении сроков подачи отчетных форм гражданину придется заплатить штрафные санкции по стат. 119 НК.

Обратите внимание! Как при ведении деятельности на упрощенке, так и в случае использования предпринимателем иных налоговых режимов, при закрытии ИП декларация подается только за последний период при условии своевременного предоставления отчетов за прошлые периоды. Если же отчетность не заполнялась и не сдавалась, требуется сформировать нужные документы и также предоставить их в ИФНС.

Как заполняется нулевая декларация ИП при закрытии

Когда предпринимательская деятельность прекращается, подача нулевок требуется при отсутствии у гражданина доходно-расходных показателей. Однако это утверждение не относится к ЕНВД, так как начисление налога при вмененке ведется из предполагаемой доходности. Также не допускается представление пустых деклараций по ЕСХН, кроме тех предпринимателей, которые занимаются бизнесом первый год.

В случае же отсутствия показателей у ИП на ОСНО следует составить нулевые декларации по ф. 3-НДФЛ и по НДС. Заполнение таких отчетов ничем не отличается от формирования обычных форм. Единственная разница в том, что все строки с цифровыми показателями будут прочеркнуты. Рекомендуется своевременно исполнять обязанности налогоплательщика при закрытии бизнеса, чтобы не отвечать в будущем по долгам перед государством.

Ликвидационная декларация при закрытии ИП на УСН – образец скачать здесь.

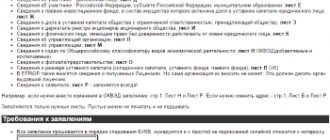

Титульная страница

В поле под названием «ИНН» указывается номер, который указан в свидетельстве или в выписке из ЕГРЮЛ. Код состоит из 10 цифр. Форма рассчитана на заполнение юридическими и физическими лицами. Поэтому ИП в последних двух ячейках проставляет прочерки.

Поле с наименованием «КПП» индивидуальные предприниматели не заполняют.

В зависимости от срока работы физического лица в качестве предпринимателя, вносятся данные в строку «Номер корректировки». Если отчет составляется впервые, то ставится 0, если отчет подается за второй квартал работы, то проставляется 1 и так далее.

Следующая графа «Налоговый период», то есть графа, подтверждающая период, за который подается отчет. Как говорилось ранее, при ликвидации ИП на ЕНВД код налогового периода очень важен.

Затем идет пункт «Отчетный период», где уточняется период, за который подается отчет.

В поле «Представляется в налоговый орган» указывается код налогового органа. В графе «По месту учета» отображается код места, куда представляется декларация.

Ниже в отчете указываются персональные данные налогоплательщика, ФИО. Затем прописываются коды, которые соответствуют классификатору ОКВЭД и прописаны в уставной документации, то есть для ИП они указываются в выписке из реестра регистрации юридических и физических лиц. Если деятельность ведется в нескольких направлениях, то указывается тот вид деятельности, где максимальный доход.

Затем вносятся данные в строку «Форма реорганизации». Блок подлежит заполнению исключительно в случае ликвидации или реорганизации. В остальных случаях проставляются прочерки.

В поле «Номер контактного телефона» проставляется номер, по которому можно связаться с подателем декларации.

В блоке «На страницах» прописывается количество прилагаемых страниц в формате «000…».

Далее следует графа «Доверенность и полнота сведений». Если декларация подается по доверенности от уполномоченного лица, то проставляется код 2. Если отчет заполнялся ИП, то 1.

Сворачивание бизнеса в течение квартала

После подачи заявления о снятии статуса ИП в конце налогового периода предприниматель, следуя алгоритму по ликвидации бизнеса, рассчитывает сотрудников, сдает кассовый аппарат, подает необходимые документы в ФНС и выплачивает налоги в установленном порядке.

Некоторые налоговые инспекторы позволяют перенести выполнение формальностей (кроме увольнения сотрудников, конечно) на период после закрытия бизнеса. Но здесь есть загвоздка: по некоторым показателям физическое лицо, которым становится ИП, заплатит налогов больше, чем ИП.

Часто задаваемые вопросы

Просрочила страховые взносы как индивидуальный предприниматель. Не плачу уже 3 месяца. Что мне за это будет и как закрыть ИП с долгами, если я сейчас живу в другом регионе?

Налоговая установит недоимки и посчитает все ваши долги и штрафы. Затем попросит их оплатить, указав срок. Чтобы закрыть ИП в другом городе: идете к нотариусу и пишете заявление о прекращении работы ИП по специальной форме — нотариус вам ее даст. Заверяет вашу подпись. Затем в банк, чтобы оплатить госпошлину за закрытие — 160 руб. Дальше идете на почту и оправляете заявление и оплаченную квитанцию заказным письмом с уведомлением о вручении на адрес налоговой, в которой открывали ИП. Задайте вопрос, который интересует именно вас — обращайтесь в форму онлайн-консультанта справа или звоните по телефону (Москва). Это быстро и бесплатно!

У меня ИП, деятельность не ведется, отчетность ни разу сдавал, приставы наложили арест на счета. Что делать в такой ситуации?

Для начала узнайте какая сумма долга. После того, когда разберетесь с точной суммой долга, варианта два — можно платить приставам по частям или если долг больше 300 тысяч — оформлять банкротство. Задайте вопрос, который интересует именно вас — обращайтесь в форму онлайн-консультанта справа или звоните по телефону (Москва). Это быстро и бесплатно!

Арестуют ли расчетный счет ИП из-за банковских долгов как физлица?

Если предприниматель задолжал банку по личным кредитам, а они подали в суд, то судья может арестовать все счета предпринимателя, включая и расчетный счет т. к. индивидуальный предприниматель — физлицо и отвечает по долгам всем своим имуществом. Задайте вопрос, который интересует именно вас — обращайтесь в форму онлайн-консультанта справа или звоните по телефону (Москва). Это быстро и бесплатно!

Горячая линия для консультаций граждан: 8-800-350-57-94

Место подачи декларации

Декларация ЕНВД при ликвидации ИП подается по фактическому месту, где проводится предпринимательская деятельность. Если четко определить его невозможно, к примеру, ИП оказывает автотранспортные услуги или осуществляет разносную торговлю, то документы подаются по месту регистрации физического лица.

В случаях, когда точек ведения бизнеса несколько, и все они расположены в одной местности, то подается только одна декларация, но с суммарными показателями по всем точкам, информация о которых отображается во втором разделе. Если деятельность одинаковая, но точки расположены в разных территориальных единицах, то в каждую налоговую службу придется подавать отдельно отчет, второй раздел отчета не заполняется, а просто суммируются показатели.

Причины закрытия ИП на ЕНВД

Законодательство регулирует вероятные причины закрытия ИП, определяя отдельные коды для основания прекращения функционирования бизнеса. Чтобы прекратить предпринимательство потребуется указать, что послужило причиной подобного решения. Это может быть завершение деятельности предпринимателя или переход в другую сферу бизнеса или формирование юридического лица и так далее.

Прием отчетности

Независимо от выбранной причины для ликвидации в обязательном порядке придется взаимодействовать с налоговой службой. Одним из способов отчетности является декларация, которая в случае закрытия может изменяться.

Способы декларирования

При ликвидации ИП на ЕНВД особенностей подачи отчета нет.

Первый способ – бумажный вариант, который подается в 2-х экземплярах. На втором налоговая служба должна проставить отметку о получении.

Второй способ – через почтовое отделение. Письмо желательно оформить заказным. Рекомендуется документы отправлять с уведомлением, которое после получения налоговой службой должно вернуться отправителю. Не стоит забывать, что есть срок для пересылки, который необходимо учитывать. Поэтому отослать декларацию следует заранее.

Третий способ – через интернет. Для такого метода придется удостоверить свою подпись нотариально. Если это было сделано ранее, то проблем со сдачей отчета не будет.

Порядок заполнения

Разберем порядок формирования декларации при закрытии ИП в 2020 году на примере и приведем образец заполнения.

Предприниматель из города Шатуры Московской области Захарова Анна Петровна предоставляла парикмахерские услуги в небольшом салоне. Этот вид деятельности относится к оказанию бытовых услуг. В июле 2021 года она решила прекратить работу и 20 числа была снята с учета как ИП. Своих сотрудников она уволила еще во II квартале, поэтому взносы на их страхование в июле уже не платила. За себя же в этом месяце ей необходимо было доплатить 5 000 рублей, так как остальная сумма страховых взносов была выплачена ранее.

В таблице перечислим все данные, которые необходимы для заполнения декларации ЕНВД при закрытии ИП в 2021 году.

Таблица 1. Сведения для составления декларации по ЕНВД

| Параметр | Значение | Где взять |

| Физический показатель (ФП). Для оказания бытовых услуг это количество работников, включая ИП | 1 (ИП Захарова в III квартале работала без сотрудников) | Статья 346.29 НК РФ |

| Базовая доходность (БД) – вмененный доход на единицу физического показателя. | 7 500 | |

| Коэффициент-дефлятор K1. Корректирует доход в зависимости от уровня инфляции | 2,005 | Приказ Минэкономразвития от 10.12.2019 № 793 |

| Понижающий коэффициент K2. Устанавливается органами муниципальной власти. | 0,8 | Решение Совета депутатов Шатурского района от 07.12.2016 № 3-07/325 |

| Количество дней в месяце закрытия (К дней) | 31 | |

| Количество отработанных дней (К отр дней) | 20 | |

| Ставка ЕНВД | 15% (может быть уменьшена по решению местных властей) | Статья 346.31 НК РФ |

Налог за не полностью отработанный месяц считается по формуле:

ФП х БД х K1 х K2 х Ставка / К дней х К отр дней.

Сумму ЕНВД можно уменьшить на страховые отчисления, которые были произведены в отчетном квартале. Предприниматель из примера без сотрудников, поэтому вычтет из суммы налога все уплаченные за себя взносы. Если бы работники были, налог за счет этого вычета можно было бы снизить только наполовину.

Далее рассмотрим, как сформировать декларацию по ЕНВД при закрытии ИП Захаровой и представим образец заполнения. Порядок таков – первый лист, раздел 2, раздел 3 и раздел 1. Раздел 4 не заполняется, так как он в 2021 году не актуален.

Титульный лист

На первом листе укажем такие параметры:

- номер корректировки – «0–» (первичная подача);

- налоговый период – 23 (III квартал);

- отчетный год – 2020;

- код налогового органа – 5049 (Межрайонная ИФНС № 4);

- код места учета – 320 (Приложение № 3, код по месту осуществления деятельности);

- ФИО ИП;

- телефон;

- количество страниц отчета – 5, приложений – 0.

В нижней части справа ставим код «1» – это значит, что отчет подписывает непосредственно предприниматель. Еще раз писать ФИО не нужно. Все прочие ячейки прочеркиваем, указав лишь дату заполнения.

Раздел 2

В этом разделе рассчитаем сумму налога. В строках укажем такие данные:

- 010 – код деятельности «01» из Приложения № 5;

- 020 – адрес места осуществления услуг;

- 030 – ОКТМО;

- 040 – показатель БД

- 050 – K1;

- 060 – K2.

Данные для заполнения строк 040-060 нужно взять из Таблицы 1.

В строке 070 сведения заносятся по графам:

- 2 – физический показатель «1»;

- 3 – количество дней, которое ИП Захарова работала в июле – «20».

- 4 – расчет базы за месяц по приведенной выше формуле – 7761.

Строки 080 и 090 в нашем примере не заполняются, так как Захарову сняли с учета в июле.

В строке 100 отразим итоговую базу, в строке 105 – ставку ЕНВД, а в строке 110 – его сумму: 7761×15% = 1164.

Раздел 3

В этом разделе указываются вычеты и рассчитывается сумма налога за квартал, которую нужно уплатить. Строки заполним так:

- 005 – «2», так как выплат физлицам не было;

- 010 – налог до вычета (строка 110 раздела 2);

- 020 – прочерк;

- 030 – сумма страховых отчислений ИП за себя (5 000) – ее и вычтем из налога;

- 040 – прочерк, здесь ранее отражался кассовый вычет;

- 050 – сумма налога ЕНВД к уплате после вычета взносов. Получается, что налога к доплате не будет.

Раздел 1

Результаты расчета отразим в разделе 1. Тут всего 2 строки:

- 010 – ОКТМО;

- 020 – сумма ЕНВД, которую бывший предприниматель должен уплатить за последний квартал (в нашем примере 0).

Образец заполнения декларации ЕНВД при прекращении предпринимательской деятельности.

Готовая ликвидационная декларация при закрытии ИП на ЕНВД подписывается и направляется в ИФНС, в которой предприниматель стоял на учете как плательщик вмененного налога. Способ может быть любым – лично или с представителем (нужна нотариальная доверенность), почтой или в электронном виде с ЭЦП.

Заполнение декларации

Очень важно правильно указать код налогового периода при ликвидации ИП на ЕНВД. Именно он дает возможность понять специалистам ФНС о том, что бизнес закрывается.

В целом, коды налоговых периодов – это двухзначное число:

- 22 соответствует 1 кварталу;

- 23 – 2 кварталу и так далее.

Если речь идет о закрытии, то код ликвидации ИП в декларации по ЕНВД другой:

| 51 | Реорганизация или ликвидация ИП в 1 квартале |

| 54 | Реорганизация или ликвидация ИП во 2 квартале |

| 55 | Реорганизация или ликвидация ИП в 3 квартале |

| 56 | Реорганизация или ликвидация ИП в 4 квартале |

Помимо кода налогового периода при закрытии ИП, необходимо указать код формы реорганизации, то есть дать уточнение. Код ликвидации — 0.

Когда нужно сдать декларацию по ЕНВД при закрытии одного из видов «вмененной» деятельности?

Добрый день, подскажите, если ООО на ЕНВД закрывает один из видов деятельности в 1 кв 2021г., а именно 6 февраля 2021г., когда надо сдать декларацию? 20 апреля или сразу после закрытия?

Решение вопроса

Отдельных сроков для сдачи декларации по ЕНВД при закрытии одного из “вмененных” видов деятельности законодательством не установлено. Вы вправе подать отчетность по ЕНВД за 1 квартал в срок до 20 апреля 2021 года. Аналогичного мнения придерживается и ФНС в своем письме от 20 марта 2015 г. N ГД-4-3/[email protected]:

П. 3 ст. 346.32 НК РФ определено, что налоговые декларации по ЕНВД по итогам налогового периода представляются налогоплательщиками в налоговые органы не позднее 20-го числа первого месяца следующего налогового периода.

Согласно ст.346.30 НК РФ налоговым периодом по ЕНВД признается квартал.

Никаких особенностей по срокам представления налоговой декларации по ЕНВД в случае прекращения налогоплательщиком деятельности, подлежащей налогообложению ЕНВД, и снятия с учета в качестве налогоплательщика ЕНВД Кодексом не предусмотрено

, поэтому осуществление налоговым органом снятия с учета указанного налогоплательщика только на основании заявления является обоснованным.

Хотелось бы отметить, что при сдаче отчетности, после снятия с учета в отношении одного из видов вмененной деятельности, могут возникнуть некоторые проблемы. Связаны они с тем, что зачастую налоговые органы по месту ведения деятельности на ЕНВД отказываются принять декларацию, если ИП прекратил вмененную деятельность. В этом случае, декларацию можно будет направить по почте либо сдать в ИФНС по месту учета в качестве ИП.

Написала заявление в налоговую через СБИС о том, что один из видов деятельности прекращен и плюсом сдала декларацию, по итогу ответ: отчет не сдан ,т.к. отсутствует такой вид деятельности , ничего не понимаю, до этого отчитывались в налоговую ежеквартально и декларации принимали.

Произошло то, что я предполагала в ответе выше. Вы с учета сняли один вид деятельности и теперь налоговая по месту его ведения не хочет принимать отчетность, а точнее, не может, так как это не дает сделать система. Такое бывает очень часто.

В данной ситуации рекомендую Вам направить отчетность по ЕНВД в ИФНС по месту учета (не ведения деятельности!) почтой. При личном визите у Вас ее, скорее всего тоже не захотят принимать.

Нулевая декларация

Многих бизнесменов интересует вопрос о том, можно ли подать декларацию по ЕНВД при закрытии ИП с кодом ликвидации и нулевым результатом. Нет, так делать нельзя. Не стоит забывать, что размер вмененного налога рассчитывается государством и никоим образом не зависит от дохода, который фактически получил предприниматель за отчетный период. Поэтому, если даже никакой прибыли не было, придется заплатить налог. Даже если у предпринимателя есть действительно оправдательные факторы, произошел пожар или обокрали магазин, сдать нулевую декларацию нельзя. Проще говоря, точка зрения контролирующих органов только одна: ведете бизнес — платите налог, не ведете – снимайтесь с учета.

Закрытие до окончания периода

Порядок закрытия ИП до конца квартала тоже стандартен: подавать придется те же бумаги в те же сроки. Но декларация будет заполняться как частично нулевая.

Если ИП не дорабатывает трехмесячный срок, он перерассчитывает налог. Чтобы не переплачивать, в графу 2 строк 070-090 раздела 2 вписывают 0. Он приравняет базовую доходность и, следовательно, ЕНВД к нулю — так что платить за «неотработанное» время не придется.

Нельзя забывать о ЕНВД-4: даже нулевые показатели, если предприниматель не снят с учета как плательщик, облагают минимальными, но налогами.

Штрафные санкции

Даже при ликвидации ИП не стоит забывать, что за неподачу отчетности предусмотрены штрафные санкции.

| Нарушение | Размер санкций |

| При несвоевременной сдаче отчетности но уплате ЕНВД | 1 тыс. рублей |

| При отсутствии отчета и неуплате налога | 5 % от размера налога, причем за каждый месяц просрочки, даже если он неполный. Штрафные санкции начисляются с момента, который положен для предоставления отчета, но не может превышать 30 % и не может быть меньше 1 тыс. рублей. |

Что делать после ликвидации

Любое физическое лицо должно помнить, что даже после закрытия ИП человек не освобождается от уплаты всех налогов, страховых взносов и долговых обязательств, которые появились во время ведения бизнеса.

Если у ИП была печать, то она не подлежит обязательному уничтожению. Ведь ей можно воспользоваться при открытии нового ИП. А открыть новое предприятие можно на следующий день после закрытия. Документы, которые были сформированы на протяжении деятельности ИП, должны храниться в течение 4 лет.

Налоговая декларация ЕНВД 2018

• При заполнении Декларации рекомендовано использовать чернила черного, фиолетового или синего цвета. Но всё же лучше — чёрная ручка.

• В пустых незаполненных клетках проставляется прочерк. Если данные суммы равны 0, то тоже проставляются прочерки.

14) Раздел « Достоверность и полноту сведений, указанных в настоящей Декларации, подтверждаю».

— Если декларацию представляет ИП — это поле не заполняется, ставится только личная подпись и дата подписания.

См. таблицу базовой доходности, физических показателей по кодам и каждому виду предпринимательской деятельности в разделе про ЕНВД.

2) Строка 020. Укажите полный адрес места осуществления предпринимательской деятельности, указанного в строке 010.

См. таблицу базовой доходности, физических показателей по кодам и каждому виду предпринимательской деятельности в разделе про ЕНВД.

ГРАФА 2. Укажите величину физических показателей. В чём исчисляется физический показатель в зависимости от вида деятельности, см. таблицу.

Если физический показатель менялся в течение квартала, то указываем это в строке того месяца, в котором произошло изменение.

Если вы проработали на ЕНВД полный квартал без постановки и снятия с учёта- ставьте прочерк во всех строках графы 3.

1 — если вы налогоплательщик, производящий выплаты физическим лицам. Проще говоря, если у вас есть наёмные работники, ставите цифру 1.

2) Если у вас 2 и более листов раздела 2 — сложите все суммы строчек 110 из каждого такого листа раздела 2 и полученный результат запишите в строчку 010.

3) Строка 020. Укажите сумму страховых взносов, уже уплаченную в отчётном квартале за работников, занятых в видах деятельности ЕНВД.

4) Строка 030. Укажите сумму страховых взносов, уже уплаченную в отчётном квартале за себя.

В данном случае налогоплательщик без работников, поэтому можно уменьшить налог на 100 % суммы всех фиксированных страховых взносов, уплаченных за себя.

строка 020 = стр. 040 раздела 3 * (Сумма строк 110 всех листов раздела 2 по данному ОКТМО / строка 010 раздела 3)

3) Раздел внизу листа « Достоверность и полноту сведений, указанных на данной странице, подтверждаю».