Операция вычета НДС уменьшает сумму налога к уплате. Бывают ситуации, когда вычет сделали, но позже выясняется, что вычет использовать было нельзя. В таком случае его надо вернуть. Такая операция называется “Восстановление НДС”.

В законодательстве определены случаи для восстановления НДС, например:

- Передача имущества в уставный капитал.

- Перечисление предоплаты.

- Если принятые к вычету товары, работы, услуги начинают использоваться в необлагаемых операциях.

- При переходе на УСН.

- и др.

Перечень случаев приведен в Статье 170 п.3 НК РФ.

Рассмотрим, как отразить восстановление НДС в 1С 8.3 Бухгалтерия предприятия.

Восстановление НДС в 1С 8.3: пошаговая инструкция

Внимание! Ставка НДС изменена с 01.01.2019 с 18% на 20% и с 18/118 на 20/120.

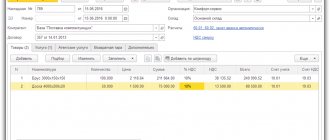

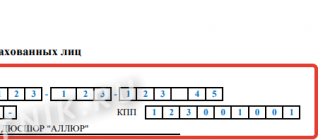

Организация осуществила 100% предоплату поставщику ООО «Автопарк» за автомобильFord Mondeo. На выданный аванс был зарегистрирован авансовый счет-фактура на сумму 792 960 руб. (в т.ч. НДС 18%).

02 апреля при получении автомобиля Ford Mondeo выданный ранее аванс был зачтен в сумме 792 960 руб.

Рассмотрим инструкцию оформления зачета аванса в 1С 8.3 Бухгалтерия пошагово. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Приобретение внеоборотного актива | |||||||

| 02 апреля | 08.04.1 | 60.01 | 672 000 | 672 000 | 672 000 | Принятие к учету внеоборотного актива | Поступление (акт, накладная) — Оборудование |

| 19.01 | 60.01 | 120 960 | 120 960 | Принятие к учету НДС | |||

| 60.01 | 60.02 | 792 960 | 792 960 | 792 960 | Зачет аванса | ||

| Регистрация СФ поставщика | |||||||

| 02 апреля | — | — | 792 960 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

| Восстановление НДС при зачете аванса поставщика | |||||||

| 30 июня | 76.ВА | 68.02 | 120 960 | Восстановление НДС к уплате | Формирование записей книги продаж | ||

| — | — | 120 960 | Отражение НДС в Книге продаж | Отчет Книга продаж | |||

Узнать сначала про перечисление аванса поставщику и принятие НДС к вычету с выданного аванса.

Общие сведения ↑

Компания, являющаяся покупателем товаров, работ или услуг, обязана восстановить НДС, который ранее был определен, как вычитаемый из общей суммы платежа в бюджет в следующих основных случаях:

- Если любое имущество было передано в уставный капитал фирмы в качестве вклада.

- Если вклад в виде материальных ценностей или имущественных прав осуществляется в рамках инвестиционного товарищества, кооператива или некоммерческой организации.

- Если компания планирует переход на режим, предполагающий освобождение от НДС (речь идет об упрощенных режимах взимания налогов – УСН, ЕНВД, ЕСХН).

- Если товары, работы или услуги были получены по итогам уплаты аванса.

- Если имело место получение субсидий из федерального бюджета на возмещение расходов по покупке материальных ценностей.

Восстановление НДС осуществляется также и по тем видам товаров и услуг, которые с самого начала определены, в качестве не облагаемых данным налогом ценностей (ст. 149 НК РФ).

Все указанные виды операций находят отражение в книге покупок. На основании ее сведений в дальнейшем и осуществляется восстановление НДС.

В налоговой декларации же находят отражение те же самые сведения.

Что это такое

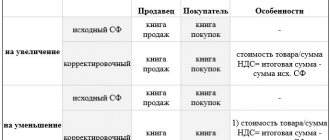

В общем виде вычеты по НДС осуществляются на основании книги покупок — именно в ней регистрируются все счет-фактуры, касающиеся приобретенных товаров, услуг, материальных прав, работ.

При этом эти документы первичного учета могут представляться поставщиком, как бумажном, так и в электронном виде. Книга покупок – это сводный бухгалтерский журнал, который заполняется в организации поквартально.

В нем отражаются все виды осуществленных операций, каждой из которых присваивается идентификационный код, упрощающий налоговый учет.

Существуют специальные правила ведения книги покупок:

| Во-первых | Вести ее можно, как в бумажном, так и в электронном виде |

| Во-вторых | В ней подлежат регистрации все счета-фактуры, поступающие от поставщиков |

| В-третьих | Операция по которой осуществляется вычет НДС регистрируется в книге покупок в момент поступления в бухгалтерию счета-фактуры (а не в момент совершения сделки) |

В отдельном разделе книги покупок учитываются положительные и отрицательные сальдо – корректировочные фактуры, которые составляются в целях увеличения или уменьшения стоимости поставленных товаров и услуг.

Если при составлении счет-фактуры поставщик допустил ошибку, то такой первичный документ в книге покупок не регистрируется.

Если же он уже был зарегистрирован, то на отдельной странице журнала ставится пометка о его аннулировании.

Можно выделить несколько кодов видов операций, которые предполагают восстановление НДС, ранее подвергавшегося вычету (Письмо ФНС N ГД-4-3/[email protected], 2020):

| 21 | Средства переданные в уставной капитал компании в качестве вклада |

| 22 | Возвращение авансового платежа |

| 23 | Осуществление командировочный платежей сотрудником |

| 25 | Покупка товаров, которые облагаются НДС по нулевой ставке |

| 26 | Сделки с компанией, которая не является плательщиком НДС |

Кто сдает документ

Вести книгу покупок и отражать в ней вычеты и восстановления по НДС обязаны все организации, кроме (ст. 169 НК РФ):

- Освобожденных от уплаты НДС хозяйствующих субъектов, в силу использования ими специальных налоговых режимов – ЕНВД, УСН, ЕСХН.

- Компаний, осуществляющих сделки с теми товарами, работами или услугами, которые согласно российскому законодательству не подлежат обложению НДС.

При участии в сделках с другими компаниями, организации освобожденные от налога, обязаны формировать счет-фактуры, но при этом делать в них пометку «Без НДС».

В силу того, что они вообще не вносят в казну этот обязательный платеж, то и смысла в предоставлении им налоговых вычетов нет.

Как осуществляется заполнение дополнительного листа книги покупок в 2021 году смотрите в статье: дополнительные листы книги покупок. Как быть, если счет-фактура не попадает в книгу покупок, читайте здесь.

В итоге такие субъекты не обязаны вести книгу покупок. Все же компании, которые на вошли в приведенный выше перечень, ведут книгу покупок.

По итогам ее заполнения ежеквартально они формируют декларации по НДС, в которые отдельной графой вносят восстановление налога (Письмо Минфина РФ № 03-07-11/20290).

Нормативная база

Особенности восстановления НДС в РФ и отражение данного процесса в книге покупок детально рассматриваются в таких статьях Налогового кодекса РФ, как:

| Статья | Содержание |

| 149 | Определяет круг товаров, которые не облагаются НДС |

| 169 | Устанавливает порядок составления и учета счетов-фактур |

| 171 | Указывает на особенности предоставления налоговых вычетов |

| 171.1 | Акцентирует внимание на порядке восстановления ранее не учитываемых сумм НДС |

В 2021 году были обнародованы два подзаконных акта – Постановление Правительства РФ № 735 и Письмо ФНС N ГД-4-3/[email protected], в которых детально был изложен новый порядок заполнения книги покупок.

В том числе, отдельные положения этих документов посвящены процессу восстановления НДС.

Приобретение внеоборотного актива

Поступление внеоборотного актива и одновременный зачет аванса, выданного поставщику, отражается документом Поступление (акт, накладная) вид операции Оборудование в разделе ОС и НМА – Поступление основных средств – Поступление оборудования.

Обратите внимание при заполнении ссылки Расчеты указывается:

- Способ зачета аванса – Автоматически, который запускает автоматический зачет аванса в разрезе Контрагента и Договора при проведении документа.

Узнать подробнее о настройке способа зачета аванса

См. также ключевые моменты оформления приобретения внеоборотного актива и принятие НДС к вычету по нему

Проводки по зачету авансов выданных в 1С 8.3

При проведении документа аванс, ранее выданный поставщику, зачитывается в размере не зачтенной суммы предоплаты по договору, но не более общей суммы по документу:

- Дт 60.01 Кт 60.02 – зачет аванса выданного поставщику.

Регистрация СФ поставщика

Для регистрации входящего счета-фактуры от поставщика необходимо указать его номер и дату внизу формы документа Поступление (акт, накладная) и нажать кнопку Зарегистрировать.

Документ Счет-фактура полученный автоматически заполняется данными документа Поступление (акт, накладная).

Узнать подробнее про принятие НДС к вычету при приобретении ОС.

Восстановление НДС при зачете аванса поставщика

Нормативное регулирование

Организация должна восстановить (отразить к уплате) НДС, ранее принятый к вычету, с авансов, перечисленных поставщикам, на дату (пп. 3 п. 3 ст. 170 НК РФ):

- зачета аванса, т.е. в периоде принятия к учету товаров (работ, услуг) от поставщика;

- возврата аванса в связи с изменением условий или расторжением договора.

Восстановлению подлежат суммы налога в размере, соответствующем зачтенной (возвращенной) сумме предоплаты по договору (Письмо Минфина РФ от 28.11.2014 N 03-07-11/60891).

На сумму восстановленного НДС:

- в книге продаж делается регистрационная запись авансового СФ, НДС по которому ранее был принят к вычету, с кодом вида операции 21 «Авансы выданные»;

- в бухгалтерском учете формируется проводка Дт 76.ВА «НДС по авансам и предоплатам выданным» Кт 68.02.

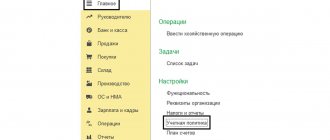

Восстановление НДС в 1С 8.3

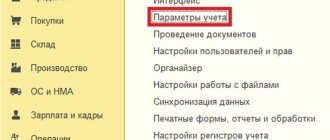

Восстановить НДС в 1С 8.3 при зачете аванса поставщика можно с помощью документа Формирование записей книги продаж в разделе Операции — Закрытие периода — Регламентные операции НДС.

Для автоматического заполнения вкладки Восстановление по авансам необходимо воспользоваться кнопкой Заполнить.

Восстановление НДС: проводки в 1С 8.3

Восстановление НДС проводки в 1С 8.3:

- Дт 76.ВА Кт 68.02 – восстановление НДС с аванса, ранее принятого к вычету;

Документ формирует движения по регистру НДС Продажи:

- запись авансового СФ с кодом вида операции «Авансы выданные» на сумму восстановленного НДС.

Отчет Книга продаж можно сформировать из раздела Отчеты – НДС – Книга продаж. PDF

Проверим расчет суммы НДС, восстановленной при зачете аванса по следующему алгоритму:

- определим сумму зачтенного аванса, по которому НДС ранее был принят к вычету – Дт 60.01 Кт 60.02 792 960 руб.

- произведем арифметическую проверку восстановления НДС с зачтенного аванса по формуле:

НДС к восстановлению = 792 960 * 18/118 = 120 960 руб.

Для проверки суммы восстановленного НДС можно сформировать отчет Оборотно-сальдовая ведомость по счету 76.ВА в разрезе контрагента.

НДС с авансов выданных в 1С 8.3 по Дт 76.ВА совпадает с проверенной суммой. Сальдо по счету 76.ВА по счету-фактуре, по которому ранее НДС был принят к вычету, отсутствует. Это означает, что НДС восстановлен верно на всю сумму авансового счета-фактуры.

Декларация по НДС

В декларации по НДС сумма НДС, подлежащая восстановлению отражается:

В Разделе 3 стр. 080 «Суммы налога, подлежащие восстановлению, всего», стр. 090 «Суммы налога, подлежащие восстановлению…»: PDF

- сумма НДС, подлежащая восстановлению.

В Разделе 9 «Сведения из книги продаж»:

- авансовый счет-фактура полученный, код вида операции «».

Восстановление НДС по необлагаемым операциям

Если поступившие ценности используются в тех операциях, когда отпадает необходимость вычисления НДС, то добавленный налог по ним нужно восстановить. Такая необходимость появляется, когда приобретения применяются в операциях:

- не признаваемых реализацией,

- реализуемых вне РФ;

- не облагаемых НДС.

Восстановлению подлежит:

- Вся сумма налога – для ТМЦ, работ, услуг;

- Величина налога, пропорциональная остаточной стоимости – для основных средств и активов нематериального характера.

Момент восстановления налога – квартал, в котором приобретения используются в операциях без НДС. Необходимость в прохождении этой процедуры возникает в случае, если ранее НДС по этим приобретениям был предъявлен к возмещению.

Восстановленный добавленный налог относят к числу прочих расходов.