Нераспределенная прибыль (убыток) отчетного года – это важный показатель, свидетельствующий о продуктивности работы компании. Нераспределенной считают часть прибыли, оставшуюся в ведении компании после проведения платежей и пока не направленную ни на развитие мощностей, ни на выплату дивидендов. Распределение прибыли – прерогатива собственников фирмы, и происходит это на основе протокола собрания акционеров, где зафиксировано соответствующее решение. Узнаем, как осуществляется учет нераспределенной прибыли (НП).

Что такое убыток и где его показывают

Убыток — это когда за отчетный или налоговый период расходов больше чем доходов.

Каждая организация ведет два вида учета:

- бухгалтерский (для собственников, инвесторов, кредиторов, расчета некоторых налогов и пр.);

- налоговый (для расчета налога на прибыль).

Для общей системы налогообложения убыток определяется по статье 274 НК РФ,

Для УСН – п. 7 ст. 346.18 НК РФ.

По итогам года убыток может получиться:

- в бухгалтерской отчетности: бухгалтерском балансе и отчете о прибылях и убытках;

- в налоговой отчетности: декларации по налогу на прибыль или декларации по УСН.

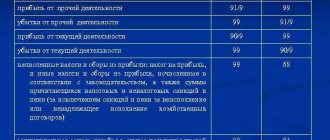

Типовые бухпроводки

Для операций могут использоваться следующие бухгалтерские проводки (см. таблицу 1).

| Операция | Дт | Кт |

| Для устранения убыточности за счет финансов резервного капитала | 82 | 84 |

| Для погашения убыточности из денежных средств, оставшихся от нераспределенной прибыли за минувшие годы | 84 | 84 |

| При возмещении из средств уставного капитала | 80 | 84 |

| Устранение посредством взносов собственников | 75 | 84 |

| Наращивание НП за счет добавочного капитала | 83 | 84 |

Все по теме на видео:

Почему налоги есть, а денег на счете нет

Данные бухгалтерского и налогового учета могут отличаться. Случается ситуация, когда в бухгалтерской отчетности убыток, а в налоговых декларациях – прибыль. В таких случаях предприниматели возмущаются: «Почему у меня налоги есть, а денег на расчетном счете нет»?

Пример 1:

Компания на ОСНО разместила рекламу в инстаграме, встретила иностранную делегацию в ресторане и взяла кредит на расширение производства. В годовой бухгалтерской отчетности такой компании бухгалтерская прибыль может быть меньше, чем в декларации по налогу на прибыль.

Причина в том, что перечисленные расходы — нормируемые (расходы на рекламу, представительские расходы, проценты по кредитам). В бухгалтерском учете они войдут в расходы в полной сумме, а в налоговом — в размере норм, установленных НК РФ.

Пример 2:

Магазин на УСНО оплатил благоустройство прилегающей территории и провел специальную оценку условий труда работников. Для бухгалтерского учета данные расходы полностью принимаются, а для налогового нет.

Причина в том, что для УСНО перечень расходов является закрытым, а спецоценка труда в него не входит (ст. 346.16 НК РФ). Такие расходы уменьшают доход в бухгалтерском учете, и не уменьшают в налоговом.

Почему убыток есть, а в отчетности прибыль

Возможна и обратная ситуация, когда в бухгалтерской отчетности прибыль, а в налоговой – убыток.

Пример 3:

Учредитель ООО с долей более 50% решает подарить безвозмездно своему предприятию оборудование.

- В бухгалтерском учете ООО сформируется доход (п.7 ПБУ 9/99).

- Для налогового учета такое поступление имущества доходом не является (пп.11 п.1 ст.251).

Пример 4:

Фирма на УСН оплачивает телефонию по постоплате на основании выставленных счетов. Услуги связи, оказанные в декабре 2021 года, оплатили в январе 2021. Так как на УСН все лица применяют только кассовый метод, то:

- В бухгалтерском учете эти услуги будут проведены и учтены в расходах в декабре 2021 года, так как бухгалтерский учет ведется «по начислению», то есть расходы отражаются в момент, когда фактически осуществлены.

- В налоговом расходы будут приняты только в январе 2021, так как налоговый учет по УСН ведется всегда кассовым методом, а расходы учитываются не ранее, чем будут оплачены.

В налоговой отчетности 2021 года эта фирма расходов покажет больше, а в бухгалтерской – меньше. Соответственно, прибыль по бухгалтерскому балансу окажется выше, чем в декларации по налогу на прибыль. Это обязательно насторожит налоговую, и она захочет пояснений.

Пример показателя на фирме

За отчетный 2021 год ООО «Южный ветер» вышло на отрицательный финансовый итог. Сумма непокрытой убыточности составила 1 654 906 руб. Величина резервного капитала равняется 768 450 руб. По согласованию руководства от 18.03.2019 года вся его сумма направляется на частичное погашение убытков. В системе бухучета формируется следующая проводка: Дт 82 Кт 84, сумма операции 768 450 руб.

Как видно, суммы резервного капитала недостаточно для устранения убыточности. Руководство дополнительно принимает решение о полном устранении отрицательного результата работы за счет прочих средств. В противном случае в бухбалансе будет присутствовать отрицательный показатель.

Как проверяют убыточную отчетность

Проверка проходит в виде запроса пояснений о причинах возникновения убытков:

- либо по электронным каналам связи (контур, СБИС, Такском и т.д.);

- либо почтовым отправлением на юридический адрес фирмы.

Компании необходимо находиться по юридическому адресу организации и вовремя проверять почту, чтобы не пропустить требование или запросы со стороны контролирующих органов.

В запросе сотрудники ФНС потребуют представить:

- налоговые регистры (специальные регистры по учету налога на прибыль, книгу учета доходов и расходов при УСН);

- первичные и иные документы, подтверждающие правомерность указания в отчетности расходов, повлекших убыток. В частности, это могут быть: акты, накладные, договоры, оборотно-сальдовые ведомости.

Ответить на запрос нужно в течение 5 рабочих дней с момента получения требования.

Моментом получения требования по ЭДО считается наиболее ранний день:

- День, когда вы направили подтверждение о получении.

- Шестой рабочий день с момента получения подтверждения; срок начинает течь на следующий день после получения требования; подтверждение направлять обязательно, иначе оштрафуют.

При получении требования по почте моментом получения считается шестой день с момента отправки (п.6 ст. 69 НК РФ).

При получении требования лично датой получения требования считается дата его вручения, о чем ставится подпись получателя. Получить может любой представитель компании.

Можно ли показывать убыток

Юридическое лицо не может осуществлять убыточную деятельность долгое время — так считают налоговые органы. По их мнению, убыточная фирма может выживать только в двух случаях:

- внутри группы компаний;

- используемая для нелегальных целей ее руководящих лиц.

Убыток в налоговой отчетности — это причина для проверки со стороны налоговой службы. Вероятность проверки убыточной фирмы налоговиками — почти 100%. Это обязательный критерий для проверки — если компьютеры налоговиков видят убыток хоть на 1 копейку, система автоматически формирует запрос на пояснение убытка.

Если расходы настоящие, можно смело показывать убыток и в дальнейшем подтвердить его документально по запросу ФНС.

Убыток есть смысл показывать, если в будущем вы планируете уменьшать свои расходы и, соответственно, налог на прибыль, на сумму полученного убытка. Это называется «перенос убытков на будущее».

Можно ли НЕ показывать убыток

Когда не стоит показывать убытки в отчетности:

- если расходы сомнительны;

- если компания заканчивает деятельность, тогда у нее нет необходимости в будущем использовать убыток для уменьшения налогов;

- возможны и иные причины, например, руководство или главбух боятся проверок.

Когда по каким-то причинам фирма не хочет показывать убыток, можно расходы «убрать» из налоговой декларации по налогу на прибыль. Никаких штрафов за снижение расходов в целях налогообложения не предусмотрено, ведь вы уплатите налогов больше, чем могли бы.

Однако, бухгалтерская отчетность должна быть достоверна. Поэтому если убыток на самом деле есть, то он должен быть показан в бухгалтерском учете и годовой бухгалтерской отчетности.

Если вы все-таки решите скрыть убыток и в бухгалтерской отчетности, ее недостоверность при обнаружении может повлечь за собой штрафы:

- от 5 000 до 10 000 рублей (ст. 15.11 КоАП) на должностное лицо — бухгалтера или директора.

- от 10 000 до 30 000 рублей штраф за грубое нарушение правил учета доходов и расходов (ст. 120 НК РФ).

Анализ нераспределенной прибыли: о чем свидетельствует рост или уменьшение показателя

При анализе НП обязательно оценивают изменение ее доли в величине собственного капитала. Уменьшение нераспределенной прибыли говорит о снижении деловой активности компании. Однако прежде чем делать подобные выводы необходимо исследовать структуру собственного капитала и принять во внимание тот факт, что размер НП по многим аспектам определяется принятой учетной политикой фирмы. Кроме того, снижению НП зачастую предшествует выявление ошибок, повлекших завышение доходов, и, соответственно уменьшение НП.

А вот, если нераспределенная прибыль увеличилась, это говорит о:

- Накоплении НП (но если она не пускается в оборот, инвестируя проекты или стимулируя тех же инвесторов, то вскоре доходы фирмы могут сократиться из-за снижения конкурентоспособности выпускаемых товаров, износа оборудования потери привлекательности и др.);

- Выявлении ошибок в отчетности, которые повлекли завышение расходов;

- Наличии невостребованных дивидендов, с момента начисления которых прошло более 3-х лет.

Наиболее приемлемыми для инвесторов считается компания, вкладывающая оставшиеся после выплаты дивидендов средства в собственное развитие.

Как перенести убыток на будущие периоды и уменьшить налоги

Переносить убыток на будущее означает, что в течение ближайших лет вы сможете уменьшать налоговую базу по налогу на прибыль (или налог при УСН) на сумму убытка.

Налоговая база — это сумма прибыли, которую нужно умножить на ставку налога, чтобы получить налог к уплате.

При уменьшении обязательно соблюдать определенные правила:

- Если убытки были получены в нескольких годах, то первыми списываются самые ранние, а затем более поздние.

- Компания должна хранить первичные документы, другие подтверждающие и регистры налогового учета так долго, как она переносит этот убыток, и еще сверху 4 календарных года.

- Убыток, полученный на УСН, нельзя учесть на ОСНО, и наоборот.

Перенос убытка на УСН «доходы минус расходы»

Можно переносить убыток на будущее в течение следующих 10 лет в полном объеме.

Пример 5:

Допустим, в 2021 году доход компании составил 2 000 000, расход — 3 000 000, убыток компании составил 1 миллион рублей.

Минимальный налог при УСН: 2 000 000*1%= 20 000

В 2021 году компания получила налоговую прибыль (налоговую базу по налогу на прибыль) 1 200 000 рублей. Она может уменьшить базу на минимальный налог и на убыток прошлых лет:

10 — 1 000 000 = 180 000

Налог по системе УСН фирма посчитает с оставшейся суммы 180 000 рублей.

Перенос убытка на ОСНО

В ОСНО правила переноса убытков посложнее:

- Начиная с 2021 года можно переносить убыток, возникший в 2007 г и позднее на последующие годы без временных ограничений, не только за последние 10 лет ( Письмо Минфина от 9 января 2021 г. N СД-4-3/[email protected]). Например, убыток, возникший в 2007 г можно перенести и на 2021, и на 2018-2019 гг. Убытки, полученные до 2007г перенести уже нельзя.

- До 2021 года включительно налоговую базу можно было уменьшать на всю сумму оставшегося убытка, но не более 100% базы, в течение 10 лет. В 2017-2019 году налоговую базу можно уменьшать только на 50% (п. 2.1 ст. 283 НК РФ) и ограничение в 10 лет уже не действует. Начиная с 2021 года можно уменьшать налоговую базу на убыток прошлых лет в полном объеме также без временных ограничений

Пример 6:

Убыток в 2021 году составил 1 миллион рублей.

В 2021 году «Велосипеды» получила налоговую прибыль 200 000 р. Налог на прибыль за 2021 год будет посчитан так:

- 50% от прибыли, но не менее остатка убытка — 100 000

- Налоговая база: 200 000 — 100 000 = 100 000

- Налог на прибыль: 100 000 * 20% = 20 000

- Остаток убытка 2021 года: 900 000 рублей.

В 2021 году компания получит 450 000 р. налоговой прибыли. Налог за 2021 год будет таким:

- 50% от прибыли, но не менее остатка убытка — 225 000

- Налоговая база: 450 000 — 225 000 = 225 000

- Налог на прибыль: 225 000 * 20% = 45 000

- Остаток убытка 2021 года: 675 000.

В 2021 году компания получит новый убыток в размере 10 000 р. Уменьшить не сможет ничего. Налог к уплате будет 0 рублей.

В 2021 году компания получит прибыль 700 000 р. Она сможет ее уменьшить на остаток убытка 2021 г и убыток 2021 г. в полном размере.

- Налоговая база: 700 000 0 = 15 000

- Налог на прибыль: 15 000 * 20% = 3 000

- Остаток убытка: 0.

Итоги

Если в бухгалтерском или налоговом учете образовался убыток, необходимо помнить, что в этом случае не обойтись без применения ПБУ 18/02. Это положение регулирует учет постоянных и временных разниц, которые приводят к различным финансовым результатам в БУ и НУ. Кроме того, в ПБУ 18/02 установлено, что переносимый на будущее убыток, полученный в НУ, также является временной разницей.

Источники:

- План счетов, утв. приказом Минфина РФ от 31.10.2000 № 94н

- ПБУ 18/02, утв. приказом Минфина России от 19.11.2002 № 114н

- налоговый кодекс

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Можно ли принимать документы, датированные прошлым годом?

Для налогообложения

Расходы могут уменьшать налоговую базу лишь в том периоде, в котором осуществлялись. Подтверждением осуществления расхода в первую очередь является первичный документ.

Однако законодатели сделали «лазейку» и разрешили перенести документы на последующие налоговые периоды. Компания и на ОСНО и на УСН может провести в налоговом учете документы прошлых лет, если эти документы повлекли бы в своем налоговом периоде уменьшение налога, а не увеличение (п.1 ст. 54 НК РФ).

Для бухгалтерского учета и отчетности

В бухгалтерском учете при получении документов прошлых периодов нужно руководствоваться следующими правилами:

- Если документы получены после окончания года, но до даты подписания бухгалтерской отчетности, они вносятся декабрем отчетного года (п. 6 ПБУ 22/2009).

- Если документы получены после окончания года и после даты подписания и утверждения бухгалтерской отчетности, они вносятся в январе текущего отчетного периода. Т.е. в том периоде, когда обнаружены (п. 10. ПБУ 22/2009).

Нераспределенная прибыль: формула

Бытует мнение, что нераспределенная прибыль – это чистая прибыль. Это соответствует истине, если компания не начисляла в отчетном году дивиденды и не имеет отложенных налоговых обязательств. Различия между нераспределенной (НП) и чистой прибылью (ЧП) лишь в охвате: НП – результат работы предприятия за весь период существования фирмы и отчетном году, ЧП – итог деятельности компании в текущем периоде. Часто в качестве нераспределенной выступает именно чистая прибыль.

Рассчитывая размер нераспределенной прибыли (непокрытого убытка) оперируют значениями ее наличия на начало года, ЧП (или убытка) за год и сумм, дивидендов, выплаченных собственникам. Для АО – это выплаты акционерам, для ООО – учредителям.

В зависимости от итогового результата деятельности компании несколько видоизменяется формула расчета:

- При полученной прибыли она такова – НПк = НПн + ЧП – Д, где НПк и НПн – значения НП на начало и конец периода, Д – выплаты собственникам;

- При допущенном убытке – НПк = НПн – У – Д, где У – убыток.

Как влияет убыток на получение кредитов и участие в тендерах

Убыток в бухгалтерской и налоговой отчетности негативно скажется на фирме, которая собирается брать кредит или участвовать в тендерах.

Банки при выдаче кредита рассматривают рентабельность предприятия, активы и платежеспособность. При убыточной деятельности скорее всего решение для такой фирмы будет отрицательным и кредит не дадут.

Что касается участия в тендерах, законодательно нет запрета для участия компаний, у которых в прошлом периоде был убыток. Однако заказчик может озвучить требование предоставления таких документов как справка об отсутствии задолженности, финансовая отчетность и больше шансов для выигрыша в тендере у безубыточной компании.

Учет и использование нераспределенной прибыли

Отражением величины НП по кредиту сч. 84 достигается определение размера накопленной прибыли на окончание отчетного периода. Использование ее документально закрепляется протоколом собрания собственников, и направлена она может на различные нужды. Например:

| Операция | Д/т | К/т |

| Выплата доходов собственникам компании после утверждения годовой финансовой отчетности | 84 | 75 |

| Премирование персонала | 84 | 70 |

| Часть нераспределенной прибыли направлена: | ||

| На увеличение размера уставного капитала | 84 | 80 (для АО) 75 (для ООО) |

| На пополнение резервного капитала | 84 | 82 |

| На прирост добавочного капитала | 84 | 83 |

| На погашение установленных убытков прошлых периодов | 84/1 | 84/2 |

| На инвестиции | 84/1 | 84/3 |

Аналитический учет по сч. 84 обычно организуется так, чтобы максимально информировать пользователя по направлениям использования средств. Руководствуясь удобством в отражении использования прибыли, раздельно группируют средства уже направленные на обеспечение развития компании или приобретение активов и пока неиспользуемые.