ДСВ-3 — это отчет в Пенсионный фонд о выплаченных дополнительных страховых взносах. Уплачивать их и подавать отчетную форму нужно ежеквартально.

Работодатель, помимо взносов на обязательное пенсионное страхование, вправе перечислять в пользу сотрудников дополнительные выплаты на формирование накопительной пенсии. В постановлении правления ПФР №482п от 09.06.2016 разъясняется, что такое ДСВ-3 и куда сдавать, — особый отчет о дополнительных взносах на накопительную пенсию, который ежеквартально подают в территориальный отдел ПФР.

ДСВ 3 — что это такое

По текущему законодательству каждый гражданин может самостоятельно увеличивать свою будущую пенсию, для чего перечисляются дополнительные взносы на накопительную часть. Процедура может выполняться самостоятельно или через работодателя.

Если на основании трудового договора руководитель компании перечисляет средства, то он дополнительно составляет отчет ДСВ-3 НСО, который сдается в отделение ПФ по месту работы. Взносы перечисляются только при добровольном решении сотрудника. Для этого работник первоначально составляет заявление, передающееся работодателю.

Сроки сдачи отчета

Это ежеквартальная отчетная форма по дополнительным страховым взносам. Она предоставляется в территориальное отделение ПФР в срок до 20 числа месяца, следующего за отчетным кварталом. За 3 квартал 2020 года отчитайтесь до 20.10.2020.

Все сроки сдачи отчетности ДСВ-3 в 2021 году и по итогам отчетного периода:

- 20.01.2020 — за октябрь, ноябрь и декабрь 2021 г.;

- 20.04.2020 — за январь, февраль и март 2021 г.;

- 20.07.2020 — за апрель, май и июнь 2021 г.;

- 20.10.2020 — за июль, август и сентябрь 2021 г.;

- 20.01.2021 — за октябрь, ноябрь и декабрь 2021 г.

Срок уплаты дополнительных страховых платежей — до 15 числа месяца, следующего за отчетным, то есть тот же, что и для уплаты основных страховых платежей.

Кто сдает форму отчетности и куда

Отчет по форме ДСВ-3 составляется только работодателями, которые платят за своих наемных специалистов добровольные взносы в разные НПФ или государственный фонд. Процедура выполняется на основании заявления, составленного работниками. Деньги берутся из официальной зарплаты сотрудников.

При составлении реестров ДСВ-3 учитываются правила:

- документ формируется в бумажном виде, если численность работников не превышает 25 человек;

- если в штате трудится больше 25 человек, то разрешается составлять отчет в электронной форме.

Если используется бумажный вариант, то все листы прошиваются и нумеруются.

Правила заполнения

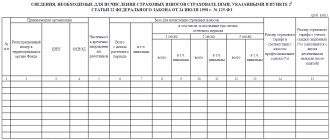

Разобрались, что такое ДСВ-3 и куда сдавать отчет, объясним, как его заполнять. Бланк формы — небольшая вводная часть для указания данных о работодателе и таблица, куда записывают:

- сумму средств, которые должны пойти на накопительную часть;

- номера платежных поручений на уплату средств;

- СНИЛС и Ф.И.О. застрахованного лица.

Все данные берут из документов. Если появится необходимость, разрешается подавать исправленные сведения.

Важное правило: в отношении взносов на накопительную пенсию по заявлениям работников и в отношении сумм, уплачиваемых работодателем, подаются отдельные реестры ДСВ-3.

ВАЖНО!

В одном реестре содержатся сведения только за 1 месяц. Но поскольку отчетность квартальная, подаются одновременно 3 реестра, если работодатель платил все 3 месяца. Если взносы платились только в течение 2 месяцев, подаются 2 формы.

Теперь разберемся, что такое выписка из ДСВ-3 и как ее готовить. Документ формируется элементарно: в табличную часть включают только данные на одного сотрудника. Поскольку в законодательстве не уточняется, за какой период выдавать такой документ, специалисты рекомендуют предоставлять сведения за весь период уплаты. Но надо предупредить: каждый бланк заполняется только в отношении одной выплаты, и если, к примеру, работник Иванов трудился в течение 5 лет, и все 5 лет за него уплачивались допвзносы, это 60 листов.

Правила формирования

Составить реестр по форме ДСВ-3 довольно просто, причем обычно процессом занимается бухгалтер или секретарь.

Документ содержит следующие сведения:

- номер регистрации организации в ПФ;

- ИНН и КПП компании;

- название предприятия;

- реквизиты платежного поручения, на основании которого перечислялись взносы за сотрудников;

- табличная часть содержит ФИО застрахованных лиц, номера их СНИЛС и размер уплаченных взносов, а также указывается период, за который перечислялись средства.

Внимание! Основные правила составления данного документа приводятся в ч. 4 ст. 9 ФЗ №56, причем эти сведения утверждены ПП №482п.

Правильно сформированный реестр первоначально заверяется в банковском учреждении, через которое перечислялись средства. Только после этого отчет передается представителям ПФ. Процедура выполняется ежеквартально в установленные сроки. Допускается вместо направления документов непосредственно работникам ПФ воспользоваться услугами сотрудников МФЦ.

Если среднесписочная численность работников превышает 25 человек, то не разрешается пользоваться бумажной формой отчета. Придется применять исключительно электронную документацию, которая перед отправкой подписывается с помощью усиленной ЭЦП.

Если сдается отчетность на бумажном носителе, а также имеется больше одного листа, то учитываются правила:

- все листы пронумеровываются;

- создается брошюра;

- листы прошиваются с помощью специальной нити;

- концы нити выводятся только с тыльной стороны документа, а также крепкой связываются и заклеиваются небольшим бумажным листом;

- на листе указывается информация о том, что в реестре прошито и скреплено печатью точное количество листов;

- эта надпись заверяется подписью руководителя организации, а также главного бухгалтера компании;

- в конце на ней ставится печать предприятия.

Справка! Если руководитель фирмы ежеквартально сдает отчет ДСВ-3, то ему приходится при увольнении любого сотрудника, за которого перечисляются страховые взносы на накопительную пенсию, выдавать гражданину аналогичную форму.

Процедурой составления данного документа занимается бухгалтер компании. В него вносятся сведения из других первичных бумаг. Можно заполнять просто на компьютере или пользоваться специальными бухгалтерскими программами, упрощающими процесс.

Если у ИП отсутствуют наемный бухгалтер, то он может пользоваться разовыми услугами. Можно самостоятельно разобраться с правилами составления формы, так как образцы находятся в свободном доступе на просторах интернета.

Обязательные документы для выдачи сотруднику

Трудовая книжка

Оформляется накануне дня расторжения трудового договора, выдаётся на руки сотруднику под роспись в последний рабочий день. Если нет возможности выдать на руки, необходимо получить согласие от бывшего сотрудника на отправление её почтой, либо хранение в офисе организации до его обращения.

В случае отказа работника от ведения бумажной трудовой книжки, пакет документов дополнится формой СТД-Р, в ней отражаются данные о трудовой деятельности и стаже. При согласии работника, данную форму можно подготовить в электронном виде. В этом случае работодатель выдаёт документ, заверенный усиленной квалифицированной цифровой подписью.

Медицинская книжка (если имеется)

Выдаётся сотруднику при увольнении. Работодателю запрещено делать записи в личной медицинской книжке.

Расчётный листок

В расчётном листке отражаете размер и основания удержаний из выплат, а также общую сумму к выплате. Он выдаётся ежемесячно в день зарплаты каждому сотруднику независимо от того, просит ли он документ (ч. 1 ст. 136 ТК РФ). При расторжении трудового договора расчётный листок нужно выдать прямо в день увольнения. Его можно выдать на бумаге или по электронной почте.

Ведите журнал учёта выдачи или ведомость получения, где работникам необходимо расписываться о получении расчётного листа. Трудовые инспекторы на проверке могут потребовать документ, который подтвердит выдачу расчётных листков.

Справка о сумме заработка 182н

Выдаётся в день увольнения (подп. 3 п. 2 ст. 4.1 Закона № 255-ФЗ). Заполняется согласно приказа Минтруда России от 30.04.2013 № 182н (в редакции от 09.01.2017 № 1н). В справке указываются: данные о работодателе и сведения по сотруднику; суммы выплат, на которые начисляли страховые взносы за текущий и два предшествующих календарных года; количество календарных дней, исключаемых при расчёте пособий (дни болезни, декрета, отпуска по уходу за ребёнком).

Эту справку сотрудник передаст при приёме на новое место работы. Новый работодатель возьмёт данные из справки, чтобы рассчитать больничные, декретные и пособия по уходу за ребёнком (п. 2.1 ст. 15 Федерального закона от 29.12.2006 № 255-ФЗ, далее — Закон № 255-ФЗ).

Раздел 3 отчёта Расчёт по страховым взносам, заполненный персональными данными работника

Оформляется с начала квартала до даты расторжения трудового договора. В поле 020 указывается код периода: 21 — для I квартала; 31 — для полугодия; 33 — для 9 месяцев; 34 — для года. В третьем разделе РСВ отражается информация о выплатах работнику и начисленных страховых взносах. Работнику нужно передать копию документа, в которой указать все его персональные данные — ИНН, СНИЛС, ФИО, дату рождения, гражданство, паспортные данные и признак застрахованного лица.

Получите от сотрудника подтверждение того, что он получил персонифицированные сведения. Например, он может расписаться на ваших экземплярах, или заведите отдельный журнал выданных сведений.

Выписка изформы СЗВ-СТАЖ

Сведения о страховом стаже сотрудника нужно предоставить в ПФР после его увольнения. Копию отчёта организация выдаёт сотруднику вместе с другими документами в день увольнения. Сделать это нужно независимо о того, просил он об этом или нет. Заполнять графу 14 в форме СЗВ-СТАЖ необходимо только в том случае, если расторжение трудового договора производится 31 декабря. В остальных случаях этот столбец остаётся пустым. Разделы 4 и 5 формы заполняют, если расторжение связано с выходом на пенсию работника.

Выписка из формы СЗВ-М

Форма СЗВ-М утверждена постановлением Правления ПФР от 01.02.2016 № 83п. Чтобы не нарушать закон о защите персональных данных, нужно подготовить индивидуальную выписку из данного отчёта, где будут данные только по увольняющемуся сотруднику. Копия документа понадобится работнику в дальнейшем. Выписку из СЗВ-М выдаётся сотруднику за последний месяц.

Выписку из формы ДСВ-3

В пакет документов добавляется данная выписка, если работодатель перечислял дополнительные страховые взносы на накопительную часть пенсии из своих средств или из средств работника. Рекомендуется заполнять её за весь период, в течение которого перечислялись средства на накопительную часть пенсии.

Требуется ли сдавать нулевые справки

В законодательстве отсутствует понятие «нулевой» формы ДСВ-3, поэтому если у работодателя отсутствуют сотрудники, которые принимают добровольное решение увеличить свою будущую пенсию, то он не сдает такой отчет в ПФ.

Начинается сдача отчетности с первого числа месяца, следующего за тем, когда работник передает заявление на перечисление средств в какой-либо фонд.

Как только гражданин увольняется или вовсе отказывается от добровольных взносов, передавая руководителю предприятия соответствующее заявление, то со следующего месяца прекращается не только перечисление средств, но и сдача отчетности. При этом не нужно предупреждать о таких изменениях специалистов Пенсионного фонда.

Важно! Если у ИП отсутствуют работники, то ему не требуется сдавать какую-либо отчетность представителям ПФ за наемных сотрудников.

Периодичность сдачи отчета

Перечислять допвзносы те компании и ИП, кто сдает форму ДСВ-3, обязаны ежемесячно, по аналогии с тем, как они уплачивают обычные страховые взносы. Сроки уплаты не отличаются — платить надо до 15-го числа следующего месяца.

ВАЖНО!

Что касается подготовки реестров, то сроки сдачи отчетности ДСВ-3 в 2021 году — не позже 20-го числа месяца, следующего за кварталом. Таким образом, за третий квартал следует отчитаться не позже 20 октября, а за последний — не позже 20 января.

Месяц, в котором работник увольняется или просит прекратить перечисление средств «в копилку», в ДСВ-3 не включают. Никаких дополнительных уведомлений в ПФР или куда-либо еще подавать не надо.

Обратите внимание, как передавать сведения. Если у вас менее 25 сотрудников, разрешено делать это на бумаге, но обязательно формируйте 2 экземпляра. Если в отчете более 1 листа, чиновники требуют:

- листы нумеровать и брошюровать;

- саму брошюру прошить нитками, а их концы скрепить листом бумаги, на котором указать их количество;

- надпись заверить печатью организации (при наличии) и подписями руководителя или главбуха.

Принести реестр на бумаге разрешено либо в ПФР, либо в МФЦ.

Для всех реестров неизменны правила, как сдавать ДСВ-3, если 25 человек (сотрудников), — только в электронном виде. Иной формат ПФР не примет, даже если накопительную часть работодатель платит за 1 сотрудника.

Обязательно ли выдавать справки работникам при увольнении

ДСВ-3 содержит информацию обо всех застрахованных лицах в компании, а также приводится размер перечисленных взносов. Так как средства перечисляются руководителем организации, то ему приходится отчитываться не только перед ПФ, но и перед непосредственными застрахованными лицами.

При увольнении директор обязан передавать сотруднику большой пакет документов, к которым относится и выписка из ДСВ-3. Она выдается исключительно специалистам, за которых работодатель уплачивал страховые взносы на накопительную пенсию. Основные правила передачи данного документа приводятся в положениях ФЗ №56.

Выписка содержит сведения обо всех перечисленных средствах за весь период работы в компании. Руководитель фирмы должен выдавать данную документацию работнику в последний день трудоустройства. Для этого нельзя требовать от специалиста какое-либо заявление. Если работодатель не выдал гражданину положенные документы, то он может привлекаться к дисциплинарной или административной ответственности.

Нормативная база

Федеральный закон от 30.04.2008 № 56-ФЗ «О дополнительных страховых взносах на накопительную пенсию и государственной поддержке формирования пенсионных накоплений»

Федеральный закон от 01.04.1996 № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования»

Постановление правления ПФ РФ 09.06.2016 № 482п «Об утверждении формы «Реестр застрахованных лиц, за которых перечислены дополнительные страховые взносы на накопительную пенсию и уплачены взносы работодателя»»